За последний месяц акции Southern выросли более чем на 14% и стали одними из лидеров в коммунальном секторе США. Данный рост вполне оправдан: компания наконец завершила долгосрочный и проблематичный проект по расширению АЭС Vogtle, продемонстрировала сильные результаты в 1-м квартале 2024 г., а также продолжает стабильно увеличивать дивидендные выплаты. В условиях роста интереса инвесторов к защитным историям бумаги Southern стали одними из самых привлекательных в отрасли. Тем не менее, по нашим оценкам, на фоне недавнего ралли потенциал дальнейшего роста акций Southern ограничен.

Мы присваиваем рейтинг «Держать» акциям Southern с целевой ценой $ 83,5 на ближайшие 12 месяцев. Потенциал роста составляет 5%.

Southern Company — один из крупнейших в США коммунальных холдингов, оказывающий услуги по обеспечению потребителей электроэнергией и газом. На данный момент компания обслуживает более 9 млн потребителей в 6 южных штатах.

Первый квартал 2024 г. был сильным для Southern. За счет роста числа потребителей и увеличения спроса со стороны центров обработки данных (ЦОД) прибыль на акцию (EPS) выросла на 30% г/г, до $ 1,03, и превысила ожидания аналитиков. Всего за 2024 г. компания ожидает EPS в диапазоне $ 3,95−4,05 и стремится увеличивать данный показатель на 5–7% ежегодно. Рост розничных продаж электроэнергии компенсировал спад в газовом и оптовом бизнесе: выручка за 1-й квартал выросла на 9,5% г/г.

Многолетний проект по расширению АЭС Vogtle завершен. В апреле 2024 г. введен в коммерческую эксплуатацию 4-й энергоблок, а годом ранее запущен 3-й энергоблок. Таким образом, совокупная мощность АЭС Vogtle теперь превышает 5 ГВт, что делает ее крупнейшей в США.

Юго-Восток США является территорией опережающего развития. Доля 6 юго-восточных штатов превышает 23% ВВП США, а население региона растет самыми быстрыми темпами в стране. В том числе за счет успешного развития «домашних» штатов Southern ожидает роста нагрузки на электросеть на 6% в 2025–2028 гг.

Southern получает 90% прибыли за счет регулируемых коммунальных услуг. С учетом в целом благоприятной регуляторной среды в ключевых для компании штатах данный фактор является положительным и снижает риски в вопросе окупаемости инвестпроектов.

Выплаты дивидендов Southern растут уже несколько десятилетий и в 2024 г. составят $ 2,88. Если предположить, что в 2025 г. дивиденды вновь вырастут на 8 центов, то выплаты за следующие 12 месяцев составят около $ 2,90, что соответствует дивдоходности NTM 3,5%.

Оценка акций Southern по мультипликаторам P/E NTM и EV/EBITDA NTM, а также по модели дисконтирования дивидендов (DDM) предполагает потенциал роста на 5% от текущих уровней.

Природные и техногенные катастрофы, а также высокие процентные ставки — основные факторы риска для Southern. Судя по последним макроэкономическим данным, инфляция в США остается устойчивой, что вынуждает ФРС сохранять жесткую политику. В этих условиях потенциал роста чистой прибыли и дивидендных выплат Southern будет оставаться под давлением из-за растущих процентных издержек.

Описание эмитента

Southern Company — один из крупнейших в США коммунальных холдингов, оказывающий услуги по обеспечению потребителей электроэнергией и газом. На данный момент компания обслуживает более 9 млн потребителей в штатах Алабама, Джорджия, Иллинойс, Миссисипи, Теннесси и Вирджиния. Деятельность компаний холдинга можно разделить на три группы:

розничные продажи электроэнергии: Alabama Power, Georgia Power и Mississippi Power;

оптовые продажи электроэнергии: Southern Power;

сбыт природного газа: Southern Company Gas.

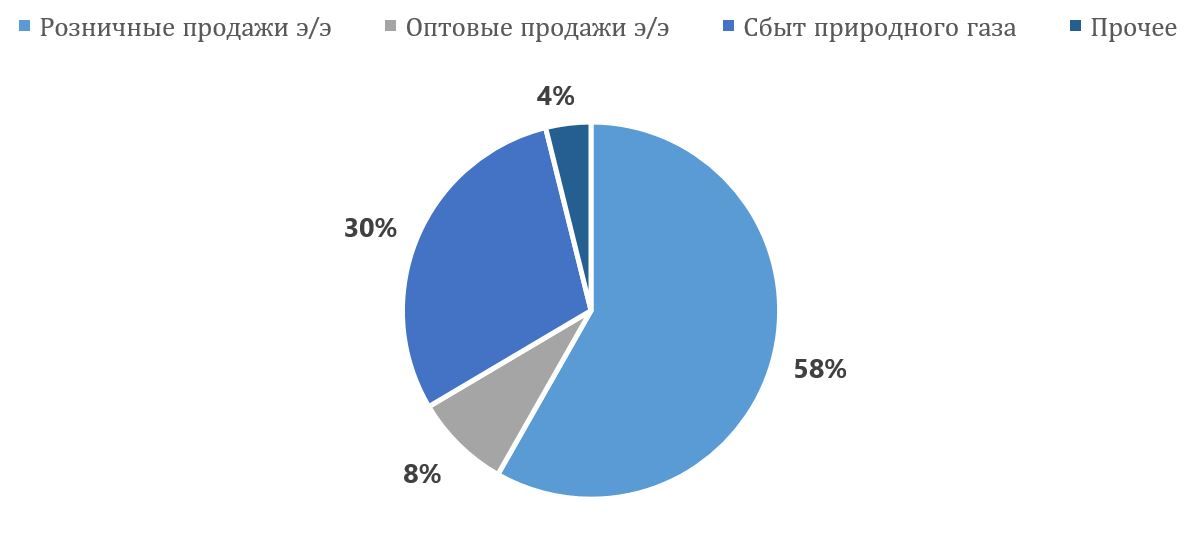

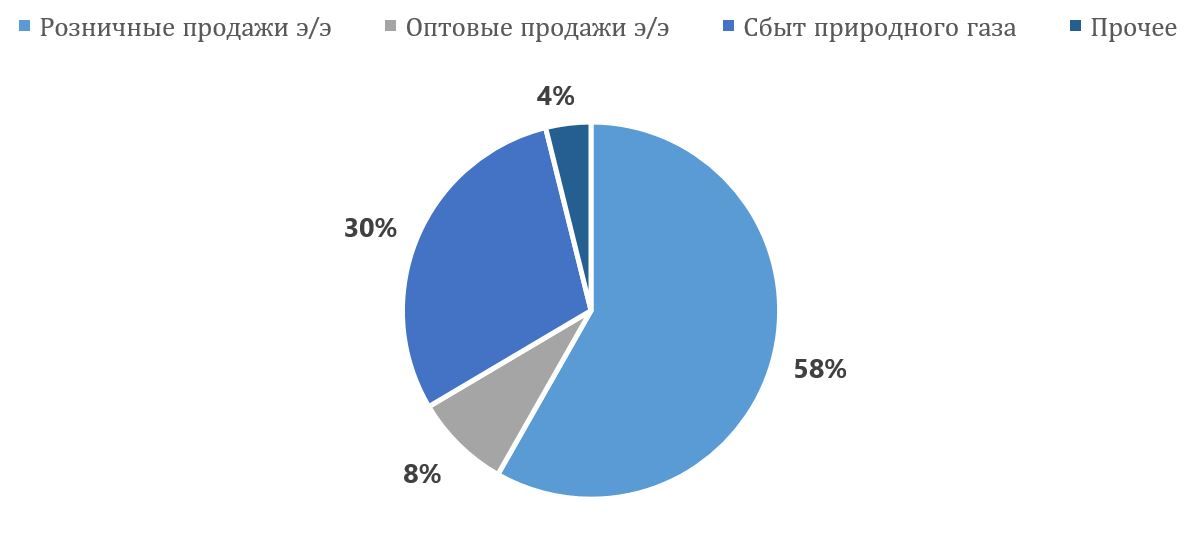

В 2023 г. большую часть выручки Southern получила за счет розничных продаж электроэнергии (58%). Сбыт природного газа принес 30% выручки, а оптовые продажи электроэнергии — 8%.

Southern Company: структура выручки, 2023 г.

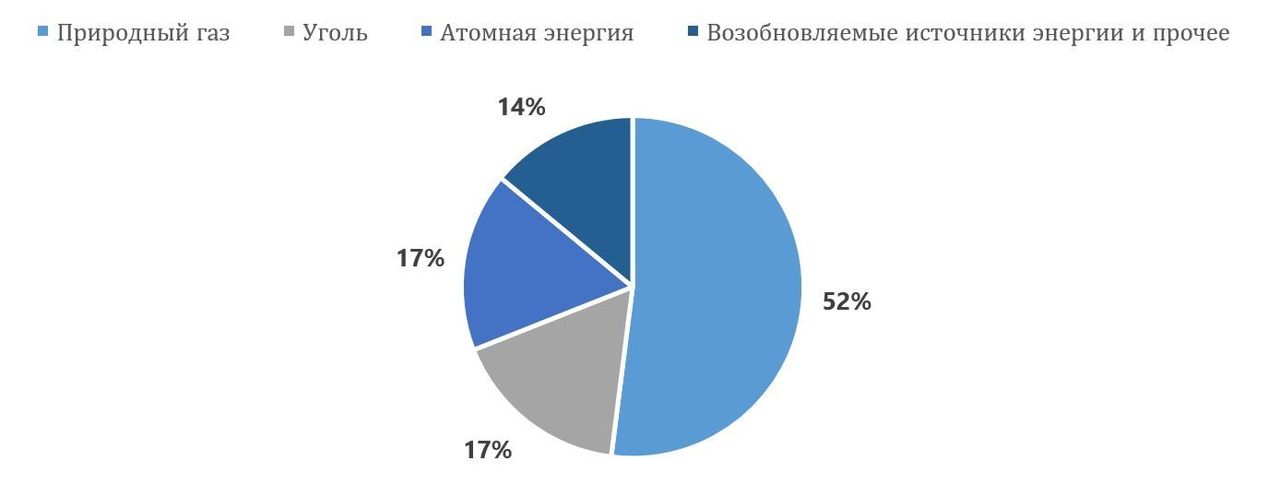

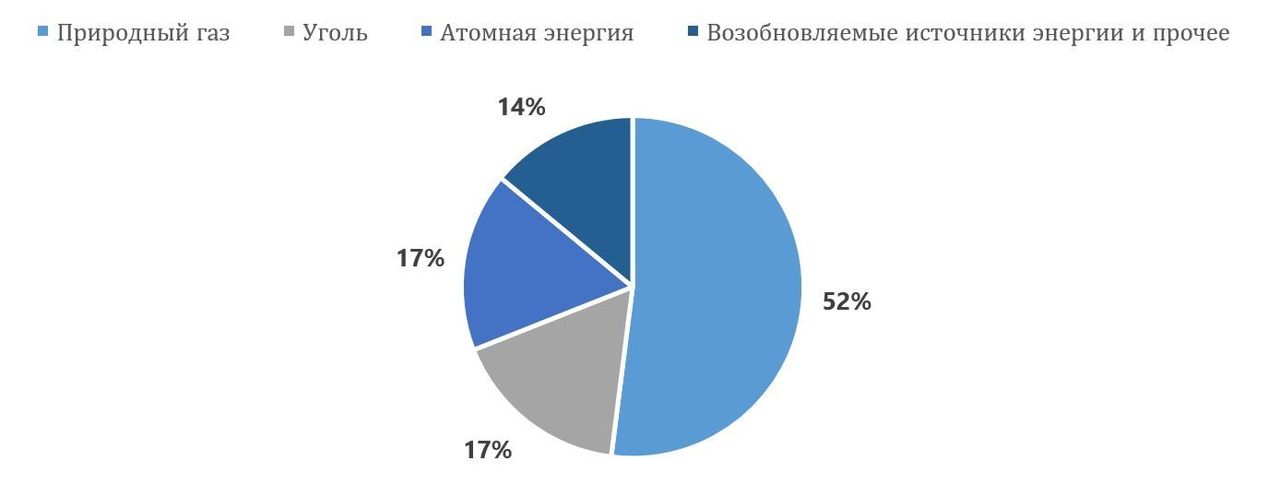

Southern управляет электрогенерирующими активами общей мощностью свыше 44 ГВт. Более половины (52%) из них приходится на газовые ТЭС, 17% — на угольные ТЭС, 17% — на АЭС и 14% — на возобновляемую энергетику.

Southern Company: структура электрогенерирующих мощностей, 2023 г.

Акционерный капитал Southern состоит из 1,093 млн акций, из них в свободном обращении (free float) 99,7%. В тройку крупнейших акционеров входят The Vanguard Group (9,15%), BlackRock (7,11%) и State Street Global Advisors (5,82%).

Перспективы компании

Многолетний проект по расширению АЭС Vogtle завершен. В апреле дочерняя Georgia Power сообщила, что 4-й энергоблок мощностью 1,1 ГВт подключен к сети и успешно начал коммерческую эксплуатацию. Годом ранее был запущен 3-й энергоблок. Таким образом, совокупная мощность АЭС Vogtle теперь превышает 5 ГВт, что делает ее крупнейшей в США. Проект был непростым для компании, сопровождался задержками, а стоимость строительства увеличилась более чем в 2 раза по сравнению с изначальными планами. Завершение строительства АЭС уже позволило Georgia Power повысить тарифы для компенсации $ 5,5 млрд капитальных издержек. На данный момент Georgia Power владеет 45,7% АЭС Vogtle.

Юго-Восток США является территорией опережающего развития. Регион включает в себя в том числе штаты Алабама, Джорджия, Миссисипи, Теннесси и Вирджиния, где ведут деятельность «дочки» Southern. По данным Bloomberg, в 2022 г. доля 6 юго-восточных штатов в ВВП США превысила 23%, а приток капитала за счет переселенцев оказался выше $ 100 млрд. Штаты «солнечного пояса» растут за счет привлекательной налоговой среды и относительно невысоким ценам на недвижимость, что способствует как росту населения, так и увеличению инвестиций. Успешное развитие «домашних» штатов является позитивным фактором для Southern, которая сможет занять положение одного из ключевых поставщиков электроэнергии для центра будущего экономического развития США.

Southern получает 90% прибыли за счет регулируемых коммунальных услуг. С учетом в целом благоприятной регуляторной среды в ключевых для компании штатах данный фактор является положительным и снижает риски в вопросе окупаемости инвестпроектов.

Менеджмент ожидает роста нагрузки на электросеть на 6% в 2025–2028 гг. Компания использует консервативную методику при прогнозировании, не учитывая в том числе возможный рост спроса со стороны ЦОД, поэтому в действительности рост может оказаться больше.

Риски компании

Ключевые риски для Southern лежат в области природных и техногенных катастроф. Штормы и торнадо нередки на Юго-Востоке США и могут серьезно повредить электроэнергетическую инфраструктуру Southern. Кроме того, опасность несут и возможные инциденты на АЭС и ТЭС компании.

Жесткая политика ФРС способствует росту процентных издержек. Последние данные указывают на устойчивость инфляции США, поэтому сценарий того, что ФРС не станет понижать ставку в этом году становится все более реалистичным. В этих условиях потенциал роста чистой прибыли Southern будет оставаться под давлением.

Выплаты акционерам

Southern может похвастаться крайне стабильными выплатами акционерам. Компания повышает размер дивидендов уже 23 год подряд, а размер годовых выплат не уменьшался уже 77 лет. В апреле 2024 г. совет директоров Southern ожидаемо одобрил увеличение дивидендных выплат в текущем году на 8 центов, до $ 2,88. Таким образом, текущая дивидендная доходность акций Southern составляет около 3,7%. Если предположить, что в 2025 г. дивиденды вновь вырастут на 8 центов, то выплаты за следующие 12 месяцев составят около $ 2,90, это соответствует дивдоходности 3,5%.

Southern Company: исторические и прогнозные дивидендные выплаты

Финансовые показатели

Southern представила сильный отчет за 1-й квартал 2024 г. Компания нарастила выручку до $ 6,6 млрд (+2,6% г/г), а EBIT подскочил на 44,8%, до $ 1,7 млрд. Рост выручки был обусловлен увеличением розничных продаж электроэнергии на 9,5%, до $ 3,9 млрд. Основной вклад внесло повышение тарифов Georgia Power в связи с включением в расчет 3-го энергоблока АЭС Vogtle. Рост розничного бизнеса позволил Southern компенсировать снижение оптовых продаж (-4,7% г/г) и сокращение выручки газового бизнеса (-9,0% г/г). На увеличение операционной прибыли повлияло прежде всего снижение топливных издержек.

Чистая прибыль на акцию (EPS) в 1-м квартале превысила ожидания аналитиков и составила $ 1,03 (+30% г/г). Драйверами роста стало прежде всего увеличение числа потребителей и продаж электроэнергии ЦОД на 12%. Во 2-м квартале Southern ждет снижения EPS до $ 0,9, а всего за 2024 г. компания стремится продемонстрировать EPS в диапазоне $ 3,95–4,05 (+8,2–10,9% г/г). В долгосрочной перспективе Southern ожидает, что ежегодная индексация тарифов в среднем на 6% позволит наращивать EPS на 5–7% в год.

Мы ожидаем, что долговая нагрузка Southern в ближайшие годы стабилизируется. Компания завершила крупный инвестпроект по строительству энергоблоков АЭС Vogtle, однако специфика отрасли требует сохранения относительно высоких капитальных затрат и увеличения долга для их финансирования. CapEx по инвестпрограмме до 2028 г. был увеличен до $ 48 млрд, однако 97% инвестиций пойдет на регулируемые электроэнергетические и газовые коммунальные активы. По нашим оценкам, рост финансовые показателей выручки будет опережать рост капзатрат и в ближайшие годы процент CapEx от выручки не превысит 40%. В то же время мы ожидаем, что коэффициент «Чистый долг / EBITDA» стабилизируется на уровне 5,44–5,91, это ниже текущих среднеотраслевых показателей.

Southern Company: ключевые данные отчетности, млрд $

Southern Company: историческая и прогнозная динамика ключевых финансовых показателей, млрд $

Оценка

Для оценки стоимости акций Southern мы использовали два метода — сравнительный (относительно мультипликаторов P/E NTM и EV/EBITDA NTM компаний-аналогов и их исторических значений самой Southern) и модель дисконтирования дивидендов (DDM).

На данный момент акции Southern торгуются с премией относительно медианных мультипликаторов по выборке коммунальных компаний США. Наличие премии мы объясняем выгодным географическим положением компании в штатах с одним из самых высоких темпов роста населения и ВВП в стране. Кроме того, Southern генерирует денежные потоки эффективнее большинства других американских коммунальных компаний и, по нашим оценкам, может продемонстрировать положительный FCF уже в этом году, несмотря на рост CapEx. Оценка по мультипликаторам P/E NTM и EV/EBITDA NTM компаний-аналогов предполагает целевую капитализацию $ 75,3 млрд, или $ 69 на акцию, что соответствует потенциалу падения на 13%.

Оценка по медиане исторических значений мультипликаторов P/E NTM и EV/EBITDA NTM за последние 3 года предполагает целевую капитализацию $ 84,6 млрд, или $ 77,4 на акцию. Потенциал снижения в этом случае равен 2%.

Мы использовали среднее арифметическое значение целевой капитализации по двум методам для определения окончательной целевой цены по сравнительному методу. Таким образом, комбинированная целевая капитализация Southern составляет $ 80,0 млрд, или $ 73,2 на акцию, что соответствует потенциалу падения на 8%.

Southern Company: оценка по мультипликаторам

Southern Company: расчет целевой стоимости акций

Для построения модели дисконтирования дивидендов мы учли прогнозы менеджмента по росту EPS на 5–7% в долгосрочном периоде, а также предположили, что компания будет стремиться к норме выплат на уровне 60%. Учитывая эти допущения, целевая цена акций Southern по DDM составляет $ 93,8 c потенциалом роста на 18%.

Southern Company: оценка по модели дисконтирования дивидендов

Для определения итоговой цены мы воспользовались средним арифметическим оценок по мультипликаторам и DDM. Таким образом, итоговая целевая цена акций Southern равна $ 83,5, а потенциал роста составляет 5%. Исходя из этой оценки, мы присваиваем акциям SO рейтинг «Держать».

Southern Company: расчет итоговой целевой стоимости акций

Средневзвешенная целевая цена акций SO по выборке аналитиков с исторической точностью прогнозов не менее среднего составляет, по нашим расчетам, $ 77,0 (даунсайд — 3%), а рейтинг акции равен 3,7 (где 1,0 соответствует Strong Sell, 3,0 — Hold, а 5,0 — Strong Buy).

В том числе оценка целевой цены акций аналитиками Guggenheim Securities составляет $ 85,00 («Покупать»), Wells Fargo Securities — $ 77,00 («Держать»), Seaport Global Securities — $ 77,00 («Держать»), Evercore ISI — $ 78,00 («Держать»).

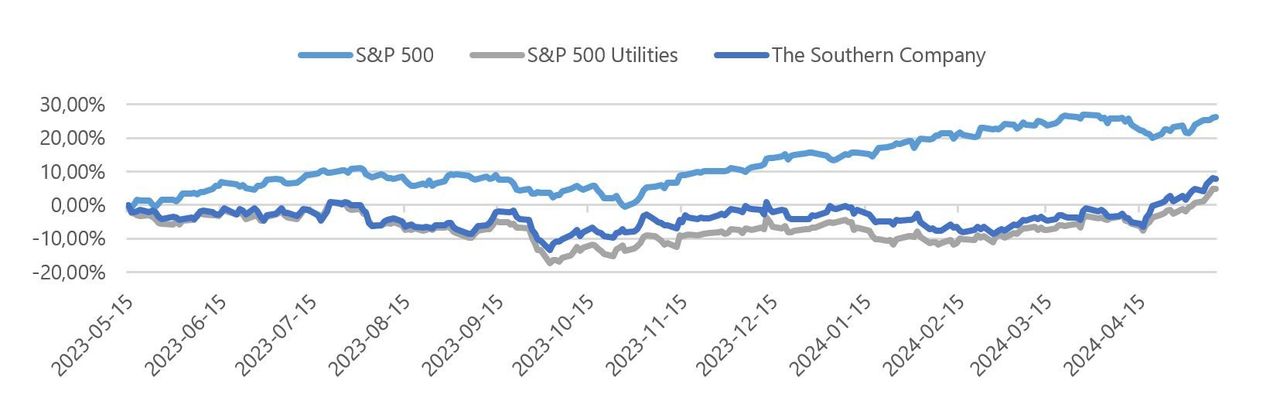

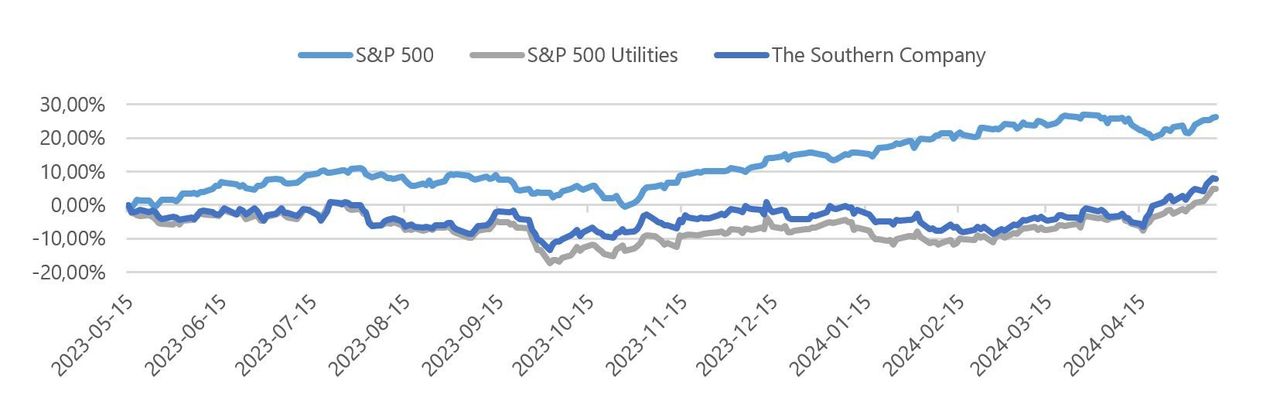

Акции на фондовом рынке

За последние 12 месяцев акции Southern стабильно демонстрировали динамику лучше сектора и выросли на 7,9%, в то время как отраслевой S&P 500 Utilities подрос лишь на 4,7%. Тем не менее котировки Southern, как и коммунальный сектор США в целом, заметно отстали от широкого рынка, который за это время вырос на 26,3%. Мы ожидаем, что в ближайший год отставание как коммунальной отрасли в целом, так и акций Southern от широкого рынка будет сокращаться. Важными факторами роста станут сокращение ключевой ставки ФРС, снижение доходности гособлигаций США и охлаждение экономики США. После этого можно будет ожидать возвращения интереса инвесторов к бумагам SO и другим защитным инструментам коммунального сектора.

Southern Company: динамика акций на фондовом рынке

Технический анализ

В середине апреля 2024 г. в акциях Southern сформировался сильный бычий тренд, благодаря которому котировкам наконец удалось выйти из долгосрочного бокового канала $ 63–73. На данный момент бумаги компании торгуются недалеко от исторических максимумов — $ 80,5. На наш взгляд, акции SO в моменте выглядят перекупленными после ралли, на что указывает индекс относительной силы (RSI), находящийся на отметке 75. В случае коррекции ближайший уровень поддержки может находиться на отметке $ 77.

Мы присваиваем рейтинг «Держать» акциям Southern с целевой ценой $ 83,5 на ближайшие 12 месяцев. Потенциал роста составляет 5%.

Southern Company — один из крупнейших в США коммунальных холдингов, оказывающий услуги по обеспечению потребителей электроэнергией и газом. На данный момент компания обслуживает более 9 млн потребителей в 6 южных штатах.

Первый квартал 2024 г. был сильным для Southern. За счет роста числа потребителей и увеличения спроса со стороны центров обработки данных (ЦОД) прибыль на акцию (EPS) выросла на 30% г/г, до $ 1,03, и превысила ожидания аналитиков. Всего за 2024 г. компания ожидает EPS в диапазоне $ 3,95−4,05 и стремится увеличивать данный показатель на 5–7% ежегодно. Рост розничных продаж электроэнергии компенсировал спад в газовом и оптовом бизнесе: выручка за 1-й квартал выросла на 9,5% г/г.

Многолетний проект по расширению АЭС Vogtle завершен. В апреле 2024 г. введен в коммерческую эксплуатацию 4-й энергоблок, а годом ранее запущен 3-й энергоблок. Таким образом, совокупная мощность АЭС Vogtle теперь превышает 5 ГВт, что делает ее крупнейшей в США.

Юго-Восток США является территорией опережающего развития. Доля 6 юго-восточных штатов превышает 23% ВВП США, а население региона растет самыми быстрыми темпами в стране. В том числе за счет успешного развития «домашних» штатов Southern ожидает роста нагрузки на электросеть на 6% в 2025–2028 гг.

Southern получает 90% прибыли за счет регулируемых коммунальных услуг. С учетом в целом благоприятной регуляторной среды в ключевых для компании штатах данный фактор является положительным и снижает риски в вопросе окупаемости инвестпроектов.

Выплаты дивидендов Southern растут уже несколько десятилетий и в 2024 г. составят $ 2,88. Если предположить, что в 2025 г. дивиденды вновь вырастут на 8 центов, то выплаты за следующие 12 месяцев составят около $ 2,90, что соответствует дивдоходности NTM 3,5%.

Оценка акций Southern по мультипликаторам P/E NTM и EV/EBITDA NTM, а также по модели дисконтирования дивидендов (DDM) предполагает потенциал роста на 5% от текущих уровней.

Природные и техногенные катастрофы, а также высокие процентные ставки — основные факторы риска для Southern. Судя по последним макроэкономическим данным, инфляция в США остается устойчивой, что вынуждает ФРС сохранять жесткую политику. В этих условиях потенциал роста чистой прибыли и дивидендных выплат Southern будет оставаться под давлением из-за растущих процентных издержек.

Описание эмитента

Southern Company — один из крупнейших в США коммунальных холдингов, оказывающий услуги по обеспечению потребителей электроэнергией и газом. На данный момент компания обслуживает более 9 млн потребителей в штатах Алабама, Джорджия, Иллинойс, Миссисипи, Теннесси и Вирджиния. Деятельность компаний холдинга можно разделить на три группы:

розничные продажи электроэнергии: Alabama Power, Georgia Power и Mississippi Power;

оптовые продажи электроэнергии: Southern Power;

сбыт природного газа: Southern Company Gas.

В 2023 г. большую часть выручки Southern получила за счет розничных продаж электроэнергии (58%). Сбыт природного газа принес 30% выручки, а оптовые продажи электроэнергии — 8%.

Southern Company: структура выручки, 2023 г.

Southern управляет электрогенерирующими активами общей мощностью свыше 44 ГВт. Более половины (52%) из них приходится на газовые ТЭС, 17% — на угольные ТЭС, 17% — на АЭС и 14% — на возобновляемую энергетику.

Southern Company: структура электрогенерирующих мощностей, 2023 г.

Акционерный капитал Southern состоит из 1,093 млн акций, из них в свободном обращении (free float) 99,7%. В тройку крупнейших акционеров входят The Vanguard Group (9,15%), BlackRock (7,11%) и State Street Global Advisors (5,82%).

Перспективы компании

Многолетний проект по расширению АЭС Vogtle завершен. В апреле дочерняя Georgia Power сообщила, что 4-й энергоблок мощностью 1,1 ГВт подключен к сети и успешно начал коммерческую эксплуатацию. Годом ранее был запущен 3-й энергоблок. Таким образом, совокупная мощность АЭС Vogtle теперь превышает 5 ГВт, что делает ее крупнейшей в США. Проект был непростым для компании, сопровождался задержками, а стоимость строительства увеличилась более чем в 2 раза по сравнению с изначальными планами. Завершение строительства АЭС уже позволило Georgia Power повысить тарифы для компенсации $ 5,5 млрд капитальных издержек. На данный момент Georgia Power владеет 45,7% АЭС Vogtle.

Юго-Восток США является территорией опережающего развития. Регион включает в себя в том числе штаты Алабама, Джорджия, Миссисипи, Теннесси и Вирджиния, где ведут деятельность «дочки» Southern. По данным Bloomberg, в 2022 г. доля 6 юго-восточных штатов в ВВП США превысила 23%, а приток капитала за счет переселенцев оказался выше $ 100 млрд. Штаты «солнечного пояса» растут за счет привлекательной налоговой среды и относительно невысоким ценам на недвижимость, что способствует как росту населения, так и увеличению инвестиций. Успешное развитие «домашних» штатов является позитивным фактором для Southern, которая сможет занять положение одного из ключевых поставщиков электроэнергии для центра будущего экономического развития США.

Southern получает 90% прибыли за счет регулируемых коммунальных услуг. С учетом в целом благоприятной регуляторной среды в ключевых для компании штатах данный фактор является положительным и снижает риски в вопросе окупаемости инвестпроектов.

Менеджмент ожидает роста нагрузки на электросеть на 6% в 2025–2028 гг. Компания использует консервативную методику при прогнозировании, не учитывая в том числе возможный рост спроса со стороны ЦОД, поэтому в действительности рост может оказаться больше.

Риски компании

Ключевые риски для Southern лежат в области природных и техногенных катастроф. Штормы и торнадо нередки на Юго-Востоке США и могут серьезно повредить электроэнергетическую инфраструктуру Southern. Кроме того, опасность несут и возможные инциденты на АЭС и ТЭС компании.

Жесткая политика ФРС способствует росту процентных издержек. Последние данные указывают на устойчивость инфляции США, поэтому сценарий того, что ФРС не станет понижать ставку в этом году становится все более реалистичным. В этих условиях потенциал роста чистой прибыли Southern будет оставаться под давлением.

Выплаты акционерам

Southern может похвастаться крайне стабильными выплатами акционерам. Компания повышает размер дивидендов уже 23 год подряд, а размер годовых выплат не уменьшался уже 77 лет. В апреле 2024 г. совет директоров Southern ожидаемо одобрил увеличение дивидендных выплат в текущем году на 8 центов, до $ 2,88. Таким образом, текущая дивидендная доходность акций Southern составляет около 3,7%. Если предположить, что в 2025 г. дивиденды вновь вырастут на 8 центов, то выплаты за следующие 12 месяцев составят около $ 2,90, это соответствует дивдоходности 3,5%.

Southern Company: исторические и прогнозные дивидендные выплаты

Финансовые показатели

Southern представила сильный отчет за 1-й квартал 2024 г. Компания нарастила выручку до $ 6,6 млрд (+2,6% г/г), а EBIT подскочил на 44,8%, до $ 1,7 млрд. Рост выручки был обусловлен увеличением розничных продаж электроэнергии на 9,5%, до $ 3,9 млрд. Основной вклад внесло повышение тарифов Georgia Power в связи с включением в расчет 3-го энергоблока АЭС Vogtle. Рост розничного бизнеса позволил Southern компенсировать снижение оптовых продаж (-4,7% г/г) и сокращение выручки газового бизнеса (-9,0% г/г). На увеличение операционной прибыли повлияло прежде всего снижение топливных издержек.

Чистая прибыль на акцию (EPS) в 1-м квартале превысила ожидания аналитиков и составила $ 1,03 (+30% г/г). Драйверами роста стало прежде всего увеличение числа потребителей и продаж электроэнергии ЦОД на 12%. Во 2-м квартале Southern ждет снижения EPS до $ 0,9, а всего за 2024 г. компания стремится продемонстрировать EPS в диапазоне $ 3,95–4,05 (+8,2–10,9% г/г). В долгосрочной перспективе Southern ожидает, что ежегодная индексация тарифов в среднем на 6% позволит наращивать EPS на 5–7% в год.

Мы ожидаем, что долговая нагрузка Southern в ближайшие годы стабилизируется. Компания завершила крупный инвестпроект по строительству энергоблоков АЭС Vogtle, однако специфика отрасли требует сохранения относительно высоких капитальных затрат и увеличения долга для их финансирования. CapEx по инвестпрограмме до 2028 г. был увеличен до $ 48 млрд, однако 97% инвестиций пойдет на регулируемые электроэнергетические и газовые коммунальные активы. По нашим оценкам, рост финансовые показателей выручки будет опережать рост капзатрат и в ближайшие годы процент CapEx от выручки не превысит 40%. В то же время мы ожидаем, что коэффициент «Чистый долг / EBITDA» стабилизируется на уровне 5,44–5,91, это ниже текущих среднеотраслевых показателей.

Southern Company: ключевые данные отчетности, млрд $

Southern Company: историческая и прогнозная динамика ключевых финансовых показателей, млрд $

Оценка

Для оценки стоимости акций Southern мы использовали два метода — сравнительный (относительно мультипликаторов P/E NTM и EV/EBITDA NTM компаний-аналогов и их исторических значений самой Southern) и модель дисконтирования дивидендов (DDM).

На данный момент акции Southern торгуются с премией относительно медианных мультипликаторов по выборке коммунальных компаний США. Наличие премии мы объясняем выгодным географическим положением компании в штатах с одним из самых высоких темпов роста населения и ВВП в стране. Кроме того, Southern генерирует денежные потоки эффективнее большинства других американских коммунальных компаний и, по нашим оценкам, может продемонстрировать положительный FCF уже в этом году, несмотря на рост CapEx. Оценка по мультипликаторам P/E NTM и EV/EBITDA NTM компаний-аналогов предполагает целевую капитализацию $ 75,3 млрд, или $ 69 на акцию, что соответствует потенциалу падения на 13%.

Оценка по медиане исторических значений мультипликаторов P/E NTM и EV/EBITDA NTM за последние 3 года предполагает целевую капитализацию $ 84,6 млрд, или $ 77,4 на акцию. Потенциал снижения в этом случае равен 2%.

Мы использовали среднее арифметическое значение целевой капитализации по двум методам для определения окончательной целевой цены по сравнительному методу. Таким образом, комбинированная целевая капитализация Southern составляет $ 80,0 млрд, или $ 73,2 на акцию, что соответствует потенциалу падения на 8%.

Southern Company: оценка по мультипликаторам

Southern Company: расчет целевой стоимости акций

Для построения модели дисконтирования дивидендов мы учли прогнозы менеджмента по росту EPS на 5–7% в долгосрочном периоде, а также предположили, что компания будет стремиться к норме выплат на уровне 60%. Учитывая эти допущения, целевая цена акций Southern по DDM составляет $ 93,8 c потенциалом роста на 18%.

Southern Company: оценка по модели дисконтирования дивидендов

Для определения итоговой цены мы воспользовались средним арифметическим оценок по мультипликаторам и DDM. Таким образом, итоговая целевая цена акций Southern равна $ 83,5, а потенциал роста составляет 5%. Исходя из этой оценки, мы присваиваем акциям SO рейтинг «Держать».

Southern Company: расчет итоговой целевой стоимости акций

Средневзвешенная целевая цена акций SO по выборке аналитиков с исторической точностью прогнозов не менее среднего составляет, по нашим расчетам, $ 77,0 (даунсайд — 3%), а рейтинг акции равен 3,7 (где 1,0 соответствует Strong Sell, 3,0 — Hold, а 5,0 — Strong Buy).

В том числе оценка целевой цены акций аналитиками Guggenheim Securities составляет $ 85,00 («Покупать»), Wells Fargo Securities — $ 77,00 («Держать»), Seaport Global Securities — $ 77,00 («Держать»), Evercore ISI — $ 78,00 («Держать»).

Акции на фондовом рынке

За последние 12 месяцев акции Southern стабильно демонстрировали динамику лучше сектора и выросли на 7,9%, в то время как отраслевой S&P 500 Utilities подрос лишь на 4,7%. Тем не менее котировки Southern, как и коммунальный сектор США в целом, заметно отстали от широкого рынка, который за это время вырос на 26,3%. Мы ожидаем, что в ближайший год отставание как коммунальной отрасли в целом, так и акций Southern от широкого рынка будет сокращаться. Важными факторами роста станут сокращение ключевой ставки ФРС, снижение доходности гособлигаций США и охлаждение экономики США. После этого можно будет ожидать возвращения интереса инвесторов к бумагам SO и другим защитным инструментам коммунального сектора.

Southern Company: динамика акций на фондовом рынке

Технический анализ

В середине апреля 2024 г. в акциях Southern сформировался сильный бычий тренд, благодаря которому котировкам наконец удалось выйти из долгосрочного бокового канала $ 63–73. На данный момент бумаги компании торгуются недалеко от исторических максимумов — $ 80,5. На наш взгляд, акции SO в моменте выглядят перекупленными после ралли, на что указывает индекс относительной силы (RSI), находящийся на отметке 75. В случае коррекции ближайший уровень поддержки может находиться на отметке $ 77.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба