Позитивная динамика на рынке золота застала врасплох большое количество розничных инвесторов, которые последние месяцы сокращали позиции в золоте. Тем не менее этим инвесторам, возможно, еще представится возможность заработать на вложениях в золото.

Золото: бесконечность – не предел

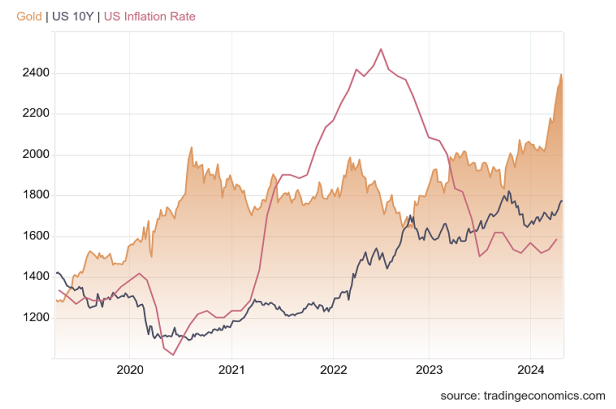

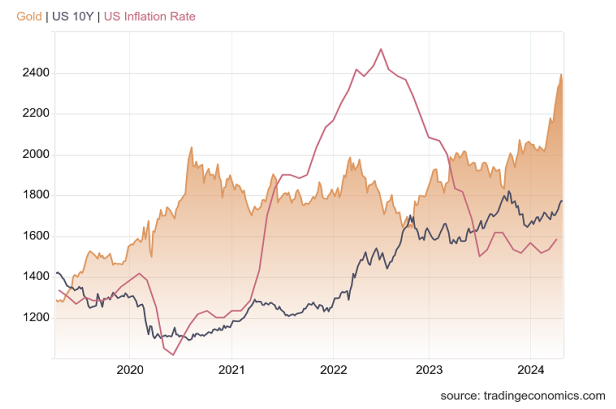

Стороннему наблюдателю может показаться, что котировки золота проигнорировали законы гравитации и устремились в космос, достигнув 12 апреля исторического максимума $2431 за унцию. Тем не менее такая тенденция опирается на прочный фундамент, и можно только гадать, каких еще высот могут достичь цены на золото в текущем году. Сразу несколько факторов выступают в пользу дальнейшего повышения котировок золота, возможно, после некоторой консолидации.

Рыночное позиционирование

Позитивная динамика на рынке золота обошла стороной основную массу розничных инвесторов, которые 10 месяцев подряд по март 2024 года избавлялись от позиций в золоте. По данным World Gold Council (WGC), нетто-отток капитала из биржевых фондов ETF, ориентированных в инвестиции в физическое золото, составил в марте 823 млн долларов США, хотя и сократился с 2,9 млрд в феврале. Количество нетто-спекулятивных позиций выросло до максимумов за 12 месяцев, но все еще остается ниже пиковых значений 2020-2022 годов, по данным Комиссии по торговле товарными фьючерсами (СОТ). Таким образом, консолидация котировок золота может оказаться ограниченной по масштабу, так как пропустившие рост цен на золото инвесторы могут воспользоваться возможностью для восстановления позиций.

Покупки центральных банков

В отличие от розничных инвесторов, мировые центральные банки, прежде всего развивающихся стран, золото покупали и покупают. Ключевым покупателем остается Народный банк Китая, который к началу апреля нарастил резервы в золоте на 0,2% до 72,74 млн унций. Китайский центральный банк непрерывно покупает золото последние 17 месяцев по март 2024 года включительно. О том, насколько большим может быть спрос китайского регулятора на золото, говорят данные о структуре золотовалютных резервов мировых центральных банков. В общей структуре золотовалютных резервов на золото приходится 65-70% резервов у регуляторов Италии, Франции, Германии и США. Банк России держит 26% резервов в золоте. Народный банк Китая – немногим более 4%, по данным WGC на конец IV квартала 2023 года. России и Китаю к началу года в абсолютном выражении принадлежало примерно одинаковое количество золота, 2334 тонны и 2236 тонн соответственно.

Таким образом, чтобы довести резервы в золоте в процентном отношении хотя бы до российского уровня, Народному банку Китая надо нарастить свои физические резервы в золоте более чем в шесть раз. Вряд ли в Китае всерьез рассматривают такой сценарий, тем не менее сравнение резервов наглядно отражает устойчивость спроса на золото со стороны центральных банков, который в ближайшее время вряд ли ослабнет.

Инфляционный режим

Текущее повышение котировок золота необычно тем, что происходит на фоне высокой доходности облигаций и укрепления доллара США. Это нетипичная ситуация, так как цены на золото обычно имеют обратную корреляцию с доходностью облигаций и курсом доллара. Геополитическая напряженность может объяснять высокий ажиотаж вокруг золота, которое обладает свойствами защитного класса активов. Тем не менее казначейские облигации тоже относятся к тому же классу, но они не растут в цене. Наоборот, доходность по ним обновляет максимумы с начала года и устремилась в направлении пиков 2023 года.

Рынки таким образом могут переоценивать ожидания в отношении потенциального понижения процентных ставок по федеральным фондам ФРС США. Если в начале года инвесторы были почти уверены, что ФРС приступит к снижению процентных ставок, то сейчас ситуация изменилась в обратную сторону, а рынок опционов с вероятностью 20% оценивает возможность уже не снижения, а повышения ставок по федеральным фондам ФРС США в следующие 12 месяцев.

Бывший министр финансов США Лоуренс Саммерс не рассматривает повышение ставок в качестве базового сценария, но не исключает его, если базовая инфляция снова превысит 3%. На самом деле ФРС как минимум не торопится с понижением ставок, исходя из высоких показателей занятости в экономике (инфляция заработной платы) и экономической активности. Кроме того, принимая во внимание удорожание логистики в мировой торговле и высокие цены на энергоносители, можно допустить, что глобальная инфляция окажется более устойчивой, чем многие могли представить. В то время как текущее ослабление инфляционных показателей может объясняться высокой базой прошлого года, эффект которой в следующем году нивелируется.

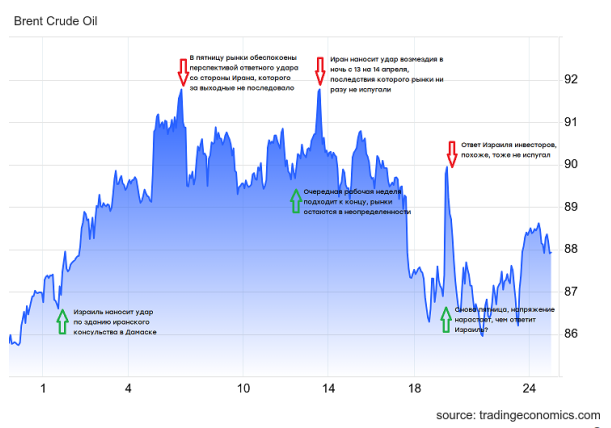

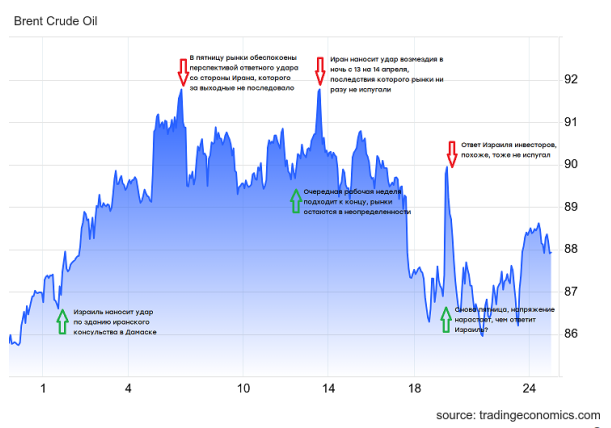

Нефтяные котировки к концу апреля оказались практически там же, где они были в начале месяца. Траектория цен зависит от геополитики и скачет как мячик в настольном теннисе, что сильно затрудняет прогнозирование динамики нефтяных котировок в краткосрочной перспективе.

Таким образом, мы не можем исключать повторного всплеска инфляции уже в IV квартале текущего года, что обусловит устойчиво высокие процентные ставки в 2024-2025 годах. На первый взгляд это неблагоприятный сценарий для золота. Тем не менее история говорит об обратном.

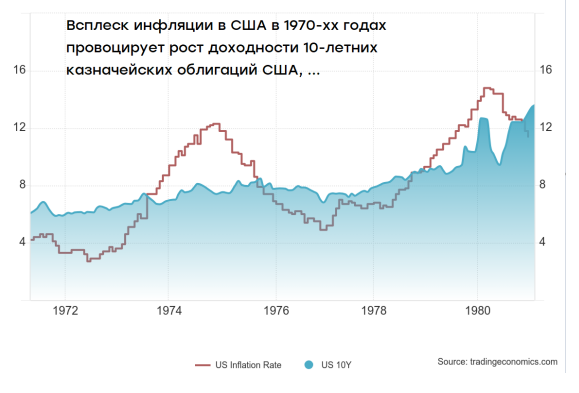

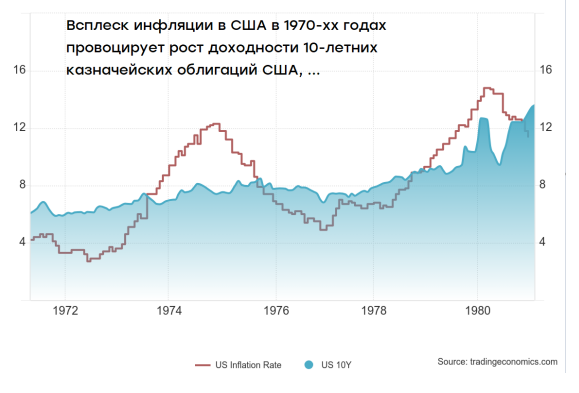

В 70-х годах ХХ века экономика США столкнулась с двойным шоком инфляционного давления. Опуская причины такого развития событий, обратим лишь внимание на динамику доходности облигаций и цен на золото в то время:

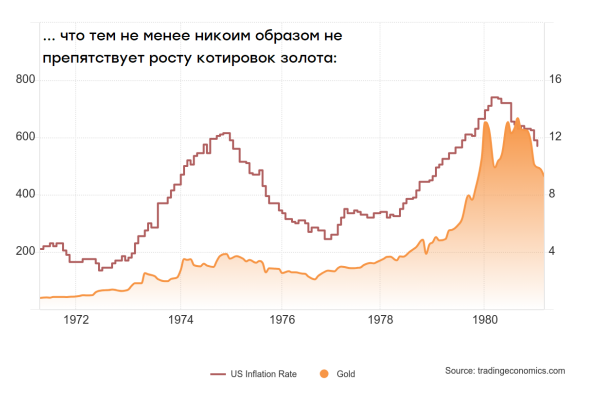

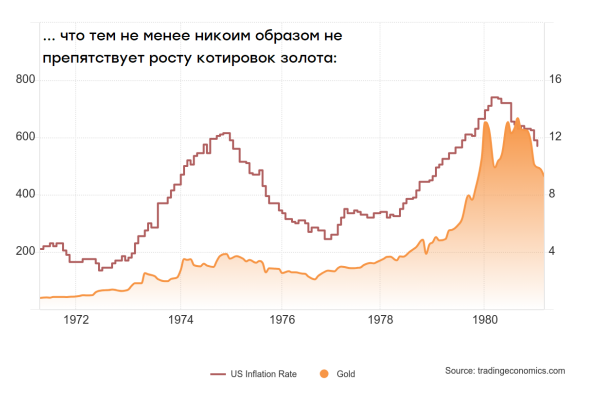

Котировки золота тогда повысились во второй половине 70-х, реагируя на стабилизацию доходности облигаций на фоне кажущегося ослабления инфляционного давления, но только для того, чтобы показать еще более сильный рост к началу 80-х в условиях второй волны инфляции. Нельзя исключать того, что подобный сценарий разворачивается и в настоящее время прямо у нас на глазах.

Нефть – геополитика и ничего более

Оценка глобального спроса на нефть в апрельском отчете ОПЕК не претерпела изменений. Согласно прогнозу, спрос составит 104,46 млн баррелей в сутки в 2024 году и увеличится до 106,3 млн баррелей в сутки в 2025 году. ОПЕК отмечает ослабление дефицита на рынке нефти на фоне увеличения добычи в Ливии в феврале на 144 тысяч баррелей в сутки и Нигерии на 47 тысяч баррелей в сутки.

По оценке ОПЕК, баланс спроса на нефть поставщиков альянса в I квартале 2024 года составит 27,55 млн баррелей в сутки по сравнению с общей нефтедобычей поставщиков из ОПЕК альянса на уровне 26,57 млн баррелей в сутки. Таким образом, дефицит на рынке составил в феврале 0,98 млн баррелей в сутки по сравнению с 1,18 млн баррелей в сутки в январе.

Международное энергетическое агентство (МЭА) в своем отчете повысило прогноз по росту потребления нефти на 2024 год до 1,3 млн баррелей в сутки (на 110 тысяч баррелей в сутки по сравнению с предыдущим прогнозом). В I квартале, по оценке МЭА, спрос вырастет на 1,7 млн баррелей в сутки по сравнению с предыдущим прогнозом о росте на 270 тысяч баррелей в сутки, что обусловлено улучшением оценок по США и ростом спроса на судовое топливо, из-за вынужденного удлинения маршрутов танкеров через африканский континент, минуя Красное море.

МЭА ожидает дефицит на рынке нефти на уровне 300 тысяч баррелей в сутки в 2024 году, если ОПЕК+ продолжит придерживаться ограничений на добычу. Баланс рисков, таким образом, выступает в пользу более высоких цен на нефть. Тем не менее инвесторы, похоже, не обращают внимания на фундаментальные факторы, предпочитая реагировать на новости вокруг арабо-израильского конфликта. В итоге нефтяные котировки в конце апреля оказались там же, где они были в начале месяца, а к началу мая опустились ниже $85 за баррель Brent.

Золото: бесконечность – не предел

Стороннему наблюдателю может показаться, что котировки золота проигнорировали законы гравитации и устремились в космос, достигнув 12 апреля исторического максимума $2431 за унцию. Тем не менее такая тенденция опирается на прочный фундамент, и можно только гадать, каких еще высот могут достичь цены на золото в текущем году. Сразу несколько факторов выступают в пользу дальнейшего повышения котировок золота, возможно, после некоторой консолидации.

Рыночное позиционирование

Позитивная динамика на рынке золота обошла стороной основную массу розничных инвесторов, которые 10 месяцев подряд по март 2024 года избавлялись от позиций в золоте. По данным World Gold Council (WGC), нетто-отток капитала из биржевых фондов ETF, ориентированных в инвестиции в физическое золото, составил в марте 823 млн долларов США, хотя и сократился с 2,9 млрд в феврале. Количество нетто-спекулятивных позиций выросло до максимумов за 12 месяцев, но все еще остается ниже пиковых значений 2020-2022 годов, по данным Комиссии по торговле товарными фьючерсами (СОТ). Таким образом, консолидация котировок золота может оказаться ограниченной по масштабу, так как пропустившие рост цен на золото инвесторы могут воспользоваться возможностью для восстановления позиций.

Покупки центральных банков

В отличие от розничных инвесторов, мировые центральные банки, прежде всего развивающихся стран, золото покупали и покупают. Ключевым покупателем остается Народный банк Китая, который к началу апреля нарастил резервы в золоте на 0,2% до 72,74 млн унций. Китайский центральный банк непрерывно покупает золото последние 17 месяцев по март 2024 года включительно. О том, насколько большим может быть спрос китайского регулятора на золото, говорят данные о структуре золотовалютных резервов мировых центральных банков. В общей структуре золотовалютных резервов на золото приходится 65-70% резервов у регуляторов Италии, Франции, Германии и США. Банк России держит 26% резервов в золоте. Народный банк Китая – немногим более 4%, по данным WGC на конец IV квартала 2023 года. России и Китаю к началу года в абсолютном выражении принадлежало примерно одинаковое количество золота, 2334 тонны и 2236 тонн соответственно.

Таким образом, чтобы довести резервы в золоте в процентном отношении хотя бы до российского уровня, Народному банку Китая надо нарастить свои физические резервы в золоте более чем в шесть раз. Вряд ли в Китае всерьез рассматривают такой сценарий, тем не менее сравнение резервов наглядно отражает устойчивость спроса на золото со стороны центральных банков, который в ближайшее время вряд ли ослабнет.

Инфляционный режим

Текущее повышение котировок золота необычно тем, что происходит на фоне высокой доходности облигаций и укрепления доллара США. Это нетипичная ситуация, так как цены на золото обычно имеют обратную корреляцию с доходностью облигаций и курсом доллара. Геополитическая напряженность может объяснять высокий ажиотаж вокруг золота, которое обладает свойствами защитного класса активов. Тем не менее казначейские облигации тоже относятся к тому же классу, но они не растут в цене. Наоборот, доходность по ним обновляет максимумы с начала года и устремилась в направлении пиков 2023 года.

Рынки таким образом могут переоценивать ожидания в отношении потенциального понижения процентных ставок по федеральным фондам ФРС США. Если в начале года инвесторы были почти уверены, что ФРС приступит к снижению процентных ставок, то сейчас ситуация изменилась в обратную сторону, а рынок опционов с вероятностью 20% оценивает возможность уже не снижения, а повышения ставок по федеральным фондам ФРС США в следующие 12 месяцев.

Бывший министр финансов США Лоуренс Саммерс не рассматривает повышение ставок в качестве базового сценария, но не исключает его, если базовая инфляция снова превысит 3%. На самом деле ФРС как минимум не торопится с понижением ставок, исходя из высоких показателей занятости в экономике (инфляция заработной платы) и экономической активности. Кроме того, принимая во внимание удорожание логистики в мировой торговле и высокие цены на энергоносители, можно допустить, что глобальная инфляция окажется более устойчивой, чем многие могли представить. В то время как текущее ослабление инфляционных показателей может объясняться высокой базой прошлого года, эффект которой в следующем году нивелируется.

Нефтяные котировки к концу апреля оказались практически там же, где они были в начале месяца. Траектория цен зависит от геополитики и скачет как мячик в настольном теннисе, что сильно затрудняет прогнозирование динамики нефтяных котировок в краткосрочной перспективе.

Таким образом, мы не можем исключать повторного всплеска инфляции уже в IV квартале текущего года, что обусловит устойчиво высокие процентные ставки в 2024-2025 годах. На первый взгляд это неблагоприятный сценарий для золота. Тем не менее история говорит об обратном.

В 70-х годах ХХ века экономика США столкнулась с двойным шоком инфляционного давления. Опуская причины такого развития событий, обратим лишь внимание на динамику доходности облигаций и цен на золото в то время:

Котировки золота тогда повысились во второй половине 70-х, реагируя на стабилизацию доходности облигаций на фоне кажущегося ослабления инфляционного давления, но только для того, чтобы показать еще более сильный рост к началу 80-х в условиях второй волны инфляции. Нельзя исключать того, что подобный сценарий разворачивается и в настоящее время прямо у нас на глазах.

Нефть – геополитика и ничего более

Оценка глобального спроса на нефть в апрельском отчете ОПЕК не претерпела изменений. Согласно прогнозу, спрос составит 104,46 млн баррелей в сутки в 2024 году и увеличится до 106,3 млн баррелей в сутки в 2025 году. ОПЕК отмечает ослабление дефицита на рынке нефти на фоне увеличения добычи в Ливии в феврале на 144 тысяч баррелей в сутки и Нигерии на 47 тысяч баррелей в сутки.

По оценке ОПЕК, баланс спроса на нефть поставщиков альянса в I квартале 2024 года составит 27,55 млн баррелей в сутки по сравнению с общей нефтедобычей поставщиков из ОПЕК альянса на уровне 26,57 млн баррелей в сутки. Таким образом, дефицит на рынке составил в феврале 0,98 млн баррелей в сутки по сравнению с 1,18 млн баррелей в сутки в январе.

Международное энергетическое агентство (МЭА) в своем отчете повысило прогноз по росту потребления нефти на 2024 год до 1,3 млн баррелей в сутки (на 110 тысяч баррелей в сутки по сравнению с предыдущим прогнозом). В I квартале, по оценке МЭА, спрос вырастет на 1,7 млн баррелей в сутки по сравнению с предыдущим прогнозом о росте на 270 тысяч баррелей в сутки, что обусловлено улучшением оценок по США и ростом спроса на судовое топливо, из-за вынужденного удлинения маршрутов танкеров через африканский континент, минуя Красное море.

МЭА ожидает дефицит на рынке нефти на уровне 300 тысяч баррелей в сутки в 2024 году, если ОПЕК+ продолжит придерживаться ограничений на добычу. Баланс рисков, таким образом, выступает в пользу более высоких цен на нефть. Тем не менее инвесторы, похоже, не обращают внимания на фундаментальные факторы, предпочитая реагировать на новости вокруг арабо-израильского конфликта. В итоге нефтяные котировки в конце апреля оказались там же, где они были в начале месяца, а к началу мая опустились ниже $85 за баррель Brent.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба