26 мая 2024 investing.com Каложеро Сельваджио

Рынки цикличны, и периоды падения неизменно сменяются периодами роста.

При повышенной волатильности всегда полезно ориентироваться на длинный горизонт.

Хотя прошлые показатели не гарантируют будущие результаты, понимание исторических трендов поможет инвестору справиться с волатильностью.

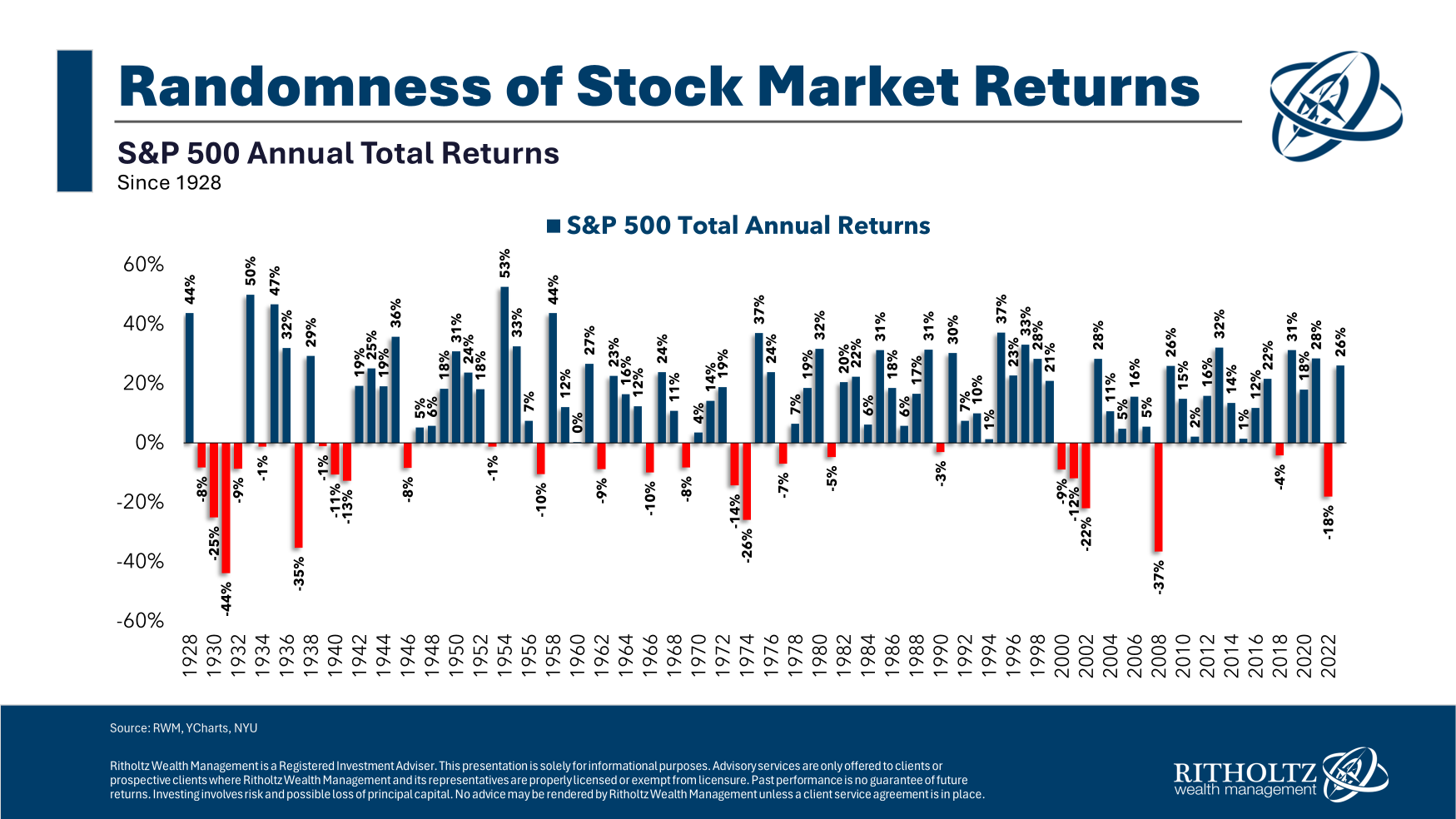

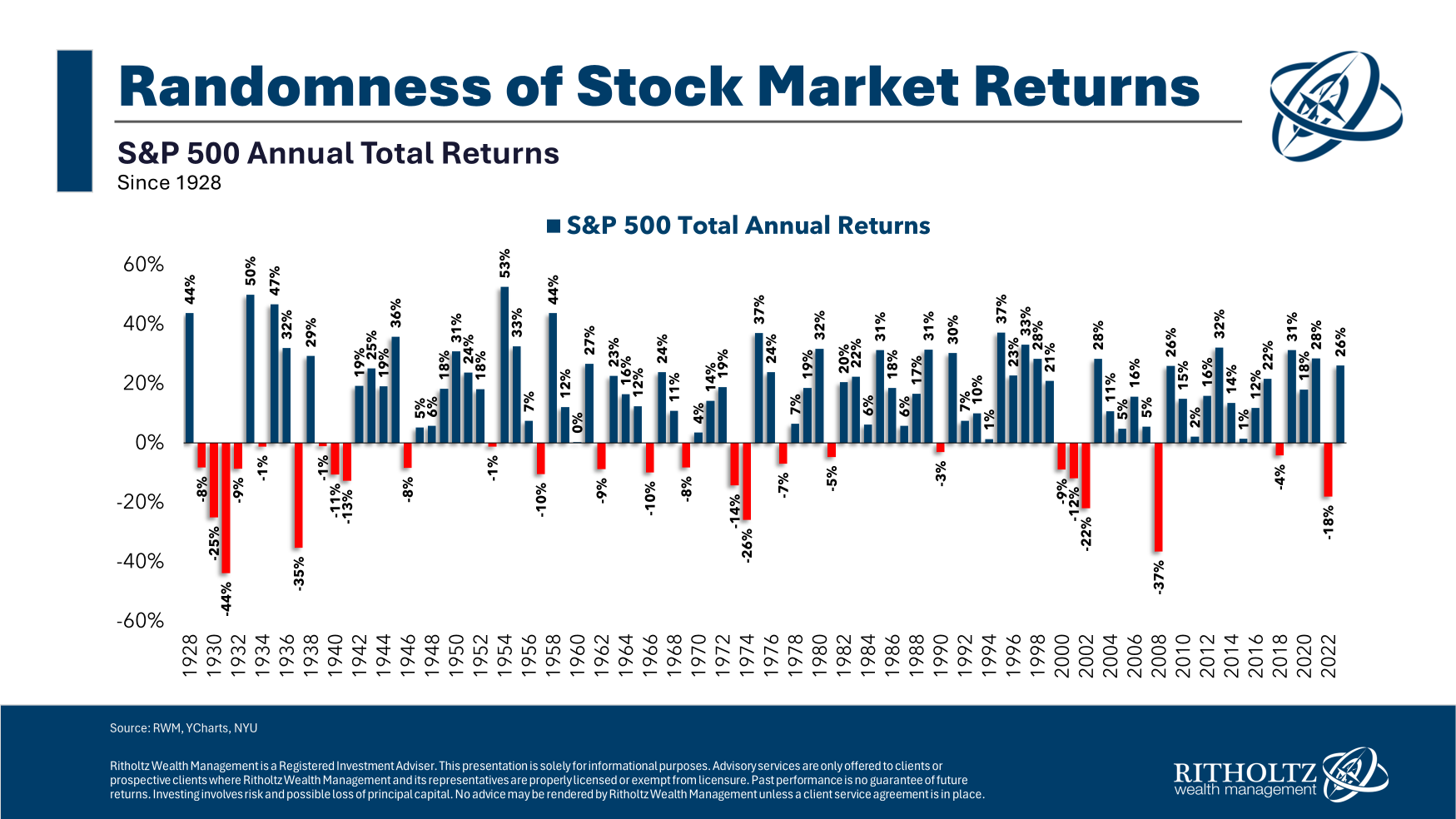

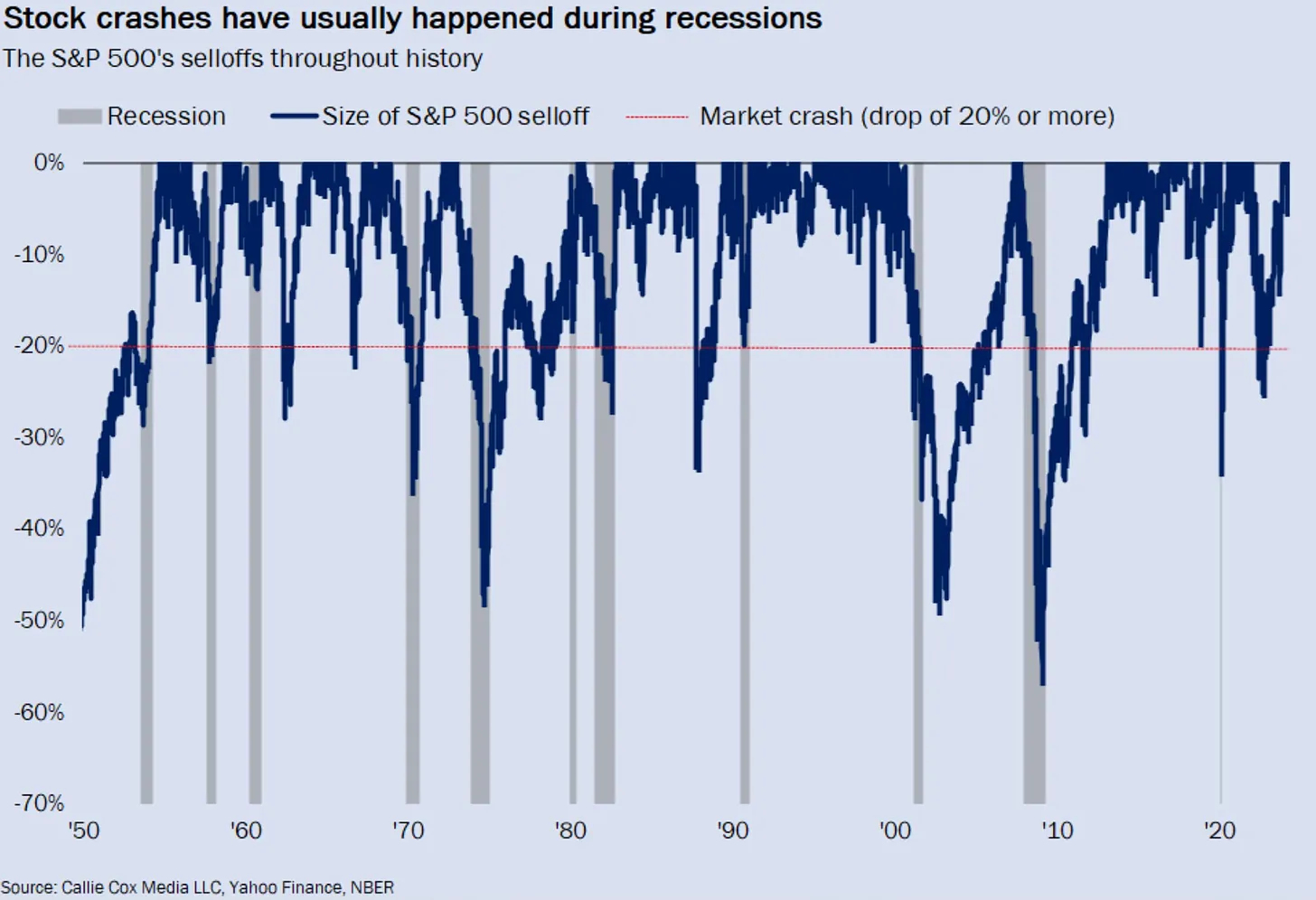

Рынки цикличны — достаточно посмотреть на приведенный ниже график S&P 500. Эти циклы различаются по продолжительности, интенсивности и вызываемым ими эмоциям — от «бычьего» оптимизма до тревожного пессимизма. Лишь одна вещь не меняется никогда: за «медвежьими» трендами неизбежно следуют «бычьи», и наоборот.

И хотя болезненный «медвежий» рынок 2022 года уже стал далеким воспоминанием, давайте не забывать о длинном горизонте. Несмотря на спад 2022 года, за период с 2019 года американский рынок акций показывает впечатляющую среднюю годовую доходность +16%.

Впрочем, важно помнить, что прошлые показатели не гарантируют будущие результаты. События на рынке на коротком горизонте могут развиваться непредсказуемо. Если посмотреть на послужной список S&P 500, то за период с 1928 года мы увидим примеры как положительной, так и отрицательной годовой доходности. «Бычьи» тренды сменяются падениями, и наоборот. Цикл продолжается.

Какой из этого можно сделать вывод? Хотя краткосрочная волатильность неизбежна, прошлые результаты S&P 500 указывают на восходящую траекторию в долгосрочной перспективе. Сосредоточенным на длинном горизонте инвесторам с диверсифицированным портфелем, вероятно, будет проще справиться с неизбежными падениями рынка и в целом добиться роста.

Следует ли сейчас ждать обвала рынка?

Хотя прошлые показатели могут указывать на надвигающееся падение рынка или стагнацию, гарантии такого исхода нет. Вместо того чтобы полагаться на исторические тренды, нам следует сосредоточиться на самых релевантных индикаторах для оценки потенциального поведения рынка.

Ключевую роль в этом смысле играет индекс волатильности CBOE Market Volatility Index (VIX). Этот индикатор настроений инвесторов исторически демонстрирует обратную взаимосвязь с S&P 500. Низкие показатели VIX часто предшествуют сильной динамике S&P 500.

После периодов, в течение которых VIX закрывается по итогам дня ниже 13 пунктов, как в последние полгода, рынок акций в прошлом показывал доходность выше 40% в годовом выражении, что существенно лучше, чем в периоды повышенной волатильности.

Отталкиваясь от исторических данных, можно сказать, что низкая волатильность, похоже, приводит к более стабильной будущей доходности. Хотя откаты и коррекции неизбежны, важно не терять фокус и избегать эмоциональных реакций.

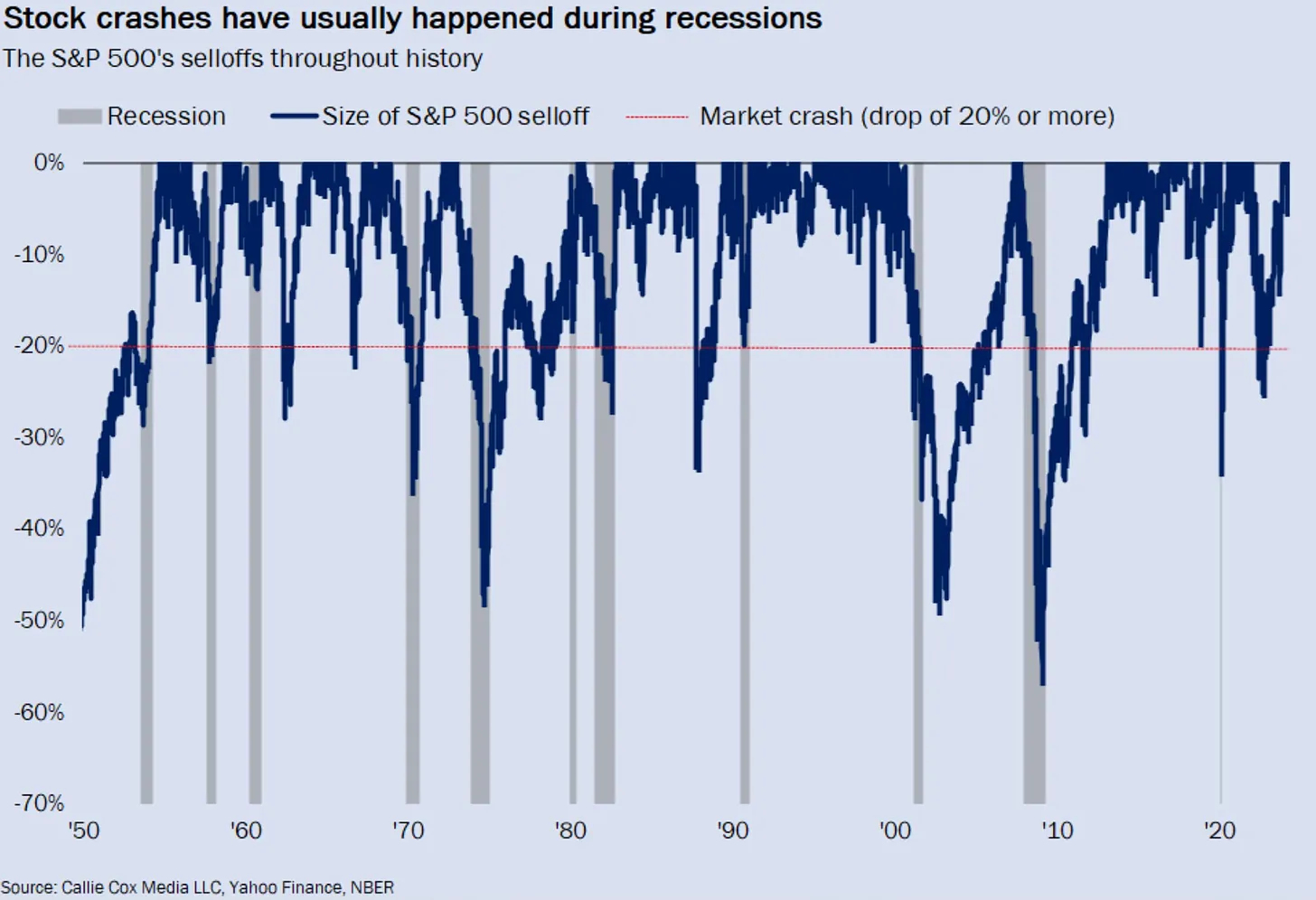

Помните, что резкие падения рынка акций — это не случайное явление, и происходят они не так часто. Мы сможем лучше справляться с колебаниями рынка, если будем оставаться хорошо осведомленными и использовать подходящие инструменты.

Согласно историческим данным, обвалы рынка за последние 74 года случались 13 раз, из них семь раз во время рецессий.

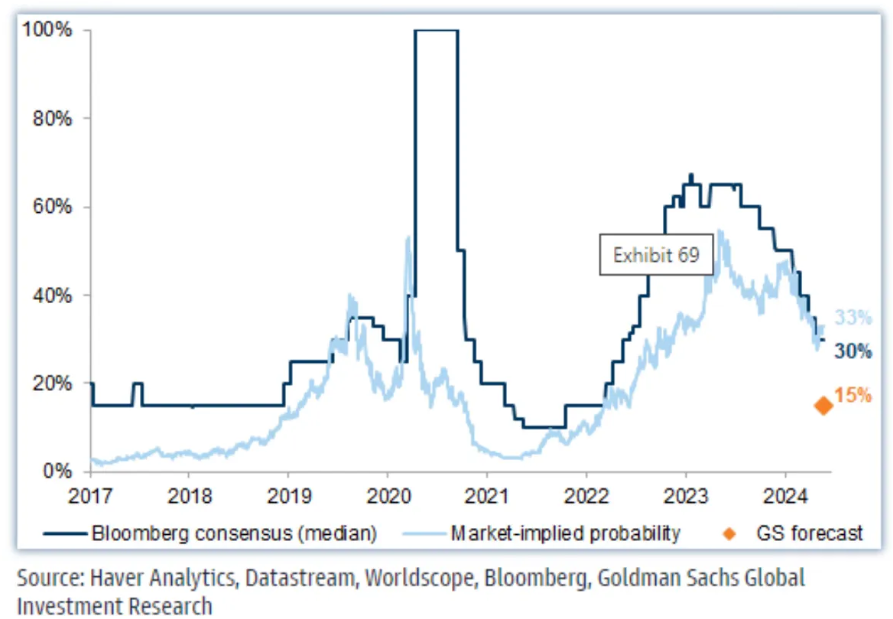

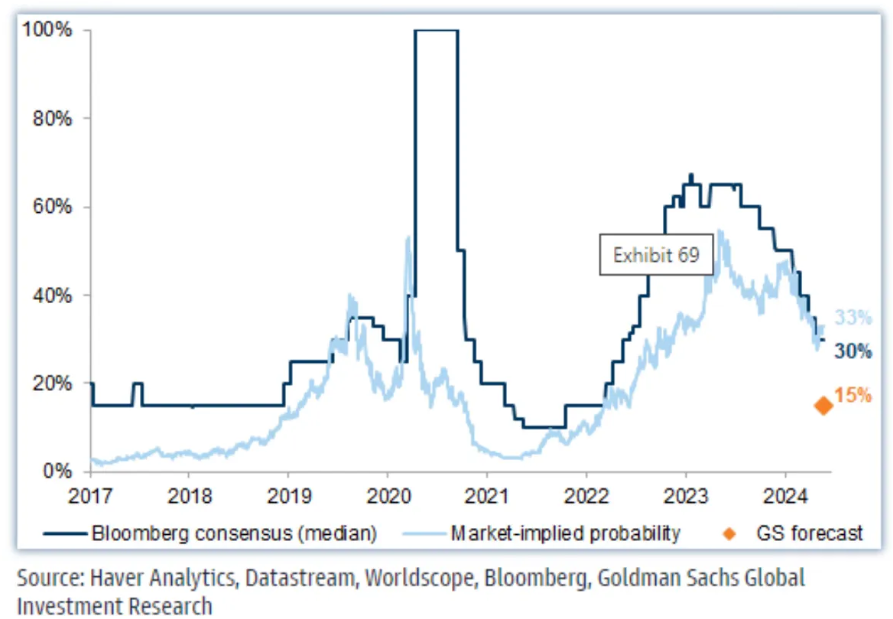

Это, естественно, наводит нас на следующий вопрос: а не грядет ли сейчас рецессия?

Подразумеваемая вероятность начала рецессии в США в течение следующего года сейчас составляет 33%, при этом Goldman Sachs (NYSE:GS) оценивает ее всего в 15%, что гораздо оптимистичнее. В этой разнице нет ничего удивительного — текущие экономические условия не указывают на угрозу рецессии.

Кроме того, без учета технологического сектора мультипликатор P/E для широкого рынка сейчас составляет 16,9, что соответствует среднему историческому значению за последние 25 лет. Это значит, что оценки на рынке сейчас, возможно, все-таки не так высоки, как считается.

При повышенной волатильности всегда полезно ориентироваться на длинный горизонт.

Хотя прошлые показатели не гарантируют будущие результаты, понимание исторических трендов поможет инвестору справиться с волатильностью.

Рынки цикличны — достаточно посмотреть на приведенный ниже график S&P 500. Эти циклы различаются по продолжительности, интенсивности и вызываемым ими эмоциям — от «бычьего» оптимизма до тревожного пессимизма. Лишь одна вещь не меняется никогда: за «медвежьими» трендами неизбежно следуют «бычьи», и наоборот.

И хотя болезненный «медвежий» рынок 2022 года уже стал далеким воспоминанием, давайте не забывать о длинном горизонте. Несмотря на спад 2022 года, за период с 2019 года американский рынок акций показывает впечатляющую среднюю годовую доходность +16%.

Впрочем, важно помнить, что прошлые показатели не гарантируют будущие результаты. События на рынке на коротком горизонте могут развиваться непредсказуемо. Если посмотреть на послужной список S&P 500, то за период с 1928 года мы увидим примеры как положительной, так и отрицательной годовой доходности. «Бычьи» тренды сменяются падениями, и наоборот. Цикл продолжается.

Какой из этого можно сделать вывод? Хотя краткосрочная волатильность неизбежна, прошлые результаты S&P 500 указывают на восходящую траекторию в долгосрочной перспективе. Сосредоточенным на длинном горизонте инвесторам с диверсифицированным портфелем, вероятно, будет проще справиться с неизбежными падениями рынка и в целом добиться роста.

Следует ли сейчас ждать обвала рынка?

Хотя прошлые показатели могут указывать на надвигающееся падение рынка или стагнацию, гарантии такого исхода нет. Вместо того чтобы полагаться на исторические тренды, нам следует сосредоточиться на самых релевантных индикаторах для оценки потенциального поведения рынка.

Ключевую роль в этом смысле играет индекс волатильности CBOE Market Volatility Index (VIX). Этот индикатор настроений инвесторов исторически демонстрирует обратную взаимосвязь с S&P 500. Низкие показатели VIX часто предшествуют сильной динамике S&P 500.

После периодов, в течение которых VIX закрывается по итогам дня ниже 13 пунктов, как в последние полгода, рынок акций в прошлом показывал доходность выше 40% в годовом выражении, что существенно лучше, чем в периоды повышенной волатильности.

Отталкиваясь от исторических данных, можно сказать, что низкая волатильность, похоже, приводит к более стабильной будущей доходности. Хотя откаты и коррекции неизбежны, важно не терять фокус и избегать эмоциональных реакций.

Помните, что резкие падения рынка акций — это не случайное явление, и происходят они не так часто. Мы сможем лучше справляться с колебаниями рынка, если будем оставаться хорошо осведомленными и использовать подходящие инструменты.

Согласно историческим данным, обвалы рынка за последние 74 года случались 13 раз, из них семь раз во время рецессий.

Это, естественно, наводит нас на следующий вопрос: а не грядет ли сейчас рецессия?

Подразумеваемая вероятность начала рецессии в США в течение следующего года сейчас составляет 33%, при этом Goldman Sachs (NYSE:GS) оценивает ее всего в 15%, что гораздо оптимистичнее. В этой разнице нет ничего удивительного — текущие экономические условия не указывают на угрозу рецессии.

Кроме того, без учета технологического сектора мультипликатор P/E для широкого рынка сейчас составляет 16,9, что соответствует среднему историческому значению за последние 25 лет. Это значит, что оценки на рынке сейчас, возможно, все-таки не так высоки, как считается.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба