10 июня 2024 investing.com Каложеро Сельваджио

Инвестирование вовсе не обязательно должно быть сложным занятием, если сосредоточиться на реальных стратегиях и распределении активов.

Понимание своих целей, обстоятельств и склонности к риску имеет ключевое значение для создания сбалансированного портфеля.

На фоне ралли рынка к новым пикам инвесторам будет проще справиться с потенциальной волатильностью, если они будут придерживаться дисциплинированного подхода и уделять внимание экономическим индикаторам.

Зарабатывание денег может казаться непростой задачей, но это вовсе не обязательно должно быть так. Забудьте о схемах «как быстро разбогатеть» — давайте лучше сосредоточимся на реальных стратегиях и достижимых целях.

С учетом повсеместных разговоров об искусственном интеллекте и его влиянии на различные секторы, например на сектор электромобилей, вы, должно быть, задаетесь вопросом, как же мне следует инвестировать в июне 2024 года? Сколько мне следует инвестировать в акции и в какие секторы?

Ответ зависит от вас. Главное — создать такую систему распределения активов, которая будет соответствовать вашей склонности к риску и временному горизонту инвестиций.

Мы все хотим, чтобы наш портфель показывал рост, а для хорошего профиля риска нужно учитывать следующие три ключевых фактора:

Ваши цели. Какая у вас цель — накопить себе на пенсию, внести первый взнос за дом или оплатить образование детей? У разных целей разные временные горизонты, а это влияет на инвестиционные решения.

Ваши обстоятельства. Какой у вас доход? Насколько большой у вас сейчас портфель? От этих факторов зависит то, сколько риска вы можете себе позволить.

Склонность к риску. Готовы ли вы к потенциальным убыткам? Это главная эмоциональная составляющая любого инвестиционного плана.

Помните: универсальной стратегии распределения активов не существует. Общепринятый подход — сплит 60/40, при котором 60% средств инвестируется в акции, 40% — в облигации. Но в зависимости от обстоятельств более подходящим для вас может оказаться сплит 50/50 или 75/25.

Важно придерживаться выбранной стратегии распределения активов, даже при непростой ситуации на рынке. Избегайте того, чтобы гнаться за «популярными» секторами или пытаться предугадать моменты для входа на рынок.

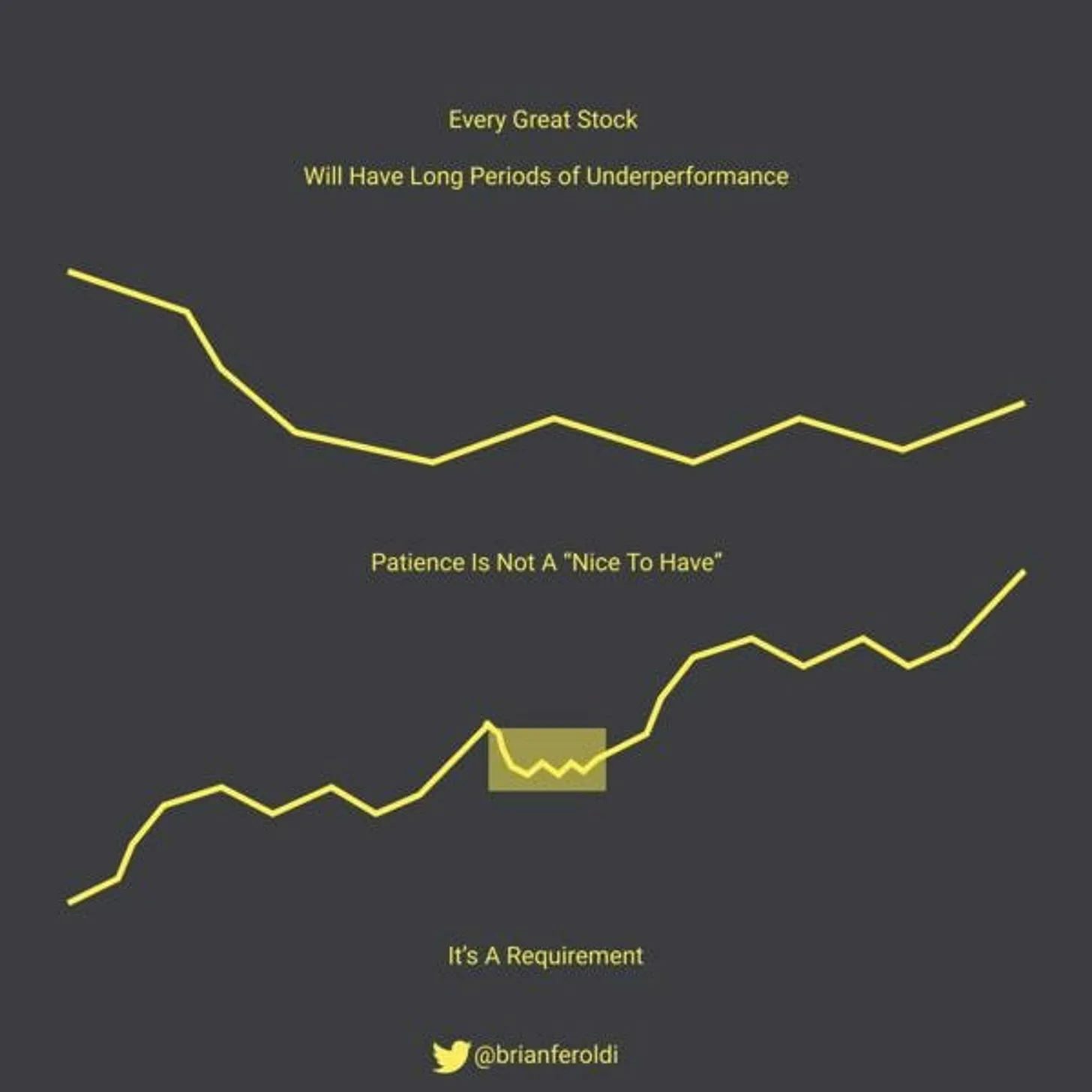

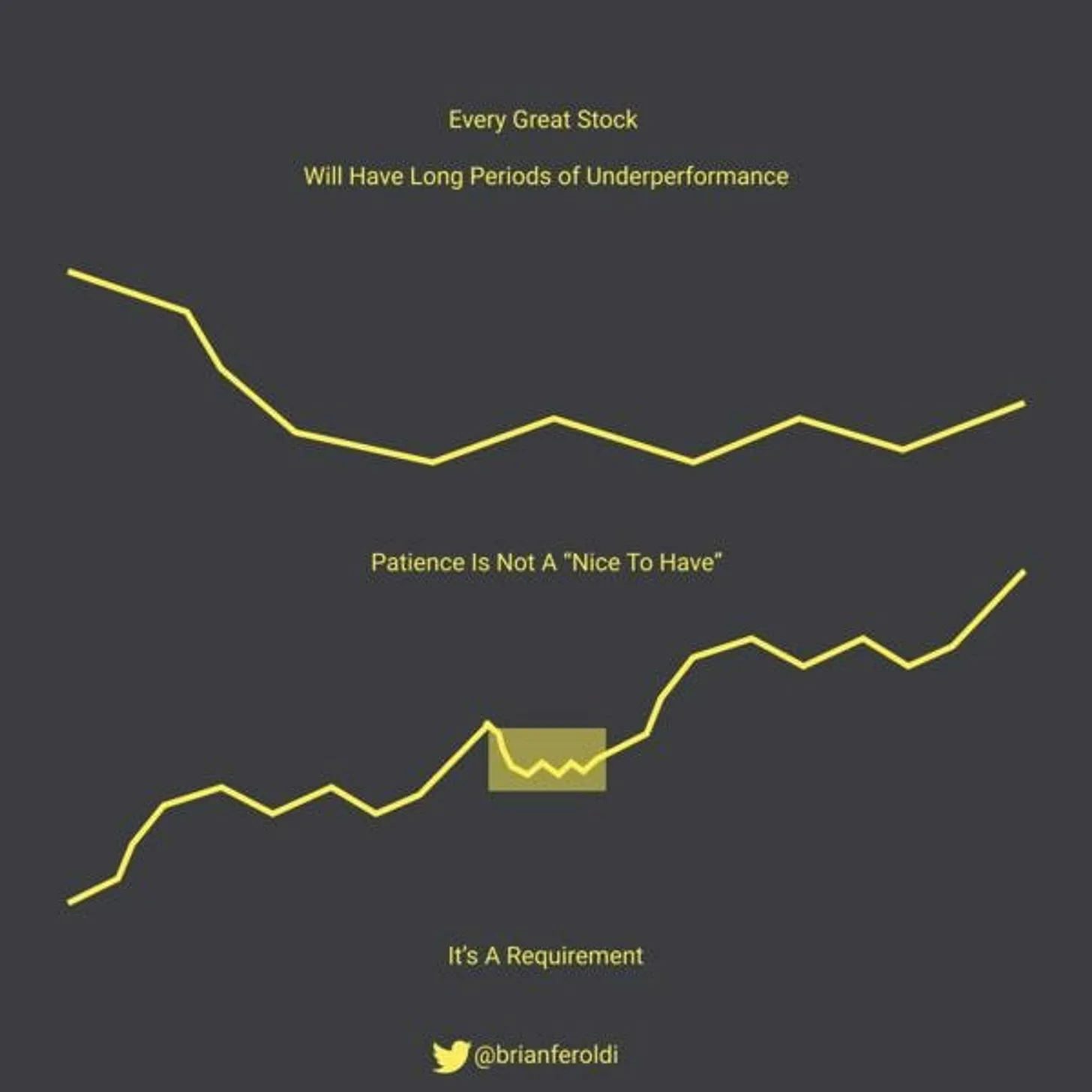

Чудеса терпения

Инвестиции приносят максимальную доходность, когда вы сохраняете спокойствие и дисциплину. Не нужно каждый день с содроганием сердца следить за рынком.

Зарабатывание богатства — это марафон, а не спринт. Главное — найти такую систему распределения активов, которая будет учитывать вашу склонность к риску вместе с долгосрочными целями. Исследования показывают, что миллионеры часто объясняют свой успех последовательным инвестированием на протяжении длительного периода времени.

А вот и секретное оружие — сложные проценты. Альберт Эйнштейн называл их «восьмым чудом света», и с ним согласен Уоррен Баффетт. Со временем они делают возможным экспоненциальный рост ваших денег.

Инвестирование требует терпения. Не поддавайтесь позыву принимать импульсивные решения, исходя из рыночных колебаний. Помните, что ключевые ингредиенты успеха при инвестировании — это терпение и долгосрочный подход.

Как инвестировать сейчас с учетом чрезмерного характера ралли?

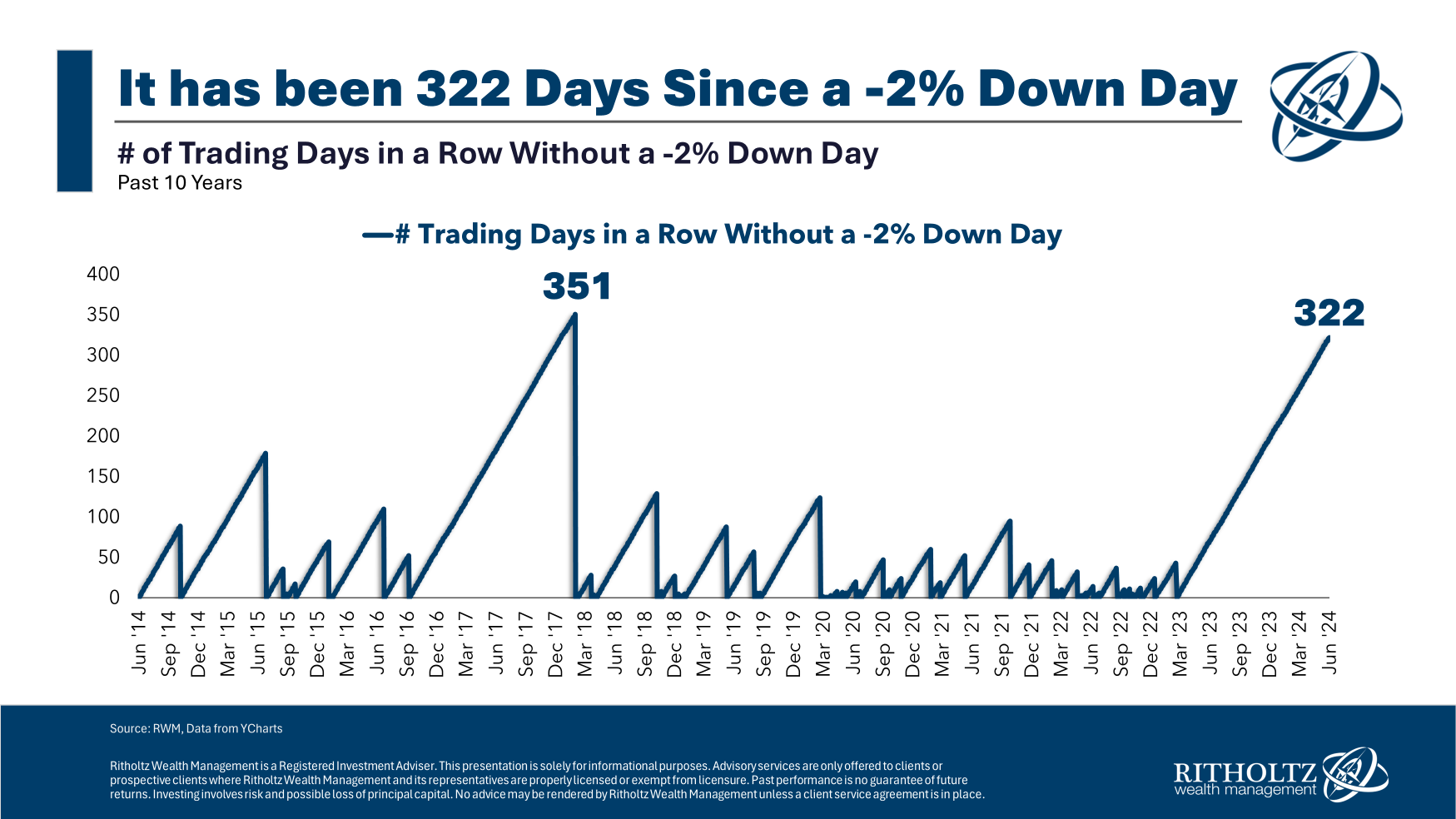

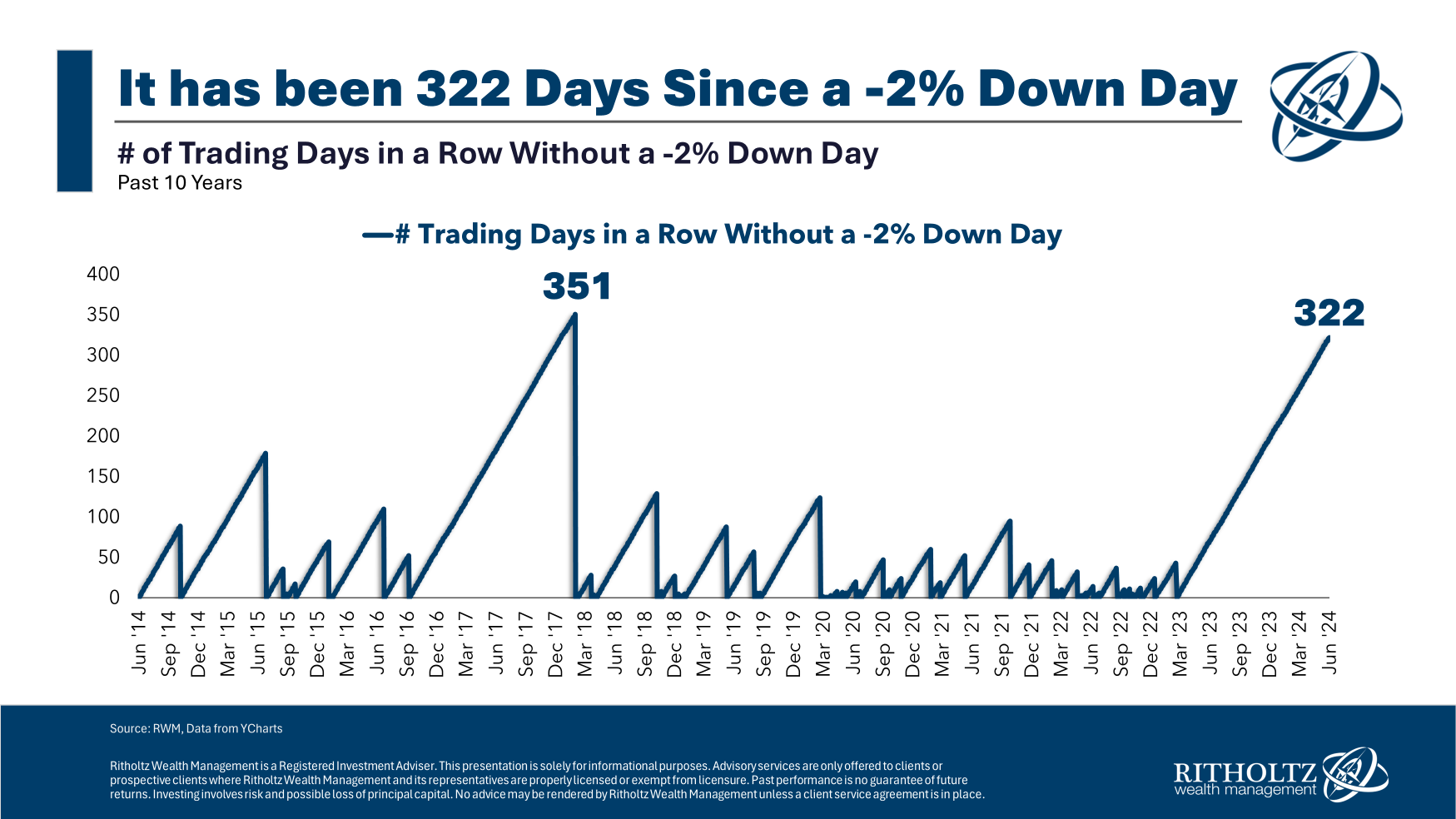

Индекс S&P 500 стремительно повышается в этом году. Только за 2024 год он 24 раза обновлял рекордные максимумы, при этом волатильность остается низкой, и прошло уже больше 300 торговых сессий без сильных падений. Нынешний «бычий» рынок подтолкнул индекс ближе к тому, чтобы показать самую длинную победную серию за десятилетие.

С начала текущего года S&P 500 вырос на 12% после успешнейшего 2023 года, когда его доходность составила 26%. Сейчас, без сомнения, хорошие времена для тех, кто не стал уходить с рынка, даже в непростой период в 2022 году.

Но давайте посмотрим правде в глаза: ралли не продлится вечно. Гипотеза финансовой нестабильности экономиста Хаймана Мински напоминает нам о том, что длительный период финансового благополучия может стать почвой для возникновения нестабильности. Иными словами, спокойствие на рынках в конечном счете сменяется турбулентностью, потому что рынки цикличны.

Как же нам с этим справляться? Главный совет — не руководствуйтесь при инвестировании эмоциями. Не поддавайтесь всеобщей эйфории. Хотя мы не можем предугадать, когда точно завершится текущий «бычий» рынок, мы можем умело интерпретировать сигналы.

Мы не можем прогнозировать будущее, но отслеживание опережающих экономических индикаторов помогает нам лучше понять ситуацию. Эти индикаторы — источник ранних сигналов о направлении рынка, в отличие от запаздывающих индикаторов, которые лишь подтверждают факты.

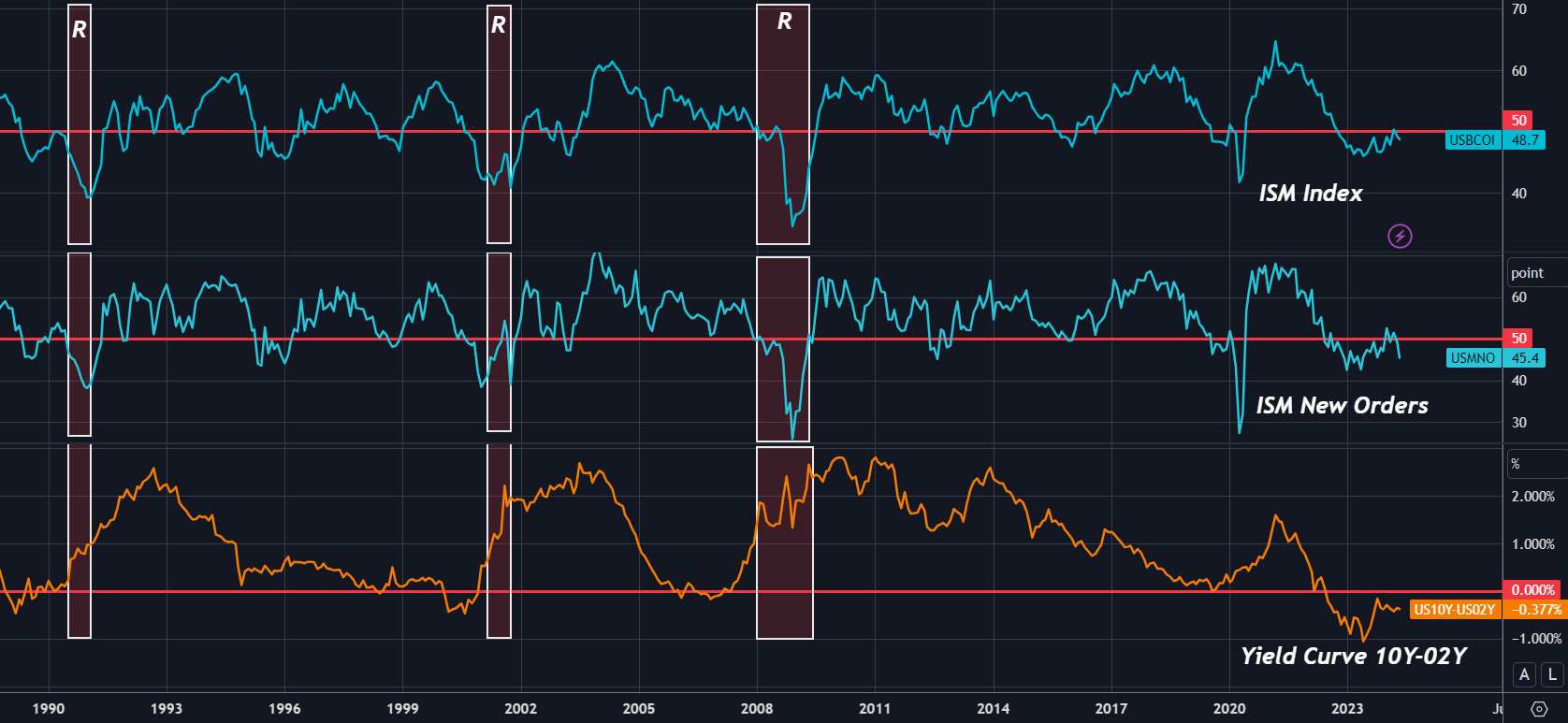

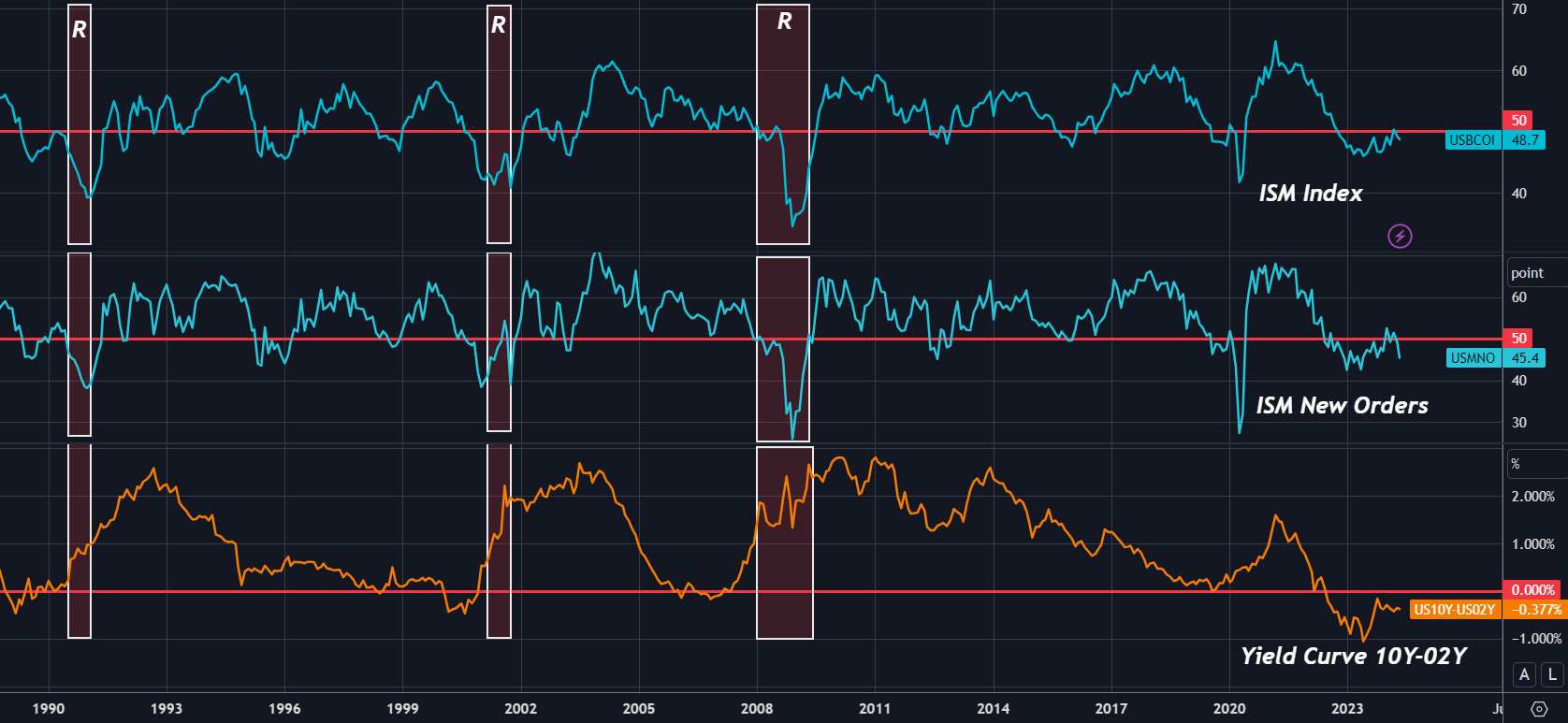

Спред доходности 10-летних и 2-летних трежерис: не самый надежный индикатор рецессии?

Печально известная инверсия кривой доходности 10-2 исторически ассоциируется с рецессией. Правда в последнее время такие инверсии не всегда приводили к экономическому спаду. Текущее положение кривой говорит о возможном приближении рецессии, но сроки остаются непонятными. С момента появления инверсии и до начала рецессии может проходить от 9 до 24 месяцев.

Чтобы улучшить наш анализ, мы можем использовать другие экономические индикаторы. Давайте попробуем учесть индекс ISM для производственной сферы. Этот индекс включает такие переменные, как безработица, новые заказы, объемы производства и сроки поставки.

Этот показатель снизился на 0,5 процентного пункта по сравнению с предыдущим месяцем, упав с 49,2 в апреле до 48,7. Индекс новых заказов упал в мае на 3,7 процентного пункта, с 49,1 до 45,4, что указывает на возможное сокращение активности.

Что любопытно, хотя инверсия кривой доходности обычно воспринимается как сигнал о неминуемой рецессии, исторические данные за период с 1990 года не столь однозначны.

Настоящим предупреждением может стать ситуация, при которой перевернутые кривые становятся плоскими (приближаются к нулю), то есть доходность краткосрочных облигаций сравнивается с доходностью долгосрочных облигаций. За этим часто следует увеличение наклона (кривая снова поднимается выше нуля).

Может ли этот паттерн сейчас действительно стать триггером рецессии с учетом также падения спроса в данных ISM для производственного сектора и в особенности снижения индекса новых заказов ниже порогового уровня 50?

Этот комбинированный сигнал с кривой доходности и индексом ISM может оказаться более точным индикатором экономического спада. Однако важно помнить, что экономическая статистика не идеальна, и нам нужно дождаться других данных для подтверждения.

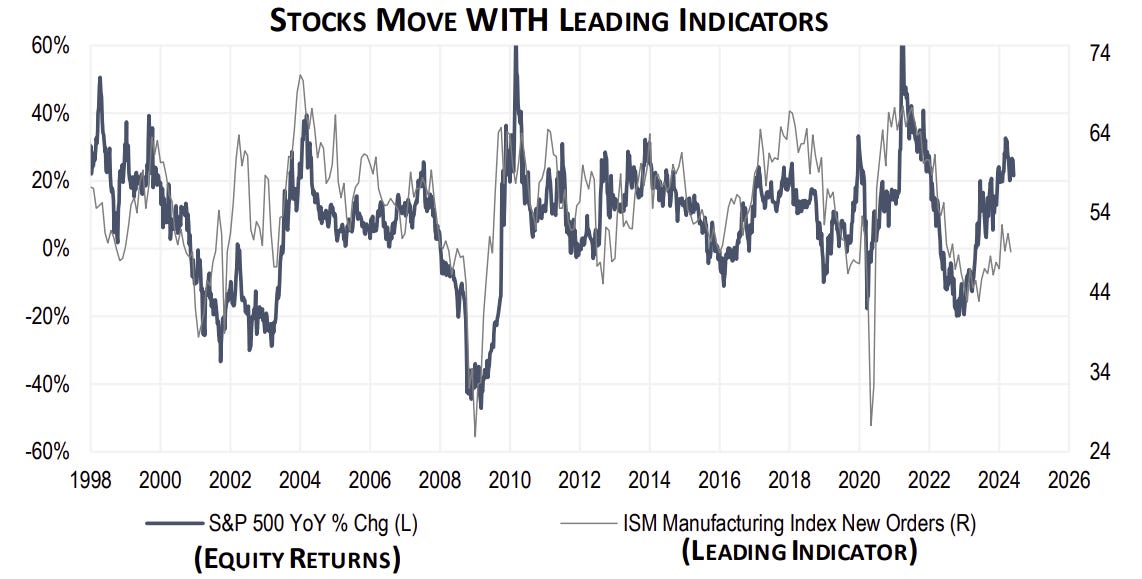

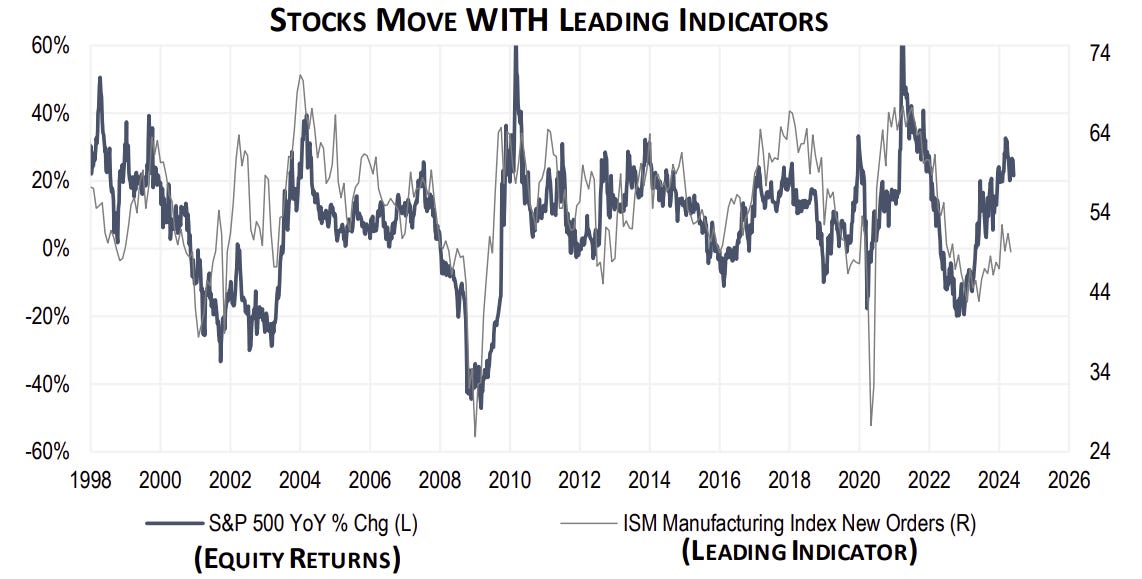

Приведенный выше график S&P 500 и производственного PMI ISM — яркий пример того, как макроэкономические параметры, например кривая доходности и индекс ISM, могут предвидеть рыночные тренды и предвещать будущую доходность.

Гарантированно точный прогноз продолжительности «бычьего» рынка мы так и не получим, а вот понимание опережающих факторов может обеспечить нас существенным преимуществом перед большинством других инвесторов.

Понимание своих целей, обстоятельств и склонности к риску имеет ключевое значение для создания сбалансированного портфеля.

На фоне ралли рынка к новым пикам инвесторам будет проще справиться с потенциальной волатильностью, если они будут придерживаться дисциплинированного подхода и уделять внимание экономическим индикаторам.

Зарабатывание денег может казаться непростой задачей, но это вовсе не обязательно должно быть так. Забудьте о схемах «как быстро разбогатеть» — давайте лучше сосредоточимся на реальных стратегиях и достижимых целях.

С учетом повсеместных разговоров об искусственном интеллекте и его влиянии на различные секторы, например на сектор электромобилей, вы, должно быть, задаетесь вопросом, как же мне следует инвестировать в июне 2024 года? Сколько мне следует инвестировать в акции и в какие секторы?

Ответ зависит от вас. Главное — создать такую систему распределения активов, которая будет соответствовать вашей склонности к риску и временному горизонту инвестиций.

Мы все хотим, чтобы наш портфель показывал рост, а для хорошего профиля риска нужно учитывать следующие три ключевых фактора:

Ваши цели. Какая у вас цель — накопить себе на пенсию, внести первый взнос за дом или оплатить образование детей? У разных целей разные временные горизонты, а это влияет на инвестиционные решения.

Ваши обстоятельства. Какой у вас доход? Насколько большой у вас сейчас портфель? От этих факторов зависит то, сколько риска вы можете себе позволить.

Склонность к риску. Готовы ли вы к потенциальным убыткам? Это главная эмоциональная составляющая любого инвестиционного плана.

Помните: универсальной стратегии распределения активов не существует. Общепринятый подход — сплит 60/40, при котором 60% средств инвестируется в акции, 40% — в облигации. Но в зависимости от обстоятельств более подходящим для вас может оказаться сплит 50/50 или 75/25.

Важно придерживаться выбранной стратегии распределения активов, даже при непростой ситуации на рынке. Избегайте того, чтобы гнаться за «популярными» секторами или пытаться предугадать моменты для входа на рынок.

Чудеса терпения

Инвестиции приносят максимальную доходность, когда вы сохраняете спокойствие и дисциплину. Не нужно каждый день с содроганием сердца следить за рынком.

Зарабатывание богатства — это марафон, а не спринт. Главное — найти такую систему распределения активов, которая будет учитывать вашу склонность к риску вместе с долгосрочными целями. Исследования показывают, что миллионеры часто объясняют свой успех последовательным инвестированием на протяжении длительного периода времени.

А вот и секретное оружие — сложные проценты. Альберт Эйнштейн называл их «восьмым чудом света», и с ним согласен Уоррен Баффетт. Со временем они делают возможным экспоненциальный рост ваших денег.

Инвестирование требует терпения. Не поддавайтесь позыву принимать импульсивные решения, исходя из рыночных колебаний. Помните, что ключевые ингредиенты успеха при инвестировании — это терпение и долгосрочный подход.

Как инвестировать сейчас с учетом чрезмерного характера ралли?

Индекс S&P 500 стремительно повышается в этом году. Только за 2024 год он 24 раза обновлял рекордные максимумы, при этом волатильность остается низкой, и прошло уже больше 300 торговых сессий без сильных падений. Нынешний «бычий» рынок подтолкнул индекс ближе к тому, чтобы показать самую длинную победную серию за десятилетие.

С начала текущего года S&P 500 вырос на 12% после успешнейшего 2023 года, когда его доходность составила 26%. Сейчас, без сомнения, хорошие времена для тех, кто не стал уходить с рынка, даже в непростой период в 2022 году.

Но давайте посмотрим правде в глаза: ралли не продлится вечно. Гипотеза финансовой нестабильности экономиста Хаймана Мински напоминает нам о том, что длительный период финансового благополучия может стать почвой для возникновения нестабильности. Иными словами, спокойствие на рынках в конечном счете сменяется турбулентностью, потому что рынки цикличны.

Как же нам с этим справляться? Главный совет — не руководствуйтесь при инвестировании эмоциями. Не поддавайтесь всеобщей эйфории. Хотя мы не можем предугадать, когда точно завершится текущий «бычий» рынок, мы можем умело интерпретировать сигналы.

Мы не можем прогнозировать будущее, но отслеживание опережающих экономических индикаторов помогает нам лучше понять ситуацию. Эти индикаторы — источник ранних сигналов о направлении рынка, в отличие от запаздывающих индикаторов, которые лишь подтверждают факты.

Спред доходности 10-летних и 2-летних трежерис: не самый надежный индикатор рецессии?

Печально известная инверсия кривой доходности 10-2 исторически ассоциируется с рецессией. Правда в последнее время такие инверсии не всегда приводили к экономическому спаду. Текущее положение кривой говорит о возможном приближении рецессии, но сроки остаются непонятными. С момента появления инверсии и до начала рецессии может проходить от 9 до 24 месяцев.

Чтобы улучшить наш анализ, мы можем использовать другие экономические индикаторы. Давайте попробуем учесть индекс ISM для производственной сферы. Этот индекс включает такие переменные, как безработица, новые заказы, объемы производства и сроки поставки.

Этот показатель снизился на 0,5 процентного пункта по сравнению с предыдущим месяцем, упав с 49,2 в апреле до 48,7. Индекс новых заказов упал в мае на 3,7 процентного пункта, с 49,1 до 45,4, что указывает на возможное сокращение активности.

Что любопытно, хотя инверсия кривой доходности обычно воспринимается как сигнал о неминуемой рецессии, исторические данные за период с 1990 года не столь однозначны.

Настоящим предупреждением может стать ситуация, при которой перевернутые кривые становятся плоскими (приближаются к нулю), то есть доходность краткосрочных облигаций сравнивается с доходностью долгосрочных облигаций. За этим часто следует увеличение наклона (кривая снова поднимается выше нуля).

Может ли этот паттерн сейчас действительно стать триггером рецессии с учетом также падения спроса в данных ISM для производственного сектора и в особенности снижения индекса новых заказов ниже порогового уровня 50?

Этот комбинированный сигнал с кривой доходности и индексом ISM может оказаться более точным индикатором экономического спада. Однако важно помнить, что экономическая статистика не идеальна, и нам нужно дождаться других данных для подтверждения.

Приведенный выше график S&P 500 и производственного PMI ISM — яркий пример того, как макроэкономические параметры, например кривая доходности и индекс ISM, могут предвидеть рыночные тренды и предвещать будущую доходность.

Гарантированно точный прогноз продолжительности «бычьего» рынка мы так и не получим, а вот понимание опережающих факторов может обеспечить нас существенным преимуществом перед большинством других инвесторов.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба