13 июня 2024 Альфа-Капитал

IMOEX +0,5% на фоне паузы ЦБ РФ

Мечел: операционные результаты за 1К2024

Повышение НДПИ на разные категории сырья

Основные индексы США – в плюсе

ЦБ РФ сохранил ключевую ставку на уровне 16%

ЕЦБ снизил базовые ставки

Боковик в нефти продолжается

Золото: дефицит идей

Политические риски ударили по евро

Рубль держится ниже USD/RUB 90

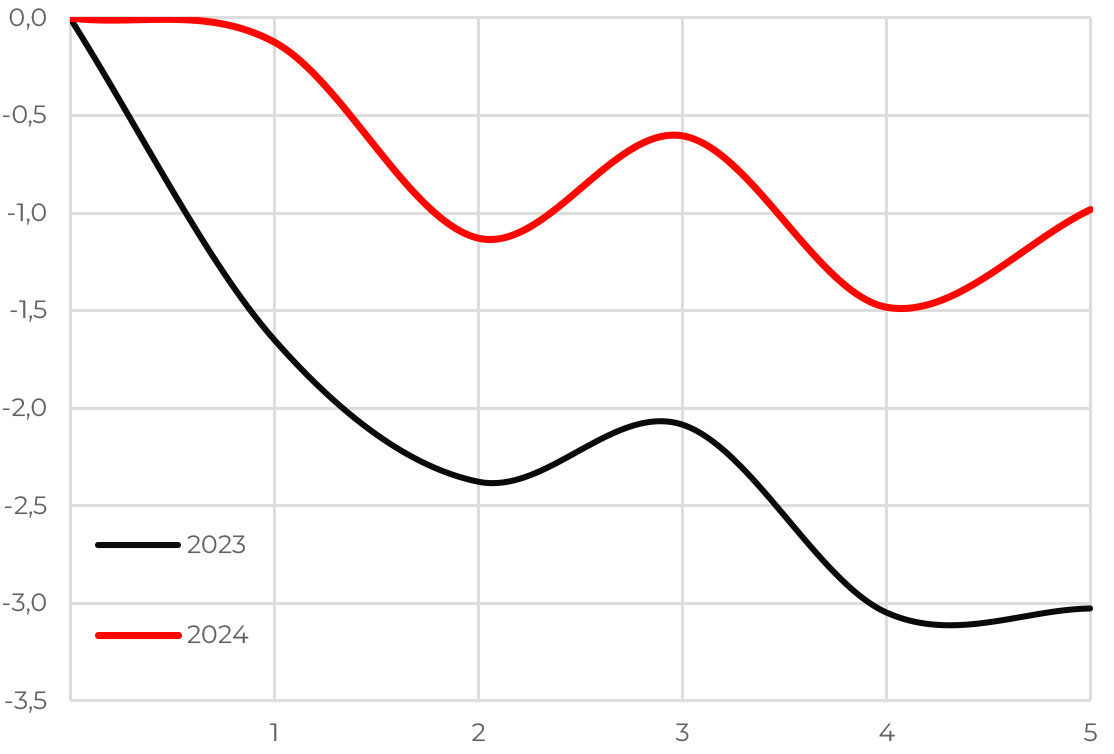

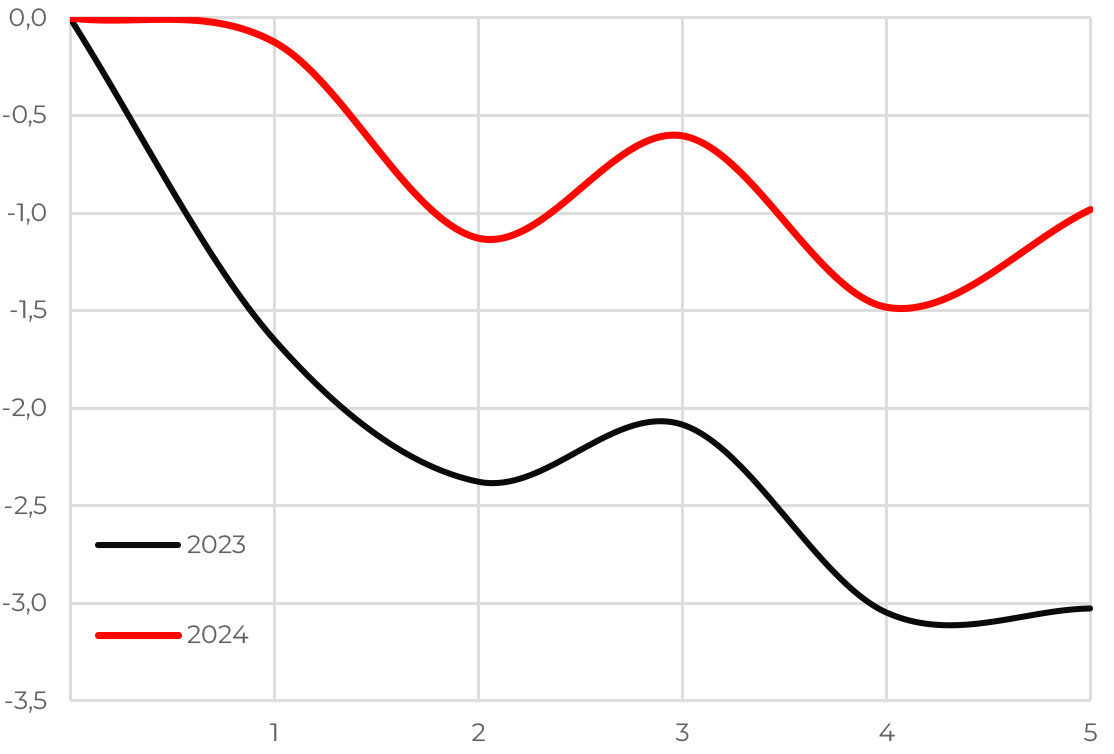

Дефицит бюджета накопленным итогом с начала года, трлн руб.

По предварительной оценке Минфина, федеральный бюджет РФ за январь – май 2024 года исполнен с дефицитом 983 млрд руб. (0,5% ВВП). Это значительно ниже прошлогоднего показателя за аналогичный период в 3,03 трлн руб. (1,8% ВВП).

Основной причиной сужения дефицита стал рост доходной части бюджета. За пять месяцев доходы составили 14,3 трлн руб. (+45,5% г/г). Выросли как ненефтегазовые (+34,1% г/г), так и нефтегазовые доходы (+73,5% г/г). При этом расходная часть выросла на 18,9%, достигнув 15,3 трлн руб.

Рост ненефтегазовых доходов связан в первую очередь с ростом экономической активности. В частности, поступления оборотных налогов, включая НДС, по итогам января – мая выросли на 19,1%. Что касается нефтегазовых доходов, то их рост преимущественно обусловлен ростом цен на российскую нефть.

АКЦИИ

Российский рынок

IMOEX +0,5% на фоне паузы ЦБ РФ

Российский фондовый рынок отреагировал ростом на решение регулятора сохранить ключевую ставку на уровне 16%. В пятницу индекс Мосбиржи прибавил почти 1,2%. Опасения, что ЦБ дополнительно повысит ставку, были одной из причин коррекции рынка в последние недели. Так что когда регулятор решил продлить паузу, это привело к росту рынка акций.

Больше всех выросли акции компаний, которые являются наиболее чувствительными к высоким ставкам: это эмитенты с высокой долговой нагрузкой, банковский сектор (ставка влияет на спрос на кредиты) и IT (ставка сильно влияет на оценку таких компаний, поскольку существенная часть их стоимости формируется будущими доходами).

Тем не менее риторика ЦБ стала даже более «ястребиной» – регулятор допускает повышение ставки на следующем заседании. Так что дальнейшая динамика рынка будет зависеть от того, поднимет ли ЦБ в итоге ставку или все же ограничится жесткими комментариями. В целом до конца года рынок вполне может вырасти еще на 15% (с учетом дивидендов).

Мечел: операционные результаты за 1К2024

Мечел опубликовал операционные результаты за первый квартал 2024 года. Добыча угля выросла на 22% г/г, достигнув 2,6 млн тонн. Однако по сравнению с предыдущим кварталом добыча снизилась на 14% из-за роста издержек на добычу и логистику. Продажи угля увеличились на 22% г/г и 16% к/к благодаря росту реализации энергетического и коксующегося угля. Кроме того, совет директоров Мечела рекомендовал не выплачивать дивиденды за 2023 год.

Повышение НДПИ на разные категории сырья

Минфин РФ планирует повысить налог на добычу полезных ископаемых (НДПИ) для различных категорий сырья. С 2025 года может быть введена надбавка к НДПИ на золото в размере 10% от превышения мировой цены над уровнем 1900 долл. за унцию. По нашей оценке, это может снизить EBITDA золотодобывающих компаний на 3–5%. Также планируется повысить ставку налога на добычу алмазов и коксующегося и энергетического угля. Соответствующие поправки в Налоговый кодекс были внесены правительством в Госдуму.

Глобальные рынки

Основные индексы США – в плюсе

Данные по рынку труда США в мае продемонстрировали устойчивость рынка труда. Количество рабочих мест в несельскохозяйственном секторе выросло на 272 тыс. против ожиданий в 185 тыс. рабочих мест. Также вырос и средний почасовой заработок: в мае он увеличился на 0,4% м/м против ожиданий в 0,3% м/м. В апреле этот показатель вырос на 0,2%. При этом уровень безработицы вырос на 0,1% и достиг 4,0%. Сильные данные по рынку труда снижают вероятность снижения ставки ФРС в ближайшее время.

Тем не менее рынок как будто бы проигнорировал эти данные. За неделю S&P 500 прибавил 1,3%, а Nasdaq – 2,4%.

ОБЛИГАЦИИ

Рублевые облигации

ЦБ РФ сохранил ключевую ставку на уровне 16%

Вопреки опасениям рынка, Центральный банк сохранил ставку на уровне 16%, однако дал очень жесткий комментарий. В релизе он указал, что допускает повышение ставки на ближайшем заседании, хотя длительное время избегал давать однозначный сигнал. Кроме того, ЦБ РФ пишет, что период поддержания жестких денежно-кредитных условий в экономике может оказаться дольше даже по сравнению с его апрельским прогнозом.

По наблюдениям ЦБ РФ, баланс рисков еще больше сместился в пользу проинфляционных (при этом прогноза по инфляции в этот раз банк не привел). По итогам апреля инфляция с поправкой на сезонность составила 5,8% в пересчете на год после 5,7% в среднем за I квартал. При этом базовая инфляция с поправкой на сезонность в апреле возросла до 8,3% (после 7,1% в среднем за I квартал) – это довольно высокие темпы. Инфляционные ожидания населения и участников финансового рынка также выросли.

Однако при таком высоком уровне ставок разница между ставкой в размере 16% и 17% на самом деле не столь велика – она в любом случае очень высока. При этом сигнал ЦБ РФ даже без фактического повышения ставки может ужесточать денежнокредитные условия. Это хорошо видно по динамике рыночных ставок в последние месяцы: хотя ЦБ держит паузу с декабря, доходности ОФЗ, ставки денежного рынка и депозитов с тех пор существенно выросли. Вероятно, регулятор решил подождать и понаблюдать, позволит ли ужесточение сигнала постепенно охладить экономику. Кроме того, он делает оговорку о том, что ускорение инфляции в апреле – мае в том числе связано с разовыми факторами (индексация тарифов на услуги связи и повышение цен на отечественные автомобили).

Будет ли ставка повышена на следующем заседании, зависит от данных, которые выйдут в течение ближайших полутора месяцев. Если, например, подтвердится, что инфляция устойчиво ускоряется и/или инфляционные ожидания населения продолжат расти, это станет поводом для повышения ставки. Если общая картина будет более позитивной, ЦБ может ограничиться и нынешним уровнем ставки в размере 16% (но о понижении ставки в ближайшие месяцы говорить рано).

Что касается реакции рынка на решение регулятора, то, с нашей точки зрения, в цены было заложено повышение ставки до 17% уже на этом заседании, поэтому доходности облигаций отреагировали падением на решение ЦБ РФ продлить паузу. Доходность наиболее длинных ОФЗ в моменте снижалась вплоть до 14,2% (с 14,5% до решения ЦБ РФ). Однако вскоре цены растеряли большую часть роста: по-видимому, инвесторы вчитались в релиз регулятора и, увидев жесткий сигнал, пересмотрели позиции.

Еврооблигации

ЕЦБ снизил базовые ставки

ЕЦБ ожидаемо снизил базовые ставки на 25 б.п. С 12 июля процентная ставка по основным операциям рефинансирования, а также процентные ставки по линии маржинального кредитования и депозитной линии будут снижены до 4,25%, 4,50% и 3,75% соответственно. Регулятор принял это решение, основываясь на обновленный прогноз по инфляции и учитывая динамику базовой инфляции. С момента заседания регулятора в сентябре 2023 года инфляция снизилась более чем на 2,5%, а прогноз по инфляции заметно улучшился. Базовая инфляция также снизилась, что усилило признаки того, что ценовое давление ослабло. Снизились и инфляционные ожидания. Трансмиссионный механизм ДКП внес значительный вклад в снижение инфляции. Благодаря жесткой ДКП ужесточились условия кредитования, тем самым снизив совокупный спрос. Тем не менее регулятор отмечает, что, несмотря на прогресс последних кварталов, внутреннее ценовое давление остается высоким изза роста заработных плат, и инфляция, вероятно, будет превышать целевой показатель до следующего года.

Доходности двух- и десятилетних облигаций стран еврозоны (Германия, Франция, Испания, Греция) отреагировали небольшим снижением (порядка 5–10 б.п.)

СЫРЬЕ И ВАЛЮТЫ

Сырьевые активы

Боковик в нефти продолжается

Небольшой заход вниз по ценам WTI и Brent и отскок вверх на прошлой неделе по большом счету не выходят за рамки обычной ценовой волатильности. Собственно, последний год цена барреля Brent колеблется в диапазоне 75–95 долл. за баррель, и все последние движения после заседания ОПЕК+ были с большим запасом внутри этого диапазона.

Золото: дефицит идей

Цена золота скорректировалась ниже 2300 долл. за унцию, поводом для чего стали сообщения из Китая, точнее – данные о том, что Народный банк приостановил покупки золота. Столь сильная коррекция, на «технической» новости, которая относится к событиям прошлого (данные об объемах покупок), а также на фоне заявлений, что Народный банк Китая не закончил покупки, говорит о том, что недавнее ралли в золоте имеет очень шаткие основания. Получается, что не покупки золота китайским ЦБ толкали цены вверх, а действия участников рынка, отыгрывающих эту идею. Поэтому разворот трейда может оказаться очень болезненным.

Если еще и ФРС не будет торопиться со снижением ставок на фоне хороших данных по экономике США, то для золота может сложиться очень неприятная ситуация.

Валюты

Политические риски ударили по евро

Неделя началась с резкого ослабления евро. Курс по отношению к доллару США снизился до EUR/USD 1,075, хотя на прошлой неделе он поднимался до EUR/USD 1,09. По всей видимости, это обусловлено результатами выборов в Европарламент, в ходе которых партии, находящие у власти в Германии и Франции, потерпели серьезное поражение.

Политические изменения – это далеко не всегда плохо для экономики, но это риск изменения в экономической политике, принятия неэффективных решений. С учетом уже накопленных проблем в еврозоне, это создает дополнительные риски.

Впрочем, пока реакция участников валютного рынка выглядит излишне эмоциональной. Несмотря на усиление правых сил в Европарламенте, изменение текущего курса вряд ли произойдет. В том числе по вопросам, связанным с внешней политикой, а значит, и по антироссийским санкциям, которые сейчас являются главным источником проблем в экономике региона.

Рубль держится ниже USD/RUB 90

Курс рубля к доллару США продолжает держаться около нижней границы условного диапазона USD/RUB 88–93, сформировавшегося еще осенью прошлого года. Привычные ожидания ослабления рубля пока не сбываются, несмотря на повышенную инфляцию в России, сезон отпусков и окончание налогового периода.

На наш взгляд, основной фактор сейчас – это контроль движения капитала, в том числе выражающийся в обязательной продаже валюты экспортерами. В условиях хронического профицита чистого экспорта и счета текущих операций отток капитала – единственно возможная причина ослабления национальной валюты.

Да и слабый рубль как-то не вяжется с задачей снижения инфляции, и явный сигнал, что таким образом правительство не будет наполнять бюджет – решение о повышении НДФЛ и налога на прибыль.

Мечел: операционные результаты за 1К2024

Повышение НДПИ на разные категории сырья

Основные индексы США – в плюсе

ЦБ РФ сохранил ключевую ставку на уровне 16%

ЕЦБ снизил базовые ставки

Боковик в нефти продолжается

Золото: дефицит идей

Политические риски ударили по евро

Рубль держится ниже USD/RUB 90

Дефицит бюджета накопленным итогом с начала года, трлн руб.

По предварительной оценке Минфина, федеральный бюджет РФ за январь – май 2024 года исполнен с дефицитом 983 млрд руб. (0,5% ВВП). Это значительно ниже прошлогоднего показателя за аналогичный период в 3,03 трлн руб. (1,8% ВВП).

Основной причиной сужения дефицита стал рост доходной части бюджета. За пять месяцев доходы составили 14,3 трлн руб. (+45,5% г/г). Выросли как ненефтегазовые (+34,1% г/г), так и нефтегазовые доходы (+73,5% г/г). При этом расходная часть выросла на 18,9%, достигнув 15,3 трлн руб.

Рост ненефтегазовых доходов связан в первую очередь с ростом экономической активности. В частности, поступления оборотных налогов, включая НДС, по итогам января – мая выросли на 19,1%. Что касается нефтегазовых доходов, то их рост преимущественно обусловлен ростом цен на российскую нефть.

АКЦИИ

Российский рынок

IMOEX +0,5% на фоне паузы ЦБ РФ

Российский фондовый рынок отреагировал ростом на решение регулятора сохранить ключевую ставку на уровне 16%. В пятницу индекс Мосбиржи прибавил почти 1,2%. Опасения, что ЦБ дополнительно повысит ставку, были одной из причин коррекции рынка в последние недели. Так что когда регулятор решил продлить паузу, это привело к росту рынка акций.

Больше всех выросли акции компаний, которые являются наиболее чувствительными к высоким ставкам: это эмитенты с высокой долговой нагрузкой, банковский сектор (ставка влияет на спрос на кредиты) и IT (ставка сильно влияет на оценку таких компаний, поскольку существенная часть их стоимости формируется будущими доходами).

Тем не менее риторика ЦБ стала даже более «ястребиной» – регулятор допускает повышение ставки на следующем заседании. Так что дальнейшая динамика рынка будет зависеть от того, поднимет ли ЦБ в итоге ставку или все же ограничится жесткими комментариями. В целом до конца года рынок вполне может вырасти еще на 15% (с учетом дивидендов).

Мечел: операционные результаты за 1К2024

Мечел опубликовал операционные результаты за первый квартал 2024 года. Добыча угля выросла на 22% г/г, достигнув 2,6 млн тонн. Однако по сравнению с предыдущим кварталом добыча снизилась на 14% из-за роста издержек на добычу и логистику. Продажи угля увеличились на 22% г/г и 16% к/к благодаря росту реализации энергетического и коксующегося угля. Кроме того, совет директоров Мечела рекомендовал не выплачивать дивиденды за 2023 год.

Повышение НДПИ на разные категории сырья

Минфин РФ планирует повысить налог на добычу полезных ископаемых (НДПИ) для различных категорий сырья. С 2025 года может быть введена надбавка к НДПИ на золото в размере 10% от превышения мировой цены над уровнем 1900 долл. за унцию. По нашей оценке, это может снизить EBITDA золотодобывающих компаний на 3–5%. Также планируется повысить ставку налога на добычу алмазов и коксующегося и энергетического угля. Соответствующие поправки в Налоговый кодекс были внесены правительством в Госдуму.

Глобальные рынки

Основные индексы США – в плюсе

Данные по рынку труда США в мае продемонстрировали устойчивость рынка труда. Количество рабочих мест в несельскохозяйственном секторе выросло на 272 тыс. против ожиданий в 185 тыс. рабочих мест. Также вырос и средний почасовой заработок: в мае он увеличился на 0,4% м/м против ожиданий в 0,3% м/м. В апреле этот показатель вырос на 0,2%. При этом уровень безработицы вырос на 0,1% и достиг 4,0%. Сильные данные по рынку труда снижают вероятность снижения ставки ФРС в ближайшее время.

Тем не менее рынок как будто бы проигнорировал эти данные. За неделю S&P 500 прибавил 1,3%, а Nasdaq – 2,4%.

ОБЛИГАЦИИ

Рублевые облигации

ЦБ РФ сохранил ключевую ставку на уровне 16%

Вопреки опасениям рынка, Центральный банк сохранил ставку на уровне 16%, однако дал очень жесткий комментарий. В релизе он указал, что допускает повышение ставки на ближайшем заседании, хотя длительное время избегал давать однозначный сигнал. Кроме того, ЦБ РФ пишет, что период поддержания жестких денежно-кредитных условий в экономике может оказаться дольше даже по сравнению с его апрельским прогнозом.

По наблюдениям ЦБ РФ, баланс рисков еще больше сместился в пользу проинфляционных (при этом прогноза по инфляции в этот раз банк не привел). По итогам апреля инфляция с поправкой на сезонность составила 5,8% в пересчете на год после 5,7% в среднем за I квартал. При этом базовая инфляция с поправкой на сезонность в апреле возросла до 8,3% (после 7,1% в среднем за I квартал) – это довольно высокие темпы. Инфляционные ожидания населения и участников финансового рынка также выросли.

Однако при таком высоком уровне ставок разница между ставкой в размере 16% и 17% на самом деле не столь велика – она в любом случае очень высока. При этом сигнал ЦБ РФ даже без фактического повышения ставки может ужесточать денежнокредитные условия. Это хорошо видно по динамике рыночных ставок в последние месяцы: хотя ЦБ держит паузу с декабря, доходности ОФЗ, ставки денежного рынка и депозитов с тех пор существенно выросли. Вероятно, регулятор решил подождать и понаблюдать, позволит ли ужесточение сигнала постепенно охладить экономику. Кроме того, он делает оговорку о том, что ускорение инфляции в апреле – мае в том числе связано с разовыми факторами (индексация тарифов на услуги связи и повышение цен на отечественные автомобили).

Будет ли ставка повышена на следующем заседании, зависит от данных, которые выйдут в течение ближайших полутора месяцев. Если, например, подтвердится, что инфляция устойчиво ускоряется и/или инфляционные ожидания населения продолжат расти, это станет поводом для повышения ставки. Если общая картина будет более позитивной, ЦБ может ограничиться и нынешним уровнем ставки в размере 16% (но о понижении ставки в ближайшие месяцы говорить рано).

Что касается реакции рынка на решение регулятора, то, с нашей точки зрения, в цены было заложено повышение ставки до 17% уже на этом заседании, поэтому доходности облигаций отреагировали падением на решение ЦБ РФ продлить паузу. Доходность наиболее длинных ОФЗ в моменте снижалась вплоть до 14,2% (с 14,5% до решения ЦБ РФ). Однако вскоре цены растеряли большую часть роста: по-видимому, инвесторы вчитались в релиз регулятора и, увидев жесткий сигнал, пересмотрели позиции.

Еврооблигации

ЕЦБ снизил базовые ставки

ЕЦБ ожидаемо снизил базовые ставки на 25 б.п. С 12 июля процентная ставка по основным операциям рефинансирования, а также процентные ставки по линии маржинального кредитования и депозитной линии будут снижены до 4,25%, 4,50% и 3,75% соответственно. Регулятор принял это решение, основываясь на обновленный прогноз по инфляции и учитывая динамику базовой инфляции. С момента заседания регулятора в сентябре 2023 года инфляция снизилась более чем на 2,5%, а прогноз по инфляции заметно улучшился. Базовая инфляция также снизилась, что усилило признаки того, что ценовое давление ослабло. Снизились и инфляционные ожидания. Трансмиссионный механизм ДКП внес значительный вклад в снижение инфляции. Благодаря жесткой ДКП ужесточились условия кредитования, тем самым снизив совокупный спрос. Тем не менее регулятор отмечает, что, несмотря на прогресс последних кварталов, внутреннее ценовое давление остается высоким изза роста заработных плат, и инфляция, вероятно, будет превышать целевой показатель до следующего года.

Доходности двух- и десятилетних облигаций стран еврозоны (Германия, Франция, Испания, Греция) отреагировали небольшим снижением (порядка 5–10 б.п.)

СЫРЬЕ И ВАЛЮТЫ

Сырьевые активы

Боковик в нефти продолжается

Небольшой заход вниз по ценам WTI и Brent и отскок вверх на прошлой неделе по большом счету не выходят за рамки обычной ценовой волатильности. Собственно, последний год цена барреля Brent колеблется в диапазоне 75–95 долл. за баррель, и все последние движения после заседания ОПЕК+ были с большим запасом внутри этого диапазона.

Золото: дефицит идей

Цена золота скорректировалась ниже 2300 долл. за унцию, поводом для чего стали сообщения из Китая, точнее – данные о том, что Народный банк приостановил покупки золота. Столь сильная коррекция, на «технической» новости, которая относится к событиям прошлого (данные об объемах покупок), а также на фоне заявлений, что Народный банк Китая не закончил покупки, говорит о том, что недавнее ралли в золоте имеет очень шаткие основания. Получается, что не покупки золота китайским ЦБ толкали цены вверх, а действия участников рынка, отыгрывающих эту идею. Поэтому разворот трейда может оказаться очень болезненным.

Если еще и ФРС не будет торопиться со снижением ставок на фоне хороших данных по экономике США, то для золота может сложиться очень неприятная ситуация.

Валюты

Политические риски ударили по евро

Неделя началась с резкого ослабления евро. Курс по отношению к доллару США снизился до EUR/USD 1,075, хотя на прошлой неделе он поднимался до EUR/USD 1,09. По всей видимости, это обусловлено результатами выборов в Европарламент, в ходе которых партии, находящие у власти в Германии и Франции, потерпели серьезное поражение.

Политические изменения – это далеко не всегда плохо для экономики, но это риск изменения в экономической политике, принятия неэффективных решений. С учетом уже накопленных проблем в еврозоне, это создает дополнительные риски.

Впрочем, пока реакция участников валютного рынка выглядит излишне эмоциональной. Несмотря на усиление правых сил в Европарламенте, изменение текущего курса вряд ли произойдет. В том числе по вопросам, связанным с внешней политикой, а значит, и по антироссийским санкциям, которые сейчас являются главным источником проблем в экономике региона.

Рубль держится ниже USD/RUB 90

Курс рубля к доллару США продолжает держаться около нижней границы условного диапазона USD/RUB 88–93, сформировавшегося еще осенью прошлого года. Привычные ожидания ослабления рубля пока не сбываются, несмотря на повышенную инфляцию в России, сезон отпусков и окончание налогового периода.

На наш взгляд, основной фактор сейчас – это контроль движения капитала, в том числе выражающийся в обязательной продаже валюты экспортерами. В условиях хронического профицита чистого экспорта и счета текущих операций отток капитала – единственно возможная причина ослабления национальной валюты.

Да и слабый рубль как-то не вяжется с задачей снижения инфляции, и явный сигнал, что таким образом правительство не будет наполнять бюджет – решение о повышении НДФЛ и налога на прибыль.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба