Коррекция на рынке после объявления параметров налоговой реформы, затеянной правительством, и санкций против Мосбиржи предоставляет инвесторам возможность снова войти в подешевевшие бумаги. Негатив от роста фискальной нагрузки на бизнес уже фактически отражен в ценах акций после падения. Между тем деньгам на рынке, которых становится все больше, некуда идти, кроме как возвращаться в бумаги, предпочтительно — в акции надежных компаний. НЛМК — крепкая устойчивая компания реального сектора, с сильными результатами, дивидендной историей и хорошими перспективами.

Мы присваиваем рейтинг «Покупать» акциям НЛМК с целевой ценой 256,2 руб., что предполагает потенциал роста на 33,9%.

Группа НЛМК — один из крупнейших вертикально интегрированных производителей высококачественной стальной продукции с активами в России, Европе и США. Группа обладает относительно современным производством, собственными источниками сырья и энергии, благодаря чему входит в число наиболее эффективных производителей стали.

НЛМК удалось избежать санкционного давления и сохранить значительную часть экспорта. Хотя для предприятий в США из-за введения заградительных пошлин группа вынуждена искать другие источники сырья, зато в ЕС квоты на поставку стальной заготовки продлены до 2028 г.

Цены на сталь в РФ растут, в отличие от мировых рынков. Рынок металлургической продукции в России характеризуется растущим спросом, который на фоне уже высокой загрузки сталелитейных мощностей способствует положительной ценовой динамике.

НЛМК представила сильные финансовые результаты за 2023 г.: консолидированная выручка группы увеличилась на 3,6% г/г. Чистая прибыль выросла на 25,8%. На конец отчетного периода компания имела отрицательный чистый долг — чистая денежная позиция составила 112,3 млрд руб.

НЛМК возобновила реализацию дивидендной политики после двухлетнего перерыва. По результатам 2023 г. акционеры получат по 25,43 руб. на акцию. Реестр закрыт 27 мая, доходность составила около 10,0%. Вернется ли компания к промежуточным дивидендам в 2024 г., пока неизвестно. Если исходить из дивидендной политики НЛМК и нашего прогноза по FCF, ожидаемая NTM дивидендная доходность к текущей цене акций может составить до 16%.

По нашей оценке, акции НЛМК недооценены на 33,9% по прогнозным мультипликаторам P/E и EV/EBITDA на 2024 и 2025 гг. по отношению к бумагам ведущих публичных компаний мирового сталелитейного сектора, с учетом странового дисконта.

Основными рисками для инвестиций в акции НЛМК мы считаем информационную закрытость компании, уязвимость зарубежных активов в случае попадания под санкции, а также рост налоговой нагрузки на отрасль в РФ.

Описание эмитента

Группа НЛМК — один из крупнейших производителей высококачественной стальной продукции с вертикально интегрированной моделью бизнеса. Группа обладает относительно современным производством, собственными источниками сырья и энергии, благодаря чему входит в число наиболее эффективных производителей стали.

Мощности НЛМК по производству стали превышают 17 млн тонн в год. На долю российских предприятий НЛМК приходится около 20% выпуска стальной продукции в стране. При этом НЛМК удается поддерживать высокую загрузку производственных мощностей.

Производственные активы группы расположены в России, Европе и США. В России расположены 100% активов НЛМК по добыче и переработке сырья для металлургического производства, 94% сталеплавильных мощностей и 59% прокатных мощностей компании. В ЕС и США расположены, соответственно, 23% и 19% прокатных активов компании. Таким образом, ресурсоемкие производства сконцентрированы в регионах с низкими производственными затратами, а изготовление готовой продукции происходит в непосредственной близости к потребителям продукции компании.

Группа НЛМК в высокой степени обеспечена собственным сырьем и энергоресурсами. Самообеспеченность в железорудном сырье составляет 100%, в коксе — 100%, в металлоломе — более 60%, а в электроэнергии — около 90%.

Структура капитала. Основной владелец ПАО «НЛМК» — Владимир Лисин, который контролирует 79,3% акций. Оставшиеся 20,7% находятся в свободном обращении.

Перспективы и риски

Стратегия компании в условиях санкций. Стоит отметить, что ни НЛМК, ни Владимир Лисин, в отличие от других крупнейших российских сталеваров, практически не испытали санкционного прессинга. Притом что, имея значительную часть производственных активов в ЕС и США, они находятся в достаточно уязвимом положении.

Стратегия компании предполагала размещение прокатных мощностей ближе к рынкам сбыта, в том числе зарубежным, и обеспечение их поставками полуфабрикатов из России. В 2021 г. доля выручки НЛМК от продаж в России составляла 41,0%, в ЕС —17,5%, в США — 21,3%. Какие доли сейчас, неизвестно, так как компания закрыла эту информацию.

С одной стороны, европейские санкционные пакеты ввели запрет на импорт стальной продукции из РФ, однако квоты на поставку стальной заготовки сохранены сначала до 2024 г., а затем продлены до 2028 г. С другой стороны, американские заградительные пошлины на стальную продукцию из России, поднятые до 70%, сделали поставку слябов абсолютно нерентабельной и заставили компанию искать других поставщиков слябов для американского подразделения.

Недавно в американских СМИ появилась информация, что сталелитейная компания Cleveland-Cliffs интересуется покупкой трех предприятий НЛМК, расположенных в Пенсильвании и Индиане. При этом, однако, пока нет подтвержденных данных, что НЛМК проявила заинтересованность в их продаже.

В то же время мы видим, что в последние годы группа НЛМК и сам Владимир Лисин провели некоторую реструктуризацию активов, однако не за рубежом, а в самой России. Группа НЛМК продала заводы по производству сортового проката в Калужской и Свердловской областях («НЛМК-Калуга» и «Вторчермет НЛМК»), а также отказалась от разработки угольных участков «Жерновский-1» и «Жерновский Глубокий» Жерновского каменноугольного месторождения в Кемеровской области.

Вместе с тем группа НЛМК модернизировала обогатительное оборудование на Стойленском ГОКе в Белгородской области, вложив $ 100, и заявила о готовности вложить 250 млрд руб. в горно-металлургическое производство на базе Стойленского ГОКа. Проект предполагает расширение существующего карьера для роста добычи руды на 56%, до 67 млн тонн в год.

Сам Владимир Лисин за это время продал принадлежавшую ему Первую грузовую компанию (ПГК), крупнейшего в РФ грузового железнодорожного оператора, а подконтрольная ему компания «Волжское пароходство» завершила сделку по продаже Окской судоверфи.

Как и другие металлурги, Владимир Лисин вывел с Кипра свою контролирующую структуру, но в отличие от них не в российские САР, а в ОАЭ.

Среди негативных факторов, влияющих на отношение инвесторов к НЛМК, можно отметить избыточную, на наш взгляд, информационную закрытость НЛМК. С середины 2022 г. от былой прозрачности не осталось и следа. Компания скупа на корпоративные новости и анонсы, календарь инвестора на официальном сайте группы не обновляется с февраля 2022 г., а последнее сообщение об операционных результатах НЛМК касалось данных за 2К и 6М 2022. Компания возобновила публикацию консолидированной финансовой отчетности в усеченном виде с середины 2023 г. и даже решила после 2-летнего перерыва заплатить дивиденды за 2023 г. Однако вернется ли НЛМК к выплате дивидендов по квартальным результатам, пока неизвестно. Основной владелец компании Владимир Лисин также не проявляет какой-либо активности в информационном поле.

Среди позитивных событий можно отметить скорое завершение с относительно благоприятным исходом спора с ФАС относительно монопольно высоких цен на металлопродукцию в 2021 г., грозившего многомиллиардным оборотным штрафом. Антимонопольное ведомство оштрафовало «Северсталь» почти на 9 млрд руб., ММК — на 8 млрд руб., а НЛМК — на 6,4 млрд руб. Все компании решили оспаривать это решение в суде. Сейчас дело вышло в стадию заключения мировых соглашений. На текущий момент по мировому соглашению с ФАС «Северстали» удалось снизить размер штрафа примерно в 10 раз. На днях ММК также подписал мировое соглашение с ФАС, размер итогового штрафа неизвестен, но, скорее всего, он составит около 10% от первоначальной величины. С НЛМК пока соглашение не подписано. Вероятно, информация появится в ближайшие дни.

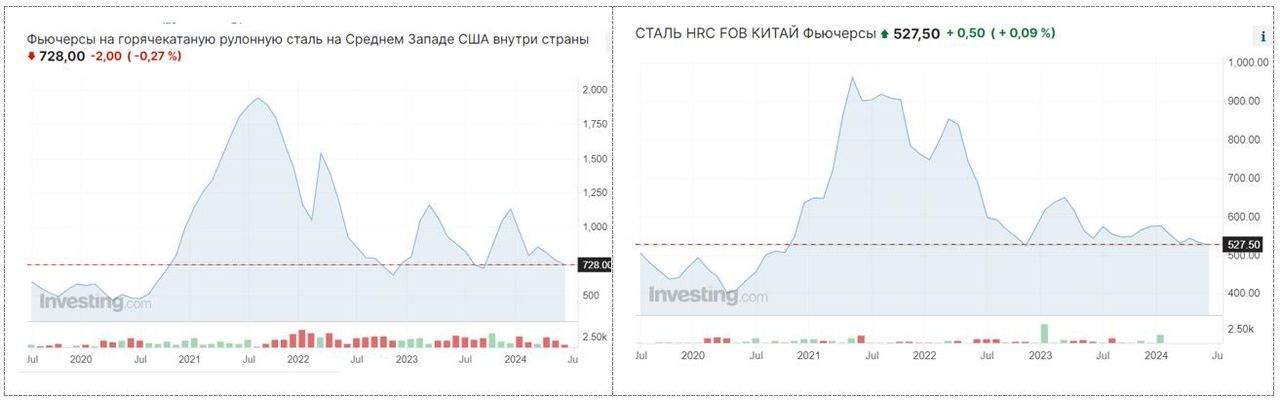

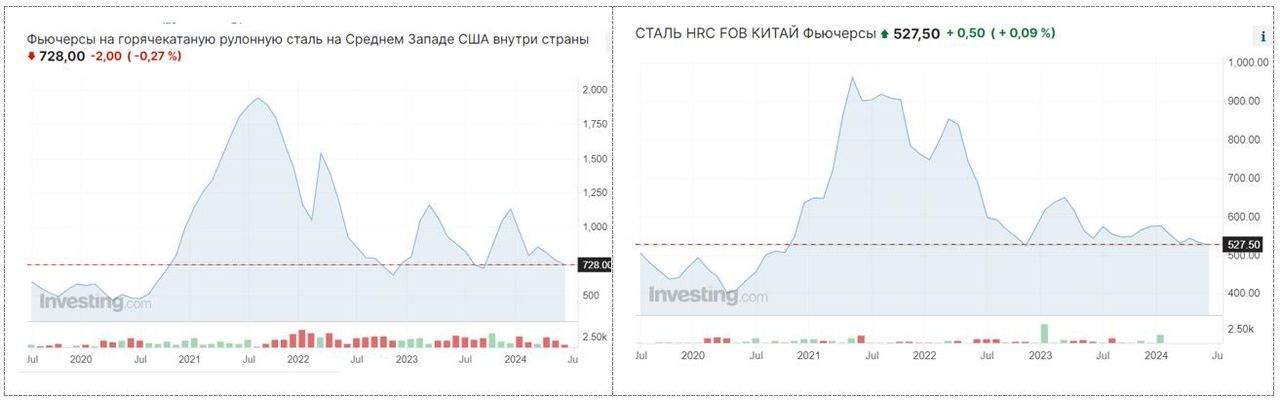

Состояние рынка. Мировой рынок стали остается под давлением из-за проблем строительной отрасли Китая. Притом что сырье для производства стали остается дешевым, а ее выплавка для китайских сталеваров рентабельной, на фоне низкого внутреннего спроса китайские металлурги увеличили экспорт стали, оказав давление на цены. За январь — май 2024 г. экспорт готовой стали из Китая вырос на 24,7% г/г, до 44,655 млн тонн. Цены на стальную продукцию в мире в среднем остаются на низких уровнях. Так, фьючерсы на китайскую горячекатаную рулонную сталь котируются на уровне около $ 530 за тонну, а на американскую в США — на уровне около $ 730. Это даже чуть ниже, чем годом ранее.

На российском рынке ситуация заметно отличается. После того как металлурги потеряли доступ к западным экспортным рынкам, цены на металлопродукцию перестали зависеть от мировых трендов. В отличие от зарубежных рынков цены на металлопродукцию в РФ умеренно, но стабильно растут.

Внутреннее потребление стали в РФ в значительной степени заместило потерянный вследствие санкций экспорт. Оно увеличилось благодаря стабильной динамике строительного сектора, восстановлению производства машиностроительных предприятий, реализации инфраструктурных проектов и увеличению потребления стали предприятиями ВПК.

В то же время примерно год назад загрузка производственных сталелитейных мощностей в стране вышла на пик, и расти дальше некуда, а сейчас наблюдается умеренное сокращение производства в связи с плановыми ремонтами. По данным Росстата, в январе — апреле 2024 г. выпуск чугуна сократился на 4,5% г/г, стали — на 5,2%, готового проката — на 3,3%. По мере завершения ремонтов объемы выпуска будут восстанавливаться, однако существующие мощности все же ограничены, а новые потребуют больших инвестиций.

Новым испытанием для отрасли станет затеянная правительством налоговая реформа, которая вступит в действие с начала следующего года, включая рост ставки налога на прибыль с 20% до 25%, повышение ставок НДПИ на добычу железной руды. Переход от плоской шкалы НДФЛ к прогрессивной также отрицательно скажется на результатах компаний, поскольку в условиях дефицита рабочей силы ее стоимость тоже растет.

Операционные и финансовые показатели

Со второй половины 2022 г. группа НЛМК не публикует операционные результаты, что затрудняет оценку и прогнозирование деятельности эмитента. При этом с середины 2023 г. компания возобновила раскрытие консолидированной финансовой отчетности, хотя и в сокращенной форме.

По результатам 2023 г. консолидированная выручка группы НЛМК увеличилась на 3,6% и составила 933,4 млрд руб. Чистая прибыль выросла на 25,8%, до 209,4 млрд руб. За время дивидендной паузы чистый долг компании превратился в чистую денежную позицию в размере 112,3 млрд руб.: общий долг сократился до 92,2 млрд руб., в то время как денежные средства и эквиваленты выросли до 204,6 млрд руб.

Финансовые результаты 1-го квартала 2024 г. до сих пор не опубликованы.

НЛМК: историческая и прогнозная динамика ключевых финансовых показателей (млн руб.)

Выплаты акционерам

Дивидендная политика НЛМК предусматривает выплату не менее 100% свободного денежного потока при соотношении «Чистый долг / EBITDA» менее 1,0x. В прежние годы компания платила дивиденды ежеквартально, и акции НЛМК входили в число доходных дивидендных бумаг. Однако с начала 2022 г. НЛМК не платила дивидендов и только в том году, после двухлетней паузы, возобновила реализацию дивидендной политики. По результатам 2023 г. акционеры получат по 25,43 руб. на акцию. Реестр закрыт 27 мая, доходность составила около 10,0%. Вернется ли компания к промежуточным дивидендам в 2024 г., пока неизвестно.

Оценка

Мы оценили НЛМК сравнительным методом, основываясь на прогнозных финансовых показателях на 2024 и 2025 гг. Наша оценка определяется как взвешенное среднее оценок по форвардным мультипликаторам EV/EBITDA и P/E 2024–2025Е гг. с применением суммарного странового дисконта в размере 30%. Для сравнения мы использовали ведущие мировые компании сектора черной металлургии, которые представлены в таблице ниже:

Наша оценка справедливой стоимости НЛМК составляет 1 536 млрд руб., или 256,2 руб. за акцию. Такая оценка дает апсайд к текущей цене в размере 33,9% (по состоянию на закрытие рынка 14.06.2024 г.), что соответствует рейтингу «Покупать».

Акции на фондовом рынке

В последний год большую часть времени акции НЛМК показывали более сильную динамику по сравнению с отраслевым индексом и рынком в целом. Наибольшую силу они проявляли накануне отсечки по дивидендам за 2023 г. После коррекции они практически сравнялись с динамикой рынка. За 12 месяцев акции выросли на 15,2%, в то время как отраслевой индекс прибавил 14,0%, а индекс МосБиржи поднялся на 14,8% (по данным на закрытие 14.06.2024 г.).

Технический анализ

На дневном графике котировки акций НЛМК на фоне дивидендной отсечки и проводимой правительством налоговой реформы опустились до нижней границы среднесрочного восходящего канала. На факте введения санкций против Мосбиржи они попытались ее пробить вниз, но безрезультатно. Поскольку им удалось удержаться выше линии поддержки, а весь негатив и риски уже учтены рынком, то становится возможным возвращение к верхней границе, в район 260 руб.

Мы присваиваем рейтинг «Покупать» акциям НЛМК с целевой ценой 256,2 руб., что предполагает потенциал роста на 33,9%.

Группа НЛМК — один из крупнейших вертикально интегрированных производителей высококачественной стальной продукции с активами в России, Европе и США. Группа обладает относительно современным производством, собственными источниками сырья и энергии, благодаря чему входит в число наиболее эффективных производителей стали.

НЛМК удалось избежать санкционного давления и сохранить значительную часть экспорта. Хотя для предприятий в США из-за введения заградительных пошлин группа вынуждена искать другие источники сырья, зато в ЕС квоты на поставку стальной заготовки продлены до 2028 г.

Цены на сталь в РФ растут, в отличие от мировых рынков. Рынок металлургической продукции в России характеризуется растущим спросом, который на фоне уже высокой загрузки сталелитейных мощностей способствует положительной ценовой динамике.

НЛМК представила сильные финансовые результаты за 2023 г.: консолидированная выручка группы увеличилась на 3,6% г/г. Чистая прибыль выросла на 25,8%. На конец отчетного периода компания имела отрицательный чистый долг — чистая денежная позиция составила 112,3 млрд руб.

НЛМК возобновила реализацию дивидендной политики после двухлетнего перерыва. По результатам 2023 г. акционеры получат по 25,43 руб. на акцию. Реестр закрыт 27 мая, доходность составила около 10,0%. Вернется ли компания к промежуточным дивидендам в 2024 г., пока неизвестно. Если исходить из дивидендной политики НЛМК и нашего прогноза по FCF, ожидаемая NTM дивидендная доходность к текущей цене акций может составить до 16%.

По нашей оценке, акции НЛМК недооценены на 33,9% по прогнозным мультипликаторам P/E и EV/EBITDA на 2024 и 2025 гг. по отношению к бумагам ведущих публичных компаний мирового сталелитейного сектора, с учетом странового дисконта.

Основными рисками для инвестиций в акции НЛМК мы считаем информационную закрытость компании, уязвимость зарубежных активов в случае попадания под санкции, а также рост налоговой нагрузки на отрасль в РФ.

Описание эмитента

Группа НЛМК — один из крупнейших производителей высококачественной стальной продукции с вертикально интегрированной моделью бизнеса. Группа обладает относительно современным производством, собственными источниками сырья и энергии, благодаря чему входит в число наиболее эффективных производителей стали.

Мощности НЛМК по производству стали превышают 17 млн тонн в год. На долю российских предприятий НЛМК приходится около 20% выпуска стальной продукции в стране. При этом НЛМК удается поддерживать высокую загрузку производственных мощностей.

Производственные активы группы расположены в России, Европе и США. В России расположены 100% активов НЛМК по добыче и переработке сырья для металлургического производства, 94% сталеплавильных мощностей и 59% прокатных мощностей компании. В ЕС и США расположены, соответственно, 23% и 19% прокатных активов компании. Таким образом, ресурсоемкие производства сконцентрированы в регионах с низкими производственными затратами, а изготовление готовой продукции происходит в непосредственной близости к потребителям продукции компании.

Группа НЛМК в высокой степени обеспечена собственным сырьем и энергоресурсами. Самообеспеченность в железорудном сырье составляет 100%, в коксе — 100%, в металлоломе — более 60%, а в электроэнергии — около 90%.

Структура капитала. Основной владелец ПАО «НЛМК» — Владимир Лисин, который контролирует 79,3% акций. Оставшиеся 20,7% находятся в свободном обращении.

Перспективы и риски

Стратегия компании в условиях санкций. Стоит отметить, что ни НЛМК, ни Владимир Лисин, в отличие от других крупнейших российских сталеваров, практически не испытали санкционного прессинга. Притом что, имея значительную часть производственных активов в ЕС и США, они находятся в достаточно уязвимом положении.

Стратегия компании предполагала размещение прокатных мощностей ближе к рынкам сбыта, в том числе зарубежным, и обеспечение их поставками полуфабрикатов из России. В 2021 г. доля выручки НЛМК от продаж в России составляла 41,0%, в ЕС —17,5%, в США — 21,3%. Какие доли сейчас, неизвестно, так как компания закрыла эту информацию.

С одной стороны, европейские санкционные пакеты ввели запрет на импорт стальной продукции из РФ, однако квоты на поставку стальной заготовки сохранены сначала до 2024 г., а затем продлены до 2028 г. С другой стороны, американские заградительные пошлины на стальную продукцию из России, поднятые до 70%, сделали поставку слябов абсолютно нерентабельной и заставили компанию искать других поставщиков слябов для американского подразделения.

Недавно в американских СМИ появилась информация, что сталелитейная компания Cleveland-Cliffs интересуется покупкой трех предприятий НЛМК, расположенных в Пенсильвании и Индиане. При этом, однако, пока нет подтвержденных данных, что НЛМК проявила заинтересованность в их продаже.

В то же время мы видим, что в последние годы группа НЛМК и сам Владимир Лисин провели некоторую реструктуризацию активов, однако не за рубежом, а в самой России. Группа НЛМК продала заводы по производству сортового проката в Калужской и Свердловской областях («НЛМК-Калуга» и «Вторчермет НЛМК»), а также отказалась от разработки угольных участков «Жерновский-1» и «Жерновский Глубокий» Жерновского каменноугольного месторождения в Кемеровской области.

Вместе с тем группа НЛМК модернизировала обогатительное оборудование на Стойленском ГОКе в Белгородской области, вложив $ 100, и заявила о готовности вложить 250 млрд руб. в горно-металлургическое производство на базе Стойленского ГОКа. Проект предполагает расширение существующего карьера для роста добычи руды на 56%, до 67 млн тонн в год.

Сам Владимир Лисин за это время продал принадлежавшую ему Первую грузовую компанию (ПГК), крупнейшего в РФ грузового железнодорожного оператора, а подконтрольная ему компания «Волжское пароходство» завершила сделку по продаже Окской судоверфи.

Как и другие металлурги, Владимир Лисин вывел с Кипра свою контролирующую структуру, но в отличие от них не в российские САР, а в ОАЭ.

Среди негативных факторов, влияющих на отношение инвесторов к НЛМК, можно отметить избыточную, на наш взгляд, информационную закрытость НЛМК. С середины 2022 г. от былой прозрачности не осталось и следа. Компания скупа на корпоративные новости и анонсы, календарь инвестора на официальном сайте группы не обновляется с февраля 2022 г., а последнее сообщение об операционных результатах НЛМК касалось данных за 2К и 6М 2022. Компания возобновила публикацию консолидированной финансовой отчетности в усеченном виде с середины 2023 г. и даже решила после 2-летнего перерыва заплатить дивиденды за 2023 г. Однако вернется ли НЛМК к выплате дивидендов по квартальным результатам, пока неизвестно. Основной владелец компании Владимир Лисин также не проявляет какой-либо активности в информационном поле.

Среди позитивных событий можно отметить скорое завершение с относительно благоприятным исходом спора с ФАС относительно монопольно высоких цен на металлопродукцию в 2021 г., грозившего многомиллиардным оборотным штрафом. Антимонопольное ведомство оштрафовало «Северсталь» почти на 9 млрд руб., ММК — на 8 млрд руб., а НЛМК — на 6,4 млрд руб. Все компании решили оспаривать это решение в суде. Сейчас дело вышло в стадию заключения мировых соглашений. На текущий момент по мировому соглашению с ФАС «Северстали» удалось снизить размер штрафа примерно в 10 раз. На днях ММК также подписал мировое соглашение с ФАС, размер итогового штрафа неизвестен, но, скорее всего, он составит около 10% от первоначальной величины. С НЛМК пока соглашение не подписано. Вероятно, информация появится в ближайшие дни.

Состояние рынка. Мировой рынок стали остается под давлением из-за проблем строительной отрасли Китая. Притом что сырье для производства стали остается дешевым, а ее выплавка для китайских сталеваров рентабельной, на фоне низкого внутреннего спроса китайские металлурги увеличили экспорт стали, оказав давление на цены. За январь — май 2024 г. экспорт готовой стали из Китая вырос на 24,7% г/г, до 44,655 млн тонн. Цены на стальную продукцию в мире в среднем остаются на низких уровнях. Так, фьючерсы на китайскую горячекатаную рулонную сталь котируются на уровне около $ 530 за тонну, а на американскую в США — на уровне около $ 730. Это даже чуть ниже, чем годом ранее.

На российском рынке ситуация заметно отличается. После того как металлурги потеряли доступ к западным экспортным рынкам, цены на металлопродукцию перестали зависеть от мировых трендов. В отличие от зарубежных рынков цены на металлопродукцию в РФ умеренно, но стабильно растут.

Внутреннее потребление стали в РФ в значительной степени заместило потерянный вследствие санкций экспорт. Оно увеличилось благодаря стабильной динамике строительного сектора, восстановлению производства машиностроительных предприятий, реализации инфраструктурных проектов и увеличению потребления стали предприятиями ВПК.

В то же время примерно год назад загрузка производственных сталелитейных мощностей в стране вышла на пик, и расти дальше некуда, а сейчас наблюдается умеренное сокращение производства в связи с плановыми ремонтами. По данным Росстата, в январе — апреле 2024 г. выпуск чугуна сократился на 4,5% г/г, стали — на 5,2%, готового проката — на 3,3%. По мере завершения ремонтов объемы выпуска будут восстанавливаться, однако существующие мощности все же ограничены, а новые потребуют больших инвестиций.

Новым испытанием для отрасли станет затеянная правительством налоговая реформа, которая вступит в действие с начала следующего года, включая рост ставки налога на прибыль с 20% до 25%, повышение ставок НДПИ на добычу железной руды. Переход от плоской шкалы НДФЛ к прогрессивной также отрицательно скажется на результатах компаний, поскольку в условиях дефицита рабочей силы ее стоимость тоже растет.

Операционные и финансовые показатели

Со второй половины 2022 г. группа НЛМК не публикует операционные результаты, что затрудняет оценку и прогнозирование деятельности эмитента. При этом с середины 2023 г. компания возобновила раскрытие консолидированной финансовой отчетности, хотя и в сокращенной форме.

По результатам 2023 г. консолидированная выручка группы НЛМК увеличилась на 3,6% и составила 933,4 млрд руб. Чистая прибыль выросла на 25,8%, до 209,4 млрд руб. За время дивидендной паузы чистый долг компании превратился в чистую денежную позицию в размере 112,3 млрд руб.: общий долг сократился до 92,2 млрд руб., в то время как денежные средства и эквиваленты выросли до 204,6 млрд руб.

Финансовые результаты 1-го квартала 2024 г. до сих пор не опубликованы.

НЛМК: историческая и прогнозная динамика ключевых финансовых показателей (млн руб.)

Выплаты акционерам

Дивидендная политика НЛМК предусматривает выплату не менее 100% свободного денежного потока при соотношении «Чистый долг / EBITDA» менее 1,0x. В прежние годы компания платила дивиденды ежеквартально, и акции НЛМК входили в число доходных дивидендных бумаг. Однако с начала 2022 г. НЛМК не платила дивидендов и только в том году, после двухлетней паузы, возобновила реализацию дивидендной политики. По результатам 2023 г. акционеры получат по 25,43 руб. на акцию. Реестр закрыт 27 мая, доходность составила около 10,0%. Вернется ли компания к промежуточным дивидендам в 2024 г., пока неизвестно.

Оценка

Мы оценили НЛМК сравнительным методом, основываясь на прогнозных финансовых показателях на 2024 и 2025 гг. Наша оценка определяется как взвешенное среднее оценок по форвардным мультипликаторам EV/EBITDA и P/E 2024–2025Е гг. с применением суммарного странового дисконта в размере 30%. Для сравнения мы использовали ведущие мировые компании сектора черной металлургии, которые представлены в таблице ниже:

Наша оценка справедливой стоимости НЛМК составляет 1 536 млрд руб., или 256,2 руб. за акцию. Такая оценка дает апсайд к текущей цене в размере 33,9% (по состоянию на закрытие рынка 14.06.2024 г.), что соответствует рейтингу «Покупать».

Акции на фондовом рынке

В последний год большую часть времени акции НЛМК показывали более сильную динамику по сравнению с отраслевым индексом и рынком в целом. Наибольшую силу они проявляли накануне отсечки по дивидендам за 2023 г. После коррекции они практически сравнялись с динамикой рынка. За 12 месяцев акции выросли на 15,2%, в то время как отраслевой индекс прибавил 14,0%, а индекс МосБиржи поднялся на 14,8% (по данным на закрытие 14.06.2024 г.).

Технический анализ

На дневном графике котировки акций НЛМК на фоне дивидендной отсечки и проводимой правительством налоговой реформы опустились до нижней границы среднесрочного восходящего канала. На факте введения санкций против Мосбиржи они попытались ее пробить вниз, но безрезультатно. Поскольку им удалось удержаться выше линии поддержки, а весь негатив и риски уже учтены рынком, то становится возможным возвращение к верхней границе, в район 260 руб.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба