17 июля 2024 Альфа-Капитал

IMOEX на годовом минимуме

IPO Промомеда

Результаты крупнейших банков США

Инфляция не отступает

Новые аргументы для смягчения политики ФРС

Без сюрпризов от ЕЦБ

Нефть держит планку

Продолжение «золотого» ралли

Очередное смягчение валютных требований

Инфляция в Китае

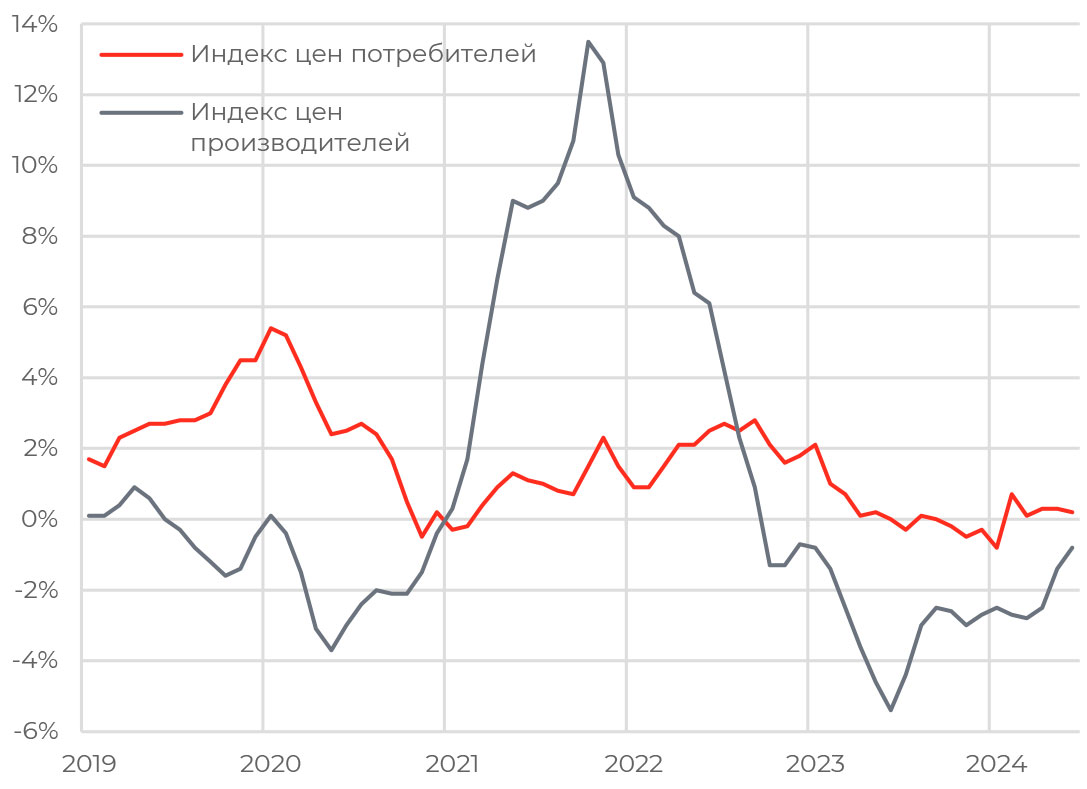

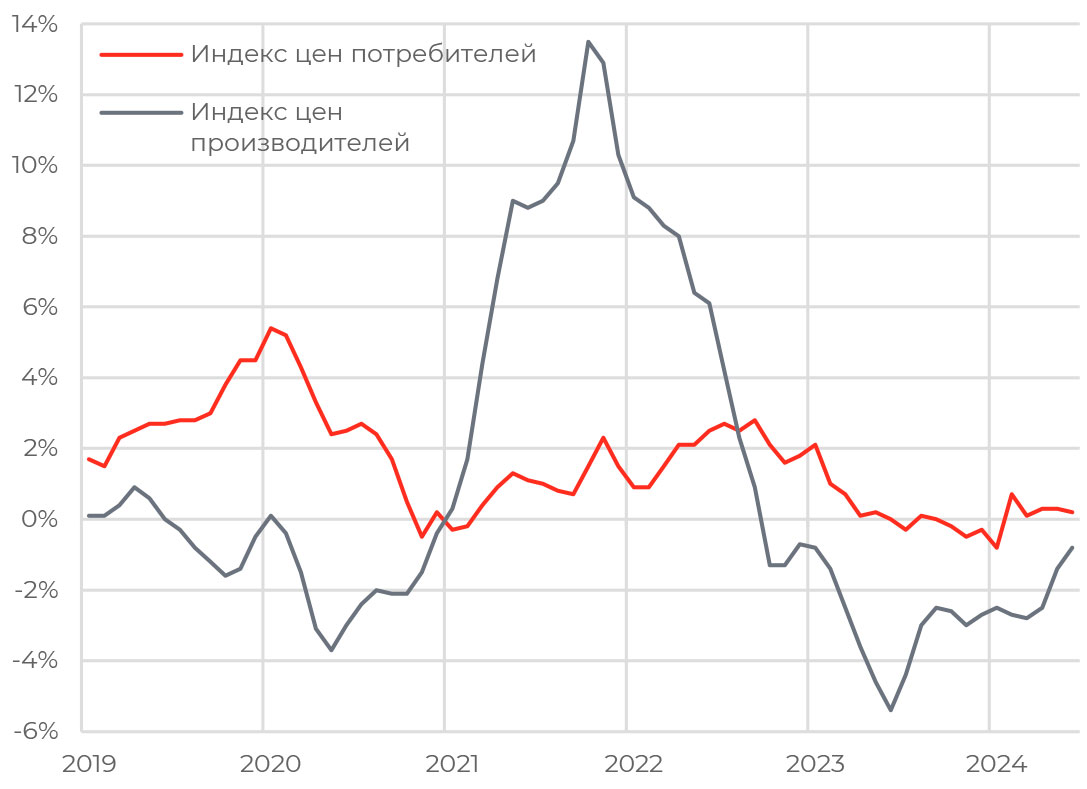

Макроданные подтвердили сохранение дефляционного тренда в Китае. Китайский ИПЦ в июне вырос на 0,2% г/г против 0,3% в мае, базовая инфляция не изменилась, удержавшись на уровне 0,6% г/г. При этом цены производителей упали на 0,8% г/г, что несколько меньше снижения на 1,4% месяцем ранее. В целом текущая динамика подтверждает слабость внутреннего потребления и усиление дисбаланса с предложением. При этом появляется риск дефляционной спирали – потребители откладывают покупки, ожидая дальнейшего падения цен. Текущий консенсус-прогноз по инфляции на этот год составляет 0,6%, что значительно ниже официального целевого показателя в 3%.

15 июля начинается Третий пленум ЦК Компартии Китая, который будет в центре внимания инвесторов до 18 июля. Ожидается, что правительство представит план реформ и новых мер по стимулированию экономики. Решения могут способствовать оживлению и развороту китайских фондовых индексов к росту.

АКЦИИ

Российский рынок

IMOEX на годовом минимуме

Индекс Мосбиржи на прошлой неделе опускался ниже отметки в 3000 пунктов под давлением ожиданий повышения ключевой ставки ЦБ РФ на заседании 26 июля. Другим негативным фактором стал период дивидендных отсечек. Только акции Сбербанка, занимающие вес в индексе широкого рынка порядка 16%, «утянул» IMOEX на 1,5% вниз. К концу торговой недели индекс смог вернуть около 1% после падения. Сейчас основной вопрос заключается в том, насколько быстро закроется дивидендный гэп в текущих рыночных условиях. С одной стороны, получение дивидендов в июле-августе создает условия для возвращения ликвидности на рынок акций, особенно при текущих привлекательных оценках. С другой стороны, повышенные ставки доходностей депозитов и облигаций делают их достойной альтернативой для инвесторов на краткосрочном горизонте.

IPO Промомеда

Биотех Промомед провел IPO по верхней границе ценового диапазона 375–400 руб. за акцию и привлек порядка 6 млрд руб. По итогам размещения рыночная капитализация составила 85 млрд руб. Торги бумагой начались 12 июля под тикером PRMD. Аллокация на институциональных инвесторов составила 82,5% от общего объема IPO, на индивидуальных инвесторов пришлось 13,9%, для сотрудников, менеджмента и партнеров компании отведено 3,6%. Компания известна своим аналогом препарата от диабета «Оземпик», а также ведет разработки в области лечения онкологических заболеваний. По итогам 2023 года выручка компании выросла на 17,5% г/г, до 15,8 млрд руб., чистая прибыль составила 2,97 млрд руб. (на 25% ниже, чем годом ранее).

Глобальные рынки

Результаты крупнейших банков

В прошлую пятницу крупнейшие банки США открыли сезон отчетностей. JPMorgan Chase & Co и Citigroup показали лучший результат по прибыли за последние три года за счет восстановления активности сделок M&A и оживления долговых рынков. Доходы от андеррайтинга и консультационных услуг достигли самого высокого уровня с 2021 года. Wells Fargo & Co. также нарастил выручку в инвестбанкинге на 63% г/г, хотя акции банка попали под давление из-за прибыли ниже ожиданий. В то же время процентные доходы начинают снижаться по мере роста стоимости депозитов, который нивелирует эффект доходов от кредитования. Вместе с тем банки продолжают наращивать покрытие кредитных рисков, что оказывает давление на маржинальность. На фоне позитивных отчетностей и перспектив снижения ставки ФРС секторальный индекс XLF в ходе торгов обновил исторический максимум. С начала года бенчмарк для финансового сектора прибавил 13,58%. В центре внимания инвесторов на этой неделе будут отчеты Bank of America Corp., Goldman Sachs Group Inc. и Morgan Stanley.

S&P 500 отыграл падение четверга, закрывшись в плюсе на 0,09% по итогам недели. Nasdaq не продемонстрировал существенной динамики с символичным приростом на 0,2%. На этой неделе широкий рынок может находиться под давлением в силу политической неопределенности, тогда как волатильность будет усиливаться по мере развития сезона отчетностей.

ОБЛИГАЦИИ

Рублевые облигации

Инфляция не отступает

Оперативные данные Росстата по инфляции указывают на ее замедление. Инфляция за неделю с 2 по 8 июля составила 0,27% к предыдущей неделе (против 0,66% неделей ранее). А рост цен в июне составил 0,64% м/м против 0,74% м/м в мае. В пересчете на год это даст чуть выше 9% в сезонно сглаженном выражении (SAAR). Июньские темпы роста цен все еще существенно выше прогнозов на этот год, но ниже, чем в мае: по подсчетам регулятора, инфляция с поправкой на сезонность составила 10,6%. Текущие темпы инфляции устойчиво опережают прогноз на этот год, поэтому регулятору, по всей видимости, придется пересмотреть макроэкономический прогноз на предстоящем заседании.

Таким образом, вероятность повышения ставки на заседании 26 июля выросла еще больше, а сценарий, при котором ставку поднимут до 18%, становится все более реальным. Из-за быстрого роста доходов населения (по итогам мая номинальные зарплаты выросли на 17% г/г) и фискального стимула закрыть разрыв между спросом и предложением с помощью ставки не получается. Однако, возможно, действие жесткой ДКП еще не в полной мере повлияло на экономику. По наблюдениям ЦБ, влияние на экономику обычно происходит в течение трех-шести кварталов, а в условиях отсутствия механизма carry trade и санкционных ограничений эффект от высоких ставок, возможно, потребует еще больше времени.

При этом мы не ожидаем смягчения ДКП до I квартала 2025 года, так как замедление инфляции до целевых 4% к концу года выглядит довольно амбициозно.

Еврооблигации

Новые аргументы для смягчения политики ФРС

Потребительская инфляция в США замедлилась сильнее ожиданий. Общий индекс потребительских цен упал на 0,1% м/м за счет более дешевого бензина. Базовый ИПЦ вырос на 0,1% м/м, при этом годовой рост цен снизился с 3,4 до 3,3%. Вышедшие данные увеличили вероятность двух снижений ставки ФРС на 25 б.п. Рынок ожидает, что первое из них произойдет в сентябре, с еще одним шагом в декабре. Таким образом, верхний диапазон ставки сдвинется вниз до 4,75%.

Выступая перед Конгрессом США на прошлой неделе, глава ФРС Джером Пауэлл заявил, что экономика США более не является перегретой, а рынок труда «значительно остыл» и вернулся к допандемийным показателям. Пауэлл подчеркнул умеренный прогресс в замедлении инфляции, однако для подтверждения того, что цены движутся к целевым темпам в 2%, требуется больше данных. Сейчас нейтральная процентная ставка Федрезерва составляет 2,8%. Впрочем, американский регулятор может пересмотреть этот ориентир и в сторону повышения.

Без сюрпризов от ЕЦБ

В этот четверг состоится заседание Европейского центрального банка. Инвесторы не ожидают сюрпризов относительно решения по процентным ставкам – базово ожидается сохранение текущего уровня ставки рефинансирования на уровне 4,25% после снижения в июне. В фокусе будут любые сигналы Кристин Лагард относительно дальнейших шагов в смягчении ДКП. Ожидается, что европейский регулятор будет действовать в тандеме с ФРС, если это позволят данные по инфляции за июль-август.

СЫРЬЕ И ВАЛЮТЫ

Сырьевые активы

Нефть держит планку

За прошедшую неделю фьючерсы на нефть марки Brent упали более чем на 1,7% после четырехнедельного роста, стоимость контрактов на WTI снизилась на 0,6%. На фоне замедления инфляции в США и в ожидании смягчения кредитных условий трейдеры делают ставку на усиление экономической активности и сопутствующий этому рост потребления топлива. С другой стороны, котировки получают поддержку за счет более активного спроса на бензин в США в сезон автомобильных поездок. Вкупе с решением ОПЕК+ продлить ограничения на добычу нефти это поддержит стоимость черного золота в диапазоне 82–90 долл. за баррель.

Продолжение «золотого» ралли

Все больше перспектив начала цикла понижения ставок ФРС в сентябре и вслед за ней – другими мировыми финансовыми регуляторами продолжают подогревать интерес к золоту. На прошлой неделе металлу удалось закрепить достигнутый рекорд в 2400 долл. Полагаем, что положительная динамика продолжится до конца года. Геополитический и макроэкономический фон поддерживает спрос на золото, в особенности со стороны центральных банков. Политические события этих выходных в США дополнительно усилили спрос на защитные активы. Между тем цены на серебро и медь также обновляют исторические максимумы.

Валюты

Очередное смягчение валютных требований

Правительство в очередной раз смягчило требования об обязательной продаже валютной выручки для экспортеров. Решение обусловлено стабилизацией курса рубля и достижением достаточного уровня ликвидности. Ранее крупные компании- экспортеры были обязаны зачислять на свои счета в банках не менее 60% выручки в иностранной валюте. Теперь порог снижен до 40%. Мера будет действовать до конца апреля 2025 года. Напомним, что это уже второе понижение за последний месяц. В июне порог был понижен с 80 до 60%. В целом решение направлено на предотвращение чрезмерного укрепления рубля в бюджетных интересах страны. Для компаний-экспортеров этот шаг даст больше гибкости в закупках импортного оборудования и инвестициях.

IPO Промомеда

Результаты крупнейших банков США

Инфляция не отступает

Новые аргументы для смягчения политики ФРС

Без сюрпризов от ЕЦБ

Нефть держит планку

Продолжение «золотого» ралли

Очередное смягчение валютных требований

Инфляция в Китае

Макроданные подтвердили сохранение дефляционного тренда в Китае. Китайский ИПЦ в июне вырос на 0,2% г/г против 0,3% в мае, базовая инфляция не изменилась, удержавшись на уровне 0,6% г/г. При этом цены производителей упали на 0,8% г/г, что несколько меньше снижения на 1,4% месяцем ранее. В целом текущая динамика подтверждает слабость внутреннего потребления и усиление дисбаланса с предложением. При этом появляется риск дефляционной спирали – потребители откладывают покупки, ожидая дальнейшего падения цен. Текущий консенсус-прогноз по инфляции на этот год составляет 0,6%, что значительно ниже официального целевого показателя в 3%.

15 июля начинается Третий пленум ЦК Компартии Китая, который будет в центре внимания инвесторов до 18 июля. Ожидается, что правительство представит план реформ и новых мер по стимулированию экономики. Решения могут способствовать оживлению и развороту китайских фондовых индексов к росту.

АКЦИИ

Российский рынок

IMOEX на годовом минимуме

Индекс Мосбиржи на прошлой неделе опускался ниже отметки в 3000 пунктов под давлением ожиданий повышения ключевой ставки ЦБ РФ на заседании 26 июля. Другим негативным фактором стал период дивидендных отсечек. Только акции Сбербанка, занимающие вес в индексе широкого рынка порядка 16%, «утянул» IMOEX на 1,5% вниз. К концу торговой недели индекс смог вернуть около 1% после падения. Сейчас основной вопрос заключается в том, насколько быстро закроется дивидендный гэп в текущих рыночных условиях. С одной стороны, получение дивидендов в июле-августе создает условия для возвращения ликвидности на рынок акций, особенно при текущих привлекательных оценках. С другой стороны, повышенные ставки доходностей депозитов и облигаций делают их достойной альтернативой для инвесторов на краткосрочном горизонте.

IPO Промомеда

Биотех Промомед провел IPO по верхней границе ценового диапазона 375–400 руб. за акцию и привлек порядка 6 млрд руб. По итогам размещения рыночная капитализация составила 85 млрд руб. Торги бумагой начались 12 июля под тикером PRMD. Аллокация на институциональных инвесторов составила 82,5% от общего объема IPO, на индивидуальных инвесторов пришлось 13,9%, для сотрудников, менеджмента и партнеров компании отведено 3,6%. Компания известна своим аналогом препарата от диабета «Оземпик», а также ведет разработки в области лечения онкологических заболеваний. По итогам 2023 года выручка компании выросла на 17,5% г/г, до 15,8 млрд руб., чистая прибыль составила 2,97 млрд руб. (на 25% ниже, чем годом ранее).

Глобальные рынки

Результаты крупнейших банков

В прошлую пятницу крупнейшие банки США открыли сезон отчетностей. JPMorgan Chase & Co и Citigroup показали лучший результат по прибыли за последние три года за счет восстановления активности сделок M&A и оживления долговых рынков. Доходы от андеррайтинга и консультационных услуг достигли самого высокого уровня с 2021 года. Wells Fargo & Co. также нарастил выручку в инвестбанкинге на 63% г/г, хотя акции банка попали под давление из-за прибыли ниже ожиданий. В то же время процентные доходы начинают снижаться по мере роста стоимости депозитов, который нивелирует эффект доходов от кредитования. Вместе с тем банки продолжают наращивать покрытие кредитных рисков, что оказывает давление на маржинальность. На фоне позитивных отчетностей и перспектив снижения ставки ФРС секторальный индекс XLF в ходе торгов обновил исторический максимум. С начала года бенчмарк для финансового сектора прибавил 13,58%. В центре внимания инвесторов на этой неделе будут отчеты Bank of America Corp., Goldman Sachs Group Inc. и Morgan Stanley.

S&P 500 отыграл падение четверга, закрывшись в плюсе на 0,09% по итогам недели. Nasdaq не продемонстрировал существенной динамики с символичным приростом на 0,2%. На этой неделе широкий рынок может находиться под давлением в силу политической неопределенности, тогда как волатильность будет усиливаться по мере развития сезона отчетностей.

ОБЛИГАЦИИ

Рублевые облигации

Инфляция не отступает

Оперативные данные Росстата по инфляции указывают на ее замедление. Инфляция за неделю с 2 по 8 июля составила 0,27% к предыдущей неделе (против 0,66% неделей ранее). А рост цен в июне составил 0,64% м/м против 0,74% м/м в мае. В пересчете на год это даст чуть выше 9% в сезонно сглаженном выражении (SAAR). Июньские темпы роста цен все еще существенно выше прогнозов на этот год, но ниже, чем в мае: по подсчетам регулятора, инфляция с поправкой на сезонность составила 10,6%. Текущие темпы инфляции устойчиво опережают прогноз на этот год, поэтому регулятору, по всей видимости, придется пересмотреть макроэкономический прогноз на предстоящем заседании.

Таким образом, вероятность повышения ставки на заседании 26 июля выросла еще больше, а сценарий, при котором ставку поднимут до 18%, становится все более реальным. Из-за быстрого роста доходов населения (по итогам мая номинальные зарплаты выросли на 17% г/г) и фискального стимула закрыть разрыв между спросом и предложением с помощью ставки не получается. Однако, возможно, действие жесткой ДКП еще не в полной мере повлияло на экономику. По наблюдениям ЦБ, влияние на экономику обычно происходит в течение трех-шести кварталов, а в условиях отсутствия механизма carry trade и санкционных ограничений эффект от высоких ставок, возможно, потребует еще больше времени.

При этом мы не ожидаем смягчения ДКП до I квартала 2025 года, так как замедление инфляции до целевых 4% к концу года выглядит довольно амбициозно.

Еврооблигации

Новые аргументы для смягчения политики ФРС

Потребительская инфляция в США замедлилась сильнее ожиданий. Общий индекс потребительских цен упал на 0,1% м/м за счет более дешевого бензина. Базовый ИПЦ вырос на 0,1% м/м, при этом годовой рост цен снизился с 3,4 до 3,3%. Вышедшие данные увеличили вероятность двух снижений ставки ФРС на 25 б.п. Рынок ожидает, что первое из них произойдет в сентябре, с еще одним шагом в декабре. Таким образом, верхний диапазон ставки сдвинется вниз до 4,75%.

Выступая перед Конгрессом США на прошлой неделе, глава ФРС Джером Пауэлл заявил, что экономика США более не является перегретой, а рынок труда «значительно остыл» и вернулся к допандемийным показателям. Пауэлл подчеркнул умеренный прогресс в замедлении инфляции, однако для подтверждения того, что цены движутся к целевым темпам в 2%, требуется больше данных. Сейчас нейтральная процентная ставка Федрезерва составляет 2,8%. Впрочем, американский регулятор может пересмотреть этот ориентир и в сторону повышения.

Без сюрпризов от ЕЦБ

В этот четверг состоится заседание Европейского центрального банка. Инвесторы не ожидают сюрпризов относительно решения по процентным ставкам – базово ожидается сохранение текущего уровня ставки рефинансирования на уровне 4,25% после снижения в июне. В фокусе будут любые сигналы Кристин Лагард относительно дальнейших шагов в смягчении ДКП. Ожидается, что европейский регулятор будет действовать в тандеме с ФРС, если это позволят данные по инфляции за июль-август.

СЫРЬЕ И ВАЛЮТЫ

Сырьевые активы

Нефть держит планку

За прошедшую неделю фьючерсы на нефть марки Brent упали более чем на 1,7% после четырехнедельного роста, стоимость контрактов на WTI снизилась на 0,6%. На фоне замедления инфляции в США и в ожидании смягчения кредитных условий трейдеры делают ставку на усиление экономической активности и сопутствующий этому рост потребления топлива. С другой стороны, котировки получают поддержку за счет более активного спроса на бензин в США в сезон автомобильных поездок. Вкупе с решением ОПЕК+ продлить ограничения на добычу нефти это поддержит стоимость черного золота в диапазоне 82–90 долл. за баррель.

Продолжение «золотого» ралли

Все больше перспектив начала цикла понижения ставок ФРС в сентябре и вслед за ней – другими мировыми финансовыми регуляторами продолжают подогревать интерес к золоту. На прошлой неделе металлу удалось закрепить достигнутый рекорд в 2400 долл. Полагаем, что положительная динамика продолжится до конца года. Геополитический и макроэкономический фон поддерживает спрос на золото, в особенности со стороны центральных банков. Политические события этих выходных в США дополнительно усилили спрос на защитные активы. Между тем цены на серебро и медь также обновляют исторические максимумы.

Валюты

Очередное смягчение валютных требований

Правительство в очередной раз смягчило требования об обязательной продаже валютной выручки для экспортеров. Решение обусловлено стабилизацией курса рубля и достижением достаточного уровня ликвидности. Ранее крупные компании- экспортеры были обязаны зачислять на свои счета в банках не менее 60% выручки в иностранной валюте. Теперь порог снижен до 40%. Мера будет действовать до конца апреля 2025 года. Напомним, что это уже второе понижение за последний месяц. В июне порог был понижен с 80 до 60%. В целом решение направлено на предотвращение чрезмерного укрепления рубля в бюджетных интересах страны. Для компаний-экспортеров этот шаг даст больше гибкости в закупках импортного оборудования и инвестициях.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба