19 июля 2024 T-Investments Болдов Михаил

Аналитики ждут 17—18%

26 июля ЦБ примет очередное решение по ключевой ставке.

Регулятор держит ее неизменной уже полгода: с декабря 2023 ставка остается 16%. Но в этот раз рынок ждет повышения. Главная причина — рост инфляции, которую никак не удается обуздать, несмотря на жесткую денежно-кредитную политику.

Цены растут заметно быстрее, чем предполагал ЦБ. И если еще в начале года все ждали, что летом ставку начнут снижать, то сейчас об этом речи не идет. Аналитики пытаются угадать шаг повышения, да и сам регулятор недвусмысленно намекает, что ставка должна стать выше.

Мы изучили прогнозы и свежие экономические данные, чтобы лучше понимать логику действий ЦБ и их возможные последствия.

Инфляция сильно выше прогнозов

Ключевая ставка — это инструмент ЦБ для управления инфляцией. Поэтому главное, на что он смотрит, определяя уровень ставки, — динамика роста цен.

По данным Росстата на 15 июля, цены в России с начала года выросли на 4,79% — это верхняя граница прогноза ЦБ на весь 2024 год. Еще весной регулятор рассчитывал, что к концу декабря годовая инфляция составит 4,3—4,8%. Теперь стало очевидно, что уложиться в этот промежуток не удастся и ЦБ придется пересматривать прогноз, что уже подтвердили представители регулятора.

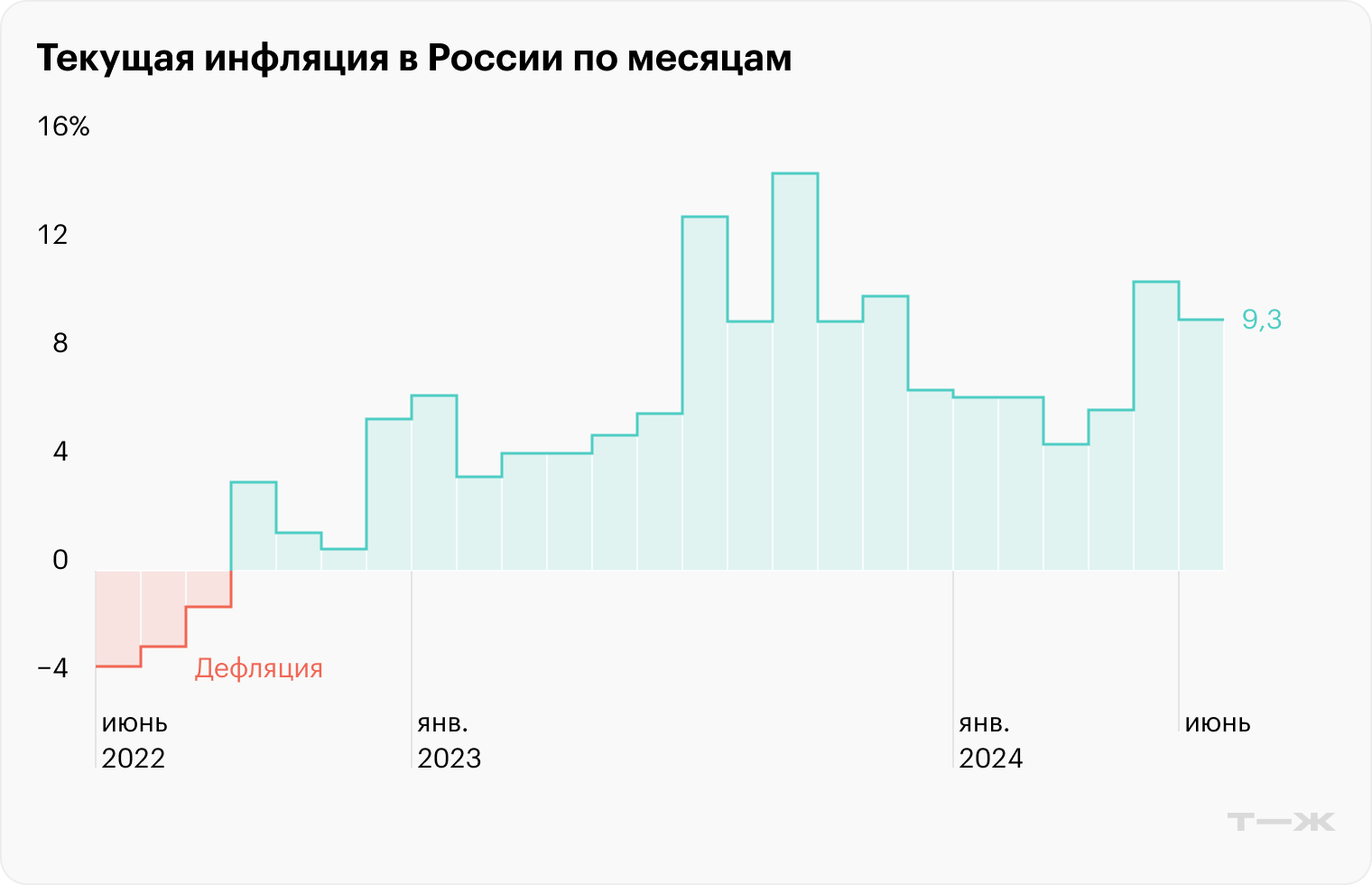

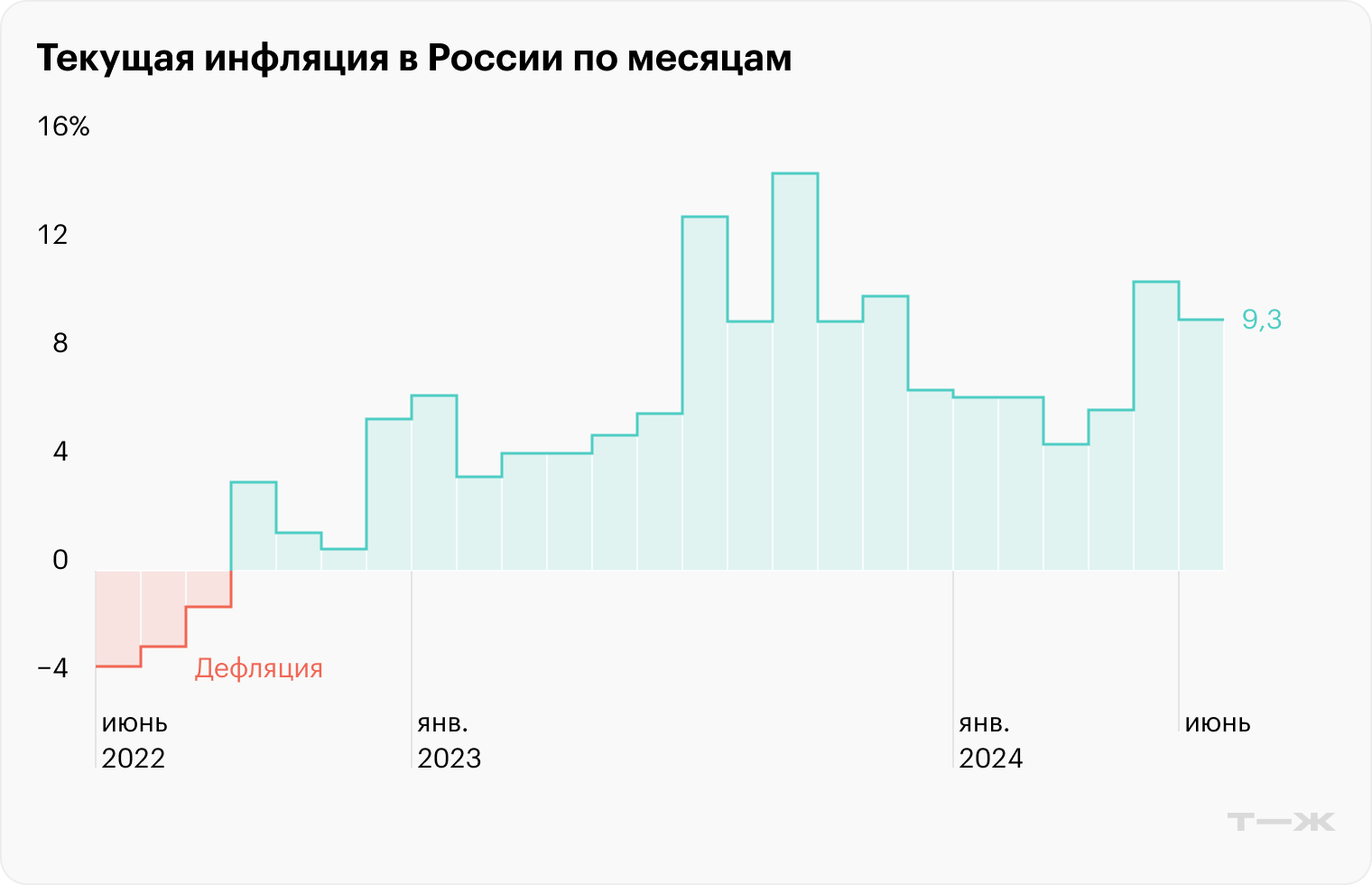

Текущая инфляция

говорит, что цены сейчас растут более чем на 9% в годовом выражении. Это склоняет ЦБ к решению возобновить цикл повышения ключевой ставки.

При этом в июньской динамике цен можно заметить маленький позитив. Без учета сезонных факторов текущая инфляция оказалась ниже, чем была месяцем ранее: 9,3% после 10,7% в мае. Но о значимом замедлении пока говорить рано. Инфляция остается сильно выше, чем была в начале года, а в сравнении с апрелем — вдвое выше.

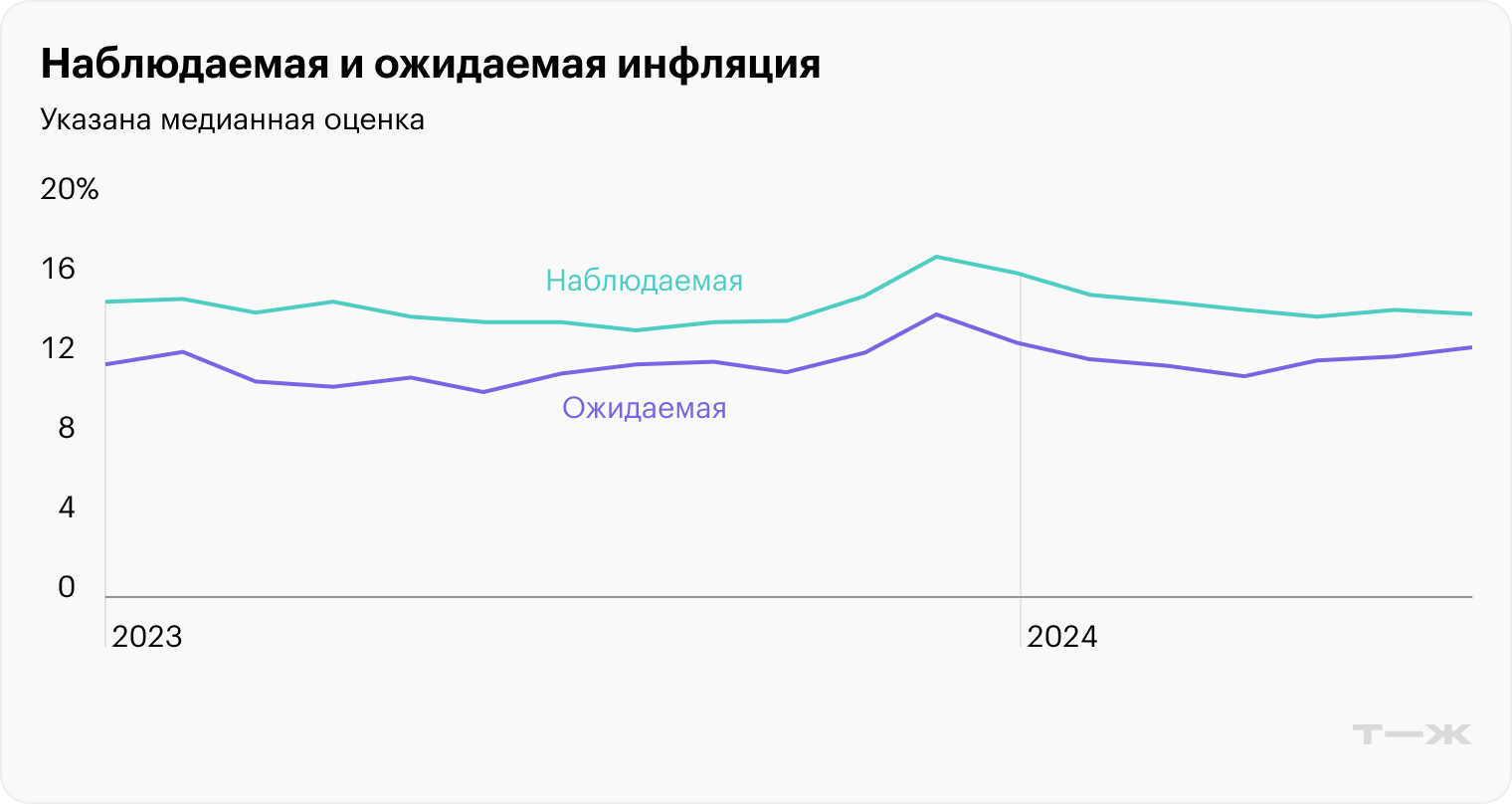

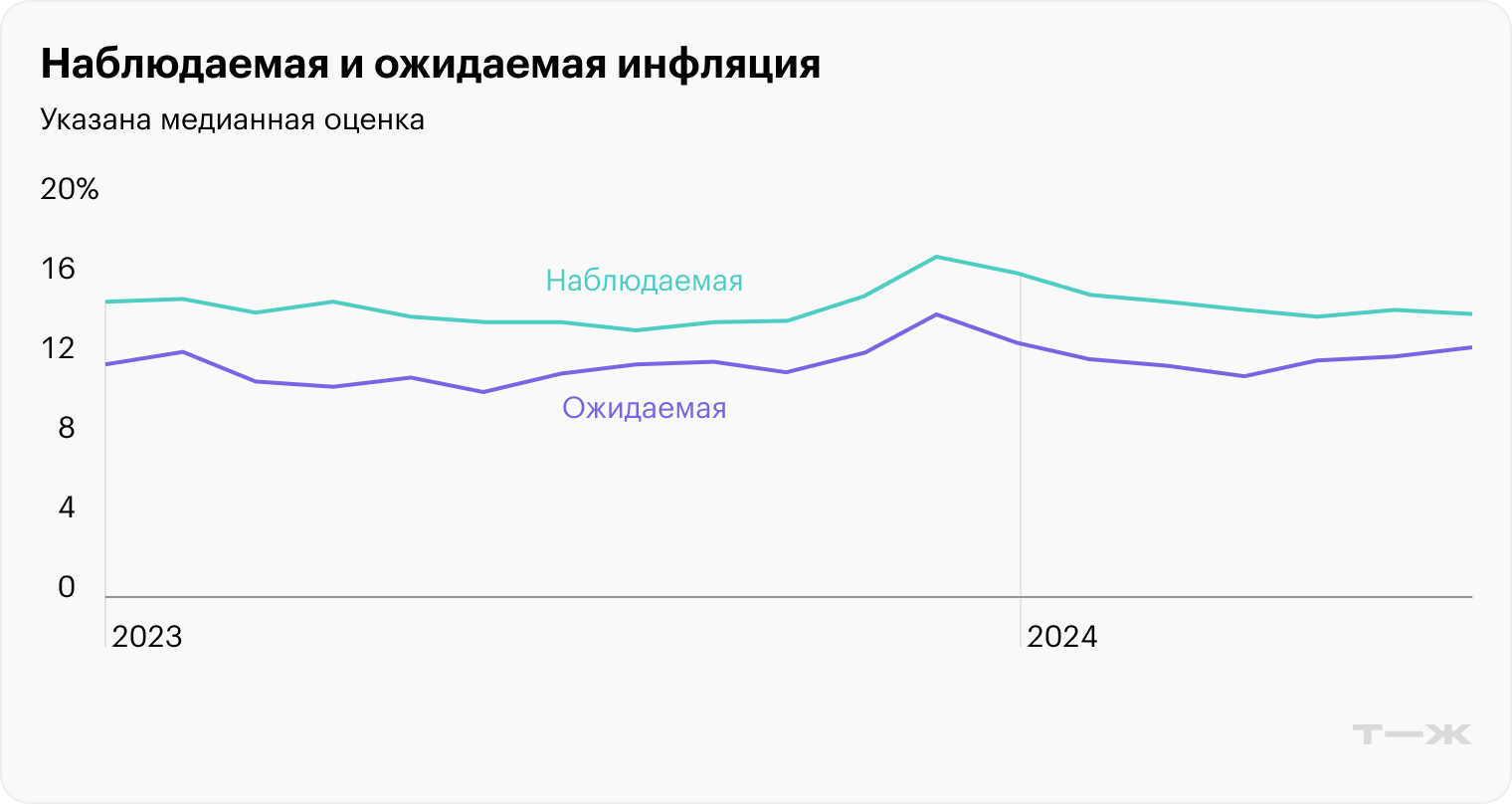

То, какой будущую инфляцию видят россияне, тоже влияет на цены. Эти ожидания формируют текущее финансовое поведение людей и бизнеса. Если все ждут высокой инфляции, то потребители охотнее тратят деньги на товары и услуги, а производители и продавцы начинают заранее повышать цены.

26 июля ЦБ придется учитывать негативную динамику инфляционных ожиданий. По данным июльского опроса фонда «Общественное мнение», медианная оценка россиянами роста цен на годовом горизонте выросла до 12,4%, тогда как еще в апреле была 11%.

Инфляционные ожидания предприятий также выросли, причем во всех крупных отраслях. Сильнее всего — в сельском хозяйстве — из-за неблагоприятных погодных условий. Это значит, что ни бизнес, ни население пока не верят в то, что инфляцию удастся укротить. И это еще один повод для ЦБ, чтобы действовать жестче.

Кредитование растет вместе с вкладами

Главное, что давит сейчас на цены, — это внутренний спрос, который растет быстрее, чем предложение.

Повышая ключевую ставку, регулятор мотивирует людей меньше тратить и больше откладывать за счет того, что кредиты обходятся дороже, а вклады становятся выгоднее. В теории это должно приводить к охлаждению спроса и снижению инфляции. Но сейчас эта закономерность не работает.

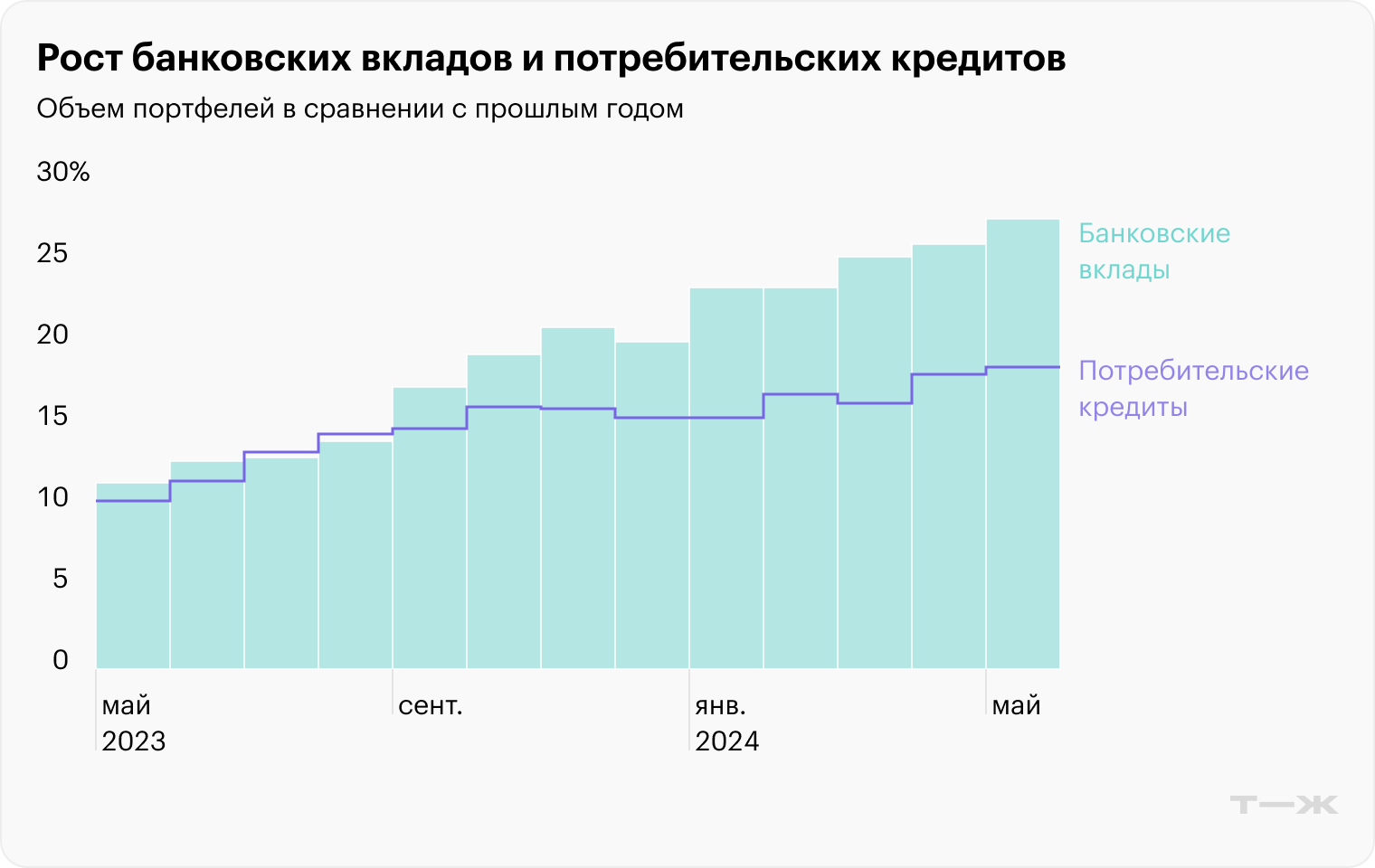

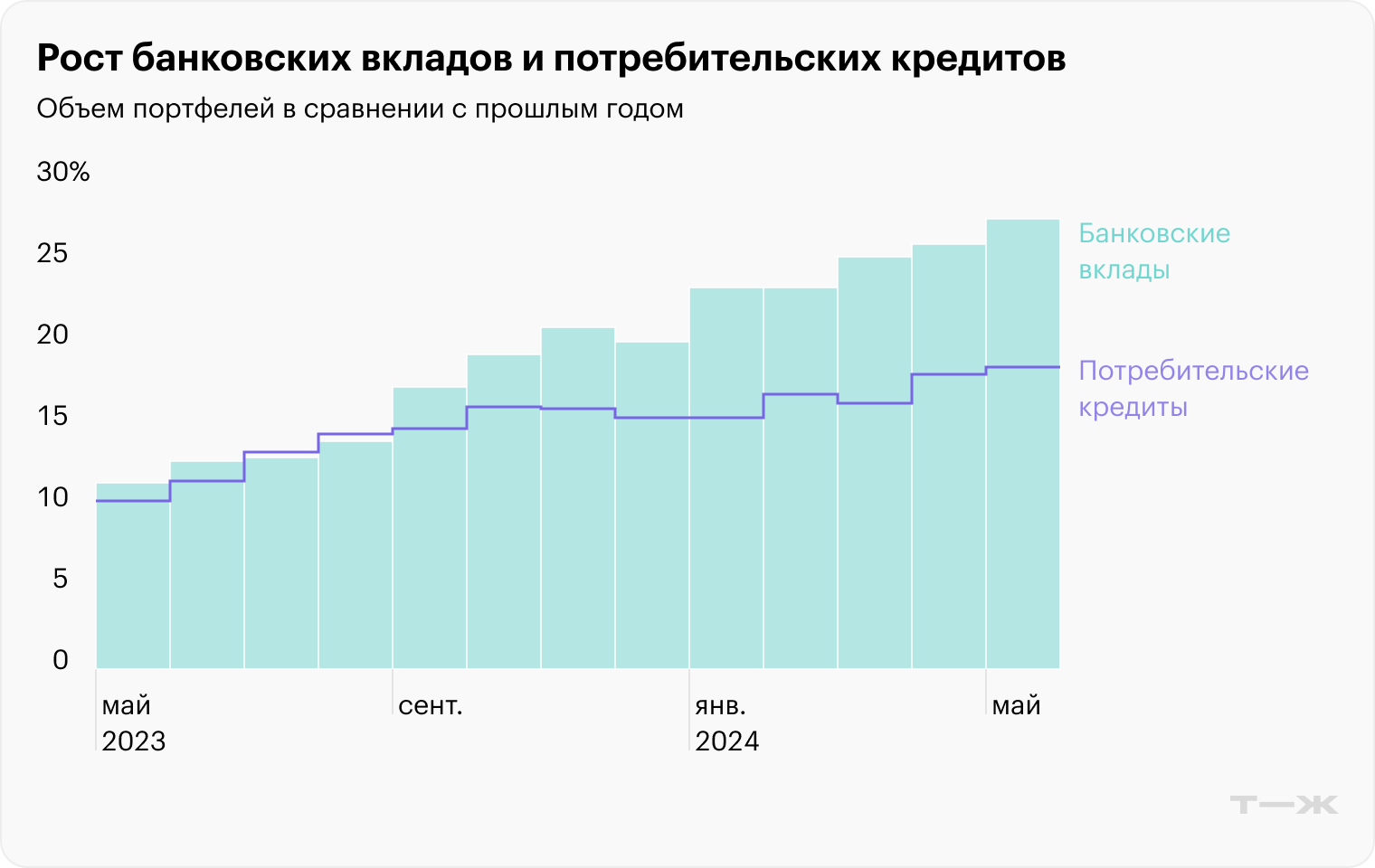

Несмотря на то что Россия уже почти год живет с двузначной ставкой, кредитование продолжает расти. По данным ЦБ, с начала года портфель потребительских кредитов вырос почти на 8% — это в 1,5 раза выше прошлогодней динамики в аналогичный период.

Одновременно с долгами россиян растут и их сбережения. В июне Сбербанк и ВТБ зафиксировали беспрецедентный приток денег на депозиты, а в целом по рынку банкиры ждут увеличения вкладов на рекордные 25% по итогам года. При этом если раньше максимальные ставки были по вкладам на шестимесячный срок, то теперь лучшие условия предлагают уже по годовым депозитам. Это говорит о том, что банки перестали верить в скорое смягчение политики ЦБ и приготовились к длительному периоду высоких ставок.

В ЦБ отмечают, что люди все активнее пользуются кредитными картами для повседневных трат, в то время как собственные деньги кладут на вклады под проценты. Этому способствует лояльность банков, которые вводят длинные грейс-периоды по кредиткам и возможность бесплатно снимать деньги. В итоге именно на этот сегмент сейчас приходится основной рост потребительского кредитования в стране.

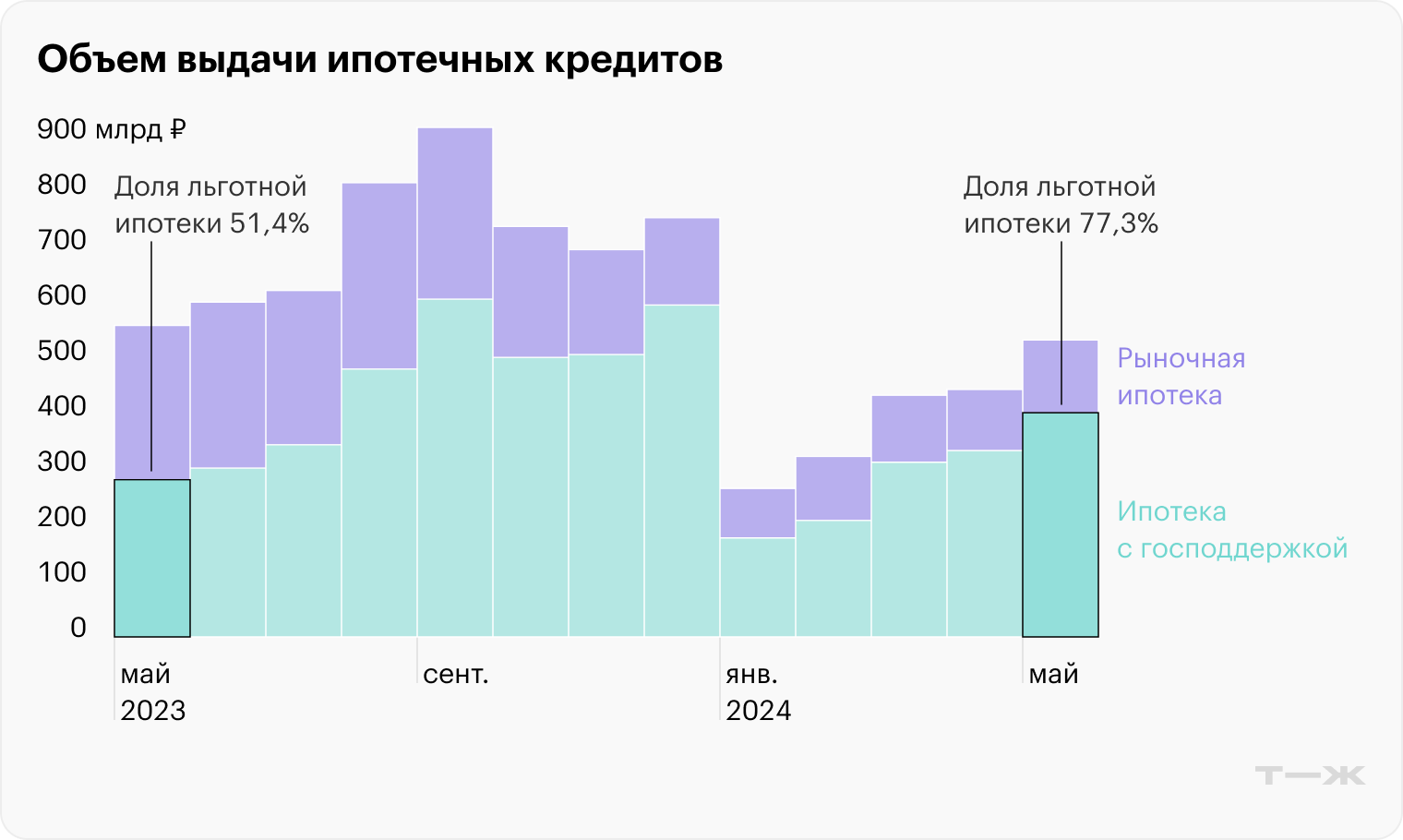

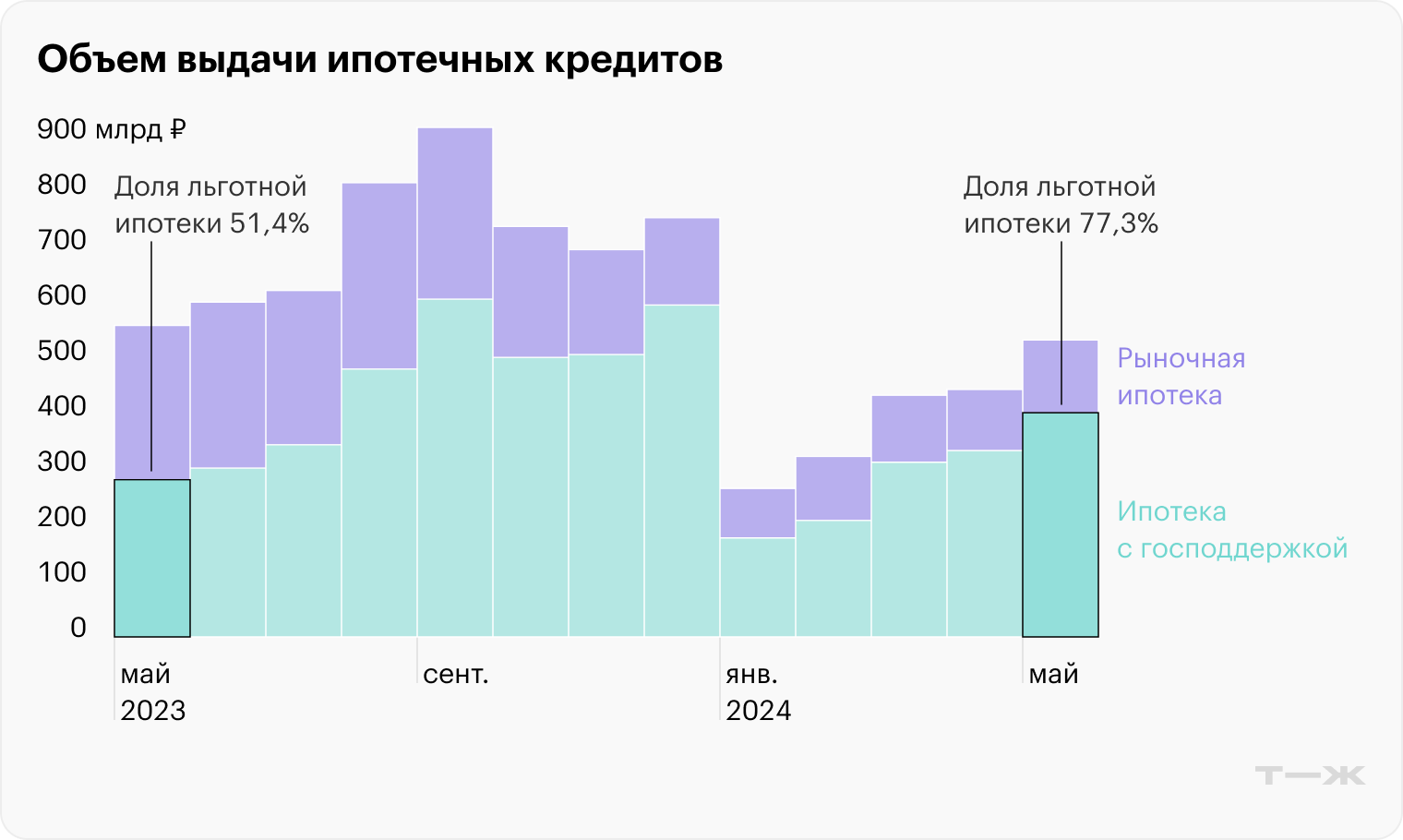

Статистика по ипотеке менее показательна: выдачи увеличились ближе к лету — за счет повышенного спроса на льготные кредиты. Люди спешили получить ипотеку на новостройки под 8% по программе, которая завершилась 1 июля. В мае банки выдали на 40% больше жилищных кредитов с господдержкой, чем годом ранее, а их доля в общем объеме превысила 77%.

Без массовой льготной ипотеки ЦБ будет проще охлаждать спрос высокой ставкой. О том, как госсубсидии мешают регулятору управлять инфляцией, мы писали в другом материале.

Госрасходы перегревают экономику

Объемы кредитования и потребления растут на фоне роста доходов: люди охотнее занимают и тратят деньги, когда уверены, что смогут закрыть кредит при более высокой зарплате. По данным Росстата, только в первом квартале этого года реальные располагаемые доходы населения в РФ выросли на 5,8% — это уже за минусом инфляции. То есть россияне могут себе позволить покупать больше. Но проблема в том, что российская промышленность эти потребности не обеспечивает: у нее сейчас другие приоритеты.

Рост ВВП страны в январе — мае составил в годовом выражении внушительные 5%, но связан он не с теми отраслями, которые заняты производством потребительских товаров. В Центре макроэкономического анализа и прогнозирования объясняют, что экономика растет в первую очередь благодаря увеличению оборонных расходов государства. В лидерах роста — выпуск металлических изделий, где основной вклад вносит продукция ОПК, а также производство электроники и оптики — в основном для тех целей.

Все это приводит к дисбалансу: денег в экономике становится больше, а того, что на них можно купить, — нет. Ситуацию усугубляют проблемы с импортом из-за санкций. Российским импортерам стало сложнее рассчитываться с поставщиками после того, как США усилили давление на иностранные банки. В итоге объемы импорта сокращаются: в первые пять месяцев года он упал на 8,5% к прошлогоднему уровню, следует из статистики Федеральной таможенной службы.

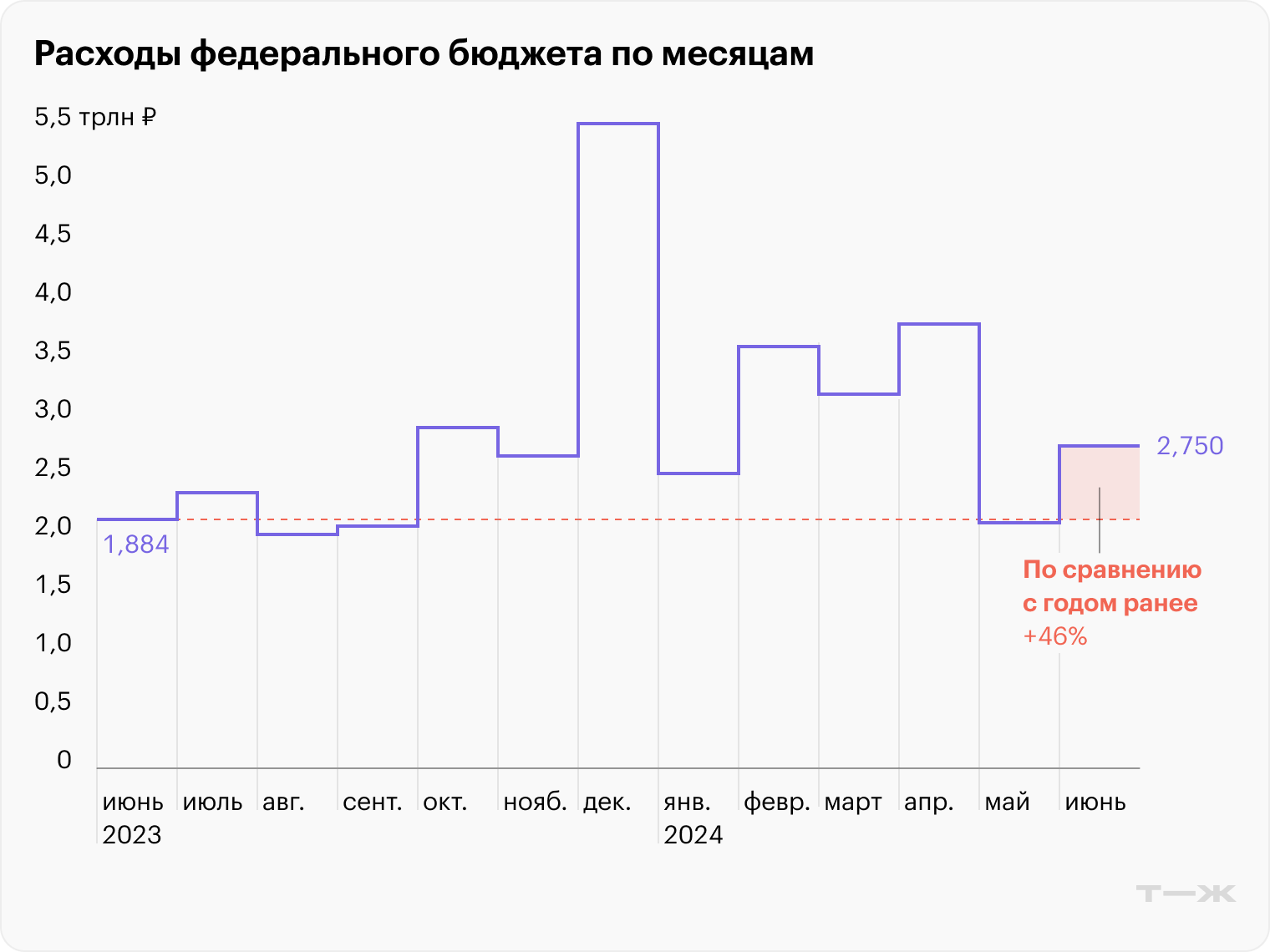

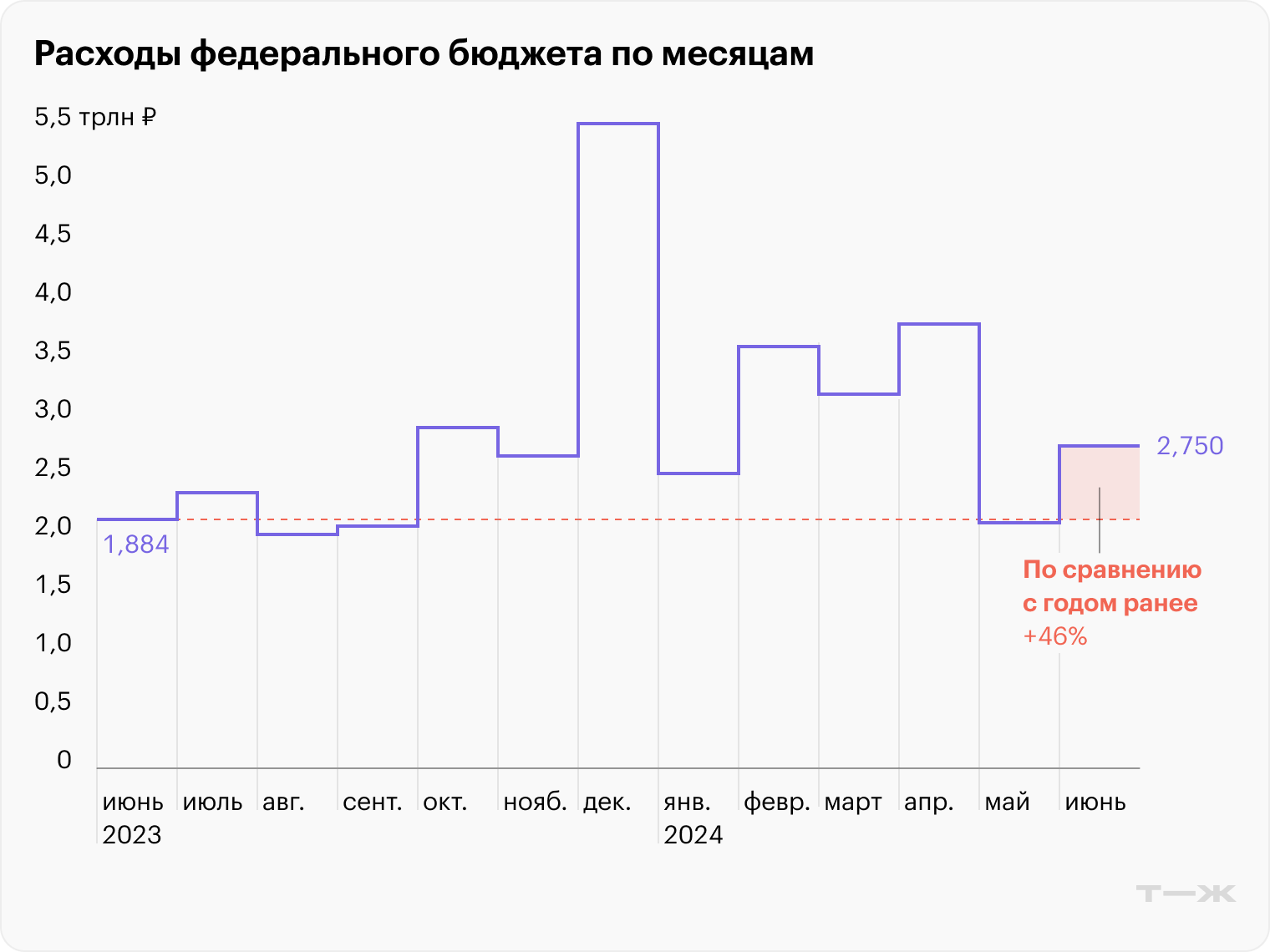

Чем больше денег государство вливает в не связанные с потреблением сектора, тем более жестко будет вынужден действовать ЦБ, чтобы не допустить бесконтрольного роста цен и перегрева экономики. В первом полугодии 2024 расходы федерального бюджета выросли год к году на 22% и превысили 18 млрд рублей. При этом власти хотят нарастить траты: в начале июля Госдума приняла поправки в закон о бюджете, которые разрешают потратить в 2024 году на полтриллиона больше, чем планировалось. Это увеличит дефицит казны с ожидавшихся ранее 1,6 до 2,12 трлн рублей.

Каким будет решение ЦБ по ставке

Большинство экспертов ожидали, что повышение ключевой ставки начнется еще в июне. Но тогда ЦБ принял решение оставить ставку на уровне 16%, несмотря на рост инфляции выше прогнозов.

А в этот раз накануне заседания совета директоров регулятор шлет уже более жесткие сигналы. По сути, он открыто проанонсировал рост ставки: глава ведомства Эльвира Набиуллина признала, что проинфляционные риски в России не просто выросли — они реализовались. По ее словам, основным предметом дискуссии 26 июля будет шаг повышения ключевой ставки. То есть вопрос не в том, повысят ли ее в принципе, а в том, на сколько повысят.

Ужесточения денежно-кредитных условий ждут и профессиональные аналитики, которых регулярно опрашивает ЦБ. В июле они ухудшили прогнозы ставки и теперь ждут, что в среднем по году она составит 16,8%. Это предполагает, что с июля и до конца года ставка должна быть 18%. Также сильно выросли прогнозные числа на 2025 год. Если прежде эксперты ждали среднюю ставку в следующем году на уровне 12,4%, то теперь — 15%. Это еще раз подтверждает, что рынок настроен на более длительное и медленное смягчение политики ЦБ: ставка будет оставаться двузначной как минимум до 2026 года.

Вот какие прогнозы дают эксперты разных финансовых организаций.

Аналитики ВТБ рассматривают сразу четыре равновероятных сценария: сохранение ставки на уровне 16%, а также рост до 17, 18 и даже 20%. Так, первый зампред правления банка Дмитрий Пьянов считает, что ставка «скорее всего, будет +100 базисных пунктов». А глава ВТБ Андрей Костин допускает повышение сразу на 200 пунктов — до 18%.

«Финам» дает срез мнений финансовых компаний, большинство которых также ждут ставку 18%. Это УК «Первая», ПСБ, «Астра УА», «Росбанк», «БКС Мир инвестиций» и сам «Финам».

«Райффайзенбанк» также в числе тех, кто ставит на 18%. В банке считают, что ЦБ будет удерживать «ключ» на этом уровне как минимум до первого квартала 2025. Более того, в альтернативном сценарии аналитики видят потенциал для дальнейшего повышения ставки до 20% до конца этого года.

В Т-Инвестициях в качестве базового сценария рассматривают ставку 17—18% после 26 июля, но не исключают, что ЦБ может действовать и жестче: «В пользу более широкого шага могут сыграть неопределенность в прогнозе инфляции, явный перегрев спроса, а также желание избежать необходимости пересматривать ставку еще и в сентябре».

«Сберинвестиции» провели свое исследование среди клиентов — частных инвесторов и выяснили, что почти 30% из них ждут роста ставки до 18%. Четверть опрошенных проголосовали за 17—17,5%, но ненамного меньше и тех, кто верит в сохранение ключевой ставки на нынешнем уровне.

«Алор-брокер» дает один из самых радикальных прогнозов. Там сомневаются, что даже 18% хватит для торможения роста цен и перегретой экономики, и полагают, что регулятор «может прибегнуть к шоковой терапии, отправив ставку сразу в район 20—24% годовых на непродолжительное время».

В «Альфа-банке» допускают рост ключевой ставки до 20% на фоне разгоняющейся инфляции, но не на ближайшем заседании, а до конца года. Этот сценарий не исключают и аналитики «Совкомбанка», УК «ПСБ», «Синары» и «Финама».

Так, по мнению представителя последнего Ольги Беленькой, ЦБ может поднять ставку до 20%, если возникнут риски для финансовой стабильности, как это было в конце февраля — начале марта 2022 года, либо если случится резкое ослабление курса рубля, как было в августе 2023.

А главный аналитик «Совкомбанка» Михаил Васильев предполагает, что ставку могут повысить до 20%, если при уровне 18% инфляция не начнет замедляться и к концу года составит 8—9%. При этом эксперт считает, что свой пик инфляция пройдет в июле и далее будет снижаться из-за отмены массовой ипотеки, которая охладит спрос на кредиты.

Удастся ли победить инфляцию ростом ставки

Есть и экономисты, которые критикуют ЦБ за излишнюю жесткость, считая, что рост ключевой ставки не дает ожидаемых результатов в борьбе с инфляцией. Владимир Еремкин из Института прикладных экономических исследований РАНХиГС убежден, что высокие ставки бьют по бизнесу, который не зависит от госфинансирования.

«Возможность формирования внутреннего предложения товаров и услуг связана с доступностью кредитных ресурсов для бизнеса, особенно в условиях санкций и ухода иностранных компаний с отечественного рынка, — отмечает эксперт. — Рост процентных ставок ограничивает вложения в развитие критических технологий и расширение производства в капиталоемких отраслях. Дальнейшее ужесточение ДКП приводит также к повышению долговой нагрузки по уже выданным бизнесу кредитам, поскольку в основном они оформляются компаниями по плавающей ставке и привязаны к ключевой».

Ученый подводит к тому, что высокая ставка сама по себе может стать причиной роста цен: на фоне проблем с внешней торговлей и высокой стоимости кредита российский бизнес не сможет удовлетворить спрос и будет перекладывать свои растущие издержки в цены.

Максим Осадчий из банка «БКФ» встает на защиту регулятора. Он согласен, что рост ставок способствует росту процентных расходов производителей и это транслируется в рост цен. Но считает, что этот эффект существенно запаздывает по сравнению с эффектом снижения спроса из-за перетока денег во вклады.

«Не устаю повторять: если бы ЦБ не повышал ключевую ставку, то было бы как в Турции. А там годовая инфляция в июне — 71,6%, притом что ключевая ставка — 50%. Так что по сравнению с Турцией у нас „тишь да гладь, да божья благодать“».

В любом случае инфляция в России слишком сильно разогналась, чтобы надеяться, что регулятор никак на это не отреагирует. Скорее всего, на ближайшем заседании ЦБ, 26 июля, нас ждут рост ключевой ставки до 17—18% и жесткая риторика. Если регулятор позволит себе излишнюю мягкость, рынок может не поверить, что инфляцию удастся обуздать, а это уже чревато инфляционной спиралью — той самой, которую уже несколько лет никак не могут унять в Турции.

26 июля ЦБ примет очередное решение по ключевой ставке.

Регулятор держит ее неизменной уже полгода: с декабря 2023 ставка остается 16%. Но в этот раз рынок ждет повышения. Главная причина — рост инфляции, которую никак не удается обуздать, несмотря на жесткую денежно-кредитную политику.

Цены растут заметно быстрее, чем предполагал ЦБ. И если еще в начале года все ждали, что летом ставку начнут снижать, то сейчас об этом речи не идет. Аналитики пытаются угадать шаг повышения, да и сам регулятор недвусмысленно намекает, что ставка должна стать выше.

Мы изучили прогнозы и свежие экономические данные, чтобы лучше понимать логику действий ЦБ и их возможные последствия.

Инфляция сильно выше прогнозов

Ключевая ставка — это инструмент ЦБ для управления инфляцией. Поэтому главное, на что он смотрит, определяя уровень ставки, — динамика роста цен.

По данным Росстата на 15 июля, цены в России с начала года выросли на 4,79% — это верхняя граница прогноза ЦБ на весь 2024 год. Еще весной регулятор рассчитывал, что к концу декабря годовая инфляция составит 4,3—4,8%. Теперь стало очевидно, что уложиться в этот промежуток не удастся и ЦБ придется пересматривать прогноз, что уже подтвердили представители регулятора.

Текущая инфляция

говорит, что цены сейчас растут более чем на 9% в годовом выражении. Это склоняет ЦБ к решению возобновить цикл повышения ключевой ставки.

При этом в июньской динамике цен можно заметить маленький позитив. Без учета сезонных факторов текущая инфляция оказалась ниже, чем была месяцем ранее: 9,3% после 10,7% в мае. Но о значимом замедлении пока говорить рано. Инфляция остается сильно выше, чем была в начале года, а в сравнении с апрелем — вдвое выше.

То, какой будущую инфляцию видят россияне, тоже влияет на цены. Эти ожидания формируют текущее финансовое поведение людей и бизнеса. Если все ждут высокой инфляции, то потребители охотнее тратят деньги на товары и услуги, а производители и продавцы начинают заранее повышать цены.

26 июля ЦБ придется учитывать негативную динамику инфляционных ожиданий. По данным июльского опроса фонда «Общественное мнение», медианная оценка россиянами роста цен на годовом горизонте выросла до 12,4%, тогда как еще в апреле была 11%.

Инфляционные ожидания предприятий также выросли, причем во всех крупных отраслях. Сильнее всего — в сельском хозяйстве — из-за неблагоприятных погодных условий. Это значит, что ни бизнес, ни население пока не верят в то, что инфляцию удастся укротить. И это еще один повод для ЦБ, чтобы действовать жестче.

Кредитование растет вместе с вкладами

Главное, что давит сейчас на цены, — это внутренний спрос, который растет быстрее, чем предложение.

Повышая ключевую ставку, регулятор мотивирует людей меньше тратить и больше откладывать за счет того, что кредиты обходятся дороже, а вклады становятся выгоднее. В теории это должно приводить к охлаждению спроса и снижению инфляции. Но сейчас эта закономерность не работает.

Несмотря на то что Россия уже почти год живет с двузначной ставкой, кредитование продолжает расти. По данным ЦБ, с начала года портфель потребительских кредитов вырос почти на 8% — это в 1,5 раза выше прошлогодней динамики в аналогичный период.

Одновременно с долгами россиян растут и их сбережения. В июне Сбербанк и ВТБ зафиксировали беспрецедентный приток денег на депозиты, а в целом по рынку банкиры ждут увеличения вкладов на рекордные 25% по итогам года. При этом если раньше максимальные ставки были по вкладам на шестимесячный срок, то теперь лучшие условия предлагают уже по годовым депозитам. Это говорит о том, что банки перестали верить в скорое смягчение политики ЦБ и приготовились к длительному периоду высоких ставок.

В ЦБ отмечают, что люди все активнее пользуются кредитными картами для повседневных трат, в то время как собственные деньги кладут на вклады под проценты. Этому способствует лояльность банков, которые вводят длинные грейс-периоды по кредиткам и возможность бесплатно снимать деньги. В итоге именно на этот сегмент сейчас приходится основной рост потребительского кредитования в стране.

Статистика по ипотеке менее показательна: выдачи увеличились ближе к лету — за счет повышенного спроса на льготные кредиты. Люди спешили получить ипотеку на новостройки под 8% по программе, которая завершилась 1 июля. В мае банки выдали на 40% больше жилищных кредитов с господдержкой, чем годом ранее, а их доля в общем объеме превысила 77%.

Без массовой льготной ипотеки ЦБ будет проще охлаждать спрос высокой ставкой. О том, как госсубсидии мешают регулятору управлять инфляцией, мы писали в другом материале.

Госрасходы перегревают экономику

Объемы кредитования и потребления растут на фоне роста доходов: люди охотнее занимают и тратят деньги, когда уверены, что смогут закрыть кредит при более высокой зарплате. По данным Росстата, только в первом квартале этого года реальные располагаемые доходы населения в РФ выросли на 5,8% — это уже за минусом инфляции. То есть россияне могут себе позволить покупать больше. Но проблема в том, что российская промышленность эти потребности не обеспечивает: у нее сейчас другие приоритеты.

Рост ВВП страны в январе — мае составил в годовом выражении внушительные 5%, но связан он не с теми отраслями, которые заняты производством потребительских товаров. В Центре макроэкономического анализа и прогнозирования объясняют, что экономика растет в первую очередь благодаря увеличению оборонных расходов государства. В лидерах роста — выпуск металлических изделий, где основной вклад вносит продукция ОПК, а также производство электроники и оптики — в основном для тех целей.

Все это приводит к дисбалансу: денег в экономике становится больше, а того, что на них можно купить, — нет. Ситуацию усугубляют проблемы с импортом из-за санкций. Российским импортерам стало сложнее рассчитываться с поставщиками после того, как США усилили давление на иностранные банки. В итоге объемы импорта сокращаются: в первые пять месяцев года он упал на 8,5% к прошлогоднему уровню, следует из статистики Федеральной таможенной службы.

Чем больше денег государство вливает в не связанные с потреблением сектора, тем более жестко будет вынужден действовать ЦБ, чтобы не допустить бесконтрольного роста цен и перегрева экономики. В первом полугодии 2024 расходы федерального бюджета выросли год к году на 22% и превысили 18 млрд рублей. При этом власти хотят нарастить траты: в начале июля Госдума приняла поправки в закон о бюджете, которые разрешают потратить в 2024 году на полтриллиона больше, чем планировалось. Это увеличит дефицит казны с ожидавшихся ранее 1,6 до 2,12 трлн рублей.

Каким будет решение ЦБ по ставке

Большинство экспертов ожидали, что повышение ключевой ставки начнется еще в июне. Но тогда ЦБ принял решение оставить ставку на уровне 16%, несмотря на рост инфляции выше прогнозов.

А в этот раз накануне заседания совета директоров регулятор шлет уже более жесткие сигналы. По сути, он открыто проанонсировал рост ставки: глава ведомства Эльвира Набиуллина признала, что проинфляционные риски в России не просто выросли — они реализовались. По ее словам, основным предметом дискуссии 26 июля будет шаг повышения ключевой ставки. То есть вопрос не в том, повысят ли ее в принципе, а в том, на сколько повысят.

Ужесточения денежно-кредитных условий ждут и профессиональные аналитики, которых регулярно опрашивает ЦБ. В июле они ухудшили прогнозы ставки и теперь ждут, что в среднем по году она составит 16,8%. Это предполагает, что с июля и до конца года ставка должна быть 18%. Также сильно выросли прогнозные числа на 2025 год. Если прежде эксперты ждали среднюю ставку в следующем году на уровне 12,4%, то теперь — 15%. Это еще раз подтверждает, что рынок настроен на более длительное и медленное смягчение политики ЦБ: ставка будет оставаться двузначной как минимум до 2026 года.

Вот какие прогнозы дают эксперты разных финансовых организаций.

Аналитики ВТБ рассматривают сразу четыре равновероятных сценария: сохранение ставки на уровне 16%, а также рост до 17, 18 и даже 20%. Так, первый зампред правления банка Дмитрий Пьянов считает, что ставка «скорее всего, будет +100 базисных пунктов». А глава ВТБ Андрей Костин допускает повышение сразу на 200 пунктов — до 18%.

«Финам» дает срез мнений финансовых компаний, большинство которых также ждут ставку 18%. Это УК «Первая», ПСБ, «Астра УА», «Росбанк», «БКС Мир инвестиций» и сам «Финам».

«Райффайзенбанк» также в числе тех, кто ставит на 18%. В банке считают, что ЦБ будет удерживать «ключ» на этом уровне как минимум до первого квартала 2025. Более того, в альтернативном сценарии аналитики видят потенциал для дальнейшего повышения ставки до 20% до конца этого года.

В Т-Инвестициях в качестве базового сценария рассматривают ставку 17—18% после 26 июля, но не исключают, что ЦБ может действовать и жестче: «В пользу более широкого шага могут сыграть неопределенность в прогнозе инфляции, явный перегрев спроса, а также желание избежать необходимости пересматривать ставку еще и в сентябре».

«Сберинвестиции» провели свое исследование среди клиентов — частных инвесторов и выяснили, что почти 30% из них ждут роста ставки до 18%. Четверть опрошенных проголосовали за 17—17,5%, но ненамного меньше и тех, кто верит в сохранение ключевой ставки на нынешнем уровне.

«Алор-брокер» дает один из самых радикальных прогнозов. Там сомневаются, что даже 18% хватит для торможения роста цен и перегретой экономики, и полагают, что регулятор «может прибегнуть к шоковой терапии, отправив ставку сразу в район 20—24% годовых на непродолжительное время».

В «Альфа-банке» допускают рост ключевой ставки до 20% на фоне разгоняющейся инфляции, но не на ближайшем заседании, а до конца года. Этот сценарий не исключают и аналитики «Совкомбанка», УК «ПСБ», «Синары» и «Финама».

Так, по мнению представителя последнего Ольги Беленькой, ЦБ может поднять ставку до 20%, если возникнут риски для финансовой стабильности, как это было в конце февраля — начале марта 2022 года, либо если случится резкое ослабление курса рубля, как было в августе 2023.

А главный аналитик «Совкомбанка» Михаил Васильев предполагает, что ставку могут повысить до 20%, если при уровне 18% инфляция не начнет замедляться и к концу года составит 8—9%. При этом эксперт считает, что свой пик инфляция пройдет в июле и далее будет снижаться из-за отмены массовой ипотеки, которая охладит спрос на кредиты.

Удастся ли победить инфляцию ростом ставки

Есть и экономисты, которые критикуют ЦБ за излишнюю жесткость, считая, что рост ключевой ставки не дает ожидаемых результатов в борьбе с инфляцией. Владимир Еремкин из Института прикладных экономических исследований РАНХиГС убежден, что высокие ставки бьют по бизнесу, который не зависит от госфинансирования.

«Возможность формирования внутреннего предложения товаров и услуг связана с доступностью кредитных ресурсов для бизнеса, особенно в условиях санкций и ухода иностранных компаний с отечественного рынка, — отмечает эксперт. — Рост процентных ставок ограничивает вложения в развитие критических технологий и расширение производства в капиталоемких отраслях. Дальнейшее ужесточение ДКП приводит также к повышению долговой нагрузки по уже выданным бизнесу кредитам, поскольку в основном они оформляются компаниями по плавающей ставке и привязаны к ключевой».

Ученый подводит к тому, что высокая ставка сама по себе может стать причиной роста цен: на фоне проблем с внешней торговлей и высокой стоимости кредита российский бизнес не сможет удовлетворить спрос и будет перекладывать свои растущие издержки в цены.

Максим Осадчий из банка «БКФ» встает на защиту регулятора. Он согласен, что рост ставок способствует росту процентных расходов производителей и это транслируется в рост цен. Но считает, что этот эффект существенно запаздывает по сравнению с эффектом снижения спроса из-за перетока денег во вклады.

«Не устаю повторять: если бы ЦБ не повышал ключевую ставку, то было бы как в Турции. А там годовая инфляция в июне — 71,6%, притом что ключевая ставка — 50%. Так что по сравнению с Турцией у нас „тишь да гладь, да божья благодать“».

В любом случае инфляция в России слишком сильно разогналась, чтобы надеяться, что регулятор никак на это не отреагирует. Скорее всего, на ближайшем заседании ЦБ, 26 июля, нас ждут рост ключевой ставки до 17—18% и жесткая риторика. Если регулятор позволит себе излишнюю мягкость, рынок может не поверить, что инфляцию удастся обуздать, а это уже чревато инфляционной спиралью — той самой, которую уже несколько лет никак не могут унять в Турции.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба