6 августа 2024 Альфа-Капитал

Сильный отчет Яндекса

Отчетность ВТБ за 1П24

Индекс Мосбиржи продолжает снижение

Распродажа на рынке США

Недельная инфляция замедляется

Рост цен UST

Новые риски для нефти

Золото выше $2500 за унцию

Поддержка для рубля от Минфина

Ослабление доллара США

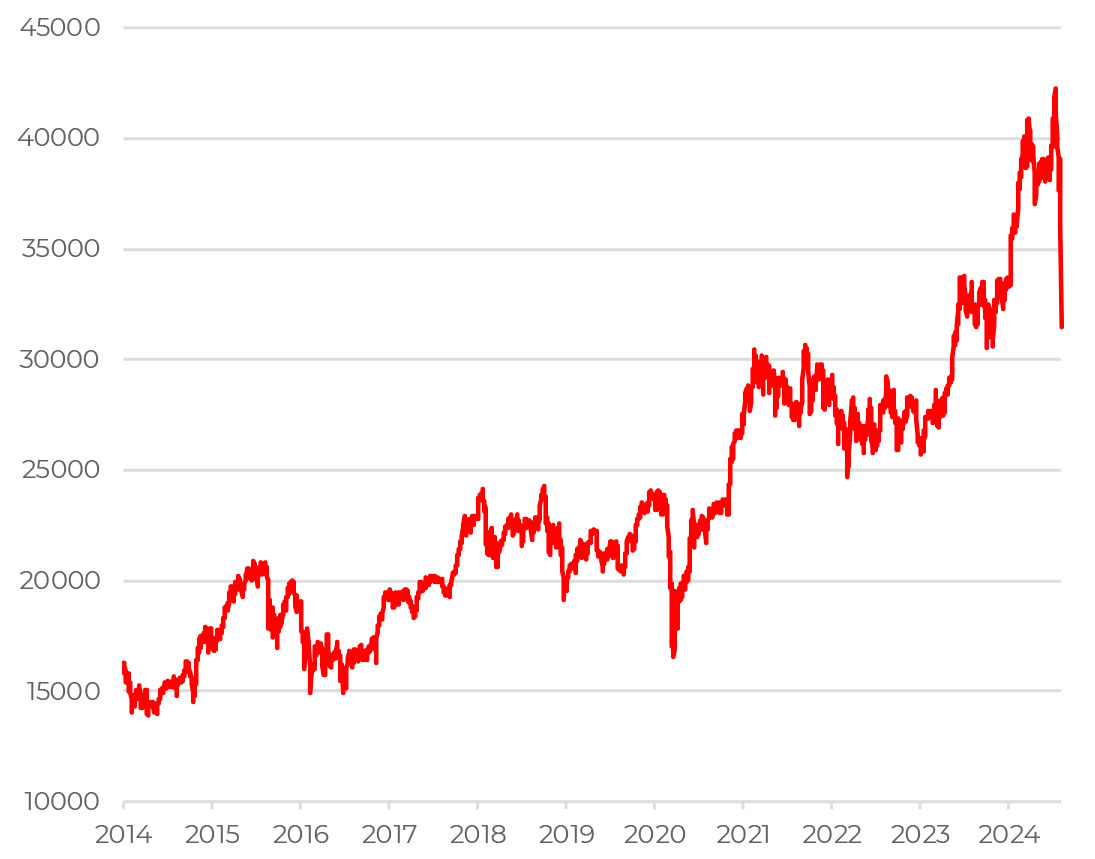

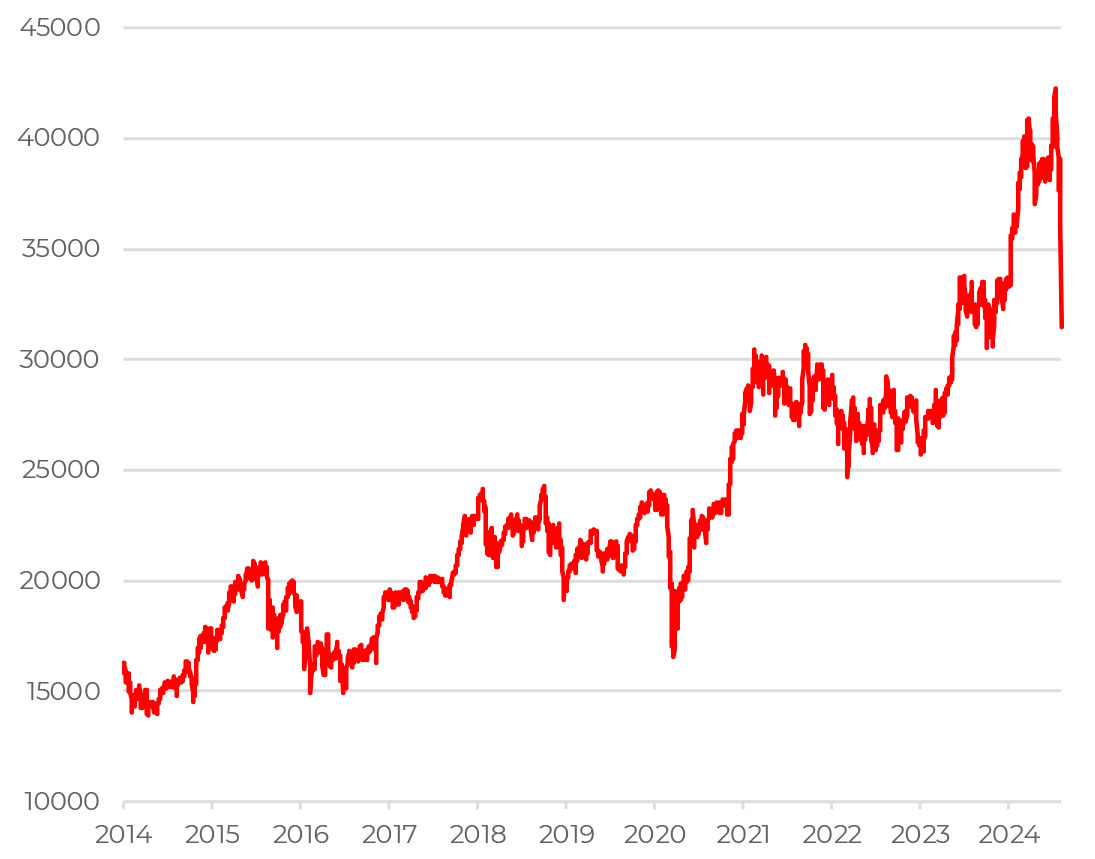

Динамика индекса Nikkei 225

Фондовый индекс Японии Nikkei 225 по итогам 5 августа упал на 13,5%, опустившись до семимесячного минимума. Сегодняшний день стал худшим для японского рынка после «черного понедельника» в октябре 1987 года и кризиса 2008 года. За последние два торговых дня индекс потерял 18,5%. Другие фондовые индексы Азии также корректируются – Hang Seng потерял 1,5%, а CSI 300 – 1,2%.

Настроения инвесторов ухудшились на прошлой неделе после выхода слабой статистики по рынку труда в США. Если ранее инвесторы ожидали «мягкой посадки» экономики на фоне планомерного снижения ставок ФРС, то теперь преобладает мнение, что регулятор слишком долго медлил с этим решением, поставив экономику на грань рецессии. Возможная рецессия в крупнейшем торговом партнере Японии негативно сказывается на перспективах компаний по наращиванию прибылей.

Кроме того, на экспортно-ориентированные компании страны также оказывает давление укрепление йены. Банк Японии, в отличие от других мировых ЦБ, идет по пути ужесточения ДКП, что приводит к укреплению национальной валюты.

АКЦИИ

Российский рынок

Сильный отчет Яндекса

Яндекс представил сильные результаты за 2К24, которые оказались лучше ожидания рынка. Выручка выросла на 37% г/г, до 249 млрд руб., EBITDA улучшилась на 56%, до 48 млрд руб., рентабельность составила 19,1%. Скорректированная чистая прибыль увеличилась на 45%, до 22,7 млрд руб. Согласно прогнозу Яндекса, выручка продолжит расти в этом году теми же темпами, на 38-40%. Компания является бенефициаром ухода иностранных конкурентов с российского рынка.

Кроме того, были озвучены планы о выплате дивидендов в размере 80 руб. на акцию (дивидендная доходность порядка 2% по цене закрытия в пятницу). При этом компания полагает, что в будущем сможет платить дивиденды раз в полгода.

Отчетность ВТБ за 1П24

Чистая прибыль ВТБ в 2К24 составила 154,7 млрд рублей. Таким образом, в 1П24 банк заработал 277,1 млрд. Кроме того, ВТБ повысил прогноз по чистой прибыли на текущий год до 550 млрд руб. против февральского ориентира в 435 млрд руб.

Дополнительным позитивом для инвесторов стало заявление менеджмента о заинтересованности в выплате дивидендов на год раньше, чем предполагалось в стратегии (базово банк был намерен возобновить выплаты по итогам 2025 года). Однако в условиях жесткой денежно-кредитной политики для банка актуальны риски замедления роста прибыли.

Индекс Мосбиржи продолжает снижение

Индекс Мосбиржи по итогам прошлой недели продемонстрировал снижение на 3,1%. Российский рынок начал неделю очередным снижением, в понедельник он упал еще на 2,5% и опустился ниже 2850 пунктов. Коррекция российских акций отражает скорее эмоциональную реакцию на падение японского фондового рынка и ухудшение настроений, нежели фундаментальные факторы в силу закрытости от глобальных площадок. При этом рынок рублевых облигаций остается устойчивым.

Глобальные рынки

Распродажа на рынке США

Вышедшие в прошлую пятницу данные по рынку труда в США оказались слабее ожиданий. Прирост числа рабочих мест в несельскохозяйственном секторе в июле составил лишь 114 тыс. при консенсус-прогнозе в 179 тыс. Уровень безработицы показал неожиданно резкий рост – с 4,1% до 4,3%. Охлаждение на рынке труда происходит быстрее, чем ожидалось. В результате началась эмоциональная распродажа на рынке акций, основанная на опасениях по поводу начала рецессии.

Дополнительным фактором коррекции стало разочарование инвесторов в результатах технологических компаний. В пятницу после публикации квартальных отчетов акции Amazon и Intel упали на 8,8% и 26% соответственно. В результате индекс Nasdaq столкнулся с самой сильной коррекцией с 2022 года, потеряв 10% со своего исторического максимума. S&P 500 упал по итогам недели на 2,1%, а падение с недавнего максимума составило 5,7%.

Индекс «страха» VIX, отражающий степень волатильности S&P 500, в моменте достигал 65 пунктов, хотя с начала 2023 года не поднимался выше 20 пунктов. Подобный скачок VIX, вероятнее всего, приведет к развороту «бычьего» тренда вниз. Рассматриваем коррекцию скорее как необходимое охлаждение рынка после продолжительного и фундаментально неоправданного ралли.

ОБЛИГАЦИИ

Рублевые облигации

Недельная инфляция замедляется

Согласно данным Росстата, уровень безработицы в июне оказался на новом историческом минимуме в 2,4%. В то же время рост номинальных заработных плат ускорился до 17,8% г/г, а реальных – до 8,8% г/г с 8,5% г/г в апреле. Это в очередной раз подчеркивает напряженность на рынке труда, выступающую проинфляционным фактором. Впрочем, данные носят запаздывающий характер и объясняют ускорение инфляции в мае-июне.

Инфляция за неделю 23-29 июля замедлилась до 0,08% после 0,11% 16-22 июля. Таким образом, инфляция в годовых темпах (SAAR) не превысила 6%.

Напомним, что Банк России по-прежнему планирует приблизиться к цели по инфляции в следующем году – новый прогноз предполагает 4-4,5% по итогам 2025 года. При этом если регулятор ожидает среднюю ставку на уровне 18-19,4% до конца года, это указывает на возможность еще одного повышения ставки на оставшихся в этом году трех заседания.

Волатильность на рынке в сегменте длинных ОФЗ сохраняется. Снижение бумаг, которое произошло после решения ЦБ РФ, было полностью отыграно в течение прошлой недели. Вероятно, неким позитивом стали еженедельные данные инфляции. Вдобавок, Минфин не стал проводить аукцион по бумаге с фиксированным купоном на прошлой неделе. Однако, вряд ли последний отскок можно назвать устойчивым трендом. В текущей ситуации мы полагаем, что волатильность в бумагах с фиксированным купоном останется повышенной, пока мы не увидим устойчивое снижение инфляции, замедление экономики и кредитования.

Еврооблигации

Рост цен UST

На прошлой неделе ФРС США ожидаемо сохранила диапазон базовой ставки на уровне 5,25-5,5%. Однако в ходе пресс-конференции регулятор дал сигнал о возможном снижении ставок на следующем заседании в сентябре.

Однако к концу недели опасения по поводу инфляции отошли на второй план, уступив место страхам перед остановкой экономического роста. Триггером для паники стали слабые данные по рынку труда. Это усилило опасения, что регулятор действует слишком медленно, повторяя ошибки 2021-2022 года, когда повышение ставок началось слишком поздно. В пользу этой точки зрения говорит и тот факт, что центральные банки Европы, Великобритании и Канады уже начали смягчать денежно-кредитную политику. Теперь рынок закладывает в цены 60% вероятности экстренного снижения ставки на 25 б.п. в течение этой недели. Впрочем, считаем этот сценарий маловероятным.

Снижение ставок между заседаниями случается крайне редко и применяется только в случае серьезных рисков, когда члены ФРС считают, что не могут ждать следующего запланированного решения. Последнее такое экстренное снижение ставки ФРС произошло в начале пандемии коронавируса в 2020 году. Другой варианта внепланового вмешательства был весной 2023 года, когда в США произошел мини коллапс региональных банков.

В целом, долговой рынок закладывает в цены снижение ставки на 125 б.п. до конца года, предполагая, что ФРС будет действовать агрессивно, в том числе снижая ставки на 50 пб.п на ближайших заседаниях. Такие шаги не предпринимались со времен пандемии.

В результате доходность двухлетних гособлигаций США упала на 50 б.п. за прошлую неделю, а тридцатилетних — на 30 б.п., что свидетельствует о мощном ралли на долговых рынках, сравнимом с кризисом весны 2023 года. Рост казначейских облигаций привел к снижению доходности десятилетних бумаг, ключевого ориентира для стоимости заимствований, до 3,7%, минимума с июня 2023 года.

СЫРЬЕ И ВАЛЮТЫ

Сырьевые активы

Новые риски для нефти

Прошедшая неделя оказалась весьма волатильной для нефтяного рынка. Цены на черное золото росли на фоне угрозы обострения военного конфликта на Ближнем Востоке. Фьючерсы на нефть марки Brent дорожали до 81,6 долл. за баррель. Однако опасения рецессии в США и сопутствующего охлаждения спроса на сырье спровоцировали очередное снижение нефтяных котировок. Brent и WTI завершили в минусе четвертую неделю подряд. Восстановление котировок после эмоциональной реакции рынка вполне возможно как за счет технических факторов, так и за счет предстоящих на этой неделе выступлений представителей ФРС и публикации макроданных (PMI и статистики по рынку нефти).

Золото выше $2500 за унцию

На прошлой неделе золото продемонстрировало очередной виток роста, достигнув исторического рекорда в 2500 долл. за унцию. Драйверами стали ожидания снижения ставки Федрезерва США, а также повышенная геополитическая напряженность. К концу недели золото несколько подешевело, но потенциал дальнейшего роста сохраняется с учетом курса ключевых регуляторов на смягчение монетарной политики. Кроме того, на рынке сохраняется спрос на драгоценный металл со стороны центральных банков Китая, Индии и Турции.

Валюты

Поддержка для рубля от Минфина

Министерство финансов сократит объем покупок иностранной валюты до 1,12 млрд руб. в день в период с 7 августа по 5 сентября 2024 года. Это почти в пять раз меньше, чем направлялось в предыдущем месяце – 5,4 млрд руб. С учетом одновременных продаж валюты Банком России в рамках зеркалирования на 8,4 млрд руб. в день, чистые продажи валюты вырастут с 3 млрд руб. до 7,3 млрд руб. Это окажет дополнительную поддержку рублю и вместе с тем поспособствует увеличению ликвидности в торгах с юанем.

Рубль начинает торговую неделю снижением в паре с юанем, превысив отметку CNYRUB 11,9. На наш взгляд, диапазон 11,6-11,9 сохранится в ближайший месяц.

Ослабление доллара США

Индекс DXY, отражающий курс доллара США в отношении корзин ключевых валют, как и ожидалось, начал снижение после заседания ФРС 31 июля. Однако в конце недели и в этот понедельник падение ускорилось. EUR/USD подскочил с 1,08 до 1,09. Инвесторы начинают опасаться, что ФРС опаздывает со смягчением денежно- кредитной политики. Ожидаем стабилизацию курса по мере охлаждения эмоционального накала на рынках и за счет запланированных комментариев представителей ФРС на этой неделе.

Отчетность ВТБ за 1П24

Индекс Мосбиржи продолжает снижение

Распродажа на рынке США

Недельная инфляция замедляется

Рост цен UST

Новые риски для нефти

Золото выше $2500 за унцию

Поддержка для рубля от Минфина

Ослабление доллара США

Динамика индекса Nikkei 225

Фондовый индекс Японии Nikkei 225 по итогам 5 августа упал на 13,5%, опустившись до семимесячного минимума. Сегодняшний день стал худшим для японского рынка после «черного понедельника» в октябре 1987 года и кризиса 2008 года. За последние два торговых дня индекс потерял 18,5%. Другие фондовые индексы Азии также корректируются – Hang Seng потерял 1,5%, а CSI 300 – 1,2%.

Настроения инвесторов ухудшились на прошлой неделе после выхода слабой статистики по рынку труда в США. Если ранее инвесторы ожидали «мягкой посадки» экономики на фоне планомерного снижения ставок ФРС, то теперь преобладает мнение, что регулятор слишком долго медлил с этим решением, поставив экономику на грань рецессии. Возможная рецессия в крупнейшем торговом партнере Японии негативно сказывается на перспективах компаний по наращиванию прибылей.

Кроме того, на экспортно-ориентированные компании страны также оказывает давление укрепление йены. Банк Японии, в отличие от других мировых ЦБ, идет по пути ужесточения ДКП, что приводит к укреплению национальной валюты.

АКЦИИ

Российский рынок

Сильный отчет Яндекса

Яндекс представил сильные результаты за 2К24, которые оказались лучше ожидания рынка. Выручка выросла на 37% г/г, до 249 млрд руб., EBITDA улучшилась на 56%, до 48 млрд руб., рентабельность составила 19,1%. Скорректированная чистая прибыль увеличилась на 45%, до 22,7 млрд руб. Согласно прогнозу Яндекса, выручка продолжит расти в этом году теми же темпами, на 38-40%. Компания является бенефициаром ухода иностранных конкурентов с российского рынка.

Кроме того, были озвучены планы о выплате дивидендов в размере 80 руб. на акцию (дивидендная доходность порядка 2% по цене закрытия в пятницу). При этом компания полагает, что в будущем сможет платить дивиденды раз в полгода.

Отчетность ВТБ за 1П24

Чистая прибыль ВТБ в 2К24 составила 154,7 млрд рублей. Таким образом, в 1П24 банк заработал 277,1 млрд. Кроме того, ВТБ повысил прогноз по чистой прибыли на текущий год до 550 млрд руб. против февральского ориентира в 435 млрд руб.

Дополнительным позитивом для инвесторов стало заявление менеджмента о заинтересованности в выплате дивидендов на год раньше, чем предполагалось в стратегии (базово банк был намерен возобновить выплаты по итогам 2025 года). Однако в условиях жесткой денежно-кредитной политики для банка актуальны риски замедления роста прибыли.

Индекс Мосбиржи продолжает снижение

Индекс Мосбиржи по итогам прошлой недели продемонстрировал снижение на 3,1%. Российский рынок начал неделю очередным снижением, в понедельник он упал еще на 2,5% и опустился ниже 2850 пунктов. Коррекция российских акций отражает скорее эмоциональную реакцию на падение японского фондового рынка и ухудшение настроений, нежели фундаментальные факторы в силу закрытости от глобальных площадок. При этом рынок рублевых облигаций остается устойчивым.

Глобальные рынки

Распродажа на рынке США

Вышедшие в прошлую пятницу данные по рынку труда в США оказались слабее ожиданий. Прирост числа рабочих мест в несельскохозяйственном секторе в июле составил лишь 114 тыс. при консенсус-прогнозе в 179 тыс. Уровень безработицы показал неожиданно резкий рост – с 4,1% до 4,3%. Охлаждение на рынке труда происходит быстрее, чем ожидалось. В результате началась эмоциональная распродажа на рынке акций, основанная на опасениях по поводу начала рецессии.

Дополнительным фактором коррекции стало разочарование инвесторов в результатах технологических компаний. В пятницу после публикации квартальных отчетов акции Amazon и Intel упали на 8,8% и 26% соответственно. В результате индекс Nasdaq столкнулся с самой сильной коррекцией с 2022 года, потеряв 10% со своего исторического максимума. S&P 500 упал по итогам недели на 2,1%, а падение с недавнего максимума составило 5,7%.

Индекс «страха» VIX, отражающий степень волатильности S&P 500, в моменте достигал 65 пунктов, хотя с начала 2023 года не поднимался выше 20 пунктов. Подобный скачок VIX, вероятнее всего, приведет к развороту «бычьего» тренда вниз. Рассматриваем коррекцию скорее как необходимое охлаждение рынка после продолжительного и фундаментально неоправданного ралли.

ОБЛИГАЦИИ

Рублевые облигации

Недельная инфляция замедляется

Согласно данным Росстата, уровень безработицы в июне оказался на новом историческом минимуме в 2,4%. В то же время рост номинальных заработных плат ускорился до 17,8% г/г, а реальных – до 8,8% г/г с 8,5% г/г в апреле. Это в очередной раз подчеркивает напряженность на рынке труда, выступающую проинфляционным фактором. Впрочем, данные носят запаздывающий характер и объясняют ускорение инфляции в мае-июне.

Инфляция за неделю 23-29 июля замедлилась до 0,08% после 0,11% 16-22 июля. Таким образом, инфляция в годовых темпах (SAAR) не превысила 6%.

Напомним, что Банк России по-прежнему планирует приблизиться к цели по инфляции в следующем году – новый прогноз предполагает 4-4,5% по итогам 2025 года. При этом если регулятор ожидает среднюю ставку на уровне 18-19,4% до конца года, это указывает на возможность еще одного повышения ставки на оставшихся в этом году трех заседания.

Волатильность на рынке в сегменте длинных ОФЗ сохраняется. Снижение бумаг, которое произошло после решения ЦБ РФ, было полностью отыграно в течение прошлой недели. Вероятно, неким позитивом стали еженедельные данные инфляции. Вдобавок, Минфин не стал проводить аукцион по бумаге с фиксированным купоном на прошлой неделе. Однако, вряд ли последний отскок можно назвать устойчивым трендом. В текущей ситуации мы полагаем, что волатильность в бумагах с фиксированным купоном останется повышенной, пока мы не увидим устойчивое снижение инфляции, замедление экономики и кредитования.

Еврооблигации

Рост цен UST

На прошлой неделе ФРС США ожидаемо сохранила диапазон базовой ставки на уровне 5,25-5,5%. Однако в ходе пресс-конференции регулятор дал сигнал о возможном снижении ставок на следующем заседании в сентябре.

Однако к концу недели опасения по поводу инфляции отошли на второй план, уступив место страхам перед остановкой экономического роста. Триггером для паники стали слабые данные по рынку труда. Это усилило опасения, что регулятор действует слишком медленно, повторяя ошибки 2021-2022 года, когда повышение ставок началось слишком поздно. В пользу этой точки зрения говорит и тот факт, что центральные банки Европы, Великобритании и Канады уже начали смягчать денежно-кредитную политику. Теперь рынок закладывает в цены 60% вероятности экстренного снижения ставки на 25 б.п. в течение этой недели. Впрочем, считаем этот сценарий маловероятным.

Снижение ставок между заседаниями случается крайне редко и применяется только в случае серьезных рисков, когда члены ФРС считают, что не могут ждать следующего запланированного решения. Последнее такое экстренное снижение ставки ФРС произошло в начале пандемии коронавируса в 2020 году. Другой варианта внепланового вмешательства был весной 2023 года, когда в США произошел мини коллапс региональных банков.

В целом, долговой рынок закладывает в цены снижение ставки на 125 б.п. до конца года, предполагая, что ФРС будет действовать агрессивно, в том числе снижая ставки на 50 пб.п на ближайших заседаниях. Такие шаги не предпринимались со времен пандемии.

В результате доходность двухлетних гособлигаций США упала на 50 б.п. за прошлую неделю, а тридцатилетних — на 30 б.п., что свидетельствует о мощном ралли на долговых рынках, сравнимом с кризисом весны 2023 года. Рост казначейских облигаций привел к снижению доходности десятилетних бумаг, ключевого ориентира для стоимости заимствований, до 3,7%, минимума с июня 2023 года.

СЫРЬЕ И ВАЛЮТЫ

Сырьевые активы

Новые риски для нефти

Прошедшая неделя оказалась весьма волатильной для нефтяного рынка. Цены на черное золото росли на фоне угрозы обострения военного конфликта на Ближнем Востоке. Фьючерсы на нефть марки Brent дорожали до 81,6 долл. за баррель. Однако опасения рецессии в США и сопутствующего охлаждения спроса на сырье спровоцировали очередное снижение нефтяных котировок. Brent и WTI завершили в минусе четвертую неделю подряд. Восстановление котировок после эмоциональной реакции рынка вполне возможно как за счет технических факторов, так и за счет предстоящих на этой неделе выступлений представителей ФРС и публикации макроданных (PMI и статистики по рынку нефти).

Золото выше $2500 за унцию

На прошлой неделе золото продемонстрировало очередной виток роста, достигнув исторического рекорда в 2500 долл. за унцию. Драйверами стали ожидания снижения ставки Федрезерва США, а также повышенная геополитическая напряженность. К концу недели золото несколько подешевело, но потенциал дальнейшего роста сохраняется с учетом курса ключевых регуляторов на смягчение монетарной политики. Кроме того, на рынке сохраняется спрос на драгоценный металл со стороны центральных банков Китая, Индии и Турции.

Валюты

Поддержка для рубля от Минфина

Министерство финансов сократит объем покупок иностранной валюты до 1,12 млрд руб. в день в период с 7 августа по 5 сентября 2024 года. Это почти в пять раз меньше, чем направлялось в предыдущем месяце – 5,4 млрд руб. С учетом одновременных продаж валюты Банком России в рамках зеркалирования на 8,4 млрд руб. в день, чистые продажи валюты вырастут с 3 млрд руб. до 7,3 млрд руб. Это окажет дополнительную поддержку рублю и вместе с тем поспособствует увеличению ликвидности в торгах с юанем.

Рубль начинает торговую неделю снижением в паре с юанем, превысив отметку CNYRUB 11,9. На наш взгляд, диапазон 11,6-11,9 сохранится в ближайший месяц.

Ослабление доллара США

Индекс DXY, отражающий курс доллара США в отношении корзин ключевых валют, как и ожидалось, начал снижение после заседания ФРС 31 июля. Однако в конце недели и в этот понедельник падение ускорилось. EUR/USD подскочил с 1,08 до 1,09. Инвесторы начинают опасаться, что ФРС опаздывает со смягчением денежно- кредитной политики. Ожидаем стабилизацию курса по мере охлаждения эмоционального накала на рынках и за счет запланированных комментариев представителей ФРС на этой неделе.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба