12 августа 2024 Bloomberg

Текущую неделю на рынке запомнят надолго. Это был быстрый поворот, вызванный данными по инфляции в США за июнь, которые оказались лучше ожиданий, и убедили всех и каждого, что ставки не должны оставаться высокими вечно.

Ранее было больше данных, включая разочаровывающий отчет по безработице в США и неоднозначную реакцию мировых центральных банков. Инвесторы потеряли много денег, но остались и победители. Ценные бумаги, которые приносят щедрую и надежную доходность, внезапно стали выглядеть привлекательными для покупки, в то время как акции с низкой стоимостью обрушились. Те активы, которые наиболее чувствительны к экономике, также сильно упали.

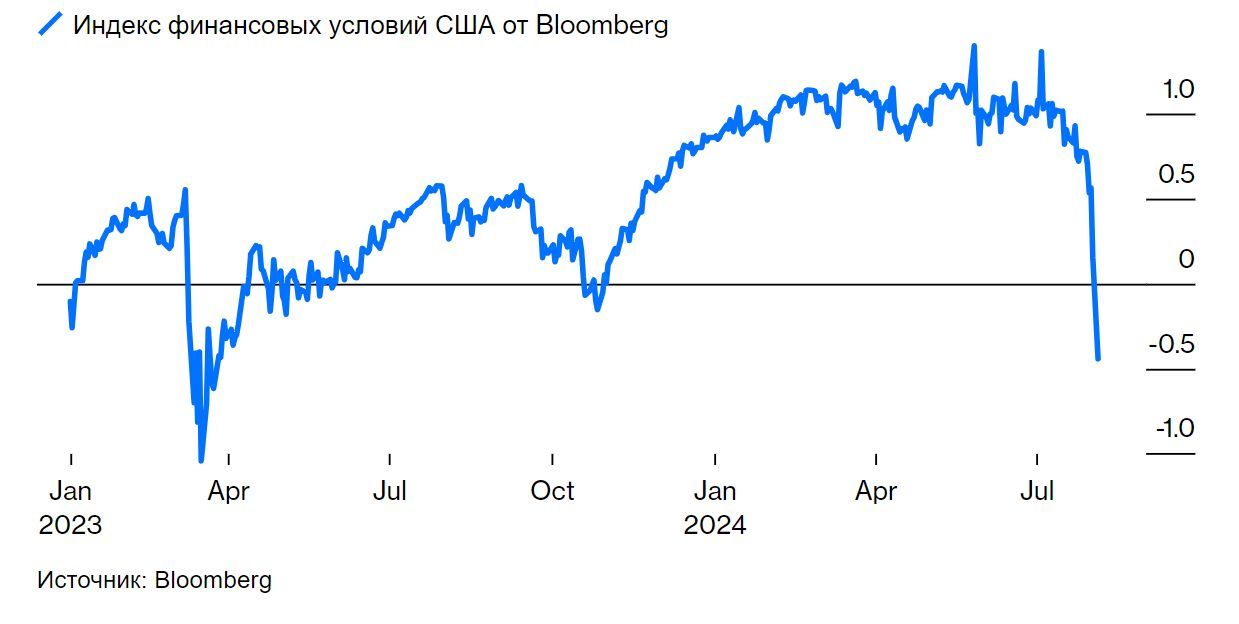

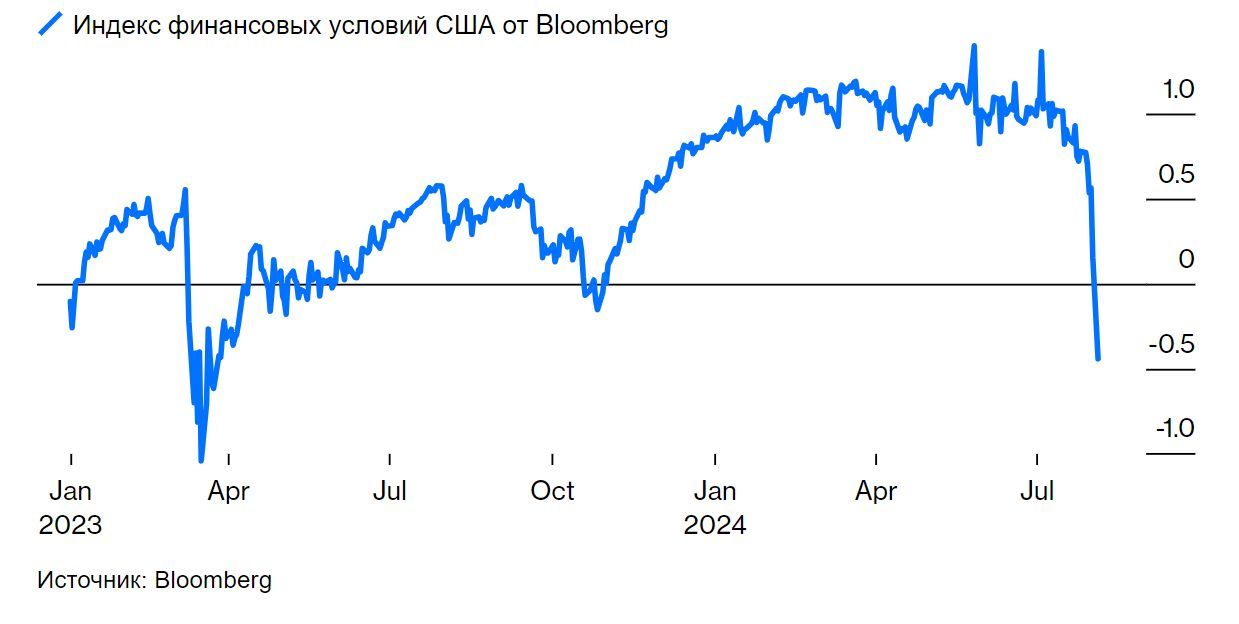

Рынки не движутся в вакууме. Стоит остерегаться того, что Джордж Сорос называет рефлексивностью — способностью рынков создавать новую реальность, в которой мы все должны жить. Падающие цены на акции затрудняют компаниям привлечение финансирования. Инвесторы чувствуют себя беднее. Финансовые условия ужесточаются. Ирония заключается в том, что на прошлой неделе Федеральная резервная система заявила, что финансовые условия жесткие и что вскоре она может снизить ставки, чтобы облегчить ситуацию, — и с тех пор широкий индекс финансовых условий Bloomberg перешел от легких к очень жестким. Этот сдвиг сопоставим с внезапным банковским кризисом, поразившим США весной 2023 года:

Непредвиденные последствия

После того, как FOMC дал сигнал о вероятном снижении ставки, финансовые условия в США ужесточились

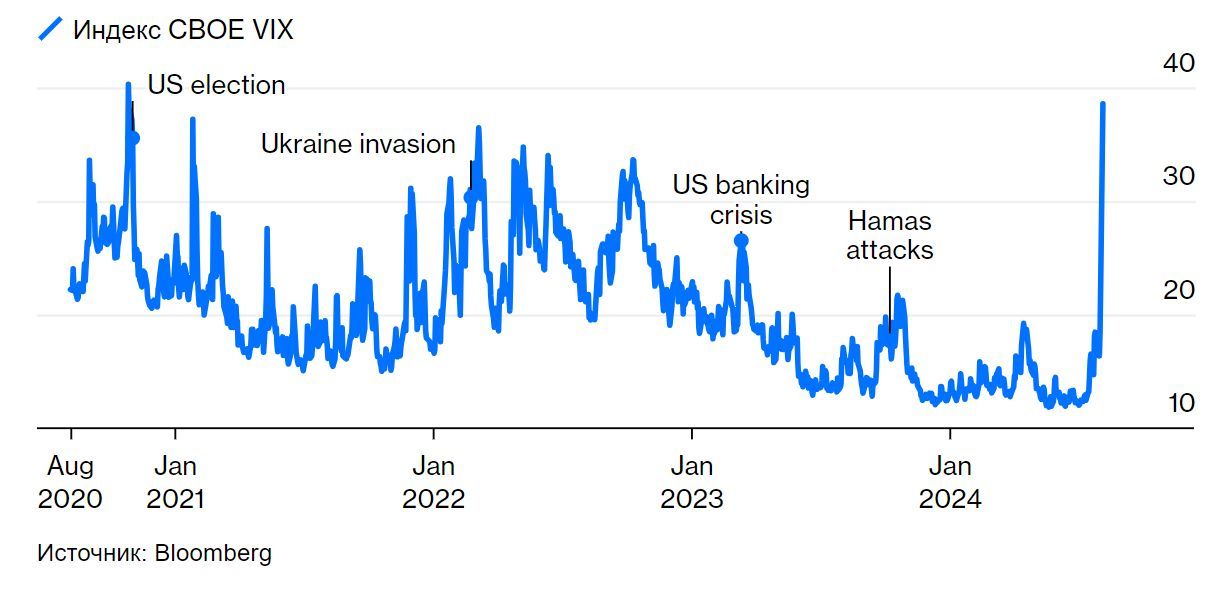

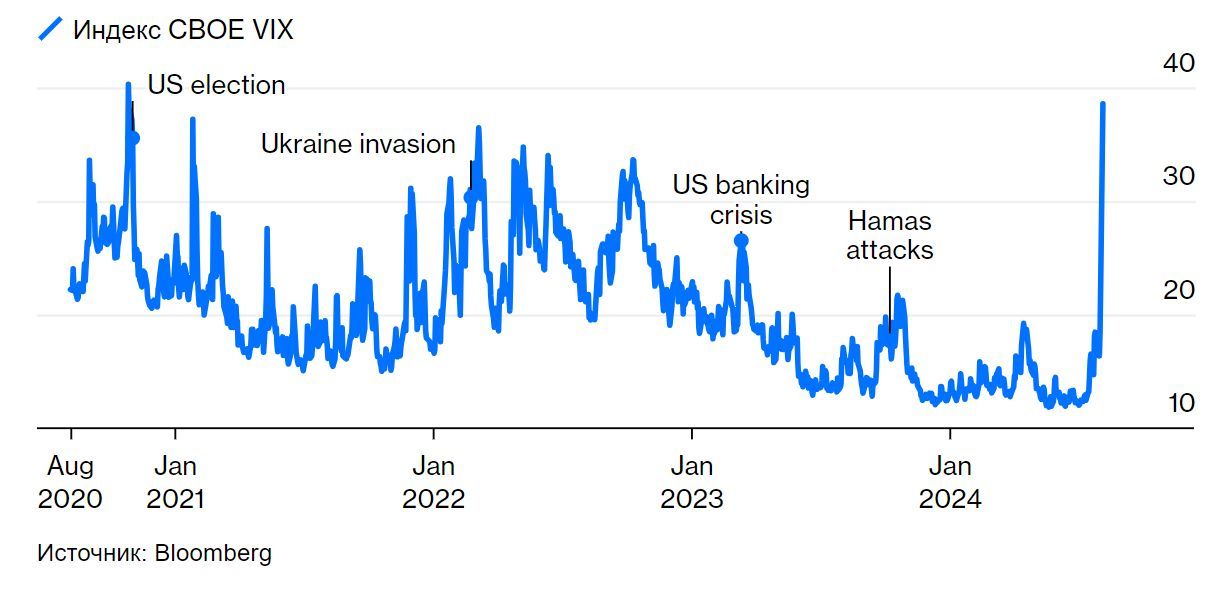

Волатильность внезапно резко возросла, отражая реальную тревогу, которая может повлиять на рынки. Никакие геополитические риски не смогли спровоцировать такой же ужас в американских акциях, как старомодный раскручивающийся керри-трейд:

Добро пожаловать обратно в Индекс страха

Войны и банковские кризисы не были такими страшными, как разворот на бирже

Кроме того, любой комментарий в такие моменты обязательно станет заложником удачи. S&P 500 фактически закончил неделю ростом, которая началась с банкротства Lehman Brothers в сентябре 2008 года, поэтому первоначальные движения могут быть обманчивыми. Во время торгов в понедельник цена акций Nvidia Corp., когда-то оценивавшаяся более чем в 3 триллиона долларов, упала на 15,5% на открытии, а затем выросла на 14%. Она все еще на 26% ниже своего пика в июне, но более чем вдвое выше цены начала года. Если вы не профессиональный трейдер и у вас нет отличного лекарства от язвы, лучше игнорировать такие колебания.

Что произойдет дальше и где распродажа может остановиться?

Оценка не поможет. Циклически скорректированный мультипликатор цена/прибыль для S&P 500, сравнивающий цены со средней скорректированной с учетом инфляции прибылью за предыдущее десятилетие, все еще составляет около 33. Это больше, чем на пике перед Великим крахом 1929 года. Если эта коррекция должна продолжаться до тех пор, пока фондовый рынок не станет выглядеть убедительно дешевым, нам придется ждать долго.

Вместо этого лучше всего взглянуть на историю. Все распродажи разные, но есть некоторые общие принципы, которые могут помочь. Они нечасты в летние дни, но все же случаются. Этот график показывает, как S&P 500 вел себя в этом году по сравнению с 1998 годом (годом российского дефолта и краха Long-Term Capital Management), 2015 годом (кризис Grexit, за которым последовала неудачная девальвация в Китае), 2007 годом (когда рухнул рынок субстандартного ипотечного кредитования) и 2011 годом (годом, когда Standard & Poor's понизило рейтинг казначейских облигаций США в результате первого большого противостояния между Конгрессом и президентом по поводу лимита федерального долга).

Жестокое лето в сравнении

Распродажи S&P 500 в августе редки, но случаются; последствия могут быть разными

Последовавшие за летними распродажами события сильно различались, хотя во все эти годы S&P 500 заканчивал год ненамного хуже, чем начинал. Самым большим отклонением является 1998 год, когда индекс был под водой в течение всего года, и в итоге показал прирост в 25%. Поэтому можно порадоваться тому, что до сих пор 2024 год был гораздо больше похож на 1998-й, чем любое другое жестокое лето.

Когда гений потерпел неудачу

Почему же 1998 год был именно таким, каким мы его помним? Первая половина года была поглощена манией слияний (например, объединением Citicorp и Travelers в Citigroup), а летний обморок был вызван в основном дефолтом в России.

В том же году август перешел в сентябрь, когда Long-Term Capital Management, огромный хедж-фонд с высокой долей заемных средств, обанкротился и потребовал спасения от банков-кредиторов с Уолл-стрит при неоднозначном посредничестве ФРС. Когда рынки облигаций остались в полной тишине, ФРС провела очень необычное сокращение ставки по федеральным фондам в промежутке между запланированными заседаниями. Этот инцидент в значительной степени породил фразу "Fed Put", а новая ликвидность ФРС вызвала необычайный спекулятивный всплеск, когда на рынке появились доткомы.

Сейчас это сокращение принято считать ошибкой из-за пузыря доткомов. Но 1998 год дает нам прекрасную карту для навигации по 2024 году. Масштабный отскок произошел потому, что рынок фактически заставил ФРС снизить ставки. Поэтому нам нужно знать, во-первых, попадут ли какие-либо учреждения в серьезные неприятности в результате этой распродажи, и этот вопрос связан с объемом заемных средств, которые они взяли на себя. Во-вторых, нужно понять, какова вероятность того, что ФРС (и другие центральные банки) будут вынуждены выручать всех снижением ставок или другими мерами по предоставлению ликвидности.

В наши дни леверидж, как правило, прячут на частных рынках, где мы его не видим, и где держатели с меньшей вероятностью будут вынуждены в срочном порядке выполнять требования о предоставлении наличных. Поэтому судить об этом крайне сложно. Но регулируемый банковский сектор выглядит более устойчивым, чем в 1998 году или даже чем прошлой весной, когда рост доходности облигаций привел к падению Silicon Valley Bank. В понедельник вышел последний выпуск ежеквартального исследования ФРС "Мнение старших кредитных специалистов" (SLOOS), который показал, что банки почти не ужесточают стандарты предоставления кредитов для бизнеса. Такое поведение не характерно для учреждений, испытывающих проблемы, или для экономики, находящейся в особенно тяжелом положении:

Все это не означает, что какой-либо системообразующий игрок не несет серьезных убытков и не готовится к краху.

Что это означает для ФРС?

Bloomberg Economics теперь ожидает, что ФРС снизит процентную ставку на 50 базисных пунктов в сентябре, за чем последуют сокращения на 25 б.п. на каждом из следующих двух заседаний, в общей сложности на 100 б.п. в этом году”. За два дня до выхода новых данных по занятости политики сохранили ставки без изменений, но дали понять, что они ближе к снижению стоимости заимствований. Пауэлл сказал, что снижение ставки может быть уместным уже после сентябрьского заседания центрального банка.

Чиновники ФРС расценили замедление роста числа рабочих мест как признак замедления экономики, но не как указание на рецессию. Экономический рост продолжается на “довольно устойчивом уровне”, заявил в понедельник президент Чикаго Остан Гулсби. Выступая в тот же день, президент Сан-Франциско Мэри Дейли заявила, что рынок труда США, хотя и замедляется, “достаточно устойчивый”.

Эти комментарии не звучат так, будто чиновники готовы к экстренному снижению ставки, как Гринспен в 1998 году. Джозеф Лаворгна из SMBC Nikko, который был экономическим советником в администрации Трампа, объяснил, почему экстренные сокращения маловероятны:

Это будет выглядеть как панический шаг

Председатель Джером Пауэлл может подготовить рынки к значительному снижению ставки как минимум на 50 базисных пунктов 23 августа в Джексон-Хоуле

Любое действие, которое может еще больше ослабить доллар, усугубит сворачивание спекулятивной торговли иеной

ФРС, скорее всего, сейчас начнет смягчать ставки. Если не произойдет инцидента, сравнимого с LTCM, Lehman Brothers или SVB, вряд ли она отбросит осторожность и рискнет спровоцировать спекулятивный бум, подобный тому, что был в 1998 году. Так что будьте бдительны и помните, что сейчас главный вопрос заключается в том, потерпит ли неудачу какая-либо компания, играющая ключевую роль на финансовых рынках.

Ранее было больше данных, включая разочаровывающий отчет по безработице в США и неоднозначную реакцию мировых центральных банков. Инвесторы потеряли много денег, но остались и победители. Ценные бумаги, которые приносят щедрую и надежную доходность, внезапно стали выглядеть привлекательными для покупки, в то время как акции с низкой стоимостью обрушились. Те активы, которые наиболее чувствительны к экономике, также сильно упали.

Рынки не движутся в вакууме. Стоит остерегаться того, что Джордж Сорос называет рефлексивностью — способностью рынков создавать новую реальность, в которой мы все должны жить. Падающие цены на акции затрудняют компаниям привлечение финансирования. Инвесторы чувствуют себя беднее. Финансовые условия ужесточаются. Ирония заключается в том, что на прошлой неделе Федеральная резервная система заявила, что финансовые условия жесткие и что вскоре она может снизить ставки, чтобы облегчить ситуацию, — и с тех пор широкий индекс финансовых условий Bloomberg перешел от легких к очень жестким. Этот сдвиг сопоставим с внезапным банковским кризисом, поразившим США весной 2023 года:

Непредвиденные последствия

После того, как FOMC дал сигнал о вероятном снижении ставки, финансовые условия в США ужесточились

Волатильность внезапно резко возросла, отражая реальную тревогу, которая может повлиять на рынки. Никакие геополитические риски не смогли спровоцировать такой же ужас в американских акциях, как старомодный раскручивающийся керри-трейд:

Добро пожаловать обратно в Индекс страха

Войны и банковские кризисы не были такими страшными, как разворот на бирже

Кроме того, любой комментарий в такие моменты обязательно станет заложником удачи. S&P 500 фактически закончил неделю ростом, которая началась с банкротства Lehman Brothers в сентябре 2008 года, поэтому первоначальные движения могут быть обманчивыми. Во время торгов в понедельник цена акций Nvidia Corp., когда-то оценивавшаяся более чем в 3 триллиона долларов, упала на 15,5% на открытии, а затем выросла на 14%. Она все еще на 26% ниже своего пика в июне, но более чем вдвое выше цены начала года. Если вы не профессиональный трейдер и у вас нет отличного лекарства от язвы, лучше игнорировать такие колебания.

Что произойдет дальше и где распродажа может остановиться?

Оценка не поможет. Циклически скорректированный мультипликатор цена/прибыль для S&P 500, сравнивающий цены со средней скорректированной с учетом инфляции прибылью за предыдущее десятилетие, все еще составляет около 33. Это больше, чем на пике перед Великим крахом 1929 года. Если эта коррекция должна продолжаться до тех пор, пока фондовый рынок не станет выглядеть убедительно дешевым, нам придется ждать долго.

Вместо этого лучше всего взглянуть на историю. Все распродажи разные, но есть некоторые общие принципы, которые могут помочь. Они нечасты в летние дни, но все же случаются. Этот график показывает, как S&P 500 вел себя в этом году по сравнению с 1998 годом (годом российского дефолта и краха Long-Term Capital Management), 2015 годом (кризис Grexit, за которым последовала неудачная девальвация в Китае), 2007 годом (когда рухнул рынок субстандартного ипотечного кредитования) и 2011 годом (годом, когда Standard & Poor's понизило рейтинг казначейских облигаций США в результате первого большого противостояния между Конгрессом и президентом по поводу лимита федерального долга).

Жестокое лето в сравнении

Распродажи S&P 500 в августе редки, но случаются; последствия могут быть разными

Последовавшие за летними распродажами события сильно различались, хотя во все эти годы S&P 500 заканчивал год ненамного хуже, чем начинал. Самым большим отклонением является 1998 год, когда индекс был под водой в течение всего года, и в итоге показал прирост в 25%. Поэтому можно порадоваться тому, что до сих пор 2024 год был гораздо больше похож на 1998-й, чем любое другое жестокое лето.

Когда гений потерпел неудачу

Почему же 1998 год был именно таким, каким мы его помним? Первая половина года была поглощена манией слияний (например, объединением Citicorp и Travelers в Citigroup), а летний обморок был вызван в основном дефолтом в России.

В том же году август перешел в сентябрь, когда Long-Term Capital Management, огромный хедж-фонд с высокой долей заемных средств, обанкротился и потребовал спасения от банков-кредиторов с Уолл-стрит при неоднозначном посредничестве ФРС. Когда рынки облигаций остались в полной тишине, ФРС провела очень необычное сокращение ставки по федеральным фондам в промежутке между запланированными заседаниями. Этот инцидент в значительной степени породил фразу "Fed Put", а новая ликвидность ФРС вызвала необычайный спекулятивный всплеск, когда на рынке появились доткомы.

Сейчас это сокращение принято считать ошибкой из-за пузыря доткомов. Но 1998 год дает нам прекрасную карту для навигации по 2024 году. Масштабный отскок произошел потому, что рынок фактически заставил ФРС снизить ставки. Поэтому нам нужно знать, во-первых, попадут ли какие-либо учреждения в серьезные неприятности в результате этой распродажи, и этот вопрос связан с объемом заемных средств, которые они взяли на себя. Во-вторых, нужно понять, какова вероятность того, что ФРС (и другие центральные банки) будут вынуждены выручать всех снижением ставок или другими мерами по предоставлению ликвидности.

В наши дни леверидж, как правило, прячут на частных рынках, где мы его не видим, и где держатели с меньшей вероятностью будут вынуждены в срочном порядке выполнять требования о предоставлении наличных. Поэтому судить об этом крайне сложно. Но регулируемый банковский сектор выглядит более устойчивым, чем в 1998 году или даже чем прошлой весной, когда рост доходности облигаций привел к падению Silicon Valley Bank. В понедельник вышел последний выпуск ежеквартального исследования ФРС "Мнение старших кредитных специалистов" (SLOOS), который показал, что банки почти не ужесточают стандарты предоставления кредитов для бизнеса. Такое поведение не характерно для учреждений, испытывающих проблемы, или для экономики, находящейся в особенно тяжелом положении:

Все это не означает, что какой-либо системообразующий игрок не несет серьезных убытков и не готовится к краху.

Что это означает для ФРС?

Bloomberg Economics теперь ожидает, что ФРС снизит процентную ставку на 50 базисных пунктов в сентябре, за чем последуют сокращения на 25 б.п. на каждом из следующих двух заседаний, в общей сложности на 100 б.п. в этом году”. За два дня до выхода новых данных по занятости политики сохранили ставки без изменений, но дали понять, что они ближе к снижению стоимости заимствований. Пауэлл сказал, что снижение ставки может быть уместным уже после сентябрьского заседания центрального банка.

Чиновники ФРС расценили замедление роста числа рабочих мест как признак замедления экономики, но не как указание на рецессию. Экономический рост продолжается на “довольно устойчивом уровне”, заявил в понедельник президент Чикаго Остан Гулсби. Выступая в тот же день, президент Сан-Франциско Мэри Дейли заявила, что рынок труда США, хотя и замедляется, “достаточно устойчивый”.

Эти комментарии не звучат так, будто чиновники готовы к экстренному снижению ставки, как Гринспен в 1998 году. Джозеф Лаворгна из SMBC Nikko, который был экономическим советником в администрации Трампа, объяснил, почему экстренные сокращения маловероятны:

Это будет выглядеть как панический шаг

Председатель Джером Пауэлл может подготовить рынки к значительному снижению ставки как минимум на 50 базисных пунктов 23 августа в Джексон-Хоуле

Любое действие, которое может еще больше ослабить доллар, усугубит сворачивание спекулятивной торговли иеной

ФРС, скорее всего, сейчас начнет смягчать ставки. Если не произойдет инцидента, сравнимого с LTCM, Lehman Brothers или SVB, вряд ли она отбросит осторожность и рискнет спровоцировать спекулятивный бум, подобный тому, что был в 1998 году. Так что будьте бдительны и помните, что сейчас главный вопрос заключается в том, потерпит ли неудачу какая-либо компания, играющая ключевую роль на финансовых рынках.

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба