29 августа 2024 | МВидео Segezha Group

Тут вышли 2 отчёта закредитованных донельзя компаний – М.Видео и Сегежи. Разбирать там особо нечего, но понимать, что творится с ними – надо. Тем более, что обе компании имеют облигации, которые могут находиться в портфелях (и облигационных фондах) частных инвесторов. Плюс это даёт понимание, почему в такие компании лучше не вкладывать. Поехали!

М.Видео отчиталось вроде бы, на первый взгляд, неплохо.

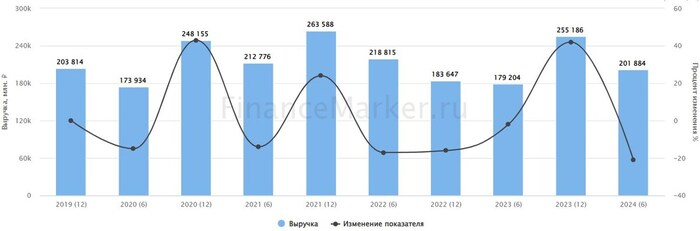

Так, выручка за 1 полугодие 2024 года выросла на 13% год к году до 202 млрд рублей, валовая прибыль – на 6% до 41,6 млрд рублей, товарооборот вырос также на 13%. EBITDA TTM выросла на 38% до 20,6 млрд рублей.

Источник: ФинансМаркер. Полугодовая динамика выручки М.Видео

Из-за роста ебидты коэффициент чистый долг/EBITDA снизился до 3,86 против 5,26 годом ранее, а чистый долг сократился на 5%.

А ещё компания открыла 50 новых магазинов, увеличив своё присутствие в 15 городах.

Но вот дальше проблемы.

На операционном уровне мы видим серьёзные проблемы, связанные с удорожанием логистики и необходимостью платить бешеные проценты по кредитам. Выплаты по кредитам уже достигли 11 млрд рублей (при том, что капитализация компании чуть выше 22 млрд рублей).

Сейчас платежи составляют уже почти 26,5% валовой прибыли, т.е. больше четверти заработанного уходит только на оплату процентов (без учёта тела кредита). Операционная прибыль снизилась на 7% до 3,7 млрд рублей, а чистый убыток достиг 10,3 млрд рублей.

Источник: ФинансМаркер. Полугодовая динамика операционной прибыли М.Видео

Как компания собирается работать дальше – непонятно.

Тут её спасёт либо допэмиссия (но кто будет покупать компанию с такими проблемами), либо «правильное банкротство». Но в любом случае минорам будет плохо: либо их доля размоется в ходе допки, либо они рискуют остаться с фантиками вместо акций. По моим расчётам, даже с учётом роста GMV в таких же темпах, запасов денег у компании хватит максимум на 1 год. А ведь ещё нужно платить по облигациям!

Да, Сафмар вряд ли даст очень быстро потонуть своей дочке, тем более, что у самого Сафмара деньги, в принципе, есть. Но насколько у него хватит сил и терпения решать проблемы М.Видео? И не захочет ли г-н Гуцериев сбросить актив за копейки, чтобы избавиться от проблем?

Теперь Сегежа.

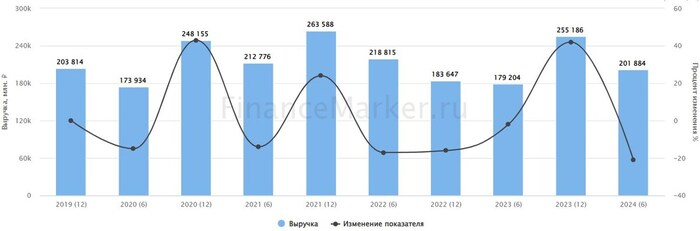

Выручка за 1 полугодие 2024 года выросла на 23% до 48,9 млрд рублей, за 2 квартал – на 14% до 26,1 млрд рублей. OIBDA (компания считает именно её, потому ебитда отрицательная) выросла на 27% до 3,2 млрд рублей.

Источник: ФинансМаркер. Полугодовая динамика выручки Сегежа

Компании удалось увеличить географию и объёмы продаж, что сказалось на росте выручки, несмотря на падение цен на ключевые группы товаров.

Ну а дальше плохо.

Чистый убыток за 2 квартал достиг 4,3 млрд рублей (за полгода – 10 млрд рублей), FCF также отрицательный: −10,7 млрд рублей. Долг прибавил 5,5% до 140,9 млрд рублей.

Источник: ФинансМаркер. Полугодовая динамика FCF Сегежа

Причин тут две: 1) растущая долговая нагрузка продолжает отгрызать всё большую часть выручки; 2) расширение географии продаж очень затратно: т.е. выручка растёт, но логистика и прочие расходы растут быстрее, иными словами – продажи становятся всё менее эффективными, несмотря на рост объёмов.

Что ждёт Сегежу дальше? Ну тут, как и в случае с М.Видео, два ключевых варианта: 1) допэмиссия, которую выкупит, скорее всего, АФК Система; 2) банкротство.

И насчёт первого варианта у меня очень крупные сомнения. Во-первых, у Системы самой громадные проблемы с долгом, которые по мановению пальцев не решатся. Во-вторых, у неё резко сокращается количество вариантов привлечения дополнительных денег: МТС из кэшевой машинки превращается в «чёрную дыру», Озон глубоко убыточный, Элемент пока приносит ничтожно мало, а доход с непубличных активов только-только покрывает долги самой Системы.

Т.е. у материнской компании денег на допку особо-то и нет. Возможно, допку выкупит кто-то ещё, но по какой цене и сколько это будет стоить миноритариям? Сегежа и так сложилась с максимумов в 5 раз – но предел падения ничем не ограничен.

Если не случится чуда – Сегежа обречена. Даже окончание СВО и снижение ключа мало чем поможет Сегеже, тем более, что проблемы с долгами у компании начались ещё до начала спецоперации.

На самом деле и у третьего самого проблемного актива на Мосбирже – у Мечела – дела обстоят не лучше. Этих трёх компаний долгосрочному инвестору стоит избегать, как огня. В крайнем случае – можно зашортить, если это позволяет брокер. Очевидная идея в них только одна: всё ниже и ниже.

М.Видео отчиталось вроде бы, на первый взгляд, неплохо.

Так, выручка за 1 полугодие 2024 года выросла на 13% год к году до 202 млрд рублей, валовая прибыль – на 6% до 41,6 млрд рублей, товарооборот вырос также на 13%. EBITDA TTM выросла на 38% до 20,6 млрд рублей.

Источник: ФинансМаркер. Полугодовая динамика выручки М.Видео

Из-за роста ебидты коэффициент чистый долг/EBITDA снизился до 3,86 против 5,26 годом ранее, а чистый долг сократился на 5%.

А ещё компания открыла 50 новых магазинов, увеличив своё присутствие в 15 городах.

Но вот дальше проблемы.

На операционном уровне мы видим серьёзные проблемы, связанные с удорожанием логистики и необходимостью платить бешеные проценты по кредитам. Выплаты по кредитам уже достигли 11 млрд рублей (при том, что капитализация компании чуть выше 22 млрд рублей).

Сейчас платежи составляют уже почти 26,5% валовой прибыли, т.е. больше четверти заработанного уходит только на оплату процентов (без учёта тела кредита). Операционная прибыль снизилась на 7% до 3,7 млрд рублей, а чистый убыток достиг 10,3 млрд рублей.

Источник: ФинансМаркер. Полугодовая динамика операционной прибыли М.Видео

Как компания собирается работать дальше – непонятно.

Тут её спасёт либо допэмиссия (но кто будет покупать компанию с такими проблемами), либо «правильное банкротство». Но в любом случае минорам будет плохо: либо их доля размоется в ходе допки, либо они рискуют остаться с фантиками вместо акций. По моим расчётам, даже с учётом роста GMV в таких же темпах, запасов денег у компании хватит максимум на 1 год. А ведь ещё нужно платить по облигациям!

Да, Сафмар вряд ли даст очень быстро потонуть своей дочке, тем более, что у самого Сафмара деньги, в принципе, есть. Но насколько у него хватит сил и терпения решать проблемы М.Видео? И не захочет ли г-н Гуцериев сбросить актив за копейки, чтобы избавиться от проблем?

Теперь Сегежа.

Выручка за 1 полугодие 2024 года выросла на 23% до 48,9 млрд рублей, за 2 квартал – на 14% до 26,1 млрд рублей. OIBDA (компания считает именно её, потому ебитда отрицательная) выросла на 27% до 3,2 млрд рублей.

Источник: ФинансМаркер. Полугодовая динамика выручки Сегежа

Компании удалось увеличить географию и объёмы продаж, что сказалось на росте выручки, несмотря на падение цен на ключевые группы товаров.

Ну а дальше плохо.

Чистый убыток за 2 квартал достиг 4,3 млрд рублей (за полгода – 10 млрд рублей), FCF также отрицательный: −10,7 млрд рублей. Долг прибавил 5,5% до 140,9 млрд рублей.

Источник: ФинансМаркер. Полугодовая динамика FCF Сегежа

Причин тут две: 1) растущая долговая нагрузка продолжает отгрызать всё большую часть выручки; 2) расширение географии продаж очень затратно: т.е. выручка растёт, но логистика и прочие расходы растут быстрее, иными словами – продажи становятся всё менее эффективными, несмотря на рост объёмов.

Что ждёт Сегежу дальше? Ну тут, как и в случае с М.Видео, два ключевых варианта: 1) допэмиссия, которую выкупит, скорее всего, АФК Система; 2) банкротство.

И насчёт первого варианта у меня очень крупные сомнения. Во-первых, у Системы самой громадные проблемы с долгом, которые по мановению пальцев не решатся. Во-вторых, у неё резко сокращается количество вариантов привлечения дополнительных денег: МТС из кэшевой машинки превращается в «чёрную дыру», Озон глубоко убыточный, Элемент пока приносит ничтожно мало, а доход с непубличных активов только-только покрывает долги самой Системы.

Т.е. у материнской компании денег на допку особо-то и нет. Возможно, допку выкупит кто-то ещё, но по какой цене и сколько это будет стоить миноритариям? Сегежа и так сложилась с максимумов в 5 раз – но предел падения ничем не ограничен.

Если не случится чуда – Сегежа обречена. Даже окончание СВО и снижение ключа мало чем поможет Сегеже, тем более, что проблемы с долгами у компании начались ещё до начала спецоперации.

На самом деле и у третьего самого проблемного актива на Мосбирже – у Мечела – дела обстоят не лучше. Этих трёх компаний долгосрочному инвестору стоит избегать, как огня. В крайнем случае – можно зашортить, если это позволяет брокер. Очевидная идея в них только одна: всё ниже и ниже.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба