11 сентября 2024 Альфа-Капитал

Оптимизм вернулся на фондовый рынок

«Аэрофлот» может возобновить выплаты дивидендов

Крупнейшими продавцами акций в августе стали частные инвесторы

Инфляция в Китае не дает поводов для оптимизма

Каким будет шаг ЦБ на заседании в сентябре?

Минфин РФ начинает замещение суверенных еврооблигаций

Снижение ставки ФРС: 25 или 50 базисных пунктов?

ОПЕК+ не удержал нефть от падения

Египет толкает цены на СПГ вверх

В чем причины дефицита юаней?

Рубль теряет поддержку со стороны Минфина

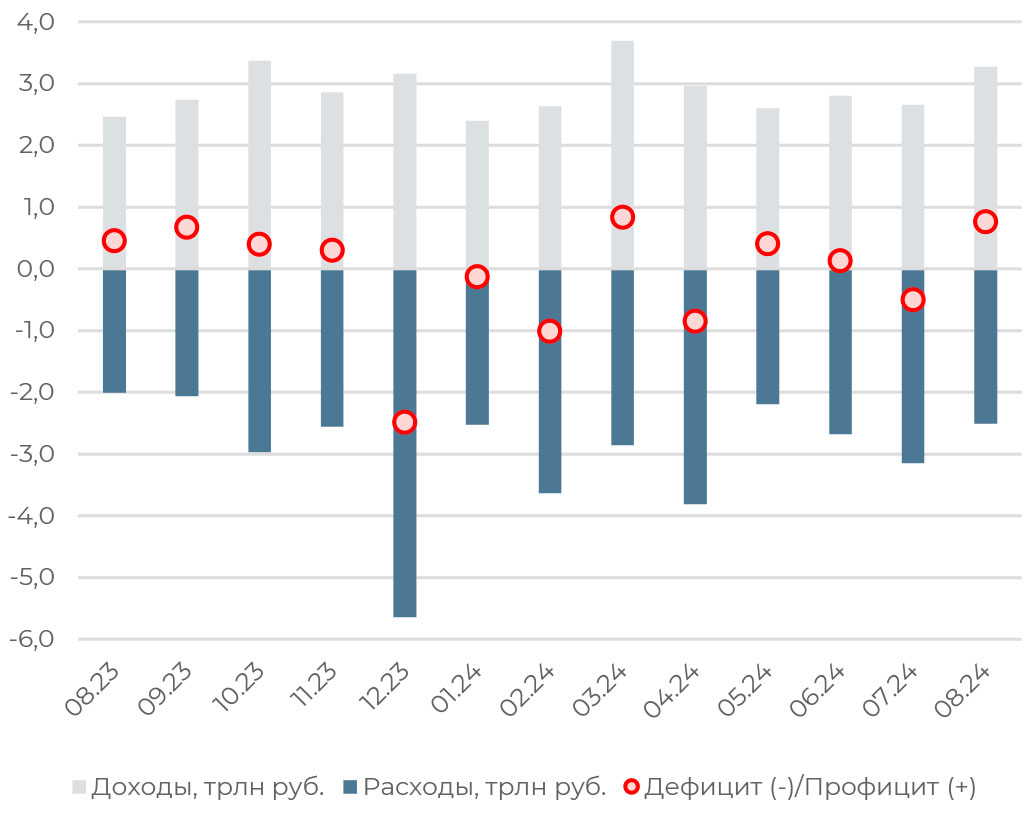

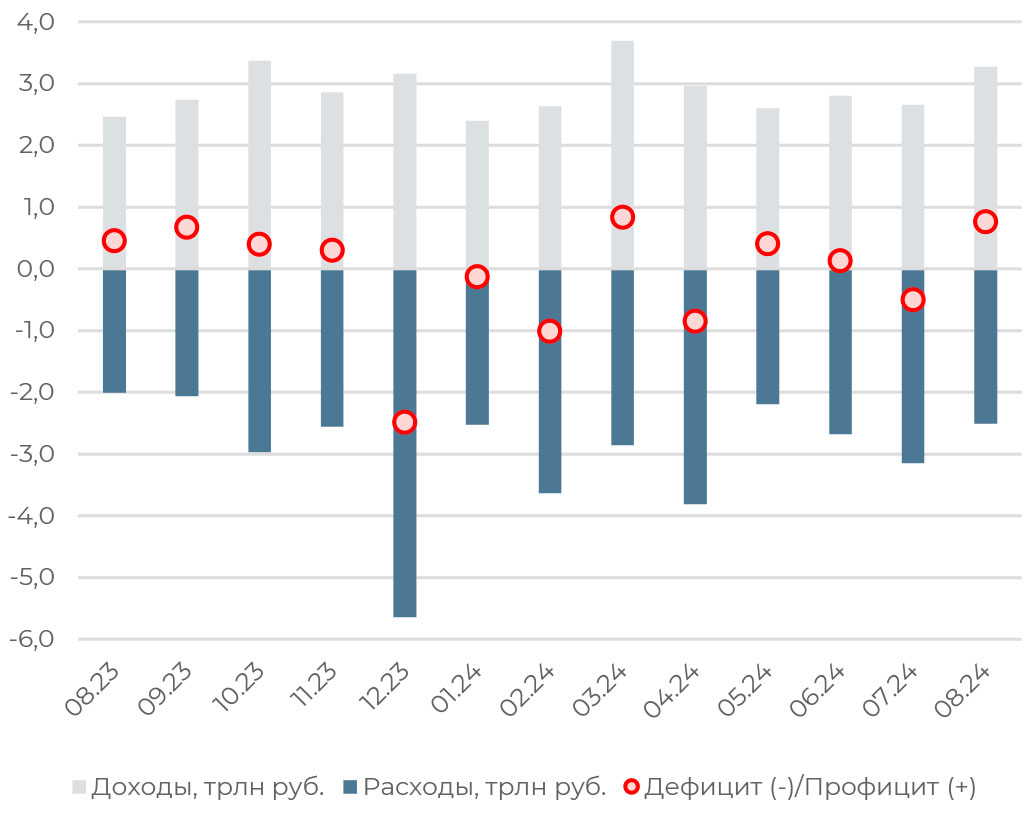

Федеральный бюджет РФ

Федеральный бюджет РФ в августе был сведен с профицитом в 767 млрд руб. Благодаря этому накопленный дефицит с начала года сократился до 331 млрд руб.

Такой результат был достигнут за счет увеличения доходов до 3,28 трлн руб. (+32,8% г/г), что превысило темпы роста июня и июля (+9% и +24%, соответственно). Нефтегазовые доходы выросли на 21% г/г, а ненефтегазовые поступления увеличились на 37% г/г, в основном за счет поступлений дивидендов от госкомпаний.

В то же время расходы сократились до 2,5 трлн руб. против 2,9 трлн руб. в среднем за предыдущие месяцы этого года. Умеренные темпы исполнения расходов при хорошей динамике поступлений позволяют ожидать, что плановый дефицит в 2,1 трлн руб. по итогам года вряд ли будет превышен.

Сохранение такой динамики позволит Минфину замедлить либо вовсе не выполнить план по размещению ОФЗ. Сейчас привлечен лишь 41% годового плана заимствований – 1,6 трлн руб. Это позитивно для рынка, поскольку снижает давление на кривую доходностей со стороны первичных размещений.

АКЦИИ

Российский рынок

Оптимизм вернулся на фондовый рынок

Индекс МосБиржи на прошлой неделе в моменте опускался к отметке в 2 512 пунктов на фоне падения нефтяных котировок и ожиданий по росту ключевой ставки. Однако умеренно мягкий отчет аналитиков Центробанка о трендах в экономике за июль– август и замедление инфляции принесли инвесторам некоторое облегчение, и участники рынка начали пересматривать шансы повышения ключевой ставки на предстоящем заседании. Это подтолкнуло IMOEX вверх почти на 3% от годовых минимумов.

«Аэрофлот» может возобновить выплаты дивидендов

«Аэрофлот» планирует выйти на чистую прибыль по итогам 2024 года, заявил генеральный директор авиаперевозчика. Менеджмент допускает, что компания может возобновить выплату дивидендов уже по итогам этого года, хотя окончательное решение будет зависеть от финансовых результатов и инвестиционных планов. На этом фоне акции компании подскочили на 6%. Напомним, что в последний раз компания выплачивала дивиденды в 2018 году.

Крупнейшими продавцами акций в августе стали частные инвесторы

В августе частные инвесторы стали нетто-продавцами акций впервые с весны, показал «Обзор рисков финансовых рынков» Банка России. Чистые продажи акций физлицами в августе составили 17,9 млрд руб., а накопленный объем продаж с начала года составил 15 млрд руб. Основную поддержку рынку оказали банки, не относящиеся к категории системно значимых, они приобрели акции на 17,5 млрд руб.

Наибольшее падение за август среди отраслевых индексов показали индексы IT, транспортного и строительных секторов (на 16,4%, 16,0% и 15,1% соответственно). Наименьшее снижение за месяц продемонстрировали бумаги химических компаний и нефтегазового сектора (на 7,6% и 7,5% соответственно).

Среднедневной объем торгов акциями в августе снизился на 6,9% и составил 101,3 млрд руб. против 108,9 млрд руб. в июле, при этом в конце месяца наблюдался рост активности сделок. Доля физлиц в объеме торгов акциями составила 78,5%.

Глобальные рынки

Инфляция в Китае не дает поводов для оптимизма

Китайские фондовые индексы продолжили снижение после слабой предыдущей недели на фоне слабых данных инфляции. Индекс потребительских цен в КНР в августе вырос на 0,6% г/г, оказавшись ниже ожиданий рынка в 0,7% г/г. Рост цен наблюдался главным образом в категории продовольствия из-за плохих погодных условий в прошлом месяце. Базовая инфляция составила лишь 0,3% г/г, что отражает минимальный темп роста с марта 2021 года.

В то же время цены производителей упали на 1,8% г/г – так же сильнее ожиданий на уровне -1,5% г/г. В целом текущая динамика указывает на подавленность потребительского спроса и сохранение дефляционного тренда в китайской экономике. Это ставит под сомнение достижение цели правительства по росту ВВП на 5% в этом году.

После выхода столь слабых данных индекс Hang Seng опустился на 1,42% по итогам торгов в этот понедельник, CSI 300 потерял 1,19%.

ОБЛИГАЦИИ

Рублевые облигации

Каким будет следующий шаг ЦБ РФ?

На прошлой неделе Банк России опубликовал бюллетень «О чем говорят тренды», в котором аналитики регулятора аккуратно намекнули на эффективность ужесточения ДКП. Экономическая активность в начале III квартала росла более умеренными темпами, намечались и признаки формирования дезинфляционного тренда.

ЦБ РФ указал на замедление роста розничного кредитования после отмены льготной ипотеки и изменения условий по другим программам. За счет этого кредитный импульс снизился с пиковых значений конца 2023 года, и жесткая денежно- кредитная политика должна способствовать его дальнейшему охлаждению.

Потребительский спрос вырос скромнее, чем ожидали компании. В результате наметился прирост товарных запасов, а планы по инвестициям и найму персонала начинают сужаться. Потенциально это поможет ослабить рост отпускных цен. Рост деловой активности в июле также замедлился. Это уже отразилось в результатах опросов среди компаний.

Банк России допускает, что годовая инфляция в июле достигла своего пика. Данные Росстата за 27 августа – 2 сентября отразили недельное снижение потребительских цен на 0,02%, годовые темпы инфляции снизились с 9% до 8,9%. Это увеличивает вероятность сохранения ставки на уровне 18%. В то же время регулятор может использовать и немонетарные инструменты для сдерживания экономической активности, например, повышение требований к капиталу банков.

Однако ЦБ оставляет за собой пространство для дополнительного ужесточения в случае, если баланс рисков сместится в сторону проинфляционных. Среднесрочно риски все еще высоки из-за инертного роста инфляционных ожиданий населения и бизнеса. Банк России подчеркивает, что для возвращения инфляции к цели в 4% в 2025 году требуется поддержание жесткой ДКП длительное время.

ЦБ РФ ранее напоминал, что в случае ускорения инфляции будет действовать в соответствии с ожиданиями рынка. А последний опрос среди экономистов, проведенный регулятором, показал, что они закладывают среднюю ключевую ставку до конца года на уровне 19%. При этом ожидания по инфляции на конец года выросли с 6,5% до 7,3%, на 2025 год – с 4,5% до 4,7%. Средняя оценка роста ВВП на этот год также поднялась с 3,2% до 3,6%.

Еврооблигации

Минфин РФ начинает замещение суверенных еврооблигаций

Министерство финансов планирует замещать выпуски суверенных еврооблигаций поэтапно до конца года. К замещению принимаются все находящиеся в обращении выпуски еврооблигаций Российской Федерации в соответствии с условиями, установленными приказом No 388.

Размер купонного дохода, периодичность его выплаты, срок погашения и номинальная стоимость замещающих еврооблигаций Российской Федерации будут соответствовать аналогичным условиям в отношении замещаемых еврооблигаций Российской Федерации. Замещению подлежат еврооблигации Российской Федерации лиц, являющихся держателями еврооблигаций Российской Федерации на конец операционного дня 12 сентября 2024 г.

Снижение ставки ФРС: 25 или 50 базисных пунктов?

Количество рабочих мест вне сельского хозяйства в США в августе выросло меньше, чем ожидалось: на 142 тыс. против консенсуса в 165 тыс. При этом данные за июль были пересмотрены вниз. Одновременно с этим отмечается сокращение количества открытых вакансий до самого низкого значения с начала 2021 года, число увольнений возросло до максимума с марта 2023 года, а темпы найма стали самыми низкими с апреля 2020 года. Таким образом, статистика подтверждает охлаждение рынка труда.

На этом фоне вероятность снижения ставки на сентябрьском заседании ФРС смещается все больше в сторону 50 б.п. Больше ясности в вопрос о возможной ширине шага регулятора могут внести данные по инфляции, которые будут опубликованы на этой неделе.

СЫРЬЕ И ВАЛЮТЫ

Сырьевые активы

ОПЕК+ не удержал нефть от падения

На прошлой неделе падение цен на нефть ускорилось. За неделю Brent подешевел почти на 10%, WTI на 8%. Котировки вернулись к уровням декабря 2023 года. Фактором давления стали слабые данные по деловой активности в промышленном секторе США – в августе соответствующий индекс PMI остался на территории сокращения (ниже 50 пунктов) пятый месяц подряд.

На этом фоне восемь из десяти стран ОПЕК+ договорились об отсрочке на два месяца увеличения нефтедобычи. Напомним, что в конце ноября 2023 года альянс заключил соглашение о добровольном сокращении добычи на 2,2 млн барр. в сутки. С октября 2024-го планировалось снять это ограничение и постепенно наращивать добычу. Решение было пересмотрено также в связи с превышением планов добычи в первые семь месяцев этого года тремя странами – Ираком, Казахстаном и Россией.

Решения ОПЕК+ оказалось недостаточно, чтобы поддержать нефтяные котировки: реакция рынка была слабой, а цена на марку Brent опустилась ниже отметки в 72 долл. за баррель.

Египет толкает цены на СПГ вверх

Цены на природный газ в Европе возобновили рост на фоне более интенсивной конкуренции за топливо со стороны Египта. Страна увеличила закупки СПГ до самых высоких с 2018 года уровней из-за снижения собственной добычи и необычно жаркого лета. Это привело к росту котировок на TTF, в пятницу котировки выросли на 2%.

Тем временем подземные хранилища газа в Европе уже заполнены на 92%, соответственно, целевой показатель Еврокомиссии уже удалось выполнить. Таким образом, европейские страны успевают достигнуть 100% по запасам топлива к началу отопительного сезона.

Валюты

В чем причины дефицита юаней?

Стоимость размещения и привлечения юаневой ликвидности по ставке RUSFAR CNY овернайт на прошлой неделе достигала 212% по итогам дня, к концу недели уровень закрепился на отметке 21%. При этом Банк России предоставлял валюту в объемах, превышающих дневной лимит в 30 млрд юаней (около 35 млрд юаней в начале недели). Последние уровни вмененных ставок по-прежнему экстремальны для рынка и отражают сохраняющийся дефицит предложения валюты на бирже.

Банк России отметил, что потребность в краткосрочных юанях вызвана тем, что с конца 2023 года банки наращивали валютное корпоративное кредитование, сокращая объем ликвидных активов в юанях. Расширение юаневого кредитования было обусловлено и замещением займов в «токсичных» валютах.

Между тем внутренний и офшорный курс рубля к юаню сошлись на прошлой неделе, и стоимость китайской валюты на российском рынке была ниже, чем на внешних площадках. Это могло отражать возобновление активности арбитражеров. Впрочем, в последние дни расхождение курсов возобновилось.

Рубль теряет поддержку со стороны Минфина

Дефицит юаневой ликвидности может усугубиться, а давление на курс рубля усилиться, поскольку Министерство финансов планирует расширить покупки валюты на период с 6 сентября по 4 октября до 8,2 млрд руб. в день.

С учетом одновременных продаж валюты Центральным банком по бюджетному правилу (8,4 млрд руб. в день) это приведет к резкому сокращению нетто-продаж – до 200 млн руб. в день против 7,3 млрд руб. в августе. При прочих равных это снижает поддержку рубля, поскольку предложения валюты на рынке станет меньше.

«Аэрофлот» может возобновить выплаты дивидендов

Крупнейшими продавцами акций в августе стали частные инвесторы

Инфляция в Китае не дает поводов для оптимизма

Каким будет шаг ЦБ на заседании в сентябре?

Минфин РФ начинает замещение суверенных еврооблигаций

Снижение ставки ФРС: 25 или 50 базисных пунктов?

ОПЕК+ не удержал нефть от падения

Египет толкает цены на СПГ вверх

В чем причины дефицита юаней?

Рубль теряет поддержку со стороны Минфина

Федеральный бюджет РФ

Федеральный бюджет РФ в августе был сведен с профицитом в 767 млрд руб. Благодаря этому накопленный дефицит с начала года сократился до 331 млрд руб.

Такой результат был достигнут за счет увеличения доходов до 3,28 трлн руб. (+32,8% г/г), что превысило темпы роста июня и июля (+9% и +24%, соответственно). Нефтегазовые доходы выросли на 21% г/г, а ненефтегазовые поступления увеличились на 37% г/г, в основном за счет поступлений дивидендов от госкомпаний.

В то же время расходы сократились до 2,5 трлн руб. против 2,9 трлн руб. в среднем за предыдущие месяцы этого года. Умеренные темпы исполнения расходов при хорошей динамике поступлений позволяют ожидать, что плановый дефицит в 2,1 трлн руб. по итогам года вряд ли будет превышен.

Сохранение такой динамики позволит Минфину замедлить либо вовсе не выполнить план по размещению ОФЗ. Сейчас привлечен лишь 41% годового плана заимствований – 1,6 трлн руб. Это позитивно для рынка, поскольку снижает давление на кривую доходностей со стороны первичных размещений.

АКЦИИ

Российский рынок

Оптимизм вернулся на фондовый рынок

Индекс МосБиржи на прошлой неделе в моменте опускался к отметке в 2 512 пунктов на фоне падения нефтяных котировок и ожиданий по росту ключевой ставки. Однако умеренно мягкий отчет аналитиков Центробанка о трендах в экономике за июль– август и замедление инфляции принесли инвесторам некоторое облегчение, и участники рынка начали пересматривать шансы повышения ключевой ставки на предстоящем заседании. Это подтолкнуло IMOEX вверх почти на 3% от годовых минимумов.

«Аэрофлот» может возобновить выплаты дивидендов

«Аэрофлот» планирует выйти на чистую прибыль по итогам 2024 года, заявил генеральный директор авиаперевозчика. Менеджмент допускает, что компания может возобновить выплату дивидендов уже по итогам этого года, хотя окончательное решение будет зависеть от финансовых результатов и инвестиционных планов. На этом фоне акции компании подскочили на 6%. Напомним, что в последний раз компания выплачивала дивиденды в 2018 году.

Крупнейшими продавцами акций в августе стали частные инвесторы

В августе частные инвесторы стали нетто-продавцами акций впервые с весны, показал «Обзор рисков финансовых рынков» Банка России. Чистые продажи акций физлицами в августе составили 17,9 млрд руб., а накопленный объем продаж с начала года составил 15 млрд руб. Основную поддержку рынку оказали банки, не относящиеся к категории системно значимых, они приобрели акции на 17,5 млрд руб.

Наибольшее падение за август среди отраслевых индексов показали индексы IT, транспортного и строительных секторов (на 16,4%, 16,0% и 15,1% соответственно). Наименьшее снижение за месяц продемонстрировали бумаги химических компаний и нефтегазового сектора (на 7,6% и 7,5% соответственно).

Среднедневной объем торгов акциями в августе снизился на 6,9% и составил 101,3 млрд руб. против 108,9 млрд руб. в июле, при этом в конце месяца наблюдался рост активности сделок. Доля физлиц в объеме торгов акциями составила 78,5%.

Глобальные рынки

Инфляция в Китае не дает поводов для оптимизма

Китайские фондовые индексы продолжили снижение после слабой предыдущей недели на фоне слабых данных инфляции. Индекс потребительских цен в КНР в августе вырос на 0,6% г/г, оказавшись ниже ожиданий рынка в 0,7% г/г. Рост цен наблюдался главным образом в категории продовольствия из-за плохих погодных условий в прошлом месяце. Базовая инфляция составила лишь 0,3% г/г, что отражает минимальный темп роста с марта 2021 года.

В то же время цены производителей упали на 1,8% г/г – так же сильнее ожиданий на уровне -1,5% г/г. В целом текущая динамика указывает на подавленность потребительского спроса и сохранение дефляционного тренда в китайской экономике. Это ставит под сомнение достижение цели правительства по росту ВВП на 5% в этом году.

После выхода столь слабых данных индекс Hang Seng опустился на 1,42% по итогам торгов в этот понедельник, CSI 300 потерял 1,19%.

ОБЛИГАЦИИ

Рублевые облигации

Каким будет следующий шаг ЦБ РФ?

На прошлой неделе Банк России опубликовал бюллетень «О чем говорят тренды», в котором аналитики регулятора аккуратно намекнули на эффективность ужесточения ДКП. Экономическая активность в начале III квартала росла более умеренными темпами, намечались и признаки формирования дезинфляционного тренда.

ЦБ РФ указал на замедление роста розничного кредитования после отмены льготной ипотеки и изменения условий по другим программам. За счет этого кредитный импульс снизился с пиковых значений конца 2023 года, и жесткая денежно- кредитная политика должна способствовать его дальнейшему охлаждению.

Потребительский спрос вырос скромнее, чем ожидали компании. В результате наметился прирост товарных запасов, а планы по инвестициям и найму персонала начинают сужаться. Потенциально это поможет ослабить рост отпускных цен. Рост деловой активности в июле также замедлился. Это уже отразилось в результатах опросов среди компаний.

Банк России допускает, что годовая инфляция в июле достигла своего пика. Данные Росстата за 27 августа – 2 сентября отразили недельное снижение потребительских цен на 0,02%, годовые темпы инфляции снизились с 9% до 8,9%. Это увеличивает вероятность сохранения ставки на уровне 18%. В то же время регулятор может использовать и немонетарные инструменты для сдерживания экономической активности, например, повышение требований к капиталу банков.

Однако ЦБ оставляет за собой пространство для дополнительного ужесточения в случае, если баланс рисков сместится в сторону проинфляционных. Среднесрочно риски все еще высоки из-за инертного роста инфляционных ожиданий населения и бизнеса. Банк России подчеркивает, что для возвращения инфляции к цели в 4% в 2025 году требуется поддержание жесткой ДКП длительное время.

ЦБ РФ ранее напоминал, что в случае ускорения инфляции будет действовать в соответствии с ожиданиями рынка. А последний опрос среди экономистов, проведенный регулятором, показал, что они закладывают среднюю ключевую ставку до конца года на уровне 19%. При этом ожидания по инфляции на конец года выросли с 6,5% до 7,3%, на 2025 год – с 4,5% до 4,7%. Средняя оценка роста ВВП на этот год также поднялась с 3,2% до 3,6%.

Еврооблигации

Минфин РФ начинает замещение суверенных еврооблигаций

Министерство финансов планирует замещать выпуски суверенных еврооблигаций поэтапно до конца года. К замещению принимаются все находящиеся в обращении выпуски еврооблигаций Российской Федерации в соответствии с условиями, установленными приказом No 388.

Размер купонного дохода, периодичность его выплаты, срок погашения и номинальная стоимость замещающих еврооблигаций Российской Федерации будут соответствовать аналогичным условиям в отношении замещаемых еврооблигаций Российской Федерации. Замещению подлежат еврооблигации Российской Федерации лиц, являющихся держателями еврооблигаций Российской Федерации на конец операционного дня 12 сентября 2024 г.

Снижение ставки ФРС: 25 или 50 базисных пунктов?

Количество рабочих мест вне сельского хозяйства в США в августе выросло меньше, чем ожидалось: на 142 тыс. против консенсуса в 165 тыс. При этом данные за июль были пересмотрены вниз. Одновременно с этим отмечается сокращение количества открытых вакансий до самого низкого значения с начала 2021 года, число увольнений возросло до максимума с марта 2023 года, а темпы найма стали самыми низкими с апреля 2020 года. Таким образом, статистика подтверждает охлаждение рынка труда.

На этом фоне вероятность снижения ставки на сентябрьском заседании ФРС смещается все больше в сторону 50 б.п. Больше ясности в вопрос о возможной ширине шага регулятора могут внести данные по инфляции, которые будут опубликованы на этой неделе.

СЫРЬЕ И ВАЛЮТЫ

Сырьевые активы

ОПЕК+ не удержал нефть от падения

На прошлой неделе падение цен на нефть ускорилось. За неделю Brent подешевел почти на 10%, WTI на 8%. Котировки вернулись к уровням декабря 2023 года. Фактором давления стали слабые данные по деловой активности в промышленном секторе США – в августе соответствующий индекс PMI остался на территории сокращения (ниже 50 пунктов) пятый месяц подряд.

На этом фоне восемь из десяти стран ОПЕК+ договорились об отсрочке на два месяца увеличения нефтедобычи. Напомним, что в конце ноября 2023 года альянс заключил соглашение о добровольном сокращении добычи на 2,2 млн барр. в сутки. С октября 2024-го планировалось снять это ограничение и постепенно наращивать добычу. Решение было пересмотрено также в связи с превышением планов добычи в первые семь месяцев этого года тремя странами – Ираком, Казахстаном и Россией.

Решения ОПЕК+ оказалось недостаточно, чтобы поддержать нефтяные котировки: реакция рынка была слабой, а цена на марку Brent опустилась ниже отметки в 72 долл. за баррель.

Египет толкает цены на СПГ вверх

Цены на природный газ в Европе возобновили рост на фоне более интенсивной конкуренции за топливо со стороны Египта. Страна увеличила закупки СПГ до самых высоких с 2018 года уровней из-за снижения собственной добычи и необычно жаркого лета. Это привело к росту котировок на TTF, в пятницу котировки выросли на 2%.

Тем временем подземные хранилища газа в Европе уже заполнены на 92%, соответственно, целевой показатель Еврокомиссии уже удалось выполнить. Таким образом, европейские страны успевают достигнуть 100% по запасам топлива к началу отопительного сезона.

Валюты

В чем причины дефицита юаней?

Стоимость размещения и привлечения юаневой ликвидности по ставке RUSFAR CNY овернайт на прошлой неделе достигала 212% по итогам дня, к концу недели уровень закрепился на отметке 21%. При этом Банк России предоставлял валюту в объемах, превышающих дневной лимит в 30 млрд юаней (около 35 млрд юаней в начале недели). Последние уровни вмененных ставок по-прежнему экстремальны для рынка и отражают сохраняющийся дефицит предложения валюты на бирже.

Банк России отметил, что потребность в краткосрочных юанях вызвана тем, что с конца 2023 года банки наращивали валютное корпоративное кредитование, сокращая объем ликвидных активов в юанях. Расширение юаневого кредитования было обусловлено и замещением займов в «токсичных» валютах.

Между тем внутренний и офшорный курс рубля к юаню сошлись на прошлой неделе, и стоимость китайской валюты на российском рынке была ниже, чем на внешних площадках. Это могло отражать возобновление активности арбитражеров. Впрочем, в последние дни расхождение курсов возобновилось.

Рубль теряет поддержку со стороны Минфина

Дефицит юаневой ликвидности может усугубиться, а давление на курс рубля усилиться, поскольку Министерство финансов планирует расширить покупки валюты на период с 6 сентября по 4 октября до 8,2 млрд руб. в день.

С учетом одновременных продаж валюты Центральным банком по бюджетному правилу (8,4 млрд руб. в день) это приведет к резкому сокращению нетто-продаж – до 200 млн руб. в день против 7,3 млрд руб. в августе. При прочих равных это снижает поддержку рубля, поскольку предложения валюты на рынке станет меньше.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба