14 сентября 2024 T-Investments Болдов Михаил

Какие последствия ждут людей и бизнес

13 сентября совет директоров ЦБ принял решение повысить ключевую ставку на 100 базисных пунктов — до 19%.

Регулятор считает, что инфляционное давление остается повышенным, рынок труда — жестким, а потребительская активность — высокой. Нынешние банковские ставки недостаточно сдерживают кредитование, и внутренний спрос все еще превышает возможности экономики расширить производство.

В связи с этим требуется более высокая ставка, чтобы обеспечить возвращение инфляции к цели в 2025 году. При этом регулятор дал сигнал, что в октябре может поднять ее еще сильнее.

Почему ЦБ принял такое решение

Накануне заседания ЦБ мнения аналитиков разошлись. Одни считали, что он сохранит ключевую ставку на уровне 18%, другие ждали роста до 19—20%. Вот главные аргументы, которые привел регулятор, объясняя решение поднять ставку.

Инфляция в России остается высокой. По итогам августа годовая инфляция снизилась до 9,05% — после 9,13% в июле. Но для ЦБ приоритетнее текущая инфляция, которая показывает рост цен к предыдущему месяцу в пересчете на год.

Этот показатель в августе составил 7,6% — ниже, чем в среднем во втором квартале 2024, но выше, чем в первом. ЦБ подчеркивает, что пока не видит признаков снижения инфляционного давления, и допускает, что по итогам года рост цен превысит потолок в 7%, который сам он ранее обозначал в своих прогнозах.

У населения и бизнеса повышенные инфляционные ожидания. Люди и компании пессимистичны в прогнозах. Это не дает регулятору повода смягчить свою политику: когда все ждут, что цены будут расти высокими темпами, растет спрос, а с ним и инфляция. В августе, согласно опросам, ожидания продолжили ухудшаться. Это «усиливает инерцию устойчивой инфляции», считают в ЦБ.

Экономика замедляется, но спрос — нет. Банк России отметил торможение роста российской экономики во втором квартале, но его причины регулятора не устроили. Он считает, что это связано не с охлаждением внутреннего спроса, которого пытаются добиться высокой ставкой, а с ограничениями на стороне предложения.

Вероятнее всего, речь о снижении импорта на фоне санкционных ограничений и проблем с расчетами. Если поставки в Россию падают, это сказывается на замедлении роста ВВП, но при этом товаров на полках становится меньше, что еще сильнее разгоняет инфляцию.

Госинвестиции и рост зарплат давят на цены. ЦБ отмечает некоторое замедление потребительской активности, но все еще признает ее высокой.

В первую очередь траты людей поддерживает рост их доходов. В условиях рекордно низкой безработицы он не соответствует росту производительности труда и во многом стимулируется большими государственными расходами. Они подпитывают платежеспособность предприятий, которые готовы поднимать людям зарплаты даже без увеличения выпуска.

Ожидания компаний по будущему спросу тоже остаются высокими: бизнес не ждет, что люди станут меньше тратить, и потому у него нет стимулов сдерживать цены.

Высокие ставки в банках недостаточно замедляют кредитование. Рост розничного кредитования стал более умеренным. Отчасти из-за высоких ставок, но во многом — за счет сворачивания программы льготной ипотеки и ужесточения условий выдачи кредитов.

Чем больше людей и компаний могут брать кредит на льготных условиях с фиксированной ставкой, тем выше должны быть ставки для всех остальных. Верно и обратное: по мере сворачивания льготных программ и ужесточения условий их выдачи ключевая ставка начинает сильнее влиять на рынок, а ЦБ может придерживаться более мягкой политики.

Но сейчас регулятор считает замедление кредитования недостаточным и отмечает, что в корпоративном сегменте темпы роста остаются повышенными — «из-за значимого вклада менее чувствительных к рыночным ставкам операций». Проще говоря — из-за льготных кредитов, которыми государство поддерживает нужные ему сектора.

Это может привести к скорому сворачиванию льготных программ для бизнеса, которое власти уже обсуждают. Но пока этого не произошло, ЦБ вынужден еще сильнее поднимать ставку — в ущерб тем, кто льготы от государства не получает.

Условия внешней торговли стали хуже. И здесь ЦБ имеет в виду не только проблемы с импортом — в пресс-релизе он пишет о снижении внешнего спроса, вероятно подразумевая спрос на российское углеводородное сырье.

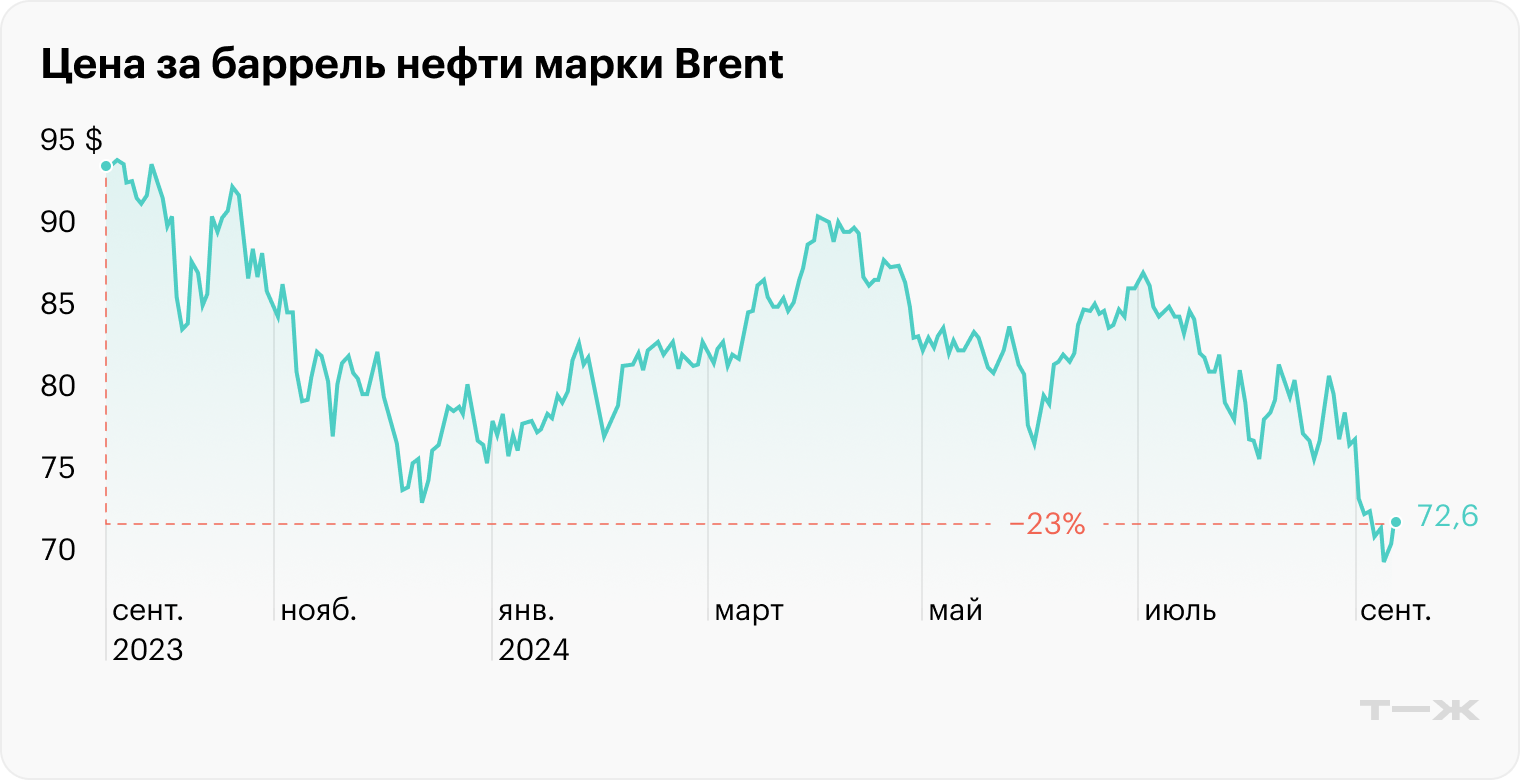

Мировые цены на нефть в сентябре опускались ниже 70 $ за баррель Brent — до своего трехлетнего минимума. При этом крупнейшие западные банки прогнозируют дальнейшее падение котировок — до 60 $. На этом фоне страны ОПЕК+, куда входит и Россия, решили отложить до декабря смягчение ограничений на добычу. При этом в РФ добычу из-за низкого спроса уже сократили, отметила глава ЦБ Эльвира Набиуллина.

Российская экономика сильно зависит от нефтяных доходов. Если цены на нефть и объемы экспорта продолжат падать, то это увеличит дефицит бюджета и будет давить на курс рубля. При таком сценарии риск дальнейшего разгона инфляции увеличивается.

Как рынок отреагировал на рост ставки

Банки. Доходности по банковским вкладам плавно росли в преддверии заседания ЦБ. При этом сильнее всего — ставки по краткосрочным депозитам. Крупные госбанки не стали дожидаться решения регулятора и заранее улучшили условия своих вкладов. Максимальные ставки у ВТБ и Сбера выросли до 20%.

Инвесторы. Накануне решения по ключевой ставке инвесторы заметно нервничали из-за того, что не было точного сигнала, как будет действовать регулятор. Аналитики и эксперты предсказывали практически равные шансы на то, что ЦБ оставит ставку на уровне 18% или повысит до 19—20%. На фоне этой неопределенности фондовый рынок находился под давлением.

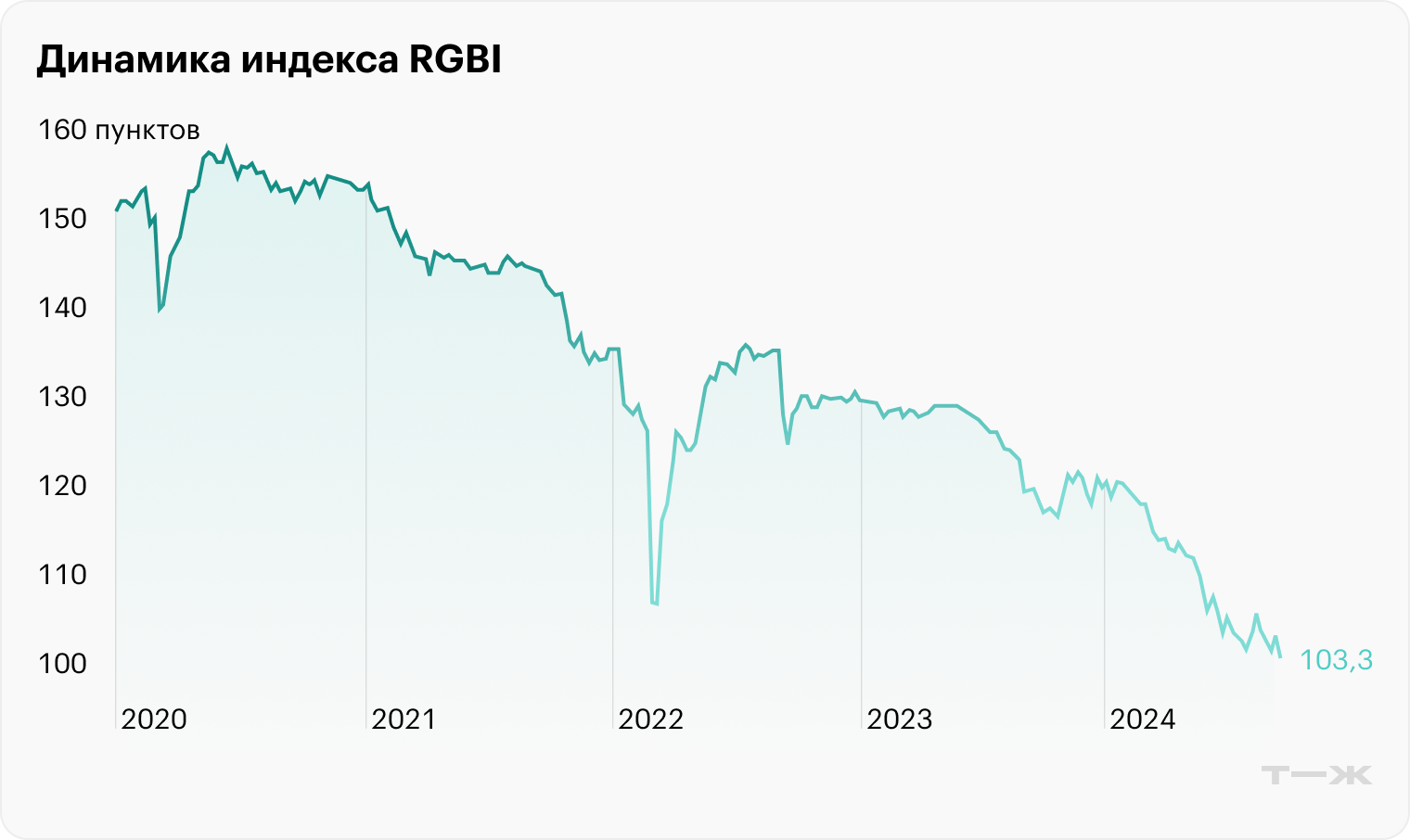

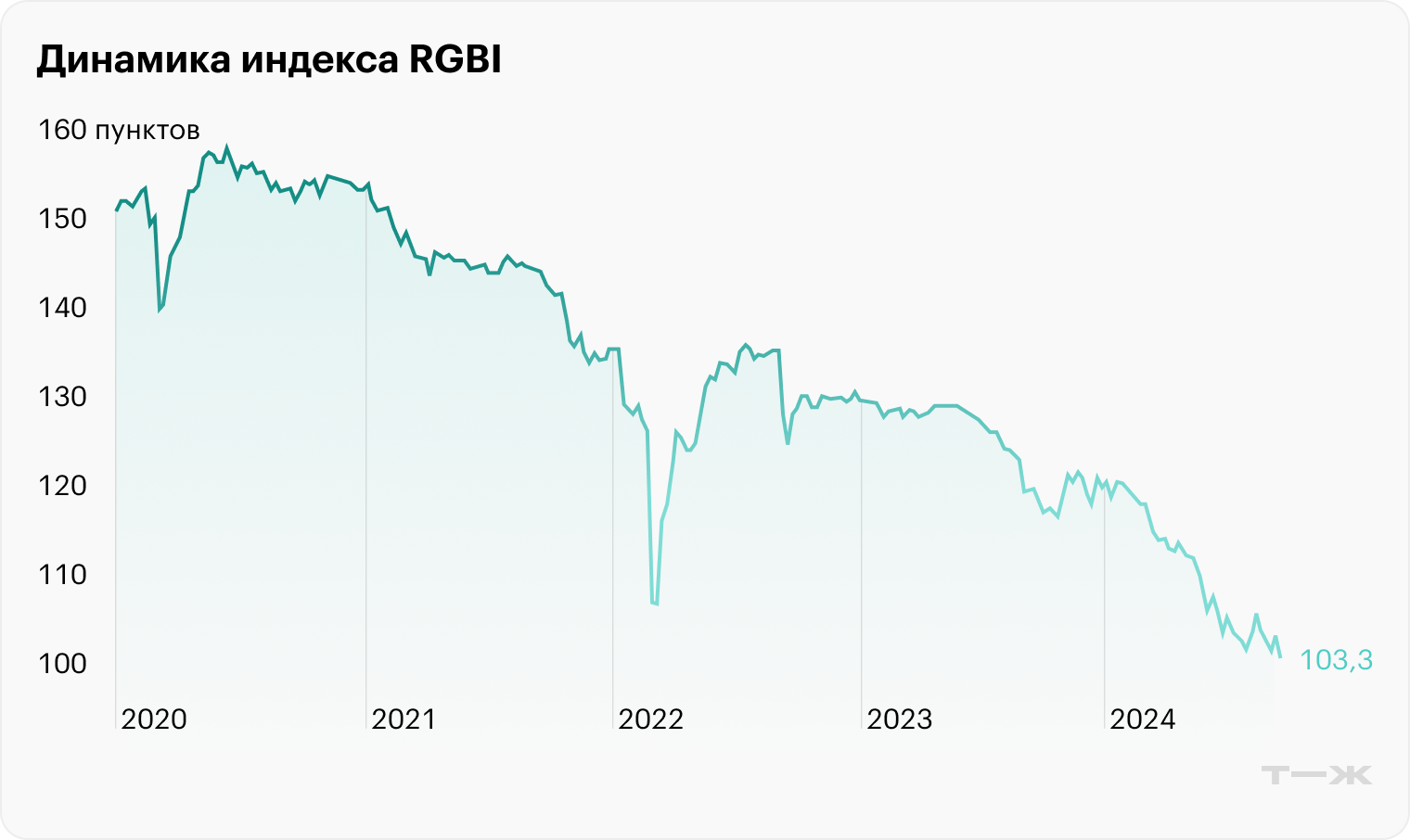

Индекс RGBI, который отражает рыночную динамику государственных облигаций России (ОФЗ), в сентябре торгуется на минимуме за всю историю наблюдений. Даже в феврале 2022 года он был выше. На решение ЦБ по ключевой ставке индекс отреагировал незначительным падением — на 0,4%. То есть это повышение рынок во многом отыграл заранее.

Рынок акций находится в затяжной коррекции с мая 2024 года. От локальных пиков снижение индекса Мосбиржи

составило около 25%, а в определенные моменты доходило почти до 30% — это одно из самых глубоких падений в истории российского фондового рынка.

Повышение ставки до 19% инвесторы восприняли как компромиссное — с умеренным пессимизмом, ведь ЦБ мог ее как сохранить, так и повысить сразу до 20%. После публикации решения индекс Мосбиржи скорректировался на 2% вниз и опустился ниже психологически важной отметки 2600 пунктов.

Высокая ключевая ставка оказывает двойное давление на рынок акций. Во-первых, денежная ликвидность начинает перетекать в банковские депозиты и ОФЗ, где риски ниже, а доходность приближается уже к 20%. Во-вторых, для эмитентов становится дороже и сложнее привлекать и обслуживать долги.

Особенно сильно растут риски для закредитованных компаний: здесь инвестор может потерять все вложенное в случае банкротства эмитента. Именно поэтому акции таких предприятий, как «Мечел», Segezha и «М-видео», находятся в лидерах падения с начала года.

Какой будет ключевая ставка в дальнейшем

ЦБ поднял ключевую ставку второй раз в этом году. 19% — это почти что исторический максимум. Больше было только в феврале — апреле 2022 года. Но если тогда ставку удалось довольно быстро опустить, то теперь Россия вошла в затяжной период жесткой кредитно-денежной политики, что ЦБ не устает подчеркивать.

Риторика регулятора имеет не менее важное значение, чем само решение по ставке. А она снова оказалась весьма жесткой. В пресс-релизе Банк России заявил, что допускает возможность еще одного повышения уже на ближайшем заседании в октябре. Такая формулировка может означать, что вероятность очередного роста ставки очень высока.

То есть к концу года ключевая ставка может дойти до 20% или даже превысить этот уровень, поставив новый антирекорд. На пресс-конференции по итогам заседания совета директоров Эльвира Набиуллина не стала исключать такой сценарий: «Мы готовы принимать решения по уровню ставки такие, какие нужны, чтобы вернуть инфляцию к 4%. Готовы повышать ставку уже на следующем заседании».

В правительстве тем временем увидели риск, что ЦБ перестарается с жесткостью и после перегрева российская экономика столкнется с переохлаждением. Такую вероятность допустили в Минэкономразвития при условии снижения спроса на российское сырье на фоне замедления мировой экономики. В ведомстве не исключают, что в 2025 году инфляция опустится ниже 4%. В этом случае ЦБ придется резко снижать ключевую ставку и менять свою риторику на максимально мягкую. Впрочем, большинство аналитиков в такую перспективу не верят, а сам Минэк не считает этот сценарий основным.

25 сентября регулятор выпустит резюме обсуждения ключевой ставки, в котором расскажет, какие варианты обсуждались и почему в итоге решили повысить ставку на 100 базисных пунктов.

Следующее плановое заседание ЦБ по ключевой ставке пройдет 25 октября 2024 года.

13 сентября совет директоров ЦБ принял решение повысить ключевую ставку на 100 базисных пунктов — до 19%.

Регулятор считает, что инфляционное давление остается повышенным, рынок труда — жестким, а потребительская активность — высокой. Нынешние банковские ставки недостаточно сдерживают кредитование, и внутренний спрос все еще превышает возможности экономики расширить производство.

В связи с этим требуется более высокая ставка, чтобы обеспечить возвращение инфляции к цели в 2025 году. При этом регулятор дал сигнал, что в октябре может поднять ее еще сильнее.

Почему ЦБ принял такое решение

Накануне заседания ЦБ мнения аналитиков разошлись. Одни считали, что он сохранит ключевую ставку на уровне 18%, другие ждали роста до 19—20%. Вот главные аргументы, которые привел регулятор, объясняя решение поднять ставку.

Инфляция в России остается высокой. По итогам августа годовая инфляция снизилась до 9,05% — после 9,13% в июле. Но для ЦБ приоритетнее текущая инфляция, которая показывает рост цен к предыдущему месяцу в пересчете на год.

Этот показатель в августе составил 7,6% — ниже, чем в среднем во втором квартале 2024, но выше, чем в первом. ЦБ подчеркивает, что пока не видит признаков снижения инфляционного давления, и допускает, что по итогам года рост цен превысит потолок в 7%, который сам он ранее обозначал в своих прогнозах.

У населения и бизнеса повышенные инфляционные ожидания. Люди и компании пессимистичны в прогнозах. Это не дает регулятору повода смягчить свою политику: когда все ждут, что цены будут расти высокими темпами, растет спрос, а с ним и инфляция. В августе, согласно опросам, ожидания продолжили ухудшаться. Это «усиливает инерцию устойчивой инфляции», считают в ЦБ.

Экономика замедляется, но спрос — нет. Банк России отметил торможение роста российской экономики во втором квартале, но его причины регулятора не устроили. Он считает, что это связано не с охлаждением внутреннего спроса, которого пытаются добиться высокой ставкой, а с ограничениями на стороне предложения.

Вероятнее всего, речь о снижении импорта на фоне санкционных ограничений и проблем с расчетами. Если поставки в Россию падают, это сказывается на замедлении роста ВВП, но при этом товаров на полках становится меньше, что еще сильнее разгоняет инфляцию.

Госинвестиции и рост зарплат давят на цены. ЦБ отмечает некоторое замедление потребительской активности, но все еще признает ее высокой.

В первую очередь траты людей поддерживает рост их доходов. В условиях рекордно низкой безработицы он не соответствует росту производительности труда и во многом стимулируется большими государственными расходами. Они подпитывают платежеспособность предприятий, которые готовы поднимать людям зарплаты даже без увеличения выпуска.

Ожидания компаний по будущему спросу тоже остаются высокими: бизнес не ждет, что люди станут меньше тратить, и потому у него нет стимулов сдерживать цены.

Высокие ставки в банках недостаточно замедляют кредитование. Рост розничного кредитования стал более умеренным. Отчасти из-за высоких ставок, но во многом — за счет сворачивания программы льготной ипотеки и ужесточения условий выдачи кредитов.

Чем больше людей и компаний могут брать кредит на льготных условиях с фиксированной ставкой, тем выше должны быть ставки для всех остальных. Верно и обратное: по мере сворачивания льготных программ и ужесточения условий их выдачи ключевая ставка начинает сильнее влиять на рынок, а ЦБ может придерживаться более мягкой политики.

Но сейчас регулятор считает замедление кредитования недостаточным и отмечает, что в корпоративном сегменте темпы роста остаются повышенными — «из-за значимого вклада менее чувствительных к рыночным ставкам операций». Проще говоря — из-за льготных кредитов, которыми государство поддерживает нужные ему сектора.

Это может привести к скорому сворачиванию льготных программ для бизнеса, которое власти уже обсуждают. Но пока этого не произошло, ЦБ вынужден еще сильнее поднимать ставку — в ущерб тем, кто льготы от государства не получает.

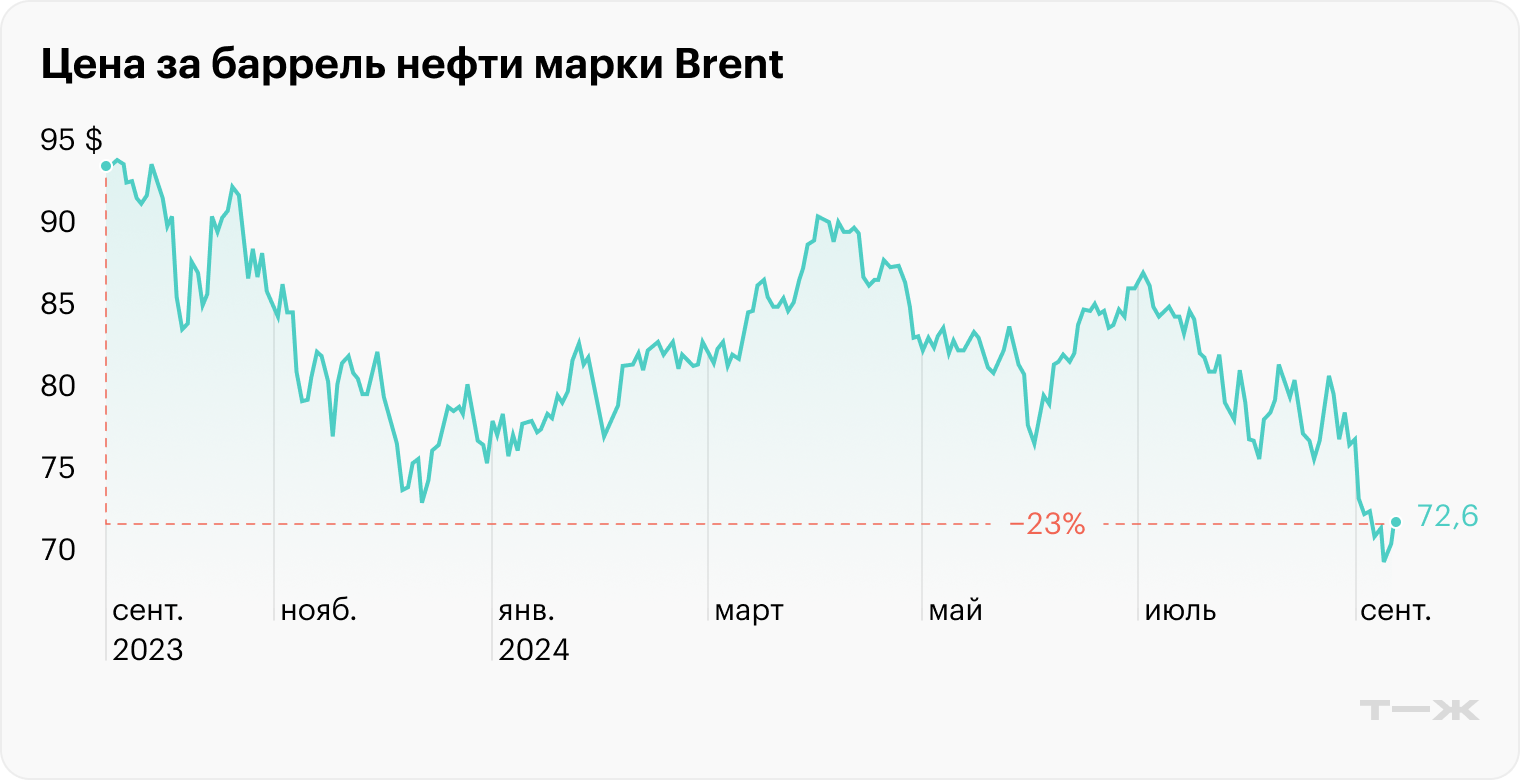

Условия внешней торговли стали хуже. И здесь ЦБ имеет в виду не только проблемы с импортом — в пресс-релизе он пишет о снижении внешнего спроса, вероятно подразумевая спрос на российское углеводородное сырье.

Мировые цены на нефть в сентябре опускались ниже 70 $ за баррель Brent — до своего трехлетнего минимума. При этом крупнейшие западные банки прогнозируют дальнейшее падение котировок — до 60 $. На этом фоне страны ОПЕК+, куда входит и Россия, решили отложить до декабря смягчение ограничений на добычу. При этом в РФ добычу из-за низкого спроса уже сократили, отметила глава ЦБ Эльвира Набиуллина.

Российская экономика сильно зависит от нефтяных доходов. Если цены на нефть и объемы экспорта продолжат падать, то это увеличит дефицит бюджета и будет давить на курс рубля. При таком сценарии риск дальнейшего разгона инфляции увеличивается.

Как рынок отреагировал на рост ставки

Банки. Доходности по банковским вкладам плавно росли в преддверии заседания ЦБ. При этом сильнее всего — ставки по краткосрочным депозитам. Крупные госбанки не стали дожидаться решения регулятора и заранее улучшили условия своих вкладов. Максимальные ставки у ВТБ и Сбера выросли до 20%.

Инвесторы. Накануне решения по ключевой ставке инвесторы заметно нервничали из-за того, что не было точного сигнала, как будет действовать регулятор. Аналитики и эксперты предсказывали практически равные шансы на то, что ЦБ оставит ставку на уровне 18% или повысит до 19—20%. На фоне этой неопределенности фондовый рынок находился под давлением.

Индекс RGBI, который отражает рыночную динамику государственных облигаций России (ОФЗ), в сентябре торгуется на минимуме за всю историю наблюдений. Даже в феврале 2022 года он был выше. На решение ЦБ по ключевой ставке индекс отреагировал незначительным падением — на 0,4%. То есть это повышение рынок во многом отыграл заранее.

Рынок акций находится в затяжной коррекции с мая 2024 года. От локальных пиков снижение индекса Мосбиржи

составило около 25%, а в определенные моменты доходило почти до 30% — это одно из самых глубоких падений в истории российского фондового рынка.

Повышение ставки до 19% инвесторы восприняли как компромиссное — с умеренным пессимизмом, ведь ЦБ мог ее как сохранить, так и повысить сразу до 20%. После публикации решения индекс Мосбиржи скорректировался на 2% вниз и опустился ниже психологически важной отметки 2600 пунктов.

Высокая ключевая ставка оказывает двойное давление на рынок акций. Во-первых, денежная ликвидность начинает перетекать в банковские депозиты и ОФЗ, где риски ниже, а доходность приближается уже к 20%. Во-вторых, для эмитентов становится дороже и сложнее привлекать и обслуживать долги.

Особенно сильно растут риски для закредитованных компаний: здесь инвестор может потерять все вложенное в случае банкротства эмитента. Именно поэтому акции таких предприятий, как «Мечел», Segezha и «М-видео», находятся в лидерах падения с начала года.

Какой будет ключевая ставка в дальнейшем

ЦБ поднял ключевую ставку второй раз в этом году. 19% — это почти что исторический максимум. Больше было только в феврале — апреле 2022 года. Но если тогда ставку удалось довольно быстро опустить, то теперь Россия вошла в затяжной период жесткой кредитно-денежной политики, что ЦБ не устает подчеркивать.

Риторика регулятора имеет не менее важное значение, чем само решение по ставке. А она снова оказалась весьма жесткой. В пресс-релизе Банк России заявил, что допускает возможность еще одного повышения уже на ближайшем заседании в октябре. Такая формулировка может означать, что вероятность очередного роста ставки очень высока.

То есть к концу года ключевая ставка может дойти до 20% или даже превысить этот уровень, поставив новый антирекорд. На пресс-конференции по итогам заседания совета директоров Эльвира Набиуллина не стала исключать такой сценарий: «Мы готовы принимать решения по уровню ставки такие, какие нужны, чтобы вернуть инфляцию к 4%. Готовы повышать ставку уже на следующем заседании».

В правительстве тем временем увидели риск, что ЦБ перестарается с жесткостью и после перегрева российская экономика столкнется с переохлаждением. Такую вероятность допустили в Минэкономразвития при условии снижения спроса на российское сырье на фоне замедления мировой экономики. В ведомстве не исключают, что в 2025 году инфляция опустится ниже 4%. В этом случае ЦБ придется резко снижать ключевую ставку и менять свою риторику на максимально мягкую. Впрочем, большинство аналитиков в такую перспективу не верят, а сам Минэк не считает этот сценарий основным.

25 сентября регулятор выпустит резюме обсуждения ключевой ставки, в котором расскажет, какие варианты обсуждались и почему в итоге решили повысить ставку на 100 базисных пунктов.

Следующее плановое заседание ЦБ по ключевой ставке пройдет 25 октября 2024 года.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба