13 октября 2024 | НЛМК Инвестовизация

О компании.

«Новолипецкий металлургический комбинат» является одним из лидеров мировой металлургии с полным циклом производства. Благодаря самообеспеченности в основных сырьевых материалах, энергии и высокой технологической оснащенности НЛМК входит в число самых эффективных и прибыльных производителей стали в мире.

НЛМК – с долей около 21% является крупнейшим производителем стали в России. Входит в топ-20 глобальных металлургических компаний. Производит более 17 млн тонн стали в год. Компания имеет диверсифицированный продуктовый портфель.

Основное производство Группы расположено в России, Европе и США. Компания состоит из нескольких крупных дочек, разделенных на бизнес сегменты. При этом добычу руды и производство стали НЛМК осуществляет в регионах с низкими производственными затратами, т.е. в основном в России. А производство готовой продукции в непосредственной близости к потребителям. В середине 2023 года был выведен на полную мощность завод в Индии по производству премиальных марок трансформаторной стали.

НЛМК - вертикально интегрированная компания, что позволяет иметь высокую самообеспеченность в ресурсах: 100% в железорудном сырье, 65% в электроэнергии, 100% в коксе. В Группе НЛМК работает 44 тыс. человек.

Основной акционер с долей владения более 79% - Fletcher Group, бенефициаром которой является Владимир Лисин.

Евросоюз с марта 2023 года запретил поставки стали и железа из России. Но при этом НЛМК и Лисин пока избегают попадания под санкции. По информации СМИ, против санкций в отношении Лисина выступила Бельгия, где расположены два завода НЛМК. И что интересно, до 2028 года действует отсрочка запрета на поставки в Евросоюз слябов. Таким образом, НЛМК продолжает их поставки на свои заводы в Европе.

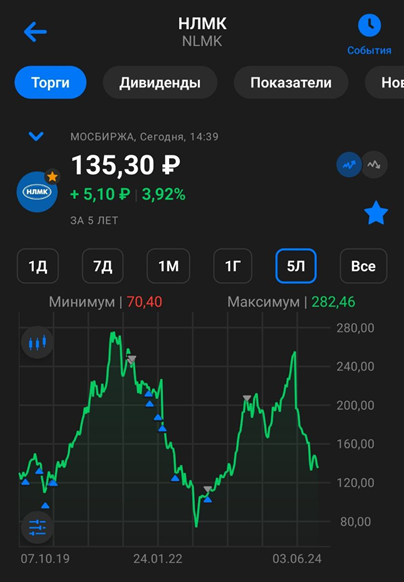

Текущая цена акций.

27.05.24 была дивидендная отсечка. С тех пор акции НЛМК находятся в нисходящем тренде. Снижение за это время составляет почти 50%. Технические индикаторы подошли к зоне перепроданности.

Операционные результаты.

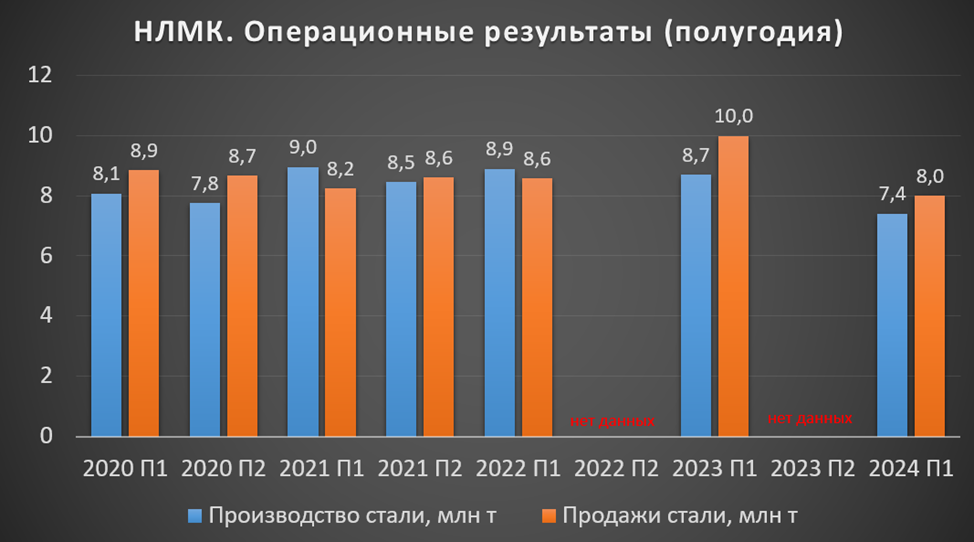

Результаты 1П 2024:

Производство стали 7,4 млн т (-15% г/г).

Продажи металлопродукции 8 млн т (-11% г/г).

В 1П 2024 года динамика спроса на сталь и сталелитейную продукцию оставалась стабильной во всех основных для металлургии отраслях экономики (строительство, машиностроение, ТЭК). Но НЛМК сократил производственные показатели на фоне продажи сортовых активов в 2023 году.

Также была информация, что Евросоюз за июль нарастил ввоз железа и стали из РФ почти на 40% относительно июня. При этом за семь месяцев этого года российский экспорт железа и стали составил 1,7 миллиарда евро (-16% г/г).

Цены на сталь.

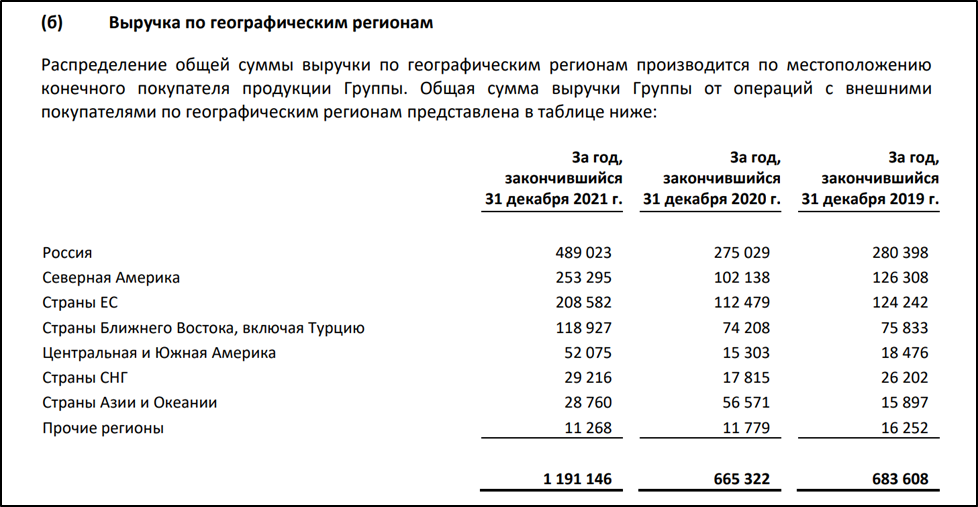

В 2021 году 41% выручки НЛМК приходился на Россию, 21% на Северную Америку, 17% на Европу, 10% на страны Ближнего Востока, включая Турцию. На остальные регионы около 11% продаж. Текущее распределение выручки по регионам НЛМК не публикует, но очевидно, что это по-прежнему глобальная компания, осуществляющая продажи по всему миру.

Цены на стальную продукцию в РФ в 1П 2024 были стабильными. Но в третьем квартале началась коррекция.

Но т.к. НЛМК экспортирует более 50% продукции для неё важны мировые цены на сталь, которые снизились с начала года примерно на треть из-за проблем в китайском строительном секторе. Частично сгладить снижение экспортных цен помогает девальвация рубля.

Финансовые результаты.

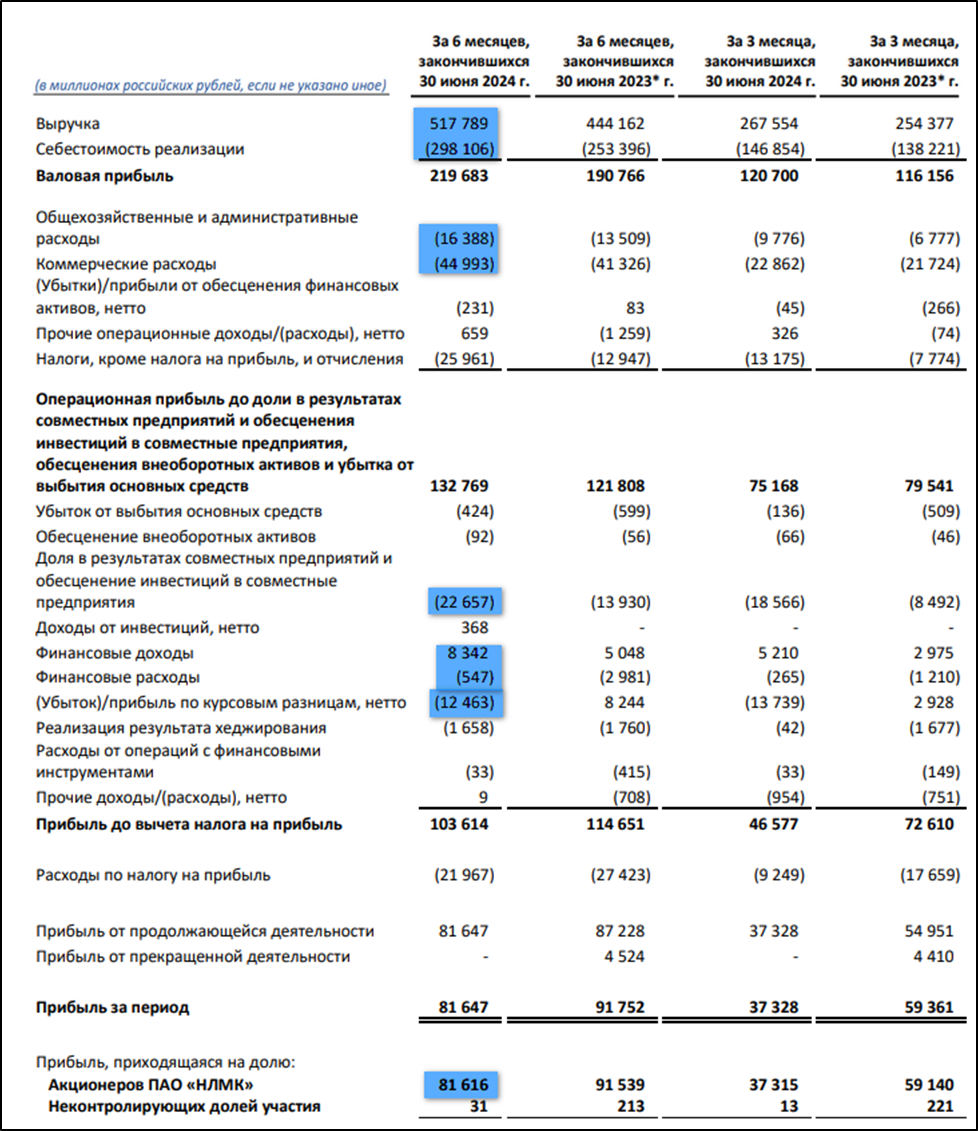

Результаты за 1П 2024:

Выручка 517,8 млрд (+17% г/г);

Себестоимость 298 млрд (+18% г/г);

Общехозяйственные, административные и коммерческие расходы 61,4 млрд (+12% г/г);

Налоги кроме налога на прибыль 26 млрд (+2х г/г);

Операционная прибыль 132,8 млрд (+9% г/г);

Убыток от результата совместных предприятий -22,6 млрд (+62% г/г);

Финансовые доходы-расходы +7,8 млрд (+2,7x г/г);

Курсовые разницы -12,4 млрд (а год назад +8,2 млрд);

Чистая прибыль (ЧП) 81,6 млрд (-11% г/г).

Несмотря на сокращение продаж, выручка выросла в основном за счет девальвации рубля. Себестоимость и остальные расходы показали аналогичную динамику на фоне роста инфляции. У НЛМК положительная разница финансовых доходов и расходов, но отрицательные курсовые разницы в 1,5 раза больше. Плюс компания отразила значительный убыток от результата совместных предприятий. В итоге ЧП снизилась на 11%.

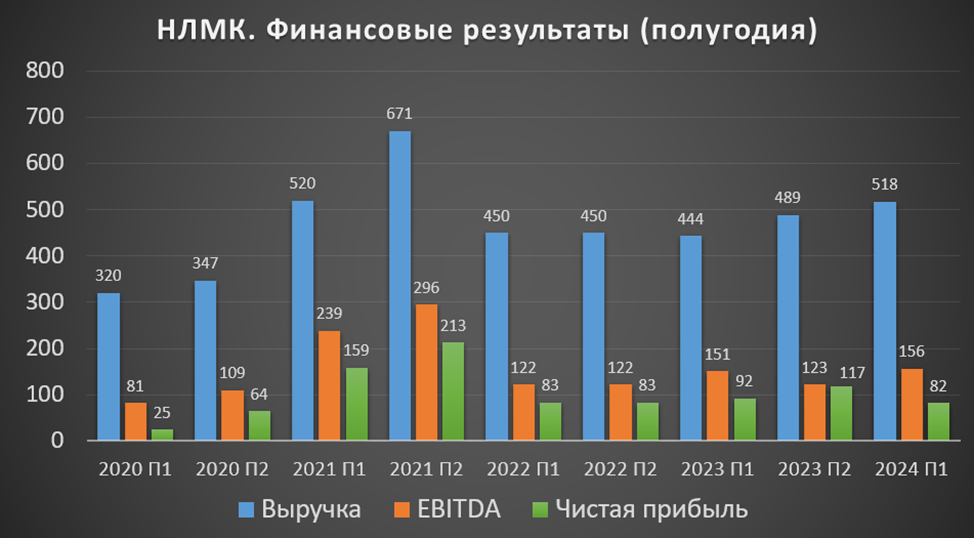

Выручка и EBITDA уступают только 2021 году, когда цены на сталь были рекордными. ЧП в целом стабильна последние 2,5 года.

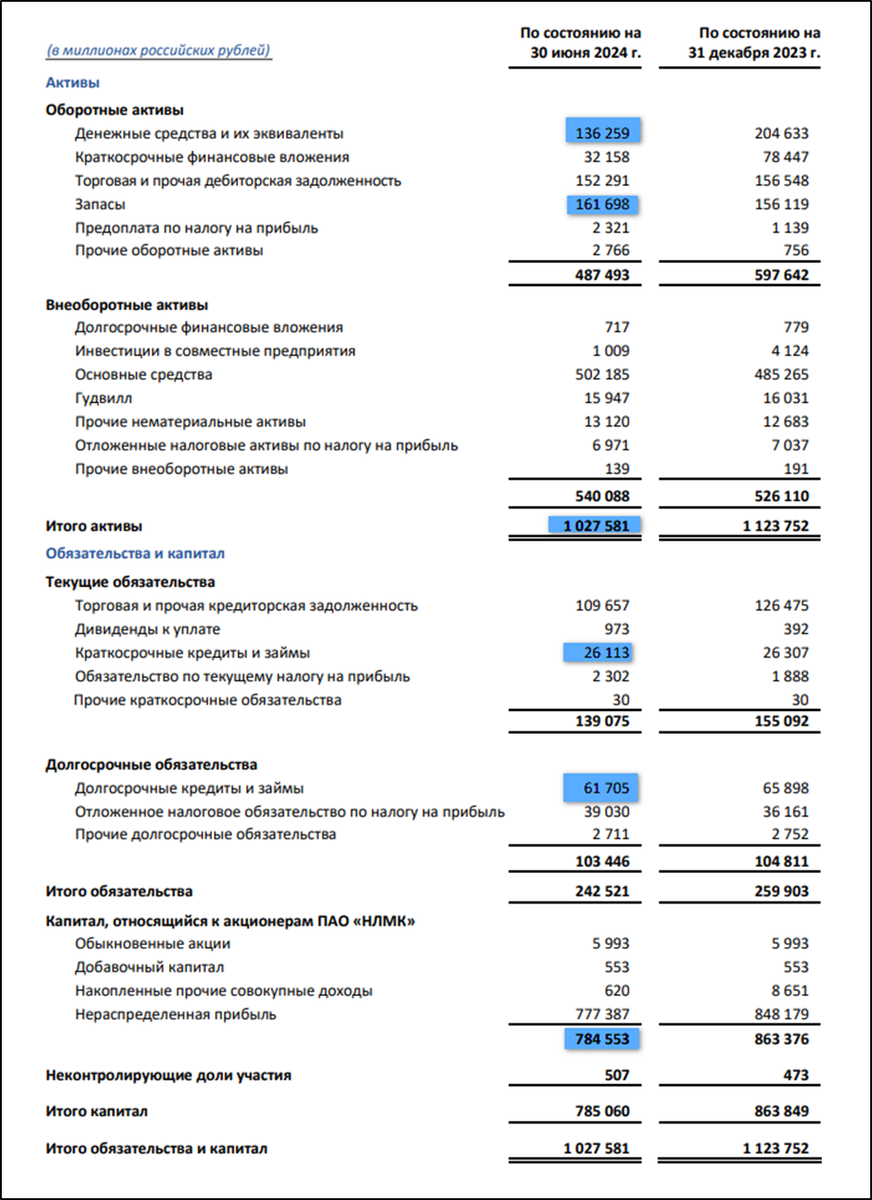

Баланс.

Капитал 784,5 млрд (-9% с начала года).

Запасы 161,7 млрд (+4% с начала года).

Денежные средства 136 млрд (-33% с начала года).

Суммарные кредиты и займы 87,8 млрд (-5% с начала года). Долг номинирован в долларах и евро. Ставки в районе 5%.

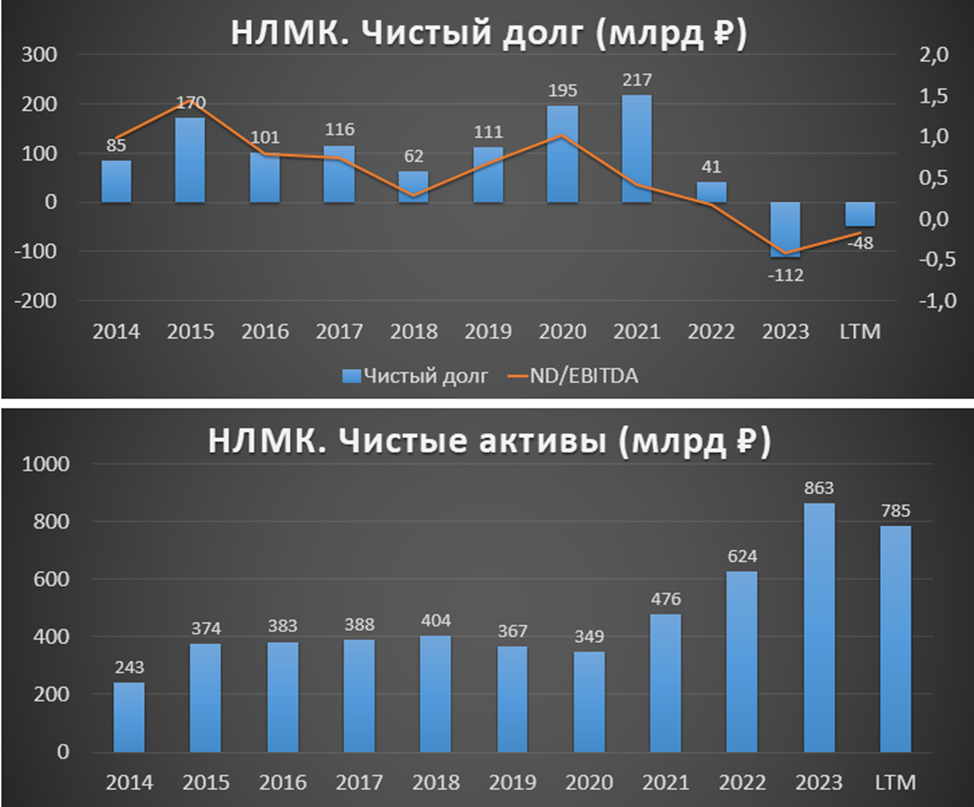

Чистый долг отрицательный: -48 млрд. Правда, в начале года было -112 млрд, но часть денег ушла на дивиденды. В любом случае, финансовое положение отличное.

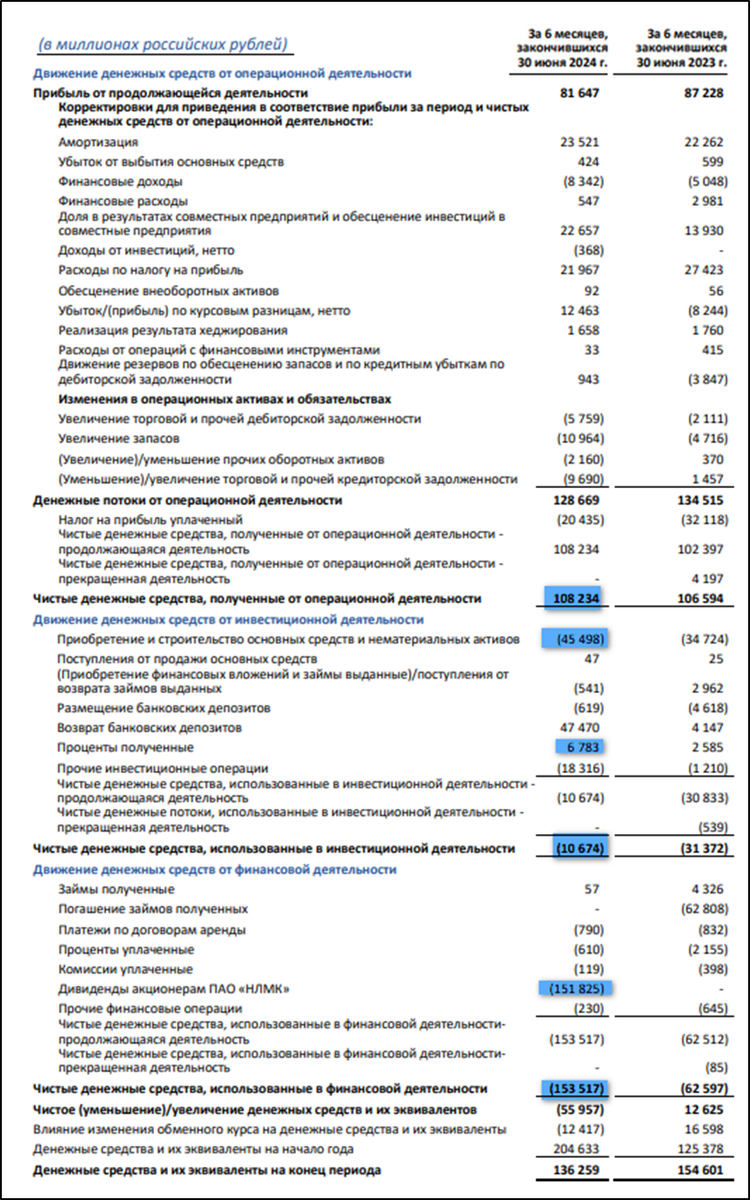

Денежные потоки

операционная деятельность 108 млрд (+2% г/г).

инвестиционная деятельность -10,6 млрд (-66% г/г). Капитальные затраты составили 45,5 млрд. Также НЛМК получил 6,8 млрд процентов по депозитам.

финансовая деятельность -153,5 млрд. Практически вся сумма пришлась на дивиденды.

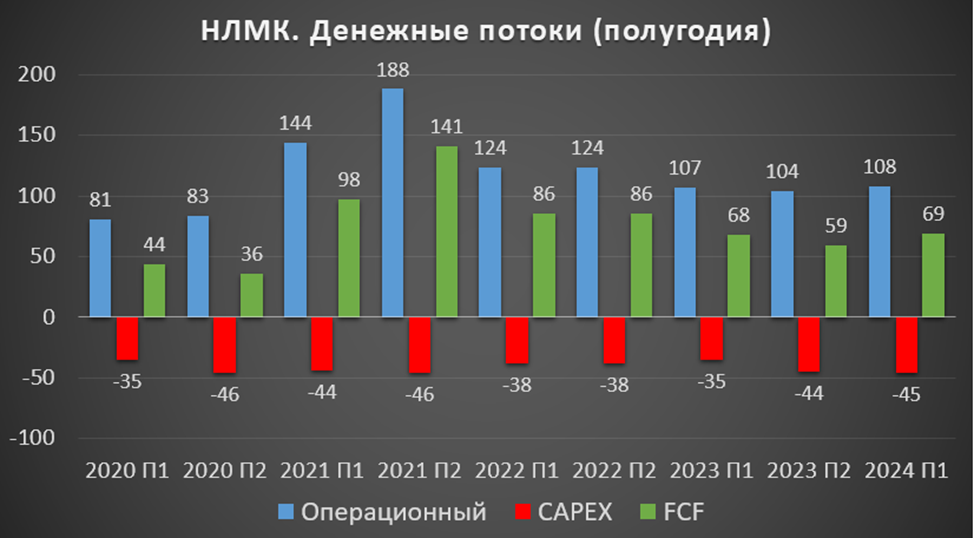

Денежные потоки последние два года более-менее стабильны. Свободный денежный поток +69 млрд за полугодие.

Дивиденды

Согласно дивидендной политики, при низкой долговой нагрузке компания может отправлять на дивиденды более 100% от свободного денежного потока.

27 мая была отсечка за 2023 год. Дивиденд составил 25,43₽. Доходность 19% к текущей цене акции. Было распределено 152 млрд, что составляет 116% от свободного денежного потока и 73% от чистой прибыли за прошлый год.

В 1П 2024 году НЛМК ориентировочно заработал 11,5₽ (8,5% доходности).

Перспективы.

У НЛМК была стратегия до 2022 года. Целевой структурный эффект от реализации должен был дать прибавку на 1,25 млрд $ к EBITDA относительно 2018 года. Но из-за текущего геополитического кризиса, очевидно, что эту цель не удалось достигнуть. Хотя с другой стороны, в 2021 году благодаря высоким ценам, эта планка была взята.

Среди основных целей были: повышение операционной эффективности, глобальное лидерство по себестоимости, рост самообеспеченности электроэнергией, снижение потребления угля, рост продажи продукции, в том числе премиальной. К сожалению, сейчас компания не раскрывает информацию о текущем статусе и обновлении стратегии.

В 2023 году были проданы сортовые активы в Калужской области и на Урале примерно за 60 млрд ₽. В середине 2024 года была информация, что НЛМК может продать американские активы за $500 млн.

Риски.

Снижение цен на металлопродукцию.

Замедление строительной отрасли из-за урезания льготной ипотеки. А на неё приходится большой объем металлопродукции.

Налоги и пошлины. Последние пару лет, из-за дефицита государственного бюджета, активно меняется законодательство. В частности, с 2025 года вырастет НДПИ с 4,8% до 6,7%. Также был увеличен налог на прибыль до 25%.

Разбирательства с ФАС. В 2022 году Федеральная антимонопольная служба признала металлургов, в том числе НЛМК, виновными в завышении цен. 07.08.24 Суд утвердил мировое соглашение между ФАС и НЛМК. Итоговая сумма штрафа не известна, вероятно, около 1 млрд.

Санкции. У НЛМК много активов на западе. Поэтому у этой компании наиболее высокие санкционные риски среди всех металлургов. В худшем случае могут изъять все активы в Европе и США.

Конкуренция со стороны Китая. До января 2025 года в отношении оцинкованного проката из КНР и Украины действует антидемпинговая пошлина 12%-24%. Если ее отменят, то китайская дешевая сталь может обрушить цены в РФ.

Аварии и теракты. На заводы НЛМК уже было совершено несколько атак беспилотниками. Но пока без особого ущерба.

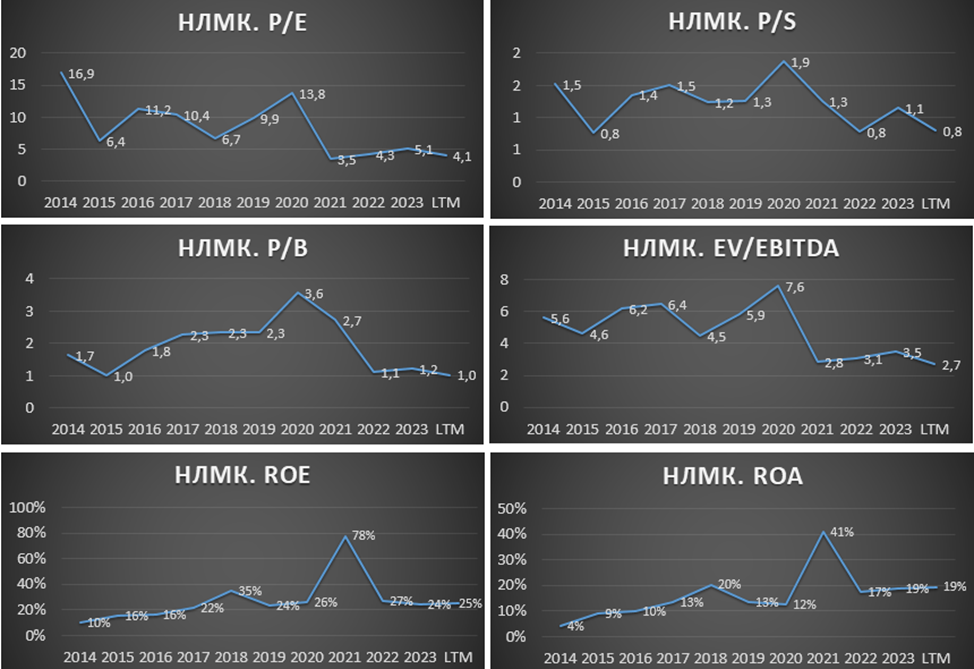

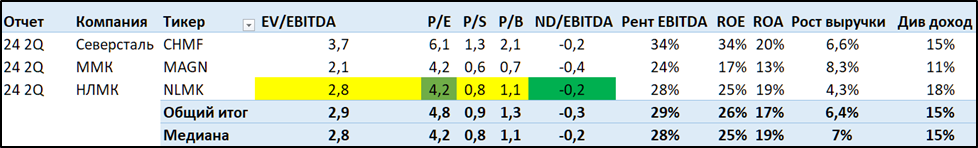

Мультипликаторы.

По мультипликаторам компания оценена ниже средне исторических значений:

Капитализация = 809 млрд (Текущая цена акции = 135₽);

EV/EBITDA = 2,7;

P/E = 4,1; P/S = 0,8; P/B = 1;

Рентаб. EBITDA 28%; ROE = 24%; ROA = 19%

НЛМК оценена средне относительно других металлургов.

Выводы.

НЛМК - крупнейший производитель стали в России. И один из лидеров мировой металлургии. У компании есть активы в разных странах, в том числе США и Европе.

Операционные результаты снизились. Мировые цены на сталь также падают.

Финансовые результаты 1П 2024 года стабильные за счет ослабления рубля. Чистый долг отрицательный. Свободный денежный поток средний.

Ориентировочная дивидендная доходность за первое полугодие 8,5%.

Среди рисков: санкции, снижение цен на металлопродукцию, рост налогов и пошлин. По мультипликаторам компания оценена недорого. Справедливая цена акций 170₽.

Мои сделки.

В августе 2023 года я продал акции НЛМК с хорошей прибылью. С тех пор пока не инвестировал в эту компанию в первую очередь по причине более высоких санкционных рисков, чем у остальных металлургов. На данный момент держу позицию по Северстали и ММК.

«Новолипецкий металлургический комбинат» является одним из лидеров мировой металлургии с полным циклом производства. Благодаря самообеспеченности в основных сырьевых материалах, энергии и высокой технологической оснащенности НЛМК входит в число самых эффективных и прибыльных производителей стали в мире.

НЛМК – с долей около 21% является крупнейшим производителем стали в России. Входит в топ-20 глобальных металлургических компаний. Производит более 17 млн тонн стали в год. Компания имеет диверсифицированный продуктовый портфель.

Основное производство Группы расположено в России, Европе и США. Компания состоит из нескольких крупных дочек, разделенных на бизнес сегменты. При этом добычу руды и производство стали НЛМК осуществляет в регионах с низкими производственными затратами, т.е. в основном в России. А производство готовой продукции в непосредственной близости к потребителям. В середине 2023 года был выведен на полную мощность завод в Индии по производству премиальных марок трансформаторной стали.

НЛМК - вертикально интегрированная компания, что позволяет иметь высокую самообеспеченность в ресурсах: 100% в железорудном сырье, 65% в электроэнергии, 100% в коксе. В Группе НЛМК работает 44 тыс. человек.

Основной акционер с долей владения более 79% - Fletcher Group, бенефициаром которой является Владимир Лисин.

Евросоюз с марта 2023 года запретил поставки стали и железа из России. Но при этом НЛМК и Лисин пока избегают попадания под санкции. По информации СМИ, против санкций в отношении Лисина выступила Бельгия, где расположены два завода НЛМК. И что интересно, до 2028 года действует отсрочка запрета на поставки в Евросоюз слябов. Таким образом, НЛМК продолжает их поставки на свои заводы в Европе.

Текущая цена акций.

27.05.24 была дивидендная отсечка. С тех пор акции НЛМК находятся в нисходящем тренде. Снижение за это время составляет почти 50%. Технические индикаторы подошли к зоне перепроданности.

Операционные результаты.

Результаты 1П 2024:

Производство стали 7,4 млн т (-15% г/г).

Продажи металлопродукции 8 млн т (-11% г/г).

В 1П 2024 года динамика спроса на сталь и сталелитейную продукцию оставалась стабильной во всех основных для металлургии отраслях экономики (строительство, машиностроение, ТЭК). Но НЛМК сократил производственные показатели на фоне продажи сортовых активов в 2023 году.

Также была информация, что Евросоюз за июль нарастил ввоз железа и стали из РФ почти на 40% относительно июня. При этом за семь месяцев этого года российский экспорт железа и стали составил 1,7 миллиарда евро (-16% г/г).

Цены на сталь.

В 2021 году 41% выручки НЛМК приходился на Россию, 21% на Северную Америку, 17% на Европу, 10% на страны Ближнего Востока, включая Турцию. На остальные регионы около 11% продаж. Текущее распределение выручки по регионам НЛМК не публикует, но очевидно, что это по-прежнему глобальная компания, осуществляющая продажи по всему миру.

Цены на стальную продукцию в РФ в 1П 2024 были стабильными. Но в третьем квартале началась коррекция.

Но т.к. НЛМК экспортирует более 50% продукции для неё важны мировые цены на сталь, которые снизились с начала года примерно на треть из-за проблем в китайском строительном секторе. Частично сгладить снижение экспортных цен помогает девальвация рубля.

Финансовые результаты.

Результаты за 1П 2024:

Выручка 517,8 млрд (+17% г/г);

Себестоимость 298 млрд (+18% г/г);

Общехозяйственные, административные и коммерческие расходы 61,4 млрд (+12% г/г);

Налоги кроме налога на прибыль 26 млрд (+2х г/г);

Операционная прибыль 132,8 млрд (+9% г/г);

Убыток от результата совместных предприятий -22,6 млрд (+62% г/г);

Финансовые доходы-расходы +7,8 млрд (+2,7x г/г);

Курсовые разницы -12,4 млрд (а год назад +8,2 млрд);

Чистая прибыль (ЧП) 81,6 млрд (-11% г/г).

Несмотря на сокращение продаж, выручка выросла в основном за счет девальвации рубля. Себестоимость и остальные расходы показали аналогичную динамику на фоне роста инфляции. У НЛМК положительная разница финансовых доходов и расходов, но отрицательные курсовые разницы в 1,5 раза больше. Плюс компания отразила значительный убыток от результата совместных предприятий. В итоге ЧП снизилась на 11%.

Выручка и EBITDA уступают только 2021 году, когда цены на сталь были рекордными. ЧП в целом стабильна последние 2,5 года.

Баланс.

Капитал 784,5 млрд (-9% с начала года).

Запасы 161,7 млрд (+4% с начала года).

Денежные средства 136 млрд (-33% с начала года).

Суммарные кредиты и займы 87,8 млрд (-5% с начала года). Долг номинирован в долларах и евро. Ставки в районе 5%.

Чистый долг отрицательный: -48 млрд. Правда, в начале года было -112 млрд, но часть денег ушла на дивиденды. В любом случае, финансовое положение отличное.

Денежные потоки

операционная деятельность 108 млрд (+2% г/г).

инвестиционная деятельность -10,6 млрд (-66% г/г). Капитальные затраты составили 45,5 млрд. Также НЛМК получил 6,8 млрд процентов по депозитам.

финансовая деятельность -153,5 млрд. Практически вся сумма пришлась на дивиденды.

Денежные потоки последние два года более-менее стабильны. Свободный денежный поток +69 млрд за полугодие.

Дивиденды

Согласно дивидендной политики, при низкой долговой нагрузке компания может отправлять на дивиденды более 100% от свободного денежного потока.

27 мая была отсечка за 2023 год. Дивиденд составил 25,43₽. Доходность 19% к текущей цене акции. Было распределено 152 млрд, что составляет 116% от свободного денежного потока и 73% от чистой прибыли за прошлый год.

В 1П 2024 году НЛМК ориентировочно заработал 11,5₽ (8,5% доходности).

Перспективы.

У НЛМК была стратегия до 2022 года. Целевой структурный эффект от реализации должен был дать прибавку на 1,25 млрд $ к EBITDA относительно 2018 года. Но из-за текущего геополитического кризиса, очевидно, что эту цель не удалось достигнуть. Хотя с другой стороны, в 2021 году благодаря высоким ценам, эта планка была взята.

Среди основных целей были: повышение операционной эффективности, глобальное лидерство по себестоимости, рост самообеспеченности электроэнергией, снижение потребления угля, рост продажи продукции, в том числе премиальной. К сожалению, сейчас компания не раскрывает информацию о текущем статусе и обновлении стратегии.

В 2023 году были проданы сортовые активы в Калужской области и на Урале примерно за 60 млрд ₽. В середине 2024 года была информация, что НЛМК может продать американские активы за $500 млн.

Риски.

Снижение цен на металлопродукцию.

Замедление строительной отрасли из-за урезания льготной ипотеки. А на неё приходится большой объем металлопродукции.

Налоги и пошлины. Последние пару лет, из-за дефицита государственного бюджета, активно меняется законодательство. В частности, с 2025 года вырастет НДПИ с 4,8% до 6,7%. Также был увеличен налог на прибыль до 25%.

Разбирательства с ФАС. В 2022 году Федеральная антимонопольная служба признала металлургов, в том числе НЛМК, виновными в завышении цен. 07.08.24 Суд утвердил мировое соглашение между ФАС и НЛМК. Итоговая сумма штрафа не известна, вероятно, около 1 млрд.

Санкции. У НЛМК много активов на западе. Поэтому у этой компании наиболее высокие санкционные риски среди всех металлургов. В худшем случае могут изъять все активы в Европе и США.

Конкуренция со стороны Китая. До января 2025 года в отношении оцинкованного проката из КНР и Украины действует антидемпинговая пошлина 12%-24%. Если ее отменят, то китайская дешевая сталь может обрушить цены в РФ.

Аварии и теракты. На заводы НЛМК уже было совершено несколько атак беспилотниками. Но пока без особого ущерба.

Мультипликаторы.

По мультипликаторам компания оценена ниже средне исторических значений:

Капитализация = 809 млрд (Текущая цена акции = 135₽);

EV/EBITDA = 2,7;

P/E = 4,1; P/S = 0,8; P/B = 1;

Рентаб. EBITDA 28%; ROE = 24%; ROA = 19%

НЛМК оценена средне относительно других металлургов.

Выводы.

НЛМК - крупнейший производитель стали в России. И один из лидеров мировой металлургии. У компании есть активы в разных странах, в том числе США и Европе.

Операционные результаты снизились. Мировые цены на сталь также падают.

Финансовые результаты 1П 2024 года стабильные за счет ослабления рубля. Чистый долг отрицательный. Свободный денежный поток средний.

Ориентировочная дивидендная доходность за первое полугодие 8,5%.

Среди рисков: санкции, снижение цен на металлопродукцию, рост налогов и пошлин. По мультипликаторам компания оценена недорого. Справедливая цена акций 170₽.

Мои сделки.

В августе 2023 года я продал акции НЛМК с хорошей прибылью. С тех пор пока не инвестировал в эту компанию в первую очередь по причине более высоких санкционных рисков, чем у остальных металлургов. На данный момент держу позицию по Северстали и ММК.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба