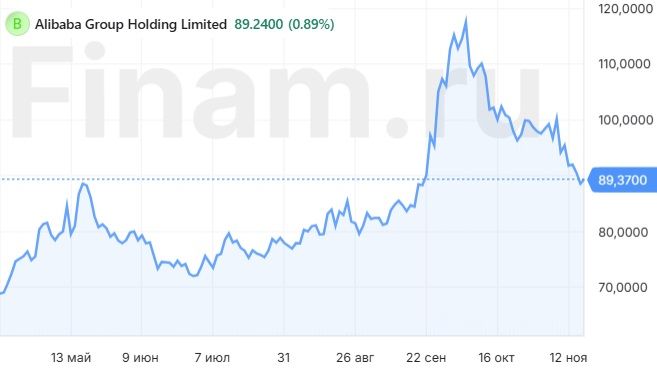

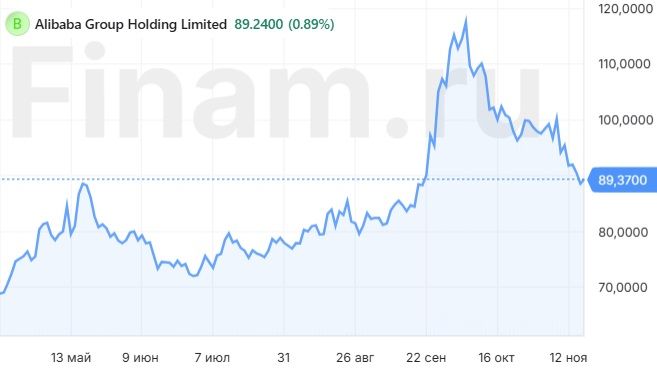

Мы подтверждаем рейтинг «Покупать» по ADS Alibaba и сохраняем целевую цену на уровне $98,1. Апсайд составляет 10,7%. Вышедшая квартальная отчетность показала, что темпы роста выручки у Alibaba остаются ниже двузначных значений, а прибыльность — под давлением повышенных инвестиций. В то же время оценка компании по-прежнему низкая — EV/EBITDA 2025E составляет всего 5,8. Кроме того, значительная чистая денежная позиция позволяет Alibaba проводить активный обратный выкуп акций с форвардной доходностью около 8%, что может свидетельствовать об уверенности менеджмента в текущей недооценке компании.

Целевая цена для акций Alibaba (торгуются в Гонконге), каждая из которых эквивалентна 1/8 ADS, — HKD 95,9. Это соответствует рейтингу «Покупать» и апсайду 11,1%.

Alibaba — крупнейший в Китае игрок в сфере e-commerce. Кроме того, Alibaba включает в себя облачный бизнес, цифровые, логистические и потребительские сервисы.

Alibaba представила умеренно негативный отчет за 3 месяца, закончившиеся в сентябре 2024 г. Выручка компании выросла на 5,2% г/г, до RMB 236,5 млрд, однако скорр. EBITDA снизилась на 3,9% г/г, до RMB 47,3 млрд. Скорр. чистая прибыль на акцию уменьшилась на 3,6% г/г, до RMB1,88. Скромные темпы роста выручки преимущественно связаны с низкой инфляцией в Китае в начале года и ростом конкуренции в секторе. При этом уменьшение маржинальности менеджмент объясняет увеличением инвестиций в привлечение новых клиентов. В то же время позитивным моментом является рост маржинальности облачного подразделения.

Свободный денежный поток за прошедший квартал снизился на 69,6% г/г, до RMB 13,7 млрд. Во многом снижение FCF объясняется ростом инвестиций в инфраструктуру для облачного подразделения — капитальные затраты выросли в 3,5 раза г/г. Чистая денежная позиция составила RMB 352 млрд, сократившись за год на 23,1%.

Значительная чистая денежная позиция позволяет Alibabaпроводить довольно активный байбэк. В прошедшем квартале компания выкупила свои акции на $4,1 млрд, что соответствует снижению на 30,5% относительно высокой базы прошлого квартала и доходности 2,0%. На наш взгляд, наличие чистой денежной позиции позволит Alibaba и дальше выкупать свои акции повышенными темпами. Ожидаем, что на горизонте 12 месяцев доходность байбэка составит не менее 8%.

Позитивом для бизнеса Alibaba могут стать недавние экономические стимулы в Китае. Мы допускаем, что они позволят умеренно нарастить потребительскую активность, что позитивно скажется на объеме розничных онлайн-продаж в стране. Также у Alibaba все еще достаточно низкая оценка по мультипликаторам — EV/EBITDA2025E составляет 5,8.

Для расчета целевой цены мы использовали оценку по форвардным мультипликаторам EV/Sales и EV/EBITDA относительно китайских и международных аналогов. Чтобы учесть регуляторные и политические риски в Китае, при оценке по международным аналогам мы использовали дисконт 20%.

Ключевой риск для Alibaba — возможность дальнейшего замедления темпов роста китайской экономики и дефляции. Также на акции негативно может повлиять возобновление регуляторного давления и конкуренция.

Целевая цена для акций Alibaba (торгуются в Гонконге), каждая из которых эквивалентна 1/8 ADS, — HKD 95,9. Это соответствует рейтингу «Покупать» и апсайду 11,1%.

Alibaba — крупнейший в Китае игрок в сфере e-commerce. Кроме того, Alibaba включает в себя облачный бизнес, цифровые, логистические и потребительские сервисы.

Alibaba представила умеренно негативный отчет за 3 месяца, закончившиеся в сентябре 2024 г. Выручка компании выросла на 5,2% г/г, до RMB 236,5 млрд, однако скорр. EBITDA снизилась на 3,9% г/г, до RMB 47,3 млрд. Скорр. чистая прибыль на акцию уменьшилась на 3,6% г/г, до RMB1,88. Скромные темпы роста выручки преимущественно связаны с низкой инфляцией в Китае в начале года и ростом конкуренции в секторе. При этом уменьшение маржинальности менеджмент объясняет увеличением инвестиций в привлечение новых клиентов. В то же время позитивным моментом является рост маржинальности облачного подразделения.

Свободный денежный поток за прошедший квартал снизился на 69,6% г/г, до RMB 13,7 млрд. Во многом снижение FCF объясняется ростом инвестиций в инфраструктуру для облачного подразделения — капитальные затраты выросли в 3,5 раза г/г. Чистая денежная позиция составила RMB 352 млрд, сократившись за год на 23,1%.

Значительная чистая денежная позиция позволяет Alibabaпроводить довольно активный байбэк. В прошедшем квартале компания выкупила свои акции на $4,1 млрд, что соответствует снижению на 30,5% относительно высокой базы прошлого квартала и доходности 2,0%. На наш взгляд, наличие чистой денежной позиции позволит Alibaba и дальше выкупать свои акции повышенными темпами. Ожидаем, что на горизонте 12 месяцев доходность байбэка составит не менее 8%.

Позитивом для бизнеса Alibaba могут стать недавние экономические стимулы в Китае. Мы допускаем, что они позволят умеренно нарастить потребительскую активность, что позитивно скажется на объеме розничных онлайн-продаж в стране. Также у Alibaba все еще достаточно низкая оценка по мультипликаторам — EV/EBITDA2025E составляет 5,8.

Для расчета целевой цены мы использовали оценку по форвардным мультипликаторам EV/Sales и EV/EBITDA относительно китайских и международных аналогов. Чтобы учесть регуляторные и политические риски в Китае, при оценке по международным аналогам мы использовали дисконт 20%.

Ключевой риск для Alibaba — возможность дальнейшего замедления темпов роста китайской экономики и дефляции. Также на акции негативно может повлиять возобновление регуляторного давления и конкуренция.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба