12 июля 2010 УНИВЕР Капитал Бобрик Павел

Мировая экономика и Россия

Мировые тренды

Аннотация

Начинается сезон корпоративных отчетов.

Общая картина

Летом редко случаются сильные тренды. Поэтому коррекционные настроения возобладали на неделе. Акции отскочили от низов и товары, облигации в противоход упали, иена впервые за месяц с лишним ослабла. В целом с начала июля по большинству рынков наблюдается боковик.

Ценовые графики

Акции

Рынки акций выросли на неделе очень сильно. Так по американским индексам была нарисована крупнейшая белая недельная свечка, а в среду крупнейшая дневная (более 30 пунктов по SP). Но, что самое главное, рост случился практически без всякого новостного повода. Да и принципиальные уровни сопротивлений пока не пробиты.

Макроэкономические отчеты показали ряд значимых ухудшений. Среди них сильное отклонение вниз американского ISM от ожиданий аналитиков, обновление рекорда по снижению потребительского кредита в США, падение более чем на 9% объема машиностроительных заказов в Японии, да и безработица на предыдущей неделе также не впечатляла. Однако, все эти цифры, каждой из которых хватило бы на то, чтобы обвалить цены на акции, были последовательно проигнорированы фондовыми, да и другими рынками. Увидев, что дальнейшего падения не происходит, спекулянты стали спешно закрывать короткие позиции, которых, как оказалось, было более чем предостаточно из-за обилия негативных прогнозов в последнее время.

Чисто технически это выглядит как отскок SP от крайне сильного уровня в 1000 пунктов. При движении вверх легко пробит прежний уровень 1050. Но если смотреть на более длинные графики, то линия нисходящего тренда с апрельского максимума по-прежнему не пробита. Медвежий тренд в силе.

Но главной дилеммой недели явилась сила отскока. Попробуем последовательно перебрать все положительные и отрицательные факторы.

Во время роста стали вспоминать, что индексы деловой активности хотя и сильно разочаровали аналитиков, но по-прежнему в зоне экспансии, что сокращения гос. расходов хотя и значительны, но их последствия скажутся на рядовых участниках рынков еще не скоро. Стресс тесты европейских банков хотя и могут выйти крайне плохими, но пока еще они не вышли.

Другими словами, с негативом в последнее время явно перебрали, а точнее забежали вперед, что и послужило главной причиной отскока.

На следующей неделе начинается сезон корпоративных отчетов. До последнего времени комментарии многих топовых менеджеров были мрачноватыми, ссылаясь главным образом на сокращение потребительского спроса. Однако на неделе произошел перелом этих мнений.

Так один из аналитиков в прямом эфире чуть ли не на пальцах провел расчет, что если ВВП США удастся во втором квартале вырасти не менее процента, то в этом случае прибыли компаний будут таковы, что 1100 пунктов по индексу SP будут вполне адекватными.

В пользу ожиданий хороших результатов корпоративных отчетов также повлияла новость о том, что BP не собирается размывать эмиссией свои акции. Напомним, в отдельные дни BP удавалось, пусть и ненадолго, но в одиночку заваливать индексы. Хотя подробностей, где брать деньги, пока нет, но и государство собирается помочь ввиду значимости компании для доходов казны и в целом для экономики, да и активность англичан среди арабских шейхов резко возросла.

Косвенным признаком относительно благополучного состояния банковского сектора явились очень хорошие цифры +9,86% за второй квартал третьего по величине банка депозитария в США State Street Corp.

Хорошие надежды подает и ритейловый сектор. По данным ICSC-Goldman Sachs, розничные продажи в США за неделю выросли на 1%, а за месяц почти на 4%. Ряд крупных американских ритейлеров - J.C.Penney Co., Macy's, Abercrombie & Fitch также сообщили о рекордных продажах. Хотя это все только косвенные данные, но уже ясно, то продажи в июне не могут сильно упасть. Попутно это рассеивает опасения о слабом финансовом состоянии потребителей.

Таким образом, сам факт начала корпоративных отчетов мог повлиять на закрытие многих коротких позиций и обусловить резкий подскок индексов.

Важным фактором для успокоения тревожных ощущений явился очередной прогноз от МВФ. Из него следовало, что мировой ВВП должен вырасти в 2010. И более того, прогноз пересмотрен в сторону увеличения с 4,2% до 4,6% в 2010 году. Правда, в 2011 году должно произойти снижение темпов роста до 4,3%. Причем основное падение должно прийтись как раз на развивающиеся рынки вроде Китая или России (с +4,3% до +4,1%). Впрочем, и США также замедлятся с 3,3% до 2,9%.

Отметим, что на неделе также вышел прогноз от ОЭСР, и там как раз наоборот ожидается замедление роста уже в 2010 году. Но он цитировался в СМИ намного реже и оказал слабое влияние на фондовые рынки.

В самом МВФ же после столь радужных перспектив перешли к главной теме релиза – утверждению, что «риск второй волны рецессии в США не ожидается», а также что «восстановление экономики США идет уверенными темпами во многом благодаря принятым правительством страны мерам по стабилизации экономики». Тезис не был достаточно развернут в части обоснования и более походил на пропаганду и зомбирование. Однако, именно эти постулаты затем назывались в СМИ наиболее вероятными причинами роста фондовых рынков.

Далее пошло о наболевшем. Бюджетный дефицит США назван угрозой. Поэтому планы (точнее пожелания) администрации уполовинить сократить дефицит к 2013 и далее стабилизировать долговое бремя на уровне около 70% от ВВП удостоились похвалы. Простой анализ показал, что текущих мер не хватает, откуда возникло пожелание «предпринять более амбициозные шаги». В частности предлагается сократить субсидии для ипотеки, повысить налоги на нефтепродукты. Повысить сборы от финансовой деятельности и внутреннего потребления(!!!). Один этот список говорит, что дела идут не ахти как. Напомним, что в январе сам директор МВФ Доминик Стросс-Кан прямо говорил о возможности второй волны рецессии, но на этот раз возможность выступить дали другим, которые эту тему не затрагивали.

Между тем менее официозные аналитики продолжают выдвигать ужастики. Бывший главный экономист МВФ Кеннет Рогофф выступил с заявлением, в Китае рынку недвижимости грозит обвал под 20-30%. Поводом для этого стало снижение в мае продаж недвижимости на четверть. Пока это не привело к снижению цен, но

учитывая принятые меры правительства по ограничению спроса (так называемая программа «11 мер», которая включает в себя повышение налогов на вторичное жилье, залоги, комиссии и т.д.), а также уже существующий ценовое завышение, это очень вероятно. Между тем в некоторых районах доходы местных властей от строительства достигают половины. Банки перегружены строительными кредитами, и поэтому могут обанкротиться при падении цен. Да и само восстановление мировой экономики не в первую очередь зависит от роста китайской недвижимости. Потому просто так обрушить цены нельзя. Нужно сдувать пузырь плавно.

В самом Китае проблему видят и обеспокоены, но советуют г. Рогоффу заниматься побольше собственными американскими делами.

Другая страшилка. На неделе в газете Financial Times опубликована статья о грядущем падении доходов инвестиционных банков. Дело в том, что гос. программы стимулирования резко сокращаются, а это значительная часть доходов банкиров. К тому же ввиду спада начало падать число подписок, слияний, поглощений, да просто брокерских комиссионных. А раз так, банковские акции в третьем квартале могут упасть, потянув за собой и индексы.

Вообще страшилки в последнее время подкупают ясностью своей логики и большой вероятностью их реализации.

И все-таки, собирая вместе все плюсы и минусы текущего состояния, это никак не тянет на 70 пунктовое увеличение SP. Поэтому приведу под конец одну из теорий заговора.

8 июля в газете Washington Post опубликована статья, в которой два члена совета ФРС рассказали об интенсивных поисках новых мер по стимулированию экономики, которые могут быть приняты в ближайшее время. Прежде всего, ставку могут опустить совсем до нуля. Для успокоения инвесторов в следующем заявлении ФРС может произойти усиление фразы о сохранении ставки с течение длительного времени. Например, «дольше, чем предполагалось. Могут прямо описать условия, при которых возможно увеличение ставки, что правда ограничит ФРС в возможных мерах. И, наконец, увеличить, объем выкупаемых ипотечных бумаг с рынка.

После того, как ставки ушли на ноль, а программы стимулирования прекращаются, сам факт, что у ФРС еще есть в запасе хоть какие меры, в состоянии успокоить ситуацию. В пользу этой гипотезы, объясняющей рост фондовых площадок, говорит тот факт, что рост начался в среду как-то неожиданно, в чистом поле, как будто кто-то о чем-то узнал. Это отчетливо видно на внутридневных графиках.

А графиком недели мне бы хотелось выбрать индийский индекс, который приготовился устанавливать годовые максимумы. Это лучшее доказательство того, что где-то экономика все-таки растет.

Для российского индекса, как сильно зависимого от западных площадок, после такого роста особенно значима опасность резкого обрушения, хотя этот сценарий и не является главным на данный момент. Но большими объемами покупать пока рано.

Валюты

Доллар снова упал.

Но в отличии от прошлой неделе он дал бой. Доллар смог укрепиться против фунта и даже против японской иены. Т.е. состав валют, против которых доллар слабеет, постоянно меняется, но сам процесс ослабления при этом не останавливается. Перестал реагировать доллар и на то, падают или растут фондовые индексы, т.е. на скачки напряженности в мире.

Оказывается, это совсем не случайно. На эту тему высказался МВФ, который на основании своих моделей считает, что такое поведение будет продолжаться еще аж целых пять лет. Конечно с временными отклонениями, и несильно. Впрочем, в моделях много неточностей, на что указывали сами докладчики. Поэтому пользоваться этими соображениями при непосредственной торговле не рекомендуется.

Рост доллара на неделе против иены произошел на идеях слабой коррекции после почти 5% ослабления в течение одного лишь июня, выборов в парламент в воскресенье, а также все более вероятном начале реформ в Японии. Так в целях борьбы с дефицитом бюджета там все более популярна становится идея повышения НДС, который сейчас один из самых низких в мире. К тому же последние макроэкономические данные на редкость плохи даже для дефляционной Японии. Чего только стоит обвальное падение заказов в мае под десять процентов, или сокращение объема выданных кредитов на два процента.

В качестве еще одной причины ослабления доллара называют все более вероятное оттягивание момента начала поднятия ставок, а это означает много ликвидности и, следовательно, снижение общих рисков. А это всегда плохо для доллара. Впрочем, можно рассмотреть эту зависимость и в обратном направлении. Само снижение доллара можно рассматривать как признак замедления мировой экономики.

Лидером среди валют развитых стран стало евро, которое уверенно отыгрывает как ослабление напряженности долговых проблем в еврозоне, и просто корректируясь после длительного падения.

Последние данные о прошедших аукционах в Европе показали достаточно уверенный спрос, в результате чего удалось даже занять больше денег, чем ожидалось. В этих условиях желающих продавать евро намного меньше.

Прошедшие заседания европейского и английского ЦБ ожидаемо ничего не поменяли со ставками. А вот комментарии дали пищу для размышлений. Если коротко, то ставки сейчас адекватные, рост будет, но прерывистый и умеренный, ликвидность будет регулироваться по мере необходимости. Последнее в переводе (исходя из практики последних недель) на нормальный означает, что ее будут давать столько, сколько потребуется всем желающим, но не афишируя. По этому поводу уже успел высказаться МВФ, который раздраженно призвал европейских коллег давать более четкие сигналы рынку, что его поддержат.

Отсюда возникает риторический вопрос, насколько успешность последних аукционов обусловлена рынком, а насколько интервенциями ЕЦБ? Т.е. последние аукционные замеры были не совсем чистым экспериментом.

Банк Англии не только сохранил ставки, но и оставил объемы выкупа бумаг в размере 200 млрд. фунтов стерлингов. Другими словами ухудшения не произошло.

Единственным грозовым облаком на этой идиллической картине являются надвигающаяся публикация 23 июля результатов стресс тестов европейских банков. При этом происходит постепенное раскрытие части информации заранее, дабы «подготовить» участников. На этой неделе опубликовали список банков, которые подвергнутся тестированию. Список расширился и сейчас представляет до 65% всего банковского сектора Европы.

Между тем сама эта проволочка с публикацией усиливают подозрения. Чего только стоит фраза Ж-к. Трише, что банковскому сектору придется нарастить капитализацию.

Как-то незаметно и без помпы вышел на неделе доклад конгресса США о валютных манипуляциях, который должен был выйти еще в апреле. Причина задержки ясна – оказывается, Китай не манипулирует курсом. Т.е. США капитулировало по этому вопросу. Сейчас они не в том положении, чтобы вести баталии еще и по этому поводу. Тем более что Китай начал укреплять свою валюту. Правда их темпы в последнее время начали стремиться к нулю, но зато честь соблюдена. Впрочем, многих конгрессменов это не удовлетворило и они собираются жаловаться во все, что только получится. Благо последние данные по торговому балансу не только не показали сокращение профицита китайской внешней торговли, но и даже показали некоторое увеличение до +20(!!!) млрд.

Российский рубль укрепился на этой неделе ввиду роста склонности к рискованным активам. За последний месяц образовался сильный уровень поддержки около 30,80, на котором и закончилась неделя. В случае его пробития возможно укрепление курса на величину около рубля. Однако, более вероятным является сценарий разворота на фондовых площадках и соответственно ослабление рубля.

Облигации

Поведение облигаций было типичным при росте фондовых площадок. Деньги перетекали из консервативных облигаций в рискованные акции.

Падение было несильным, по крайней мере не адекватно росту фондовых индексов. Это говорит о том, что имелся в целом приток денег в финансовую систему.

Данное заключение подтверждается начавшимся ростом цен на короткие облигации. Даже евролибор начал подниматься в цене. Да и последние аукционы в Европе говорят о достаточности денежных ресурсов мире.

В принципе такое поведение согласуется с утверждениями Трише о гибкой политике, которая на практике свелась к увеличению раздачи дешевых кредитов. С высказываниями МВФ о необходимости более четких сигналах рынку, что его поддержат.

Но похожие процессы наблюдаются не только в Европе. Самое крупное IPO за всю мировую историю Китайского сельскохозяйственного банка прошло также очень хорошо. В США ставки по ипотеке вышли на исторические минимумы.

Это говорит о единой мировой тенденции, так как будто во всем мире единовременно стали бороться с замедлением мировой экономики.

В этой связи интересно начинают звучать слова Ж-к Трише, Сначала Ж-к. Трише заявил, что кризис еще не закончен. Но далее неожиданное. "Мы (ЕЦБ) полностью отвергаем точку зрения, согласно которой сокращение госрасходов окажет отрицательное влияние на экономический рост". Но расходы являются частью ВВП, и поэтому их сокращение по определению не может не приводить к его сокращению.

Сейчас в самой Франции (по квоте которой в выдвинут Ж-к Трише), происходит клановые разборки с участием самого президента. И там оппозиция в пылу дискуссии потребовала у Саркози объяснить, как это в принципе можно совместить рост с урезанием расходов. Но это был риторический вопрос.

Перед заседанием английского Центробанка Британская торговая палата выпустила релиз, в котором в частности прогнозируется, что ставки на островах будут нулевыми до мая 2011 года. Такое побоялся сказать даже сам центробанк.

Что касается самого сокращения расходов, то в Грецию, которая сейчас является передовиком в этом направлении, прибыла первая комиссия от Евросоюза. Она в качестве главного результата сделала вывод, что страна соблюдает обязательства по сокращению бюджетного дефицита, хотя и есть отдельные недостатки. Подобный пример показывает, что сокращения вполне реальны даже в условиях сильной социальной напряженности.

Товары

Товарная группа вместе с акциями сходила вверх. Приблизительно с тем же размахом и уперлась приблизительно в аналогичные уровни. Поэтому нельзя считать поведение товаров независимыми на прошедшей неделе.

В основе такого поведения лежат жесткие ценовые спреды между нефтью и фондовыми индексами. Изменения запасов энергоносителей также не преподнесли каких-то неожиданностей. Можно только отметить, что запасы бензина перестали стремиться к нормальным значениям за последние пять лет. Но это не смогло значимо замедлить рост цен.

Среди новостей следует отметить сообщение о том, что нефть с российского нефтепровода ВСТО вместо того, чтобы направиться (как планировалось изначально) на азиатские рынки, неожиданно оказалась в США. Всего за несколько месяцев поставки выросли до 100 тыс. баррелей в день, что уже сказывается на ценах в этом регионе.

Хотя пока цельной картины не вырисовывается, но в целом Азия, и особенно Китай, перехватывают нефть из персидского залива. О том, как нужна нефть Америке, свидетельствует тот факт, что на неделе федеральным апелляционным судом США был отменен мораторий на глубоководное бурение, который наложил сам президент после аварии в Мексиканском заливе. Поэтому Российская нефть, которая к тому же более высокого качества, пришлась очень кстати.

Последний отчет МВФ пересмотрел прогнозные цены на нефть в сторону понижения с 80 и 83 долларов за баррель в 2010/2011 годах до 75,3 т 77,5 соответственно ввиду замедления мировой экономики.

Металлы на неделе торговались вяло. С начала лета по промышленной подгруппе идет унылый боковик. Драгоценные металлы поживее, но с тем же результатом.

Слухи о крупных продажах золота, а точнее о залогах золота за евро, подтвердились на той неделе в отчете базельского банка развития. Между тем Китай в ответ на вопросы, куда он собирается девать резервы, если вложения в американские казначейки будут сокращаться, опроверг слухи о том, что золото станет основой его накоплений. Текущие цены на золото по-прежнему очень привлекательны для покупок

Единственной товарной группой, где что-то происходит, оказались зерновые. Засухи во многих регионах земли, в том числе и в России, привели к тому, что

достигнуты максимумы цен с начала года по пшенице и сое. По кукурузе – главной зерновой культуре – цены уперлись в сильный уровень сопротивления.

Пока более вероятным сценарием является пробитие уровня по примеру других культур.

По софтам значимых движений не было.

Макроэкономические показатели

Отчетов на неделе было не очень много, но чуть ли не в половине из них зафиксированы сильные отклонения реальных цифр от ожиданий, т.е. неожиданностей на неделе хватало с избытком.

В целом неделя была уверенно негативной. Наихудшие результаты зафиксированы по потребительскому кредиту и промышленности.

ВВП.

На неделе вышли окончательные цифры по ВВП Евросоюза в первом квартале. Никаких изменений по сравнению с предварительными оценками не случилось. По прежнему рост составил всего +0,2% по отношению к 4 кварталу 2009 года, т.е. роста практически не было.

Безработица.

Из значимых отчетов только один. Недельное число первичных обращений по безработице снизилось по сравнению с прошлой неделей с 475 тыс до 454 тыс., тем самым притушив на время все вспыхнувшие было в последнее время тревоги, из-за который аналитики в своих прогнозах «прогнулись» до 460 тыс.

Промышленность.

Промышленный блок был главным на неделе, и в целом по его результатам беспокойство за сектор усилилось.

Началась неделя с того, что майские промышленные заказы в Германии после роста на +3,2% в апреле и ожиданий в +0,5% уверенно ушли в минус до -0,5%. А погодовое сравнение упало с +30,10% до 24,8%.

Далее майские заказы в Японии упали до -9,10%(!!!), что близко к двузначным темпам. И это после +4,0% в апреле и -3,0+% ожиданий. Напомним, что вышедшие на прошлой неделе предварительные данные показывают также снижение на -0,1% уже самого промышленного выпуска.

В Великобритании падение заказов началось еще в апреле -0,4%. Но его пересмотрели в худшую сторону до -0,7%. В результате аналитиков, которые надеялись на отскок до +0,5%, что формально означало бы прирост по итогам двух месяцев, ждало разочарование. Даже больший прирост в мае +0,7% дал в итоге чистый ноль.

Само промышленное производство в апреле в погодовом сравнении пересмотрели вообще с 2,1% до +1,0%, Но в мае прирост пока еще держится - +2,6%, что приблизительно совпало с ожиданиями. Но это скорее заслуга падения год назад, чем роста в мае, т.е. это в первую очередь эффект базы.

Единственная радость в промышленном секторе пришла из Германии. Майский промышленный выпуск неожиданно вырос на +2,6% при +1,5% ожиданий. Это также оказалось значительно выше апрельского прироста в +1,2%, которое также пересмотрели вверх с +0,9%.

Напомним, что на прошлой неделе японский промышленный выпуск ушел в ноль, а американские заказы ушли в минус до -0,5%.Кстати, на этой неделе другой косвенный показатель – оптовые запасы приросли на +0,5% против +0,2% в апреле. Т.е мало того, что выпуск тормозится, так он еще и переориентируется на склад.

Суммируя, в мае отмечены очень серьезные сигналы торможения роста промышленности. Пока сам рост еще происходит, но заказы уже снижаются.

Строительство.

Цены в Великобритании на недвижимость продолжают снижение. По данным Halifax в июне цены упали к маю на -0,6%, а в мае они упали еще на -0,4%.

Продажи, доходы, расходы.

В Европе розничные продажи после падения в апреле на -0,9% (что пересмотрели с более плохих -1,2%), отскочили вверх до +0,2%, что несколько ниже ожиданий +0,3%. Таким образом, компенсировать предыдущее падение не удалось. Единственным отрадным фактом является неожиданный погодовой прирост +0,3% против ожидания падения -0,2%.. Но все равно, уже год как продажи не растут в Евросоюзе.

В Японии майские продажи выросли на +2,8% , но это сильно ниже ожиданий в 4,6% и +4,9% апрельского прироста.

Разгромными вышли американские данные по выданным потребительским кредитам в мае. Вместо -2,0 млрд ожиданий вышло -9,1(!!!) млрд. Более того, апрельский кредит с вполне приемлемых +1,0 млрд пересмотрели до -14,9 млрд.. Как могут пройти такие суммы незамеченными, лично моей фантазии не хватает. Напомним, что за последние месяцы потребительский спрос вышел на фокус внимания экономистов. Поэтому создается впечатление, что лучшие кадры американского Госкомстата по дезинформации срочно перекинули из блока безработицы на потребительский сектор.

Кредитный негатив несколько скрасили в целом неплохие данные по продажам в американских торговых сетях. Хотя сильного роста показателей не случилось, но некоторое время эти данные называли причиной роста фондовых индексов в середине недели.

Цены

Американский PPI в июне показал +5,1% по сравнению с ценами год назад, что оказалось несколько ниже как ожиданий в 5,3% , так и +5,7% в мае. Но в целом данные без неожиданностей.

Аналогичные данные в Германии, где потребительские цена привычно почти не изменились - +0,1%.

Финансовые потоки.

Торговый баланс Великобритании за май вышел сильно хуже. После -7,4 млрд. в апреле сальдо упало до -8,1 млрд. Это стало неожиданностью, поскольку аналитики напротив ожидали сокращения дефицита до -7,0%.

Китайский торговый баланс просто вышел неприличным. Напомним, что только на этой неделе США пошли на уступки и согласились с тем, что Китай не манипулирует валютой. В мае было +19,5 млрд положительного сальдо Китая, из-за чего чуть было не началась торговая война, а Китай был вынужден наконец начать ревальвацию юаня. После некоторого укрепления китайской валюты аналитики ожидали падения сальдо до 13,8% млрд, на вышло все +20 млрд. Причем импорт упал с 48 до 34, а экспорт практически не изменился, чем и удивил аналитиков.

Индексы настроений.

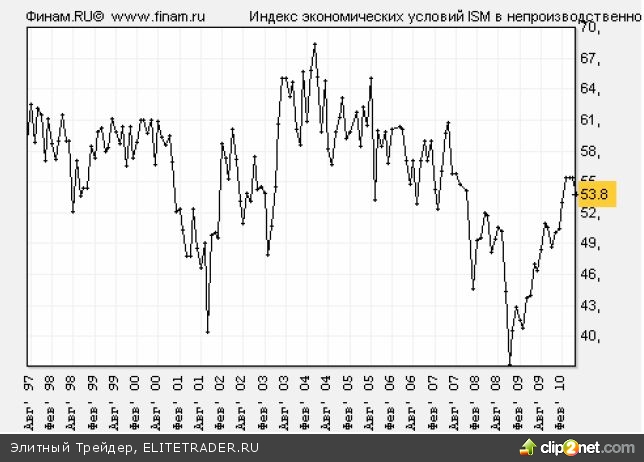

Главный индекс месяца – американский ISM в услугах - вышел очень плохим. После 55,4 в мае и 55 ожиданий вышло только +53,8.

На графике видно нечто похожее на остановку восходящего тренда. Официальная пропаганда больше обращала внимание на тот факт, что цифры по-прежнему находятся в зоне, предполагающий рост. Но это слабое утешение. Напомним, что услуги занимают более 60 американского ВВП.

В Великобритании также ухудшение. Хотя помесячная динамика индекса деловой активности CIPS нулевая с 55,4 пунктами, но ожидали сильный рост до 55,5.

И только в Европе стабильно с 55.4 пунктами по PMI.

Собирая это с июньскими индексами, вышедшими на прошлой неделе, вырисовывается общая картина несбывшихся надежд аналитиков, хотя и при ожиданиях продолжения роста экономики.

Удачной торговли.

Мировые тренды

Аннотация

Начинается сезон корпоративных отчетов.

Общая картина

Летом редко случаются сильные тренды. Поэтому коррекционные настроения возобладали на неделе. Акции отскочили от низов и товары, облигации в противоход упали, иена впервые за месяц с лишним ослабла. В целом с начала июля по большинству рынков наблюдается боковик.

Ценовые графики

Акции

Рынки акций выросли на неделе очень сильно. Так по американским индексам была нарисована крупнейшая белая недельная свечка, а в среду крупнейшая дневная (более 30 пунктов по SP). Но, что самое главное, рост случился практически без всякого новостного повода. Да и принципиальные уровни сопротивлений пока не пробиты.

Макроэкономические отчеты показали ряд значимых ухудшений. Среди них сильное отклонение вниз американского ISM от ожиданий аналитиков, обновление рекорда по снижению потребительского кредита в США, падение более чем на 9% объема машиностроительных заказов в Японии, да и безработица на предыдущей неделе также не впечатляла. Однако, все эти цифры, каждой из которых хватило бы на то, чтобы обвалить цены на акции, были последовательно проигнорированы фондовыми, да и другими рынками. Увидев, что дальнейшего падения не происходит, спекулянты стали спешно закрывать короткие позиции, которых, как оказалось, было более чем предостаточно из-за обилия негативных прогнозов в последнее время.

Чисто технически это выглядит как отскок SP от крайне сильного уровня в 1000 пунктов. При движении вверх легко пробит прежний уровень 1050. Но если смотреть на более длинные графики, то линия нисходящего тренда с апрельского максимума по-прежнему не пробита. Медвежий тренд в силе.

Но главной дилеммой недели явилась сила отскока. Попробуем последовательно перебрать все положительные и отрицательные факторы.

Во время роста стали вспоминать, что индексы деловой активности хотя и сильно разочаровали аналитиков, но по-прежнему в зоне экспансии, что сокращения гос. расходов хотя и значительны, но их последствия скажутся на рядовых участниках рынков еще не скоро. Стресс тесты европейских банков хотя и могут выйти крайне плохими, но пока еще они не вышли.

Другими словами, с негативом в последнее время явно перебрали, а точнее забежали вперед, что и послужило главной причиной отскока.

На следующей неделе начинается сезон корпоративных отчетов. До последнего времени комментарии многих топовых менеджеров были мрачноватыми, ссылаясь главным образом на сокращение потребительского спроса. Однако на неделе произошел перелом этих мнений.

Так один из аналитиков в прямом эфире чуть ли не на пальцах провел расчет, что если ВВП США удастся во втором квартале вырасти не менее процента, то в этом случае прибыли компаний будут таковы, что 1100 пунктов по индексу SP будут вполне адекватными.

В пользу ожиданий хороших результатов корпоративных отчетов также повлияла новость о том, что BP не собирается размывать эмиссией свои акции. Напомним, в отдельные дни BP удавалось, пусть и ненадолго, но в одиночку заваливать индексы. Хотя подробностей, где брать деньги, пока нет, но и государство собирается помочь ввиду значимости компании для доходов казны и в целом для экономики, да и активность англичан среди арабских шейхов резко возросла.

Косвенным признаком относительно благополучного состояния банковского сектора явились очень хорошие цифры +9,86% за второй квартал третьего по величине банка депозитария в США State Street Corp.

Хорошие надежды подает и ритейловый сектор. По данным ICSC-Goldman Sachs, розничные продажи в США за неделю выросли на 1%, а за месяц почти на 4%. Ряд крупных американских ритейлеров - J.C.Penney Co., Macy's, Abercrombie & Fitch также сообщили о рекордных продажах. Хотя это все только косвенные данные, но уже ясно, то продажи в июне не могут сильно упасть. Попутно это рассеивает опасения о слабом финансовом состоянии потребителей.

Таким образом, сам факт начала корпоративных отчетов мог повлиять на закрытие многих коротких позиций и обусловить резкий подскок индексов.

Важным фактором для успокоения тревожных ощущений явился очередной прогноз от МВФ. Из него следовало, что мировой ВВП должен вырасти в 2010. И более того, прогноз пересмотрен в сторону увеличения с 4,2% до 4,6% в 2010 году. Правда, в 2011 году должно произойти снижение темпов роста до 4,3%. Причем основное падение должно прийтись как раз на развивающиеся рынки вроде Китая или России (с +4,3% до +4,1%). Впрочем, и США также замедлятся с 3,3% до 2,9%.

Отметим, что на неделе также вышел прогноз от ОЭСР, и там как раз наоборот ожидается замедление роста уже в 2010 году. Но он цитировался в СМИ намного реже и оказал слабое влияние на фондовые рынки.

В самом МВФ же после столь радужных перспектив перешли к главной теме релиза – утверждению, что «риск второй волны рецессии в США не ожидается», а также что «восстановление экономики США идет уверенными темпами во многом благодаря принятым правительством страны мерам по стабилизации экономики». Тезис не был достаточно развернут в части обоснования и более походил на пропаганду и зомбирование. Однако, именно эти постулаты затем назывались в СМИ наиболее вероятными причинами роста фондовых рынков.

Далее пошло о наболевшем. Бюджетный дефицит США назван угрозой. Поэтому планы (точнее пожелания) администрации уполовинить сократить дефицит к 2013 и далее стабилизировать долговое бремя на уровне около 70% от ВВП удостоились похвалы. Простой анализ показал, что текущих мер не хватает, откуда возникло пожелание «предпринять более амбициозные шаги». В частности предлагается сократить субсидии для ипотеки, повысить налоги на нефтепродукты. Повысить сборы от финансовой деятельности и внутреннего потребления(!!!). Один этот список говорит, что дела идут не ахти как. Напомним, что в январе сам директор МВФ Доминик Стросс-Кан прямо говорил о возможности второй волны рецессии, но на этот раз возможность выступить дали другим, которые эту тему не затрагивали.

Между тем менее официозные аналитики продолжают выдвигать ужастики. Бывший главный экономист МВФ Кеннет Рогофф выступил с заявлением, в Китае рынку недвижимости грозит обвал под 20-30%. Поводом для этого стало снижение в мае продаж недвижимости на четверть. Пока это не привело к снижению цен, но

учитывая принятые меры правительства по ограничению спроса (так называемая программа «11 мер», которая включает в себя повышение налогов на вторичное жилье, залоги, комиссии и т.д.), а также уже существующий ценовое завышение, это очень вероятно. Между тем в некоторых районах доходы местных властей от строительства достигают половины. Банки перегружены строительными кредитами, и поэтому могут обанкротиться при падении цен. Да и само восстановление мировой экономики не в первую очередь зависит от роста китайской недвижимости. Потому просто так обрушить цены нельзя. Нужно сдувать пузырь плавно.

В самом Китае проблему видят и обеспокоены, но советуют г. Рогоффу заниматься побольше собственными американскими делами.

Другая страшилка. На неделе в газете Financial Times опубликована статья о грядущем падении доходов инвестиционных банков. Дело в том, что гос. программы стимулирования резко сокращаются, а это значительная часть доходов банкиров. К тому же ввиду спада начало падать число подписок, слияний, поглощений, да просто брокерских комиссионных. А раз так, банковские акции в третьем квартале могут упасть, потянув за собой и индексы.

Вообще страшилки в последнее время подкупают ясностью своей логики и большой вероятностью их реализации.

И все-таки, собирая вместе все плюсы и минусы текущего состояния, это никак не тянет на 70 пунктовое увеличение SP. Поэтому приведу под конец одну из теорий заговора.

8 июля в газете Washington Post опубликована статья, в которой два члена совета ФРС рассказали об интенсивных поисках новых мер по стимулированию экономики, которые могут быть приняты в ближайшее время. Прежде всего, ставку могут опустить совсем до нуля. Для успокоения инвесторов в следующем заявлении ФРС может произойти усиление фразы о сохранении ставки с течение длительного времени. Например, «дольше, чем предполагалось. Могут прямо описать условия, при которых возможно увеличение ставки, что правда ограничит ФРС в возможных мерах. И, наконец, увеличить, объем выкупаемых ипотечных бумаг с рынка.

После того, как ставки ушли на ноль, а программы стимулирования прекращаются, сам факт, что у ФРС еще есть в запасе хоть какие меры, в состоянии успокоить ситуацию. В пользу этой гипотезы, объясняющей рост фондовых площадок, говорит тот факт, что рост начался в среду как-то неожиданно, в чистом поле, как будто кто-то о чем-то узнал. Это отчетливо видно на внутридневных графиках.

А графиком недели мне бы хотелось выбрать индийский индекс, который приготовился устанавливать годовые максимумы. Это лучшее доказательство того, что где-то экономика все-таки растет.

Для российского индекса, как сильно зависимого от западных площадок, после такого роста особенно значима опасность резкого обрушения, хотя этот сценарий и не является главным на данный момент. Но большими объемами покупать пока рано.

Валюты

Доллар снова упал.

Но в отличии от прошлой неделе он дал бой. Доллар смог укрепиться против фунта и даже против японской иены. Т.е. состав валют, против которых доллар слабеет, постоянно меняется, но сам процесс ослабления при этом не останавливается. Перестал реагировать доллар и на то, падают или растут фондовые индексы, т.е. на скачки напряженности в мире.

Оказывается, это совсем не случайно. На эту тему высказался МВФ, который на основании своих моделей считает, что такое поведение будет продолжаться еще аж целых пять лет. Конечно с временными отклонениями, и несильно. Впрочем, в моделях много неточностей, на что указывали сами докладчики. Поэтому пользоваться этими соображениями при непосредственной торговле не рекомендуется.

Рост доллара на неделе против иены произошел на идеях слабой коррекции после почти 5% ослабления в течение одного лишь июня, выборов в парламент в воскресенье, а также все более вероятном начале реформ в Японии. Так в целях борьбы с дефицитом бюджета там все более популярна становится идея повышения НДС, который сейчас один из самых низких в мире. К тому же последние макроэкономические данные на редкость плохи даже для дефляционной Японии. Чего только стоит обвальное падение заказов в мае под десять процентов, или сокращение объема выданных кредитов на два процента.

В качестве еще одной причины ослабления доллара называют все более вероятное оттягивание момента начала поднятия ставок, а это означает много ликвидности и, следовательно, снижение общих рисков. А это всегда плохо для доллара. Впрочем, можно рассмотреть эту зависимость и в обратном направлении. Само снижение доллара можно рассматривать как признак замедления мировой экономики.

Лидером среди валют развитых стран стало евро, которое уверенно отыгрывает как ослабление напряженности долговых проблем в еврозоне, и просто корректируясь после длительного падения.

Последние данные о прошедших аукционах в Европе показали достаточно уверенный спрос, в результате чего удалось даже занять больше денег, чем ожидалось. В этих условиях желающих продавать евро намного меньше.

Прошедшие заседания европейского и английского ЦБ ожидаемо ничего не поменяли со ставками. А вот комментарии дали пищу для размышлений. Если коротко, то ставки сейчас адекватные, рост будет, но прерывистый и умеренный, ликвидность будет регулироваться по мере необходимости. Последнее в переводе (исходя из практики последних недель) на нормальный означает, что ее будут давать столько, сколько потребуется всем желающим, но не афишируя. По этому поводу уже успел высказаться МВФ, который раздраженно призвал европейских коллег давать более четкие сигналы рынку, что его поддержат.

Отсюда возникает риторический вопрос, насколько успешность последних аукционов обусловлена рынком, а насколько интервенциями ЕЦБ? Т.е. последние аукционные замеры были не совсем чистым экспериментом.

Банк Англии не только сохранил ставки, но и оставил объемы выкупа бумаг в размере 200 млрд. фунтов стерлингов. Другими словами ухудшения не произошло.

Единственным грозовым облаком на этой идиллической картине являются надвигающаяся публикация 23 июля результатов стресс тестов европейских банков. При этом происходит постепенное раскрытие части информации заранее, дабы «подготовить» участников. На этой неделе опубликовали список банков, которые подвергнутся тестированию. Список расширился и сейчас представляет до 65% всего банковского сектора Европы.

Между тем сама эта проволочка с публикацией усиливают подозрения. Чего только стоит фраза Ж-к. Трише, что банковскому сектору придется нарастить капитализацию.

Как-то незаметно и без помпы вышел на неделе доклад конгресса США о валютных манипуляциях, который должен был выйти еще в апреле. Причина задержки ясна – оказывается, Китай не манипулирует курсом. Т.е. США капитулировало по этому вопросу. Сейчас они не в том положении, чтобы вести баталии еще и по этому поводу. Тем более что Китай начал укреплять свою валюту. Правда их темпы в последнее время начали стремиться к нулю, но зато честь соблюдена. Впрочем, многих конгрессменов это не удовлетворило и они собираются жаловаться во все, что только получится. Благо последние данные по торговому балансу не только не показали сокращение профицита китайской внешней торговли, но и даже показали некоторое увеличение до +20(!!!) млрд.

Российский рубль укрепился на этой неделе ввиду роста склонности к рискованным активам. За последний месяц образовался сильный уровень поддержки около 30,80, на котором и закончилась неделя. В случае его пробития возможно укрепление курса на величину около рубля. Однако, более вероятным является сценарий разворота на фондовых площадках и соответственно ослабление рубля.

Облигации

Поведение облигаций было типичным при росте фондовых площадок. Деньги перетекали из консервативных облигаций в рискованные акции.

Падение было несильным, по крайней мере не адекватно росту фондовых индексов. Это говорит о том, что имелся в целом приток денег в финансовую систему.

Данное заключение подтверждается начавшимся ростом цен на короткие облигации. Даже евролибор начал подниматься в цене. Да и последние аукционы в Европе говорят о достаточности денежных ресурсов мире.

В принципе такое поведение согласуется с утверждениями Трише о гибкой политике, которая на практике свелась к увеличению раздачи дешевых кредитов. С высказываниями МВФ о необходимости более четких сигналах рынку, что его поддержат.

Но похожие процессы наблюдаются не только в Европе. Самое крупное IPO за всю мировую историю Китайского сельскохозяйственного банка прошло также очень хорошо. В США ставки по ипотеке вышли на исторические минимумы.

Это говорит о единой мировой тенденции, так как будто во всем мире единовременно стали бороться с замедлением мировой экономики.

В этой связи интересно начинают звучать слова Ж-к Трише, Сначала Ж-к. Трише заявил, что кризис еще не закончен. Но далее неожиданное. "Мы (ЕЦБ) полностью отвергаем точку зрения, согласно которой сокращение госрасходов окажет отрицательное влияние на экономический рост". Но расходы являются частью ВВП, и поэтому их сокращение по определению не может не приводить к его сокращению.

Сейчас в самой Франции (по квоте которой в выдвинут Ж-к Трише), происходит клановые разборки с участием самого президента. И там оппозиция в пылу дискуссии потребовала у Саркози объяснить, как это в принципе можно совместить рост с урезанием расходов. Но это был риторический вопрос.

Перед заседанием английского Центробанка Британская торговая палата выпустила релиз, в котором в частности прогнозируется, что ставки на островах будут нулевыми до мая 2011 года. Такое побоялся сказать даже сам центробанк.

Что касается самого сокращения расходов, то в Грецию, которая сейчас является передовиком в этом направлении, прибыла первая комиссия от Евросоюза. Она в качестве главного результата сделала вывод, что страна соблюдает обязательства по сокращению бюджетного дефицита, хотя и есть отдельные недостатки. Подобный пример показывает, что сокращения вполне реальны даже в условиях сильной социальной напряженности.

Товары

Товарная группа вместе с акциями сходила вверх. Приблизительно с тем же размахом и уперлась приблизительно в аналогичные уровни. Поэтому нельзя считать поведение товаров независимыми на прошедшей неделе.

В основе такого поведения лежат жесткие ценовые спреды между нефтью и фондовыми индексами. Изменения запасов энергоносителей также не преподнесли каких-то неожиданностей. Можно только отметить, что запасы бензина перестали стремиться к нормальным значениям за последние пять лет. Но это не смогло значимо замедлить рост цен.

Среди новостей следует отметить сообщение о том, что нефть с российского нефтепровода ВСТО вместо того, чтобы направиться (как планировалось изначально) на азиатские рынки, неожиданно оказалась в США. Всего за несколько месяцев поставки выросли до 100 тыс. баррелей в день, что уже сказывается на ценах в этом регионе.

Хотя пока цельной картины не вырисовывается, но в целом Азия, и особенно Китай, перехватывают нефть из персидского залива. О том, как нужна нефть Америке, свидетельствует тот факт, что на неделе федеральным апелляционным судом США был отменен мораторий на глубоководное бурение, который наложил сам президент после аварии в Мексиканском заливе. Поэтому Российская нефть, которая к тому же более высокого качества, пришлась очень кстати.

Последний отчет МВФ пересмотрел прогнозные цены на нефть в сторону понижения с 80 и 83 долларов за баррель в 2010/2011 годах до 75,3 т 77,5 соответственно ввиду замедления мировой экономики.

Металлы на неделе торговались вяло. С начала лета по промышленной подгруппе идет унылый боковик. Драгоценные металлы поживее, но с тем же результатом.

Слухи о крупных продажах золота, а точнее о залогах золота за евро, подтвердились на той неделе в отчете базельского банка развития. Между тем Китай в ответ на вопросы, куда он собирается девать резервы, если вложения в американские казначейки будут сокращаться, опроверг слухи о том, что золото станет основой его накоплений. Текущие цены на золото по-прежнему очень привлекательны для покупок

Единственной товарной группой, где что-то происходит, оказались зерновые. Засухи во многих регионах земли, в том числе и в России, привели к тому, что

достигнуты максимумы цен с начала года по пшенице и сое. По кукурузе – главной зерновой культуре – цены уперлись в сильный уровень сопротивления.

Пока более вероятным сценарием является пробитие уровня по примеру других культур.

По софтам значимых движений не было.

Макроэкономические показатели

Отчетов на неделе было не очень много, но чуть ли не в половине из них зафиксированы сильные отклонения реальных цифр от ожиданий, т.е. неожиданностей на неделе хватало с избытком.

В целом неделя была уверенно негативной. Наихудшие результаты зафиксированы по потребительскому кредиту и промышленности.

ВВП.

На неделе вышли окончательные цифры по ВВП Евросоюза в первом квартале. Никаких изменений по сравнению с предварительными оценками не случилось. По прежнему рост составил всего +0,2% по отношению к 4 кварталу 2009 года, т.е. роста практически не было.

Безработица.

Из значимых отчетов только один. Недельное число первичных обращений по безработице снизилось по сравнению с прошлой неделей с 475 тыс до 454 тыс., тем самым притушив на время все вспыхнувшие было в последнее время тревоги, из-за который аналитики в своих прогнозах «прогнулись» до 460 тыс.

Промышленность.

Промышленный блок был главным на неделе, и в целом по его результатам беспокойство за сектор усилилось.

Началась неделя с того, что майские промышленные заказы в Германии после роста на +3,2% в апреле и ожиданий в +0,5% уверенно ушли в минус до -0,5%. А погодовое сравнение упало с +30,10% до 24,8%.

Далее майские заказы в Японии упали до -9,10%(!!!), что близко к двузначным темпам. И это после +4,0% в апреле и -3,0+% ожиданий. Напомним, что вышедшие на прошлой неделе предварительные данные показывают также снижение на -0,1% уже самого промышленного выпуска.

В Великобритании падение заказов началось еще в апреле -0,4%. Но его пересмотрели в худшую сторону до -0,7%. В результате аналитиков, которые надеялись на отскок до +0,5%, что формально означало бы прирост по итогам двух месяцев, ждало разочарование. Даже больший прирост в мае +0,7% дал в итоге чистый ноль.

Само промышленное производство в апреле в погодовом сравнении пересмотрели вообще с 2,1% до +1,0%, Но в мае прирост пока еще держится - +2,6%, что приблизительно совпало с ожиданиями. Но это скорее заслуга падения год назад, чем роста в мае, т.е. это в первую очередь эффект базы.

Единственная радость в промышленном секторе пришла из Германии. Майский промышленный выпуск неожиданно вырос на +2,6% при +1,5% ожиданий. Это также оказалось значительно выше апрельского прироста в +1,2%, которое также пересмотрели вверх с +0,9%.

Напомним, что на прошлой неделе японский промышленный выпуск ушел в ноль, а американские заказы ушли в минус до -0,5%.Кстати, на этой неделе другой косвенный показатель – оптовые запасы приросли на +0,5% против +0,2% в апреле. Т.е мало того, что выпуск тормозится, так он еще и переориентируется на склад.

Суммируя, в мае отмечены очень серьезные сигналы торможения роста промышленности. Пока сам рост еще происходит, но заказы уже снижаются.

Строительство.

Цены в Великобритании на недвижимость продолжают снижение. По данным Halifax в июне цены упали к маю на -0,6%, а в мае они упали еще на -0,4%.

Продажи, доходы, расходы.

В Европе розничные продажи после падения в апреле на -0,9% (что пересмотрели с более плохих -1,2%), отскочили вверх до +0,2%, что несколько ниже ожиданий +0,3%. Таким образом, компенсировать предыдущее падение не удалось. Единственным отрадным фактом является неожиданный погодовой прирост +0,3% против ожидания падения -0,2%.. Но все равно, уже год как продажи не растут в Евросоюзе.

В Японии майские продажи выросли на +2,8% , но это сильно ниже ожиданий в 4,6% и +4,9% апрельского прироста.

Разгромными вышли американские данные по выданным потребительским кредитам в мае. Вместо -2,0 млрд ожиданий вышло -9,1(!!!) млрд. Более того, апрельский кредит с вполне приемлемых +1,0 млрд пересмотрели до -14,9 млрд.. Как могут пройти такие суммы незамеченными, лично моей фантазии не хватает. Напомним, что за последние месяцы потребительский спрос вышел на фокус внимания экономистов. Поэтому создается впечатление, что лучшие кадры американского Госкомстата по дезинформации срочно перекинули из блока безработицы на потребительский сектор.

Кредитный негатив несколько скрасили в целом неплохие данные по продажам в американских торговых сетях. Хотя сильного роста показателей не случилось, но некоторое время эти данные называли причиной роста фондовых индексов в середине недели.

Цены

Американский PPI в июне показал +5,1% по сравнению с ценами год назад, что оказалось несколько ниже как ожиданий в 5,3% , так и +5,7% в мае. Но в целом данные без неожиданностей.

Аналогичные данные в Германии, где потребительские цена привычно почти не изменились - +0,1%.

Финансовые потоки.

Торговый баланс Великобритании за май вышел сильно хуже. После -7,4 млрд. в апреле сальдо упало до -8,1 млрд. Это стало неожиданностью, поскольку аналитики напротив ожидали сокращения дефицита до -7,0%.

Китайский торговый баланс просто вышел неприличным. Напомним, что только на этой неделе США пошли на уступки и согласились с тем, что Китай не манипулирует валютой. В мае было +19,5 млрд положительного сальдо Китая, из-за чего чуть было не началась торговая война, а Китай был вынужден наконец начать ревальвацию юаня. После некоторого укрепления китайской валюты аналитики ожидали падения сальдо до 13,8% млрд, на вышло все +20 млрд. Причем импорт упал с 48 до 34, а экспорт практически не изменился, чем и удивил аналитиков.

Индексы настроений.

Главный индекс месяца – американский ISM в услугах - вышел очень плохим. После 55,4 в мае и 55 ожиданий вышло только +53,8.

На графике видно нечто похожее на остановку восходящего тренда. Официальная пропаганда больше обращала внимание на тот факт, что цифры по-прежнему находятся в зоне, предполагающий рост. Но это слабое утешение. Напомним, что услуги занимают более 60 американского ВВП.

В Великобритании также ухудшение. Хотя помесячная динамика индекса деловой активности CIPS нулевая с 55,4 пунктами, но ожидали сильный рост до 55,5.

И только в Европе стабильно с 55.4 пунктами по PMI.

Собирая это с июньскими индексами, вышедшими на прошлой неделе, вырисовывается общая картина несбывшихся надежд аналитиков, хотя и при ожиданиях продолжения роста экономики.

Удачной торговли.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба