19 октября 2010 Rietumu Trading

МВФ и G7 решили не критиковать Японию

Япония смогла избежать на выходных открытой критики со стороны коллег G7 и МВФ за интервенцию на валютном рынке. Участники обсуждения предпочли сосредоточиться на поиске решений проблемы дисбаланса на мировом рынке валют и поиске решений «валютных споров»

ФРС еще больше смягчит монетарную политику

Во вторник состоялось заседание ФРС США, на котором члены ФРС согласились с тем, что хрупкое восстановление экономики нуждается в поддержке. Кроме обсуждений, конкретных решений принято не было, но рынки уверовали в дополнительное вливание ликвидности на рынках. Ожидается, что информация о том, насколько велики будут такие вливания, появится после следующего заседания 2-3 ноября. Особое внимание было уделено такому инструменту, как скупка дополнительных объемов долгосрочных государственных облигаций

Бонусы на Wall-Street достигли рекорда

В этом году в 35 инвестиционных и финансовых компаниях планируются выплаты различного рода компенсаций и бонусов на сумму в $144 миллиарда по сравнению со $139 миллиардами, выплаченными в 2009 году.

ЗВР Китая выросли до $2,65 трлн

За июль-сентябрь ЗВР прибавили 194 млрд долл., достигнув рекордного значения - 2,65 трлн долл. Это резко контрастирует с итогами за второй квартал, когда китайские резервы показали самые низкие темпы роста за последние 11 лет - всего 7,2 млрд долл.

Корпоративные новости

Слияния и поглощения: Фармацевтический гигант Pfizer Inc договорился о покупке King Pharmaceuticals Inc за $3,6 миллиарда наличными, стремясь увеличить выручку до отмены патентной защиты на некоторые свои наиболее популярные средства.

Слияния и поглощения: Американская медиа-компания AOL вместе с группой инвесторов может приобрести интернет-поисковик Yahoo. Компании Silver Lake Partners и Blackstone Group вместе с AOL готовятся к покупке интернет-поисковика. В тоже время, на протяжении уже нескольких недель Yahoo вместе с инвестиционным банком Goldman Sachs ищут возможности защиты от потенциальных покупателей.

Банковский сектор: Британский банк Standard Chartered намерен привлечь 3,26 млрд фунтов путем дополнительной эмиссии акций. Привлекаемые средства пойдут на увеличение капитала на 2% в соответствии с новыми правилами регулирования банковской деятельности "Базель III".

Корпоративные отчеты: Чистая прибыль компании Intel по итогам девяти месяцев 2010г. составила 8 млрд. 284 млн долл., что почти в три раза больше, чем годом ранее

Корпоративные отчеты: Чистая прибыль JPMorgan Chase & Co выросла в третьем квартале до $4,4 миллиарда или $1,01 на акцию с $3,6 миллиарда или 82 цента на акцию в аналогичный период прошлого года. Рост составил 22%.

IPO: GM может провести первичное размещение акций в течение недели с 15 ноября. Рыночная стоимость GM может составить порядка $67 миллиардов, а размещение должно позволить компании выплатить значительную часть $50-миллиардного долга государству, спасшему ее от банкротства. В результате IPO может быть привлечено до $20 млрд.

Комментарий по рынкам

Самым ожидаемым событием прошедшей недели на рынках было заседание ФРС США, которое состоялось во вторник вечером. Инвесторы гадали, будут ли приняты конкретные решения по поводу мер, направленных на поддержку хрупкого восстановления американской экономики. Конкретных шагов по стимулированию представлено не было, но было объявлено о том, что экономика США, страдающая от высокой безработицы и слишком низких цен, точно получит поддержку ФРС. Члены Комитета ФРС расходятся в своем видение стимулирования экономики. Некоторые полагают, что необходимо покупать больше казначейских облигаций, другие уверены, что лучшей стратегией будет использование инфляционного таргетирования. Несмотря на то, что полного согласия пока нет, инвесторы получили необходимое подтверждение того, что рынки снова будут накачены деньгами.

Такая информация послужила положительным фоном на всю неделю, в течении которой рынки продемонстрировали положительную динамику. Индекс Dow Jones преодолел психологически важную отметку в 11,000 пунктов и обновил пятимесячный максимум. Начавшийся сезон корпоративных отчетностей также оказал поддержку рынку. С ростом прибыли отчитались такие компании как Intel Corp., JP Morgan, Google и Alcoa. Высока вероятность, что положительные квартальные отчеты крупнейших компаний и дальше будут помогать ведущим индексам расти. В этом случае, индексы Dow Jones и S&P 500 могут обновить посткризисные максимумы уже в самое ближайшее время

Результаты заседания ФРС не могли не сказаться на долларе. Американская валюта и так падает по отношению к евро и йене на фоне уверенности в том, что ФРС все-таки включит печатный станок и доллар начнет обесцениваться. У такой политики есть несколько обоснований. Чтобы стимулировать экономику, необходим уверенный рост экспорта, а самый легкий способ стимулировать экспорт – ослабить национальную валюту. За искусственное поддержание низкого курса юаня, власти США критикуют Китай. Помимо этого, слабеющий доллар существенно сократит государственный долг США, который резко вырос во время кризиса и главным держателем которого является все тот же Китай.

В пятницу состоялось выступление главы ФРС США Бена Бернанке в Бостоне. Бернанке в очередной раз указал на то, что высокий уровень безработицы и низкая инфляция на протяжении длительного периода, могут подорвать и без того хрупкое восстановление американской экономики. Такая ситуация заставляет ФРС принимать меры по стимулированию экономики. Бернанке убежден в необходимости смягчения кредитно-денежной политики, но вопрос о том, насколько агрессивной будет такая политика пока остается открытым. Ожидаемые меры ФРС частично заложены участниками рынка, но объявление конкретных мер по поддержке экономики, а также сумма, на которую будут выкуплены долгосрочные облигации, дадут рынкам сильный толчок к росту, и чем агрессивнее ФРС будет вливать деньги на рынки, тем увереннее будет рост, по крайней мере, в краткосрочной перспективе

С закрытием торговой недели, индексы Dow Jones и Nasdaq закрылись разнонаправлено. Несмотря на то, что DJ закрылся в минусе на 0.29%, S&P и особенно Nasdaq показали рост: на 0.2% и 1.37% соответственно

Макроэкономический фон на прошедшей неделе в целом был положительным. Вкупе с заявлениями руководителей ФРС США, это позволило рынкам закрыться в плюсе и вплотную приблизиться к локальным максимумам

Розничные продажи выросли на 0,6% в месячном исчислении. Прогнозировался рост на 0,5%. Значительно превысил ожидания производственный индекс Empire Manufacturing. Фактическое значение превысило прогноз более чем в 2 раза, 15.7 против ожидаемых 7.1.

Несколько увеличилось количество первичных обращений по безработице. Предыдущее значение и прогноз находились в пределах 450 тыс., тогда как фактические данные оказались на уровне в 462 тыс. Однако стоит отметить, что общий тренд по-прежнему остается нисходящим

Дефицит торгового баланса несколько вырос, но стабильно держится в пределах 50 млрд. На данный момент он составляет $46.4 млрд. Дефицит вырос даже, несмотря на некоторое падение профицита торгового баланса Китая, и слабый доллар.

Фактическое значение по индексу потребительских цен оказалось ниже прогнозов. Прогноз в месячном выражении составлял 0.2%; фактическое значение – 0.1%. Такие данные подтверждают необходимость мер со стороны ФРС. Инфляция находится на уровнях, которые могут в скором времени привести к падению цен

Европа

На фондовых площадках Европы также наметились признаки роста и возможное обновление посткризисных максимумов. Индекс DAX уже установил локальный максимум на уровне 6475 пунктов, а FTSE 100 приближается к своему максимуму в 5812 пунктов и, в случае, если текущая динамика сохранится, в ближайшее время способен его обновить. Поддержку рынку оказывают квартальные финансовые отчеты крупнейших компаний и по этой причине участники рынка начинают уходить из высоконадежных активов, надеясь на продолжение бычьего тренда на рынке акций

Ситуация с восстановлением экономики в Европе гораздо более стабильна по сравнению с США. Двигателем роста в ЕС является Германия, которая демонстрирует стабильность роста даже, несмотря на дорожающий евро, который негативно сказывается на компаниях, ориентированных на экспорт.

На прошедшей неделе ведущие исследовательские институты Германии опубликовали консенсус-прогноз по росту немецкой экономики на ближайшие два года. Прогноз был пересмотрен в сторону повышения. Рост ВВП в 2010г. составит 3,5%, а в 2011г. - 2,0%, в то время как предыдущий прогноз предполагал рост на 1,5% и 1,4% соответственно. Рост немецкой экономики опирается на экспорт товаров с высокой добавочной стоимостью, а в последнее время, начали значительно расти и потребительские расходы. Это добавляет стабильности крупнейшей европейской экономике, так как сильный евро негативно сказывается на конкурентоспособности товаров тогда как другие страны проводят политику девальвации национальных валют

Несмотря на это, ЕЦБ не собирается понижать курс евро путем скупки облигаций, мера, которая становится достаточно популярной среди стран, нуждающихся в дополнительном стимулировании. Ожидается, что к такой мере в ближайшее время могут прибегнуть ФРС США, а также Банк Англии. На этой неделе член управляющего Совета ЕЦБ Аксель Вебер дал понять, что европейские регуляторы начали рассматривать стратегию выхода из ультрамягкой кризисной политики и начать сворачивать программу покупок государственных бондов и подготовить все необходимое для отзыва мер стимулирования экономики

Ведущие европейские индексы, как и в США, закончили неделю в плюсе и если нынешний тренд окажется устойчивым, индексы могут обновить посткризисные уровни. FTSE 100 закрылся на отметке 5740 пунктов. Немецкий индекс DAX показал существенный рост и закрылся на уровне 6512 пунктов

Уровень потребительских цен в Великобритании в годовом исчислении, по пересмотренным данным, составил 3,1%, как и сообщалось ранее, что на 1% превышает допустимый Банком Англии уровень. В месячном исчислении в сентябре 2010г. потребительские цены не изменились (в августе их рост составлял 0,5% против июльского значения). Базовый индекс потребительских цен (без учета цен на энергоносители, продукты питания, алкоголь и табак) в сентябре увеличился на 2,7% в годовом исчислении. В месячном исчислении базовый индекс потребительских цен в сентябре текущего года не изменился, а в августе - вырос на 0,7%. Высокая инфляция и рекордно низкий уровень базовых ставок заставляют БА задуматься о мерах по изменению кредитно-денежной политики. Однако пока центрбанк не рискует повышать процентные ставки, так как это скажется на выходе экономики из рецессии

Уровень безработицы в Великобритании в сентябре 2010г. не изменился по сравнению с пересмотренным показателем предыдущего месяца и составил 4,5%. Аналитики также прогнозировали, что этот показатель составит 4,5%.

Положительными оказались данные по объему промышленного производства в еврозоне. Данный показатель увеличился на 1% в месячном исчислении, тогда как ожидался рост на 0,7%. В годовом исчислении объем промышленного производства вырос на 7,9%.

Основной индекс потребительских цен еврозоны не изменился и остался на уровне 1%., что совпало с прогнозами и предыдущим значением

Долговые рынки

Доходности по ГКО США двигались вверх в течение прошлой недели. Уровень доходности начал расти после обсуждений ФРС США по поводу мер стимулирования экономики. Сомнения в том, станет ли ФРС проводить количественное смягчение, постепенно исчезают. ФРС также объявил о покупке $32 млрд облигаций, которые реинвестированы от доходов, полученных от прибыли по ипотечным бумагам

Интересная динамика наблюдается в спрэде между 2-летними и 10-летними гособлигациями. Доходность по краткосрочным бумагам находится на очень низких уровнях примерно в 0.41%. В то же время, доходность по долгосрочным 10-летним облигациям достигла уровня в 2.44%. Спрэд между краткосрочными и долгосрочными ГКО является хорошим сигналом к тому, куда будут двигаться облигации дальше. Также высокий спрэд говорит о восстановлении экономики, как в 1993, 2003 и ранее в 2010. Однако еще большие изменения наблюдаются в соотношении между двумя доходностями. Оно находится на рекордно высоком уровне – немногим больше 5. Такой высокий уровень не может сохраняться долго, поэтому стоит ожидать роста доходности по 2-летним ГКО

За прошедшую неделю на рынке гособлигаций США произошли следующие изменения: 3-месячные бонды выросли на 2 б.п., 2-летние – рост на 2 б.п., 5-летние – рост на 8 б.п., 7-летние – рост на 14 б.п., 10-летние – рост на 19 б.п., 30- летние – рост на 25 б.п.

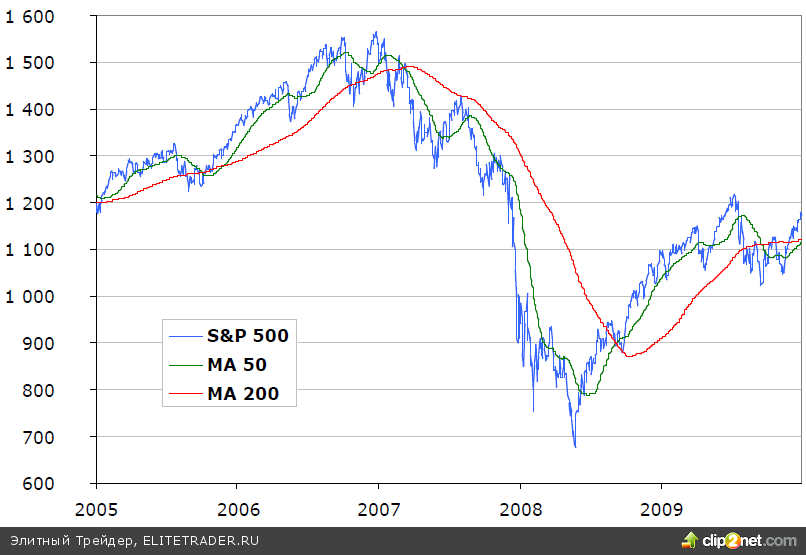

«Золотое пересечение» по S&P 500

На дневном графике американского S&P 500 на данные момент мы можем наблюдать сформировавшуюся фигуру, которая считается очень сильным сигналом в техническом анализе. Так называемое «Золотое пересечение», когда 50- дневная скользящая средняя пересекает 200-дневную снизу вверх, часто является предвестником сильного бычьего ралли. За последние 20 лет в 8 случаях использование стратегии покупки на этой фигуре и продажи на «Смертельном пересечении» (50-дневная скользящая средняя пересекает 200-дневную сверху вниз) принесло бы инвестору 190% прибыли. Вкупе с фундаментальной недооцененностью, которая продолжает присутствовать на американском рынке даже несмотря на недавний рост, этот технический сигнал является веской причиной для ожиданий сохранения «бычей» динамики.

Стратегия не предстоящую неделю

На этой неделе, в фокусе внимания инвесторов будут, конечно же, отчетности крупных американских и европейских компаний. Отчитываются такие голубые фишки, как Citigroup, Apple, Coca-Cola, Goldman Sachs, Johnson & Johnson, Morgan Stanley и др. (полный список выходящих на этой неделе отчетов, можно найти на следующей странице). По всей вероятности, как и в прошлый сезон отчетности, большая часть компаний побьет прогнозы, что окажет хорошую поддержку основным индексам, а также приведет к скачкам волатильности по отдельным бумагам. Поэтому сейчас самое время использовать различные опционные стратегии

Макроэкономический фон довольно скудный, однако даже разочаровывающая статистика будет оказывать поддержку рынку на фоне того, что это только увеличивает давление на ФРС в плане принятия новых стимулирующих мер. Поэтому, по всей видимости рост на рынках акций продолжится и на этой неделе. Облигации, в свою очередь продолжат испытывать давление – новые меры стимулирования приведут к усилению инфляции, что негативно отражается на ценах

Япония смогла избежать на выходных открытой критики со стороны коллег G7 и МВФ за интервенцию на валютном рынке. Участники обсуждения предпочли сосредоточиться на поиске решений проблемы дисбаланса на мировом рынке валют и поиске решений «валютных споров»

ФРС еще больше смягчит монетарную политику

Во вторник состоялось заседание ФРС США, на котором члены ФРС согласились с тем, что хрупкое восстановление экономики нуждается в поддержке. Кроме обсуждений, конкретных решений принято не было, но рынки уверовали в дополнительное вливание ликвидности на рынках. Ожидается, что информация о том, насколько велики будут такие вливания, появится после следующего заседания 2-3 ноября. Особое внимание было уделено такому инструменту, как скупка дополнительных объемов долгосрочных государственных облигаций

Бонусы на Wall-Street достигли рекорда

В этом году в 35 инвестиционных и финансовых компаниях планируются выплаты различного рода компенсаций и бонусов на сумму в $144 миллиарда по сравнению со $139 миллиардами, выплаченными в 2009 году.

ЗВР Китая выросли до $2,65 трлн

За июль-сентябрь ЗВР прибавили 194 млрд долл., достигнув рекордного значения - 2,65 трлн долл. Это резко контрастирует с итогами за второй квартал, когда китайские резервы показали самые низкие темпы роста за последние 11 лет - всего 7,2 млрд долл.

Корпоративные новости

Слияния и поглощения: Фармацевтический гигант Pfizer Inc договорился о покупке King Pharmaceuticals Inc за $3,6 миллиарда наличными, стремясь увеличить выручку до отмены патентной защиты на некоторые свои наиболее популярные средства.

Слияния и поглощения: Американская медиа-компания AOL вместе с группой инвесторов может приобрести интернет-поисковик Yahoo. Компании Silver Lake Partners и Blackstone Group вместе с AOL готовятся к покупке интернет-поисковика. В тоже время, на протяжении уже нескольких недель Yahoo вместе с инвестиционным банком Goldman Sachs ищут возможности защиты от потенциальных покупателей.

Банковский сектор: Британский банк Standard Chartered намерен привлечь 3,26 млрд фунтов путем дополнительной эмиссии акций. Привлекаемые средства пойдут на увеличение капитала на 2% в соответствии с новыми правилами регулирования банковской деятельности "Базель III".

Корпоративные отчеты: Чистая прибыль компании Intel по итогам девяти месяцев 2010г. составила 8 млрд. 284 млн долл., что почти в три раза больше, чем годом ранее

Корпоративные отчеты: Чистая прибыль JPMorgan Chase & Co выросла в третьем квартале до $4,4 миллиарда или $1,01 на акцию с $3,6 миллиарда или 82 цента на акцию в аналогичный период прошлого года. Рост составил 22%.

IPO: GM может провести первичное размещение акций в течение недели с 15 ноября. Рыночная стоимость GM может составить порядка $67 миллиардов, а размещение должно позволить компании выплатить значительную часть $50-миллиардного долга государству, спасшему ее от банкротства. В результате IPO может быть привлечено до $20 млрд.

Комментарий по рынкам

Самым ожидаемым событием прошедшей недели на рынках было заседание ФРС США, которое состоялось во вторник вечером. Инвесторы гадали, будут ли приняты конкретные решения по поводу мер, направленных на поддержку хрупкого восстановления американской экономики. Конкретных шагов по стимулированию представлено не было, но было объявлено о том, что экономика США, страдающая от высокой безработицы и слишком низких цен, точно получит поддержку ФРС. Члены Комитета ФРС расходятся в своем видение стимулирования экономики. Некоторые полагают, что необходимо покупать больше казначейских облигаций, другие уверены, что лучшей стратегией будет использование инфляционного таргетирования. Несмотря на то, что полного согласия пока нет, инвесторы получили необходимое подтверждение того, что рынки снова будут накачены деньгами.

Такая информация послужила положительным фоном на всю неделю, в течении которой рынки продемонстрировали положительную динамику. Индекс Dow Jones преодолел психологически важную отметку в 11,000 пунктов и обновил пятимесячный максимум. Начавшийся сезон корпоративных отчетностей также оказал поддержку рынку. С ростом прибыли отчитались такие компании как Intel Corp., JP Morgan, Google и Alcoa. Высока вероятность, что положительные квартальные отчеты крупнейших компаний и дальше будут помогать ведущим индексам расти. В этом случае, индексы Dow Jones и S&P 500 могут обновить посткризисные максимумы уже в самое ближайшее время

Результаты заседания ФРС не могли не сказаться на долларе. Американская валюта и так падает по отношению к евро и йене на фоне уверенности в том, что ФРС все-таки включит печатный станок и доллар начнет обесцениваться. У такой политики есть несколько обоснований. Чтобы стимулировать экономику, необходим уверенный рост экспорта, а самый легкий способ стимулировать экспорт – ослабить национальную валюту. За искусственное поддержание низкого курса юаня, власти США критикуют Китай. Помимо этого, слабеющий доллар существенно сократит государственный долг США, который резко вырос во время кризиса и главным держателем которого является все тот же Китай.

В пятницу состоялось выступление главы ФРС США Бена Бернанке в Бостоне. Бернанке в очередной раз указал на то, что высокий уровень безработицы и низкая инфляция на протяжении длительного периода, могут подорвать и без того хрупкое восстановление американской экономики. Такая ситуация заставляет ФРС принимать меры по стимулированию экономики. Бернанке убежден в необходимости смягчения кредитно-денежной политики, но вопрос о том, насколько агрессивной будет такая политика пока остается открытым. Ожидаемые меры ФРС частично заложены участниками рынка, но объявление конкретных мер по поддержке экономики, а также сумма, на которую будут выкуплены долгосрочные облигации, дадут рынкам сильный толчок к росту, и чем агрессивнее ФРС будет вливать деньги на рынки, тем увереннее будет рост, по крайней мере, в краткосрочной перспективе

С закрытием торговой недели, индексы Dow Jones и Nasdaq закрылись разнонаправлено. Несмотря на то, что DJ закрылся в минусе на 0.29%, S&P и особенно Nasdaq показали рост: на 0.2% и 1.37% соответственно

Макроэкономический фон на прошедшей неделе в целом был положительным. Вкупе с заявлениями руководителей ФРС США, это позволило рынкам закрыться в плюсе и вплотную приблизиться к локальным максимумам

Розничные продажи выросли на 0,6% в месячном исчислении. Прогнозировался рост на 0,5%. Значительно превысил ожидания производственный индекс Empire Manufacturing. Фактическое значение превысило прогноз более чем в 2 раза, 15.7 против ожидаемых 7.1.

Несколько увеличилось количество первичных обращений по безработице. Предыдущее значение и прогноз находились в пределах 450 тыс., тогда как фактические данные оказались на уровне в 462 тыс. Однако стоит отметить, что общий тренд по-прежнему остается нисходящим

Дефицит торгового баланса несколько вырос, но стабильно держится в пределах 50 млрд. На данный момент он составляет $46.4 млрд. Дефицит вырос даже, несмотря на некоторое падение профицита торгового баланса Китая, и слабый доллар.

Фактическое значение по индексу потребительских цен оказалось ниже прогнозов. Прогноз в месячном выражении составлял 0.2%; фактическое значение – 0.1%. Такие данные подтверждают необходимость мер со стороны ФРС. Инфляция находится на уровнях, которые могут в скором времени привести к падению цен

Европа

На фондовых площадках Европы также наметились признаки роста и возможное обновление посткризисных максимумов. Индекс DAX уже установил локальный максимум на уровне 6475 пунктов, а FTSE 100 приближается к своему максимуму в 5812 пунктов и, в случае, если текущая динамика сохранится, в ближайшее время способен его обновить. Поддержку рынку оказывают квартальные финансовые отчеты крупнейших компаний и по этой причине участники рынка начинают уходить из высоконадежных активов, надеясь на продолжение бычьего тренда на рынке акций

Ситуация с восстановлением экономики в Европе гораздо более стабильна по сравнению с США. Двигателем роста в ЕС является Германия, которая демонстрирует стабильность роста даже, несмотря на дорожающий евро, который негативно сказывается на компаниях, ориентированных на экспорт.

На прошедшей неделе ведущие исследовательские институты Германии опубликовали консенсус-прогноз по росту немецкой экономики на ближайшие два года. Прогноз был пересмотрен в сторону повышения. Рост ВВП в 2010г. составит 3,5%, а в 2011г. - 2,0%, в то время как предыдущий прогноз предполагал рост на 1,5% и 1,4% соответственно. Рост немецкой экономики опирается на экспорт товаров с высокой добавочной стоимостью, а в последнее время, начали значительно расти и потребительские расходы. Это добавляет стабильности крупнейшей европейской экономике, так как сильный евро негативно сказывается на конкурентоспособности товаров тогда как другие страны проводят политику девальвации национальных валют

Несмотря на это, ЕЦБ не собирается понижать курс евро путем скупки облигаций, мера, которая становится достаточно популярной среди стран, нуждающихся в дополнительном стимулировании. Ожидается, что к такой мере в ближайшее время могут прибегнуть ФРС США, а также Банк Англии. На этой неделе член управляющего Совета ЕЦБ Аксель Вебер дал понять, что европейские регуляторы начали рассматривать стратегию выхода из ультрамягкой кризисной политики и начать сворачивать программу покупок государственных бондов и подготовить все необходимое для отзыва мер стимулирования экономики

Ведущие европейские индексы, как и в США, закончили неделю в плюсе и если нынешний тренд окажется устойчивым, индексы могут обновить посткризисные уровни. FTSE 100 закрылся на отметке 5740 пунктов. Немецкий индекс DAX показал существенный рост и закрылся на уровне 6512 пунктов

Уровень потребительских цен в Великобритании в годовом исчислении, по пересмотренным данным, составил 3,1%, как и сообщалось ранее, что на 1% превышает допустимый Банком Англии уровень. В месячном исчислении в сентябре 2010г. потребительские цены не изменились (в августе их рост составлял 0,5% против июльского значения). Базовый индекс потребительских цен (без учета цен на энергоносители, продукты питания, алкоголь и табак) в сентябре увеличился на 2,7% в годовом исчислении. В месячном исчислении базовый индекс потребительских цен в сентябре текущего года не изменился, а в августе - вырос на 0,7%. Высокая инфляция и рекордно низкий уровень базовых ставок заставляют БА задуматься о мерах по изменению кредитно-денежной политики. Однако пока центрбанк не рискует повышать процентные ставки, так как это скажется на выходе экономики из рецессии

Уровень безработицы в Великобритании в сентябре 2010г. не изменился по сравнению с пересмотренным показателем предыдущего месяца и составил 4,5%. Аналитики также прогнозировали, что этот показатель составит 4,5%.

Положительными оказались данные по объему промышленного производства в еврозоне. Данный показатель увеличился на 1% в месячном исчислении, тогда как ожидался рост на 0,7%. В годовом исчислении объем промышленного производства вырос на 7,9%.

Основной индекс потребительских цен еврозоны не изменился и остался на уровне 1%., что совпало с прогнозами и предыдущим значением

Долговые рынки

Доходности по ГКО США двигались вверх в течение прошлой недели. Уровень доходности начал расти после обсуждений ФРС США по поводу мер стимулирования экономики. Сомнения в том, станет ли ФРС проводить количественное смягчение, постепенно исчезают. ФРС также объявил о покупке $32 млрд облигаций, которые реинвестированы от доходов, полученных от прибыли по ипотечным бумагам

Интересная динамика наблюдается в спрэде между 2-летними и 10-летними гособлигациями. Доходность по краткосрочным бумагам находится на очень низких уровнях примерно в 0.41%. В то же время, доходность по долгосрочным 10-летним облигациям достигла уровня в 2.44%. Спрэд между краткосрочными и долгосрочными ГКО является хорошим сигналом к тому, куда будут двигаться облигации дальше. Также высокий спрэд говорит о восстановлении экономики, как в 1993, 2003 и ранее в 2010. Однако еще большие изменения наблюдаются в соотношении между двумя доходностями. Оно находится на рекордно высоком уровне – немногим больше 5. Такой высокий уровень не может сохраняться долго, поэтому стоит ожидать роста доходности по 2-летним ГКО

За прошедшую неделю на рынке гособлигаций США произошли следующие изменения: 3-месячные бонды выросли на 2 б.п., 2-летние – рост на 2 б.п., 5-летние – рост на 8 б.п., 7-летние – рост на 14 б.п., 10-летние – рост на 19 б.п., 30- летние – рост на 25 б.п.

«Золотое пересечение» по S&P 500

На дневном графике американского S&P 500 на данные момент мы можем наблюдать сформировавшуюся фигуру, которая считается очень сильным сигналом в техническом анализе. Так называемое «Золотое пересечение», когда 50- дневная скользящая средняя пересекает 200-дневную снизу вверх, часто является предвестником сильного бычьего ралли. За последние 20 лет в 8 случаях использование стратегии покупки на этой фигуре и продажи на «Смертельном пересечении» (50-дневная скользящая средняя пересекает 200-дневную сверху вниз) принесло бы инвестору 190% прибыли. Вкупе с фундаментальной недооцененностью, которая продолжает присутствовать на американском рынке даже несмотря на недавний рост, этот технический сигнал является веской причиной для ожиданий сохранения «бычей» динамики.

Стратегия не предстоящую неделю

На этой неделе, в фокусе внимания инвесторов будут, конечно же, отчетности крупных американских и европейских компаний. Отчитываются такие голубые фишки, как Citigroup, Apple, Coca-Cola, Goldman Sachs, Johnson & Johnson, Morgan Stanley и др. (полный список выходящих на этой неделе отчетов, можно найти на следующей странице). По всей вероятности, как и в прошлый сезон отчетности, большая часть компаний побьет прогнозы, что окажет хорошую поддержку основным индексам, а также приведет к скачкам волатильности по отдельным бумагам. Поэтому сейчас самое время использовать различные опционные стратегии

Макроэкономический фон довольно скудный, однако даже разочаровывающая статистика будет оказывать поддержку рынку на фоне того, что это только увеличивает давление на ФРС в плане принятия новых стимулирующих мер. Поэтому, по всей видимости рост на рынках акций продолжится и на этой неделе. Облигации, в свою очередь продолжат испытывать давление – новые меры стимулирования приведут к усилению инфляции, что негативно отражается на ценах

http://elitetrader.ru/uploads/posts/2011-07/1311021683_ba0bd50f7276bf3a0145a6d9159117bf.jpg Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба