16 июня 2013 Первый доверительный управляющий | Архив

После очередного обновления исторических максимумов в мае, американские фондовые индексы начали коррекцию. На текущий момент фундаментальные обоснования для рыночных движений практически отсутствуют, главным драйвером выступают спекуляции на тему сворачивания QE3 ФРС США.

Российский фондовый рынок, как и большинство развивающихся рынков, продолжил инерционное падение, усугубляемое негативными тенденциями в национальной экономике.

По итогам мая индекс S&P500 вырос на 2,08%, индекс ММВБ упал на 3,08%, индекс РТС опустился на 5.42%.

Ключевые новости и события месяца

Восстановление американского сектора недвижимости привело к резкому увеличению налоговых платежей ипотечными агентствами и, как следствие, существенному сокращению дефицита бюджета США.

Рецессия в Европе продолжилась в 1К2013 (пятый квартал подряд), безработица в регионе достигла нового рекорда.

Значительное ускорение темпов экономического роста в Японии за счет запуска мощной стимулирующей политики.

Китайские власти планируют сокращение государственных расходов на инфраструктурные проекты и ужесточение экологических требований, что может привести к дальнейшему замедлению роста экономики.

Наиболее яркие события в деятельности крупнейших российских компаний

Роснефть подала заявку в ФАС на полную консолидацию НГК «Итера».

НОВАТЭК заключил контракт с BP на поставку газа с проекта «Ямал СПГ», что может стать поводом для либерализации экспорта сжиженного газа.

Газпром может отложить разработку Штокманского месторождения на неопределенный срок.

ВТБ провел на Московской бирже SPO объемом 102,5 млрд рублей.

X5 Retail Group приняла решение отделить операционное управление сетью магазинов «Пятерочка» от других магазинов группы.

Э.ОН Россия направило на дивидендные выплаты 100% чистой прибыли за 2012 год.

Смешанная статистика и неопределенность в отношении QE3 в США стали поводом для начала коррекции на американском фондовом рынке. Экономические успехи Японии на текущий момент являются практически единственным источником позитива, окруженным продолжающейся рецессией в Еврозоне и замедляющимся ростом в Китае

США: спекуляции на тему QE3

Американская экономика по-прежнему не может продемонстрировать сильную статистику, подтверждающую наметившиеся позитивные тенденции. Так, успехи в решении одних проблем достаточно быстро оборачиваются ростом напряженности в других областях. К примеру, рынок недвижимости США демонстрирует стабильный рост цен. Однако, основная причина этого кроется в повышенном спросе на ипотеку (в условиях искусственно заниженных процентных ставок) при небольшом объеме предложения (снижение количества строящихся объектов недвижимости). При этом, крупнейшие ипотечные агентства Fannie Mae и Freddie Mac смогли существенно улучшить свои финансовые результаты. К однозначным позитивным тенденциям можно отнести снижение бюджетного дефицита США за счет существенного увеличения налоговых поступлений (секвестр бюджета и рост налоговых платежей от ипотечных агентств). Это позволило перенести проблему увеличения лимита государственного долга США с мая на сентябрь-октябрь. Рынок труда отличается смешанной динамикой: снижение безработицы вызвано в основном техническими факторами, количество обращений за пособием по безработице не уменьшается. С учетом того, что ФРС США в своих действиях ориентируется именно на показатели рынка труда, предсказать дальнейшие действия регулятора в таких условиях становится практически невозможно. По сути, любое улучшение макроэкономической статистики будет указывать на восстановление экономики и вызовет сокращение мер количественного смягчения, что в свою очередь негативно повлияет на финансовые рынки. Данная парадоксальная ситуация останется в силе до появления сколько-нибудь стабильных сигналов по увеличению темпов экономического роста.

Европа: долгосрочная рецессия

В мае Еврозона отличилась в целом достаточно позитивным потоком новостей:

- Кипр получил первый транш финпомощи, обещанной в начале 2013 года европейскими властями;

- Португалия впервые с момента обращения за внешней помощью (апрель 2011 года) вышла на публичные рынки капитала: спрос на облигации страны в 3 раза превысил объем предложения;

- Очередной кандидат на получение внешней помощи – Словения,

– по словам германских властей, находится в достаточно крепкой позиции, чтобы самостоятельно побороть негативные тенденции в экономике.

Тем не менее, даже на фоне решения ряда экстренных задач, регион продолжает показывать неоднозначную экономическую статистику, чтобы указывает на отсутствие положительных изменений в экономике:

- уровень безработицы в регионе достиг нового максимума в 12,2%;

- ВВП Еврозоны в 1 квартале снизился на 1% г/г (ниже прогнозов - 0,9% г/г), причем спад произошел в большинстве стран, за исключением Германии (символический рост на 0,1%);

- Индекс PMI в производственном секторе вырос сильнее ожиданий аналитиков, однако по-прежнему остается ниже 50, что указывает на продолжение замедления экономики; - рост промышленного производства в Германии на 1.2% (при прогнозе падения на 0.1%), в Еврозоне - рост на 1.0% (при прогнозе в 0.6%).

По мнению ряда экономистов, Еврозона может испытать японский вариант стагнации в случае, если в ближайшее время властям не удастся найти рецепт для улучшения положения. Монетарная политика ЕЦБ в данном случае едва ли сможет оказать достаточную помощь, так как арсенал мер регулятора практически исчерпан. В частности, в мае банк снизил ставку рефинансирования на 25 б.п. до 0.5% (новый исторический минимум), а также продлил до 2К2014 программу предоставления ликвидности банкам (LTRO).

Важно отметить, что среди европейских политиков постепенно назревает уверенность в необходимости частичной отмены мер бюджетной экономии, которые оказывают мощное давление на темпы экономического роста

Япония: стимулирующая политика привела к ускорению экономического роста

ВВП Японии в 1К2013 вырос на 3,5% г/г, что стало одним из самых мощных показателей роста в стране за последние годы. Причиной стала активизация стимулирующей монетарной политики и, как следствие, рост экспорта и потребительских расходов.

Власти страны утвердили план по удвоению денежной базы за два года (в экономику будет ежемесячно поступать 57 млрд долл, в частности за счет операций по выкупу государственных облигаций). Подобная политика властей страны может подорвать веру инвесторов в надежность государственных облигаций страны, что вызовет мощный рост доходностей. Для предотвращения подобной ситуации японские политики намерены провести масштабную фискальную реформу.

Китай: стимулирующая политика властей может в скором времени закончиться

Китайские власти официально подтвердили готовность примирения с более низкими темпами роста экономики: председатель КНР Си Цзиньпин указал на недопустимость «экологической деградации», говоря о намерении принять меры по ограничению роста в наиболее экологически вредных отраслях экономики. Компании, нарушающие экологические стандарты, будут лишены налоговых и прочих льгот (в первую очередь это относится к металлургии и энергетике), что в перспективе может привести к существенному снижению производства.

В целом, власти страны намерены значительно снизить объем вливаний в экономику через инфраструктурные проекты, постепенно переводя акцент на господство конкурентных рыночных механизмов. Также планируется проведение ряда экономических реформ, в частности будет повышен уровень конвертируемости юаня и контроль над долговыми рисками на уровне местных властей (бесконтрольный рост кредитования стал одной из причин для ряда негативных действий рейтинговых агентств Moody’s и Fitch в отношении Китая).

Экономическая статистика в мае носила смешанный характер:

- Индекс PMI в мае впервые за 7 месяцев ушел ниже 50 пунктов, что указывает на снижение экономической активности;

- рост розничных продаж в апреле на уровне ожиданий (12.8% г/г);

- увеличение промышленного производства на 9.3% г/г (ниже прогнозов – 9.4% г/г/).

Традиционный драйвер китайском экономики – экспортные продажи – деградирует на фоне медленного роста спроса в США и ЕС. Одновременно с этим, официальные данные за май указывают на резкий рост импорта и экспорта, что не согласуется как с макроэкономическими тенденциями, так и цифрами прочих крупных азиатских экспортеров (Сингапур, Южная Корея и т.д.). В этой связи корректность официальной китайской статистики начинает вызывать сомнения.

Важнейшие события и тенденции месяца в России

Экономика России в 1К2013 выросла на 1,6% в годовом выражении, что почти вдвое ниже темпов роста по итогам 2012 года. Отрицательное влияние на динамику роста оказывает замедление потребительской активности, падение инвестиций, а также слабый рост экспорта на фоне снижения спроса на внешних рынках. МЭР снизил официальный прогноз по росту экономики в 2013 году до 2,4%.

Одной из наиболее реалистичных мер стимуляции роста, обсуждаемой властями страны, является снижение общего уровня процентных ставок в экономике. При этом, ускорение инфляции в мае (до 7,4% в годовом выражении – максимум с начала года) делает реализацию такого шага ЦБ крайне маловероятной.

Среди дополнительных инициатив также обсуждалось наделения ЦБ обязанностями по стимулированию экономического роста, однако в дальнейшем Правительство РФ отказалось от этой идеи.

В силу отсутствия со стороны властей вменяемых шагов по реанимации экономического роста, иностранные инвесторы продолжают настороженно относиться к перспективам вложения в отечественные акции. В частности, один из крупнейших инвесторов в российские акции – хедж-фонд Baring International Investment – с начала года сократил позиции более чем на 500 млн долл

Обзор динамики основных сегментов финансовых рынков

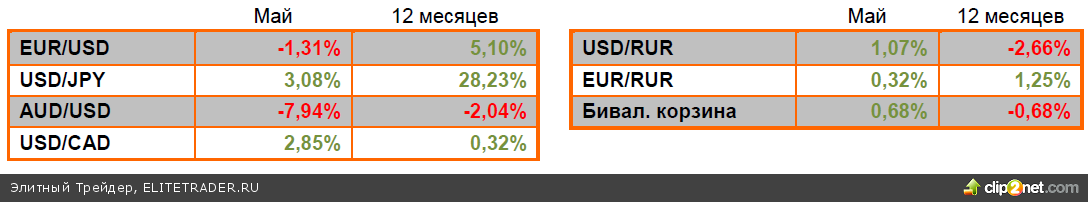

Валютный рынок. Наиболее активной динамикой в мае отличались сырьевые валюты (RUB, AUD, CAD), падающие по отношению к доллару на фоне неуверенной движения цен на товарных рынках. Тенденция к укреплению доллара прослеживается в большинстве пар с валютами развивающихся стран

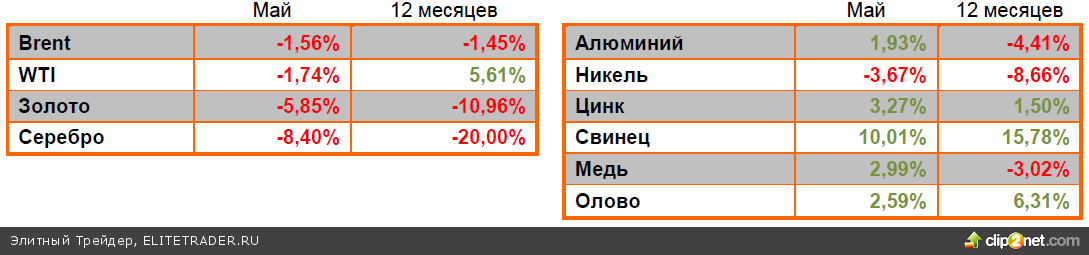

Товарные рынки. Неожиданно позитивную динамику в мае показали цены на промышленные металлы, что может объясняться многочисленными заявлениями металлургов о возможном сокращении объемов производства (при отсутствии новых сигналов роста мировой экономики повышение цен может оказаться временным). Цены на золото (и по аналогии с ним серебро) продолжили падать из-за низких инфляционных рисков в мировой экономике.

Нефтегазовый сектор

Основные новости нефтегазового сектора:

1. Газпром может отложить разработку Штокмановского месторождения на неопределенный срок. По мнению компании, в данный момент проект представляется слишком дорогим и сложным. Развитие добычи сланцевого газа в США также поставило бы под сомнение возможность полной реализации газа со Штокмана (изначально проект был ориентирован именно на американский рынок).

2. Роснефть намерена выкупить 49% долю в НГК «Итера» (на данный момент владеет 51%). Сделка, сумма которой оценивается в 3 млрд долл, может быть закрыта уже в ближайшие два месяца. В настоящий момент Роснефть подала ходатайство в ФАС. Источники финансирования сделки пока не обсуждаются.

3. НОВАТЭК заключил с британской BP контракт на поставку сжиженного газа с предприятия «Ямал СПГ». Ранее А. Дворкович заявил, что правительство может либерализовать экспорт СПГ в случае, если независимые производители смогут достичь предварительных договоренностей о продаже добытого газа. Заключенный контракт поможет НОВАТЭКу более свободно привлекать дешевое проектное финансирование для развития «Ямал СПГ».

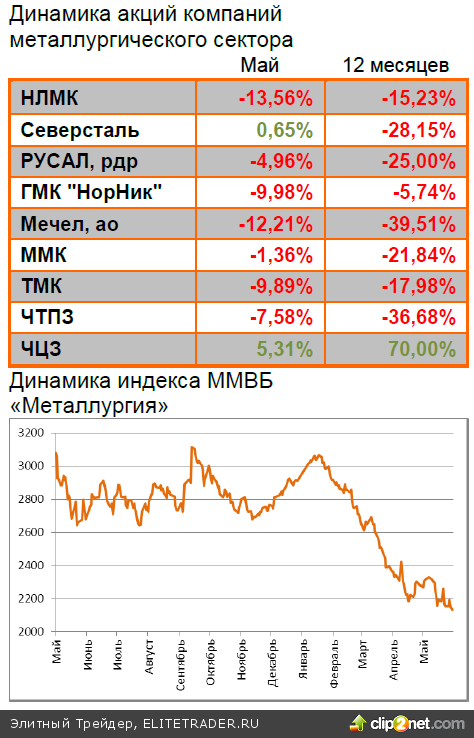

Металлургическая и горнодобывающая отрасль

Ключевые события в мае:

1. В рамках привлечения проектного финансирования на развитие Эльгинского угольного месторождения Мечел готов отдать ВЭБ часть доли в проекте, включая ж/д ветку от БАМа, а также лицензию на месторождение. Также компания намерена продать ОАО «Южуралникель» (доля в мировом производстве никеля – более 1%); по сообщениям СМИ наиболее вероятным претендентом на покупку являются структуры Новатэка.

2. Евраз рассматривает возможность поставки рельсов, произведенных в России, в США.

3. Акции НЛМК и Мечела исключены из индекса MSCI Russia.

4. UC RUSAL совместно с другими компаниями-производителями продукции из алюминия, предлагают внести ряд усовершенствований в законодательство с целью защитить отечественных производителей или подтолкнуть иностранные компании к открытию производства в России.

Химический сектор

Большинство крупнейших компаний химического сектора отчитались о резком снижении чистой прибыли за первый квартал. В частности, это вызвано существенным снижением рыночных цен на хлористый калий и DAP по сравнению с уровнями 4К2012.

Так, прибыль Акрона по МСФО за 1К снизилась на 54% по сравнению с 1К2012, чистая прибыль ФосАгро - упала на 59%. Основное давление на рыночные цены оказывает существенное снижение спроса на удобрения со стороны китайских потребителей:

Акрон объявил о снижении продаж на китайском предприятии (Хунжи-Акрон);

Уралкалий планирует существенно сократить производство из-за отсутствия новых контрактов с китайскими покупателями (в первую очередь из-за высокого уровня текущих складских запасов калия в стране).

Спад в европейской промышленности также оказал негативное влияние на нефтехимический сектор: чистая прибыль НКНХ за 1К2013 сократилась на 38,5%, что вызвано устойчивым снижением цен на каучуки (90% экспорта компании).

Потребительский сектор

Основные новости потребительского сектора:

1. Группа Черкизово закончила 1К2013 с символическим убытком в 17 млн руб по сравнению с чистой прибылью 1,2 млрд руб в 1К2012. Резкое снижение рентабельности стало следствием одновременного падения цен на свинину из-за вступления России в ВТО и роста цен на зерно в результате засухи лета 2012 года.

2. В рамках реструктуризации бизнеса X5 Retail Group решила отделить коммерческую и логистическую службы дискаунтеров "Пятерочка" от других магазинов группы. По мнению менеджмента компании, форматы дискаунтеров и гипермаркетов отличаются слишком сильно: делать единую централизованную систему управления изначально было серьезной ошибкой. По сообщениям СМИ, реформами в компании лично занимается М. Фридман.

3. Магнит по итогам 2012 года выплатит дивиденды в размере 55 руб на акцию (дивидендная доходность - 7,7%), что в три раза превышает выплаты за 2011 год.

4. Фармстандарт приобрел собственные депозитарные расписки с LSE на 2,1 млрд руб (~2,2% от капитала) в рамках программы выкупа акций на 8 млрд руб. Также компания увеличила свою долю в дочернем предприятии "Биолек" с 42% до 97% от акционерного капитала, что позволит ей в дальнейшем наращивать присутствие на украинском рынке

Финансы

Основные новости финансового сектора:

1. ВТБ провел SPO, продав акции общим объемом 102,5 млрд руб. Размещение полностью прошло на Московской Бирже с небольшой скидкой к рыночным котировкам. Крупнейшими инвесторами в ходе сделки стали иностранные суверенные фонды: Норвегии (участие в сделке – 700 млн долл, что составляет 4,28% уставного капитала), Азербайджана и Катара (участие в сделке – по 500 млн долл; 2,95% уставного капитала). Также крупный пакет акций приобрела группа Онэксим (2,43% уставного капитала) и структуры Сулеймана Керимова (2,36%).

2. Чистая прибыль Московской биржи за 1К2013 выросла на 21% по сравнению с 1К2012. Главным драйвером для роста послужили комиссионные платежи от операций на денежном (в основном от активных банковских операций РЕПО) и срочном рынках. Комиссионные доходы от операций на фондовом рынке снизились на 23%.

3. Умеренно негативная отчетность Сбербанка за 1К2013: при росте прибыли за счет сокращения операционных расходов банк также указал на снижение чистой процентной маржи, увеличение доли просроченных кредитов. С учетом того, что в начале года банк испытывал трудности с ростом корпоративного кредитного портфеля (снизив ставки по кредитам юрлицам в пределах 1%), такие тенденции говорят об ухудшении качества кредитного портфеля банка и могут привести к снижению показателей рентабельности по итогам 2013 года

Энергетика

Основные новости сектора энергетики:

1. Э.ОН Россия направит на дивидендные выплаты 100% от чистой прибыли за 2012 год по МСФО: выплата на акцию составит 0,29 руб, что при текущей цене акции в 2,5 руб соответствует дивидендной доходности в 11,6%. По заявлениям компании, в последующие годы объем выплат составит 40-60% от чистой прибыли.

2. Россети зарегистрировали дополнительный выпуск обыкновенных акций компании в объеме 161 млрд руб. Допэмиссия и внесение 79,64% акций ФСК ЕЭС (находящихся в государственной собственности) направлены на запланированное увеличение уставного капитала компании. Также в мае Россети были исключены из компонентов индекса MSCI Russia

3. Президент Роснефти Игорь Сечин может занять пост председателя Совета директоров ИнтерРАО. В настоящий момент компания является крупнейшим покупателем газа у Роснефти, и назначение Сечина может поспособствовать дальнейшему укреплению сотрудничествами между организациями

Российский фондовый рынок, как и большинство развивающихся рынков, продолжил инерционное падение, усугубляемое негативными тенденциями в национальной экономике.

По итогам мая индекс S&P500 вырос на 2,08%, индекс ММВБ упал на 3,08%, индекс РТС опустился на 5.42%.

Ключевые новости и события месяца

Восстановление американского сектора недвижимости привело к резкому увеличению налоговых платежей ипотечными агентствами и, как следствие, существенному сокращению дефицита бюджета США.

Рецессия в Европе продолжилась в 1К2013 (пятый квартал подряд), безработица в регионе достигла нового рекорда.

Значительное ускорение темпов экономического роста в Японии за счет запуска мощной стимулирующей политики.

Китайские власти планируют сокращение государственных расходов на инфраструктурные проекты и ужесточение экологических требований, что может привести к дальнейшему замедлению роста экономики.

Наиболее яркие события в деятельности крупнейших российских компаний

Роснефть подала заявку в ФАС на полную консолидацию НГК «Итера».

НОВАТЭК заключил контракт с BP на поставку газа с проекта «Ямал СПГ», что может стать поводом для либерализации экспорта сжиженного газа.

Газпром может отложить разработку Штокманского месторождения на неопределенный срок.

ВТБ провел на Московской бирже SPO объемом 102,5 млрд рублей.

X5 Retail Group приняла решение отделить операционное управление сетью магазинов «Пятерочка» от других магазинов группы.

Э.ОН Россия направило на дивидендные выплаты 100% чистой прибыли за 2012 год.

Смешанная статистика и неопределенность в отношении QE3 в США стали поводом для начала коррекции на американском фондовом рынке. Экономические успехи Японии на текущий момент являются практически единственным источником позитива, окруженным продолжающейся рецессией в Еврозоне и замедляющимся ростом в Китае

США: спекуляции на тему QE3

Американская экономика по-прежнему не может продемонстрировать сильную статистику, подтверждающую наметившиеся позитивные тенденции. Так, успехи в решении одних проблем достаточно быстро оборачиваются ростом напряженности в других областях. К примеру, рынок недвижимости США демонстрирует стабильный рост цен. Однако, основная причина этого кроется в повышенном спросе на ипотеку (в условиях искусственно заниженных процентных ставок) при небольшом объеме предложения (снижение количества строящихся объектов недвижимости). При этом, крупнейшие ипотечные агентства Fannie Mae и Freddie Mac смогли существенно улучшить свои финансовые результаты. К однозначным позитивным тенденциям можно отнести снижение бюджетного дефицита США за счет существенного увеличения налоговых поступлений (секвестр бюджета и рост налоговых платежей от ипотечных агентств). Это позволило перенести проблему увеличения лимита государственного долга США с мая на сентябрь-октябрь. Рынок труда отличается смешанной динамикой: снижение безработицы вызвано в основном техническими факторами, количество обращений за пособием по безработице не уменьшается. С учетом того, что ФРС США в своих действиях ориентируется именно на показатели рынка труда, предсказать дальнейшие действия регулятора в таких условиях становится практически невозможно. По сути, любое улучшение макроэкономической статистики будет указывать на восстановление экономики и вызовет сокращение мер количественного смягчения, что в свою очередь негативно повлияет на финансовые рынки. Данная парадоксальная ситуация останется в силе до появления сколько-нибудь стабильных сигналов по увеличению темпов экономического роста.

Европа: долгосрочная рецессия

В мае Еврозона отличилась в целом достаточно позитивным потоком новостей:

- Кипр получил первый транш финпомощи, обещанной в начале 2013 года европейскими властями;

- Португалия впервые с момента обращения за внешней помощью (апрель 2011 года) вышла на публичные рынки капитала: спрос на облигации страны в 3 раза превысил объем предложения;

- Очередной кандидат на получение внешней помощи – Словения,

– по словам германских властей, находится в достаточно крепкой позиции, чтобы самостоятельно побороть негативные тенденции в экономике.

Тем не менее, даже на фоне решения ряда экстренных задач, регион продолжает показывать неоднозначную экономическую статистику, чтобы указывает на отсутствие положительных изменений в экономике:

- уровень безработицы в регионе достиг нового максимума в 12,2%;

- ВВП Еврозоны в 1 квартале снизился на 1% г/г (ниже прогнозов - 0,9% г/г), причем спад произошел в большинстве стран, за исключением Германии (символический рост на 0,1%);

- Индекс PMI в производственном секторе вырос сильнее ожиданий аналитиков, однако по-прежнему остается ниже 50, что указывает на продолжение замедления экономики; - рост промышленного производства в Германии на 1.2% (при прогнозе падения на 0.1%), в Еврозоне - рост на 1.0% (при прогнозе в 0.6%).

По мнению ряда экономистов, Еврозона может испытать японский вариант стагнации в случае, если в ближайшее время властям не удастся найти рецепт для улучшения положения. Монетарная политика ЕЦБ в данном случае едва ли сможет оказать достаточную помощь, так как арсенал мер регулятора практически исчерпан. В частности, в мае банк снизил ставку рефинансирования на 25 б.п. до 0.5% (новый исторический минимум), а также продлил до 2К2014 программу предоставления ликвидности банкам (LTRO).

Важно отметить, что среди европейских политиков постепенно назревает уверенность в необходимости частичной отмены мер бюджетной экономии, которые оказывают мощное давление на темпы экономического роста

Япония: стимулирующая политика привела к ускорению экономического роста

ВВП Японии в 1К2013 вырос на 3,5% г/г, что стало одним из самых мощных показателей роста в стране за последние годы. Причиной стала активизация стимулирующей монетарной политики и, как следствие, рост экспорта и потребительских расходов.

Власти страны утвердили план по удвоению денежной базы за два года (в экономику будет ежемесячно поступать 57 млрд долл, в частности за счет операций по выкупу государственных облигаций). Подобная политика властей страны может подорвать веру инвесторов в надежность государственных облигаций страны, что вызовет мощный рост доходностей. Для предотвращения подобной ситуации японские политики намерены провести масштабную фискальную реформу.

Китай: стимулирующая политика властей может в скором времени закончиться

Китайские власти официально подтвердили готовность примирения с более низкими темпами роста экономики: председатель КНР Си Цзиньпин указал на недопустимость «экологической деградации», говоря о намерении принять меры по ограничению роста в наиболее экологически вредных отраслях экономики. Компании, нарушающие экологические стандарты, будут лишены налоговых и прочих льгот (в первую очередь это относится к металлургии и энергетике), что в перспективе может привести к существенному снижению производства.

В целом, власти страны намерены значительно снизить объем вливаний в экономику через инфраструктурные проекты, постепенно переводя акцент на господство конкурентных рыночных механизмов. Также планируется проведение ряда экономических реформ, в частности будет повышен уровень конвертируемости юаня и контроль над долговыми рисками на уровне местных властей (бесконтрольный рост кредитования стал одной из причин для ряда негативных действий рейтинговых агентств Moody’s и Fitch в отношении Китая).

Экономическая статистика в мае носила смешанный характер:

- Индекс PMI в мае впервые за 7 месяцев ушел ниже 50 пунктов, что указывает на снижение экономической активности;

- рост розничных продаж в апреле на уровне ожиданий (12.8% г/г);

- увеличение промышленного производства на 9.3% г/г (ниже прогнозов – 9.4% г/г/).

Традиционный драйвер китайском экономики – экспортные продажи – деградирует на фоне медленного роста спроса в США и ЕС. Одновременно с этим, официальные данные за май указывают на резкий рост импорта и экспорта, что не согласуется как с макроэкономическими тенденциями, так и цифрами прочих крупных азиатских экспортеров (Сингапур, Южная Корея и т.д.). В этой связи корректность официальной китайской статистики начинает вызывать сомнения.

Важнейшие события и тенденции месяца в России

Экономика России в 1К2013 выросла на 1,6% в годовом выражении, что почти вдвое ниже темпов роста по итогам 2012 года. Отрицательное влияние на динамику роста оказывает замедление потребительской активности, падение инвестиций, а также слабый рост экспорта на фоне снижения спроса на внешних рынках. МЭР снизил официальный прогноз по росту экономики в 2013 году до 2,4%.

Одной из наиболее реалистичных мер стимуляции роста, обсуждаемой властями страны, является снижение общего уровня процентных ставок в экономике. При этом, ускорение инфляции в мае (до 7,4% в годовом выражении – максимум с начала года) делает реализацию такого шага ЦБ крайне маловероятной.

Среди дополнительных инициатив также обсуждалось наделения ЦБ обязанностями по стимулированию экономического роста, однако в дальнейшем Правительство РФ отказалось от этой идеи.

В силу отсутствия со стороны властей вменяемых шагов по реанимации экономического роста, иностранные инвесторы продолжают настороженно относиться к перспективам вложения в отечественные акции. В частности, один из крупнейших инвесторов в российские акции – хедж-фонд Baring International Investment – с начала года сократил позиции более чем на 500 млн долл

Обзор динамики основных сегментов финансовых рынков

Валютный рынок. Наиболее активной динамикой в мае отличались сырьевые валюты (RUB, AUD, CAD), падающие по отношению к доллару на фоне неуверенной движения цен на товарных рынках. Тенденция к укреплению доллара прослеживается в большинстве пар с валютами развивающихся стран

Товарные рынки. Неожиданно позитивную динамику в мае показали цены на промышленные металлы, что может объясняться многочисленными заявлениями металлургов о возможном сокращении объемов производства (при отсутствии новых сигналов роста мировой экономики повышение цен может оказаться временным). Цены на золото (и по аналогии с ним серебро) продолжили падать из-за низких инфляционных рисков в мировой экономике.

Нефтегазовый сектор

Основные новости нефтегазового сектора:

1. Газпром может отложить разработку Штокмановского месторождения на неопределенный срок. По мнению компании, в данный момент проект представляется слишком дорогим и сложным. Развитие добычи сланцевого газа в США также поставило бы под сомнение возможность полной реализации газа со Штокмана (изначально проект был ориентирован именно на американский рынок).

2. Роснефть намерена выкупить 49% долю в НГК «Итера» (на данный момент владеет 51%). Сделка, сумма которой оценивается в 3 млрд долл, может быть закрыта уже в ближайшие два месяца. В настоящий момент Роснефть подала ходатайство в ФАС. Источники финансирования сделки пока не обсуждаются.

3. НОВАТЭК заключил с британской BP контракт на поставку сжиженного газа с предприятия «Ямал СПГ». Ранее А. Дворкович заявил, что правительство может либерализовать экспорт СПГ в случае, если независимые производители смогут достичь предварительных договоренностей о продаже добытого газа. Заключенный контракт поможет НОВАТЭКу более свободно привлекать дешевое проектное финансирование для развития «Ямал СПГ».

Металлургическая и горнодобывающая отрасль

Ключевые события в мае:

1. В рамках привлечения проектного финансирования на развитие Эльгинского угольного месторождения Мечел готов отдать ВЭБ часть доли в проекте, включая ж/д ветку от БАМа, а также лицензию на месторождение. Также компания намерена продать ОАО «Южуралникель» (доля в мировом производстве никеля – более 1%); по сообщениям СМИ наиболее вероятным претендентом на покупку являются структуры Новатэка.

2. Евраз рассматривает возможность поставки рельсов, произведенных в России, в США.

3. Акции НЛМК и Мечела исключены из индекса MSCI Russia.

4. UC RUSAL совместно с другими компаниями-производителями продукции из алюминия, предлагают внести ряд усовершенствований в законодательство с целью защитить отечественных производителей или подтолкнуть иностранные компании к открытию производства в России.

Химический сектор

Большинство крупнейших компаний химического сектора отчитались о резком снижении чистой прибыли за первый квартал. В частности, это вызвано существенным снижением рыночных цен на хлористый калий и DAP по сравнению с уровнями 4К2012.

Так, прибыль Акрона по МСФО за 1К снизилась на 54% по сравнению с 1К2012, чистая прибыль ФосАгро - упала на 59%. Основное давление на рыночные цены оказывает существенное снижение спроса на удобрения со стороны китайских потребителей:

Акрон объявил о снижении продаж на китайском предприятии (Хунжи-Акрон);

Уралкалий планирует существенно сократить производство из-за отсутствия новых контрактов с китайскими покупателями (в первую очередь из-за высокого уровня текущих складских запасов калия в стране).

Спад в европейской промышленности также оказал негативное влияние на нефтехимический сектор: чистая прибыль НКНХ за 1К2013 сократилась на 38,5%, что вызвано устойчивым снижением цен на каучуки (90% экспорта компании).

Потребительский сектор

Основные новости потребительского сектора:

1. Группа Черкизово закончила 1К2013 с символическим убытком в 17 млн руб по сравнению с чистой прибылью 1,2 млрд руб в 1К2012. Резкое снижение рентабельности стало следствием одновременного падения цен на свинину из-за вступления России в ВТО и роста цен на зерно в результате засухи лета 2012 года.

2. В рамках реструктуризации бизнеса X5 Retail Group решила отделить коммерческую и логистическую службы дискаунтеров "Пятерочка" от других магазинов группы. По мнению менеджмента компании, форматы дискаунтеров и гипермаркетов отличаются слишком сильно: делать единую централизованную систему управления изначально было серьезной ошибкой. По сообщениям СМИ, реформами в компании лично занимается М. Фридман.

3. Магнит по итогам 2012 года выплатит дивиденды в размере 55 руб на акцию (дивидендная доходность - 7,7%), что в три раза превышает выплаты за 2011 год.

4. Фармстандарт приобрел собственные депозитарные расписки с LSE на 2,1 млрд руб (~2,2% от капитала) в рамках программы выкупа акций на 8 млрд руб. Также компания увеличила свою долю в дочернем предприятии "Биолек" с 42% до 97% от акционерного капитала, что позволит ей в дальнейшем наращивать присутствие на украинском рынке

Финансы

Основные новости финансового сектора:

1. ВТБ провел SPO, продав акции общим объемом 102,5 млрд руб. Размещение полностью прошло на Московской Бирже с небольшой скидкой к рыночным котировкам. Крупнейшими инвесторами в ходе сделки стали иностранные суверенные фонды: Норвегии (участие в сделке – 700 млн долл, что составляет 4,28% уставного капитала), Азербайджана и Катара (участие в сделке – по 500 млн долл; 2,95% уставного капитала). Также крупный пакет акций приобрела группа Онэксим (2,43% уставного капитала) и структуры Сулеймана Керимова (2,36%).

2. Чистая прибыль Московской биржи за 1К2013 выросла на 21% по сравнению с 1К2012. Главным драйвером для роста послужили комиссионные платежи от операций на денежном (в основном от активных банковских операций РЕПО) и срочном рынках. Комиссионные доходы от операций на фондовом рынке снизились на 23%.

3. Умеренно негативная отчетность Сбербанка за 1К2013: при росте прибыли за счет сокращения операционных расходов банк также указал на снижение чистой процентной маржи, увеличение доли просроченных кредитов. С учетом того, что в начале года банк испытывал трудности с ростом корпоративного кредитного портфеля (снизив ставки по кредитам юрлицам в пределах 1%), такие тенденции говорят об ухудшении качества кредитного портфеля банка и могут привести к снижению показателей рентабельности по итогам 2013 года

Энергетика

Основные новости сектора энергетики:

1. Э.ОН Россия направит на дивидендные выплаты 100% от чистой прибыли за 2012 год по МСФО: выплата на акцию составит 0,29 руб, что при текущей цене акции в 2,5 руб соответствует дивидендной доходности в 11,6%. По заявлениям компании, в последующие годы объем выплат составит 40-60% от чистой прибыли.

2. Россети зарегистрировали дополнительный выпуск обыкновенных акций компании в объеме 161 млрд руб. Допэмиссия и внесение 79,64% акций ФСК ЕЭС (находящихся в государственной собственности) направлены на запланированное увеличение уставного капитала компании. Также в мае Россети были исключены из компонентов индекса MSCI Russia

3. Президент Роснефти Игорь Сечин может занять пост председателя Совета директоров ИнтерРАО. В настоящий момент компания является крупнейшим покупателем газа у Роснефти, и назначение Сечина может поспособствовать дальнейшему укреплению сотрудничествами между организациями

/Элитный Трейдер, ELITETRADER.RU/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба