Приближается самое чудесное время года во всех смыслах – Рождество и Новый год, год, отображаемый «несчастливым» число «13» уходит в прошлое. 2014 год, или 6-ой год от краха Lehman Brothers, приближается в сверкающих ожиданиях большой части рыночной публики. 2013 встречали с опаской, он двигался к нам на плечах европейского долгового кризиса, достигшего пика в 3-м кв.2012 г., и выражение «черный лебедь» снова стало тогда популярным. Теперь complacency – успокоенности – заметно больше. Действительно, 2013 г. был прожит без особых катастроф, если не считать локальную кипрскую. Но она обошлась без серьезных последствий. Что же, как пели Beatles, It’s getting better all the time.

Некоторое преувеличение?

Что хорошо для одних, может быть не очень хорошо для других экономик – довольно нетипичная ситуация, и сложилась она относительно недавно. В самом деле, даже если оставить в стороне достаточно яркий пример с нефтью, рост цены которой не может не веселить сердца экспортеров, к которым и мы относимся, то можно заметить еще, например, вот что: переход Китая к экономической модели, основанной на внутреннем потреблении ведет к… снижению спроса на облигации США, и – отойди, наконец, ФРС от планомерной покупки бумаг в свой баланс (когда-нибудь), к росту доходности, как минимум, на дальнем конце кривой. Что не очень хорошо для американской экономики. Тем более это не хорошо, т.к. переход КНР к опоре на внутренний спрос означает постепенное снижение дефлирующего воздействия китайской экономики на остальной мир (с точки зрения ИПЦ, разумеется, но не цен на сырье), что опять-таки в потенции подстегивает доходность американских госбумаг. Куда ни кинь, везде клин… Или, напротив, возвращение к нормальной экономике после всех этих hype’ов и cовершенно безумной монетарной волатильности, всего этого разнузданного неокейнсианства, исказивших обычные критерии размещения капитала почти до неузнаваемости, иногда вопреки формальной логике, и т.п.?

На переломе больших экономических парадигм происходят довольно-таки удивительные вещи, хотя и ожидаемые вещи. Если китайская экономика, вероятно, будет «инкапсулироваться» лишь в ходе очень постепенного перехода от инвестиционного к потребительскому росту – роль «мировой фабрики» с Китая никто не снимал и ничто не снимало – то США уже «инкапсулируются на наших глазах. Как писал Bloomberg буквально на днях, США теряют значение мирового потребителя «последней инстанции». На благо это всему остальному миру? В конечном итоге, возможно. На благо это Китаю? В конечном итоге, возможно – особенно если процессы «инкапсуляции» обоих гигантов будут идти почти параллельно. Но – смотрите – ведь тогда возникает вопрос: а что будет двигать мировую экономику вперед? Если это не американский спрос и не китайский ответ на него: США (и ЕС вместе с ним, хотя и всего на 1/3) снабжали мир капиталом, чтобы удовлетворить своего потребителя, Китай инвестировал этот капитал и закупал сырье у третьих стран, чтобы продать американскому (и европейскому) потребителю товар, а излишки капитала накапливал в своих бездонных сбережениях, удерживая ставки низкими, да и инфляцию потребцен заодно. Теперь, когда все «становится лучше день за днем», как будет работать машина?

Китай, вероятно, продолжит закупать сырье, теперь уже в большой пропорции для себя, США будут накапливать больше капитала у себя дома и перестанут его агрессивно размазывать по всему миру, китайский экспорт, ставший необычайно важным для многих экономик, будет стоить дороже (из-за повышения издержек и возможного уменьшения экспортных мощностей), и инфляция пойдет наверх вместе со ставками, которые будут еще и страдать от прекращения агрессивной печати «зеленых фантиков». Логично? Да.

Но капитал не должен стоить дороже в мире, где множество людей начинают заниматься самыми невероятными видами бизнеса, пользуясь совершенно новой, небывалой инфраструктурой! Иначе новые миллионы людей, выдавливаемые мощнейшей конкуренцией и автоматизацией, точнее, роботизацией из сферы традиционной экономики, останутся вовсе не у дел, повиснув на шее государств, многие из которых, напротив, обязаны сокращать расходы для ликвидации чрезмерных долговых нагрузок, доставшихся от проклятого прошлого разгула левереджа. Пенсионеров бы прокормить, быстро растущих в числе! К услугам таких потенциально неприкаянных и несостоявшихся бизнесменов у нас на глазах уже растет… альтернативная денежная система, связанная с «облачной» инфраструктурой. Тот же bitcoin. Пока не фактор макроэкономики, но ответ на глобальные макроэкономические тренды.

Ситуация в Китае будет напоминать ситуацию в других развивающихся странах с той поправкой, что далеко не все развивающиеся экономики имеют все еще ресурсы для экстенсивного развития (Россия и Бразилия тут первыми приходят в голову) и такой гигантской ликвидности, как Китай. Таким образом, в новом мире, где США больше не играет почетной роли потребителя последней инстанции, жадно вбирающего в себя все и вся, и выбрасывающего в обмен на рынки мешки денег с вертолета имени Бернанке, им остается повышать конкурентоспособность и/или переносить акцент на внутренний спрос - скорее «и», чем «или». Первое, кстати, возможно лишь при сочетании мер, связанных с повышением открытости экономики для инвестиций и технологий и широких национальных мер по поддержанию внутреннего спроса, которые, если уж по-честному, чреваты неприятными макроэкономическими последствиями при ошибках: пример Бразилии в последние годы тут более чем показателен. Как когда-то соседней Аргентины, далекой от них Латвии и той же РФ образца 1998 г.

Но это в перспективе, правда, теперь уже вполне близкой: время идет, и новая реальность формирует себя понемногу на наших глазах. А вот что прямо сегодня:

По-видимому, второе дно рецессии, изрядно «подсыпанное» и сглаженное неокейнсианцами, мир таки миновал в 2013 г. Вторая волна все же имела место! В основном, из-за событий в ЕС, конечно. Возможно ли теперь миновать new normal и вернуть славные времена левреджа? Вот это вряд ли.

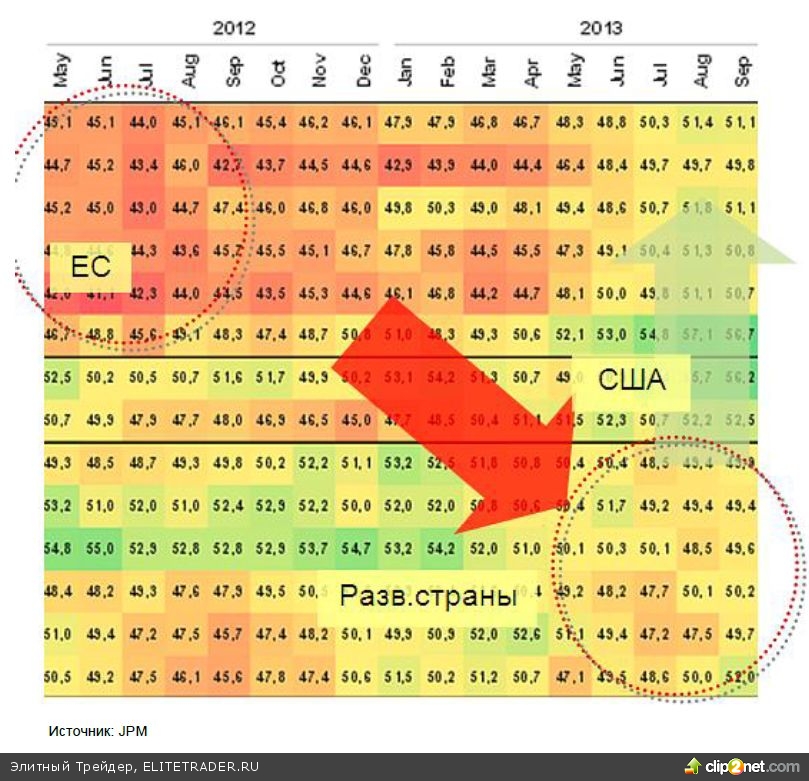

Итак, is’it getting better, really? События последнего времени показывают, как цикл меняется сегодня, когда экономики мира в ходе еврокризиса потеряли в значительной мере былую высокую корреляцию. Позволим себе взять так называемую «карту температур» JPMorgan, сделанную на основе динамики индексов PMI manufacturing (они, собственно, вместе с MarkIt и HSBC, и есть авторы этой замечательной коллекции), и, сознательно огрубив ее – убрав детали, увидим, как изменяется работа двигателей мировой экономики:

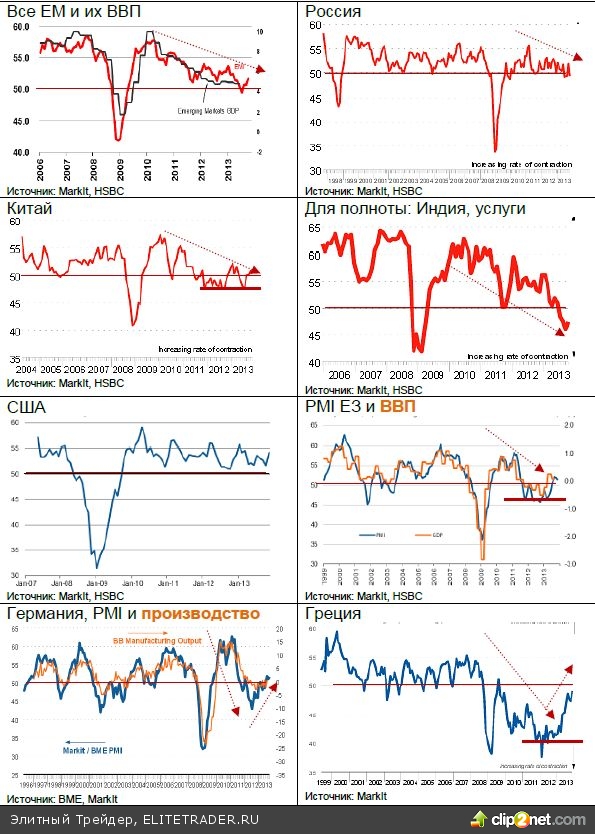

Чуть больше деталей, динамики и – самые последние данные из регионов:

В целом, мировая экономика (по крайней мере, в сегменте промышленности) остается на довольно неровной, неуверенной траектории. В большом числе стран восстановление индексов PMI относится лишь к краткосрочным периодам времени, и долгосрочных трендов не меняет, что в большой степени относится, увы, к развивающимся рынкам. Кроме того, даже на коротком горизонте в относительно неплохом октябре PMI снизился по отношению к прошлым значениям, например, в Индонезии, России, Бразилии и очень резко – в Австралии. Также упал этот индекс во Франции, Испании (но вырос в Италии). Восстановление в еврозоне движется вперед за явным и бесспорным локомотивом – Германией, которая не теряет своей роли главного, если не единственного двигателя экономики региона. Вообще, надо сказать, что те оптимисты, которые видят будущие основания для светлого взгляда в будущее в ЕС, Китае и США, где, как мы отмечали, заканчивается период собственной austerity, и правительство снова начинает нанимать людей (если этот тренд продолжится после столкновений в парламенте), то приведенные данные показывают, что эти ожидания не взяты с потолка. Но и вряд ли могут претендовать на твердую уверенность.

Однако, вот что мы должны отметить тут еще раз:

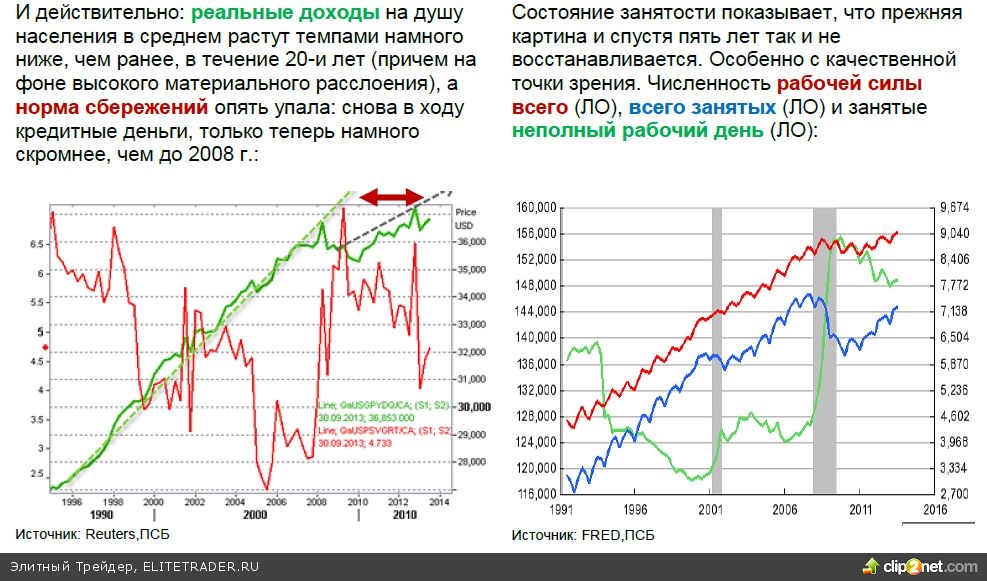

Как такое возможно? Динамика производства продукции обрабатывающих отраслей промышленности США и численности рабочей силы дает ответ:

Дело – в производительности труда, очевидно. Это, вкупе с растущим материальным расслоением по всему миру, дает нам все основания предполагать, что инфляции будет непросто существенно вырасти из-за спросовых ограничений. А неизбежный в обозримом будущем tapering дополнит картину.

Разумеется, у ФРС нет никакого резона допускать особенный рост доходности что на ближнем конце (ставка рефинансирования), что на дальнем (QE). Правда, некоторые исследователи, предлагающие свои исследования непосредственно ФРС, утверждают, что наибольший эффект для экономики дало не количественное смягчение, а т.н. forward guidance, т.е. обещание сохранить низкой базовую ставку. Так или иначе, выходит, что, пусть и скромный, но заметный рост доходности на данном конце следует ожидать в обозримом будущем. А низкая инфляция + даже скромный рост ставок = рост реальных ставок. Нехорошо это для рискованных активов…

Торговые идеи

EUR/USD, акции и облигации

На самом деле, не так много привлекательных идей!

Актуальной, несмотря на силу, идеей остается ШОРТ евро, поскольку по последним данным вновь проявляются дефляционные процессы (см.выше), в то время как экономика остается в летаргическом состоянии.

5 декабря заседание ЕЦБ прольет свет в некоторой степени на будущее, но даже без этого очевидно, что статистика из США лучше, чем в еврозоне и доходность по 10л превышает 100bp. Поэтому рационально размышлять, что евро должен откатить вниз хотя бы на 2% с нынешних уровней.

Также видится небольшое охлаждение на рынке акций США и России, но там есть силы защищающие рост, типа ФРС, и сигналов на рынке в США пока тоже нет.

Интересным является long российских облигаций против прочих emerging marts, поскольку перепроданы, но это требует большего изучения

https://www.psbank.ru/Informer (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Некоторое преувеличение?

Что хорошо для одних, может быть не очень хорошо для других экономик – довольно нетипичная ситуация, и сложилась она относительно недавно. В самом деле, даже если оставить в стороне достаточно яркий пример с нефтью, рост цены которой не может не веселить сердца экспортеров, к которым и мы относимся, то можно заметить еще, например, вот что: переход Китая к экономической модели, основанной на внутреннем потреблении ведет к… снижению спроса на облигации США, и – отойди, наконец, ФРС от планомерной покупки бумаг в свой баланс (когда-нибудь), к росту доходности, как минимум, на дальнем конце кривой. Что не очень хорошо для американской экономики. Тем более это не хорошо, т.к. переход КНР к опоре на внутренний спрос означает постепенное снижение дефлирующего воздействия китайской экономики на остальной мир (с точки зрения ИПЦ, разумеется, но не цен на сырье), что опять-таки в потенции подстегивает доходность американских госбумаг. Куда ни кинь, везде клин… Или, напротив, возвращение к нормальной экономике после всех этих hype’ов и cовершенно безумной монетарной волатильности, всего этого разнузданного неокейнсианства, исказивших обычные критерии размещения капитала почти до неузнаваемости, иногда вопреки формальной логике, и т.п.?

На переломе больших экономических парадигм происходят довольно-таки удивительные вещи, хотя и ожидаемые вещи. Если китайская экономика, вероятно, будет «инкапсулироваться» лишь в ходе очень постепенного перехода от инвестиционного к потребительскому росту – роль «мировой фабрики» с Китая никто не снимал и ничто не снимало – то США уже «инкапсулируются на наших глазах. Как писал Bloomberg буквально на днях, США теряют значение мирового потребителя «последней инстанции». На благо это всему остальному миру? В конечном итоге, возможно. На благо это Китаю? В конечном итоге, возможно – особенно если процессы «инкапсуляции» обоих гигантов будут идти почти параллельно. Но – смотрите – ведь тогда возникает вопрос: а что будет двигать мировую экономику вперед? Если это не американский спрос и не китайский ответ на него: США (и ЕС вместе с ним, хотя и всего на 1/3) снабжали мир капиталом, чтобы удовлетворить своего потребителя, Китай инвестировал этот капитал и закупал сырье у третьих стран, чтобы продать американскому (и европейскому) потребителю товар, а излишки капитала накапливал в своих бездонных сбережениях, удерживая ставки низкими, да и инфляцию потребцен заодно. Теперь, когда все «становится лучше день за днем», как будет работать машина?

Китай, вероятно, продолжит закупать сырье, теперь уже в большой пропорции для себя, США будут накапливать больше капитала у себя дома и перестанут его агрессивно размазывать по всему миру, китайский экспорт, ставший необычайно важным для многих экономик, будет стоить дороже (из-за повышения издержек и возможного уменьшения экспортных мощностей), и инфляция пойдет наверх вместе со ставками, которые будут еще и страдать от прекращения агрессивной печати «зеленых фантиков». Логично? Да.

Но капитал не должен стоить дороже в мире, где множество людей начинают заниматься самыми невероятными видами бизнеса, пользуясь совершенно новой, небывалой инфраструктурой! Иначе новые миллионы людей, выдавливаемые мощнейшей конкуренцией и автоматизацией, точнее, роботизацией из сферы традиционной экономики, останутся вовсе не у дел, повиснув на шее государств, многие из которых, напротив, обязаны сокращать расходы для ликвидации чрезмерных долговых нагрузок, доставшихся от проклятого прошлого разгула левереджа. Пенсионеров бы прокормить, быстро растущих в числе! К услугам таких потенциально неприкаянных и несостоявшихся бизнесменов у нас на глазах уже растет… альтернативная денежная система, связанная с «облачной» инфраструктурой. Тот же bitcoin. Пока не фактор макроэкономики, но ответ на глобальные макроэкономические тренды.

Ситуация в Китае будет напоминать ситуацию в других развивающихся странах с той поправкой, что далеко не все развивающиеся экономики имеют все еще ресурсы для экстенсивного развития (Россия и Бразилия тут первыми приходят в голову) и такой гигантской ликвидности, как Китай. Таким образом, в новом мире, где США больше не играет почетной роли потребителя последней инстанции, жадно вбирающего в себя все и вся, и выбрасывающего в обмен на рынки мешки денег с вертолета имени Бернанке, им остается повышать конкурентоспособность и/или переносить акцент на внутренний спрос - скорее «и», чем «или». Первое, кстати, возможно лишь при сочетании мер, связанных с повышением открытости экономики для инвестиций и технологий и широких национальных мер по поддержанию внутреннего спроса, которые, если уж по-честному, чреваты неприятными макроэкономическими последствиями при ошибках: пример Бразилии в последние годы тут более чем показателен. Как когда-то соседней Аргентины, далекой от них Латвии и той же РФ образца 1998 г.

Но это в перспективе, правда, теперь уже вполне близкой: время идет, и новая реальность формирует себя понемногу на наших глазах. А вот что прямо сегодня:

По-видимому, второе дно рецессии, изрядно «подсыпанное» и сглаженное неокейнсианцами, мир таки миновал в 2013 г. Вторая волна все же имела место! В основном, из-за событий в ЕС, конечно. Возможно ли теперь миновать new normal и вернуть славные времена левреджа? Вот это вряд ли.

Итак, is’it getting better, really? События последнего времени показывают, как цикл меняется сегодня, когда экономики мира в ходе еврокризиса потеряли в значительной мере былую высокую корреляцию. Позволим себе взять так называемую «карту температур» JPMorgan, сделанную на основе динамики индексов PMI manufacturing (они, собственно, вместе с MarkIt и HSBC, и есть авторы этой замечательной коллекции), и, сознательно огрубив ее – убрав детали, увидим, как изменяется работа двигателей мировой экономики:

Чуть больше деталей, динамики и – самые последние данные из регионов:

В целом, мировая экономика (по крайней мере, в сегменте промышленности) остается на довольно неровной, неуверенной траектории. В большом числе стран восстановление индексов PMI относится лишь к краткосрочным периодам времени, и долгосрочных трендов не меняет, что в большой степени относится, увы, к развивающимся рынкам. Кроме того, даже на коротком горизонте в относительно неплохом октябре PMI снизился по отношению к прошлым значениям, например, в Индонезии, России, Бразилии и очень резко – в Австралии. Также упал этот индекс во Франции, Испании (но вырос в Италии). Восстановление в еврозоне движется вперед за явным и бесспорным локомотивом – Германией, которая не теряет своей роли главного, если не единственного двигателя экономики региона. Вообще, надо сказать, что те оптимисты, которые видят будущие основания для светлого взгляда в будущее в ЕС, Китае и США, где, как мы отмечали, заканчивается период собственной austerity, и правительство снова начинает нанимать людей (если этот тренд продолжится после столкновений в парламенте), то приведенные данные показывают, что эти ожидания не взяты с потолка. Но и вряд ли могут претендовать на твердую уверенность.

Однако, вот что мы должны отметить тут еще раз:

Как такое возможно? Динамика производства продукции обрабатывающих отраслей промышленности США и численности рабочей силы дает ответ:

Дело – в производительности труда, очевидно. Это, вкупе с растущим материальным расслоением по всему миру, дает нам все основания предполагать, что инфляции будет непросто существенно вырасти из-за спросовых ограничений. А неизбежный в обозримом будущем tapering дополнит картину.

Разумеется, у ФРС нет никакого резона допускать особенный рост доходности что на ближнем конце (ставка рефинансирования), что на дальнем (QE). Правда, некоторые исследователи, предлагающие свои исследования непосредственно ФРС, утверждают, что наибольший эффект для экономики дало не количественное смягчение, а т.н. forward guidance, т.е. обещание сохранить низкой базовую ставку. Так или иначе, выходит, что, пусть и скромный, но заметный рост доходности на данном конце следует ожидать в обозримом будущем. А низкая инфляция + даже скромный рост ставок = рост реальных ставок. Нехорошо это для рискованных активов…

Торговые идеи

EUR/USD, акции и облигации

На самом деле, не так много привлекательных идей!

Актуальной, несмотря на силу, идеей остается ШОРТ евро, поскольку по последним данным вновь проявляются дефляционные процессы (см.выше), в то время как экономика остается в летаргическом состоянии.

5 декабря заседание ЕЦБ прольет свет в некоторой степени на будущее, но даже без этого очевидно, что статистика из США лучше, чем в еврозоне и доходность по 10л превышает 100bp. Поэтому рационально размышлять, что евро должен откатить вниз хотя бы на 2% с нынешних уровней.

Также видится небольшое охлаждение на рынке акций США и России, но там есть силы защищающие рост, типа ФРС, и сигналов на рынке в США пока тоже нет.

Интересным является long российских облигаций против прочих emerging marts, поскольку перепроданы, но это требует большего изучения

https://www.psbank.ru/Informer (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter