7 июля 2014 УК «Арсагера»

В последние годы только ленивый не говорит о том, в какой сложной ситуации оказался Мечел. Акционеры в ужасе наблюдают за свободным падением котировок акций компании. Кредиторы в панике создают опережающие резервы под обесценение выданных Мечелу ссуд, провоцируя дополнительную напряженность на фондовом рынке. К спасению компании подключилось государство вплоть до первых лиц страны. Проводятся бесконечные совещания с целью определить размер и источник финансовой помощи, изобретаются схемы, с помощью которых действующий менеджмент мог бы продолжать вести компанию «верным курсом». В результате все идет к тому, что за безграмотные действия хозяев частной компании в очередной раз придется заплатить государству; вдобавок, денег просят банки на докапитализацию, не в последнюю очередь обусловленную наличием подобных заемщиков.

Между тем, несмотря на сложность положения ресурсы самого Мечела далеко не исчерпаны. Первый шаг уже сделан: компания пытается избавиться от убыточных активов, тянущих холдинг вниз. Мы же хотим обратить внимание на

еще один способ исправления ситуации: грамотное управление акционерным капиталом в благополучных «дочках» холдинга, благо такие существуют.

Возьмем для примера Уральскую кузницу. Компания была вычислена нами более года назад и привлекла внимание комбинацией факторов: сильным финансовым положением, растущей прибылью (несмотря на сложности в металлургической отрасли), крайней дешевизной (оценка всей компании – ниже двух годовых прибылей). Однако вся зарабатываемая прибыль не распределяется среди акционеров, а остается в обществе, что негативно сказывается на динамике рентабельности собственного капитала компании.

Самое неприятное, что в обществе совершенно не действует модель управления акционерным капиталом (МУАК). Напомним, что ее основным постулатом является распределение прибыли среди акционеров в случае, если компания не в состоянии эффективно осваивать заработанные средства в основном бизнесе. Но это еще полбеды. Желание вывести прибыль из успешно функционирующего общества приводит к тому, что мажоритарный акционер постоянно ищет «серые» способы изъятия средств. Речь идето займах материнской структуре. Первоначально ставки по данным займам носили символический характер, однако после того, как миноритарные акционеры проявили активную позицию в этом вопросе, условия выдачи займов, судя по данным отчетности, заметно улучшились.

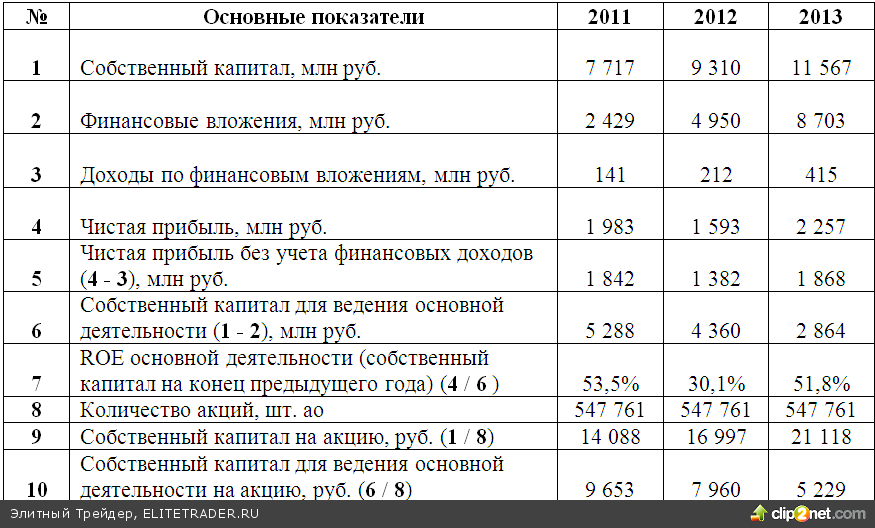

Таблица 1

Казалось бы, обычная ситуация для российского «второго эшелона». Однако рассматриваемую ситуацию отличает одна существенная деталь, а именно – тяжелое финансовое положение материнской компании (Мечела). Это ставит под сомнение уже не просто уровень корпоративного управления в целом, но и банально судьбу заработанных за долгие годы средств Уральской кузницы, принадлежащих ВСЕМ ее акционерам пропорционально их долям.

Самое удивительное заключается в том, что имея в своем составе успешные дочерние компании, холдинг даже в условиях тяжелого финансового положения при правильной организации внутренних взаимоотношений может изыскать значительные возможности для повышения эффективности своей деятельности, улучшения своего финансового положения и расчетов с кредиторами. Резерв заложен в улучшении качества корпоративного управления, прежде всего, в области внедрения принципов МУАК в успешных дочерних компаниях. Покажем это на примере одной из дочерних компаний холдинга — «Уральской кузницы». Для целей дальнейших расчетов приведем ключевые показатели, характеризующие отсутствие в компании МУАК.

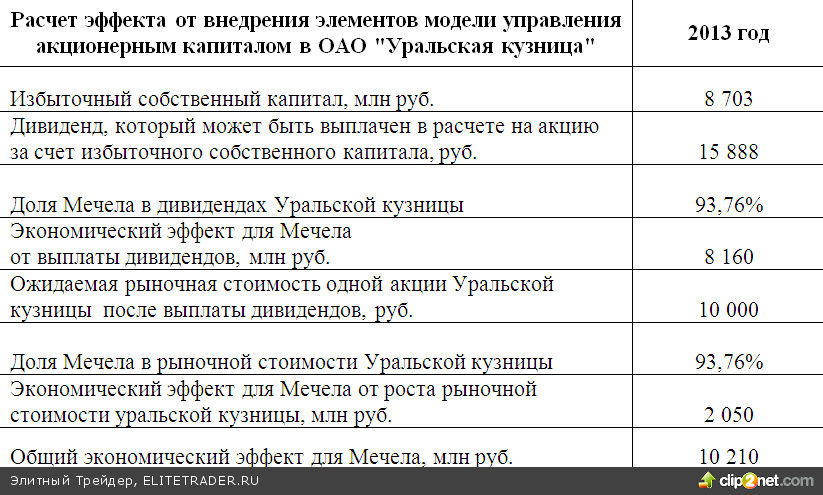

Таблица 2

Представленные данные весьма красноречиво характеризуют основную причину снижения общего ROE (информация из табл.1) и низкой рыночной стоимости акций компании (6 000 руб. за 1 ао на торгах Московской биржи на 03.07.2014 г.) – значительный избыточный собственный капитал. Первостепенная задача повышения стоимости активов - избавление от этого капитала путем выплаты его акционерам в виде дивидендов. Речь идет о давно назревшем инеобходимом действии в рамках холдинга:расшивке системы внутрикорпоративных займов и ее замены на самый эффективный и единственно верный способ финансирования внутригрупповых потребностей – перераспределение средств путем дивидендных выплат. Львиную долю этих выплат (93,76%) получит мажоритарный акционер – Группа Мечел. Причем это действие технически просто осуществимо; по сути, не потребуется серьезного перемещения средств между материнской и дочерними структурами, так как эти средства уже находятся у холдинговой компании в виде полученных займов. Возникшие встречные обязательства по выплате дивидендов будут попросту зачтены уже имеющимися обязательствами по полученным займам.

Избавление от избыточного собственного капитала окажет многосторонний положительный эффект на холдинг в целом. Помимо устойчивого потока дивидендов от дочерних компаний, который носит бесплатный и безвозвратный характер (в отличие от займов, которые предоставляются на платной и возвратной основе), важнейшим следствием станет приобретение дочерними компаниями холдинга принципиально иной рыночной оценки. Это неизбежно произойдет после того, как резко вырастет стабильный уровень ROE после выплаты избыточного собственного капитала. Обратившись к таблице, мы видим, что ROE Уральской кузницы одномоментно вырастает более чем в два раза! Более того, следуя этому правилу ежегодно (например, обязавшись отдавать своим акционерам не менее 50% чистой прибыли), можно обеспечить нахождение ROE на стабильно высоком уровне. Естественно, что исходя из новых реалий в части прибыли на акцию, дивидендных выплат, рентабелньости собственного капитала оценка Уральской кузницы (и подобных ей дочек Мечела) резко вырастет.

По нашим расчетам при условии выплаты половины чистой прибыли в виде дивидендов (хотя возможности компании позволяют увеличить эту норму) «Уральская кузница» будет оцениваться примерно в 5-7 годовых прибылей. Это будет означать увеличение рыночной стоимости компании почти в два раза от текущих уровней. Как следствие, экономический эффект от повышения рыночной стоимости может превысить 2 млрд. руб. Общий же экономический эффект с учетом выплаты акционерам избыточного собственного капитала может составить, по нашим подсчетам, свыше 10 млрд руб. Он может быть реализован как при продаже актива, так и при его залоге в качестве кредитного обеспечения.

Таблица 3

Таким образом, на фоне текущей стоимости акции Уральской кузницы в 6 000 руб. за акцию (3,3 млрд руб. за компанию) акционеры могут получить эффект в размере около

26 000 руб. на акцию (дивиденды плюс ожидаемая рыночная стоимость в расчете на акцию) или 14,2 млрд от всей компании. И это по итогам 2013 года, а судя по итогам 1 квартала 2014 года, как видно из таблицы 1, результат может быть еще лучше, так как Уральская кузница вновь увеличила собственный капитал, заработав неплохую прибыль.

Аналогичный алгоритм может быть применен и в ряде других дочерних компаниях Мечела, характеризующихся устойчивым финансовым положением и наличием избыточного собственного капитала (Белорецкий металлургический комбинат, Коршуновский ГОК). Общий эффект от наведения порядка в части корпоративного управления внутри холдинговой группы Мечел мы оцениваем в сумму свыше 1 млрд дол. Весьма неплохой задел для компании с долгом в районе 9 млрд долл., находящейся на грани банкротства.

Казалось бы, все просто. Почему же этого не видят или не хотят видеть те, от кого зависит сегодня судьба компании? Что-то можно списать на непонимание основных принципов работы акционерного общества. Однако основная причина, на наш взгляд, заключается не в этом. Корни проблемы следует искать в происхождении отечественных бизнесменов, составивших свое состояние в лихие 90-е г.г. на волне безудержной приватизации, когда все решали не менеджерские компетенции, а связи…

Однако сейчас методы и подходы к управлению бизнесом, использовавшиеся два десятка лет назад, не приводят к успеху. Время идет, мир вокруг нас меняется. Работа большой компании ведется в условиях неопределенности многочисленных внешних и внутренних параметров. Сейчас управление акционерным обществом превращается в более сложную задачу, требующую иных подходов, иного интеллектуального уровня. На этом фоне отклики о необходимости оставить нынешнее руководство у руля компании вызывают откровенное непонимание, переходящее в сарказм.

Напомним, что в «активе» менеджмента за эти годы – увлечение оффшорными схемами при реализации продукции; покупки с огромным «плечом» (в кредит) неэффективных зарубежных активов; попытки вывода прибыли из дочерних обществ путем приобретения сомнительных активов (чего стоит только эпопея с ростовским Ломпромом); подмена дивидендного канала перераспределения прибыли внутри группы на целый ворох внутрикорпоративных займов; объявление дивидендов по привилегированным акциям при хронической убыточности компании, лишь бы они не стали голосующими (и правда, зачем владельцам префов вмешиваться в управление такой «успешной» компании); информационная закрытость в части раскрытия существенных сделок и сделок с заинтересованностью, которые плодились в рамках холдинга тысячами каждый год. При этом органы управления обществом не смущали ни развал акционерной стоимости, ни трудности кредиторов (среди которых – госбанки), ни потеря национальной экономикой тысяч рабочих мест, ни недополучаемые государством налоги… Личным амбициям, неподкрепленным знаниями и берущим начало в эпохе первоначального накопления капитала, пора уступить место грамотным решениям в производственной, финансовой и корпоративной сферах управления бизнесом и тем людям, которые их олицетворяют. Конечно, этого не хочется делать. Легче клянчить государственную помощь и «кормить завтраками» кредиторов вместо того, чтобы начать наводить порядок в компании. Именно поэтому мы считаем обязательным фактором санации Мечела смену как исполнительного менеджмента, так и Совета директоров. Особенно хочется посмотреть в глаза «независмимым» членам Совета директоров компании, с молчаливого согласия которых все эти годы отечественный металлургический флагман стремительно деградировал и шел ко дну. Во многом из-за таких «независимых» и непрофессиональных директоров подорвано доверие к самому институту независимых директоров, призванному, наоборот, своей качественной работой содействовать успешной деятельности акционерного общества и росту доходов его акционеров.

Прежняя команда умудрилась сделать из некогда эффективной компании «ходячий труп». Возрождать Мечел должны люди с другим менталитетом и образованием. Благо внутренние ресурсы у компании для этого есть.

http://www.arsagera.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter