11 сентября 2020 Халепа Евгений

Вашему вниманию еженедельный обзор долларовой ликвидности и денежного рынка США.

Данные по денежному рынку на этой неделе вышли полные, поэтому есть возможность углубится в баланс денежного рынка и более внятно определить состояние ликвидности.

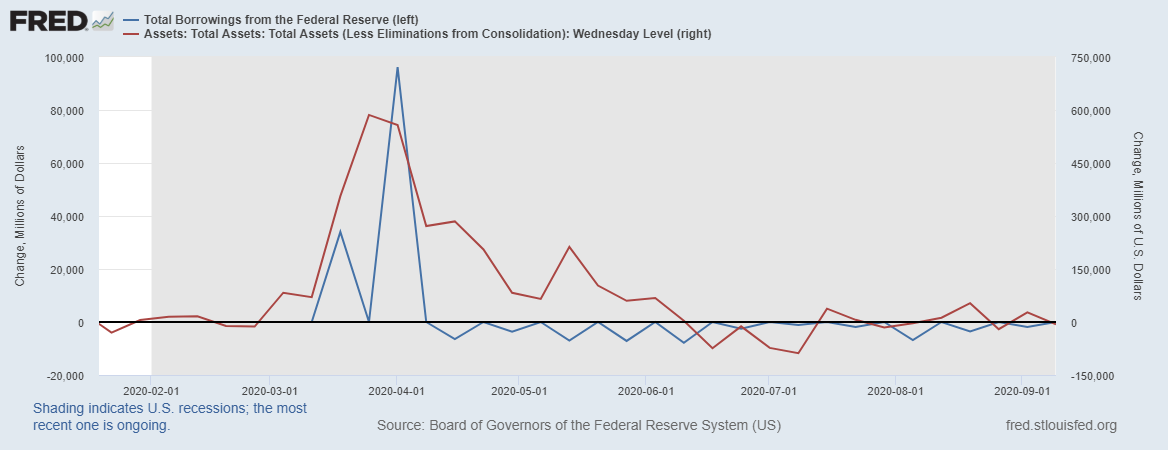

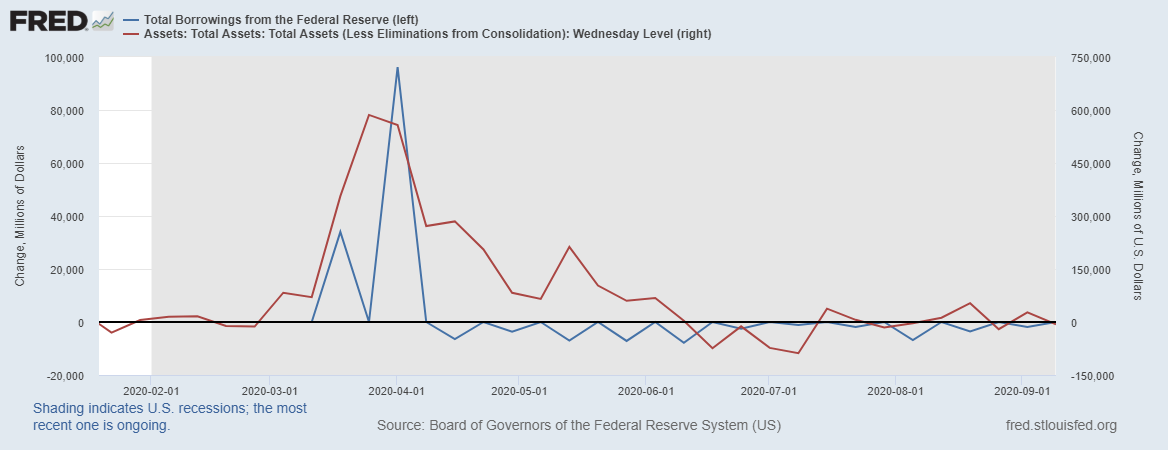

Начнем с обзоры баланса ФРС и динамики прямого кредитования ФРС

На неделе баланс ФРС без особых изменений, красной линией динамика баланса ФРС от недели к неделе, и мы видим, что показатель остается в боковой динамике уже длительное время.

Синяя линия – это динамика от недели к неделе объемов прямого кредитования депозитарных учреждений у ФРС. Также наблюдаем плоскую динамику.

Что можно сказать: спрос на ликвидность в финансовой системе США сошел на нет, а значит на рынке снова превалирует избыточная ликвидность.

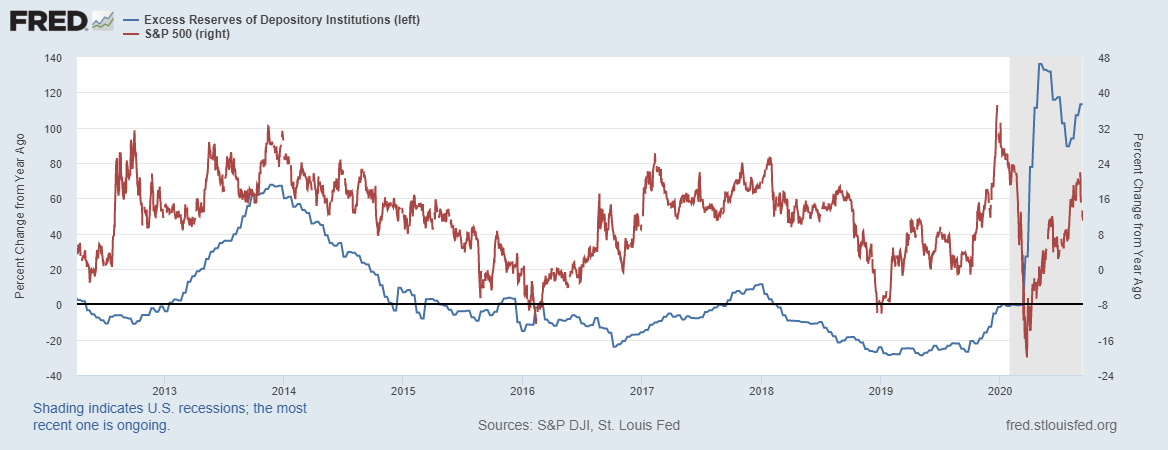

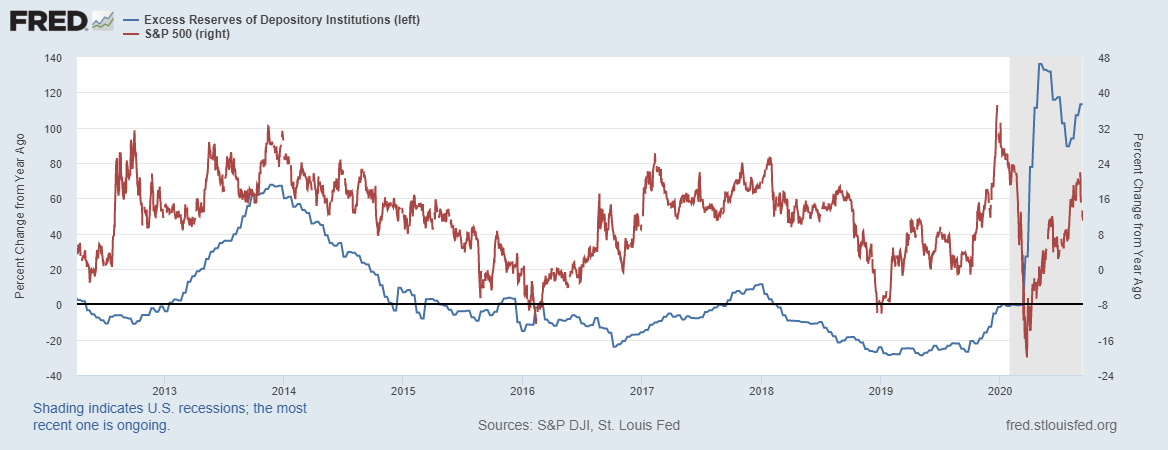

Далее иллюстрация к показателю избыточной ликвидности

За прошлые две недели показатель избыточной ликвидности вырос на 33 млрд долларов, синей линией нанесена динамика показателя от года к году.

Красная линия годовая динамика S&P500.

Статистическая связь просматривается визуально, что подтверждает логическую связь: «с ростом избыточных резервов, фондовый рынок растет, и наоборот».

На сегодня фондовый рынок снижается из-за технических факторов, уж больно перегрет технологический сектор, за чем последовала коррекция. Фундаментально для фондового рынка все остается в норме.

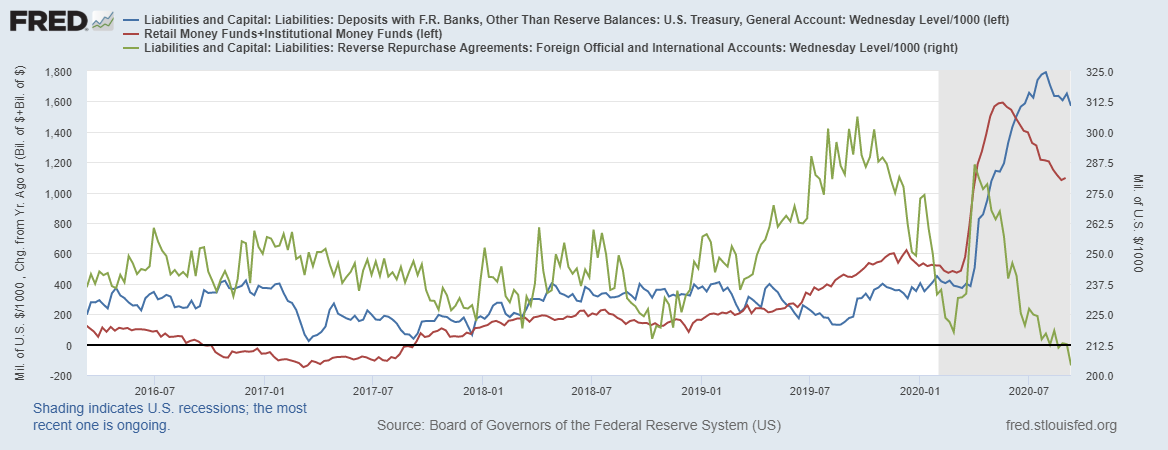

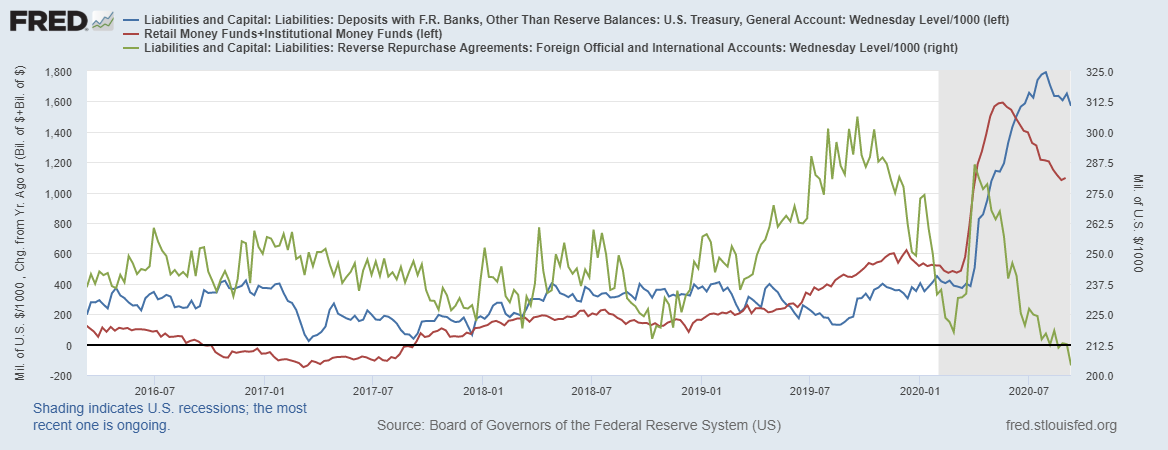

Если предложение денег ФРС держит на одном уровне и не спешит заливать ликвидностью дальше, то откуда берется избыточная ликвидность? Конечно, спрос на деньги сократился, но то, что раньше вытягивало деньги с рынка, теперь отдает их обратно. Далее иллюстрация о спросе на деньги со стороны активных участников финсистемы

Синяя линия – счет Казначейства в ФРБ, т.е. деньги государства. На неделе счет еще просел на 81,2 млрд долларов.

Красная линия – вложения во взаимные фонды, инвестирующие на денежном рынке. Здесь также прилично отступили от максимума и сокращение вложений продолжается, за прошлый две недели небольшой приток, но достаточно скромно.

Зеленая линия – суточные объему сделок РЕПО для нерезидентов. На неделе показатель продолжил снижение, и мы ниже уровней 2016 года, что говорит о пониженном спросе на доллары на международном рынке.

Конечно, отток ликвидности из рассматриваемых счетов ведет к росту высоколиквидных денег, а именно денежной базы. И это позитивный сигнал для финансовых рынков и негативный для доллара.

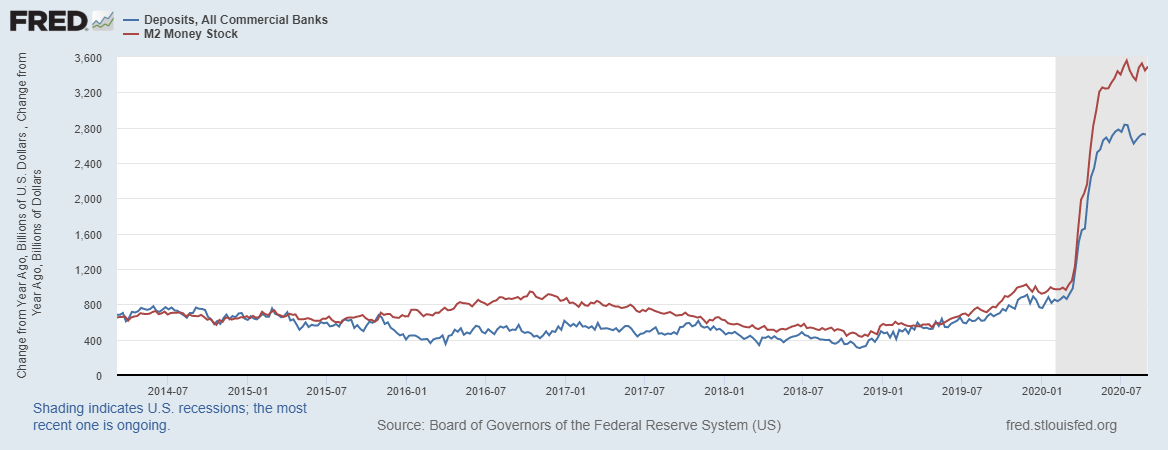

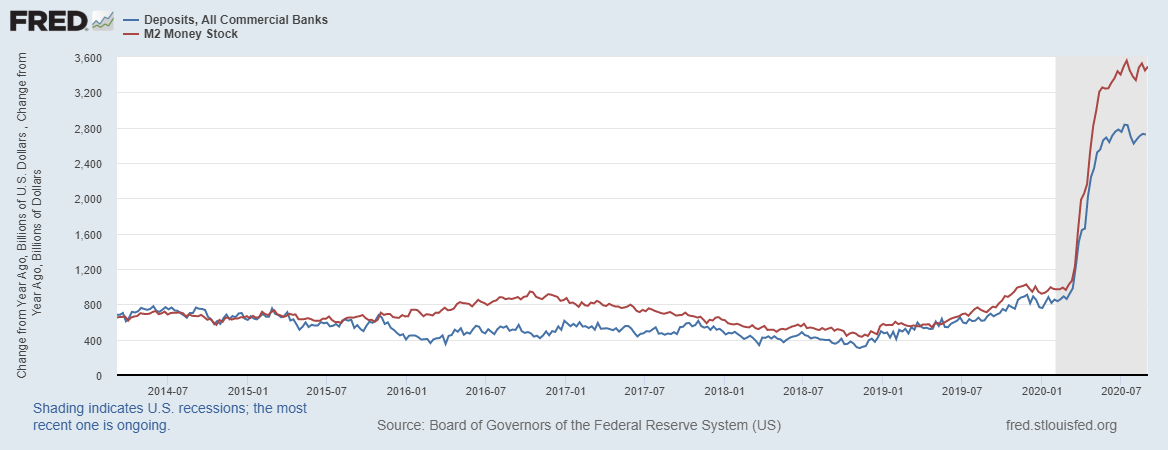

Далее рассмотрим состояние и динамику ликвидности денег в финансовой системе США

Денежная масса (М2) на неделе выросла на 78 млрд долларов, при этом рост показателя М2 идет за счет коммерческих депозитов, т.к. вышерассмотренные показатели абсорбции ликвидности снижаются.

Красная линия – годовая динамика денежной массы (М2), с прошлого года прирост денежной массы 3,6 трлн долларов.

Синяя линия – годовая динамика коммерческих депозитов, с прошлого года прирост 2,8 трлн долларов.

Мы видим, что доля депозитов в денежной массе очень высокая, около 75%. Это означает, что новые, предложенные ФРС деньги не поступают в экономику и остаются на финансовом рынке в виде сбережений.

Денежная база (М0) ввиду роста избыточных резервов выросла за две недели на 45,7 млрд долларов.

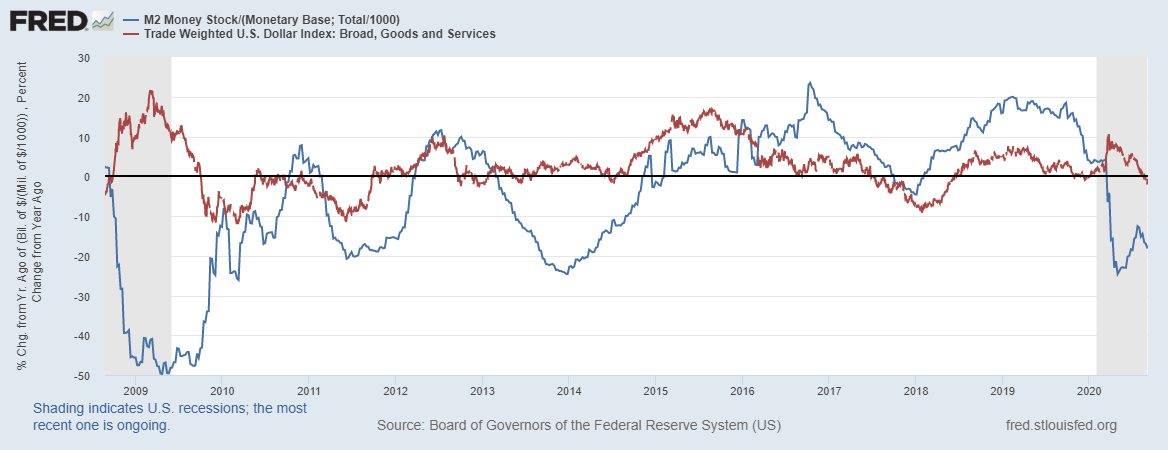

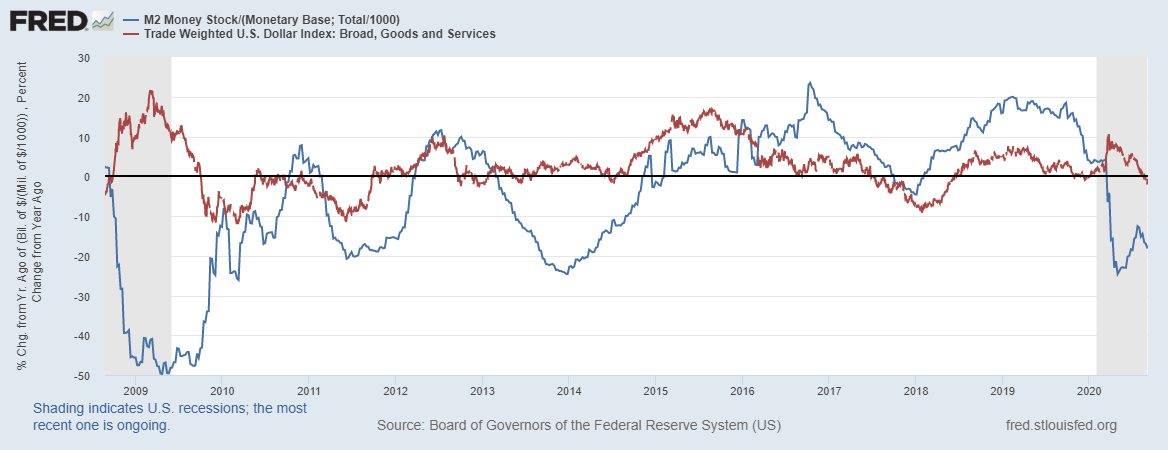

Как результат, динамика банковского мультипликатора от недели к неделе, которая нанесена синей линией, продолжила сокращаться, что при прочих равных оказывает давление на доллар США, который нанесен красной линией, также в недельной динамике.

Но, если приглядеться, то весь рост мультипликатора, который должен был оказать поддержку доллару, был рынком проигнорирован, и уровень мультипликатора значительно выше минимумов начала лета, что указывает на локальную поддержку доллару. Хотя с технической точки зрения, есть сценарии для дальнейшего ослабления доллара.

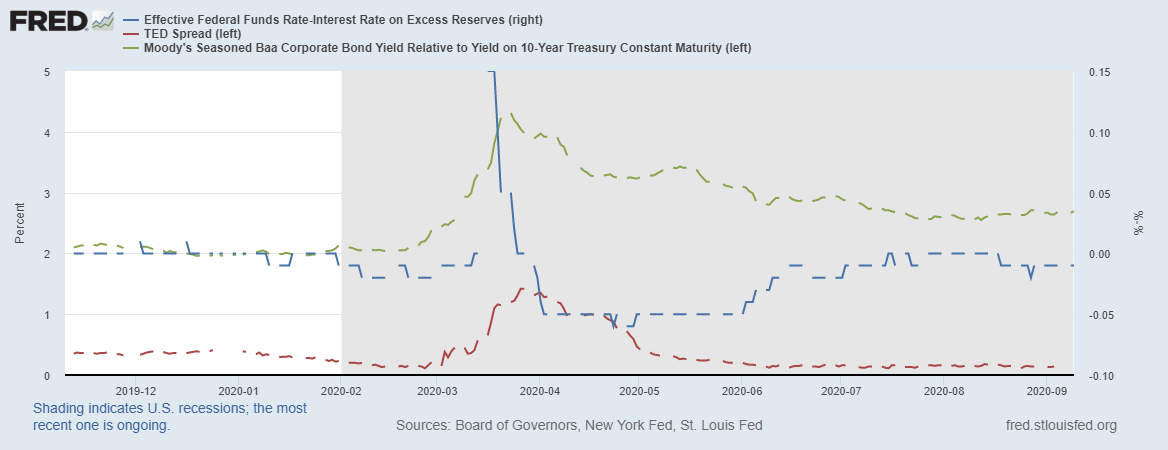

Обратимся к состоянию ставок в финансовой системе США

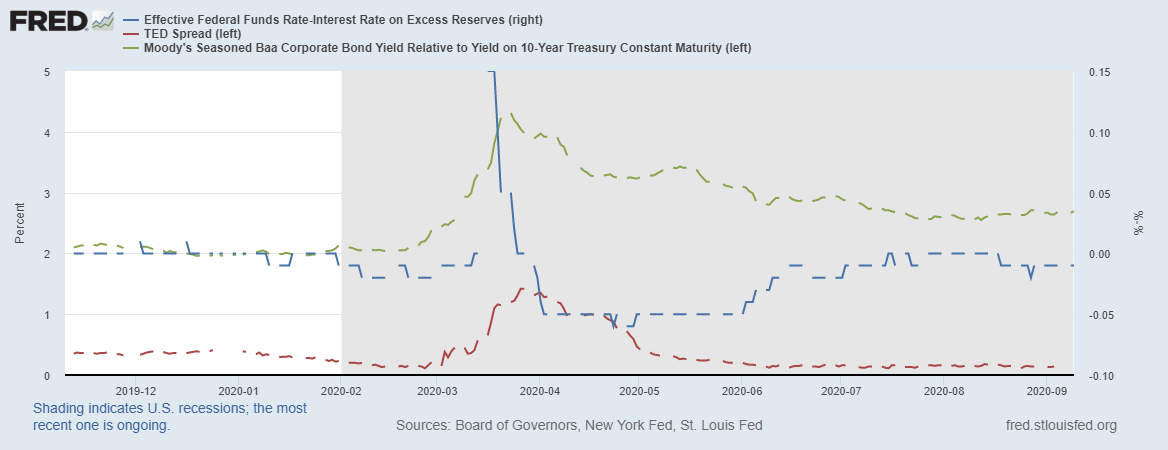

Синяя линия – это разница (спред) между эффективной ставкой (рыночная ставка) и ставкой по избыточным резервам (учетная ставка ФРС). Как видим, спред обосновался ниже ноля, что говорит об избыточной ликвидности.

Зеленая линия – спред между ставкой по 10-летним корпоративным облигациям и 10-летним трежерис. Показатель отскочил от минимумов и плавно подрастает. Здесь стоит сказать, что с учетом роста инфляционных ожиданий и риторики ФРС долговой рынок под ударом распродажи.

Красная линия - это ТЕД-спред и здесь все спокойно, мы это видели по суточным РЕПО для нерезидентов.

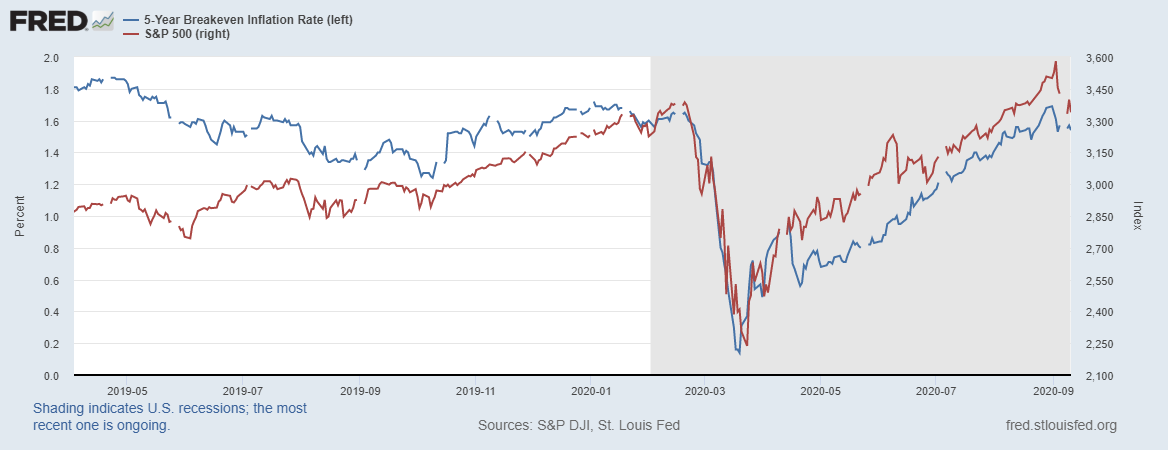

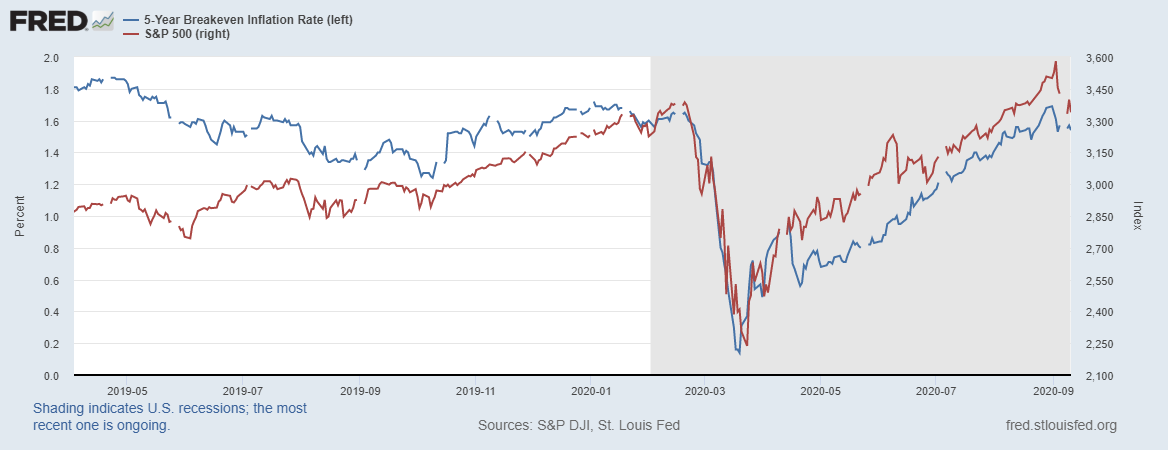

Пара слов об инфляционных ожиданиях

После комментариев членов ФРС относительно нового вектора монетарной политики, инфляционные ожидания резко снизились. Правда все это выглядит локально

Синяя линия – инфляционные ожидания сроком на 5 лет;

Красная линия – котировки S&P 500

Как видим, снижение инфляционных ожиданий запустили распродажу на и без этого перегретом рынке.

ВЫВОД

Мы видим, что появляется избыточная ликвидность в финсистеме США, и это должно оказать поддержку финансовому рынку.

Также, с учетом нового вектора монетарной политики ФРС ожидаемая инфляция вероятно продолжит рост выше2%. Это также положительно для рынка.

Избыточная ликвидность и рост инфляционных ожиданий окажет давление на доллар США, что в долгосрочной перспективе сулит доллару поход к 87 пунктам и ниже.

Ввиду вышесказанного можно смело предположить, что текущий негатив на рынках – это техническая коррекция, которую нужно использовать для покупок.

(C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Данные по денежному рынку на этой неделе вышли полные, поэтому есть возможность углубится в баланс денежного рынка и более внятно определить состояние ликвидности.

Начнем с обзоры баланса ФРС и динамики прямого кредитования ФРС

На неделе баланс ФРС без особых изменений, красной линией динамика баланса ФРС от недели к неделе, и мы видим, что показатель остается в боковой динамике уже длительное время.

Синяя линия – это динамика от недели к неделе объемов прямого кредитования депозитарных учреждений у ФРС. Также наблюдаем плоскую динамику.

Что можно сказать: спрос на ликвидность в финансовой системе США сошел на нет, а значит на рынке снова превалирует избыточная ликвидность.

Далее иллюстрация к показателю избыточной ликвидности

За прошлые две недели показатель избыточной ликвидности вырос на 33 млрд долларов, синей линией нанесена динамика показателя от года к году.

Красная линия годовая динамика S&P500.

Статистическая связь просматривается визуально, что подтверждает логическую связь: «с ростом избыточных резервов, фондовый рынок растет, и наоборот».

На сегодня фондовый рынок снижается из-за технических факторов, уж больно перегрет технологический сектор, за чем последовала коррекция. Фундаментально для фондового рынка все остается в норме.

Если предложение денег ФРС держит на одном уровне и не спешит заливать ликвидностью дальше, то откуда берется избыточная ликвидность? Конечно, спрос на деньги сократился, но то, что раньше вытягивало деньги с рынка, теперь отдает их обратно. Далее иллюстрация о спросе на деньги со стороны активных участников финсистемы

Синяя линия – счет Казначейства в ФРБ, т.е. деньги государства. На неделе счет еще просел на 81,2 млрд долларов.

Красная линия – вложения во взаимные фонды, инвестирующие на денежном рынке. Здесь также прилично отступили от максимума и сокращение вложений продолжается, за прошлый две недели небольшой приток, но достаточно скромно.

Зеленая линия – суточные объему сделок РЕПО для нерезидентов. На неделе показатель продолжил снижение, и мы ниже уровней 2016 года, что говорит о пониженном спросе на доллары на международном рынке.

Конечно, отток ликвидности из рассматриваемых счетов ведет к росту высоколиквидных денег, а именно денежной базы. И это позитивный сигнал для финансовых рынков и негативный для доллара.

Далее рассмотрим состояние и динамику ликвидности денег в финансовой системе США

Денежная масса (М2) на неделе выросла на 78 млрд долларов, при этом рост показателя М2 идет за счет коммерческих депозитов, т.к. вышерассмотренные показатели абсорбции ликвидности снижаются.

Красная линия – годовая динамика денежной массы (М2), с прошлого года прирост денежной массы 3,6 трлн долларов.

Синяя линия – годовая динамика коммерческих депозитов, с прошлого года прирост 2,8 трлн долларов.

Мы видим, что доля депозитов в денежной массе очень высокая, около 75%. Это означает, что новые, предложенные ФРС деньги не поступают в экономику и остаются на финансовом рынке в виде сбережений.

Денежная база (М0) ввиду роста избыточных резервов выросла за две недели на 45,7 млрд долларов.

Как результат, динамика банковского мультипликатора от недели к неделе, которая нанесена синей линией, продолжила сокращаться, что при прочих равных оказывает давление на доллар США, который нанесен красной линией, также в недельной динамике.

Но, если приглядеться, то весь рост мультипликатора, который должен был оказать поддержку доллару, был рынком проигнорирован, и уровень мультипликатора значительно выше минимумов начала лета, что указывает на локальную поддержку доллару. Хотя с технической точки зрения, есть сценарии для дальнейшего ослабления доллара.

Обратимся к состоянию ставок в финансовой системе США

Синяя линия – это разница (спред) между эффективной ставкой (рыночная ставка) и ставкой по избыточным резервам (учетная ставка ФРС). Как видим, спред обосновался ниже ноля, что говорит об избыточной ликвидности.

Зеленая линия – спред между ставкой по 10-летним корпоративным облигациям и 10-летним трежерис. Показатель отскочил от минимумов и плавно подрастает. Здесь стоит сказать, что с учетом роста инфляционных ожиданий и риторики ФРС долговой рынок под ударом распродажи.

Красная линия - это ТЕД-спред и здесь все спокойно, мы это видели по суточным РЕПО для нерезидентов.

Пара слов об инфляционных ожиданиях

После комментариев членов ФРС относительно нового вектора монетарной политики, инфляционные ожидания резко снизились. Правда все это выглядит локально

Синяя линия – инфляционные ожидания сроком на 5 лет;

Красная линия – котировки S&P 500

Как видим, снижение инфляционных ожиданий запустили распродажу на и без этого перегретом рынке.

ВЫВОД

Мы видим, что появляется избыточная ликвидность в финсистеме США, и это должно оказать поддержку финансовому рынку.

Также, с учетом нового вектора монетарной политики ФРС ожидаемая инфляция вероятно продолжит рост выше2%. Это также положительно для рынка.

Избыточная ликвидность и рост инфляционных ожиданий окажет давление на доллар США, что в долгосрочной перспективе сулит доллару поход к 87 пунктам и ниже.

Ввиду вышесказанного можно смело предположить, что текущий негатив на рынках – это техническая коррекция, которую нужно использовать для покупок.

(C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter