Акции DE с начала года выросли более чем на 26%, достигнув многолетнего максимума в мае.

Deere — один из крупнейших представителей отрасли тяжелого машиностроения и всемирно известный производитель сельскохозяйственного оборудования.

Несмотря на перспективы краткосрочного всплеска волатильности акций, долгосрочные инвесторы могут рассматривать любые просадки DE как возможность для покупки.

Акции поставщика строительной и сельскохозяйственной технику Deere & Company (NYSE:DE) с начала года выросли на 26,6%. На торгах 10 мая был зафиксирован многолетний максимум в 400,34 доллара.

Тем не менее, к минувшей пятнице акции упали примерно на 15%, достигнув $340,71. Годовой диапазон торгов ограничен отметками $221,73 и $400,34, а рыночная капитализация компании составляет 105,64 миллиарда долларов. Кроме того, акции предлагают дивидендную доходность в 1,06%.

Компания Deere является одним из ключевых производителей тяжелой техники. Читатели могут быть знакомы с ее бульдозерами, косилками, генераторами, высокотехнологичными тракторами и грузовыми автомобилями.

20 августа компания опубликовала отчет за третий квартал. Выручка в годовом отношении возросла на 29% и достигла 11,527 миллиарда долларов, а чистая прибыль в размере 1,667 миллиарда долларов соответствует 5,32 долларам на акцию. Год назад прибыль равнялась 811 миллионам долларов (2,57 доллара на акцию). Стоит отметить, что рост продемонстрировали все сегменты.

Руководство пересмотрело прогноз годовой прибыли прибыль с 5,3–5,7 до 5,7–5,9 млрд долларов. В сопроводительном заявлении к отчету генеральный директор Джон Мэй отметил:

«В этом квартале мы также провели раунд стратегического инвестирования в соответствии с нашей интеллектуальной стратегией. Наши усилия помогут клиентам повысить норму прибыли, производительность и устойчивость за счет эффективного использования технологий».

Продукция компании используется в сельском хозяйстве как США, так и многих зарубежных стран. Это помогает акциям DE расти вслед за всей сельскохозяйственной отраслью. Тем временем руководство расширяет компанию в том числе за счет приобретений, а также вкладывает значительные средства в развитие технологий.

Например, Уолл-стрит уделяет пристальное внимание беспилотным тракторам Deere. Прорывные технологии в области автоматизации могут сделать такие компании, как DE, важной частью четвертой промышленной революции (4IR), которая, согласно Salesforce.com (NYSE:CRM), представляет собой:

«Сочетание достижений в области искусственного интеллекта, робототехники, интернета вещей, генной инженерии, квантовых вычислений и многого другого».

До публикации результатов за 3 квартал акции сельскохозяйственного лидера стоили около 365 долларов. С тех пор они были несколько волатильны, и с началом сентября оказались под давлением. Публикация очередного финансового отчета Deere запланирована на 24 ноября.

Перспективы акций Deere

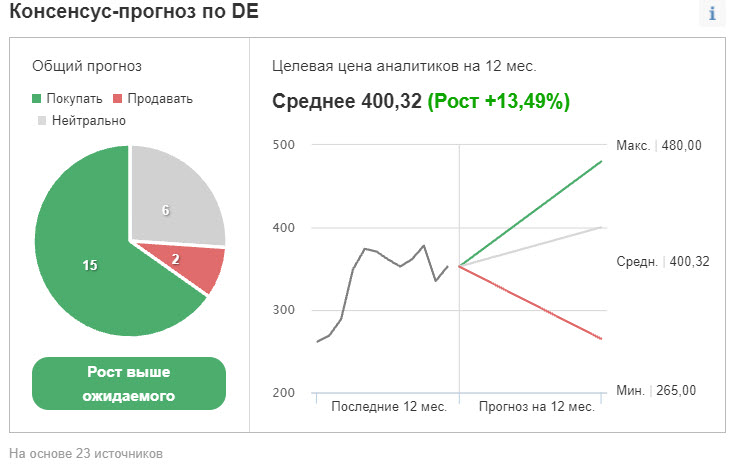

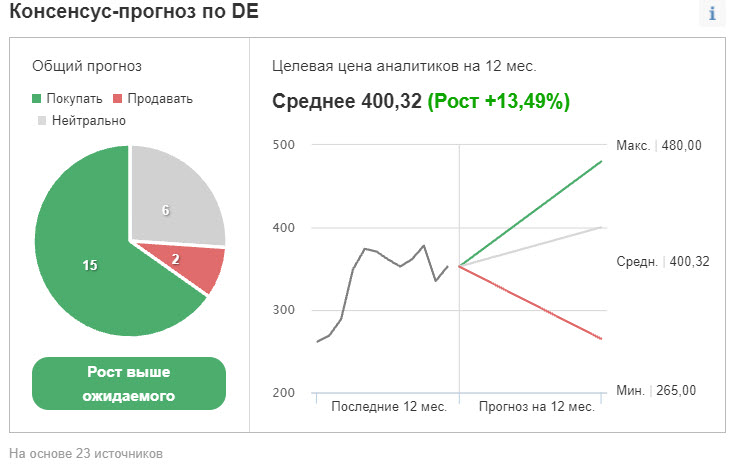

Опрошенные Investing.com аналитики полагают, что акции Deere будут торговаться лучше рынка.

12-месячный ценовой таргет составляет $400,32, что предполагает наличие потенциала роста примерно на 17,5%. Диапазон оценок ограничен отметками $265 и $480.

Скользящие коэффициенты P/E, P/S и P/B для акций DE составляют 19,74, 2,49 и 6,72 соответственно. Для сравнения, аналогичные показатели поставщика товаров промышленного назначения CNH Industrial (NYSE:CNHI) составляют 75,32, 0,76 и 3,98, а коэффициенты одного из ведущих производителей техники в лице Caterpillar (NYSE:CAT) оцениваются в 25,64, 2,39 и 6,53. И, наконец, показатели поставщика сельскохозяйственной техники Agco (NYSE:AGCO) составляют 13,63, 0,94 и 3,14.

Инвесторам, которые ориентируются на техническую картину, может быть интересно узнать о перекупленности ряда краткосрочных и среднесрочных осцилляторов, однако долгосрочный восходящий тренд все еще в силе.

В рамках краткосрочного анализа настроений важно рассмотреть подразумеваемые уровни волатильности опционов на акции Deere. Подразумеваемая волатильность обычно отражает мнение рынка о потенциальных движениях ценной бумаги, но не прогнозирует направление движения.

Для DE показатель равняется 24,8 и расположен ниже 20-дневной скользящей средней, проходящей по отметке 26,0. Другими словами, подразумеваемая волатильность ниже нормы, и рынок не ожидает сильных колебаний в ближайшие дни (хотя предстоящая публикация от 24 ноября может изменить ситуацию).

Мы ожидаем просадки акций к 325 долларам, после чего они, вероятно, уйдут в боковой тренд до момента формирования базы нового ралли. Долгосрочные инвесторы могут рассматривать любую слабость как возможность для покупки.

3 стратегии инвестирования

1. Покупка акций DE на текущих уровнях

Инвесторы, которых не беспокоят дневные колебания цены, могут купить акции прямо сейчас. По состоянию на 22 октября акции DE стоили $340,71.

Мы рекомендуем долгосрочным инвесторам удерживать длинную позицию на протяжении нескольких месяцев в ожидании возможного тестирования таргета аналитиков в $400 и недавнего многолетнего пика. Если предположить, что инвестор купит на текущих уровнях, прибыль составит около 17%.

Инвесторы, которые опасаются возможности резких колебаний стоимости, могут расположить стоп-лосс примерно на 3-5% ниже точки входа.

2. Инвестирование в ETF, компонентом которых является DE

В наших статьях мы регулярно рассматриваем подходящие биржевые фонды (ETF) для долгосрочных инвесторов. Если вы не хотите инвестировать в DE напрямую, но при этом не желаете упускать возможность, разумной альтернативой будет покупка акций ETF, одним из активов которого является Deere.

Вот несколько примеров:

iShares MSCI Global Agriculture Producers ETF (NYSE:VEGI): с начала года фонд прибавил 18,9%, а доля DE составляет 18,97%;

VanEck Natural Resources ETF (NYSE:HAP): с начала года фонд прибавил 25,0%, а доля DE составляет 7,34%;

VanEck Agribusiness ETF (NYSE:MOO): с начала года фонд прибавил 22,2%, а доля DE составляет 7,37%;

Clearbridge Focus Value ESG ETF (NYSE:CFCV): с начала года фонд прибавил 21,7%, а доля DE составляет 4,59%.

3. Диагональный дебетовый спред по акциям DE

Третьей стратегией является диагональный дебетовый спред с использованием опционов LEAPS, который ограничивает как возможные убытки, так и потенциальную прибыль. Она схожа с применением покрытых коллов, но обходится куда дешевле.

Для начала трейдер покупает «долгосрочный» колл с более низкой ценой исполнения, и в то же время продает «краткосрочный» колл с более высокой ценой страйк, создавая диагональный спред. Опционы колл имеют разные цены страйк и даты экспирации.

Большинство трейдеров, применяющих этот механизм, умеренно оптимистичны в отношении базового актива, т.е. бумаг DE. Вместо того, чтобы покупать 100 акций Deere, трейдер покупает опцион «в деньгах», в котором колл LEAPS выступает «суррогатом» акций DE.

На первом этапе этой стратегии трейдер может купить опцион LEAPS «в деньгах» (например, контракт с датой экспирации 19 января 2024 и ценой страйк в $250). В настоящее время он предлагается по $112,05 за акцию. Другими словами, владение опционом колл, который истекает чуть менее чем через два года, обойдется трейдеру в $11 205 (вместо $34 071).

Дельта этого опциона (которая показывает величину ожидаемого изменения цены опциона при изменении стоимости базового актива на 1 доллар) близка к 0,80.

Если акции DE подорожают на 1 доллар до $341,71, то текущая цена опциона вырастет на 80 центов. Обратите внимание, что фактическое изменение может отличаться из-за влияния других факторов, на которых мы не будем останавливаться в данной статье.

В качестве второго этапа этой стратегии трейдер продает краткосрочный колл «вне денег» (например, опцион на 17 декабря с ценой страйк в $350). Текущая премия по этому опциону составляет $10,45. Другими словами, продавец опциона получит 1045 доллара (без учета комиссии).

В стратегии учитываются две даты экспирации, поэтому довольно сложно выразить точную формулу точки безубыточности этой сделки. Различные брокеры или сайты предлагают собственные калькуляторы расчета прибылей и убытков.

Наибольшую прибыль можно извлечь в том случае, если стоимость акции равна цене исполнения краткосрочного колла на дату его экспирации. Другими словами, трейдер хочет, чтобы цена бумаг DE оставалась как можно ближе к цене страйк краткосрочного опциона (в нашем случае — $350) на 17 декабря 2021 года, не превышая ее.

В нашем примере максимальный доход теоретически составит около $1656 при цене в 350 долларов на момент экспирации. Значение получено при помощи калькулятора прибылей и убытков, но приблизительную цифру можно рассчитать самостоятельно.

Таким образом, эта стратегия позволяет извлечь прибыль, даже не инвестируя $34 071 в 100 акций Deere.

В идеале трейдер надеется, что краткосрочный колл истечет «вне денег». Затем он может продавать коллы один за одним (пока через два года не истечет контракт LEAPS).

http://www.investing.com/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Deere — один из крупнейших представителей отрасли тяжелого машиностроения и всемирно известный производитель сельскохозяйственного оборудования.

Несмотря на перспективы краткосрочного всплеска волатильности акций, долгосрочные инвесторы могут рассматривать любые просадки DE как возможность для покупки.

Акции поставщика строительной и сельскохозяйственной технику Deere & Company (NYSE:DE) с начала года выросли на 26,6%. На торгах 10 мая был зафиксирован многолетний максимум в 400,34 доллара.

Тем не менее, к минувшей пятнице акции упали примерно на 15%, достигнув $340,71. Годовой диапазон торгов ограничен отметками $221,73 и $400,34, а рыночная капитализация компании составляет 105,64 миллиарда долларов. Кроме того, акции предлагают дивидендную доходность в 1,06%.

Компания Deere является одним из ключевых производителей тяжелой техники. Читатели могут быть знакомы с ее бульдозерами, косилками, генераторами, высокотехнологичными тракторами и грузовыми автомобилями.

20 августа компания опубликовала отчет за третий квартал. Выручка в годовом отношении возросла на 29% и достигла 11,527 миллиарда долларов, а чистая прибыль в размере 1,667 миллиарда долларов соответствует 5,32 долларам на акцию. Год назад прибыль равнялась 811 миллионам долларов (2,57 доллара на акцию). Стоит отметить, что рост продемонстрировали все сегменты.

Руководство пересмотрело прогноз годовой прибыли прибыль с 5,3–5,7 до 5,7–5,9 млрд долларов. В сопроводительном заявлении к отчету генеральный директор Джон Мэй отметил:

«В этом квартале мы также провели раунд стратегического инвестирования в соответствии с нашей интеллектуальной стратегией. Наши усилия помогут клиентам повысить норму прибыли, производительность и устойчивость за счет эффективного использования технологий».

Продукция компании используется в сельском хозяйстве как США, так и многих зарубежных стран. Это помогает акциям DE расти вслед за всей сельскохозяйственной отраслью. Тем временем руководство расширяет компанию в том числе за счет приобретений, а также вкладывает значительные средства в развитие технологий.

Например, Уолл-стрит уделяет пристальное внимание беспилотным тракторам Deere. Прорывные технологии в области автоматизации могут сделать такие компании, как DE, важной частью четвертой промышленной революции (4IR), которая, согласно Salesforce.com (NYSE:CRM), представляет собой:

«Сочетание достижений в области искусственного интеллекта, робототехники, интернета вещей, генной инженерии, квантовых вычислений и многого другого».

До публикации результатов за 3 квартал акции сельскохозяйственного лидера стоили около 365 долларов. С тех пор они были несколько волатильны, и с началом сентября оказались под давлением. Публикация очередного финансового отчета Deere запланирована на 24 ноября.

Перспективы акций Deere

Опрошенные Investing.com аналитики полагают, что акции Deere будут торговаться лучше рынка.

12-месячный ценовой таргет составляет $400,32, что предполагает наличие потенциала роста примерно на 17,5%. Диапазон оценок ограничен отметками $265 и $480.

Скользящие коэффициенты P/E, P/S и P/B для акций DE составляют 19,74, 2,49 и 6,72 соответственно. Для сравнения, аналогичные показатели поставщика товаров промышленного назначения CNH Industrial (NYSE:CNHI) составляют 75,32, 0,76 и 3,98, а коэффициенты одного из ведущих производителей техники в лице Caterpillar (NYSE:CAT) оцениваются в 25,64, 2,39 и 6,53. И, наконец, показатели поставщика сельскохозяйственной техники Agco (NYSE:AGCO) составляют 13,63, 0,94 и 3,14.

Инвесторам, которые ориентируются на техническую картину, может быть интересно узнать о перекупленности ряда краткосрочных и среднесрочных осцилляторов, однако долгосрочный восходящий тренд все еще в силе.

В рамках краткосрочного анализа настроений важно рассмотреть подразумеваемые уровни волатильности опционов на акции Deere. Подразумеваемая волатильность обычно отражает мнение рынка о потенциальных движениях ценной бумаги, но не прогнозирует направление движения.

Для DE показатель равняется 24,8 и расположен ниже 20-дневной скользящей средней, проходящей по отметке 26,0. Другими словами, подразумеваемая волатильность ниже нормы, и рынок не ожидает сильных колебаний в ближайшие дни (хотя предстоящая публикация от 24 ноября может изменить ситуацию).

Мы ожидаем просадки акций к 325 долларам, после чего они, вероятно, уйдут в боковой тренд до момента формирования базы нового ралли. Долгосрочные инвесторы могут рассматривать любую слабость как возможность для покупки.

3 стратегии инвестирования

1. Покупка акций DE на текущих уровнях

Инвесторы, которых не беспокоят дневные колебания цены, могут купить акции прямо сейчас. По состоянию на 22 октября акции DE стоили $340,71.

Мы рекомендуем долгосрочным инвесторам удерживать длинную позицию на протяжении нескольких месяцев в ожидании возможного тестирования таргета аналитиков в $400 и недавнего многолетнего пика. Если предположить, что инвестор купит на текущих уровнях, прибыль составит около 17%.

Инвесторы, которые опасаются возможности резких колебаний стоимости, могут расположить стоп-лосс примерно на 3-5% ниже точки входа.

2. Инвестирование в ETF, компонентом которых является DE

В наших статьях мы регулярно рассматриваем подходящие биржевые фонды (ETF) для долгосрочных инвесторов. Если вы не хотите инвестировать в DE напрямую, но при этом не желаете упускать возможность, разумной альтернативой будет покупка акций ETF, одним из активов которого является Deere.

Вот несколько примеров:

iShares MSCI Global Agriculture Producers ETF (NYSE:VEGI): с начала года фонд прибавил 18,9%, а доля DE составляет 18,97%;

VanEck Natural Resources ETF (NYSE:HAP): с начала года фонд прибавил 25,0%, а доля DE составляет 7,34%;

VanEck Agribusiness ETF (NYSE:MOO): с начала года фонд прибавил 22,2%, а доля DE составляет 7,37%;

Clearbridge Focus Value ESG ETF (NYSE:CFCV): с начала года фонд прибавил 21,7%, а доля DE составляет 4,59%.

3. Диагональный дебетовый спред по акциям DE

Третьей стратегией является диагональный дебетовый спред с использованием опционов LEAPS, который ограничивает как возможные убытки, так и потенциальную прибыль. Она схожа с применением покрытых коллов, но обходится куда дешевле.

Для начала трейдер покупает «долгосрочный» колл с более низкой ценой исполнения, и в то же время продает «краткосрочный» колл с более высокой ценой страйк, создавая диагональный спред. Опционы колл имеют разные цены страйк и даты экспирации.

Большинство трейдеров, применяющих этот механизм, умеренно оптимистичны в отношении базового актива, т.е. бумаг DE. Вместо того, чтобы покупать 100 акций Deere, трейдер покупает опцион «в деньгах», в котором колл LEAPS выступает «суррогатом» акций DE.

На первом этапе этой стратегии трейдер может купить опцион LEAPS «в деньгах» (например, контракт с датой экспирации 19 января 2024 и ценой страйк в $250). В настоящее время он предлагается по $112,05 за акцию. Другими словами, владение опционом колл, который истекает чуть менее чем через два года, обойдется трейдеру в $11 205 (вместо $34 071).

Дельта этого опциона (которая показывает величину ожидаемого изменения цены опциона при изменении стоимости базового актива на 1 доллар) близка к 0,80.

Если акции DE подорожают на 1 доллар до $341,71, то текущая цена опциона вырастет на 80 центов. Обратите внимание, что фактическое изменение может отличаться из-за влияния других факторов, на которых мы не будем останавливаться в данной статье.

В качестве второго этапа этой стратегии трейдер продает краткосрочный колл «вне денег» (например, опцион на 17 декабря с ценой страйк в $350). Текущая премия по этому опциону составляет $10,45. Другими словами, продавец опциона получит 1045 доллара (без учета комиссии).

В стратегии учитываются две даты экспирации, поэтому довольно сложно выразить точную формулу точки безубыточности этой сделки. Различные брокеры или сайты предлагают собственные калькуляторы расчета прибылей и убытков.

Наибольшую прибыль можно извлечь в том случае, если стоимость акции равна цене исполнения краткосрочного колла на дату его экспирации. Другими словами, трейдер хочет, чтобы цена бумаг DE оставалась как можно ближе к цене страйк краткосрочного опциона (в нашем случае — $350) на 17 декабря 2021 года, не превышая ее.

В нашем примере максимальный доход теоретически составит около $1656 при цене в 350 долларов на момент экспирации. Значение получено при помощи калькулятора прибылей и убытков, но приблизительную цифру можно рассчитать самостоятельно.

Таким образом, эта стратегия позволяет извлечь прибыль, даже не инвестируя $34 071 в 100 акций Deere.

В идеале трейдер надеется, что краткосрочный колл истечет «вне денег». Затем он может продавать коллы один за одним (пока через два года не истечет контракт LEAPS).

http://www.investing.com/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter