Швейцарский франк — единственная валюта G10, которая подорожала к доллару в июне.

Доллар к полудню четверга почти полностью отыграл утренние потери после публикации китайских PMI. В фокусе инфляция PCE.

Рубль в четверг пытается укрепляться к доллару и евро после ослабления накануне.

Валюты G10

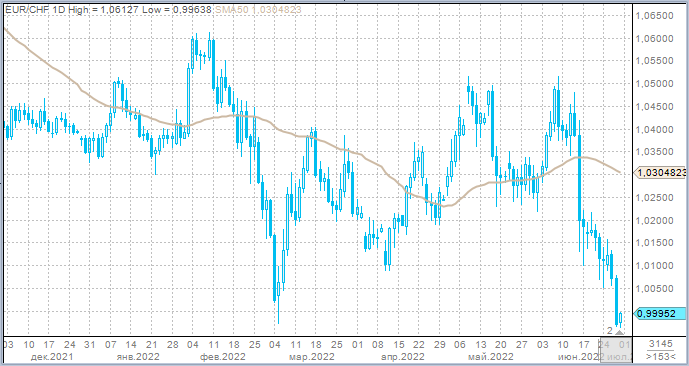

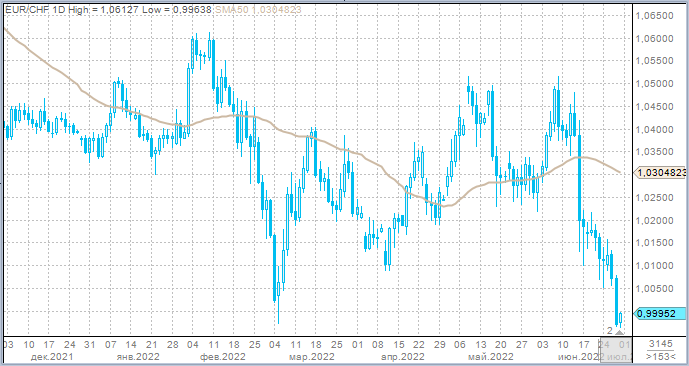

Швейцарский франк — единственная валюта Большой десятки, которая укрепилась к доллару в среду и на утро четверга, 30 июня, остается единственной валютой, подорожавшей к доллару с начала июня. ЦБ Швейцарии в июне без предварительных предупреждений неожиданно повысил ставку на 50 б.п. до -0,25%, намекнув, что в будущем для обуздания инфляции потребуется дальнейшее ужесточение денежно-кредитной политики. Укрепление франка отражает тот факт, что рынок закладывает в котировки этот новый более ястребиный сценарий. ЦБ Швейцарии может в 2023 году повысить ставку до 1,5%. Это будет означать резкое сокращение дифференциала с еврозоной. Поэтому уже сейчас курс EURCHF упал ниже паритета.

Глава ФРС Джером Пауэлл, выступая не ежегодном форуме ЕЦБ в Португалии, сказал, что экономика США в хорошей форме, поэтому ФРС надеется вернуть инфляцию к целевому уровню 2%, сохранив рынок труда стабильным. При этом он признал, что в последние месяцы эта задача стала более сложной. По словам Пауэлла, экономика США имеет все возможности для того, чтобы выдерживать ужесточение денежно-кредитной политики. Цель ФРС — повысить ставку, чтобы взять под контроль инфляцию, но без возникновения рецессии.

Фьючерсы на ставку по федеральным фондам по-прежнему с вероятностью 70% подразумевают повышение ставки в июле на 75 б.п. закладываются на 3,4% к концу года, 3,55% к концу 1 квартала 2023 года, а затем 3% к концу 2023 года. То есть рынок подразумевает начало цикла снижения ставок уже в 4 квартале следующего года.

Меж тем в Европе в преддверии публикации потребительской инфляции в еврозоне по итогам июня (в пятницу, прогноз +8,5% г/г) были опубликованы очень интересные цифры. Инфляция в Испании (4-я по величине экономика еврозоны) неожиданно подскочила до рекордного уровня 10% г/г в июне. Однако в Германии индекс потребительских цен в июне снизился до 7,6% г/г по сравнению с 7,9% г/г в мае. Экономисты прогнозировали июньский показатель равным майскому. Опубликованный утром в четверг индекс потребительских цен во Франции по итогам июня вырос до 5,8% г/г, превысив прогноз (+5,7%) и майское значение +5,2%. Однако гармонизированный CPI, рассчитываемый на основании статистической методологии, согласованной между всеми странами Евросоюза, используемый для определения и оценки уровня ценовой стабильности в еврозоне в количественном выражении, вырос с 5,8% г/г в мае до 6,5% г/г в июне, что соответствовало прогнозам.

Рынок свопов с вероятностью близкой к 100% ожидает повышение депозитной ставки в июле на 0,25%, а в сентябре на 0,5%. К концу года ожидается рост ставки до 1%, а к середине 2023 года — рост до 1,5%.

Утром в четверг доллар на азиатской сессии слабел против основных конкурентов, поскольку публикация китайского индекса деловой активности PMI временно поддержала аппетит к риску. Производственный PMI вырос до 50,2 п. в июне по сравнению с 49,6 п. в мае. PMI в. секторе услуг вырос до 54,7 п. по сравнению с 47,8 п. в мае. Значение выше 50 п. указывает на расширение деловой активности.

Однако европейские фондовые площадки утром торговались в красной зоне, а фьючерсы на американские индексы были под давлением. Поэтому доллар восстановил значительную часть утренних потерь к полудню четверга.

В фокусе публикация американских данных по инфляции PCE. С одной стороны, статистика по личным расходам может отразить снижение реального личного потребления, что усилит опасения в отношении рецессии. С другой стороны, общая инфляция PCE может вырасти на 0,7%, и в этом случае годовой показатель вырастет с 6,3% до 6,4% г/г. При таких цифрах вероятность повышения ставки в июле на 75 б.п. возрастет, что может оказать поддержку американской валюте.

Российский рубль

Рубль утром в четверг укреплялся к доллару и евро, но оставался стабильным против китайского юаня. В среду курс доллара к рублю обновил минимум с мая 2015 года на уровне 50,01. Евро к рублю обновил минимум с апреля 2015 года на уровне 52,70. Юань подешевел до нового исторического минимума 7,5 рубля. Однако по итогам среды рубль заметно подешевел против своих основных конкурентов.

Торговый объем в паре доллар/рубль составил 142,3 млрд рублей — максимум июня. Торговый объем в паре юань/рубль составил 31,9 млрд рублей. Объем оказался максимальным с 27 мая (33,5 млрд рублей). Тогда это был абсолютный исторический рекорд.

Фундаментально ничего пока не изменилось. Слабость рубля в среду — реакция на вербальные интервенции, которые однозначно указывают на то, что российские финансовые власти крайне недовольны увидеть 50 рублей за доллар и 52,70 за евро.

Бюджет готов «пожертвовать» частью сырьевых сверхдоходов текущего года, направляя их на валютные интервенции для влияния на курс рубля в рамках обновленного бюджетного правила, заявил глава Минфина Антон Силуанов, выступая на съезде РСПП. Антон Силуанов смотрит на ситуацию со стороны возвращения в действие бюджетного правила в модифицированном виде. Раньше же оно действовало, и сверхдоходы накапливались в резервы, ЦБ по распоряжению Минфина покупал валюту в размере сверхдоходов на рынке. По сути, это были интервенции против укрепления рубля через доллары и евро. Сейчас такая схема невозможна, но можно попытаться вернуть бюджетное правило через покупку валют дружественных стран. Это, действительно, может помочь остановить укрепление рубля к доллару и евро именно посредством влияния на эти валюты через кросс-курсы.

Глава Банка России Эльвира Набиуллина сказала, что ЦБ видит задачу в стимулировании перехода на расчеты в национальных валютах. Здесь вопрос не только в банковской системе, но и в контрактах бизнеса. Экспортеры многие готовы переходить в другие национальные валюты, а импортеры — не все, отметила Набиуллина. Отсюда дисбалансы в переходе на национальные валюты.

С учетом того, что расчеты в традиционных резервных валютах — долларе и евро — для российских участников практически закрыты, за редким исключением, у нас нет иного варианта кроме, как переходить на расчеты в иных валютах, в валютах тех государств, которые готовы продолжать с нами партнерские отношения, сказал первый заместитель председателя ЦБ РФ Владимир Чистюхин в рамках Петербургского международного юридического форума.

То есть речь идет о максимальном переходе на расчеты бизнеса в национальных валютах, о накоплении бизнесом валютных резервов в дружественных валютах, о перестройке контрактов с иностранными партнерами таким образом, чтобы расчеты производились в национальных валютах, при этом, как и раньше, чтобы действовало бюджетное правило через механизм покупки валют дружественных стран.

http://open-broker.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Доллар к полудню четверга почти полностью отыграл утренние потери после публикации китайских PMI. В фокусе инфляция PCE.

Рубль в четверг пытается укрепляться к доллару и евро после ослабления накануне.

Валюты G10

Швейцарский франк — единственная валюта Большой десятки, которая укрепилась к доллару в среду и на утро четверга, 30 июня, остается единственной валютой, подорожавшей к доллару с начала июня. ЦБ Швейцарии в июне без предварительных предупреждений неожиданно повысил ставку на 50 б.п. до -0,25%, намекнув, что в будущем для обуздания инфляции потребуется дальнейшее ужесточение денежно-кредитной политики. Укрепление франка отражает тот факт, что рынок закладывает в котировки этот новый более ястребиный сценарий. ЦБ Швейцарии может в 2023 году повысить ставку до 1,5%. Это будет означать резкое сокращение дифференциала с еврозоной. Поэтому уже сейчас курс EURCHF упал ниже паритета.

Глава ФРС Джером Пауэлл, выступая не ежегодном форуме ЕЦБ в Португалии, сказал, что экономика США в хорошей форме, поэтому ФРС надеется вернуть инфляцию к целевому уровню 2%, сохранив рынок труда стабильным. При этом он признал, что в последние месяцы эта задача стала более сложной. По словам Пауэлла, экономика США имеет все возможности для того, чтобы выдерживать ужесточение денежно-кредитной политики. Цель ФРС — повысить ставку, чтобы взять под контроль инфляцию, но без возникновения рецессии.

Фьючерсы на ставку по федеральным фондам по-прежнему с вероятностью 70% подразумевают повышение ставки в июле на 75 б.п. закладываются на 3,4% к концу года, 3,55% к концу 1 квартала 2023 года, а затем 3% к концу 2023 года. То есть рынок подразумевает начало цикла снижения ставок уже в 4 квартале следующего года.

Меж тем в Европе в преддверии публикации потребительской инфляции в еврозоне по итогам июня (в пятницу, прогноз +8,5% г/г) были опубликованы очень интересные цифры. Инфляция в Испании (4-я по величине экономика еврозоны) неожиданно подскочила до рекордного уровня 10% г/г в июне. Однако в Германии индекс потребительских цен в июне снизился до 7,6% г/г по сравнению с 7,9% г/г в мае. Экономисты прогнозировали июньский показатель равным майскому. Опубликованный утром в четверг индекс потребительских цен во Франции по итогам июня вырос до 5,8% г/г, превысив прогноз (+5,7%) и майское значение +5,2%. Однако гармонизированный CPI, рассчитываемый на основании статистической методологии, согласованной между всеми странами Евросоюза, используемый для определения и оценки уровня ценовой стабильности в еврозоне в количественном выражении, вырос с 5,8% г/г в мае до 6,5% г/г в июне, что соответствовало прогнозам.

Рынок свопов с вероятностью близкой к 100% ожидает повышение депозитной ставки в июле на 0,25%, а в сентябре на 0,5%. К концу года ожидается рост ставки до 1%, а к середине 2023 года — рост до 1,5%.

Утром в четверг доллар на азиатской сессии слабел против основных конкурентов, поскольку публикация китайского индекса деловой активности PMI временно поддержала аппетит к риску. Производственный PMI вырос до 50,2 п. в июне по сравнению с 49,6 п. в мае. PMI в. секторе услуг вырос до 54,7 п. по сравнению с 47,8 п. в мае. Значение выше 50 п. указывает на расширение деловой активности.

Однако европейские фондовые площадки утром торговались в красной зоне, а фьючерсы на американские индексы были под давлением. Поэтому доллар восстановил значительную часть утренних потерь к полудню четверга.

В фокусе публикация американских данных по инфляции PCE. С одной стороны, статистика по личным расходам может отразить снижение реального личного потребления, что усилит опасения в отношении рецессии. С другой стороны, общая инфляция PCE может вырасти на 0,7%, и в этом случае годовой показатель вырастет с 6,3% до 6,4% г/г. При таких цифрах вероятность повышения ставки в июле на 75 б.п. возрастет, что может оказать поддержку американской валюте.

Российский рубль

Рубль утром в четверг укреплялся к доллару и евро, но оставался стабильным против китайского юаня. В среду курс доллара к рублю обновил минимум с мая 2015 года на уровне 50,01. Евро к рублю обновил минимум с апреля 2015 года на уровне 52,70. Юань подешевел до нового исторического минимума 7,5 рубля. Однако по итогам среды рубль заметно подешевел против своих основных конкурентов.

Торговый объем в паре доллар/рубль составил 142,3 млрд рублей — максимум июня. Торговый объем в паре юань/рубль составил 31,9 млрд рублей. Объем оказался максимальным с 27 мая (33,5 млрд рублей). Тогда это был абсолютный исторический рекорд.

Фундаментально ничего пока не изменилось. Слабость рубля в среду — реакция на вербальные интервенции, которые однозначно указывают на то, что российские финансовые власти крайне недовольны увидеть 50 рублей за доллар и 52,70 за евро.

Бюджет готов «пожертвовать» частью сырьевых сверхдоходов текущего года, направляя их на валютные интервенции для влияния на курс рубля в рамках обновленного бюджетного правила, заявил глава Минфина Антон Силуанов, выступая на съезде РСПП. Антон Силуанов смотрит на ситуацию со стороны возвращения в действие бюджетного правила в модифицированном виде. Раньше же оно действовало, и сверхдоходы накапливались в резервы, ЦБ по распоряжению Минфина покупал валюту в размере сверхдоходов на рынке. По сути, это были интервенции против укрепления рубля через доллары и евро. Сейчас такая схема невозможна, но можно попытаться вернуть бюджетное правило через покупку валют дружественных стран. Это, действительно, может помочь остановить укрепление рубля к доллару и евро именно посредством влияния на эти валюты через кросс-курсы.

Глава Банка России Эльвира Набиуллина сказала, что ЦБ видит задачу в стимулировании перехода на расчеты в национальных валютах. Здесь вопрос не только в банковской системе, но и в контрактах бизнеса. Экспортеры многие готовы переходить в другие национальные валюты, а импортеры — не все, отметила Набиуллина. Отсюда дисбалансы в переходе на национальные валюты.

С учетом того, что расчеты в традиционных резервных валютах — долларе и евро — для российских участников практически закрыты, за редким исключением, у нас нет иного варианта кроме, как переходить на расчеты в иных валютах, в валютах тех государств, которые готовы продолжать с нами партнерские отношения, сказал первый заместитель председателя ЦБ РФ Владимир Чистюхин в рамках Петербургского международного юридического форума.

То есть речь идет о максимальном переходе на расчеты бизнеса в национальных валютах, о накоплении бизнесом валютных резервов в дружественных валютах, о перестройке контрактов с иностранными партнерами таким образом, чтобы расчеты производились в национальных валютах, при этом, как и раньше, чтобы действовало бюджетное правило через механизм покупки валют дружественных стран.

http://open-broker.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter