Доллар остался лидером роста среди валют G10 в четверг, но скорректировался ниже после комментариев представителей ФРС.

Евро упал ниже паритета на прошении об отставке премьер-министра Италии, но позже отыграл потери — президент отставку не принял.

Рубль в четверг на 3 копейки подешевел к доллару, но прибавил к евро и юаню.

Валюты G10

Доллар по итогам четверга укрепился против всех валют Большой десятки. Наименее слабыми были новозеландский и австралийский доллары, а канадская валюта и японская иена подешевели более чем на 1% и оказались в аутсайдерах.

Индекс доллара днем в четверг достиг 20-летнего максимума на уровне 109,30 п., но к вечеру снизился до 108,60 п. Ралли доллара опиралось на статистику по потребительской инфляции, которая была опубликована в среду (CPI вырос до нового 40-летнего пика 9,1% г/г), а также на индекс цен производителей, опубликованный в четверг (PPI вырос до 11,3% г/г по сравнению с 10,9% г/г в мае). При таких цифрах рынок начал закладываться на повышение ставки ФРС 27 июля сразу на 100 б.п. Однако управляющий ФРС Кристофер Уоллер заявил, что поддерживает повышение на 75 б.п. Аналогичную точку зрения высказал главный ястреб Федрезерва — президент ФРБ Сент-Луиса Джеймс Буллард. В результате рынок фьючерсов на ставку по федеральным фондам перестал закладываться на ужесточение ДКП в июле сразу на 1%, доходности 2-летних нот вернулись к 3,132%, а доходности 10-летних облигаций — к 2,959%. Спред на участке кривой уменьшился до -17 б.п. Здесь все еще инверсия кривой, но уже меньше. Поэтому доллар к концу дня немного скорректировался.

Возвращаясь к комментариям Уоллера, он отметил, что его решение 27 июля будет зависеть от дополнительных экономических данных, которые будут опубликованы к тому моменту. Поэтому публикуемые в пятницу данные по розничным продажам за июнь (прогноз +0,9% м/м), а также промышленное производство в июне (прогноз +0,1% м/м) и потребительские настроения Мичиганского университета (прогноз 50 пунктов) приобретают исключительную важность. Сюда также можно добавить публикуемые во вторник на следующей неделе данные по началам жилищных строительств (прогноз 1,59 млн домов) и выданным разрешениям на строительство (прогноз 1,67 млн домов). Ну и показатели деловой активности PMI в. производственном секторе и сфере услуг, которые будут обнародованы в следующую пятницу, 22 июля.

Если данные окажутся сильнее, чем ожидалось, это заставит меня склоняться к более существенному повышению ставки, поскольку более высокие цифры покажут, что спрос замедляется недостаточно быстро, чтобы стабилизировать инфляцию, отметил Уоллер.

На наш взгляд, ралли доллара будет продолжаться до тех пор, пока ФРС не даст понять, что в агрессивном цикле повышения ставок больше нет необходимости. Возможно, это случится в конце года, и 4-й квартал будет переломным моментом для бычьего тренда доллара. К 4-й квартальной четверти экономика Китая, возможно, будет выдавать также более позитивные сигналы, если нулевая терпимость властей КНР к Covid-19 не превратится в новые карантины. Пока же слишком сложно говорить о том, что пришло время открывать короткие позиции по доллару на фоне рисков глобальной рецессии и способности доллара укрепляться как на факторе сильной американской экономики, так и на факторе бегства от риска, если экономика США уйдет в рецессию.

Доллар на 20-летнем пике, но не выглядит перегретым, о чем свидетельствуют данные Комиссии по торговле товарными фьючерсами (CFTC). Если оценить нетто-длинную позицию по доллару против основных конкурентов (евро, иена, фунт, франк, канадский, новозеландский, австралийский доллары, а также мексиканское песо), то совокупно она составляет порядка $16 млрд. Это значительно ниже $36 млрд на пике в 2019 году.

Евро падал до 0,9952 к доллару в четверг на новостях о том, что бывший глава ЕЦБ, а ныне премьер-министр Италии Марио Драги заявил об отставке. Однако президент Италии отставку Драги не принял, и евро вернулся выше паритета. Доходность 10-летних облигаций Италии выросла до 3,244%, а доходность 10-летних гособлигаций Германии составляла 1,17%. Спред доходностей между этими бумагами вырос до 207 б.п. Это меньше, чем 242 б.п., которые мы видели в середине июня, но больше, чем 192 б.п., которые были на начало текущего месяца. Динамика повышает беспокойства в отношении фрагментации европейского долгового рынка, а это точно не является аргументом в пользу укрепления евро. Еще один фактор в копилку доллара. Считаем, что в текущей ситуации длинная позиция по доллару является движением по пути наименьшего сопротивления.

Российский рубль

Рубль по итогам четверга незначительно (на 3 копейки) ослаб к доллару, но продолжил укрепление против евро. Юань подешевел к рублю на 5 копеек.

В четверг:

Торговый объем в паре доллар/рубль составил 102,4 млрд рублей по сравнению с 102,4 млрд рублей в предыдущий торговый день.

Торговый объем в паре евро/рубль составил 46,7 млрд рублей против 80 млрд рублей в предыдущий день. Торговые объемы в этой паре в последний месяц на удивление стабильны 40–60 млрд рублей в день.

Торговый объем в паре юань/рубль составил 25,1 млрд рублей против 35,5 млрд рублей в предыдущий день.

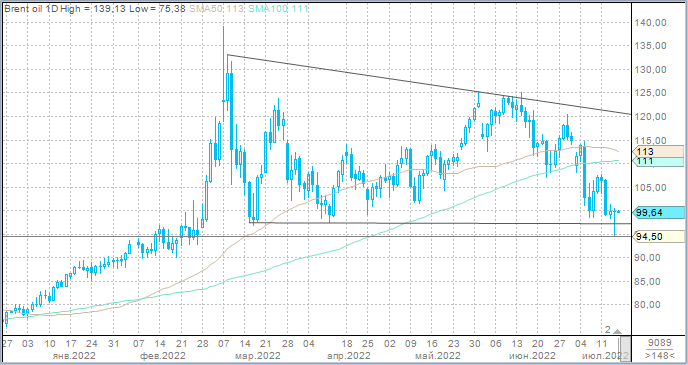

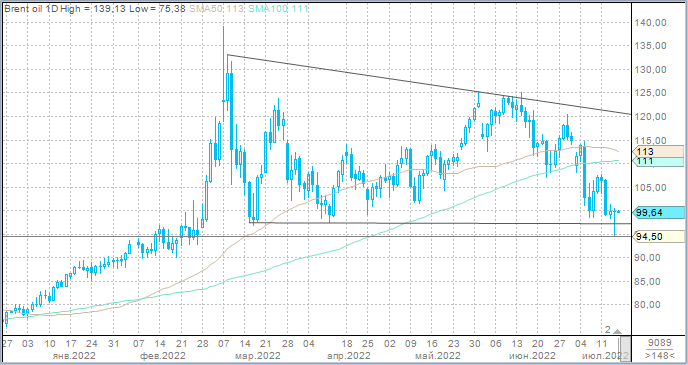

Негативное влияние на динамику рубля могло оказать ралли доллара на внешнем валютном рынке, а также падение цен на нефть Brent ниже $95/барр. был впервые с 25 февраля, хотя к вечеру котировки отскочили до $99,6/барр.

Также сдерживающий для рубля эффект могла предоставить новость о том, что Минфин внес в правительство РФ предложения по новым параметрам бюджетного правила. Как ожидается, новый механизм будет опираться на цену нефти, а на объемы. При этом на величину сверхдоходов будет покупаться валюта дружественных стран, оказывая влияние на доллар/рубль и евро/рубль через кросс-курсы.

Тем не менее не исключаем в рамках июльского налогового периода попытку курса доллар/рубль перейти в диапазон 50–55 за единицу валюты США. Если вдруг мы увидим вновь уровни вблизи 65 рублей за доллар в ближайшие дни (это выглядит возможным, если нефть будет продолжать отыгрывать рецессию и возобновившиеся риски Covid-19), то они подходят для тактических коротких позиций в паре USDRUB.

http://open-broker.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Евро упал ниже паритета на прошении об отставке премьер-министра Италии, но позже отыграл потери — президент отставку не принял.

Рубль в четверг на 3 копейки подешевел к доллару, но прибавил к евро и юаню.

Валюты G10

Доллар по итогам четверга укрепился против всех валют Большой десятки. Наименее слабыми были новозеландский и австралийский доллары, а канадская валюта и японская иена подешевели более чем на 1% и оказались в аутсайдерах.

Индекс доллара днем в четверг достиг 20-летнего максимума на уровне 109,30 п., но к вечеру снизился до 108,60 п. Ралли доллара опиралось на статистику по потребительской инфляции, которая была опубликована в среду (CPI вырос до нового 40-летнего пика 9,1% г/г), а также на индекс цен производителей, опубликованный в четверг (PPI вырос до 11,3% г/г по сравнению с 10,9% г/г в мае). При таких цифрах рынок начал закладываться на повышение ставки ФРС 27 июля сразу на 100 б.п. Однако управляющий ФРС Кристофер Уоллер заявил, что поддерживает повышение на 75 б.п. Аналогичную точку зрения высказал главный ястреб Федрезерва — президент ФРБ Сент-Луиса Джеймс Буллард. В результате рынок фьючерсов на ставку по федеральным фондам перестал закладываться на ужесточение ДКП в июле сразу на 1%, доходности 2-летних нот вернулись к 3,132%, а доходности 10-летних облигаций — к 2,959%. Спред на участке кривой уменьшился до -17 б.п. Здесь все еще инверсия кривой, но уже меньше. Поэтому доллар к концу дня немного скорректировался.

Возвращаясь к комментариям Уоллера, он отметил, что его решение 27 июля будет зависеть от дополнительных экономических данных, которые будут опубликованы к тому моменту. Поэтому публикуемые в пятницу данные по розничным продажам за июнь (прогноз +0,9% м/м), а также промышленное производство в июне (прогноз +0,1% м/м) и потребительские настроения Мичиганского университета (прогноз 50 пунктов) приобретают исключительную важность. Сюда также можно добавить публикуемые во вторник на следующей неделе данные по началам жилищных строительств (прогноз 1,59 млн домов) и выданным разрешениям на строительство (прогноз 1,67 млн домов). Ну и показатели деловой активности PMI в. производственном секторе и сфере услуг, которые будут обнародованы в следующую пятницу, 22 июля.

Если данные окажутся сильнее, чем ожидалось, это заставит меня склоняться к более существенному повышению ставки, поскольку более высокие цифры покажут, что спрос замедляется недостаточно быстро, чтобы стабилизировать инфляцию, отметил Уоллер.

На наш взгляд, ралли доллара будет продолжаться до тех пор, пока ФРС не даст понять, что в агрессивном цикле повышения ставок больше нет необходимости. Возможно, это случится в конце года, и 4-й квартал будет переломным моментом для бычьего тренда доллара. К 4-й квартальной четверти экономика Китая, возможно, будет выдавать также более позитивные сигналы, если нулевая терпимость властей КНР к Covid-19 не превратится в новые карантины. Пока же слишком сложно говорить о том, что пришло время открывать короткие позиции по доллару на фоне рисков глобальной рецессии и способности доллара укрепляться как на факторе сильной американской экономики, так и на факторе бегства от риска, если экономика США уйдет в рецессию.

Доллар на 20-летнем пике, но не выглядит перегретым, о чем свидетельствуют данные Комиссии по торговле товарными фьючерсами (CFTC). Если оценить нетто-длинную позицию по доллару против основных конкурентов (евро, иена, фунт, франк, канадский, новозеландский, австралийский доллары, а также мексиканское песо), то совокупно она составляет порядка $16 млрд. Это значительно ниже $36 млрд на пике в 2019 году.

Евро падал до 0,9952 к доллару в четверг на новостях о том, что бывший глава ЕЦБ, а ныне премьер-министр Италии Марио Драги заявил об отставке. Однако президент Италии отставку Драги не принял, и евро вернулся выше паритета. Доходность 10-летних облигаций Италии выросла до 3,244%, а доходность 10-летних гособлигаций Германии составляла 1,17%. Спред доходностей между этими бумагами вырос до 207 б.п. Это меньше, чем 242 б.п., которые мы видели в середине июня, но больше, чем 192 б.п., которые были на начало текущего месяца. Динамика повышает беспокойства в отношении фрагментации европейского долгового рынка, а это точно не является аргументом в пользу укрепления евро. Еще один фактор в копилку доллара. Считаем, что в текущей ситуации длинная позиция по доллару является движением по пути наименьшего сопротивления.

Российский рубль

Рубль по итогам четверга незначительно (на 3 копейки) ослаб к доллару, но продолжил укрепление против евро. Юань подешевел к рублю на 5 копеек.

В четверг:

Торговый объем в паре доллар/рубль составил 102,4 млрд рублей по сравнению с 102,4 млрд рублей в предыдущий торговый день.

Торговый объем в паре евро/рубль составил 46,7 млрд рублей против 80 млрд рублей в предыдущий день. Торговые объемы в этой паре в последний месяц на удивление стабильны 40–60 млрд рублей в день.

Торговый объем в паре юань/рубль составил 25,1 млрд рублей против 35,5 млрд рублей в предыдущий день.

Негативное влияние на динамику рубля могло оказать ралли доллара на внешнем валютном рынке, а также падение цен на нефть Brent ниже $95/барр. был впервые с 25 февраля, хотя к вечеру котировки отскочили до $99,6/барр.

Также сдерживающий для рубля эффект могла предоставить новость о том, что Минфин внес в правительство РФ предложения по новым параметрам бюджетного правила. Как ожидается, новый механизм будет опираться на цену нефти, а на объемы. При этом на величину сверхдоходов будет покупаться валюта дружественных стран, оказывая влияние на доллар/рубль и евро/рубль через кросс-курсы.

Тем не менее не исключаем в рамках июльского налогового периода попытку курса доллар/рубль перейти в диапазон 50–55 за единицу валюты США. Если вдруг мы увидим вновь уровни вблизи 65 рублей за доллар в ближайшие дни (это выглядит возможным, если нефть будет продолжать отыгрывать рецессию и возобновившиеся риски Covid-19), то они подходят для тактических коротких позиций в паре USDRUB.

http://open-broker.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter