13 декабря 2010 Международный финансовый центр Бобрик Петр

Одной строкой

Республиканская партия в США продолжила расточительную политику демократов.

Общая картина

Акции выросли на неделе намного слабее, чем упали облигации, а товары даже несколько снизились. На валютных рынках предновогоднее затишье. Пока рождественского ралли не случилось.

Сектора

Акции

Основной фондовый индекс мира – американский SP – показал однозначно положительную динамику. Он пробил сопротивление месячной длительности 1225, и в полном соответствии с техническим анализом пошел в направлении полосы 1050-1060. Как и ожидалось в прошлом обзоре.

Похожую динамику отрисовали и другие американские индексы и большинство европейских. Но у последних приращения были намного слабее. Например, немецкий DAX. четыре последние торговые сессии практически не изменился, колеблясь в узком канале. Отчасти это можно объяснить тем, что он новый максимум сделал еще на предыдущей неделе. Но английский Футси до сих пор не преодолел ноябрьского максимума, однако, там недельная динамика еще хуже.

Дальше больше. Японский Никкей закончил торги на уровне понедельника, Китай с аффилированным Гонконгом вообще отрисовали черную недельную свечку. Аналогично коллеги по БРИК Индия с Бразилией, и ее соседка Аргентина. Россия приросла немногим больше нуля.

Суммируя, можно сделать два неожиданных вывода. Во-первых, неделя была для фондовых рыков если и положительной (как это можно было подумать, наблюдая только самые ликвидные индексы), то совсем незначительно. Во-вторых, всю неделю шел переток капиталов из развивающегося мира в развитой, и прежде всего в США, что полностью противоречит текущим представлениям. На последнем надо остановиться подробнее

Фундаментальные данные говорят о продолжающемся росте периферийных экономик. Например, вышедшая на неделе статистика по Китаю, однозначно показывает на непрекращающийся рост с двузначными цифрами. Так промышленный выпуск +13,3%, инвестиции +24,9%, Продажи автомобилей вообще увеличились за год на 29,3%, т.е. почти на треть. При этом происходит ускорение, поскольку прирост цен (т.е. темпы, а не абсолютные значения) в ноябре вышел на новые максимумы.

Поэтому тренд на опережающее развитие экономических окраин продолжается, и из-за этого не может начаться отток капиталов из развивающихся стран. Правильнее говорить про начавшуюся коррекцию этого тренда. А поводом для ее возникновения может послужить наметившееся оживление американской экономике. Прежде всего это касается систематического за последнее время сокращения общего числа безработных, рождественских распродаж, и последнего плана Б. Обамы продолжить на два года льготы по налогообложению.

Продление налоговых льгот стало результатом компромисса между республиканцами и демократами, а точнее администрацией президента. Б. Обама широким жестом предложил продлить выплаты пособий по безработице тем, кто потерял работу во время кризиса, поскольку по ним выходит срок давности. Поскольку дефицит бюджета очень значителен, то снова возник вопрос, за счет чего финансировать широкие жесты Б. Обамы. Поэтому республиканцы, которым дефицит страшнее падения экономики, сразу отмели предложения.

Тогда президент пригрозил сэкономить за счет богатых (тем более что они традиционно голосуют за республиканцев), а именно за счет тех, у кого годовой доход превышал бы 200 тыс на человека или 250 на семью. Во времена еще Буша младшего эти категории получили льготы, которые также должны были закончиться в ближайшее время. Тогда стороны пошли на компромисс и продлили льготы и тем и другим. В результате крайним в очередной раз оказался бюджет. Благо по нему придется отвечать будущим поколениями, а не нынешним избирателям. Зато фондовые площадки еще немного подросли.

Учитывая крайне неохотное движение акций вверх, к тому же подшпоренное временными положительными новостями, а также слабой динамикой прочих секторов, наиболее вероятным сценарием на текущую неделю является постепенное подтягивание до целевой полосы 1250-1260 по SP и возможным последующим резким откатом в конце недели.

Валюты

Долларовый индекс продолжил навивание на уровень 80 пунктов, что говорит о текущих консолидационных тенденциях на форексе. Он несколько окреп против евро, ослабел против фунта и сильно просел против иены. Но все в пределах прежних диапазонов, без пробитий принципиальных уровней.

В понедельник отметился Б. Бернанке, который заявил, что ФРС не печатает(!!!) доллары, поскольку сумма денег в наличном обращении более менее постоянна. Про денежные компоненты M2 – M4 он ничего при этом не сказал. Трудно сказать, на какую американскую прослойку был рассчитан подобных ход рассуждений, но далее последовали важные выводы.

Поскольку ситуация с наличными деньгами стабильна, то это доказывает, что ФРС контролирует ситуацию. У нее есть могучие средства по изъятию излишней ликвидности, которые могут быть включены в любой момент. Поэтому, по мнению Б. Бернанке, незачем готовиться к начинать бороться с избыточной ликвидностью заранее. А раз так, то в ближайшее время ставки не будут подняты, что и было главном результатом его выступления.

После этого, в тот же понедельник член комитета кредитно-денежной политики Народного банка Китая Ли Даокуэй дал долгосрочные прогнозы по поводу доллара. Он назвал американскую валюту в текущем состоянии «тихой гаванью», и сказал, что еще от полугода до года он будет оставаться таковой.

Но. Но затем, после стабилизации еврофинансов (по его мнению от года до двух лет), капиталы начнут возвращаться в еврозону, что спровоцирует первоначальное снижение бакса. После этого инвесторы начнут уделять больше внимания состоянию американского дефицита, и продолжат выходить из долларовых активов. Другими словами падение будет вызывать дальнейшее падение. Одним из следствий из этого будет рост доходностей по гос облигациям, а значит и рост стоимости рефинансирования и обслуживания госдолга. Это еще ускорит падение доллара. И из этого штопора ему не вырваться еще очень долго. Не говоря уже про возможные дополнительные осложнения.

Все это китайский чиновник рассказывал не от хорошей жизни, поскольку снижение курса доллара приведет к снижению громадных долларовых резервов Китая. Также начнет резко сокращаться профицит китайской торговли и быстрые темпы роста. И в настоящее время Китай не знает, что делать в этой ситуации.

Хотя напряженность вокруг европейской периферии на неделе сильно ослабла, но основные угрозы сохранись. Более того, к списку проблемныхй стран добавилась Венгрия. Рейтинговое агентство Moody's понизило суверенный кредитный рейтинг этой страны сразу на две ступени с Baa1 до Baa3, что находится на границе между спекулятивными и инвестиционными рейтингами. И прогноз поставило негативный. В качестве главной причины снижения была упомянута повышенная «уязвимость к внешним воздействиям», а также локальность и временность мер по снижению дефицита.

Добавление Венгрии к списку проблемных стран (а возможно еще и Бельгии) снова поставило вопрос о недостаточности текущего резервного фонда. На это топовые еврочиновники хором сказали, что сейчас фонд адекватен размеру проблем. А если потребуется, то только тогда и будет увеличен. При этом ничего не было сказано, за счет чего.

Среди прочих событий на валютных площадках отметим нежелание российского рубля опускаться ниже уровня 31 рубль за доллар. На неделе выступал председатель ЦБ Игнатьев, который сначала выразил недоумение по поводу роста инфляции. Потом недоумение по поводу оттока капиталов. Потом по поводу ослабления рубля. Потом по поводу всего окружающего мира и мировых инвесторов в частности.

По поводу рубля цепочка логических рассуждений была такова. Поскольку нефть скоро будет выше 100, то будет сильная экспортная выручка, и рублю ничего не грозит. Вопросы, сколько же печатают рублей, какова покупательная сила рубля по индексу Макдоналдса, и сколько лет российская инфляция превышает американскую, каково будет рублю после 20% повышения с первого января коммунальных тарифов, он почему-то опустил. Но результат некоторый был. Всю неделю рублю корректировался, и только в пятницу проявил характер, отскочив от планки 31 рублю. Напомним, что некоторые структуры, в том числе российские, вроде центра развития, обещали осенью, что к концу года будет 36 рублей за доллар.

Поскольку волательность постоянно пульсирует, что текущая inside неделя на валютных площадках должна скоро смениться сильными движениями. Скорее всего это произойдет до начала нового года. Наиболее вероятно усиление доллара и иены, а также ослабление евро.

Облигации

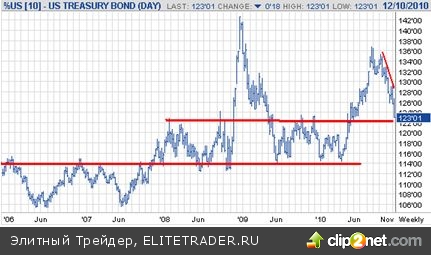

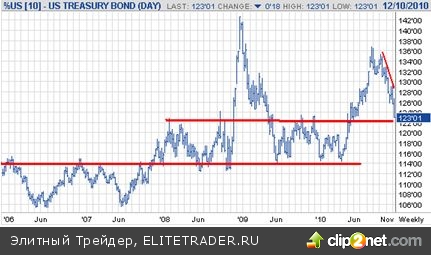

Облигационные рынки в начале недели просто обвалились.

Да и остаток недели падение продолжалось, хотя и не такими темпами.

Хотя наличие самого тренда роста ставок в целом не вызывает сомнений, но причин для столь значительного обрушения не просматривается. В понедельник был классический переток средств из облигаций в акции на общих идеях снижения напряженности вокруг евро и общего роста склонности к рискам. К концу недели основным мотивом снижения стали налоговые льготы в США в надежде появления в экономике лишних денег, что дополнительно простимулирует экономику и спрос.

Особенностью текущей недели стало то, что очень сильно упали не только долгосрочные бумаги, но и среднесрочные и даже отдельные короткие. В условиях, когда в США идет количественное смягчение №2, в Европе облигации проблемных стран начали отскакивать от низов, а фондовые площадки практически не росли, такое поведение облигаций алогично. В предыдущих обзорах указывалось на существование какого-то неизвестного фактора, который выбирает с рынков лишнюю ликвидность. Зафиксированный на неделе переток средств из развивающихся рынков в США вполне подходит на эту роль, поскольку позволяет предположить резервирование средств для начавшегося восстановления мировой экономики.

Другой причиной является растущая инфляция. Пока только на сырьевых товарах и в отдельных регионах, вроде Китая. Рост китайских потребительских цен в ноябре на +5,1% и оптовых на +6,1% не может считаться допустимым. Еще до выхода этих цифр в мире стали курсировать слухи (которые возникли из-за публикации в одном китайском журнале) о «неизбежной» реакции китайского Центробанка в виде поднятия ставки.

Но на этой неделе этого не свершилось. Пока повышена только резервная ставка на 50 базисных пунктов. Реакция рынков на это действие была весьма сдержанной. Но после субботних данных по инфляции вопрос о монетарном сжатии восстал с новой силой.

Между тем на неделе вышли данные о главной причине роста цен – американском бюджетном дефиците в ноябре. При ожиданиях 132 млрд он вырос до 150 млрд. При этом расходы выросли с 286 в октябре до 299 в ноябре, что полностью расходится в желанием республиканцев начать сокращение дефицита.

Товары

Вопреки фондовым площадкам, товарная группа несколько припала на неделе, что еще раз говорит о нехватки ликвидности в мировой системе.

Как видно из технической картинки, восходящий тренд с сентября начал показывать признаки выдыхания, что возможно обуславливается новогодними праздниками.

Невыразительно вели себя все товары без исключения.

Энергоносители в качестве основной причины видели возобновившийся рост запасов бензина в США. Металлы в большей степени кивали на поднятие резервной ставки в Китае и как следствие, будущее снижение потребления металлов. Зерновые крутились вблизи годовых максимумов, но желания их обновить не было, так как до нового урожая далеко. И даже среди софтов не оказалось ни одного нового максимума.

В целом торги были низковолатильными, что во много объясняет результаты недели. С этой точки зрения текущее поведение является классической коррекцией от предыдущего тренда. С фундаментальной же точки зрения пока не видно причин для окончания роста цен в долгосрочной перспективе. Особенно, если вспомнить китайскую инфляцию и американский дефицит.

Поэтому наиболее вероятным сценарием на ближайшее время является устойчивое поведение цен, которое предполагает отсутствие резких падений. Хватил ли сил на возобновление роста до начала нового года – вопрос сейчас открытый. Поэтому можно порекомендовать продажу путов несколько ниже денег.

Макроэкономические показатели

Значимых отчетов было на неделе на редкость мало. Сказывается влияние нового года. И львиная часть новостей касалась лишь одного сектора - промышленного выпуска. Единственной результатом недели стали данные из Китая, показавшие ускорение инфляции.

ВВП

Уточнение японского ВВП за 3 квартал принесло его увеличение сразу на +0,2% процентных пункта до +1,1%.

Безработица

Безработица в США снова показала улучшения. Число первичных обращений снизилось с прошлых 438 тыс. до 421 тыс, что является вторым по минимальности значением за год. Общее же число получающих пособия по безработице установило новый годовой минимум.

Таким образом, данные прошлой недели, когда вышел весьма скромный месячных трудовой отчет, были в значительной степени опровергнуты. Поэтому считаем актуальным положительный тренд восстановления занятости, как в США, так и во всем мире.

Промышленность.

В Великобритании вышел негативный отчет. В октябре промышленный выпуск снизился на -0,2% при ожиданиях прироста +0,3%. В сентябре было +0,4%.

График этого показателя является типичным для многих регионов земли. На нем видено, что почти весь год промышленность практически топчется на месте за редкими исключениями. Так что последнее падение не выбивается из этой тенденции, и поэтому, в некотором смысле, может быть признано обычным.

Октябрьское снижение было компенсировано очень хорошими декабрьскими данными. Обзор по версии CBI показал лучшее значение за год -3 пункта. При этом в ноябре было -15, а ожидания были -10. Но все-таки это отрицательные цифры.

В Германии промышленные заказы выросли на +1,6% при +2,0% ожиданий. И это намного меньше, чем требуется для преодоления сентябрьского спада в -4,0%.

Промышленный выпуск пока держится намного лучше - +2,9%. Он даже сильно обогнал ожидания в +1,0%, что создало удивление. К тому же с лихвой компенсировано сентябрьское снижение -1,0%. Поэтому будет правильным считать промышленность в Германии растущей, но с падением темпов.

И, наконец, в Японии просто очередной разгром. Машиностроительные заказы упали на -1,4%. И хотя это не сильно отличались от ожиданий -1,0%, но в сентябре было двузначное падение -10,3%, и поэтому многие надеялись на отскок. Вспоминая, что и другие сектора в Японии сейчас в очень плохом состоянии, а также то, что в стране перманентный кризис, получаем весьма мрачноватую картину в этой стране.

Из США пришли данные по оптовым запасам, которые являются косвенными для промышленного выпуска. Тем не менее, сентябрьские данные пересмотрены с +1,5% до +2,1%, а в октябре +1,9% при ожиданиях +1,0%. Таким образом, в последние два месяца достигнуты наибольшие за год темпы прироста запасов. Перефразируя, промышленность в США осенью работала на склад.

Суммируем. В целом мировые данные по промышленному выпуску совпали с ожиданиями. Поэтому их можно признать нейтральными по отношению к динамике фондовых площадок. Но сам промышленный сектор уже более чем пол года идет в бок. И данные этой недели еще раз подтвердили эту тенденцию.

Продажи, расходы, доходы.

Потребительский кредит в США в октябре неожиданно сильно вырос на +3,4 млрд. Это было значительно больше ожиданий -1,0 млрд и даже прироста +1,2% млрд в сентябре, который был пересмотрен вниз с первоначальных +2,1%. Вспомним, что приблизительно с этого времени стали появляться первые сообщения от розничных сетей о всплеске спроса.

Цены

В Великобритании оптовые цены в ноябре были на +3,9% выше, чем год назад. Ожидался прироста +4,0%, как и в октябре.

Других значимых отчетов не было. Поэтому в целом ничего нового, цены весьма слабые.

Торговля

Октябрьский торговый баланс в Великобритании вышел плохим. -8,5% млрд. сильно ниже ожиданий -8,0 млрд. К тому же сентябрьские данные также пересмотрели вниз с -8,2 млрд. до -8,4 млрд.

Наоборот, торговый баланс США вышел хорошим. Вместо -44 млрд. ожиданий, что совпало с данными сентября, получилось -38,7 млрд. Отчасти это ответ на вопрос – почему доллар усиливался в осенью.

Индексы настроений

На неделе вышел хороший декабрьский отчет Michigan Sentiment по потребительским настроениям в США. 74,2 против 72 ожиданий и 71,7 в ноябре. Это совпадает с данными хороших рождественских распродаж и положительной динамикой аналогичного показателя Conference Board, который выходил на прошлой неделе за ноябрь.

Напомним, что последние три недели ожидания были просто превосходными. Нынешняя неделя не стала исключением, хотя на этот раз данных было немного.

Китай.

Вынесение Китая в отдельный блок неправильно при секторальном анализе, но в данном случае это обуславливается важностью китайской статистики на неделе.

Китай показал однозначно сильные данные. Но, учитывая раскрутку инфляции в стране, особой радости не было.

Торговый баланс 22,9 против 21,95 ожиданий. Хотя это сильное снижение после 27,1 в октябре, хотя и по абсолютным значения все равно много. К тому же теперь китайцы из-за снижения смогут говорить, что курс юаня адекватен.

Обозревателей особенно впечатлил очень сильный рост, как экспорта, так и импорта. Экспорт +34,9%(!!!) прироста за год против +22,9% в октябре. Импорт +37,3% против 25,3. Ожидания же в целом соответствовали прежним октябрьским показателям и поэтому были намного ниже.

Поскольку торговля дело обоюдное, то подобные цифры были восприняты как свидетельство уверенного восстановления в США и Европе. Тем более, что приросты объемов торговли с этими регионами не выбивались из интегральных цифр.

Промышленный выпуск увеличился за год на +13,3% при ожиданиях +13,0% и +13,4 в октябре. Городские инвестиции выросли на +24,9%, что приблизительно равно данным прошлого месяца.

А вот цены однозначно ушли вверх и значимо обогнали ожидания. Потребительские цены выросли за месяц на +5,1% при ожиданиях +4,7% и +4,4% в октябре. Оптовые цены +6,1% при ожиданиях +5,2% и +5,0% в октябре.

Рост инфляции является главным аргументом для поднятия ставок, чего сейчас и следует ожидать.

Республиканская партия в США продолжила расточительную политику демократов.

Общая картина

Акции выросли на неделе намного слабее, чем упали облигации, а товары даже несколько снизились. На валютных рынках предновогоднее затишье. Пока рождественского ралли не случилось.

Сектора

Акции

Основной фондовый индекс мира – американский SP – показал однозначно положительную динамику. Он пробил сопротивление месячной длительности 1225, и в полном соответствии с техническим анализом пошел в направлении полосы 1050-1060. Как и ожидалось в прошлом обзоре.

Похожую динамику отрисовали и другие американские индексы и большинство европейских. Но у последних приращения были намного слабее. Например, немецкий DAX. четыре последние торговые сессии практически не изменился, колеблясь в узком канале. Отчасти это можно объяснить тем, что он новый максимум сделал еще на предыдущей неделе. Но английский Футси до сих пор не преодолел ноябрьского максимума, однако, там недельная динамика еще хуже.

Дальше больше. Японский Никкей закончил торги на уровне понедельника, Китай с аффилированным Гонконгом вообще отрисовали черную недельную свечку. Аналогично коллеги по БРИК Индия с Бразилией, и ее соседка Аргентина. Россия приросла немногим больше нуля.

Суммируя, можно сделать два неожиданных вывода. Во-первых, неделя была для фондовых рыков если и положительной (как это можно было подумать, наблюдая только самые ликвидные индексы), то совсем незначительно. Во-вторых, всю неделю шел переток капиталов из развивающегося мира в развитой, и прежде всего в США, что полностью противоречит текущим представлениям. На последнем надо остановиться подробнее

Фундаментальные данные говорят о продолжающемся росте периферийных экономик. Например, вышедшая на неделе статистика по Китаю, однозначно показывает на непрекращающийся рост с двузначными цифрами. Так промышленный выпуск +13,3%, инвестиции +24,9%, Продажи автомобилей вообще увеличились за год на 29,3%, т.е. почти на треть. При этом происходит ускорение, поскольку прирост цен (т.е. темпы, а не абсолютные значения) в ноябре вышел на новые максимумы.

Поэтому тренд на опережающее развитие экономических окраин продолжается, и из-за этого не может начаться отток капиталов из развивающихся стран. Правильнее говорить про начавшуюся коррекцию этого тренда. А поводом для ее возникновения может послужить наметившееся оживление американской экономике. Прежде всего это касается систематического за последнее время сокращения общего числа безработных, рождественских распродаж, и последнего плана Б. Обамы продолжить на два года льготы по налогообложению.

Продление налоговых льгот стало результатом компромисса между республиканцами и демократами, а точнее администрацией президента. Б. Обама широким жестом предложил продлить выплаты пособий по безработице тем, кто потерял работу во время кризиса, поскольку по ним выходит срок давности. Поскольку дефицит бюджета очень значителен, то снова возник вопрос, за счет чего финансировать широкие жесты Б. Обамы. Поэтому республиканцы, которым дефицит страшнее падения экономики, сразу отмели предложения.

Тогда президент пригрозил сэкономить за счет богатых (тем более что они традиционно голосуют за республиканцев), а именно за счет тех, у кого годовой доход превышал бы 200 тыс на человека или 250 на семью. Во времена еще Буша младшего эти категории получили льготы, которые также должны были закончиться в ближайшее время. Тогда стороны пошли на компромисс и продлили льготы и тем и другим. В результате крайним в очередной раз оказался бюджет. Благо по нему придется отвечать будущим поколениями, а не нынешним избирателям. Зато фондовые площадки еще немного подросли.

Учитывая крайне неохотное движение акций вверх, к тому же подшпоренное временными положительными новостями, а также слабой динамикой прочих секторов, наиболее вероятным сценарием на текущую неделю является постепенное подтягивание до целевой полосы 1250-1260 по SP и возможным последующим резким откатом в конце недели.

Валюты

Долларовый индекс продолжил навивание на уровень 80 пунктов, что говорит о текущих консолидационных тенденциях на форексе. Он несколько окреп против евро, ослабел против фунта и сильно просел против иены. Но все в пределах прежних диапазонов, без пробитий принципиальных уровней.

В понедельник отметился Б. Бернанке, который заявил, что ФРС не печатает(!!!) доллары, поскольку сумма денег в наличном обращении более менее постоянна. Про денежные компоненты M2 – M4 он ничего при этом не сказал. Трудно сказать, на какую американскую прослойку был рассчитан подобных ход рассуждений, но далее последовали важные выводы.

Поскольку ситуация с наличными деньгами стабильна, то это доказывает, что ФРС контролирует ситуацию. У нее есть могучие средства по изъятию излишней ликвидности, которые могут быть включены в любой момент. Поэтому, по мнению Б. Бернанке, незачем готовиться к начинать бороться с избыточной ликвидностью заранее. А раз так, то в ближайшее время ставки не будут подняты, что и было главном результатом его выступления.

После этого, в тот же понедельник член комитета кредитно-денежной политики Народного банка Китая Ли Даокуэй дал долгосрочные прогнозы по поводу доллара. Он назвал американскую валюту в текущем состоянии «тихой гаванью», и сказал, что еще от полугода до года он будет оставаться таковой.

Но. Но затем, после стабилизации еврофинансов (по его мнению от года до двух лет), капиталы начнут возвращаться в еврозону, что спровоцирует первоначальное снижение бакса. После этого инвесторы начнут уделять больше внимания состоянию американского дефицита, и продолжат выходить из долларовых активов. Другими словами падение будет вызывать дальнейшее падение. Одним из следствий из этого будет рост доходностей по гос облигациям, а значит и рост стоимости рефинансирования и обслуживания госдолга. Это еще ускорит падение доллара. И из этого штопора ему не вырваться еще очень долго. Не говоря уже про возможные дополнительные осложнения.

Все это китайский чиновник рассказывал не от хорошей жизни, поскольку снижение курса доллара приведет к снижению громадных долларовых резервов Китая. Также начнет резко сокращаться профицит китайской торговли и быстрые темпы роста. И в настоящее время Китай не знает, что делать в этой ситуации.

Хотя напряженность вокруг европейской периферии на неделе сильно ослабла, но основные угрозы сохранись. Более того, к списку проблемныхй стран добавилась Венгрия. Рейтинговое агентство Moody's понизило суверенный кредитный рейтинг этой страны сразу на две ступени с Baa1 до Baa3, что находится на границе между спекулятивными и инвестиционными рейтингами. И прогноз поставило негативный. В качестве главной причины снижения была упомянута повышенная «уязвимость к внешним воздействиям», а также локальность и временность мер по снижению дефицита.

Добавление Венгрии к списку проблемных стран (а возможно еще и Бельгии) снова поставило вопрос о недостаточности текущего резервного фонда. На это топовые еврочиновники хором сказали, что сейчас фонд адекватен размеру проблем. А если потребуется, то только тогда и будет увеличен. При этом ничего не было сказано, за счет чего.

Среди прочих событий на валютных площадках отметим нежелание российского рубля опускаться ниже уровня 31 рубль за доллар. На неделе выступал председатель ЦБ Игнатьев, который сначала выразил недоумение по поводу роста инфляции. Потом недоумение по поводу оттока капиталов. Потом по поводу ослабления рубля. Потом по поводу всего окружающего мира и мировых инвесторов в частности.

По поводу рубля цепочка логических рассуждений была такова. Поскольку нефть скоро будет выше 100, то будет сильная экспортная выручка, и рублю ничего не грозит. Вопросы, сколько же печатают рублей, какова покупательная сила рубля по индексу Макдоналдса, и сколько лет российская инфляция превышает американскую, каково будет рублю после 20% повышения с первого января коммунальных тарифов, он почему-то опустил. Но результат некоторый был. Всю неделю рублю корректировался, и только в пятницу проявил характер, отскочив от планки 31 рублю. Напомним, что некоторые структуры, в том числе российские, вроде центра развития, обещали осенью, что к концу года будет 36 рублей за доллар.

Поскольку волательность постоянно пульсирует, что текущая inside неделя на валютных площадках должна скоро смениться сильными движениями. Скорее всего это произойдет до начала нового года. Наиболее вероятно усиление доллара и иены, а также ослабление евро.

Облигации

Облигационные рынки в начале недели просто обвалились.

Да и остаток недели падение продолжалось, хотя и не такими темпами.

Хотя наличие самого тренда роста ставок в целом не вызывает сомнений, но причин для столь значительного обрушения не просматривается. В понедельник был классический переток средств из облигаций в акции на общих идеях снижения напряженности вокруг евро и общего роста склонности к рискам. К концу недели основным мотивом снижения стали налоговые льготы в США в надежде появления в экономике лишних денег, что дополнительно простимулирует экономику и спрос.

Особенностью текущей недели стало то, что очень сильно упали не только долгосрочные бумаги, но и среднесрочные и даже отдельные короткие. В условиях, когда в США идет количественное смягчение №2, в Европе облигации проблемных стран начали отскакивать от низов, а фондовые площадки практически не росли, такое поведение облигаций алогично. В предыдущих обзорах указывалось на существование какого-то неизвестного фактора, который выбирает с рынков лишнюю ликвидность. Зафиксированный на неделе переток средств из развивающихся рынков в США вполне подходит на эту роль, поскольку позволяет предположить резервирование средств для начавшегося восстановления мировой экономики.

Другой причиной является растущая инфляция. Пока только на сырьевых товарах и в отдельных регионах, вроде Китая. Рост китайских потребительских цен в ноябре на +5,1% и оптовых на +6,1% не может считаться допустимым. Еще до выхода этих цифр в мире стали курсировать слухи (которые возникли из-за публикации в одном китайском журнале) о «неизбежной» реакции китайского Центробанка в виде поднятия ставки.

Но на этой неделе этого не свершилось. Пока повышена только резервная ставка на 50 базисных пунктов. Реакция рынков на это действие была весьма сдержанной. Но после субботних данных по инфляции вопрос о монетарном сжатии восстал с новой силой.

Между тем на неделе вышли данные о главной причине роста цен – американском бюджетном дефиците в ноябре. При ожиданиях 132 млрд он вырос до 150 млрд. При этом расходы выросли с 286 в октябре до 299 в ноябре, что полностью расходится в желанием республиканцев начать сокращение дефицита.

Товары

Вопреки фондовым площадкам, товарная группа несколько припала на неделе, что еще раз говорит о нехватки ликвидности в мировой системе.

Как видно из технической картинки, восходящий тренд с сентября начал показывать признаки выдыхания, что возможно обуславливается новогодними праздниками.

Невыразительно вели себя все товары без исключения.

Энергоносители в качестве основной причины видели возобновившийся рост запасов бензина в США. Металлы в большей степени кивали на поднятие резервной ставки в Китае и как следствие, будущее снижение потребления металлов. Зерновые крутились вблизи годовых максимумов, но желания их обновить не было, так как до нового урожая далеко. И даже среди софтов не оказалось ни одного нового максимума.

В целом торги были низковолатильными, что во много объясняет результаты недели. С этой точки зрения текущее поведение является классической коррекцией от предыдущего тренда. С фундаментальной же точки зрения пока не видно причин для окончания роста цен в долгосрочной перспективе. Особенно, если вспомнить китайскую инфляцию и американский дефицит.

Поэтому наиболее вероятным сценарием на ближайшее время является устойчивое поведение цен, которое предполагает отсутствие резких падений. Хватил ли сил на возобновление роста до начала нового года – вопрос сейчас открытый. Поэтому можно порекомендовать продажу путов несколько ниже денег.

Макроэкономические показатели

Значимых отчетов было на неделе на редкость мало. Сказывается влияние нового года. И львиная часть новостей касалась лишь одного сектора - промышленного выпуска. Единственной результатом недели стали данные из Китая, показавшие ускорение инфляции.

ВВП

Уточнение японского ВВП за 3 квартал принесло его увеличение сразу на +0,2% процентных пункта до +1,1%.

Безработица

Безработица в США снова показала улучшения. Число первичных обращений снизилось с прошлых 438 тыс. до 421 тыс, что является вторым по минимальности значением за год. Общее же число получающих пособия по безработице установило новый годовой минимум.

Таким образом, данные прошлой недели, когда вышел весьма скромный месячных трудовой отчет, были в значительной степени опровергнуты. Поэтому считаем актуальным положительный тренд восстановления занятости, как в США, так и во всем мире.

Промышленность.

В Великобритании вышел негативный отчет. В октябре промышленный выпуск снизился на -0,2% при ожиданиях прироста +0,3%. В сентябре было +0,4%.

График этого показателя является типичным для многих регионов земли. На нем видено, что почти весь год промышленность практически топчется на месте за редкими исключениями. Так что последнее падение не выбивается из этой тенденции, и поэтому, в некотором смысле, может быть признано обычным.

Октябрьское снижение было компенсировано очень хорошими декабрьскими данными. Обзор по версии CBI показал лучшее значение за год -3 пункта. При этом в ноябре было -15, а ожидания были -10. Но все-таки это отрицательные цифры.

В Германии промышленные заказы выросли на +1,6% при +2,0% ожиданий. И это намного меньше, чем требуется для преодоления сентябрьского спада в -4,0%.

Промышленный выпуск пока держится намного лучше - +2,9%. Он даже сильно обогнал ожидания в +1,0%, что создало удивление. К тому же с лихвой компенсировано сентябрьское снижение -1,0%. Поэтому будет правильным считать промышленность в Германии растущей, но с падением темпов.

И, наконец, в Японии просто очередной разгром. Машиностроительные заказы упали на -1,4%. И хотя это не сильно отличались от ожиданий -1,0%, но в сентябре было двузначное падение -10,3%, и поэтому многие надеялись на отскок. Вспоминая, что и другие сектора в Японии сейчас в очень плохом состоянии, а также то, что в стране перманентный кризис, получаем весьма мрачноватую картину в этой стране.

Из США пришли данные по оптовым запасам, которые являются косвенными для промышленного выпуска. Тем не менее, сентябрьские данные пересмотрены с +1,5% до +2,1%, а в октябре +1,9% при ожиданиях +1,0%. Таким образом, в последние два месяца достигнуты наибольшие за год темпы прироста запасов. Перефразируя, промышленность в США осенью работала на склад.

Суммируем. В целом мировые данные по промышленному выпуску совпали с ожиданиями. Поэтому их можно признать нейтральными по отношению к динамике фондовых площадок. Но сам промышленный сектор уже более чем пол года идет в бок. И данные этой недели еще раз подтвердили эту тенденцию.

Продажи, расходы, доходы.

Потребительский кредит в США в октябре неожиданно сильно вырос на +3,4 млрд. Это было значительно больше ожиданий -1,0 млрд и даже прироста +1,2% млрд в сентябре, который был пересмотрен вниз с первоначальных +2,1%. Вспомним, что приблизительно с этого времени стали появляться первые сообщения от розничных сетей о всплеске спроса.

Цены

В Великобритании оптовые цены в ноябре были на +3,9% выше, чем год назад. Ожидался прироста +4,0%, как и в октябре.

Других значимых отчетов не было. Поэтому в целом ничего нового, цены весьма слабые.

Торговля

Октябрьский торговый баланс в Великобритании вышел плохим. -8,5% млрд. сильно ниже ожиданий -8,0 млрд. К тому же сентябрьские данные также пересмотрели вниз с -8,2 млрд. до -8,4 млрд.

Наоборот, торговый баланс США вышел хорошим. Вместо -44 млрд. ожиданий, что совпало с данными сентября, получилось -38,7 млрд. Отчасти это ответ на вопрос – почему доллар усиливался в осенью.

Индексы настроений

На неделе вышел хороший декабрьский отчет Michigan Sentiment по потребительским настроениям в США. 74,2 против 72 ожиданий и 71,7 в ноябре. Это совпадает с данными хороших рождественских распродаж и положительной динамикой аналогичного показателя Conference Board, который выходил на прошлой неделе за ноябрь.

Напомним, что последние три недели ожидания были просто превосходными. Нынешняя неделя не стала исключением, хотя на этот раз данных было немного.

Китай.

Вынесение Китая в отдельный блок неправильно при секторальном анализе, но в данном случае это обуславливается важностью китайской статистики на неделе.

Китай показал однозначно сильные данные. Но, учитывая раскрутку инфляции в стране, особой радости не было.

Торговый баланс 22,9 против 21,95 ожиданий. Хотя это сильное снижение после 27,1 в октябре, хотя и по абсолютным значения все равно много. К тому же теперь китайцы из-за снижения смогут говорить, что курс юаня адекватен.

Обозревателей особенно впечатлил очень сильный рост, как экспорта, так и импорта. Экспорт +34,9%(!!!) прироста за год против +22,9% в октябре. Импорт +37,3% против 25,3. Ожидания же в целом соответствовали прежним октябрьским показателям и поэтому были намного ниже.

Поскольку торговля дело обоюдное, то подобные цифры были восприняты как свидетельство уверенного восстановления в США и Европе. Тем более, что приросты объемов торговли с этими регионами не выбивались из интегральных цифр.

Промышленный выпуск увеличился за год на +13,3% при ожиданиях +13,0% и +13,4 в октябре. Городские инвестиции выросли на +24,9%, что приблизительно равно данным прошлого месяца.

А вот цены однозначно ушли вверх и значимо обогнали ожидания. Потребительские цены выросли за месяц на +5,1% при ожиданиях +4,7% и +4,4% в октябре. Оптовые цены +6,1% при ожиданиях +5,2% и +5,0% в октябре.

Рост инфляции является главным аргументом для поднятия ставок, чего сейчас и следует ожидать.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба