5 сентября 2011 Международный финансовый центр Кондрашова Екатерина

Итоги прошлой недели

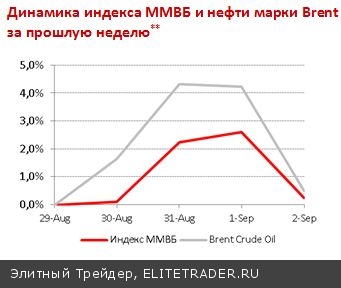

Предыдущая неделя (29 августа – 2 сентября) началась ростом на отечественных площадках. Оптимизм игроков наблюдался вплоть до последнего дня августа. Однако с наступлением осени, находясь под отрицательным влиянием внешнего фона, инвесторы решили зафиксировать полученную за первые 3 дня прошлой недели прибыль. Существенное количество макростатистики также внесло свои коррективы в ход торгов. В результате пятница прошла под знаком «медведей».

Российские новости

Банки. Три российских банка вошли в десятку наиболее надежных в Центральной и Восточной Европе по версии журнала Global Finance. Согласно рейтингу, Внешэкономбанк занял восьмое место, за ним следуют Сбербанк и ВТБ. Первое место в рейтинге занял словацкий банк Vseobecna uverova banka (VUB). Также в списке оказались два чешских, три польских и один румынский банк.

Комментарий МФЦ: Новость носит умеренно-положительный характер, так как связана, по большей части, лишь с репутацией банков. Полагаем, что на котировках двух крупнейших кредитных организаций это событие не отразится.

Газ. Россия два года подряд уступала США мировое лидерство в добыче газа по данным международных экспертов. Но этот год должен стать рекордным для нашей страны: производство газа составит 671 млрд куб. м, говорится в новом прогнозе социально-экономического развития от МЭР. Это на 3,4% больше прошлогоднего показателя и почти на 1% превосходит прежний исторический максимум (665 млрд куб. м в 2008 г.).

Комментарий МФЦ: С одной стороны, рекордные показатели по добыче нефти и газа отражают уверенное развитие российской нефтегазовой отрасли. С другой стороны, подобное увеличение объема добычи полезных ископаемых непременно приведет к увеличению предложения на рынке, что, в свою очередь, может вызвать падение цен на нефть и газ. Так как российская экономика сильно зависит от цен на эту группу товаров, новость носит, скорее, нейтральную окраску.

Рейтинг. Международное рейтинговое агентство Standard & Poor’s подтвердило рейтинги России в иностранной валюте на уровне «BBB»/«A-3», в местной валюте — на уровне «BBB+»/«A-2», говорится в сообщении S&P. Прогноз изменения рейтингов — стабильный. Рейтинги России по-прежнему ограничены структурной слабостью российской экономики, в частности, высокой зависимостью от углеводородов и другого сырья, а также политической неопределенностью, связанной с неясной ситуацией вокруг кандидатуры будущего президента.

Комментарий МФЦ: Конечно, понижение рейтинга России не вызвало бы международный ажиотаж, как снижение рейтинга США, однако такой поворот событий мог бы весьма негативно сказаться на настроении инвесторов. Поэтому сохранение кредитного рейтинга России на прежнем уровне можно расценивать как положительную новость.

Новости эмитентов

ОГК-2. Чистая прибыль ОГК-2 по МСФО в 1 полугодии 2011 года составила 2,8 млрд рублей против 1,79 млрд рублей годом ранее. Выручка компании за отчетный период составила 27,96 млрд рублей по сравнению с 22,89 млрд в 1 полугодии 2010 года.

Комментарий МФЦ: Компании удалось более чем в два раза улучшить свои показатели деятельности за отчетный период. Однако новость носила краткосрочный характер и не оказала поддержки акциям ОГК-2 при всеобщем снижении в пятницу на российском рынке акций.

ВТБ. Группа ВТБ в четверг сообщила, что увеличила чистую прибыль по МСФО за 1 полугодие 2011 года в 2,1 раза по сравнению с аналогичным периодом прошлого года, до 53,6 млрд рублей. Во 2 квартале ВТБ заработал 27,5 млрд рублей против 9,8 млрд рублей за аналогичный период прошлого года. Доля неработающих кредитов в кредитном портфеле составила 7,7% против 8,6% на начало 2011 года.

Комментарий МФЦ: ВТБ, несмотря на проблемы, связанные с покупкой Банка Москвы и вытягиванием его с «долгового дна», демонстрирует хорошие результаты. Более того, снижение доли неработающих кредитов в кредитном портфеле свидетельствует о восстановлении доверия к банку как со стороны потребителей, так и со стороны всего банковского сектора.

М.видео. Чистая прибыль М.видео по МСФО за рассматриваемый период увеличилась почти на 50% до 766 млн рублей, против 518 млн рублей за 1 полугодие 2010 года.

Комментарий МФЦ: Одна из крупнейших розничных торговых сетей по продаже бытовой техники и электроники продемонстрировала радужные финансовые результаты. Увеличение чистой прибыли почти на 50% свидетельствует о восстановлении покупательского спроса, а также о грамотной маркетинговой политике, которую проводит М.видео. Новость в целом позитивна для компании.

В мире

Греция. «Есть мифы Древней Греции — их все знают, а есть мифы новой Греции — когда мы отдадим долги,» — популярный в Греции анекдот. Инвесторы в мифы не верят: доходность облигаций Греции с погашением через год превысила 60%. Доходность выпуска госбондов объемом 7,7 млрд евро по номиналу с погашением в августе 2012 года составила вчера 61,17%, цена — 65,5% от номинала.

Комментарий МФЦ: Такая огромная доходность свидетельствует о том, что инвесторы уже не верят в восстановление греческой экономики и играют на дефолт.

Франция и Ливия. По некоторым источникам, Франция еще в начале вооруженного конфликта в Ливии договорилась с созданным повстанцами Переходным национальным советом Ливии (ПНС) о контроле над 35% ливийской нефти в обмен на поддержку мятежников. Ранее ПНС сообщал, что подписал «соглашение (о передаче) 35% своей нефти Франции в обмен на полную и безусловную поддержку нацсовета».

Комментарий МФЦ: Хотя официального подтверждения подлинности этой информации из Елисейского дворца не поступало, такая ситуация может дестабилизировать мировой рынок нефти и нефтепродуктов, так как Франция в этом случае непременно пересмотрит свои договоренности с другими странами-поставщиками, в том числе и с Россией.

Украина. По словам премьера Украины Николая Азарова, НАК «Нафтогаз Украины» будет ликвидирована, а все существующие соглашения с этой структурой будут пересмотрены. «Нафтогаз» как субъект хозяйствования прекратит свое существование, и после выполнения всех необходимых формальностей ликвидационного периода на этом рынке будут действовать совершенно новые компании.

Комментарий МФЦ: Украина уже не в первый раз пытается изменить условия 10-летнего контракта с Газпромом, подписанного в январе 2009 года. Однако, как отметил пресс-секретарь премьер-министра России Дмитрий Песков, пересмотр этих договоренностей будет возможен только в случае слияния «Газпрома» и «Нафтогаза», т.к. в противном случае все обязательства перейдут к правопреемнику украинской компании.

Рекомендации на текущую неделю (5–9 сентября)

Полагаем, что наступившая неделя будет носить относительно спокойный характер. Макростатистики ожидается не много. Особое внимание следует обратить на ключевые процентные ставки ЕЦБ и Банка Англии, ВВП Еврозоны, а также на оптовые запасы, количество обращений за пособиями по безработице и запасы нефти и нефтепродуктов. В понедельник торги в США проводиться не будут в связи с выходным днем. Поэтому в начале недели ожидаем по большей части бокового движения на российских площадках.

Тем не менее, сохраняющаяся неопределенность и напряженность в связи с проблемами европейских стран, стихийные бедствия в Японии и США, а также колебания котировок мировых цен на нефть будут оказывать давление на отечественные площадки.

Сейчас наиболее ликвидные бумаги привлекательны с точки зрения покупок на среднесрочную перспективу. Однако мы по-прежнему рекомендуем выставлять стоп-приказы для уменьшения рисков. На текущей неделе рекомендуем обратить внимание на акции Уралкалия, Сургутнефтегаза, Газпрома, Новатэка, Северстали и Сбербанка. В качестве «защитных» активов мы оптимистично смотрим на бумаги Полюс Золота.

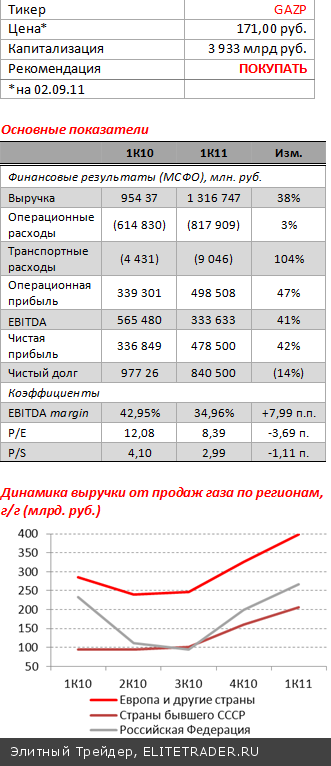

Газпром: анализ финансовых результатов за 1К11

Во вторник, 30 августа, ОАО «Газпром» опубликовало финансовые результаты за 1 квартал 2011 года по МСФО. Выручка компании возросла более чем на треть по сравнению с аналогичным периодом прошлого года. Чистая прибыль нефтегазового гиганта по МСФО за отчётный период увеличилась на 42% до 478,5 млрд рублей по сравнению с 1 кварталом 2010 года.

В 1 квартале текущего года Газпром увеличил финансовые показатели по всем направлениям своей деятельности по сравнению с 1 кварталом 2010 года. Особенно примечателен в этом смысле рост чистой выручки от продаж.

Чистая выручка от продажи газа в Европу и другие страны возросла на 39% до 398,5 млрд рублей по сравнению с 285,7 млрд рублей за 1 квартал 2010 года, что объясняется увеличением объема продаж на 12% в натуральном выражении. Выручка от продажи газа в страны бывшего СССР выросла более чем в два раза, а именно на 119%. Это связано с увеличением объема продаж на 12,1 млрд куб. м., т.е. на 72%. В России рост чистой выручки от продажи газа составил 14%. Немаловажную роль при этом сыграло повышение средних расчетных цен на 8% в странах бывшего СССР, а также на 14% в Российской Федерации и странах Европы.

Следует также отметить увеличение чистой выручки от продажи сырой нефти и газового конденсата, связанный с деятельностью группы «Газпром нефть»: за три месяца 2011 года выручка от продажи сырой нефти возросла на 26% и составила 48 362 млн рублей.

Вместе с тем увеличились и операционные расходы компании, основной частью которых являются затраты на покупной газ. Это связано как с ростом цен на газ, так и с увеличением объемов газа, приобретаемого у сторонних организаций. Увеличение расходов на газ составил 132,6 млрд рублей, общий рост операционных расходов составил 203,1 млрд рублей, или 33%. А вот расходы на транзит газа сократились с 76,4 млрд рублей до 63,7 млрд рублей, т.е. на 19,8%, по сравнению с аналогичным периодом прошлого года. При этом показатель EBITDA вырос на 41% до 565,48 млрд рублей.

Нельзя обойти стороной и возросшую инвестиционную активность Газпрома. Чистые средства, использованные для инвестиционной деятельности за отчетный период, увеличились с 250,07 млрд рублей в 1 квартале 2010 года до 408,77 млрд рублей в 1 квартале 2011 года, т.е. на 63,5%. Основную часть инвестиций составили капитальные вложения, возросшие на 81,3% по сравнению с аналогичным периодом прошлого года (с 218,6 млрд рублей до 397,4 млрд рублей). В то же время столь активное инвестирование обернулось для компании падением свободного денежного потока, который по итогам 1 квартала опустился ниже нуля.

Чистая сумма долга уменьшилась на 4% по сравнению с 31 декабря 2010 года (с 870,99 млрд рублей до 840,5 млрд рублей). Это снижение объясняется, в основном, падением курсов евро и доллара к рублю, вследствие чего уменьшился объем краткосрочных и долгосрочных займов. Отношение суммы чистого долга к EBITDA находится на комфортном для газового гиганта уровне. Так, данный показатель сократился до 0,55х против 0,64х на 31 декабря 2010 года.

Чистая прибыль ОАО «Газпром» по МСФО за отчётный период увеличилась на 42% до 478,5 млрд рублей по отношению к 1 кварталу 2010 года за счет роста выручки, доходов от финансирования и чистой прибыли ассоциированных и совместно контролируемых компаний

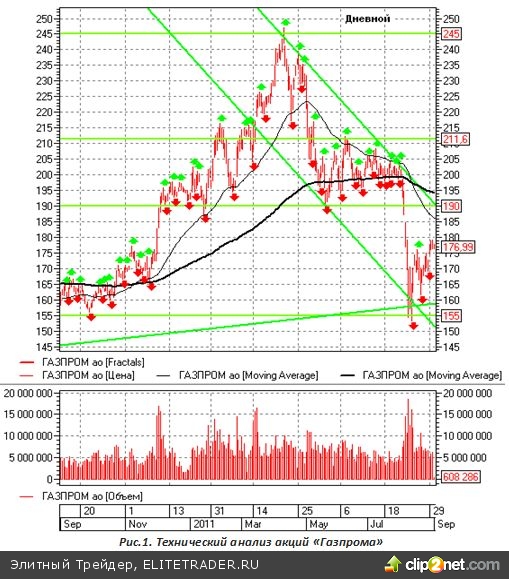

Технический анализ акций ОАО «Газпром»

Бумаги Газпрома с апреля 2011 года демонстрируют коррекцию. Но сильная просадка наметилась после новостей о снижении кредитного рейтинга США. На данный момент в акциях наблюдается восстановление к прежним рубежам, но ожидать быстрого роста не приходится. Рекомендуем осуществлять покупку после закрепления выше уровня 200-дневной скользящей средней

Уровни поддержки: 151 руб., 155 руб., 159 руб.

Уровни сопротивления: 190 руб., 194 руб., 211,6 руб.

Наша рекомендация

Финансовые результаты ОАО «Газпром» во многом соответствуют ожиданиям рынка. Рост выручки и показателя EBITDA, безусловно, можно считать позитивными факторами. В то же время повышенная инвестиционная активность компании носит неоднозначный характер. С одной стороны, она характеризует стремление нефтегазового гиганта и дальше расти и развиваться, запуская новые проекты. С другой стороны, инвестиции приносят Газпрому убытки. По последним данным Счетной Палаты РФ, только за 2009 год компания потеряла 28 млрд рублей на инвестициях. В 2011 году инвестиционная политика Газпрома уже привела к падению показателя «free cash flow» до отрицательного уровня.

При оценке перспектив роста акций ОАО «Газпром» следует принять во внимание тот факт, что их цена сильно зависит от цен на нефть и нефтепродукты. Поскольку на данный момент акции Газпрома демонстрируют восстановление после падения в начале июля, полагаем, что в долгосрочной перспективе бумаги вновь выйдут к прежним рубежам. С технической точки зрения очевидно, что не следует ожидать быстрого роста. Отметим, что по показателю P/E акции Газпрома торгуются с дисконтом и с премией по такому мультипликатору, как P/S по отношению к компаниям-конкурентам в секторе.

Исходя из результатов оценки финансовых показателей Газпрома, мы умеренно-позитивно смотрим на бумагу и рекомендуем ПОКУПАТЬ акции эмитента при закреплении цены бумаги выше уровня 200-дневной скользящей средней. Потенциал роста акций в среднесрочной перспективе составляет 14% - 18%

Индекс политической напряженности и фондовый рынок

1 сентября 2011 года Московский Фондовый Центр и Исследовательская группа ЦИРКОН представили совместный проект:

Индекс политической напряженности и фондовый рынок.

Проект представляет собой регулярное исследование показателей политической напряженности в России с помощью экспертной панели. Под «политической напряженностью» в данном случае понимается потенциал серьезных изменений политической ситуации в стране, смены политического «статус-кво», изменения структуры «политического пространства» (в том числе конфигурации основных политических субъектов), роста неустойчивости и политической неопределенности. Разработанная группой ЦИРКОН методика нацелена на создание инструмента измерения «политической температуры» в России и определения возможностей корреляции этого инструмента с фондовым рынком.

Проект предполагает регулярную (дважды в месяц) публикацию результатов мониторинга с комментариями аналитиков МФЦ и рекомендациями для инвесторов. 1 сентября журналистам был представлен первый, пилотный, релиз, основанный на данных индекса:

«Горячий» индекс политической напряженности - 63 градуса;

«Холодный» индекс политической напряженности - 54 градуса

по 100-градусной шкале. Таким образом, можно говорить об относительно «среднем» показателе напряженности, достаточно далеком как от «нуля» абсолютной стабильности, так и от «точки кипения».

В дальнейшем планируется отслеживание этого показателя для выявления его корреляции с движениями фондового рынка. «Бенчмарком» в данном случае будет выступать индекс ММВБ.

Как отметил на пресс-конференции директор МФЦ Андрей Романов, уже первый этап исследования выявил крайне низкое влияние российских политических событий на российский же фондовый рынок. «Пока Госдума у нас «не место для дискуссий», отечественный инвестор предпочитает наблюдать за дискуссиями в Конгрессе США», - подчеркнул он.

По мнению начальника аналитического отдела МФЦ Екатерины Кондрашовой, из значимых политических событий периода исследования (16 июля – 15 августа) лишь новость о понижении кредитного рейтинга США международным рейтинговым агентством Standard&Poor’s вызвала резонанс среди российских инвесторов.

5 августа индекс ММВБ, по расчетам МФЦ, в связи с этой новостью снизился на 11,89% (закрытие на 15 августа по индексу произошло на уровне в 1510,69 пунктов). Однако локальный минимум за весь 2011 год был связан с обеспокоенностью инвесторов понижением кредитного рейтинга Франции и банкротством Societe Generale: ММВБ 11 августа достиг отметки в 1355 пунктов, потеряв 20,32% с начала года.

«Ни уголовное дело против экс-губернатора Тульской области, ни выдвижение Валентины Матвиенко в качестве кандидата на муниципальных выборах в Санкт-Петербурге, ни Праймериз Народного фронта не нашли отражения в изменении котировок российских акций. Таким образом, можно говорить о том, что в сознании российских инвесторов продолжает существовать сложившийся на протяжении нескольких последних лет стереотип: реагировать больше на политические и экономические события в США, чуть в меньшей степени – на проблемы Европы, и почти никак – на события внутри России», - считает Е. Кондрашова.

Предыдущая неделя (29 августа – 2 сентября) началась ростом на отечественных площадках. Оптимизм игроков наблюдался вплоть до последнего дня августа. Однако с наступлением осени, находясь под отрицательным влиянием внешнего фона, инвесторы решили зафиксировать полученную за первые 3 дня прошлой недели прибыль. Существенное количество макростатистики также внесло свои коррективы в ход торгов. В результате пятница прошла под знаком «медведей».

Российские новости

Банки. Три российских банка вошли в десятку наиболее надежных в Центральной и Восточной Европе по версии журнала Global Finance. Согласно рейтингу, Внешэкономбанк занял восьмое место, за ним следуют Сбербанк и ВТБ. Первое место в рейтинге занял словацкий банк Vseobecna uverova banka (VUB). Также в списке оказались два чешских, три польских и один румынский банк.

Комментарий МФЦ: Новость носит умеренно-положительный характер, так как связана, по большей части, лишь с репутацией банков. Полагаем, что на котировках двух крупнейших кредитных организаций это событие не отразится.

Газ. Россия два года подряд уступала США мировое лидерство в добыче газа по данным международных экспертов. Но этот год должен стать рекордным для нашей страны: производство газа составит 671 млрд куб. м, говорится в новом прогнозе социально-экономического развития от МЭР. Это на 3,4% больше прошлогоднего показателя и почти на 1% превосходит прежний исторический максимум (665 млрд куб. м в 2008 г.).

Комментарий МФЦ: С одной стороны, рекордные показатели по добыче нефти и газа отражают уверенное развитие российской нефтегазовой отрасли. С другой стороны, подобное увеличение объема добычи полезных ископаемых непременно приведет к увеличению предложения на рынке, что, в свою очередь, может вызвать падение цен на нефть и газ. Так как российская экономика сильно зависит от цен на эту группу товаров, новость носит, скорее, нейтральную окраску.

Рейтинг. Международное рейтинговое агентство Standard & Poor’s подтвердило рейтинги России в иностранной валюте на уровне «BBB»/«A-3», в местной валюте — на уровне «BBB+»/«A-2», говорится в сообщении S&P. Прогноз изменения рейтингов — стабильный. Рейтинги России по-прежнему ограничены структурной слабостью российской экономики, в частности, высокой зависимостью от углеводородов и другого сырья, а также политической неопределенностью, связанной с неясной ситуацией вокруг кандидатуры будущего президента.

Комментарий МФЦ: Конечно, понижение рейтинга России не вызвало бы международный ажиотаж, как снижение рейтинга США, однако такой поворот событий мог бы весьма негативно сказаться на настроении инвесторов. Поэтому сохранение кредитного рейтинга России на прежнем уровне можно расценивать как положительную новость.

Новости эмитентов

ОГК-2. Чистая прибыль ОГК-2 по МСФО в 1 полугодии 2011 года составила 2,8 млрд рублей против 1,79 млрд рублей годом ранее. Выручка компании за отчетный период составила 27,96 млрд рублей по сравнению с 22,89 млрд в 1 полугодии 2010 года.

Комментарий МФЦ: Компании удалось более чем в два раза улучшить свои показатели деятельности за отчетный период. Однако новость носила краткосрочный характер и не оказала поддержки акциям ОГК-2 при всеобщем снижении в пятницу на российском рынке акций.

ВТБ. Группа ВТБ в четверг сообщила, что увеличила чистую прибыль по МСФО за 1 полугодие 2011 года в 2,1 раза по сравнению с аналогичным периодом прошлого года, до 53,6 млрд рублей. Во 2 квартале ВТБ заработал 27,5 млрд рублей против 9,8 млрд рублей за аналогичный период прошлого года. Доля неработающих кредитов в кредитном портфеле составила 7,7% против 8,6% на начало 2011 года.

Комментарий МФЦ: ВТБ, несмотря на проблемы, связанные с покупкой Банка Москвы и вытягиванием его с «долгового дна», демонстрирует хорошие результаты. Более того, снижение доли неработающих кредитов в кредитном портфеле свидетельствует о восстановлении доверия к банку как со стороны потребителей, так и со стороны всего банковского сектора.

М.видео. Чистая прибыль М.видео по МСФО за рассматриваемый период увеличилась почти на 50% до 766 млн рублей, против 518 млн рублей за 1 полугодие 2010 года.

Комментарий МФЦ: Одна из крупнейших розничных торговых сетей по продаже бытовой техники и электроники продемонстрировала радужные финансовые результаты. Увеличение чистой прибыли почти на 50% свидетельствует о восстановлении покупательского спроса, а также о грамотной маркетинговой политике, которую проводит М.видео. Новость в целом позитивна для компании.

В мире

Греция. «Есть мифы Древней Греции — их все знают, а есть мифы новой Греции — когда мы отдадим долги,» — популярный в Греции анекдот. Инвесторы в мифы не верят: доходность облигаций Греции с погашением через год превысила 60%. Доходность выпуска госбондов объемом 7,7 млрд евро по номиналу с погашением в августе 2012 года составила вчера 61,17%, цена — 65,5% от номинала.

Комментарий МФЦ: Такая огромная доходность свидетельствует о том, что инвесторы уже не верят в восстановление греческой экономики и играют на дефолт.

Франция и Ливия. По некоторым источникам, Франция еще в начале вооруженного конфликта в Ливии договорилась с созданным повстанцами Переходным национальным советом Ливии (ПНС) о контроле над 35% ливийской нефти в обмен на поддержку мятежников. Ранее ПНС сообщал, что подписал «соглашение (о передаче) 35% своей нефти Франции в обмен на полную и безусловную поддержку нацсовета».

Комментарий МФЦ: Хотя официального подтверждения подлинности этой информации из Елисейского дворца не поступало, такая ситуация может дестабилизировать мировой рынок нефти и нефтепродуктов, так как Франция в этом случае непременно пересмотрит свои договоренности с другими странами-поставщиками, в том числе и с Россией.

Украина. По словам премьера Украины Николая Азарова, НАК «Нафтогаз Украины» будет ликвидирована, а все существующие соглашения с этой структурой будут пересмотрены. «Нафтогаз» как субъект хозяйствования прекратит свое существование, и после выполнения всех необходимых формальностей ликвидационного периода на этом рынке будут действовать совершенно новые компании.

Комментарий МФЦ: Украина уже не в первый раз пытается изменить условия 10-летнего контракта с Газпромом, подписанного в январе 2009 года. Однако, как отметил пресс-секретарь премьер-министра России Дмитрий Песков, пересмотр этих договоренностей будет возможен только в случае слияния «Газпрома» и «Нафтогаза», т.к. в противном случае все обязательства перейдут к правопреемнику украинской компании.

Рекомендации на текущую неделю (5–9 сентября)

Полагаем, что наступившая неделя будет носить относительно спокойный характер. Макростатистики ожидается не много. Особое внимание следует обратить на ключевые процентные ставки ЕЦБ и Банка Англии, ВВП Еврозоны, а также на оптовые запасы, количество обращений за пособиями по безработице и запасы нефти и нефтепродуктов. В понедельник торги в США проводиться не будут в связи с выходным днем. Поэтому в начале недели ожидаем по большей части бокового движения на российских площадках.

Тем не менее, сохраняющаяся неопределенность и напряженность в связи с проблемами европейских стран, стихийные бедствия в Японии и США, а также колебания котировок мировых цен на нефть будут оказывать давление на отечественные площадки.

Сейчас наиболее ликвидные бумаги привлекательны с точки зрения покупок на среднесрочную перспективу. Однако мы по-прежнему рекомендуем выставлять стоп-приказы для уменьшения рисков. На текущей неделе рекомендуем обратить внимание на акции Уралкалия, Сургутнефтегаза, Газпрома, Новатэка, Северстали и Сбербанка. В качестве «защитных» активов мы оптимистично смотрим на бумаги Полюс Золота.

Газпром: анализ финансовых результатов за 1К11

Во вторник, 30 августа, ОАО «Газпром» опубликовало финансовые результаты за 1 квартал 2011 года по МСФО. Выручка компании возросла более чем на треть по сравнению с аналогичным периодом прошлого года. Чистая прибыль нефтегазового гиганта по МСФО за отчётный период увеличилась на 42% до 478,5 млрд рублей по сравнению с 1 кварталом 2010 года.

В 1 квартале текущего года Газпром увеличил финансовые показатели по всем направлениям своей деятельности по сравнению с 1 кварталом 2010 года. Особенно примечателен в этом смысле рост чистой выручки от продаж.

Чистая выручка от продажи газа в Европу и другие страны возросла на 39% до 398,5 млрд рублей по сравнению с 285,7 млрд рублей за 1 квартал 2010 года, что объясняется увеличением объема продаж на 12% в натуральном выражении. Выручка от продажи газа в страны бывшего СССР выросла более чем в два раза, а именно на 119%. Это связано с увеличением объема продаж на 12,1 млрд куб. м., т.е. на 72%. В России рост чистой выручки от продажи газа составил 14%. Немаловажную роль при этом сыграло повышение средних расчетных цен на 8% в странах бывшего СССР, а также на 14% в Российской Федерации и странах Европы.

Следует также отметить увеличение чистой выручки от продажи сырой нефти и газового конденсата, связанный с деятельностью группы «Газпром нефть»: за три месяца 2011 года выручка от продажи сырой нефти возросла на 26% и составила 48 362 млн рублей.

Вместе с тем увеличились и операционные расходы компании, основной частью которых являются затраты на покупной газ. Это связано как с ростом цен на газ, так и с увеличением объемов газа, приобретаемого у сторонних организаций. Увеличение расходов на газ составил 132,6 млрд рублей, общий рост операционных расходов составил 203,1 млрд рублей, или 33%. А вот расходы на транзит газа сократились с 76,4 млрд рублей до 63,7 млрд рублей, т.е. на 19,8%, по сравнению с аналогичным периодом прошлого года. При этом показатель EBITDA вырос на 41% до 565,48 млрд рублей.

Нельзя обойти стороной и возросшую инвестиционную активность Газпрома. Чистые средства, использованные для инвестиционной деятельности за отчетный период, увеличились с 250,07 млрд рублей в 1 квартале 2010 года до 408,77 млрд рублей в 1 квартале 2011 года, т.е. на 63,5%. Основную часть инвестиций составили капитальные вложения, возросшие на 81,3% по сравнению с аналогичным периодом прошлого года (с 218,6 млрд рублей до 397,4 млрд рублей). В то же время столь активное инвестирование обернулось для компании падением свободного денежного потока, который по итогам 1 квартала опустился ниже нуля.

Чистая сумма долга уменьшилась на 4% по сравнению с 31 декабря 2010 года (с 870,99 млрд рублей до 840,5 млрд рублей). Это снижение объясняется, в основном, падением курсов евро и доллара к рублю, вследствие чего уменьшился объем краткосрочных и долгосрочных займов. Отношение суммы чистого долга к EBITDA находится на комфортном для газового гиганта уровне. Так, данный показатель сократился до 0,55х против 0,64х на 31 декабря 2010 года.

Чистая прибыль ОАО «Газпром» по МСФО за отчётный период увеличилась на 42% до 478,5 млрд рублей по отношению к 1 кварталу 2010 года за счет роста выручки, доходов от финансирования и чистой прибыли ассоциированных и совместно контролируемых компаний

Технический анализ акций ОАО «Газпром»

Бумаги Газпрома с апреля 2011 года демонстрируют коррекцию. Но сильная просадка наметилась после новостей о снижении кредитного рейтинга США. На данный момент в акциях наблюдается восстановление к прежним рубежам, но ожидать быстрого роста не приходится. Рекомендуем осуществлять покупку после закрепления выше уровня 200-дневной скользящей средней

Уровни поддержки: 151 руб., 155 руб., 159 руб.

Уровни сопротивления: 190 руб., 194 руб., 211,6 руб.

Наша рекомендация

Финансовые результаты ОАО «Газпром» во многом соответствуют ожиданиям рынка. Рост выручки и показателя EBITDA, безусловно, можно считать позитивными факторами. В то же время повышенная инвестиционная активность компании носит неоднозначный характер. С одной стороны, она характеризует стремление нефтегазового гиганта и дальше расти и развиваться, запуская новые проекты. С другой стороны, инвестиции приносят Газпрому убытки. По последним данным Счетной Палаты РФ, только за 2009 год компания потеряла 28 млрд рублей на инвестициях. В 2011 году инвестиционная политика Газпрома уже привела к падению показателя «free cash flow» до отрицательного уровня.

При оценке перспектив роста акций ОАО «Газпром» следует принять во внимание тот факт, что их цена сильно зависит от цен на нефть и нефтепродукты. Поскольку на данный момент акции Газпрома демонстрируют восстановление после падения в начале июля, полагаем, что в долгосрочной перспективе бумаги вновь выйдут к прежним рубежам. С технической точки зрения очевидно, что не следует ожидать быстрого роста. Отметим, что по показателю P/E акции Газпрома торгуются с дисконтом и с премией по такому мультипликатору, как P/S по отношению к компаниям-конкурентам в секторе.

Исходя из результатов оценки финансовых показателей Газпрома, мы умеренно-позитивно смотрим на бумагу и рекомендуем ПОКУПАТЬ акции эмитента при закреплении цены бумаги выше уровня 200-дневной скользящей средней. Потенциал роста акций в среднесрочной перспективе составляет 14% - 18%

Индекс политической напряженности и фондовый рынок

1 сентября 2011 года Московский Фондовый Центр и Исследовательская группа ЦИРКОН представили совместный проект:

Индекс политической напряженности и фондовый рынок.

Проект представляет собой регулярное исследование показателей политической напряженности в России с помощью экспертной панели. Под «политической напряженностью» в данном случае понимается потенциал серьезных изменений политической ситуации в стране, смены политического «статус-кво», изменения структуры «политического пространства» (в том числе конфигурации основных политических субъектов), роста неустойчивости и политической неопределенности. Разработанная группой ЦИРКОН методика нацелена на создание инструмента измерения «политической температуры» в России и определения возможностей корреляции этого инструмента с фондовым рынком.

Проект предполагает регулярную (дважды в месяц) публикацию результатов мониторинга с комментариями аналитиков МФЦ и рекомендациями для инвесторов. 1 сентября журналистам был представлен первый, пилотный, релиз, основанный на данных индекса:

«Горячий» индекс политической напряженности - 63 градуса;

«Холодный» индекс политической напряженности - 54 градуса

по 100-градусной шкале. Таким образом, можно говорить об относительно «среднем» показателе напряженности, достаточно далеком как от «нуля» абсолютной стабильности, так и от «точки кипения».

В дальнейшем планируется отслеживание этого показателя для выявления его корреляции с движениями фондового рынка. «Бенчмарком» в данном случае будет выступать индекс ММВБ.

Как отметил на пресс-конференции директор МФЦ Андрей Романов, уже первый этап исследования выявил крайне низкое влияние российских политических событий на российский же фондовый рынок. «Пока Госдума у нас «не место для дискуссий», отечественный инвестор предпочитает наблюдать за дискуссиями в Конгрессе США», - подчеркнул он.

По мнению начальника аналитического отдела МФЦ Екатерины Кондрашовой, из значимых политических событий периода исследования (16 июля – 15 августа) лишь новость о понижении кредитного рейтинга США международным рейтинговым агентством Standard&Poor’s вызвала резонанс среди российских инвесторов.

5 августа индекс ММВБ, по расчетам МФЦ, в связи с этой новостью снизился на 11,89% (закрытие на 15 августа по индексу произошло на уровне в 1510,69 пунктов). Однако локальный минимум за весь 2011 год был связан с обеспокоенностью инвесторов понижением кредитного рейтинга Франции и банкротством Societe Generale: ММВБ 11 августа достиг отметки в 1355 пунктов, потеряв 20,32% с начала года.

«Ни уголовное дело против экс-губернатора Тульской области, ни выдвижение Валентины Матвиенко в качестве кандидата на муниципальных выборах в Санкт-Петербурге, ни Праймериз Народного фронта не нашли отражения в изменении котировок российских акций. Таким образом, можно говорить о том, что в сознании российских инвесторов продолжает существовать сложившийся на протяжении нескольких последних лет стереотип: реагировать больше на политические и экономические события в США, чуть в меньшей степени – на проблемы Европы, и почти никак – на события внутри России», - считает Е. Кондрашова.

/Элитный Трейдер, ELITETRADER.RU/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба