13 сентября 2012 БФА Моисеев Алексей

Сегодня индекс ММВБ останется в консолидации под локальным максимумом, ожидая заседания ФРС США. По нашему мнению, рынки переоценивают вероятность начала QE3 на сентябрьском заседании, что создает предпосылки для разочарования по его итогам. Впрочем, не думаем, что оно будет глубоким

В среду, 12 сентября, индекс ММВБ на старте сессии практически дотянулся до текущего локального максимума, установленного в прошлую пятницу (1483,96 против 1484,67 пунктов), затем, развернувшись, ушёл в небольшой минус, но в итоге с середины дня вяло дрейфовал вдоль уровня предыдущего закрытия. Дневное изменение вновь оказалось минимальным: на закрытие индекс ММВБ составил 1478,54 пунктов (+0,03%).

Лидировали акции автомобилестроителей: СОЛЛЕРС, АВТОВАЗ, КАМАЗ. В других отраслевых секторах опережающую рынок положительную динамику демонстрировали акции ОГК-5, ТГК-1, ММК, Мечела. В первом эшелоне лучше других выглядели обычка Сургутнефтегаза и префы Транснефти, умеренные потери понесли акции Сбербанка и ВТБ. Среди аутсайдеров сессии – обыкновенные акции Холдинга МРСК, банка Возрождение, МРСК Северного Кавказа, РусГидро, Акрона.

Конституционный суд Германии разрешил ратификацию соглашения о создании ESM, выдвинув ряд условий. В частности, ответственность Германии по обязательствам фонда не должна превышать 190 млрд. евро, если это не будет предварительно одобрено парламентом. Решение суда снимает последнее препятствие на пути создания ESM. Глава Еврогруппы Ж.-К.Юнкер заявил, что фонд может начать работу уже 8 октября. Запуск ESM, согласно позиции ЕЦБ, является также необходимым условием для реализации программы выкупа облигаций OMT

Основные американские индексы вчера по итогам волатильной сессии удержались на положительной территории, прибавив в пределах 0,3%. В Азии фондовые индексы изменяются разнонаправленно, в пределах +/-0,5%. Нефть Brent снова подошла к сопротивлению 116 долл./барр. на фоне ослабления доллара на валютном рынке. На российском рынке выраженной динамики мы сегодня не ожидаем, индекс ММВБ останется в консолидации под локальным максимумом, ожидая итогов заседания FOMC ФРС США (станут известны в 20:30 мск, в 22:00 будут опубликованы экономические прогнозы членов FOMC, пресс-конференция Б.Бернанке начнется в 22:15).

Согласно последнему опросу Bloomberg, вероятность начала QE3 оценивается участниками рынка уже в 88% (в конце июля было 76%), при этом 64% от общего числа опрошенных ожидают начала нового раунда масштабного выкупа активов уже в сентябре. Согласно свежему опросу Reuters, шансы на QE3 также выросли, вероятность оценивается уже в 65% (недавно было 60%). Если бы QE3 было объявлено, это в ближайшей перспективе стало дополнительным драйвером для рынков рисковых активов. В частности, российские индексы в этом случае смогли бы более уверенно закрепиться над недавними максимумами

Мы, впрочем, полагаем, что рынки переоценивают вероятность начала QE3 - как прямо сейчас, так и вообще. Соответственно, если ФРС США воздержится от действий, или ограничится изменением риторики (например, «отодвинет» в будущее сроки возможного повышения ставок) на рынках возможно разочарование. Впрочем, полагаем, что с учетом прогресса в Европе оно не будет ни продолжительным, ни глубоким. По американским индексам оно, вероятно, будет носить характер локальной коррекции к динамичному летнему росту. Индексу ММВБ для сохранения в восходящем сценарии важно будет не уйти ниже 1420 пунктов

МРСК Урала

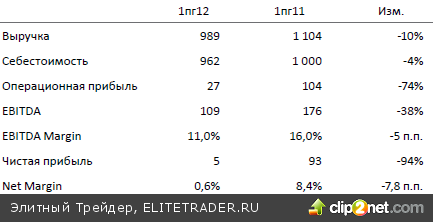

Компания в 19 раз сократила чистую прибыль в 1пг12 МРСК Урала, подконтрольная Холдингу МРСК, отчиталась по МСФО за 1пг12. Выручка компании в долларовом выражении снизилась в отчетном периоде на 10% с $1,1 млрд до $1 млрд. EBITDA сократилась на 38% до $109 млн, EBITDA margin составила 11%, снизившись на 5 п.п. Чистая прибыль компании упала в 19 раз до $5 млн с $93 млн за аналогичный период прошлого года. Net margin составила символические 0,6%, сократившись почти на 8 п.п.

МРСК Урала, МСФО, $ млн

Снижение итоговых финансовых показателей обусловлено опережающим сокращением выручки над операционными затратами. Снижение выручки связано прежде всего со снижением средних тарифов на передачу электроэнергии в отчетном периоде. Кроме того, компания произвела начисление резерва под обесценение дебиторской задолженности в размере $45 млн, что также отразилось на итоговых показателях. Мы рассматриваем опубликованные данные как нейтральные и считаем, что они не окажут существенного влияния на цену акций эмитента

Группа Черкизово

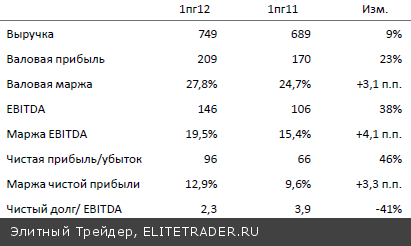

Чистая прибыль Черкизово в I полугодии выросла на 46% Группа Черкизово, крупнейший российский агропромышленный холдинг, увеличил консолидированную выручку в I полугодии 2012 году на 9% в долларовом выражении до $749 млн по сравнению с аналогичным периодом 2011 года. Скорректированный показатель EBITDA увеличился на 38%, составив $146 млн. Маржа EBITDA увеличилась на 4,1 п.п. до 19,5%.

Группа Черкизово, US GAAP 6м2012г., $ млн

Результаты компании существенно превысили ожидания рынка. Более подробный отчет мы приводим в аналитической записке, посвященной опубликованной отчетности компании

Алроса

Компания продает долю в Тимире; собирается в список А Наблюдательный совет Алросы одобрил продажу 51% железнорудного проекта Тимир группе Evraz. О подготовке сделки было известно заранее; сокращение участия Алросы в проекте проходит в соответствии со стратегией избавления компании от непрофильных активов. Алроса приобрела лицензию на разработку железорудных месторождений в 2008 г. за 5,4 млрд руб.; продажа контрольного пакета состоится по сравнимой цене – около 5 млрд. руб. Учитывая, что Алроса сохраняет возможность реализации остальных 49% акций (в рамках сделки преимущественное право на их приобретение получает ВЭБ), а в случае сохранения неконтрольной доли в перспективе сможет получать прибыль от проекта, мы расцениваем новость как умеренно-положительную для компании. Задержка с принятием решения, связанная с отсутствием соответствующей директивы от государства, могла рассматриваться как угроза срыва сделки. Кроме того, набсовет Алросы внес изменения в Положение о процедурах внутреннего контроля, приведя его в соответствие с требованиями ФСФР, что необходимо для включения акций компании в котировальный список «А» ММВБ. Мы положительно оцениваем последовательность Алросы в шагах по повышению инвестиционной привлекательности и считаем это признаком того, что планируемое на следующий год IPO компании состоится в срок

Уралкалий

Уралкалий определит размер промежуточных дивидендов в октябре Уралкалий планирует выплатить промежуточные дивиденды после сильных итогов первого полугодия. По заявлению менеджмента компании, отношение чистого долга компании к EBITDA находится ниже ориентира, и компания планирует распределить прибыль между акционерами. Размер выплат будет определен в октябре

В среду, 12 сентября, индекс ММВБ на старте сессии практически дотянулся до текущего локального максимума, установленного в прошлую пятницу (1483,96 против 1484,67 пунктов), затем, развернувшись, ушёл в небольшой минус, но в итоге с середины дня вяло дрейфовал вдоль уровня предыдущего закрытия. Дневное изменение вновь оказалось минимальным: на закрытие индекс ММВБ составил 1478,54 пунктов (+0,03%).

Лидировали акции автомобилестроителей: СОЛЛЕРС, АВТОВАЗ, КАМАЗ. В других отраслевых секторах опережающую рынок положительную динамику демонстрировали акции ОГК-5, ТГК-1, ММК, Мечела. В первом эшелоне лучше других выглядели обычка Сургутнефтегаза и префы Транснефти, умеренные потери понесли акции Сбербанка и ВТБ. Среди аутсайдеров сессии – обыкновенные акции Холдинга МРСК, банка Возрождение, МРСК Северного Кавказа, РусГидро, Акрона.

Конституционный суд Германии разрешил ратификацию соглашения о создании ESM, выдвинув ряд условий. В частности, ответственность Германии по обязательствам фонда не должна превышать 190 млрд. евро, если это не будет предварительно одобрено парламентом. Решение суда снимает последнее препятствие на пути создания ESM. Глава Еврогруппы Ж.-К.Юнкер заявил, что фонд может начать работу уже 8 октября. Запуск ESM, согласно позиции ЕЦБ, является также необходимым условием для реализации программы выкупа облигаций OMT

Основные американские индексы вчера по итогам волатильной сессии удержались на положительной территории, прибавив в пределах 0,3%. В Азии фондовые индексы изменяются разнонаправленно, в пределах +/-0,5%. Нефть Brent снова подошла к сопротивлению 116 долл./барр. на фоне ослабления доллара на валютном рынке. На российском рынке выраженной динамики мы сегодня не ожидаем, индекс ММВБ останется в консолидации под локальным максимумом, ожидая итогов заседания FOMC ФРС США (станут известны в 20:30 мск, в 22:00 будут опубликованы экономические прогнозы членов FOMC, пресс-конференция Б.Бернанке начнется в 22:15).

Согласно последнему опросу Bloomberg, вероятность начала QE3 оценивается участниками рынка уже в 88% (в конце июля было 76%), при этом 64% от общего числа опрошенных ожидают начала нового раунда масштабного выкупа активов уже в сентябре. Согласно свежему опросу Reuters, шансы на QE3 также выросли, вероятность оценивается уже в 65% (недавно было 60%). Если бы QE3 было объявлено, это в ближайшей перспективе стало дополнительным драйвером для рынков рисковых активов. В частности, российские индексы в этом случае смогли бы более уверенно закрепиться над недавними максимумами

Мы, впрочем, полагаем, что рынки переоценивают вероятность начала QE3 - как прямо сейчас, так и вообще. Соответственно, если ФРС США воздержится от действий, или ограничится изменением риторики (например, «отодвинет» в будущее сроки возможного повышения ставок) на рынках возможно разочарование. Впрочем, полагаем, что с учетом прогресса в Европе оно не будет ни продолжительным, ни глубоким. По американским индексам оно, вероятно, будет носить характер локальной коррекции к динамичному летнему росту. Индексу ММВБ для сохранения в восходящем сценарии важно будет не уйти ниже 1420 пунктов

МРСК Урала

Компания в 19 раз сократила чистую прибыль в 1пг12 МРСК Урала, подконтрольная Холдингу МРСК, отчиталась по МСФО за 1пг12. Выручка компании в долларовом выражении снизилась в отчетном периоде на 10% с $1,1 млрд до $1 млрд. EBITDA сократилась на 38% до $109 млн, EBITDA margin составила 11%, снизившись на 5 п.п. Чистая прибыль компании упала в 19 раз до $5 млн с $93 млн за аналогичный период прошлого года. Net margin составила символические 0,6%, сократившись почти на 8 п.п.

МРСК Урала, МСФО, $ млн

Снижение итоговых финансовых показателей обусловлено опережающим сокращением выручки над операционными затратами. Снижение выручки связано прежде всего со снижением средних тарифов на передачу электроэнергии в отчетном периоде. Кроме того, компания произвела начисление резерва под обесценение дебиторской задолженности в размере $45 млн, что также отразилось на итоговых показателях. Мы рассматриваем опубликованные данные как нейтральные и считаем, что они не окажут существенного влияния на цену акций эмитента

Группа Черкизово

Чистая прибыль Черкизово в I полугодии выросла на 46% Группа Черкизово, крупнейший российский агропромышленный холдинг, увеличил консолидированную выручку в I полугодии 2012 году на 9% в долларовом выражении до $749 млн по сравнению с аналогичным периодом 2011 года. Скорректированный показатель EBITDA увеличился на 38%, составив $146 млн. Маржа EBITDA увеличилась на 4,1 п.п. до 19,5%.

Группа Черкизово, US GAAP 6м2012г., $ млн

Результаты компании существенно превысили ожидания рынка. Более подробный отчет мы приводим в аналитической записке, посвященной опубликованной отчетности компании

Алроса

Компания продает долю в Тимире; собирается в список А Наблюдательный совет Алросы одобрил продажу 51% железнорудного проекта Тимир группе Evraz. О подготовке сделки было известно заранее; сокращение участия Алросы в проекте проходит в соответствии со стратегией избавления компании от непрофильных активов. Алроса приобрела лицензию на разработку железорудных месторождений в 2008 г. за 5,4 млрд руб.; продажа контрольного пакета состоится по сравнимой цене – около 5 млрд. руб. Учитывая, что Алроса сохраняет возможность реализации остальных 49% акций (в рамках сделки преимущественное право на их приобретение получает ВЭБ), а в случае сохранения неконтрольной доли в перспективе сможет получать прибыль от проекта, мы расцениваем новость как умеренно-положительную для компании. Задержка с принятием решения, связанная с отсутствием соответствующей директивы от государства, могла рассматриваться как угроза срыва сделки. Кроме того, набсовет Алросы внес изменения в Положение о процедурах внутреннего контроля, приведя его в соответствие с требованиями ФСФР, что необходимо для включения акций компании в котировальный список «А» ММВБ. Мы положительно оцениваем последовательность Алросы в шагах по повышению инвестиционной привлекательности и считаем это признаком того, что планируемое на следующий год IPO компании состоится в срок

Уралкалий

Уралкалий определит размер промежуточных дивидендов в октябре Уралкалий планирует выплатить промежуточные дивиденды после сильных итогов первого полугодия. По заявлению менеджмента компании, отношение чистого долга компании к EBITDA находится ниже ориентира, и компания планирует распределить прибыль между акционерами. Размер выплат будет определен в октябре

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2011-07/1310972877_bfa_logo.gif Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба