БАНКОВСКИЙ СЕКТОР США (Bank of America, Citigroup, HSBC) сохраняет потенциал для дальнейшего роста

Фондовый рынок США на прошлой неделе отметился ростом. Так, индекс S&P вырос на 1,96%, индекс Dow Jones – на 2,24%. В начале недели негативное влияние на американский фондовый рынок оказывала информация о недовольстве «тройки» международных кредиторов частью греческого антикризисного плана, в частности, уровнем сокращения государственных расходов и дефицита бюджета страны. Также негатива добавила неудовлетворительная макроэкономическая статистика из КНР, которая подтвердила замедление темпов роста второй экономики мира.

В четверг, 13 сентября положительно на фондовый рынок США повлияло решение Федеральной резервной системы, которая объявила о запуске нового раунда количественного смягчения (QE3), предусматривающего ежемесячный выкуп ипотечных облигаций на сумму $40 млрд. Также, ФРС США продлила период сохранения учетной процентной ставки около нуля до середины 2015 года. Операции по продлению среднего срока погашения бумаг в своем портфеле (операция «Твист») продлятся до конца 2012 г.

В пятницу, 14 сентября положительное влияние на рынок оказали заявления лидеров европейских стран и премьер-министра Греции, которые смогли успокоить инвесторов и вселить уверенность в том, что Греция сможет выполнить свою программу сокращения бюджетного дефицита, и останется членом еврозоны. Вместе с тем, определенного негатива добавило решение международного рейтингового агентства Moody's, которое понизило рейтинги двух французских банков Societe Generale и Credit Agricole, аргументировав это тем, что французские банки являются владельцами большого количества греческих гособлигаций, что, в свою очередь, делает их склонными к риску.

В итоге, акции банковского сектора США на прошлой неделе продемонстрировали рост. Так, акции Bank of America и Citigroup выросли на 8,19% и 8,24%, соответственно. Ценные бумаги HSBC подорожали на 4,94%. Индекс банковского сектора США на прошлой неделе вырос на 5,15%.

Также, влияние на рынок на прошлой неделе продолжили оказывать новости корпоративного сектора. В понедельник, 10 сентября акции корпорации Intel – лидера мирового рынка микропроцессоров продемонстрировали падение на 3,8% после того, как сразу двумя банками, американским Morgan Stanley и японским Nomura Holdings, был снижен прогноз по прибыли компании на фоне падения спроса на рынке Китая.

В среду, 12 сентября крупнейшая в мире социальная сеть Facebook отметилась мощным ростом котировок, который по итогам торговой сессии составил 7,7%. Причиной стало первое со времени размещения акций (IPO) интервью главы компании Марка Цукерберга. В своем выступлении он заявил, что разочарован динамикой котировок компании, и пообещал улучшить ситуацию в будущем.

Среди новостей текущей недели стоит выделить следующие новости по США: производственный индекс Empire manufacturing, сальдо счета текущих операций, количество закладок новых фундаментов и объем продаж жилья на вторичном рынке. Также, ожидается публикация данных по количеству предварительных заявок на получение пособия по безработице. Ожидается, что данная статистика выйдет преимущественно положительной, что, в свою очередь, может позитивно отразится на американский фондовый рынок.

В начале недели, вероятно, положительное влияние на американский фондовый рынок продолжат оказывать результаты заседания ФРС США по процентной ставке, а также обнадеживающие решения «тройки» международных кредиторов по Греции.

Bank of America

В четверг, 13 августа в Bank of America сообщили о своих намерениях урегулировать обвинения в нарушении федеральных законов об ипотечном кредитовании, выдвинутые ранее Министерством юстиции США. В частности, банк обвиняют в дискриминации лиц с ограниченными возможностями путем выдвижения дополнительных требований, включая предоставление специальных справок от врача. С целью решения проблемы, банк согласился выделить компенсационные выплаты в сумме $1 тыс., $2,5 тыс. и $5 тыс. всем клиентам, попавшим под упомянутые ограничения. Также, банк заявил о своей готовности повторно просмотреть 25 тыс. кредитных заявок на предмет выявления возможных нарушений. Мы положительно оцениваем меры, которые выбрал банк для решения данной проблемы. Тем не менее, они вряд ли окажут существенное влияние на стоимость акций в будущем, поскольку уже учтены рынком.

Bank of America и дальше продолжает активную реализацию своих стратегий: реструктуризации и выхода на новые рынки. Конечной целью банка является оптимизация его деятельности. Работа в направлении инноваций и улучшения имиджа является дополнительным преимуществом, которое может повысить конкурентоспособность компании в будущем. Мы оцениваем перспективы акций Bank of America в среднесрочном периоде, как положительные. Показатель P/EPS составляет 10,34 против 11,82 по финансовому сектору и 16,55 по индексу S&P. Это является свидетельством недооценки акций Bank of America по сравнению с целым финансовым сектором и американским рынком в целом.

Также, мы подтверждаем свою целевую цену акций Bank of America на уровне $9,9, что предполагает рост на 4,10%, а также рейтинг «умеренно покупать». Предпосылками к этому являются текущие успехи компании, в частности, умеренно позитивная финансовая отчетность, эффективное сокращение затрат и формирования благоприятного внешнего фона. Среди факторов, которые могут сдерживать дальнейший рост акций банка, следует выделить замедление мировой экономики, долговой кризис в еврозоне и неустойчивый рост в самих Штатах.

С точки зрения технического анализа, уровнем сопротивления выступает ценовая отметка $9,80 за акцию. Индикатор находится в зоне перекупленности, и показывает дивергенцию по максимумам. Как следствие, мы не исключаем возможной коррекции вниз акций до уровня поддержки $9,20 за акцию (161,8% Fibo). В случае пробоя вниз данного уровня, следующей целью будет отметка $8,80 за акцию.

Торговая рекомендация:

Рекомендуем покупку при отбое вверх от уровня поддержки $9,20. Цель: $9,80 за акцию. Короткие позиции возможны в случае пробоя вниз уровня поддержки $9,20 за акцию.

Citigroup

В понедельник, 10 сентября в Citigroup сообщили о запуске новой программы ипотечного кредитования, которая предусматривает возможность получения клиентами денежного бонуса в размере $2,5 тыс. Как отметили в банке, основной целью программы является оказание помощи своим клиентам уже с самого начала в процессе покупки нового жилья. Данная программа будет реализовываться в период с 4 по 30 ноября 2012 г. На наш взгляд, данный шаг является составляющей работы над собственным имиджем, конечной целью которой есть повышение конкурентоспособности Citigroup, как на существующих, так и при выходе на новые рынки.

Мы оцениваем перспективы акций Citigroup в среднесрочном периоде, как положительные. Показатель P/EPS составляет 10,07 против 11,82 по финансовому сектору и 16,55 по индексу S&P. Это является свидетельством недооценки акций Citigroup по сравнению с целым финансовым сектором и американским рынком в целом. Мы подтверждаем свою целевую цену акций Citigroup на уровне $35,85, что предполагает рост на 3,40%, а также рейтинг «умеренно покупать».

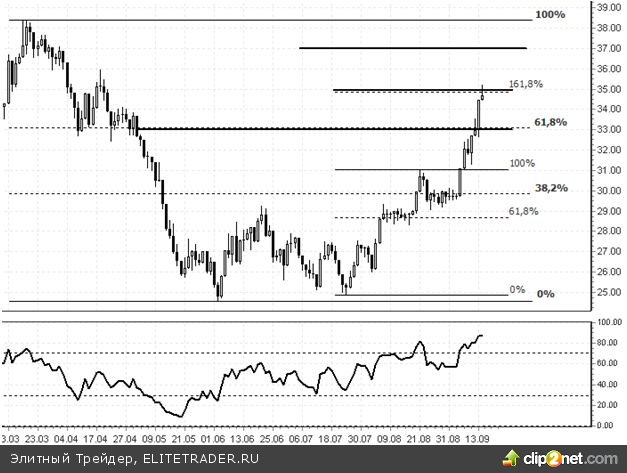

С точки зрения технического анализа, в случае пробоя вверх уровня сопротивления $35 (161,8% Fibo), следующей целью станет ценовая отметка $37. Индикатор находится в зоне перекупленности, что свидетельствует о возможной коррекции вниз до уровня поддержки $33.

Торговая рекомендация:

Рекомендуем покупку при отбое вверх от уровня поддержки $9,20. Цель: $9,80 за акцию. Короткие позиции возможны в случае пробоя вниз уровня поддержки $9,20 за акцию.

Citigroup

В понедельник, 10 сентября в Citigroup сообщили о запуске новой программы ипотечного кредитования, которая предусматривает возможность получения клиентами денежного бонуса в размере $2,5 тыс. Как отметили в банке, основной целью программы является оказание помощи своим клиентам уже с самого начала в процессе покупки нового жилья. Данная программа будет реализовываться в период с 4 по 30 ноября 2012 г. На наш взгляд, данный шаг является составляющей работы над собственным имиджем, конечной целью которой есть повышение конкурентоспособности Citigroup, как на существующих, так и при выходе на новые рынки.

Мы оцениваем перспективы акций Citigroup в среднесрочном периоде, как положительные. Показатель P/EPS составляет 10,07 против 11,82 по финансовому сектору и 16,55 по индексу S&P. Это является свидетельством недооценки акций Citigroup по сравнению с целым финансовым сектором и американским рынком в целом. Мы подтверждаем свою целевую цену акций Citigroup на уровне $35,85, что предполагает рост на 3,40%, а также рейтинг «умеренно покупать».

С точки зрения технического анализа, в случае пробоя вверх уровня сопротивления $35 (161,8% Fibo), следующей целью станет ценовая отметка $37. Индикатор находится в зоне перекупленности, что свидетельствует о возможной коррекции вниз до уровня поддержки $33.

Торговая рекомендация:

Рекомендуем покупку при пробое вверх уровня сопротивления $35. Цель: $37 за акцию. Также, войти в длинную позицию можно при отбое вверх от уровня поддержки $33.

HSBC

В понедельник, 10 сентября стало известно о решении банковского холдинга HSBC отказаться от двух непрофильных структурных подразделений, расположенных на Бермудских островах – страховых компаний Household Life Insurance Company и HSBC Insurance Company. Обе компании работают преимущественно в сфере страхования жизни, перестрахования, а также предоставляют ряд корпоративных услуг. Согласно предварительным оценкам, сумма сделки составит $181 млн. Завершение сделки ожидается в начале 2013 г. В понедельник, 10 сентября стало известно и о планах банка продать свое подразделение в Пакистане. Ожидается, что данная сделка завершится в конце IV кв. 2012 года. Данные шаги являются частью программы сокращения расходов, предусматривающей, в частности, отказ от непрофильных или неприбыльных активов.

С начала 2012 года, банк HSBC осуществляет активную реализацию стратегии реструктуризации и выхода на новые рынки. В целом, мы оцениваем перспективы акций HSBC в среднесрочном периоде, как умеренно позитивные. По нашему мнению, до конца текущего года банк продолжит активную реализацию стратегии реструктуризации и будет делать все больший акцент на выход на новые рынки.

Это позволит банку, в некоторой степени, уменьшить негативное влияние внешней среды. Сдерживающими факторами для дальнейшего роста банка, прежде всего, выступают риски дальнейшего замедления мировой экономики, а также слабый рост доходов в развитых странах, что связано с низкими текущими процентными ставками и нормативными ограничениями.

Показатель P/EPS составляет 11,07 против 11,82 по финансовому сектору и 16,55 по индексу S&P. Это является свидетельством недооценки акций HSBC по сравнению с целым финансовым сектором и американским рынком в целом. Как и по другим банковским акциям, мы повышаем целевой уровень по акциям с $47,50 до $50 за акцию, что предполагает рост на 5,6% с текущего уровня, а также пересматриваем рейтинг с «держать» до «умеренно покупать». Предпосылками к этому является улучшение внешнего фона, а также сохранение потенциала для дальнейшего роста.

С точки зрения технического анализа, график цены на прошлой неделе пробил вверх линию сопротивления среднесрочного восходящего канала и уровень $46. Следующей целью является ценовая отметка $48,50 за акцию (161,8% Fibo). Вместе с тем, индикатор RSI находится в зоне перекупленности и, как следствие, мы не исключаем возможной коррекции вниз к уровню $46.

Торговая рекомендация:

Рекомендуем покупку с целью $48,50 за акцию. Также, войти в длинную позицию можно в случае отбоя вверх от уровня поддержки $46.

Philip Morris (PM): компания увеличила дивидендные выплаты, потенциал для роста еще есть

На прошлой неделе в среду, 12 сентября Совет Директоров компании принял решение выплатить квартальные дивиденды в размере 0,85$ на акцию, что на 10,4% больше, чем в предыдущем квартале. В годовом выражении размер дивидендов достиг 3,4$ на акцию, что cоставляет 3,8% дивидендной доходности от текущей цены. Среднегодовая дивидендная доходность Philip Morris равна 3,44%. В среднем, по сегменту табачных компаний данный показатель составляет 3,21%, что говорит в пользу акций Philip Morris (PM).

Эта новость оказала поддержку акциям компании, которые с окончания среды, 12 сентября подорожали на 3,21%. Существенно поддержало акции компании также решение ФРС США в четверг, 13 сентября начать третье количественное смягчение (QE3).

Тем не менее, последнее время акции табачного гиганта смотрятся немного слабее рынка в целом, что связано с запретом австралийского правительства давать рекламу табачного бренда на сигаретной пачке. Подобные решения стали готовиться и парламентами других стран. Компания Philip Morris (PM) намерена обжаловать данное решение, однако процесс, вероятно, затянется на длительный срок.

Также определенное давление на акции Philip Morris оказывает ухудшение прогнозов по выручке компании в третьем квартале – с 8,3 до 8,2 млрд. долларов на фоне замедления мировой экономики и вышеупомянутого юридического процесса.

Мы подтверждаем наш рейтинг по акциям компании «умеренно покупать» и целевой уровень на отметке 95 долларов, что на 6,26% выше текущего уровня. Основную поддержку акции будут получать от решений центральных банков еврозоны и США. Американские фондовые рынки еще не отработали полностью начало третьего количественного смягчения (QE3), и не достигли пиков 2007 года. Сдерживать рост стоимости компании будет мировая тенденция борьбы с курением: запрет прямой рекламы табачной продукции, а также замедление мировой экономики.

Фондовый рынок США на прошлой неделе отметился ростом. Так, индекс S&P вырос на 1,96%, индекс Dow Jones – на 2,24%. В начале недели негативное влияние на американский фондовый рынок оказывала информация о недовольстве «тройки» международных кредиторов частью греческого антикризисного плана, в частности, уровнем сокращения государственных расходов и дефицита бюджета страны. Также негатива добавила неудовлетворительная макроэкономическая статистика из КНР, которая подтвердила замедление темпов роста второй экономики мира.

В четверг, 13 сентября положительно на фондовый рынок США повлияло решение Федеральной резервной системы, которая объявила о запуске нового раунда количественного смягчения (QE3), предусматривающего ежемесячный выкуп ипотечных облигаций на сумму $40 млрд. Также, ФРС США продлила период сохранения учетной процентной ставки около нуля до середины 2015 года. Операции по продлению среднего срока погашения бумаг в своем портфеле (операция «Твист») продлятся до конца 2012 г.

В пятницу, 14 сентября положительное влияние на рынок оказали заявления лидеров европейских стран и премьер-министра Греции, которые смогли успокоить инвесторов и вселить уверенность в том, что Греция сможет выполнить свою программу сокращения бюджетного дефицита, и останется членом еврозоны. Вместе с тем, определенного негатива добавило решение международного рейтингового агентства Moody's, которое понизило рейтинги двух французских банков Societe Generale и Credit Agricole, аргументировав это тем, что французские банки являются владельцами большого количества греческих гособлигаций, что, в свою очередь, делает их склонными к риску.

В итоге, акции банковского сектора США на прошлой неделе продемонстрировали рост. Так, акции Bank of America и Citigroup выросли на 8,19% и 8,24%, соответственно. Ценные бумаги HSBC подорожали на 4,94%. Индекс банковского сектора США на прошлой неделе вырос на 5,15%.

Также, влияние на рынок на прошлой неделе продолжили оказывать новости корпоративного сектора. В понедельник, 10 сентября акции корпорации Intel – лидера мирового рынка микропроцессоров продемонстрировали падение на 3,8% после того, как сразу двумя банками, американским Morgan Stanley и японским Nomura Holdings, был снижен прогноз по прибыли компании на фоне падения спроса на рынке Китая.

В среду, 12 сентября крупнейшая в мире социальная сеть Facebook отметилась мощным ростом котировок, который по итогам торговой сессии составил 7,7%. Причиной стало первое со времени размещения акций (IPO) интервью главы компании Марка Цукерберга. В своем выступлении он заявил, что разочарован динамикой котировок компании, и пообещал улучшить ситуацию в будущем.

Среди новостей текущей недели стоит выделить следующие новости по США: производственный индекс Empire manufacturing, сальдо счета текущих операций, количество закладок новых фундаментов и объем продаж жилья на вторичном рынке. Также, ожидается публикация данных по количеству предварительных заявок на получение пособия по безработице. Ожидается, что данная статистика выйдет преимущественно положительной, что, в свою очередь, может позитивно отразится на американский фондовый рынок.

В начале недели, вероятно, положительное влияние на американский фондовый рынок продолжат оказывать результаты заседания ФРС США по процентной ставке, а также обнадеживающие решения «тройки» международных кредиторов по Греции.

Bank of America

В четверг, 13 августа в Bank of America сообщили о своих намерениях урегулировать обвинения в нарушении федеральных законов об ипотечном кредитовании, выдвинутые ранее Министерством юстиции США. В частности, банк обвиняют в дискриминации лиц с ограниченными возможностями путем выдвижения дополнительных требований, включая предоставление специальных справок от врача. С целью решения проблемы, банк согласился выделить компенсационные выплаты в сумме $1 тыс., $2,5 тыс. и $5 тыс. всем клиентам, попавшим под упомянутые ограничения. Также, банк заявил о своей готовности повторно просмотреть 25 тыс. кредитных заявок на предмет выявления возможных нарушений. Мы положительно оцениваем меры, которые выбрал банк для решения данной проблемы. Тем не менее, они вряд ли окажут существенное влияние на стоимость акций в будущем, поскольку уже учтены рынком.

Bank of America и дальше продолжает активную реализацию своих стратегий: реструктуризации и выхода на новые рынки. Конечной целью банка является оптимизация его деятельности. Работа в направлении инноваций и улучшения имиджа является дополнительным преимуществом, которое может повысить конкурентоспособность компании в будущем. Мы оцениваем перспективы акций Bank of America в среднесрочном периоде, как положительные. Показатель P/EPS составляет 10,34 против 11,82 по финансовому сектору и 16,55 по индексу S&P. Это является свидетельством недооценки акций Bank of America по сравнению с целым финансовым сектором и американским рынком в целом.

Также, мы подтверждаем свою целевую цену акций Bank of America на уровне $9,9, что предполагает рост на 4,10%, а также рейтинг «умеренно покупать». Предпосылками к этому являются текущие успехи компании, в частности, умеренно позитивная финансовая отчетность, эффективное сокращение затрат и формирования благоприятного внешнего фона. Среди факторов, которые могут сдерживать дальнейший рост акций банка, следует выделить замедление мировой экономики, долговой кризис в еврозоне и неустойчивый рост в самих Штатах.

С точки зрения технического анализа, уровнем сопротивления выступает ценовая отметка $9,80 за акцию. Индикатор находится в зоне перекупленности, и показывает дивергенцию по максимумам. Как следствие, мы не исключаем возможной коррекции вниз акций до уровня поддержки $9,20 за акцию (161,8% Fibo). В случае пробоя вниз данного уровня, следующей целью будет отметка $8,80 за акцию.

Торговая рекомендация:

Рекомендуем покупку при отбое вверх от уровня поддержки $9,20. Цель: $9,80 за акцию. Короткие позиции возможны в случае пробоя вниз уровня поддержки $9,20 за акцию.

Citigroup

В понедельник, 10 сентября в Citigroup сообщили о запуске новой программы ипотечного кредитования, которая предусматривает возможность получения клиентами денежного бонуса в размере $2,5 тыс. Как отметили в банке, основной целью программы является оказание помощи своим клиентам уже с самого начала в процессе покупки нового жилья. Данная программа будет реализовываться в период с 4 по 30 ноября 2012 г. На наш взгляд, данный шаг является составляющей работы над собственным имиджем, конечной целью которой есть повышение конкурентоспособности Citigroup, как на существующих, так и при выходе на новые рынки.

Мы оцениваем перспективы акций Citigroup в среднесрочном периоде, как положительные. Показатель P/EPS составляет 10,07 против 11,82 по финансовому сектору и 16,55 по индексу S&P. Это является свидетельством недооценки акций Citigroup по сравнению с целым финансовым сектором и американским рынком в целом. Мы подтверждаем свою целевую цену акций Citigroup на уровне $35,85, что предполагает рост на 3,40%, а также рейтинг «умеренно покупать».

С точки зрения технического анализа, в случае пробоя вверх уровня сопротивления $35 (161,8% Fibo), следующей целью станет ценовая отметка $37. Индикатор находится в зоне перекупленности, что свидетельствует о возможной коррекции вниз до уровня поддержки $33.

Торговая рекомендация:

Рекомендуем покупку при отбое вверх от уровня поддержки $9,20. Цель: $9,80 за акцию. Короткие позиции возможны в случае пробоя вниз уровня поддержки $9,20 за акцию.

Citigroup

В понедельник, 10 сентября в Citigroup сообщили о запуске новой программы ипотечного кредитования, которая предусматривает возможность получения клиентами денежного бонуса в размере $2,5 тыс. Как отметили в банке, основной целью программы является оказание помощи своим клиентам уже с самого начала в процессе покупки нового жилья. Данная программа будет реализовываться в период с 4 по 30 ноября 2012 г. На наш взгляд, данный шаг является составляющей работы над собственным имиджем, конечной целью которой есть повышение конкурентоспособности Citigroup, как на существующих, так и при выходе на новые рынки.

Мы оцениваем перспективы акций Citigroup в среднесрочном периоде, как положительные. Показатель P/EPS составляет 10,07 против 11,82 по финансовому сектору и 16,55 по индексу S&P. Это является свидетельством недооценки акций Citigroup по сравнению с целым финансовым сектором и американским рынком в целом. Мы подтверждаем свою целевую цену акций Citigroup на уровне $35,85, что предполагает рост на 3,40%, а также рейтинг «умеренно покупать».

С точки зрения технического анализа, в случае пробоя вверх уровня сопротивления $35 (161,8% Fibo), следующей целью станет ценовая отметка $37. Индикатор находится в зоне перекупленности, что свидетельствует о возможной коррекции вниз до уровня поддержки $33.

Торговая рекомендация:

Рекомендуем покупку при пробое вверх уровня сопротивления $35. Цель: $37 за акцию. Также, войти в длинную позицию можно при отбое вверх от уровня поддержки $33.

HSBC

В понедельник, 10 сентября стало известно о решении банковского холдинга HSBC отказаться от двух непрофильных структурных подразделений, расположенных на Бермудских островах – страховых компаний Household Life Insurance Company и HSBC Insurance Company. Обе компании работают преимущественно в сфере страхования жизни, перестрахования, а также предоставляют ряд корпоративных услуг. Согласно предварительным оценкам, сумма сделки составит $181 млн. Завершение сделки ожидается в начале 2013 г. В понедельник, 10 сентября стало известно и о планах банка продать свое подразделение в Пакистане. Ожидается, что данная сделка завершится в конце IV кв. 2012 года. Данные шаги являются частью программы сокращения расходов, предусматривающей, в частности, отказ от непрофильных или неприбыльных активов.

С начала 2012 года, банк HSBC осуществляет активную реализацию стратегии реструктуризации и выхода на новые рынки. В целом, мы оцениваем перспективы акций HSBC в среднесрочном периоде, как умеренно позитивные. По нашему мнению, до конца текущего года банк продолжит активную реализацию стратегии реструктуризации и будет делать все больший акцент на выход на новые рынки.

Это позволит банку, в некоторой степени, уменьшить негативное влияние внешней среды. Сдерживающими факторами для дальнейшего роста банка, прежде всего, выступают риски дальнейшего замедления мировой экономики, а также слабый рост доходов в развитых странах, что связано с низкими текущими процентными ставками и нормативными ограничениями.

Показатель P/EPS составляет 11,07 против 11,82 по финансовому сектору и 16,55 по индексу S&P. Это является свидетельством недооценки акций HSBC по сравнению с целым финансовым сектором и американским рынком в целом. Как и по другим банковским акциям, мы повышаем целевой уровень по акциям с $47,50 до $50 за акцию, что предполагает рост на 5,6% с текущего уровня, а также пересматриваем рейтинг с «держать» до «умеренно покупать». Предпосылками к этому является улучшение внешнего фона, а также сохранение потенциала для дальнейшего роста.

С точки зрения технического анализа, график цены на прошлой неделе пробил вверх линию сопротивления среднесрочного восходящего канала и уровень $46. Следующей целью является ценовая отметка $48,50 за акцию (161,8% Fibo). Вместе с тем, индикатор RSI находится в зоне перекупленности и, как следствие, мы не исключаем возможной коррекции вниз к уровню $46.

Торговая рекомендация:

Рекомендуем покупку с целью $48,50 за акцию. Также, войти в длинную позицию можно в случае отбоя вверх от уровня поддержки $46.

Philip Morris (PM): компания увеличила дивидендные выплаты, потенциал для роста еще есть

На прошлой неделе в среду, 12 сентября Совет Директоров компании принял решение выплатить квартальные дивиденды в размере 0,85$ на акцию, что на 10,4% больше, чем в предыдущем квартале. В годовом выражении размер дивидендов достиг 3,4$ на акцию, что cоставляет 3,8% дивидендной доходности от текущей цены. Среднегодовая дивидендная доходность Philip Morris равна 3,44%. В среднем, по сегменту табачных компаний данный показатель составляет 3,21%, что говорит в пользу акций Philip Morris (PM).

Эта новость оказала поддержку акциям компании, которые с окончания среды, 12 сентября подорожали на 3,21%. Существенно поддержало акции компании также решение ФРС США в четверг, 13 сентября начать третье количественное смягчение (QE3).

Тем не менее, последнее время акции табачного гиганта смотрятся немного слабее рынка в целом, что связано с запретом австралийского правительства давать рекламу табачного бренда на сигаретной пачке. Подобные решения стали готовиться и парламентами других стран. Компания Philip Morris (PM) намерена обжаловать данное решение, однако процесс, вероятно, затянется на длительный срок.

Также определенное давление на акции Philip Morris оказывает ухудшение прогнозов по выручке компании в третьем квартале – с 8,3 до 8,2 млрд. долларов на фоне замедления мировой экономики и вышеупомянутого юридического процесса.

Мы подтверждаем наш рейтинг по акциям компании «умеренно покупать» и целевой уровень на отметке 95 долларов, что на 6,26% выше текущего уровня. Основную поддержку акции будут получать от решений центральных банков еврозоны и США. Американские фондовые рынки еще не отработали полностью начало третьего количественного смягчения (QE3), и не достигли пиков 2007 года. Сдерживать рост стоимости компании будет мировая тенденция борьбы с курением: запрет прямой рекламы табачной продукции, а также замедление мировой экономики.

/Компиляция. 17 сентября. Элитный Трейдер, ELITETRADER.RU/

http://www.fxclub.org/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба