«Примечательна наглость нового японского правительства. Премьер-министр Синдзо Абэ нацелился непременно создать 2-процентную инфляцию, – рассказывает президент американского инвестиционного фонда Fleckenstein Capital Билл Флекенстайн. – Очевидно, они “наелись” тем, что происходило последние 20 лет. А это, не следует забывать, есть последствия наложения двух крупнейших пузырей всех времён на фондовом и ипотечном рынках. Сегодня японцы намерены напечатать столько денег, сколько потребуется, чтобы только ослабить иену и создать инфляцию. При этом они не допускают неудачи. Это, конечно, с одной стороны, логическое продолжение прежней политики. С другой стороны, это подчинение общему стадному инстинкту.

Швейцарцы решили эмитировать столько денег, сколько будет нужно, чтобы их валюта была слабее, чем евро. А что в зоне евро? Руководитель Европейского центрального банка Марио Драги сказал, что сделает всё, что потребуется, чтобы сохранить валютный союз, вплоть до прямой монетизации мусорных долгов. До этого пока не дошло, но европейцы всё равно напечатали кучу денег.

Китайцы стимулируют свою экономику монетарными вливаниями. И если вы посмотрите на множество других стран, которые так или иначе привязали свою денежную политику к американской, вы поймёте, что по всему миру начался фестиваль безудержной денежной эмиссии. В такой ситуации трудно ожидать дефляцию. Центральные банкиры обещают обеспечить нам инфляцию и не остановятся до тех пор, пока мы её не получим».

Сомнительное преимущество

Меры валютного регулирования, предпринимаемые рядом ведущих стран, провоцируют новый виток валютных войн. Так считает первый заместитель председателя ЦБ РФ Алексей Улюкаев. Выступая на Гайдаровском форуме в Москве, он обратил внимание слушателей на то, что в области глобального регулирования фискальной политики сейчас наблюдается серьёзный дисбаланс. «Я считаю, что ситуация ухудшается. Мы на пороге очень серьёзных, мне кажется, конфронтационных действий в области того, что называется, может быть, излишне эмоционально, валютными войнами», – сказал А. Улюкаев.

«Недавнее решение нового правительства Японии – это фактически заявка на резкое снижение курса иены. Мы уже видим, что ожидания рынков материализовались в некотором снижении, – добавил А. Улюкаев. – Такую же политику проводят и некоторые другие коллеги из уважаемых центральных банков и правительств. Это путь не к единству, а к сепарации, сегрегации, разделу на отдельные зоны влияния – вплоть до очень острой конкуренции, до мировых торговых и валютных войн, что, безусловно, контрпродуктивно».

Цель валютной войны для каждого конкретного государства – это получение конкурентного преимущества за счёт манипуляции курсом национальной валюты ради увеличения экспорта и сокращения импорта. Такое преимущество, однако, оказывается лишь временным, поскольку противники вскоре отвечают тем же. В итоге получается, что все участники валютной войны постепенно уничтожают свои национальные денежные единицы. По большому счёту, в валютных войнах никто не выигрывает.

Кстати, вы обратили внимание, читатель, что встречи руководителей G20 перестали иметь существенное значение? Видно, что идёт стандартный обмен общими фразами и нет никакого реального продвижения в решении насущных мировых проблем. Каждое государство спасается само по себе – словно крысы бегут с корабля.

«Верьте нам на слово!»

Смехотворная идея избежать необходимости поднимать планку разрешённого государственного долга путём чеканки платиновых монет на триллион долларов была отвергнута. Казначейство США и Федеральная резервная система заявили, что они не будут этого делать. Не нужно быть математиком, чтобы вычислить, что при нынешних уровне мировой добычи платины и рыночных ценах потребуется 100 лет, чтобы набрать драгоценного металла на триллион долларов. Значит, монеты не будут стоить заявленной суммы, а окажутся лишь символом ценности – примерно таким же, как гипотетическая банкнота на миллион долларов. Чеканка монет на триллион не изменит сути современной денежной системы, которая держится исключительно на доверии людей. Недаром Бен Бернанке так внимательно следит за уровнем доверия публики.

Вообще, глядя на публичные выступления, выдумки и увёртки западных монетарных властей, понимаешь, что их политика сегодня направлена на то, чтобы доказать людям, что декретные валюты всё ещё имеют какую-то ценность, что правительства (в реальности банкроты) каким-то чудесным способом всё ещё способны сохранять дееспособность и выполнять обещанное. Кстати, тот самый чудесный способ – это скрытое воровство у собственного народа через девальвацию национальных валют.

Форум официальных монетарных финансовых институтов (Official Monetary and Financial Institutions Forum – OMFIF) порекомендовал правительствам провести ремонетизацию золота для его использования в международных расчётах параллельно с основными декретными валютами. «Опора на твёрдое основание в виде золота – это лучший способ начать движение вперёд, возобновить устойчивый рост в глобальной торговле для общей выгоды всех стран и положить конец эскалации торговых войн, которые угрожают мировой экономике», – говорится в отчёте OMFIF. Этот отчёт вы сможете загрузить по адресу: www.omfif.org/downloads/Gold,%20the%20renminbi%20and%20the%20multi-currency%20reserve%20system.pdf

Легендарный английский обозреватель Амброз Эванс Притчард считает, что мир фактически уже движется к золотому стандарту, хотя и малыми шагами. Он ссылается на отчёт организации GFMS (Gold Fields Mineral Services), где указано, что в прошлом году центральные банки в операциях с валютными резервами купили на 536 т больше золота, чем продали. «Это было сделано ради ухода от четырёх главных подозреваемых: американского доллара, евро, фунта стерлингов и иены, – пишет А. Притчард. – В последние годы рассеялись иллюзии о том, что евро сыграет роль второй резервной валюты наравне с долларом. Доля еврооблигаций в резервах центральных банков снизилась до 26% – ровно того уровня, на котором она была почти десять лет назад».

Верни мне то, что лежит не знаю где

Немецкий центральный банк под давлением публики пошёл на возвращение части национального золотого запаса. Однако процедура, которую реально завершить в считанные недели (одним авиарейсом можно доставить 5 т металла, так что для доставки 300 т золота из Нью-Йорка потребуется 60 рейсов), растягивается на семь лет. Это означает, что немецкое золото находится вне хранилищ Федеральной резервной системы, причём Федеральная резервная система не хочет срочно выкупать его на рынке, боясь спровоцировать мощный взлёт цен. Напомним, что в 1960-х годах Шарль де Голль послал в Штаты пару кораблей и ему не пришлось ждать несколько лет – он получил золото тут же.

По нашему мнению, худшие опасения немцев подтвердились – американцы продали немецкое золото, доверенное им на ответственное хранение во времена «советской угрозы».

Отрадные тенденции

В Соединённых Штатах наметилось несколько отрадных тенденций. Первая – возврат ряда промышленных предприятий на родную землю. Так, в компании GE вычислили, что производство товаров народного потребления лучше иметь под боком, чем в Китае, чтобы не платить за доставку через океан и чтобы конструкторы находились рядом с конвейером и могли оперативно вносить изменения в изделия. Тем более что за последнее десятилетие рабочая сила в Штатах подешевела, а морские перевозки подорожали в четыре раза. Вторая тенденция – большие успехи в сфере 3D-печати. Это направление, как считают некоторые аналитики, способно перевернуть индустрию, сняв противоречие между массовым производством и проектированием под индивидуальные заказы. Развитие 3D-печати может привести к быстрому моральному устареванию имеющихся в мире производственных мощностей. В-третьих, сокращается доля импортируемых в Штаты энергоносителей. В-четвёртых, Тимоти Гайтнер уходит с поста руководителя Казначейства. Его вероятный преемник Джек Лью близок к административно-бюджетному управлению администрации президента и далёк от Уолл-Стрит. Тем не менее, решительных прорывов в государственных делах ожидать не приходится. Потому что американские законодатели и всё общество оказались разделены на группы с полярными интересами. Так, на президентских выборах за Барака Обаму проголосовало около 95% чернокожего населения. А если бы выборы проводились только среди белокожих жителей, в 46 штатах из 50 победил бы Мит Ромни. Если судить по результатам голосования, получится, что действующий президент США работает в интересах почти исключительно чернокожего населения.

Бог троицу любит

Вслед за фиаско с акциями высокотехнологичных компаний, которые с треском обвалились в 2000 г., принеся потери на 7 трлн долл., в США надулся ипотечный пузырь. Он лопнул в 2007 г., вызвав серьёзный финансово-экономический кризис по всему миру. Инвесторы снова понесли крупные потери, но не извлекли для себя урока. Тогда они ринулись в сферу гособлигаций.

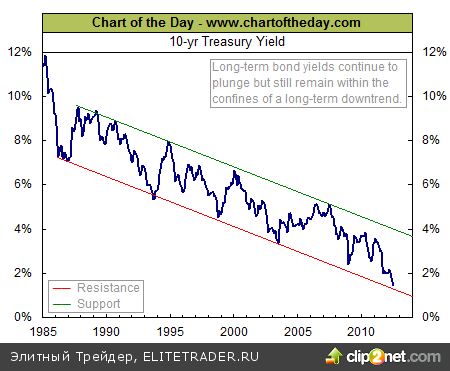

Доходности 10-летних «казначеек» снижаются уже три десятилетия

Облигационный пузырь надувается и, конечно, может продолжать надуваться ещё несколько лет, но это маловероятно, поскольку бычий рынок в этой сфере длится уже 30 лет. Доходности по 10-летним облигациям показывают исторические минимумы. При этом инвесторы получают доход гарантированно меньше инфляции, то есть, теряют деньги. Похоже, им нужен третий горький урок, чтобы наконец усвоить, что заработок, основанный на беспрестанной печати денег центральными банками, иллюзорен.

Швейцарцы решили эмитировать столько денег, сколько будет нужно, чтобы их валюта была слабее, чем евро. А что в зоне евро? Руководитель Европейского центрального банка Марио Драги сказал, что сделает всё, что потребуется, чтобы сохранить валютный союз, вплоть до прямой монетизации мусорных долгов. До этого пока не дошло, но европейцы всё равно напечатали кучу денег.

Китайцы стимулируют свою экономику монетарными вливаниями. И если вы посмотрите на множество других стран, которые так или иначе привязали свою денежную политику к американской, вы поймёте, что по всему миру начался фестиваль безудержной денежной эмиссии. В такой ситуации трудно ожидать дефляцию. Центральные банкиры обещают обеспечить нам инфляцию и не остановятся до тех пор, пока мы её не получим».

Сомнительное преимущество

Меры валютного регулирования, предпринимаемые рядом ведущих стран, провоцируют новый виток валютных войн. Так считает первый заместитель председателя ЦБ РФ Алексей Улюкаев. Выступая на Гайдаровском форуме в Москве, он обратил внимание слушателей на то, что в области глобального регулирования фискальной политики сейчас наблюдается серьёзный дисбаланс. «Я считаю, что ситуация ухудшается. Мы на пороге очень серьёзных, мне кажется, конфронтационных действий в области того, что называется, может быть, излишне эмоционально, валютными войнами», – сказал А. Улюкаев.

«Недавнее решение нового правительства Японии – это фактически заявка на резкое снижение курса иены. Мы уже видим, что ожидания рынков материализовались в некотором снижении, – добавил А. Улюкаев. – Такую же политику проводят и некоторые другие коллеги из уважаемых центральных банков и правительств. Это путь не к единству, а к сепарации, сегрегации, разделу на отдельные зоны влияния – вплоть до очень острой конкуренции, до мировых торговых и валютных войн, что, безусловно, контрпродуктивно».

Цель валютной войны для каждого конкретного государства – это получение конкурентного преимущества за счёт манипуляции курсом национальной валюты ради увеличения экспорта и сокращения импорта. Такое преимущество, однако, оказывается лишь временным, поскольку противники вскоре отвечают тем же. В итоге получается, что все участники валютной войны постепенно уничтожают свои национальные денежные единицы. По большому счёту, в валютных войнах никто не выигрывает.

Кстати, вы обратили внимание, читатель, что встречи руководителей G20 перестали иметь существенное значение? Видно, что идёт стандартный обмен общими фразами и нет никакого реального продвижения в решении насущных мировых проблем. Каждое государство спасается само по себе – словно крысы бегут с корабля.

«Верьте нам на слово!»

Смехотворная идея избежать необходимости поднимать планку разрешённого государственного долга путём чеканки платиновых монет на триллион долларов была отвергнута. Казначейство США и Федеральная резервная система заявили, что они не будут этого делать. Не нужно быть математиком, чтобы вычислить, что при нынешних уровне мировой добычи платины и рыночных ценах потребуется 100 лет, чтобы набрать драгоценного металла на триллион долларов. Значит, монеты не будут стоить заявленной суммы, а окажутся лишь символом ценности – примерно таким же, как гипотетическая банкнота на миллион долларов. Чеканка монет на триллион не изменит сути современной денежной системы, которая держится исключительно на доверии людей. Недаром Бен Бернанке так внимательно следит за уровнем доверия публики.

Вообще, глядя на публичные выступления, выдумки и увёртки западных монетарных властей, понимаешь, что их политика сегодня направлена на то, чтобы доказать людям, что декретные валюты всё ещё имеют какую-то ценность, что правительства (в реальности банкроты) каким-то чудесным способом всё ещё способны сохранять дееспособность и выполнять обещанное. Кстати, тот самый чудесный способ – это скрытое воровство у собственного народа через девальвацию национальных валют.

Форум официальных монетарных финансовых институтов (Official Monetary and Financial Institutions Forum – OMFIF) порекомендовал правительствам провести ремонетизацию золота для его использования в международных расчётах параллельно с основными декретными валютами. «Опора на твёрдое основание в виде золота – это лучший способ начать движение вперёд, возобновить устойчивый рост в глобальной торговле для общей выгоды всех стран и положить конец эскалации торговых войн, которые угрожают мировой экономике», – говорится в отчёте OMFIF. Этот отчёт вы сможете загрузить по адресу: www.omfif.org/downloads/Gold,%20the%20renminbi%20and%20the%20multi-currency%20reserve%20system.pdf

Легендарный английский обозреватель Амброз Эванс Притчард считает, что мир фактически уже движется к золотому стандарту, хотя и малыми шагами. Он ссылается на отчёт организации GFMS (Gold Fields Mineral Services), где указано, что в прошлом году центральные банки в операциях с валютными резервами купили на 536 т больше золота, чем продали. «Это было сделано ради ухода от четырёх главных подозреваемых: американского доллара, евро, фунта стерлингов и иены, – пишет А. Притчард. – В последние годы рассеялись иллюзии о том, что евро сыграет роль второй резервной валюты наравне с долларом. Доля еврооблигаций в резервах центральных банков снизилась до 26% – ровно того уровня, на котором она была почти десять лет назад».

Верни мне то, что лежит не знаю где

Немецкий центральный банк под давлением публики пошёл на возвращение части национального золотого запаса. Однако процедура, которую реально завершить в считанные недели (одним авиарейсом можно доставить 5 т металла, так что для доставки 300 т золота из Нью-Йорка потребуется 60 рейсов), растягивается на семь лет. Это означает, что немецкое золото находится вне хранилищ Федеральной резервной системы, причём Федеральная резервная система не хочет срочно выкупать его на рынке, боясь спровоцировать мощный взлёт цен. Напомним, что в 1960-х годах Шарль де Голль послал в Штаты пару кораблей и ему не пришлось ждать несколько лет – он получил золото тут же.

По нашему мнению, худшие опасения немцев подтвердились – американцы продали немецкое золото, доверенное им на ответственное хранение во времена «советской угрозы».

Отрадные тенденции

В Соединённых Штатах наметилось несколько отрадных тенденций. Первая – возврат ряда промышленных предприятий на родную землю. Так, в компании GE вычислили, что производство товаров народного потребления лучше иметь под боком, чем в Китае, чтобы не платить за доставку через океан и чтобы конструкторы находились рядом с конвейером и могли оперативно вносить изменения в изделия. Тем более что за последнее десятилетие рабочая сила в Штатах подешевела, а морские перевозки подорожали в четыре раза. Вторая тенденция – большие успехи в сфере 3D-печати. Это направление, как считают некоторые аналитики, способно перевернуть индустрию, сняв противоречие между массовым производством и проектированием под индивидуальные заказы. Развитие 3D-печати может привести к быстрому моральному устареванию имеющихся в мире производственных мощностей. В-третьих, сокращается доля импортируемых в Штаты энергоносителей. В-четвёртых, Тимоти Гайтнер уходит с поста руководителя Казначейства. Его вероятный преемник Джек Лью близок к административно-бюджетному управлению администрации президента и далёк от Уолл-Стрит. Тем не менее, решительных прорывов в государственных делах ожидать не приходится. Потому что американские законодатели и всё общество оказались разделены на группы с полярными интересами. Так, на президентских выборах за Барака Обаму проголосовало около 95% чернокожего населения. А если бы выборы проводились только среди белокожих жителей, в 46 штатах из 50 победил бы Мит Ромни. Если судить по результатам голосования, получится, что действующий президент США работает в интересах почти исключительно чернокожего населения.

Бог троицу любит

Вслед за фиаско с акциями высокотехнологичных компаний, которые с треском обвалились в 2000 г., принеся потери на 7 трлн долл., в США надулся ипотечный пузырь. Он лопнул в 2007 г., вызвав серьёзный финансово-экономический кризис по всему миру. Инвесторы снова понесли крупные потери, но не извлекли для себя урока. Тогда они ринулись в сферу гособлигаций.

Доходности 10-летних «казначеек» снижаются уже три десятилетия

Облигационный пузырь надувается и, конечно, может продолжать надуваться ещё несколько лет, но это маловероятно, поскольку бычий рынок в этой сфере длится уже 30 лет. Доходности по 10-летним облигациям показывают исторические минимумы. При этом инвесторы получают доход гарантированно меньше инфляции, то есть, теряют деньги. Похоже, им нужен третий горький урок, чтобы наконец усвоить, что заработок, основанный на беспрестанной печати денег центральными банками, иллюзорен.

/Элитный Трейдер, ELITETRADER.RU/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба