Прогнозы:

· Японская иена под влиянием спекулятивных настроений может нащупать уровень поддержки 89 иен к доллару в течение недели.

· Индекс деловой активности в промышленности ФРБ Чикаго в США в январе выйдет близким к ожиданиям рынка.

Максимальные потери по итогам торгов пятницы продемонстрировали японские фондовые площадки, давление на которые оказало укрепление иены, связанное с комментариями управляющего Банка Японии Куроды, в очередной раз категорично заявившего, что стабильность валютного курса – исключительная прерогатива министерства финансов страны. В частности, он выразил уверенность в скорейшей необходимости одновременного запуска как политики «количественного», так и «качественного» смягчения. Словно следуя фразеологическому лекалу его заокеанского коллеги, он сообщил, что сейчас нет опасений относительно «мыльных пузырей» на японском рынке активов, и в этой связи очень желательно достичь целевого уровня инфляции в 2% в течение последующих 2-х лет. В результате по итогам торгов индекс Nikkei упал на 2.35%, а японская иена – наоборот, укрепилась на полпроцента до 94.46 иены за доллар.

Европейские фондовые индексы завершили последние торги прошедшей недели с незначительным изменением, а сводный индекс Stoxx Europe 600 показал первое недельное падение за месяц на фоне сообщений о переговорах по предоставлению помощи Кипру. Президент Кипра Никос Анастасиадис перед заседанием Еврогруппы в Брюсселе встречаелся с руководством ЕС, ЕЦБ и МВФ, а также – с председателем Евросовета Херманом ван Ромпеем и главой Еврокомиссии Жозе Мануэлем Баррозу. Согласно некоторым деловым СМИ, министры финансов еврозоны рассматривают возможность закрытия двух крупнейших банков Кипра и замораживания активов незастрахованных вкладчиков. Сообщается, что активы банков Cyprus Popular Bank и Bank of Cyprus могут быть перераспределены для создания «плохого» и «хорошего» банков. При этом депозиты размером до 100 тыс. евро, на которые распространяется страховка, перейдут в так называемый «хороший» банк, а депозиты, размер которых превышает данную сумму, будут перенаправлены в «плохой» банк с гораздо худшими в плане страхового возмещения условиями.

Вечером в воскресенье началось экстренное заседание Еврогруппы по ситуации на Кипре. Власти Кипра предпримут очередную попытку найти 5.8 млрд долларов, что является необходимым условием получения основного транша в 10 млрд долларов финансовой помощи от Евросоюза и МВФ.

Кроме того, на динамику торгов в Европе повлияли данные от института Ifo, которые показали, что индекс деловых настроений в Германии неожиданно снизился в марте, после резкого роста в феврале. Индекс делового климата в марте снизился впервые за пять месяцев, достигнув отметки 106.7 пкт против 107.4 пкт в феврале. Консенсус-прогноз ожидал повышения индекса до 107.8 пкт. Словом, волатильность и статистическая дисперсия растут не только на рынках, но и в столь определяющей сейчас глобальной макроэкономике, оставляя всё меньше якорных связей между ключевыми критериями трендообразования.

Стоимость нефти марки Light Sweet в пятницу несколько восстановилась (рост составил почти полтора процента), а спрэд между WTI и Brent сузился до самого низкого уровня за два месяца, в то время как евро укрепился по отношению к доллару, проигнорировав «кипрский кошмар» и, видимо, отдав предпочтение более значимым макростатистическим данным из Германии. Сырьевые трейдеры, видимо, учли опубликованный в четверг доклад Американского института нефти (API), согласно которому общие поставки бензина снизились в феврале в годовом выражении более чем на 4% до 18 млн баррелей в день, что является минимальным для этого месяца уровнем с 1993 года. В то же время, как мы помним, согласно вышедшим в среду данным Министерства энергетики США, объём коммерческих запасов нефти внезапно сократился на прошлой неделе на 1.3 млн баррелей, тогда как прогнозировалось продолжение их роста на 1.7 млн баррелей.

Между тем, вместе со снежной бурей негатив захлестнул и Туманный Альбион: сначала агентство Fitch сообщило о перемещении суверенного рейтинга Британии на пересмотр с негативным прогнозом с обещанием принять окончательное решение в конце апреля, а затем, уже в выходные, пришло шокирующее известие о смерти в Лондоне одного из наиболее влиятельных в прошлом российских олигархов Бориса Березовского.

Фондовые индексы США восстановились после падения накануне, укрепившись на ожиданиях достижения соглашения на Кипре и положительных отчетностях местных компаний, а также на яростных схватках в сфере M&A вокруг крайне привлекательной цели – ослабшей в последние месяцы компьютерной корпорации Dell, на контрольный пакет которой теперь уже претендует крупный представитель сегмента private equity группа Blackstone, пытаясь перебить $24.4-миллиардную оферту Silver Lake.

Квартальные результаты производителя спортивной одежды Nike и сети магазинов модных украшений Tiffany, в целом, сгладили напряжённость после провальной отчётности Cisco Systems. Nike отчитался о существенном превышении своей квартальной прибыли над ожиданиями рынка, в связи с чем его акции взлетели на 11.1%. Акции Tiffany & Co, в свою очередь, прибавили 1.9% после аналогичного превышения квартальной прибыли над прогнозами благодаря высокому спросу на азиатских рынках.

На момент закрытия Dow Jones прибавил 0.63% до 14512, индекс широкого рынка S&P 500 приплюсовал 0.72% до 1556.89, а NASDAQ продвинулся на 0.7% до 3245.

РОССИЙСКИЙ РЫНОК

Прогнозы на текущий день:

Внешний фон перед открытием российского рынка можно оценить как позитивный.

· Мы ожидаем открытие рынка с существенным повышением порядка 0.5%, на подступах к отметке 1450 п. по индексу ММВБ. Ближайшими поддержками останутся уровни 1440, 1430 п. Значимыми сопротивлениями выступят отметки 1460, 1470 п.

· В первой половине дня российский рынок отыграет существенное улучшение внешнего фона, связанное с решением о выделении Кипру международной финансовой помощи. Индексы ММВБ и РТС получат информационный повод для коррекционного отскока от недавних минимумов. Вероятно, индекс ММВБ сумеет закрепиться выше психологически значимой отметки 1450 п.

· Выхода ключевой иностранной статистики сегодня не ожидается. Во второй половине дня участники российских торгов будут привычно ориентироваться на характер движения фьючерсов на нефть и контрактов на фондовые индексы США.

В минувшую пятницу основные российские фондовые индексы ММВБ и РТС завершили торги с существенным понижением. После умеренно- негативного старта торгов локальные индексы начали сползать вниз, приближаясь к своим недавним минимальным значениям, достигнутым в минувший вторник. Вместе с тем, динамика внешних рыночных индикаторов не давала явных сигналов для усиления распродаж.

Пятничное падение российского рынка состоялось на фоне позитивного открытия торгов в США и незначительного падения сводного регионального индекса Старого Света STOXX Europe 600. В условиях реальной угрозы дефолта на Кипре наиболее осторожные участники локальных торгов предпочли сократить «длинные» позиции накануне выходных дней. Забегая вперед, скажем, что Евросоюз и Международный валютный фонд согласовали новый план спасения банковской системы этого государства.

По итогам основной торговой сессии индекс ММВБ просел на 1.22%. Индекс РТС днём потерял 1.00%. К завершению вечерних торгов индексы ММВБ и РТС незначительно понизились на 0.03% и 0.04% соответственно.

Под закрытие вечерней торговой сессии июньский фьючерс на индекс РТС (RIM3) пришёл в состояние бэквордации величиной в 47 п., или 3.2% по отношению к базовому активу. Участники срочного рынка оценивают ближайшие перспективы индекса РТС негативно

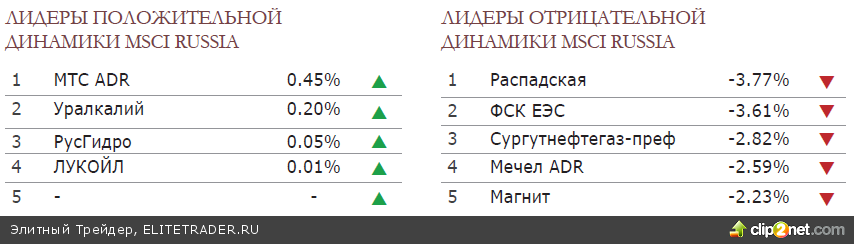

На фоне существенной просадки индекса ММВБ ликвидные акции завершили торги преимущественно с понижением, в пределах 1-3% по отношению к уровням предыдущего закрытия

Наиболее заметным событием минувшего торгового дня стало обвальное падение акций ТНК-ВР-ао (TNBP RM, -11.99%), ТНК-ВР-ап (TNBPP RM, -14.83%). Накануне вечером «Роснефть» (ROSN RM, -1.92%) официально заявила о завершении нескольких сделок по приобретению ТНК-BP, в результате которых она консолидировала 100% поглощаемой нефтяной компании. Негативной новостью для миноритарных акционеров «ТНК-ВР Холдинга» стало заявление главы «Роснефти» Игоря Сечина о том, что компания не заинтересована в выкупе их долей. Кроме того, в связи со сменой контролирующего акционера материнской компании ТНК-BP, в ближайшем будущем не исключен пересмотр традиционно щедрой дивидендной политики эмитента

Акции «Аэрофлота» (AFLT RM, -3.14%) подверглись опережающим распродажам на фоне решения международного рейтингового агентства Fitch о понижении долгосрочного рейтинга дефолта эмитента в российской и иностранной валюте на две ступени до «BB-«, со «стабильным» прогнозом. Кроме того

Еще одним значимым корпоративным событием стала публикация ожидаемо сильной финансовой отчётности розничной торговой сети «Магнит» (MGNТ RM, -1.79%) по МСФО за 2012 год. Акции торговой сети, находящиеся вблизи своих исторических максимумов, подверглись достаточно умеренной фиксации по факту. Между тем, чистая прибыль ОАО «Магнит» по итогам минувшего года увеличилась на 104.14%, до уровня в 25.117 млрд руб. Годовая выручка эмитента увеличилась на 34%, до уровня в 448.66 млрд руб

Причиной столь существенного улучшения основных финансовых показателей «Магнита» стал значительный годовой прирост торговых площадей, составивший порядка 29%. За 2012 год компания открыла 1575 новых магазинов, доведя их общее количество в сети до 6884 единиц

Стоит также отметить очередное обновление многомесячного минимума в бумагах ММК (MAGN RM, -1.56%), которое состоялось, на фоне публикации неоднозначной финансовой отчётности металлургической компании по РСБУ за 2012 год. Чистая прибыль ММК по итогам минувшего года составила 7.925 млрд руб. против убытка величиной в 1.692 млрд руб. годом ранее. Вместе с тем, годовая прибыль от продаж снизилась на 4.2%, до 22.32 млрд руб. Годовая выручка компании сократилась на 1.7%, до уровня в 243.06 млрд руб.

Существенно хуже рынка также торговались акции «Сбербанк»-ао (SBER RM, -2.29%), «Транснефть»-ап (TRNFP RM, -3.58%), «Сургутнефтегаз»-ао (SNGS RM, -2.27%), «Сургутнефтегаз»-ап (SNGSP RM, -2.67%), «ФСК ЕЭС» (FEES RM, -3.32%).

Заметно сильнее рынка закрылись «ЛУКОЙЛ» (LKOH RM, +0.15%), «Северсталь» (CHMF RM, +0.37%), «Уралкалий» (URKA RM, +0.14%), МТС (MTSS RM, +0.18%), НМТП (NMTP RM, +0.75%). Перед открытием торгов в России фьючерсы на фондовые индексы США торгуются с резким повышением до 0.5%. Контракты на нефть сорта Brent также прибавляют около 0.5%. Японский индекс Nikkei225 подрос на 1.9%. Гонконгский Нang Seng повысился на 0.7%. Внешний фон перед открытием российского рынка можно оценить как позитивный

ДОЛГОВЫЕ РЫНКИ

Прогнозы на текущий день:

Цены корпоративных рублёвых облигаций будут двигаться в «боковике» под давлением налогового периода.

Рубль, вероятнее всего, ослабнет по отношению к доллару США на фоне сохраняющейся внешней нестабильности.

Ставки денежно-кредитного рынка вырастут на фоне роста спроса на ликвидность.

Ликвидное пространство в пятницу сохранило свои комфортные кондиции. Так, совокупный объём банковской ликвидности (сумма средств банков на корсчетах и депозитах в ЦБ РФ) находился на уровне вполне неплохих 949.21 млрд рублей, что на 1.16 млрд рублей больше уровня закрытия предыдущего дня. Индикативная Mosprime по кредитам «овернайт» подросла на несущественные 5 б.п. – до 6.12% годовых. На эту неделю приходится пик и логичное завершение налогового периода. Уже сегодня компаниям предстоит рассчитаться по НДПИ за февраль 2013 года и акцизам, а в четверг произвести авансовые платежи по налогу на прибыль организаций за 1-й кв. 2013 года. Налоговое давление сегодня будут оказывать сдерживающее влияние на сектор корпоративного долга, ожидаем от него «боковой» динамики.

Банк России на своих аукционах однодневного РЕПО пока был довольно-таки скуп, в последние три торговых дня предлагая крайне скромный лимит по данному виду операций в размере мизерных 10 млрд рублей. В связи со сгущающимися над головами отечественных организаций налоговыми тучами, предложение со стороны регулятора должно возрасти. Консервативная политика все же, скорее всего, никуда не денется. Основные средства Банка России вбросит в рынок через недельное РЕПО во вторник, а на аукционах однодневного РЕПО чересчур щедрым он не будет: лимит в максимуме может на неделе дойти до 200-250 млрд рублей.

Между тем, основной кандидат на пост нового главы отечественного Центробанка Эльвира Набиуллина обещает нам преемственность политики регулятора, но не без изменений. В подобном ключе шла дискуссия на заседании фракции «Единая Россия» в Госдуме. Фракция единогласно (другого сценария ожидать и не стоило) поддержала ее кандидатуру на пост главы ЦБ. И без слов экс-главы МЭР понятно, что без изменений в политике не обойдется. Прежде всего, подтверждение этому можно найти в самом тернистом процессе отбора кандидатов на пост следующего главы ЦБ РФ. Мы видели, сколь долго длился в этот раз этот процесс, как непросто было принять итоговое решение. Если курс Центробанка останется прежним, то тогда зачем было идти столь сложным путем? Гораздо проще было бы, что называется «загодя», выбрать на эту должность «готового» кандидата Алексея Улюкаева, придерживающегося довольно консервативной позиции и ставящего борьбу с инфляцией во главу угла, и не усложнять себе жизнь. Вместо этого же выбор Владимира Путина пал на довольно либеральную в своих взглядах Эльвиру Набиуллину.

Помимо всего прочего, сегодня ожидаем купонные выплаты по выпускам: Банк Санкт-Петербург БО-02 (9.00% годовых), Россельхозбанк 2013 (7.50% годовых), МКБ БО-02 (9.75% годовых), АЛЬФА-БАНК 2017 (7.88% годовых), ВымпелКом 02 (8.85% годовых), Магнит-БО-07 (9.80% годовых), ТрансФин-М БО-09 (10.50% годовых), ТрансФин-М БО-10 (10.50% годовых), ИСО ГПБ-Ипотека Два-А (7.50% годовых), Мир строительных технологий 01 (3.00% годовых), Тверская обл 34008 (9.70% годовых), Томск 34003 (10.13% годовых). Размещений новых выпусков рублёвых бондов, равно как и погашений, в сегодняшней повестке дня не значится.

· Японская иена под влиянием спекулятивных настроений может нащупать уровень поддержки 89 иен к доллару в течение недели.

· Индекс деловой активности в промышленности ФРБ Чикаго в США в январе выйдет близким к ожиданиям рынка.

Максимальные потери по итогам торгов пятницы продемонстрировали японские фондовые площадки, давление на которые оказало укрепление иены, связанное с комментариями управляющего Банка Японии Куроды, в очередной раз категорично заявившего, что стабильность валютного курса – исключительная прерогатива министерства финансов страны. В частности, он выразил уверенность в скорейшей необходимости одновременного запуска как политики «количественного», так и «качественного» смягчения. Словно следуя фразеологическому лекалу его заокеанского коллеги, он сообщил, что сейчас нет опасений относительно «мыльных пузырей» на японском рынке активов, и в этой связи очень желательно достичь целевого уровня инфляции в 2% в течение последующих 2-х лет. В результате по итогам торгов индекс Nikkei упал на 2.35%, а японская иена – наоборот, укрепилась на полпроцента до 94.46 иены за доллар.

Европейские фондовые индексы завершили последние торги прошедшей недели с незначительным изменением, а сводный индекс Stoxx Europe 600 показал первое недельное падение за месяц на фоне сообщений о переговорах по предоставлению помощи Кипру. Президент Кипра Никос Анастасиадис перед заседанием Еврогруппы в Брюсселе встречаелся с руководством ЕС, ЕЦБ и МВФ, а также – с председателем Евросовета Херманом ван Ромпеем и главой Еврокомиссии Жозе Мануэлем Баррозу. Согласно некоторым деловым СМИ, министры финансов еврозоны рассматривают возможность закрытия двух крупнейших банков Кипра и замораживания активов незастрахованных вкладчиков. Сообщается, что активы банков Cyprus Popular Bank и Bank of Cyprus могут быть перераспределены для создания «плохого» и «хорошего» банков. При этом депозиты размером до 100 тыс. евро, на которые распространяется страховка, перейдут в так называемый «хороший» банк, а депозиты, размер которых превышает данную сумму, будут перенаправлены в «плохой» банк с гораздо худшими в плане страхового возмещения условиями.

Вечером в воскресенье началось экстренное заседание Еврогруппы по ситуации на Кипре. Власти Кипра предпримут очередную попытку найти 5.8 млрд долларов, что является необходимым условием получения основного транша в 10 млрд долларов финансовой помощи от Евросоюза и МВФ.

Кроме того, на динамику торгов в Европе повлияли данные от института Ifo, которые показали, что индекс деловых настроений в Германии неожиданно снизился в марте, после резкого роста в феврале. Индекс делового климата в марте снизился впервые за пять месяцев, достигнув отметки 106.7 пкт против 107.4 пкт в феврале. Консенсус-прогноз ожидал повышения индекса до 107.8 пкт. Словом, волатильность и статистическая дисперсия растут не только на рынках, но и в столь определяющей сейчас глобальной макроэкономике, оставляя всё меньше якорных связей между ключевыми критериями трендообразования.

Стоимость нефти марки Light Sweet в пятницу несколько восстановилась (рост составил почти полтора процента), а спрэд между WTI и Brent сузился до самого низкого уровня за два месяца, в то время как евро укрепился по отношению к доллару, проигнорировав «кипрский кошмар» и, видимо, отдав предпочтение более значимым макростатистическим данным из Германии. Сырьевые трейдеры, видимо, учли опубликованный в четверг доклад Американского института нефти (API), согласно которому общие поставки бензина снизились в феврале в годовом выражении более чем на 4% до 18 млн баррелей в день, что является минимальным для этого месяца уровнем с 1993 года. В то же время, как мы помним, согласно вышедшим в среду данным Министерства энергетики США, объём коммерческих запасов нефти внезапно сократился на прошлой неделе на 1.3 млн баррелей, тогда как прогнозировалось продолжение их роста на 1.7 млн баррелей.

Между тем, вместе со снежной бурей негатив захлестнул и Туманный Альбион: сначала агентство Fitch сообщило о перемещении суверенного рейтинга Британии на пересмотр с негативным прогнозом с обещанием принять окончательное решение в конце апреля, а затем, уже в выходные, пришло шокирующее известие о смерти в Лондоне одного из наиболее влиятельных в прошлом российских олигархов Бориса Березовского.

Фондовые индексы США восстановились после падения накануне, укрепившись на ожиданиях достижения соглашения на Кипре и положительных отчетностях местных компаний, а также на яростных схватках в сфере M&A вокруг крайне привлекательной цели – ослабшей в последние месяцы компьютерной корпорации Dell, на контрольный пакет которой теперь уже претендует крупный представитель сегмента private equity группа Blackstone, пытаясь перебить $24.4-миллиардную оферту Silver Lake.

Квартальные результаты производителя спортивной одежды Nike и сети магазинов модных украшений Tiffany, в целом, сгладили напряжённость после провальной отчётности Cisco Systems. Nike отчитался о существенном превышении своей квартальной прибыли над ожиданиями рынка, в связи с чем его акции взлетели на 11.1%. Акции Tiffany & Co, в свою очередь, прибавили 1.9% после аналогичного превышения квартальной прибыли над прогнозами благодаря высокому спросу на азиатских рынках.

На момент закрытия Dow Jones прибавил 0.63% до 14512, индекс широкого рынка S&P 500 приплюсовал 0.72% до 1556.89, а NASDAQ продвинулся на 0.7% до 3245.

РОССИЙСКИЙ РЫНОК

Прогнозы на текущий день:

Внешний фон перед открытием российского рынка можно оценить как позитивный.

· Мы ожидаем открытие рынка с существенным повышением порядка 0.5%, на подступах к отметке 1450 п. по индексу ММВБ. Ближайшими поддержками останутся уровни 1440, 1430 п. Значимыми сопротивлениями выступят отметки 1460, 1470 п.

· В первой половине дня российский рынок отыграет существенное улучшение внешнего фона, связанное с решением о выделении Кипру международной финансовой помощи. Индексы ММВБ и РТС получат информационный повод для коррекционного отскока от недавних минимумов. Вероятно, индекс ММВБ сумеет закрепиться выше психологически значимой отметки 1450 п.

· Выхода ключевой иностранной статистики сегодня не ожидается. Во второй половине дня участники российских торгов будут привычно ориентироваться на характер движения фьючерсов на нефть и контрактов на фондовые индексы США.

В минувшую пятницу основные российские фондовые индексы ММВБ и РТС завершили торги с существенным понижением. После умеренно- негативного старта торгов локальные индексы начали сползать вниз, приближаясь к своим недавним минимальным значениям, достигнутым в минувший вторник. Вместе с тем, динамика внешних рыночных индикаторов не давала явных сигналов для усиления распродаж.

Пятничное падение российского рынка состоялось на фоне позитивного открытия торгов в США и незначительного падения сводного регионального индекса Старого Света STOXX Europe 600. В условиях реальной угрозы дефолта на Кипре наиболее осторожные участники локальных торгов предпочли сократить «длинные» позиции накануне выходных дней. Забегая вперед, скажем, что Евросоюз и Международный валютный фонд согласовали новый план спасения банковской системы этого государства.

По итогам основной торговой сессии индекс ММВБ просел на 1.22%. Индекс РТС днём потерял 1.00%. К завершению вечерних торгов индексы ММВБ и РТС незначительно понизились на 0.03% и 0.04% соответственно.

Под закрытие вечерней торговой сессии июньский фьючерс на индекс РТС (RIM3) пришёл в состояние бэквордации величиной в 47 п., или 3.2% по отношению к базовому активу. Участники срочного рынка оценивают ближайшие перспективы индекса РТС негативно

На фоне существенной просадки индекса ММВБ ликвидные акции завершили торги преимущественно с понижением, в пределах 1-3% по отношению к уровням предыдущего закрытия

Наиболее заметным событием минувшего торгового дня стало обвальное падение акций ТНК-ВР-ао (TNBP RM, -11.99%), ТНК-ВР-ап (TNBPP RM, -14.83%). Накануне вечером «Роснефть» (ROSN RM, -1.92%) официально заявила о завершении нескольких сделок по приобретению ТНК-BP, в результате которых она консолидировала 100% поглощаемой нефтяной компании. Негативной новостью для миноритарных акционеров «ТНК-ВР Холдинга» стало заявление главы «Роснефти» Игоря Сечина о том, что компания не заинтересована в выкупе их долей. Кроме того, в связи со сменой контролирующего акционера материнской компании ТНК-BP, в ближайшем будущем не исключен пересмотр традиционно щедрой дивидендной политики эмитента

Акции «Аэрофлота» (AFLT RM, -3.14%) подверглись опережающим распродажам на фоне решения международного рейтингового агентства Fitch о понижении долгосрочного рейтинга дефолта эмитента в российской и иностранной валюте на две ступени до «BB-«, со «стабильным» прогнозом. Кроме того

Еще одним значимым корпоративным событием стала публикация ожидаемо сильной финансовой отчётности розничной торговой сети «Магнит» (MGNТ RM, -1.79%) по МСФО за 2012 год. Акции торговой сети, находящиеся вблизи своих исторических максимумов, подверглись достаточно умеренной фиксации по факту. Между тем, чистая прибыль ОАО «Магнит» по итогам минувшего года увеличилась на 104.14%, до уровня в 25.117 млрд руб. Годовая выручка эмитента увеличилась на 34%, до уровня в 448.66 млрд руб

Причиной столь существенного улучшения основных финансовых показателей «Магнита» стал значительный годовой прирост торговых площадей, составивший порядка 29%. За 2012 год компания открыла 1575 новых магазинов, доведя их общее количество в сети до 6884 единиц

Стоит также отметить очередное обновление многомесячного минимума в бумагах ММК (MAGN RM, -1.56%), которое состоялось, на фоне публикации неоднозначной финансовой отчётности металлургической компании по РСБУ за 2012 год. Чистая прибыль ММК по итогам минувшего года составила 7.925 млрд руб. против убытка величиной в 1.692 млрд руб. годом ранее. Вместе с тем, годовая прибыль от продаж снизилась на 4.2%, до 22.32 млрд руб. Годовая выручка компании сократилась на 1.7%, до уровня в 243.06 млрд руб.

Существенно хуже рынка также торговались акции «Сбербанк»-ао (SBER RM, -2.29%), «Транснефть»-ап (TRNFP RM, -3.58%), «Сургутнефтегаз»-ао (SNGS RM, -2.27%), «Сургутнефтегаз»-ап (SNGSP RM, -2.67%), «ФСК ЕЭС» (FEES RM, -3.32%).

Заметно сильнее рынка закрылись «ЛУКОЙЛ» (LKOH RM, +0.15%), «Северсталь» (CHMF RM, +0.37%), «Уралкалий» (URKA RM, +0.14%), МТС (MTSS RM, +0.18%), НМТП (NMTP RM, +0.75%). Перед открытием торгов в России фьючерсы на фондовые индексы США торгуются с резким повышением до 0.5%. Контракты на нефть сорта Brent также прибавляют около 0.5%. Японский индекс Nikkei225 подрос на 1.9%. Гонконгский Нang Seng повысился на 0.7%. Внешний фон перед открытием российского рынка можно оценить как позитивный

ДОЛГОВЫЕ РЫНКИ

Прогнозы на текущий день:

Цены корпоративных рублёвых облигаций будут двигаться в «боковике» под давлением налогового периода.

Рубль, вероятнее всего, ослабнет по отношению к доллару США на фоне сохраняющейся внешней нестабильности.

Ставки денежно-кредитного рынка вырастут на фоне роста спроса на ликвидность.

Ликвидное пространство в пятницу сохранило свои комфортные кондиции. Так, совокупный объём банковской ликвидности (сумма средств банков на корсчетах и депозитах в ЦБ РФ) находился на уровне вполне неплохих 949.21 млрд рублей, что на 1.16 млрд рублей больше уровня закрытия предыдущего дня. Индикативная Mosprime по кредитам «овернайт» подросла на несущественные 5 б.п. – до 6.12% годовых. На эту неделю приходится пик и логичное завершение налогового периода. Уже сегодня компаниям предстоит рассчитаться по НДПИ за февраль 2013 года и акцизам, а в четверг произвести авансовые платежи по налогу на прибыль организаций за 1-й кв. 2013 года. Налоговое давление сегодня будут оказывать сдерживающее влияние на сектор корпоративного долга, ожидаем от него «боковой» динамики.

Банк России на своих аукционах однодневного РЕПО пока был довольно-таки скуп, в последние три торговых дня предлагая крайне скромный лимит по данному виду операций в размере мизерных 10 млрд рублей. В связи со сгущающимися над головами отечественных организаций налоговыми тучами, предложение со стороны регулятора должно возрасти. Консервативная политика все же, скорее всего, никуда не денется. Основные средства Банка России вбросит в рынок через недельное РЕПО во вторник, а на аукционах однодневного РЕПО чересчур щедрым он не будет: лимит в максимуме может на неделе дойти до 200-250 млрд рублей.

Между тем, основной кандидат на пост нового главы отечественного Центробанка Эльвира Набиуллина обещает нам преемственность политики регулятора, но не без изменений. В подобном ключе шла дискуссия на заседании фракции «Единая Россия» в Госдуме. Фракция единогласно (другого сценария ожидать и не стоило) поддержала ее кандидатуру на пост главы ЦБ. И без слов экс-главы МЭР понятно, что без изменений в политике не обойдется. Прежде всего, подтверждение этому можно найти в самом тернистом процессе отбора кандидатов на пост следующего главы ЦБ РФ. Мы видели, сколь долго длился в этот раз этот процесс, как непросто было принять итоговое решение. Если курс Центробанка останется прежним, то тогда зачем было идти столь сложным путем? Гораздо проще было бы, что называется «загодя», выбрать на эту должность «готового» кандидата Алексея Улюкаева, придерживающегося довольно консервативной позиции и ставящего борьбу с инфляцией во главу угла, и не усложнять себе жизнь. Вместо этого же выбор Владимира Путина пал на довольно либеральную в своих взглядах Эльвиру Набиуллину.

Помимо всего прочего, сегодня ожидаем купонные выплаты по выпускам: Банк Санкт-Петербург БО-02 (9.00% годовых), Россельхозбанк 2013 (7.50% годовых), МКБ БО-02 (9.75% годовых), АЛЬФА-БАНК 2017 (7.88% годовых), ВымпелКом 02 (8.85% годовых), Магнит-БО-07 (9.80% годовых), ТрансФин-М БО-09 (10.50% годовых), ТрансФин-М БО-10 (10.50% годовых), ИСО ГПБ-Ипотека Два-А (7.50% годовых), Мир строительных технологий 01 (3.00% годовых), Тверская обл 34008 (9.70% годовых), Томск 34003 (10.13% годовых). Размещений новых выпусков рублёвых бондов, равно как и погашений, в сегодняшней повестке дня не значится.

/Элитный Трейдер, ELITETRADER.RU/

http://www.ncapital.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба