26 августа 2013 Алго Капитал

Август прошёл хотя и без традиционных пугающих сюрпризов, но и без должного уровня инвестиционной энергии накануне очередного «высокого» сезона политико-экономических пертурбаций, который должен начаться с приходом сентября. Инвесторы окончательно запутались не только в сроках и объёмах предполагаемого сокращения программ стимулирования ФРС США, но и в интерпретации их возможного влияния на другие рынки. Взять хотя бы крайне спорную гипотезу о том, что наибольший вред от Сокращения испытают на себе развивающиеся рынки, которая на поверку не выдерживает критики: ну каким образом, к примеру, ограничение объёма выкупа ипотечных облигаций Федом может сказаться на фондировании текущих операций компаний реального сектора в той же Индии или Бразилии?

Помимо традиционного потока высказываний на злобу дня со стороны американских финансовых чиновников, а также обильной макростатистики, включающей ВВП США за 2-й квартал в финальном чтении, взгляды игроков особенно ревностно цепляются за любые мало-мальски правдоподобные прогнозы ближайших реаллокаций активов на глобальных рынках, основанные хотя бы на элементарном здравом смысле, не говоря уже о стройной теории, основанной на доказанных причинно-следственных связях.

В данном контексте нельзя обойти вниманием растущие голоса в пользу возобновления интереса к carry trade – в особенности, на фоне комбинации персистирующих околонулевых процентных ставок крупнейших центробанков мира, дающих свободу выбора валюты фондирования на любой вкус и цвет, и растущих доходностей суверенных бондов. Похоже, подобная необычная картина всё же действительно приведёт к постепенному «выдавливанию» значительной части капиталов в гарантированные банковские продукты BRICS и прочих развивающихся стран с привлекательными ставками. Если раньше carry trade считали безусловным спекулятивным злом, то в нынешней ситуации «безрыбья» его приход должен восприниматься как долгожданный дождь в изнывающей от засухи и зноя экономической пустыне GEMs.

По сырьевым рынкам:

Очередной фальстарт фьючерсов на сырьё обязан новой волне опасений слишком быстрого сворачивания программ QE ФРС США, которое, по мнению некоторой части экономистов, способно вызвать дефицит инвестиционных капиталов и укрепление доллара, которые не позволят представителям данной инвестиционной группы поддерживаться обильными "бычьими" фундаментальными и техническими факторами.

За прошедшую неделю обращают на себя внимание лишь отскоки "дохлых кошек" в перепроданных фьючерсах на природный газ (Henry Hub, +4.3% на немного снизившихся биржевых объёмах) и кукурузу (чуть более +5% - также на несколько снизившихся торговых объёмах, которые весьма недвусмысленно свидетельствуют в пользу технического характера резкого роста в обоих случаях и не предвещают продолжения истории в ближайшей перспективе).

В драгметаллах особенно чётко ощущались общие "разброд и шатание": при более-менее схожих импульсах и катализаторах роста золото и платина прибавили за неделю не слишком впечатляющие 0.3% и 0.9%, тогда как серебро и палладий - опять же, без видимых на то причин - снизились в диапазоне -0.9....-1.2% на несколько возросших биржевых объёмах. По всей видимости, какого-либо устойчивого тренда в драгметаллах мы не увидим вплоть до сентябрьского заседания Комитета по открытым рынкам США.

Чуть более радужные надежды вселяет сегмент промышленных металлов, поскольку Китайская макростатистика уже второй месяц показывает явные признаки ускорения, что, вкупе с либерализацией кредитного рынка для субъектов внешней торговли страны (экспортёров и импортёров) должно сдвинуть с мёртвой точки, в первую очередь, котировки перепроданной меди и цинка. Впрочем, констатируя хорошие условия для входа в соответствующие контракты, мы не можем в настоящий момент очертить горизонт реализации апсайдов (потенциально 10-12% до конца года и выше) и вынуждены лишь ограничиться сравнительным анализом: у меди и цинка перспективы - наиболее предпочтительные, у затоваренного на биржевых складах алюминия и перекупленного на событиях вокруг аккумуляторных батарей Боинга свинца - самые слабые.

По акциям:

Последние недели российский фондовый рынок не показывал единой динамики. Проходящие торги можно охарактеризовать как узкий боковик на уровнях 1370-1400 пунктов по индексу ММВБ. Торги проходят на низких объёмах (порядка 30 млрд рублей в день), а тон задают спекулянты. Об этом можно судить хотя бы по динамике индексов внутри дня – нередко индексы несколько раз за день меняют направление движения. В целом, по итогам последних пяти торговых сессий, индексы ММВБ и РТС выросли почти на 1%.

На прошедшей неделе со знаком плюс выделим компании телекоммуникационного сектора – «МТС» и «Ростелеком». Компании опубликовали хорошие полугодовые отчётности по МСФО – выручка компаний выросла на 5% и 0.8% к/к соответственно. При этом OIBDA «МТС» выросла на 15%, а у «Ростелекома» снизилась на 5.5%. На этом фоне акции компаний подорожали более чем на 3%. Неплохо на фоне высоких цен на нефть смотрелся нефтегазовый сектор – акции «Газпрома», «Роснефти», «ЛУКОЙЛа», «Сургутнефтегаза» выросли более чем на 2%. Лидером стали акции «Газпром нефти», за четверг-пятницу выросшие на 4.5%. Причиной стало объявление о планах выплатить полугодовые дивиденды в размере 4.08 рубля на акцию (отсечка – 25 августа). Аутсайдером недели стал лидер прошлой недели – машиностроительный сектор. Акции «КАМАЗа» скорректировались вниз на 6%, бумаги «СОЛЛЕРСа» – на 3%. При этом до сих пор неясны причины роста «АвтоВАЗа» и «КАМАЗа» на 15% на предыдущей неделе.

Тем временем, отток капитала из фондов, инвестирующих в Россию, продолжается – на прошлой неделе, по данным Emerging Portfolio Fund Research (EPFR), составил $124 млн. С начала года суммарный отток составляет уже более $1.9 млрд – российские активы на текущий момент не интересны западным инвесторам.

Мы ожидаем, что нервозность на фондовых рынках возрастёт. Этому способствуют слухи о возможном понижении рейтинга ведущих американских банков агентством Moody’s и приближение даты очередного заседания ФРС США - 31 августа. Публикация протоколов июльского заседания Федрезерва и встреча глав мировых центробанков в Джексон-холле не дали ответа на вопрос, начнёт ли ФРС сворачивание программ стимулирования экономики в ближайшее время. Мы рекомендуем сокращать длинные позиции – шансы на коррекцию забравшегося высоко американского фондового рынка возрастают. В случае коррекции вниз индекса S&P 500, падение коснётся всех мировых рынков.

Из корпоративных событий недели выделим публикацию полугодовых отчётностей по МСФО Банка «Возрождение», «Башнефти», «РАО ЭС Востока», «Сбербанка», «РусГидро», «Евраза», ТМК, «Фармстандарта», «ТГК-1», «М.Видео», «Э.ОН Россия», «Северстали», Polyus Gold, Московской биржи, «ФСК ЕЭС», АФК «Система», ГМК «Норильского никеля», «ИНТЕР РАО», «РосИнтера», «Россети», «Магнита», «ЛУКОЙЛа», «Черкизово», «Мосэнерго», «РусАгро». Кроме того, «Башнефть» проведёт собрание акционеров (по продаже ОНК), а у «МРСК Урала», ММТП, «РусГидро», «ФСК ЕЭС» пройдут Советы директоров.

По бондам:

Прошлую неделю денежно-кредитный рынок провёл в довольно спокойном русле. Межбанковские ставки сумели даже зафиксировать небольшое снижение (Mosprime по кредитам «овернайт»: 6.14% годовых; -11 б.п.). Совокупный объём банковской ликвидности (сумма средств банков на корсчетах и депозитах в ЦБ РФ) при этом держался на неделе близ триллионной отметки, закрыв её на уровне 1111 млрд рублей (+143 млрд рублей). Собственно, это явилось следствием пока ещё относительно невысокого налогового давления (была лишь одна выплата 20 числа – 1/3 суммы НДС за 2-й квартал 2013 г.), а также неплохой поддержки со стороны Центробанка. Лимит по 1-дневному аукционному РЕПО на неделе меньше 170 млрд рублей регулятор в принципе не устанавливал, а в пятницу мы увидели его наибольшее значение – 260 млрд рублей (причём банки показали спрос лишь в 153 млрд рублей, что сигнализирует о достаточно спокойной обстановке – отсутствии повышенного спроса на ликвидность). Тем не менее, на предстоящей неделе нас ждёт наибольшая концентрация налоговых обязательств: 26 августа – НДПИ и акцизы; 28 августа – авансовые платежи по налогу на прибыль за 3-й квартал 2013 г. В связи с данным моментом ставки денежно- кредитного рынка вряд ли смогут избежать роста, Mosprime O/N, вероятнее всего, вернётся к уровням 6.3-6.4% годовых. Цены корпоративных рублёвых бондов на этом фоне могут зафиксировать небольшое снижение (они на этой-то неделе двигались в боковике при достаточно комфортном денежно-кредитном рынке).

Что касается первичного сегмента, то из ближайших размещений нас ждут следующие: 26 августа – Нижегородская обл 34009 (10 млрд рублей); 27 августа – Ипотечный агент АИЖК 2013 1-Б (0.97 млрд рублей), Ипотечный агент АИЖК 2013 1-А2 (4.98 млрд рублей), Ипотечный агент АИЖК 2013 1-А1 (8.92 млрд рублей); 29 августа – ПрофМедиа Финанс БО-04 (1 млрд рублей), ПрофМедиа Финанс БО-03 (2 млрд рублей), Межтопэнергобанк 01 (1.5 млрд рублей).

Смотря на сектор государственного долга, мы видим, что он-таки не смог удержаться от снижения. Доходности в среднем подскочили на 20 б.п., что привело к сдвигу кривой бумаг вверх. Уже в первой половине недели госбонды сдавали свои позиции, а результате прошедшего в среду аукциона уверенности рыночным игрокам не прибавили, в четверг снижение усилилось. Аукцион по размещению 3-летних бондов показал невысокий спрос даже на наиболее короткие из линейки размещаемых Минфином инструменты (что уж тут говорить о «длинных»). Да и вообще, видимо, на текущей неделе мы увидели в большей степени запаздывающий негативный импульс из прошлого. ОФЗ долго держали оборону, в то время как госбонды прочих развивающихся стран показывали заметные потери на фоне страхов относительно сворачивания программы количественного смягчения в Штатах.

Пока внешние риски не утихли и не появились свои внутренние спекулятивные идеи (следующее заседание ЦБ РФ по ставкам пройдёт только 13 сентября), наиболее оптимальной позицией, на наш взгляд, было бы сконцентрировать своё внимание на коротких корпоративных бондах с дюрацией до двух лет. Можно половину своего портфеля наполнить представителями банковского сектора, например, такими выпусками как (дюрация; доходность): Номос-Банк 11 (0.85 года; 9.06% годовых), МосковКредБанк БО-03 (1.57 года; 8.99% годовых), Газпромбанк БО-04 (1.28 года; 7.76% годовых), Зенит 10 (1.68 года; 8.21% годовых). Оставшуюся же половину можно выделить для коротких выпусков небанковских эмитентов, например: МТС 02 (2 года; 8.00% годовых), Алроса 23 (1.69 года; 7.94% годовых), Магнит БО-07 (1.9 года; 7.99% годовых), Сибметинвест 01 (1.08 года; 9.25% годовых). Предлагаемые выпуски уже отлично себя зарекомендовали в условиях внешней нестабильности, ожидаем от них дальнейшей позитивной отдачи. С длинными же (и от того сопряжёнными с большим риском бумагами) пока явно не стоит заигрываться.

Ближе к концу недели зампред Банка России Сергей Швецов, заявил о том, что «слухи об ослаблении рубля преувеличены». В этом есть своя истина. Действительно, после июньских высказываний министра финансов Антона Силуанова о том, что в августе начнут искусственно девальвировать рубль (целевые покупки валюты Минфином в резервный фонд) СМИ просто запестрили всевозможными спекуляциями на эту тему, очень часто беспочвенными. К такой мере стимулирования мы в принципе относимся крайне скептически, равно как и к возможностям Министерства диктовать рублю новые правила игры. Никто не отменял механизм валютных интервенций Банка России, который будет продолжать оказывать рублю поддержку в случае его дальнейшего ослабления (продавать валюту). Собственно Центробанк уже взял это за практику, активно продавая валюту в поддержку рубля. Такие интервенции не прекращались ни на 1 день с момента 30 мая 2013 г. Как правило их объём в последние месяцы не ниже 6.5 млрд рублей в день, а в отдельные дни превышает 10-миллиардный уровень. Кстати, подоспели вести и со стороны Минфина: Антон Силуанов сказал о том, что ведомство может купить валюты для нацфондов на 30-50 млрд руб. Как мы видим, сумма эта мала (соотнося её с объёмами интервенций ЦБ РФ) и не способна серьёзно покоробить рубль.

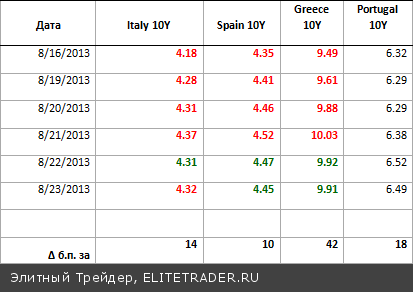

Динамика индикативных десятилетних облигаций ряда стран PIIGS:

Помимо традиционного потока высказываний на злобу дня со стороны американских финансовых чиновников, а также обильной макростатистики, включающей ВВП США за 2-й квартал в финальном чтении, взгляды игроков особенно ревностно цепляются за любые мало-мальски правдоподобные прогнозы ближайших реаллокаций активов на глобальных рынках, основанные хотя бы на элементарном здравом смысле, не говоря уже о стройной теории, основанной на доказанных причинно-следственных связях.

В данном контексте нельзя обойти вниманием растущие голоса в пользу возобновления интереса к carry trade – в особенности, на фоне комбинации персистирующих околонулевых процентных ставок крупнейших центробанков мира, дающих свободу выбора валюты фондирования на любой вкус и цвет, и растущих доходностей суверенных бондов. Похоже, подобная необычная картина всё же действительно приведёт к постепенному «выдавливанию» значительной части капиталов в гарантированные банковские продукты BRICS и прочих развивающихся стран с привлекательными ставками. Если раньше carry trade считали безусловным спекулятивным злом, то в нынешней ситуации «безрыбья» его приход должен восприниматься как долгожданный дождь в изнывающей от засухи и зноя экономической пустыне GEMs.

По сырьевым рынкам:

Очередной фальстарт фьючерсов на сырьё обязан новой волне опасений слишком быстрого сворачивания программ QE ФРС США, которое, по мнению некоторой части экономистов, способно вызвать дефицит инвестиционных капиталов и укрепление доллара, которые не позволят представителям данной инвестиционной группы поддерживаться обильными "бычьими" фундаментальными и техническими факторами.

За прошедшую неделю обращают на себя внимание лишь отскоки "дохлых кошек" в перепроданных фьючерсах на природный газ (Henry Hub, +4.3% на немного снизившихся биржевых объёмах) и кукурузу (чуть более +5% - также на несколько снизившихся торговых объёмах, которые весьма недвусмысленно свидетельствуют в пользу технического характера резкого роста в обоих случаях и не предвещают продолжения истории в ближайшей перспективе).

В драгметаллах особенно чётко ощущались общие "разброд и шатание": при более-менее схожих импульсах и катализаторах роста золото и платина прибавили за неделю не слишком впечатляющие 0.3% и 0.9%, тогда как серебро и палладий - опять же, без видимых на то причин - снизились в диапазоне -0.9....-1.2% на несколько возросших биржевых объёмах. По всей видимости, какого-либо устойчивого тренда в драгметаллах мы не увидим вплоть до сентябрьского заседания Комитета по открытым рынкам США.

Чуть более радужные надежды вселяет сегмент промышленных металлов, поскольку Китайская макростатистика уже второй месяц показывает явные признаки ускорения, что, вкупе с либерализацией кредитного рынка для субъектов внешней торговли страны (экспортёров и импортёров) должно сдвинуть с мёртвой точки, в первую очередь, котировки перепроданной меди и цинка. Впрочем, констатируя хорошие условия для входа в соответствующие контракты, мы не можем в настоящий момент очертить горизонт реализации апсайдов (потенциально 10-12% до конца года и выше) и вынуждены лишь ограничиться сравнительным анализом: у меди и цинка перспективы - наиболее предпочтительные, у затоваренного на биржевых складах алюминия и перекупленного на событиях вокруг аккумуляторных батарей Боинга свинца - самые слабые.

По акциям:

Последние недели российский фондовый рынок не показывал единой динамики. Проходящие торги можно охарактеризовать как узкий боковик на уровнях 1370-1400 пунктов по индексу ММВБ. Торги проходят на низких объёмах (порядка 30 млрд рублей в день), а тон задают спекулянты. Об этом можно судить хотя бы по динамике индексов внутри дня – нередко индексы несколько раз за день меняют направление движения. В целом, по итогам последних пяти торговых сессий, индексы ММВБ и РТС выросли почти на 1%.

На прошедшей неделе со знаком плюс выделим компании телекоммуникационного сектора – «МТС» и «Ростелеком». Компании опубликовали хорошие полугодовые отчётности по МСФО – выручка компаний выросла на 5% и 0.8% к/к соответственно. При этом OIBDA «МТС» выросла на 15%, а у «Ростелекома» снизилась на 5.5%. На этом фоне акции компаний подорожали более чем на 3%. Неплохо на фоне высоких цен на нефть смотрелся нефтегазовый сектор – акции «Газпрома», «Роснефти», «ЛУКОЙЛа», «Сургутнефтегаза» выросли более чем на 2%. Лидером стали акции «Газпром нефти», за четверг-пятницу выросшие на 4.5%. Причиной стало объявление о планах выплатить полугодовые дивиденды в размере 4.08 рубля на акцию (отсечка – 25 августа). Аутсайдером недели стал лидер прошлой недели – машиностроительный сектор. Акции «КАМАЗа» скорректировались вниз на 6%, бумаги «СОЛЛЕРСа» – на 3%. При этом до сих пор неясны причины роста «АвтоВАЗа» и «КАМАЗа» на 15% на предыдущей неделе.

Тем временем, отток капитала из фондов, инвестирующих в Россию, продолжается – на прошлой неделе, по данным Emerging Portfolio Fund Research (EPFR), составил $124 млн. С начала года суммарный отток составляет уже более $1.9 млрд – российские активы на текущий момент не интересны западным инвесторам.

Мы ожидаем, что нервозность на фондовых рынках возрастёт. Этому способствуют слухи о возможном понижении рейтинга ведущих американских банков агентством Moody’s и приближение даты очередного заседания ФРС США - 31 августа. Публикация протоколов июльского заседания Федрезерва и встреча глав мировых центробанков в Джексон-холле не дали ответа на вопрос, начнёт ли ФРС сворачивание программ стимулирования экономики в ближайшее время. Мы рекомендуем сокращать длинные позиции – шансы на коррекцию забравшегося высоко американского фондового рынка возрастают. В случае коррекции вниз индекса S&P 500, падение коснётся всех мировых рынков.

Из корпоративных событий недели выделим публикацию полугодовых отчётностей по МСФО Банка «Возрождение», «Башнефти», «РАО ЭС Востока», «Сбербанка», «РусГидро», «Евраза», ТМК, «Фармстандарта», «ТГК-1», «М.Видео», «Э.ОН Россия», «Северстали», Polyus Gold, Московской биржи, «ФСК ЕЭС», АФК «Система», ГМК «Норильского никеля», «ИНТЕР РАО», «РосИнтера», «Россети», «Магнита», «ЛУКОЙЛа», «Черкизово», «Мосэнерго», «РусАгро». Кроме того, «Башнефть» проведёт собрание акционеров (по продаже ОНК), а у «МРСК Урала», ММТП, «РусГидро», «ФСК ЕЭС» пройдут Советы директоров.

По бондам:

Прошлую неделю денежно-кредитный рынок провёл в довольно спокойном русле. Межбанковские ставки сумели даже зафиксировать небольшое снижение (Mosprime по кредитам «овернайт»: 6.14% годовых; -11 б.п.). Совокупный объём банковской ликвидности (сумма средств банков на корсчетах и депозитах в ЦБ РФ) при этом держался на неделе близ триллионной отметки, закрыв её на уровне 1111 млрд рублей (+143 млрд рублей). Собственно, это явилось следствием пока ещё относительно невысокого налогового давления (была лишь одна выплата 20 числа – 1/3 суммы НДС за 2-й квартал 2013 г.), а также неплохой поддержки со стороны Центробанка. Лимит по 1-дневному аукционному РЕПО на неделе меньше 170 млрд рублей регулятор в принципе не устанавливал, а в пятницу мы увидели его наибольшее значение – 260 млрд рублей (причём банки показали спрос лишь в 153 млрд рублей, что сигнализирует о достаточно спокойной обстановке – отсутствии повышенного спроса на ликвидность). Тем не менее, на предстоящей неделе нас ждёт наибольшая концентрация налоговых обязательств: 26 августа – НДПИ и акцизы; 28 августа – авансовые платежи по налогу на прибыль за 3-й квартал 2013 г. В связи с данным моментом ставки денежно- кредитного рынка вряд ли смогут избежать роста, Mosprime O/N, вероятнее всего, вернётся к уровням 6.3-6.4% годовых. Цены корпоративных рублёвых бондов на этом фоне могут зафиксировать небольшое снижение (они на этой-то неделе двигались в боковике при достаточно комфортном денежно-кредитном рынке).

Что касается первичного сегмента, то из ближайших размещений нас ждут следующие: 26 августа – Нижегородская обл 34009 (10 млрд рублей); 27 августа – Ипотечный агент АИЖК 2013 1-Б (0.97 млрд рублей), Ипотечный агент АИЖК 2013 1-А2 (4.98 млрд рублей), Ипотечный агент АИЖК 2013 1-А1 (8.92 млрд рублей); 29 августа – ПрофМедиа Финанс БО-04 (1 млрд рублей), ПрофМедиа Финанс БО-03 (2 млрд рублей), Межтопэнергобанк 01 (1.5 млрд рублей).

Смотря на сектор государственного долга, мы видим, что он-таки не смог удержаться от снижения. Доходности в среднем подскочили на 20 б.п., что привело к сдвигу кривой бумаг вверх. Уже в первой половине недели госбонды сдавали свои позиции, а результате прошедшего в среду аукциона уверенности рыночным игрокам не прибавили, в четверг снижение усилилось. Аукцион по размещению 3-летних бондов показал невысокий спрос даже на наиболее короткие из линейки размещаемых Минфином инструменты (что уж тут говорить о «длинных»). Да и вообще, видимо, на текущей неделе мы увидели в большей степени запаздывающий негативный импульс из прошлого. ОФЗ долго держали оборону, в то время как госбонды прочих развивающихся стран показывали заметные потери на фоне страхов относительно сворачивания программы количественного смягчения в Штатах.

Пока внешние риски не утихли и не появились свои внутренние спекулятивные идеи (следующее заседание ЦБ РФ по ставкам пройдёт только 13 сентября), наиболее оптимальной позицией, на наш взгляд, было бы сконцентрировать своё внимание на коротких корпоративных бондах с дюрацией до двух лет. Можно половину своего портфеля наполнить представителями банковского сектора, например, такими выпусками как (дюрация; доходность): Номос-Банк 11 (0.85 года; 9.06% годовых), МосковКредБанк БО-03 (1.57 года; 8.99% годовых), Газпромбанк БО-04 (1.28 года; 7.76% годовых), Зенит 10 (1.68 года; 8.21% годовых). Оставшуюся же половину можно выделить для коротких выпусков небанковских эмитентов, например: МТС 02 (2 года; 8.00% годовых), Алроса 23 (1.69 года; 7.94% годовых), Магнит БО-07 (1.9 года; 7.99% годовых), Сибметинвест 01 (1.08 года; 9.25% годовых). Предлагаемые выпуски уже отлично себя зарекомендовали в условиях внешней нестабильности, ожидаем от них дальнейшей позитивной отдачи. С длинными же (и от того сопряжёнными с большим риском бумагами) пока явно не стоит заигрываться.

Ближе к концу недели зампред Банка России Сергей Швецов, заявил о том, что «слухи об ослаблении рубля преувеличены». В этом есть своя истина. Действительно, после июньских высказываний министра финансов Антона Силуанова о том, что в августе начнут искусственно девальвировать рубль (целевые покупки валюты Минфином в резервный фонд) СМИ просто запестрили всевозможными спекуляциями на эту тему, очень часто беспочвенными. К такой мере стимулирования мы в принципе относимся крайне скептически, равно как и к возможностям Министерства диктовать рублю новые правила игры. Никто не отменял механизм валютных интервенций Банка России, который будет продолжать оказывать рублю поддержку в случае его дальнейшего ослабления (продавать валюту). Собственно Центробанк уже взял это за практику, активно продавая валюту в поддержку рубля. Такие интервенции не прекращались ни на 1 день с момента 30 мая 2013 г. Как правило их объём в последние месяцы не ниже 6.5 млрд рублей в день, а в отдельные дни превышает 10-миллиардный уровень. Кстати, подоспели вести и со стороны Минфина: Антон Силуанов сказал о том, что ведомство может купить валюты для нацфондов на 30-50 млрд руб. Как мы видим, сумма эта мала (соотнося её с объёмами интервенций ЦБ РФ) и не способна серьёзно покоробить рубль.

Динамика индикативных десятилетних облигаций ряда стран PIIGS:

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба