Прошедшая неделя оказалась в целом позитивной для мировых фондовых рынков. Индекс MSCI World прервал двухнедельное снижение и вырос на 1%, обновив максимум с начала 2008 г. В то же время, надо отметить, что торги на большинстве площадок проходили довольно волатильно. В первой половине недели на рынках господствовали пессимистичные настроения, связанные с усилениями ожиданий инвесторов относительно скорого начала сворачивания программ количественного стимулирования в США. Так, глава ФРБ Далласа Р. Фишер выступил с речью, в которой призвал рынки готовиться к неминуемому сокращению программы QE. Причем, согласно заявлению президента ФРБ Атланты Д. Локхарта, произойти это может с высокой степенью вероятности уже на декабрьском заседании ФРС.

Между тем, к концу недели опасения игроков по поводу раннего сокращения программ выкупа активов в Штатах значительно смягчились после выступления на слушаньях в Сенате США заместителя Б. Бернанке Д. Йеллен, которую Б. Обама выдвинул в качестве кандидатуры на пост будущего главы Федрезерва. По мнению Д. Йеллен, экономика страны и рынок труда «далеки от раскрытия своего потенциала», и в таких условиях снижать объемы стимулирования нецелесообразно. Кроме того, Д. Йеллен подтвердила, что даже после завершения программы выкупа облигаций базовая процентная ставка в США будет оставаться на близком к нулю уровне в течение длительного времени, поскольку ФРС не намерена слишком быстро отказываться от стимулирующих мер. Таким образом, преемственность монетарной политики американского регулятора после смены руководства, скорее всего, сохранится.

«Голубиные» заявления будущего главы ФРС были позитивно восприняты инвесторами, которые отреагировали всплеском спроса на рисковые активы. На этом фоне американские индексы Dow Jones и S&P 500 установили очередные рекорды, а японский Nikkei 225 впервые с мая превысил отметку 15 000 пунктов. Заметный рост продемонстрировали рынки Китая и Бразилии. В то же время, большинству европейских индексов, а также развивающимся рынкам в целом, включая и российские индексы, так и не удалось по итогам недели выйти в плюс. При этом российскому рынку не помогло даже существенное повышение цен на нефть, составившее за неделю более 3%.

Важных данных макроэкономической статистики на неделе выходило относительно немного, при этом они, по большей части, оставались вне поля зрения инвесторов на фоне спекуляций относительно QE в Штатах. Темпы роста экономики Еврозоны в 3-м квартале, согласно предварительной оценке, замедлились до 0.1% к/к. Таким образом, хотя формально рецессия в регионе завершилась, странам валютного блока по-прежнему приходится бороться с последствиями кризиса. Прежде всего, это высокая безработица, слабая динамика промпроизводства, очень низкая инфляция. Впрочем, на этом фоне на рынке усилились ожидания новых мер стимулирования экономики от ЕЦБ. В частности, по словам некоторых представителей регулятора, европейский ЦБ может ввести ряд новых решительных мер, включая запуск программы покупки активов, аналогичной программе QE от ФРС.

Несколько разочаровали новости из Китая, где на этой неделе завершился очередной пленум ЦК Компартии. Вопреки ожиданиям, в коммюнике по итогам пленума есть лишь общие фразы о намерении усилить роль рыночных механизмов в экономике, в то время как детали реформ не раскрываются. Впрочем, возможно, подробности принятой «дорожной карты» будут содержаться в полной версии отчета о результатах пленума, который, как ожидается, будет публикован на следующей неделе.

Евросоюз

Согласно заявлению главного экономиста ЕЦБ П. Прата, европейский регулятор может пойти на новые меры, чтобы стимулировать экономический рост в регионе и приблизить инфляцию к целевому уровню (инфляция в Еврозоне в октябре замедлилась до 0.7% при целевом уровне «ниже 2%», установленном на среднесрочную перспективу). В данный момент, подчеркнул П. Прат, ситуация в экономике Еврозоны не требует дополнительных мер стимулирования, а риски инфляции в целом сбалансированы. Но если будет нужно, ЕЦБ может предпринять новые шаги. В частности, регулятор может установить отрицательную ставку по депозитам, что «подтолкнет банки к кредитованию частного сектора, поддержит экономический рост и инфляцию». Помимо этого, ЕЦБ может провести новый раунд LTRO.

При этом П. Прат не исключил, что ЦБ может пойти на такие неожиданные для него, по мнению некоторых аналитиков, меры, как запуск программы покупки активов, чтобы снизить стоимость заимствования для частного сектора. По словам экономиста, ЕЦБ не может финансировать правительства, однако он не лишен возможности приобретать активы у банков, как и центробанк любой страны. Отметим, что до настоящего времени ЦБ Еврозоны отвергал идею масштабных покупок активов в качестве меры, направленной на стимулирование роста экономики.

Международное рейтинговое агентство S&P понизило рейтинг Франции до «AA» с «AA+». Прогноз по рейтингу изменен с «негативного» на «стабильный». Понижение рейтинга отражает мнение экспертов агентства о том, что «то подход французского правительства к бюджетным и структурным реформам, налоговой сфере, рынкам продуктов и услуг, а также рынку труда вряд ли существенно повысит среднесрочные перспективы роста экономики страны». Более того, в S&P полагают, что последовательные шаги властей Франции по увеличению и без того высоких налогов негативно сказываются на гибкости бюджета страны. При этом в пресс-релизе агентства отмечается неспособность правительства существенно сократить госрасходы.

«Стабильный» же прогноз по рейтингу Франции обусловлен мнением S&P о приверженности правительства сдерживанию госдолга, который, по оценкам агентства, достигнет пикового уровня в 86% ВВП в 2015 г. «Стабильный» прогноз также отражает невысокие шансы дальнейших рейтинговых действий S&P в отношении Франции в следующие два года.

Согласно предварительным данным Статистического управления Евросоюза, темпы роста экономики Еврозоны в 3-м квартале, как и ожидалось, замедлились до 0.1% к/к по сравнению с предыдущими тремя месяцами, когда подъем составил 0.3% к/к. В годовом выражении ВВП валютного блока сократился на 0.4% при консенсус-прогнозе снижения на 0.3%. Напомним, что европейская экономика вышла из рекордной по продолжительности (6 кварталов подряд) рецессии во 2-м квартале, однако страны региона по-прежнему борются с последствиями кризиса: безработица достигла рекордных 12.2%, инфляция замедлилась до минимума за четыре года. ВВП всех 28 государств ЕС в прошлом квартале вырос на 0.2% м/м и на 0.1% г/г.

Подъем германского ВВП в 3-м квартале замедлился до 0.3% к/к с 0.7% к/к во 2-м квартале, что совпало с ожиданиями рынка. Французская экономика потеряла 0.1% к/к при прогнозировавшемся нулевом изменении. В Италии рецессия длится уже 9-й квартал подряд. Согласно последнему прогнозу Еврокомиссии, ВВП Еврозоны снизится на 0.4% в 2013 г., но вырастет на 1.1% в 2014 г.

Независимый совет экономистов при правительстве Германии (так называемый «совет мудрецов», состоящий из пяти членов) улучшил оценку роста ВВП страны в 2013 г. до 0.4% по сравнению с предполагавшимися в марте 0.3%. Как ожидается, в 2014 г. рост немецкого ВВП составит 1.6%, при этом уровень безработицы опустится до 6.8% по сравнению с прогнозируемыми на текущий год 6.9%, а потребительская инфляция ускорится до 1.9% по сравнению с 1.5% в 2013 г. Отметим, что официальный прогноз руководства ФРГ относительно повышения ВВП в 2014 г. составляет 1.7%.

В 530-страничном документе, озаглавленном «Аргументы против ретроспективного взгляда на политику», «совет мудрецов» призвал правительство Германии воздержаться от законодательного введения в стране единого минимального размера оплаты труда, повышения налогов и ограничения роста арендной платы на жилье. По словам главы совета К. Шмидта, «в настоящий момент состояние экономики хорошее, однако мы опасаемся, что могут быть неверно намечены пути дальнейшего развития».

Объем промышленного производства в Еврозоне в сентябре снизился на 0.5% по сравнению с августом, что оказалось хуже прогнозов. В годовом выражении показатель вырос на 1.1%. Промпроизводство в крупнейшей экономике региона, Германии, снизилось на 0.8% м/м, во Франции − на 0.4% м/м. Немного лучше дела обстояли в южных странах Европы: в Италии и Испании в был зафиксирован рост на 0.2% м/м и 0.4% м/м, соответственно. Стоит, правда, отметить, что в Италии и Испании свою роль играет эффект низкой базы. Данные в очередной раз подтверждают, что восстановление экономики региона происходит медленно и стакивается с существенными трудностями.

США

Выступая в Банковском комитете Сената США, Д. Йеллен, выдвинутая Б. Обамой на пост будущего главы ФРС, дала понять, что будет придерживаться плана постепенного сворачивания количественного стимулирования в ближайшие месяцы, если американская экономика продолжит восстановление. По ее словам, определенное время для начала сокращения стимулов не назначено и будет зависеть от динамики экономических показателей. Д. Йеллен считает, что экономика страны и рынок труда пока «далеки от раскрытия своего потенциала» и должны еще усилиться перед тем, как ФРС сможет начать сокращение программы покупки активов.

В ходе слушаний Д. Йеллен также подтвердила, что даже после завершения программы выкупа облигаций базовая процентная ставка будет оставаться на близком к нулю уровне в течение длительного времени, поскольку ФРС не намерена слишком быстро отказываться от стимулирующей политики. По ее мнению, выгоды стимулирующей политики Федрезерва значительно перевешивают связанные с ней расходы. Кроме того, Д. Йеллен отвергла опасения некоторых экспертов относительно возможности формирования «пузыря» на рынке акций. Кандидат на пост главы ФРС признает, что фондовые рынки выросли «довольно сильно», но если посмотреть на традиционные показатели оценки акций, то котировки все еще далеки от территории, которая позволяет говорить о возможности формирования «пузырей».

Как ожидается, Банковский комитет проведет голосование по кандидатуре Д. Йеллен на следующей неделе, что откроет путь голосованию в Сенате. По всей вероятности, Д. Йеллен получит поддержку Сената, хотя некоторые республиканцы могут проголосовать против ее кандидатуры.

Агентство Moody’s завершило пересмотр рейтингов восьми крупнейших американских банков, начатый в августе этого года. В ходе пересмотра были снижены оценки надежности четырех банков − Morgan Stanley (понижен до «Baa2» c «Baa1»), Goldman Sachs (до «Baa1» с «A3»), JPMorgan (до «A3» c «A2») и Bank of New York (до «A1» с «A3»). При этом рейтинги Bank of America, Citigroup, State Street и Wells Fargo были подтверждены на прежних уровнях.

Основной причиной снижения рейтингов стали разрабатываемые в настоящее время финансовыми регуляторами США новые правила и процедуры, которые в будущем позволят отойти от принципа «too big to fail». Предполагается, что после принятия закона правительство больше не будет спасать банки за счет налогоплательщиков, то есть всю ответственность за финансовые риски банка будут брать на себя его акционеры.

Число рабочих мест в экономике США в октябре увеличилось на 204 тыс., существенно опередив консенсус-прогноз. При этом рост числа рабочих мест в сентябре был пересмотрен с повышением − со 148 тыс. до 163 тыс. Количество рабочих мест в частном секторе Штатов увеличилось в прошлом месяце на 212 тыс. при ожидавшемся повышении на 125 тыс. В производственном секторе страны количество рабочих мест поднялось на 19 тыс., максимальные с февраля. Предприятия розничной торговли наняли 44 тыс., число госслужащих сократилось на 8 тыс. человек. Рост рынка труда указывает на то, что американские компании готовы нанимать новых сотрудников, ожидая роста продаж, даже несмотря на приостановку работы федерального правительства в первой половине октября и нерешенность бюджетных вопросов.

Вместе с тем безработица в США в октябре, как и ожидалось, поднялась до 7.3% с 7.2% месяцем ранее, при этом доля участия населения страны в рабочей силе упала с сентябрьских 63.2% до минимальных с марта 1978 г. 62.8%. Средняя почасовая оплата труда в Штатах в прошлом месяце увеличилась на 0.1% м/м и на 2.2% г/г до $24.10. Средняя продолжительность рабочей недели не изменилась, составив 34.4 часа.

Производительность труда в США в 3-м квартале выросла на 1.9% к/к, что оказалось несколько меньше прогнозов. Стоимость рабочей силы в прошедшем квартале понизилась на 0.6% к/к, тогда как прогнозировалось снижение на 0.1% к/к. За 12 месяцев, закончившихся в сентябре, производительность труда практически не изменилась, притом что в 2000-2011 гг. среднегодовые темпы роста составляли 2.4%. По оценкам экспертов, работодателям Штатов необходимо повысить эффективность производства, чтобы добиться увеличения прибыли, поскольку рост потребительских расходов и капиталовложений по-прежнему не обеспечивает достаточно серьезного улучшения. Бизнес достиг лимитов эффективности действующих штатов сотрудников, что позволяет ожидать увеличения темпов найма в обозримом будущем с целью повышения продаж.

Экспорт из США в сентябре снизился на 0.2% м/м до $188.9 млрд., при этом наиболее заметно упали поставки за рубеж различных видов топлива, химикатов и угля. Импорт вырос на 1.2% м/м до $230.7 млрд. − максимума с ноября 2012 г. Закупки мобильных телефонов увеличились в сентябре на $915 млн., что в том числе было связано с выходом на рынок новых моделей iPhone. Также выросли поставки в США гражданских самолетов, полупроводников и компьютерных аксессуаров. Существенно выросли закупки автомобилей за рубежом − спрос на иномарки в США в сентябре поднялся на $887 млн. до исторического максимума в $27.1 млрд.

Как результат, дефицит внешнеторгового баланса США в сентябре увеличился на 8% м/м до максимальных с мая $41.8 млрд., при этом отрицательное сальдо внешней торговли с Китаем выросло с $29.89 млрд. в августе до рекордных $30.5 млрд. В торговых отношениях с Евросоюзом дефицит сократился с $9.77 млрд. до $8 млрд. Дефицит торгового баланса без учета энергоносителей вырос в позапрошлом месяце до $21.94 млрд. с пересмотренных $20.06 млрд. месяцем ранее.

Страны Азии, Россия, развивающиеся рынки

Темпы роста японской экономики в 3-м квартале замедлились до 1.9% в годовом исчислении с 3.8% г/г кварталом ранее, но превысили консенсус-прогноз. По сравнению со 2-м кварталом подъем составил 0.5% при ожидавшемся увеличении на 0.4% к/к. В заявлении правительства Японии отмечается, что экономический рост был достигнут в основном за счет масштабных бюджетных расходов на инфраструктурные проекты, а также за счет жилищного строительства. При этом внутренний спрос потребителей и инвестиции серьезного роста не показал. Так, потребительские расходы увеличились в июле-сентябре лишь на 0.1% к/к, а инвестиции бизнеса − на 0.2% к/к. Также отмечается замедление экспорта по сравнению с прошлым годом. Таким образом, экономике Японии могут потребоваться дополнительные меры стимулирования и ослабление государственного регулирования, чтобы подтолкнуть потребителей больше тратить, а компании – больше инвестировать в развитие производства.

По итогам завершившегося в Пекине 3-го пленума ЦК Компартии Китая власти решили повысить роль рыночных механизмов в экономике, но при этом заявили, что доминирующая позиции государства в экономической стратегии страны сохранится. Так, в тексте итогового коммюнике говорится, что в распределении ресурсов рынки будут играть «решающую» роль, но государственное участие в экономике останется «доминирующим». Подробностей каких-либо реформ пока не опубликовано, но можно предположить, что заявления китайских властей означают более рыночный и свободный подход к процентным ставкам, стоимости земель и энергоносителей без изменения центральной роли государственных предприятий. Из коммюнике следует, что будет создана специальная группа для координации и контроля политики согласно обновленным принципам. А о более конкретных мерах, вероятно, станет известно в ближайшие недели или месяцы.

Потребительские цены в Китае в октябре выросли на 3.2% в годовом выражении против 3.1% г/г в сентябре, продемонстрировав самый сильный подъем за 8 месяцев. Повышение показателя в основном объясняется подорожанием продуктов питания − цены на продовольствие в Поднебесной в октябре подскочили на 6.5% г/г, в том числе на свежие овощи − на 31.5% г/г. Вместе с тем инфляция в стране по-прежнему остается ниже целевого уровня 3.5%, установленного компартией Китая на текущий год.

Объем промышленного производства в Китае увеличился в октябре на 10.3% г/г, ускорившись после роста на 10.2% г/г в сентябре. Инвестиции в основные средства в КНР в отраслях за исключением сельского хозяйства прибавили 20.1% г/г. Розничные продажи в стране прошлом месяце увеличились на 13.3% в годовом выражении, как и в сентябре.

По итогам недели индексы волатильности умеренно понизились, обновив минимум с середины августа. Цены рисковых активов в целом увеличились. Важных данных макроэкономической статистики выходило немного, при этом они носили смешанный характер. Финансово-политическая информация, поступавшая на рынок, указала на существенное снижение внешнеполитических рисков для инвесторов. Мы ожидаем продолжения восстановления российских фондовых индикаторов на предстоящей неделе, хотя волатильность торгов, вероятно, останется на повышенном уровне. При этом мы также сохраняем позитивный взгляд на перспективы динамики котировок акций первого и второго эшелонов рынка в среднесрочном периоде.

Техническая картина по основным индексам и сырьевым товарам

Индекс ММВБ

Индекс ММВБ торгуется на уровне своих скользящих средних, что говорит о нейтральном настроении на рынке. Ближайшее сопротивление расположено в районе 1500 пунктов, далее 1540 пунктов. В случае снижения поддержкой выступит область 1450 пунктов, далее 1360 пунктов.

Индекс S&P 500

Индекс S&P 500 торгуется выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление расположено в районе 1790 пунктов, далее 1800 пунктов. В случае снижения целью движения выступит район 1720 пунктов, далее 1650 пунктов.

Нефть Brent

Котировки нефти Brent движутся выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление находится на уровне $108 за баррель, далее $110 за баррель. Ближайшая поддержка расположена на уровне $103 за баррель, при ее пробитии целью снижения может стать отметка $100 за баррель.

Золото

Котировки золота движутся чуть ниже своих скользящих средних, что говорит о негативном настроении на рынке. Ближайшее сопротивление расположено в районе $1360 за унцию, далее $1420 за унцию. Ближайшая поддержка лежит в районе $1260 за унцию, далее $1200 за унцию.

Пара EUR/USD

Котировки EUR/USD движутся выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление находится в районе 1.380, далее 1.420. В случае снижения уровнями поддержки станут отметки 1.334 и далее 1.310.

Магнит

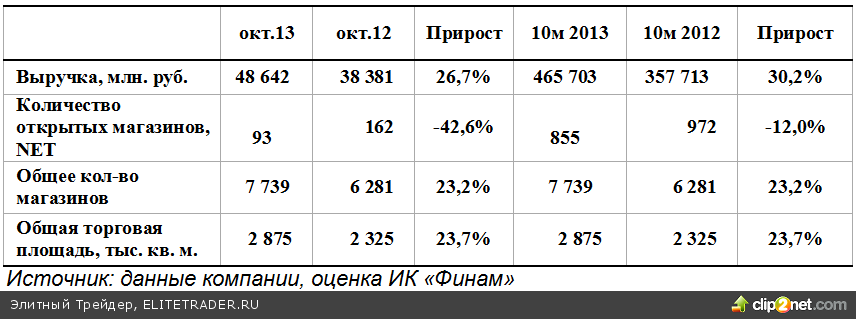

Событие. Магнит представил операционные результаты за октябрь и 10 месяцев 2013 г. Рост выручки в октябре составил 26.73% г/г. В течение этого месяца компания открыла (net) 93 магазина, при этом общее количество магазинов в сети составило 7 739 (6 880 «магазинов у дома», 150 гипермаркетов, 32 магазина «Магнит Семейный» и 677 магазинов косметики). Выручка в январе-октябре составила 465.7 млрд. руб., что означает рост в размере 30.19% по сравнению с аналогичным периодом прошлого года.

Комментарий. В октябре текущего года ритейлер несколько снизил темп роста выручки в годовом выражении по сравнению с предыдущими месяцами: рост выручки в октябре составил 26.7% г/г, а с начала года – 30.2% г/г. Тем не менее темп роста с начала года остается в рамках обновленного прогноза руководства компании на этот год (29-30%). Драйвером роста выручки остается сегмент гипермаркетов. В октябре выручка этого сегмента выросла на 39.4% г/г, с начала года прирост составил 42.4% г/г.

Темп роста сети в октябре (93 магазина) остался на уровне сентября текущего года (91 магазин), но ниже, чем в октябре прошлого года (162 магазина). Общая торговая площадь за год выросла на 23.7%. Наиболее высокими темпами росла сеть гипермаркетов, прирост площадей которой за год составил 34.2%.

Мы считаем, что опубликованные результаты нейтральны для котировок акций компании. Несмотря на небольшое снижение темпа роста выручки в октябре, он позволяет рассчитывать на то, что годовой прогноз по выручке будет выполнен. В то же время темп открытий магазинов остается на стабильном уровне, и мы считаем, что обновленный план руководства компании по открытию 1160 магазинов в текущем году также будет выполнен.

Камаз

Событие. Камаз представил результаты операционной деятельности по итогам 9 месяцев 2013 г. Объем продаж за этот период сократился на 10.6% г/г до 26 611 грузовых автомобилей и сборочных комплектов. На конец сентября доля Камаза на российском рынке грузовых автомобилей составила 45.6% (год назад этот показатель равнялся 34%). Совокупный объем российского рынка грузовых автомобилей массой 14-40 тонн по итогам 9 месяцев текущего года составил 57.3 тыс. шт., что на 33.4% меньше по сравнению с аналогичным периодом прошлого года.

Комментарий. Мы считаем, что опубликованные показатели окажут умеренно-негативное влияние на котировки компании. Рыночная конъюнктура в сегменте грузовиков продолжает ухудшаться, что негативно влияет на производственные и финансовые показатели компании.

Русал

Событие. Русал опубликовал результаты деятельности по МСФО за 3-й квартал 2013 г. Выпуск первичного алюминия компанией сократился на 3.8% к/к до 954 тыс. тонн, что связано с реализацией программы снижения объемов производства и обусловлено приостановкой производства на ряде заводов Группы. За 9 месяцев производство алюминия составило 2.953 млн. тонн (-5.8% г/г). В 3-м квартале Русал реализовал 969 тыс. тонн алюминия и сплавов (-5.9% к/к), при этом средняя цена реализации снизилась на 3.4% к/к до $2.078 тыс. за тонну. За 9 месяцев объем реализации алюминия и сплавов составил 2.967 млн. тонн при средней цене продаж на уровне $2.117 за тонну (-1.7% г/г).

Выручка Русала в 3-м квартале снизилась на 3.5% к/к до $2.432 млрд. Скорректированный показатель EBITDA составил $130 млн., снизившись на 25.3% к/к, при этом рентабельность по EBITDA опустилась на 1.6 п.п. до 5.3%. Нормализованный чистый убыток сократился на 36.5% к/к до $132 млн. В январе-сентябре выручка компании составила $7.635 млрд. (-7.6% г/г), EBITDA – $550 млн. (-20.7% г/г), нормализованный чистый убыток – $288 млн. против нормализованной чистой прибыли в размере $143 млн. за аналогичный период 2012 г. Чистый долг Русала на конец 3-го квартала составил $10.142 млрд., снизившись на 6.3% г/г.

Комментарий. Представленные финансовые результаты Русала оказались довольно слабыми, хотя и не стали особым сюрпризом для инвесторов, учитывая тяжелую ситуацию на мировом рынке алюминия. В то же время стоить отметить и положительные подвижки, выявленные в отчетности. Так, благодаря усилиям руководства по повышению эффективности бизнеса компании продолжила снижать себестоимость производства алюминия – в 3-м квартале показатель сократился на 2% к/к до $1.972 тыс. за тонну. Как результат, рентабельность алюминиевого сегмента по EBITDA за 9 месяцев составила 9.8%, что сравнимо с результатами других ведущих мировых производителей алюминия. Отметим также заметное сокращение нормализованного чистого убытка в 3-м квартале, несмотря на снижение мировых цен на алюминий. Чистый долг компании несколько понизился, однако долговая нагрузка по-прежнему остается очень высокой. Мы не ожидаем существенной реакции котировок бумаг Русала на обнародованные данные отчетности.

Газпром нефть

Событие. Газпром нефть отчиталась о результатах деятельности в 3-м квартале 213 г. по МСФО. Добыча углеводородов на предприятиях компании и с учетом долей в совместных предприятиях увеличилась на 0.9% к/к до 114.2 млн. бнэ, при этом производство нефти выросло на 2.6% к/к до 94.2 млн. баррелей. Объем нефтепереработки повысился на 0.6% к/к до 10.9 млн. тонн. Продажи нефтепродуктов через премиальные каналы возрос на 15.5% к/к до 6.8 млн. тонн. За 9 месяцев добыча углеводородов Газпром нефти выросла на 4% г/г до 339 млн. бнэ, что объясняется в основном существенным ростом добычи газа (+33.15 г/г до 372.9 млрд. куб. футов). Объемы переработки нефти снизились на 1.8% г/г до 32.1 млн. тонн вследствие проведения ремонта установки первичной переработки нефти на Омском НПЗ в сентябре и снижения объема переработки на Мозырском НПЗ.

Выручка компании в 3-м квартале увеличилась на 12% к/к до 402.3 млрд. руб. благодаря в основном существенному росту продаж нефтепродуктов на внутреннем рынке (+22.2% к/к до 180.5 млрд. руб.). Скорректированный показатель EBITDA вырос на 37.2% к/к до 101.4 млрд. руб., при этом рентабельность по EBITDA повысилась на 4.6 п.п. до 25.2%. Чистая прибыль в отчетном периоде подскочила на 51.2 к/к до 57.5 млрд. руб. За 9 месяцев текущего года выручка Газпром нефти составила 1 117.4 млрд. руб. (-0.7% г/г), скорректированная EBITDA – 251.9 млрд. руб. (+2.9% г/г), чистая прибыль – 135.2 млрд. руб. (+0.4% г/г).

Капвложения Газпром нефти в январе-сентябре возросли на 23.7% г/г до 142.4 млрд. руб. Рост показателя обусловлен в основном повышением инвестиций в сегменте добычи в связи с разработкой Новопортовского и Оренбургских месторождений, а также увеличением доля бурения горизонтальных скважин, имеющих большую стоимость. Свободный денежный поток за этот период составил 67.3 млрд. руб. Чистый долг за 9 месяцев сократился на 16.1% до 143.7 млрд. руб., что соответствует коэффициенту Чистый долг/EBITDA на уровне 0.46.

Комментарий. Отчетность Газпром нефти за 3-й квартал оказалась сильной, заметно превзойдя консенсус-прогноз по основным финансовым показателям. Благодаря улучшению конъюнктуры на рынках нефти и нефтепродуктов, обратному эффекту «ножниц Кудрина», связанному с запаздыванием роста экспортных пошлин по отношению к росту цен на нефть, а также увеличению физических объемов продаж нефтепродуктов через премиальные каналы сбыта компании удалось продемонстрировать существенный рост EBITDA и коэффициентов рентабельности. При этом по показателю EBITDA на баррель добычи ($27.1) Газпром нефти удалось обогнать отчитавшуюся ранее Роснефть ($23.9), что говорит о неплохой операционной эффективности. Из прочих моментов отчетности выделим существенную величину свободного денежного потока, а также заметное снижение долговой нагрузки. Мы ожидаем, что позитивные результаты за 3-й квартал будут оказывать поддержку котировкам акций Газпром нефти в ближайшие недели.

Мегафон

Событие. Мегафон представил финансовые результаты за 3-й квартал 2013 г. Выручка компании выросла на 9% г/г до 77.5 млрд. руб. Основным драйвером роста выручки стали услуги по беспроводной передаче данных, доходы от которых увеличились на 24.2% г/г до 12.6 млрд. руб. Кроме того, на 31.5% г/г до 4.7 млрд. руб. подскочили доходы от продажи оборудования и аксессуаров. Показатель EBITDA повысился на 10.5% г/г до 35.4 млрд. руб., при этом рентабельность по EBITDA прибавила 0.6 п.п. и составила 45.6%. Чистая прибыль выросла на 2.9% г/г до 15.3 млрд. руб. В январе-сентябре выручка Мегафона составила 217.5 млрд. руб. (+8.3% г/г), EBITDA – 102.1 млрд. руб. (+19.1% г/г) при рентабельности на уровне 46.9%, чистая прибыль – 41.5 млрд. руб. (+60.8% г/г).

Капвложения Мегафона по итогам 9 месяцев составили 23.3 млрд. руб., по итогам всего года компания ожидает величину показателя на уровне 50-55 млрд. руб. (прежняя оценка составляла 55-60 млрд. руб.). Свободный денежный поток в январе-сентябре составил 66.6 млрд. руб. Чистый долг с начала года снизился на 24% до 90.8 млрд. руб., что соответствует коэффициенту Чистый долг/EBITDA на уровне около 0.7х.

Число абонентов мобильной связи Мегафона на конец сентября составило 66.3 млн., повысившись за год на 5.6%. При этом число пользователей услуг мобильной передачи данных выросло на 15.9% г/г до 23.2 млн., и их доля в общей абонентской базе компании составила 34.9% против 31.8% год назад. Среднемесячная выручка на абонента (показатель ARPU) в 3-м квартале увеличилась на 3.6% г/г до 343 руб. ARPU в сегменте передачи данных вырос за год на 7.7% до 181 руб. при росте среднемесячного трафика на 30% г/г до 1.3 Гбайт.

Комментарий. Финансовые результаты Мегафона за 3-й квартал оказались сильными, превысив консенсус-прогноз. Компания продемонстрировала положительную динамику по всем направлениям деятельности, особенно заметный прогресс при этом был достигнут в сегменте мобильной передачи данных, где Мегафон остается одним из лидеров в РФ. Отметим, что в октябре Мегафон завершил сделку по покупке Скартела, что должно еще больше укрепить позиции компании в этом сегменте. Благодаря увеличению в выручке доли доходов от услуг с высокой добавленной стоимостью, а также усилиям менеджмента по повышению эффективности бизнеса, компания заметно нарастила рентабельность по EBITDA и повысила прогноз по данному показателю на весь год (до «44% или чуть более» с озвученных в начале года 42.5-44%). Из других моментов отчетности отметим невысокую и продолжающую снижаться долговую нагрузку, а также значительные свободные денежные потоки. Впрочем, последний показатель по итогам года, вероятно, будет несколько меньше, поскольку основные капвложения компании в году традиционно приходятся на 4-й квартал. Мы ожидаем, что хорошая отчетность поддержит котировки акций Мегафона в ближайшие недели.

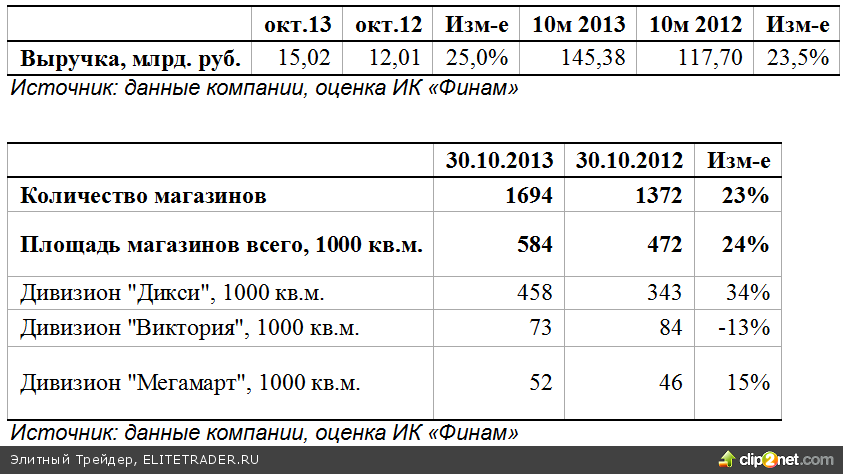

Дикси

Событие: Группа Дикси опубликовала отчет об операционных результатах за октябрь и 10 месяцев 2013 г. Выручка компании за 10 месяцев выросла на 23.5% по сравнению с аналогичным периодом прошлого года и составила 145.4 млрд. руб. Выручка Группы в октябре увеличилась на 25% г/г до 15 млрд. руб. По состоянию на 30 сентября под управлением ритейлера находилось 1 694 магазина, включая 1 580 «магазинов у дома «ДИКСИ», 82 магазина «Виктория», 1 магазин КЭШ и 31 «компактный гипермаркет «МегаМарт» и «МиниМарт».

Комментарий: Темп роста выручки в октябре (25% г/г) оказался чуть выше, чем в сентябре (24.2% г/г). Драйвером роста выручки по-прежнему является дивизион «ДИКСИ магазины у дома», выручка которого выросла в октябре на 35.9% г/г, а за 10 месяцев текущего года рост выручки этого дивизиона составил 47.5% г/г.

Динамика темпов роста сети за 10 месяцев оказалась несколько ниже прогноза руководства компании, данного в начале года. В сентябре руководство компании снизило свой прогноз по росту сети в этом году с 400 до 300-310 магазинов. За 10 месяцев текущего года количество открытий (net) составило 195 против 253 за аналогичный период прошлого года. Прирост площадей составил 24% г/г, наиболее высокими темпами росли площади дивизиона «ДИКСИ магазины у дома» (+34% г/г).

В целом опубликованная отчетность выглядит позитивно по отношению к текущим котировкам акций Группы. Темп роста выручки сохраняется на прогнозном уровне, в то же время динамика открытий магазинов соответствует обновленному прогнозу руководства компании.

Газпром

Событие. Газпром представил результаты деятельность по МСФО за январь-июнь 2013 г. Поставки газа концерном за этот период составили 246.5 млрд. куб. м. против 255.5 млрд. куб. м. в 1-м полугодии 2012 г. Снижение показателя связано с сокращением объемов продаж на внутреннем рынке (-7.4% г/г до 133.6 млрд. куб. м.) и в странах СНГ (-17.7% г/г до 27.4 млрд. куб. м.), при этом экспорт газа в страны дальнего зарубежья увеличился на 9.8% г/г до 85.5 млрд. куб. м.

Чистая выручка компании в 1-м полугодии увеличилась на 15% г/г до 2.568 трлн. руб. Чистая выручка от продаж газа при этом увеличилась на 19.6% г/г до 1.488 трлн. руб., от продаж продуктов нефтегазопереработки – на 17.5% г/г до 639.6 млрд. руб. Дополнительные 73.4 млрд. руб. в выручке обеспечил ретроактивный пересмотр цены на газ (в связи с уменьшением суммы ранее начисленного обязательства). Показатель EBITDA увеличился на 33.9% г/г до 1.064 трлн. руб., при этом рентабельность по EBITDA повысилась на 5.8 п.п. до 38.6%. Чистая прибыль за отчетный период составила 582.7 млрд. руб., что на 12.6% больше результата первых 6 месяцев 2012 г.

Капвложения Газпрома в 1-м полугодии уменьшились на 4% г/г до 546.4 млрд. руб. Свободный денежный поток, в отличие от аналогичного периода прошлого года, стал положительным и составил 89.1 млрд. руб. Чистый долг за полугодие снизился на 15% до 906.4 млрд. руб., что соответствует коэффициенту Чистый долг/EBITDA на уровне 0.4х.

Комментарий. Представленные результаты Газпрома за 1-е полугодие оказались неплохими, несколько лучше ожиданий рынка. Несмотря на снижение физических объемов продаж газа, компании удалось продемонстрировать повышение основных финансовых показателей, чему способствовало повышение цен на газ в РФ и Европе. Впрочем, надо отметить, что существенный рост выручки и EBITDA во многом объясняется влиянием разовой статьи доходов от снижения резервов под ретроактивные платежи. Позитивным моментом отчетности стал положительный денежный поток, что позволило компании несколько сократить долговую нагрузку. В то же время надо отметить, что Газпром традиционно выпускает отчетность с существенной задержкой по отношению к другим российским компаниям, которые уже отчитываются за 3-й квартал. Поэтому опубликованные финансовые показатели Газпрома, на наш взгляд, окажут лишь ограниченное влияние на котировки акций концерна.

Северсталь

Событие. Северсталь выпустила финансовую отчетность по МСФО за 3-й квартал 2013 г. Выручка компании сократилась на 6.5% к/к до $3.2 млрд. в связи со снижением физических объемов продаж и цен реализации в дивизионах «Северсталь российская сталь» и «Северсталь Ресурс». Между тем, показатель EBITDA вырос на 13.4% к/к до $543 млн., при этом рентабельность по EBITDA прибавила 3 п.п. и достигла 17%. Чистая прибыль в отчетном периоде составила $157 млн. против убытка в размере $44 млн. во 2-м квартале. За 9 месяцев текущего года выручка Северстали снизилась на -9.6% г/г до $9.9 млрд., показатель EBITDA – на 18.8% г/г до $1.5 млрд., а чистая прибыль упала почти в 6 раз до $157 млн. Отметим, что резкое падение чистой прибыли в январе-сентябре частично объясняется существенным убытком по курсовым разницам в размере $267 млн.

Капвложения Северстали за 9 месяцев сократились на 13.7% г/г до $844.2 млн., свободный денежный поток составил $365.9 млн. Чистый долг с начала года сократился на 1% до $3.9 млрд., что соответствует коэффициенту Чистый долг/EBITDA на уровне 2.2х.

В 4-м квартале руководство Северстали прогнозирует некоторое ослабление спроса на сталь в России и в США в связи с сезонными факторами. В то же время средние цены реализации должны остаться на относительно высоком уровне за счет восстанавливающегося спроса на европейских рынках. Цены на железную руду, как ожидается, немного снизятся, однако цены коксующегося угля должны остаться стабильными, при этом к концу года они могут немного подрасти. В целом результаты Северстали в 4-м квартале, по прогнозу менеджмента, будут сопоставимы с результатами 3-го квартала.

Комментарий. Финансовые результаты Северстали в 3-м квартале оказались сильными, заметно выше консенсус-прогноза по EBITDA и чистой прибыли. В условиях по-прежнему слабой конъюнктуры на рынках стали компания сосредоточилась на повышении эффективности бизнеса, что уже стало приносить очевидные дивиденды. Так, себестоимость продаж в дивизионе «Северсталь российская сталь» сократилась на 13.3% к/к, удельные издержки при производстве коксующегося угля − на 19.8% к/к, общехозяйственные и административные расходы − на 23.7% к/к. Как результат, Северсталь продемонстрировала существенный квартальный прирост EBITDA, несмотря на снижение выручки, при этом рентабельность по EBITDA стала максимальной со 2-го квартала 2012 г. Отметим также, что компании удалось сгенерировать неплохой положительный денежный поток, а долговая нагрузка остается на стабильном уровне. Мы ожидаем, что хорошая отчетность будет оказывать поддержку котировкам акций Северстали в ближайшие недели.

Между тем, к концу недели опасения игроков по поводу раннего сокращения программ выкупа активов в Штатах значительно смягчились после выступления на слушаньях в Сенате США заместителя Б. Бернанке Д. Йеллен, которую Б. Обама выдвинул в качестве кандидатуры на пост будущего главы Федрезерва. По мнению Д. Йеллен, экономика страны и рынок труда «далеки от раскрытия своего потенциала», и в таких условиях снижать объемы стимулирования нецелесообразно. Кроме того, Д. Йеллен подтвердила, что даже после завершения программы выкупа облигаций базовая процентная ставка в США будет оставаться на близком к нулю уровне в течение длительного времени, поскольку ФРС не намерена слишком быстро отказываться от стимулирующих мер. Таким образом, преемственность монетарной политики американского регулятора после смены руководства, скорее всего, сохранится.

«Голубиные» заявления будущего главы ФРС были позитивно восприняты инвесторами, которые отреагировали всплеском спроса на рисковые активы. На этом фоне американские индексы Dow Jones и S&P 500 установили очередные рекорды, а японский Nikkei 225 впервые с мая превысил отметку 15 000 пунктов. Заметный рост продемонстрировали рынки Китая и Бразилии. В то же время, большинству европейских индексов, а также развивающимся рынкам в целом, включая и российские индексы, так и не удалось по итогам недели выйти в плюс. При этом российскому рынку не помогло даже существенное повышение цен на нефть, составившее за неделю более 3%.

Важных данных макроэкономической статистики на неделе выходило относительно немного, при этом они, по большей части, оставались вне поля зрения инвесторов на фоне спекуляций относительно QE в Штатах. Темпы роста экономики Еврозоны в 3-м квартале, согласно предварительной оценке, замедлились до 0.1% к/к. Таким образом, хотя формально рецессия в регионе завершилась, странам валютного блока по-прежнему приходится бороться с последствиями кризиса. Прежде всего, это высокая безработица, слабая динамика промпроизводства, очень низкая инфляция. Впрочем, на этом фоне на рынке усилились ожидания новых мер стимулирования экономики от ЕЦБ. В частности, по словам некоторых представителей регулятора, европейский ЦБ может ввести ряд новых решительных мер, включая запуск программы покупки активов, аналогичной программе QE от ФРС.

Несколько разочаровали новости из Китая, где на этой неделе завершился очередной пленум ЦК Компартии. Вопреки ожиданиям, в коммюнике по итогам пленума есть лишь общие фразы о намерении усилить роль рыночных механизмов в экономике, в то время как детали реформ не раскрываются. Впрочем, возможно, подробности принятой «дорожной карты» будут содержаться в полной версии отчета о результатах пленума, который, как ожидается, будет публикован на следующей неделе.

Евросоюз

Согласно заявлению главного экономиста ЕЦБ П. Прата, европейский регулятор может пойти на новые меры, чтобы стимулировать экономический рост в регионе и приблизить инфляцию к целевому уровню (инфляция в Еврозоне в октябре замедлилась до 0.7% при целевом уровне «ниже 2%», установленном на среднесрочную перспективу). В данный момент, подчеркнул П. Прат, ситуация в экономике Еврозоны не требует дополнительных мер стимулирования, а риски инфляции в целом сбалансированы. Но если будет нужно, ЕЦБ может предпринять новые шаги. В частности, регулятор может установить отрицательную ставку по депозитам, что «подтолкнет банки к кредитованию частного сектора, поддержит экономический рост и инфляцию». Помимо этого, ЕЦБ может провести новый раунд LTRO.

При этом П. Прат не исключил, что ЦБ может пойти на такие неожиданные для него, по мнению некоторых аналитиков, меры, как запуск программы покупки активов, чтобы снизить стоимость заимствования для частного сектора. По словам экономиста, ЕЦБ не может финансировать правительства, однако он не лишен возможности приобретать активы у банков, как и центробанк любой страны. Отметим, что до настоящего времени ЦБ Еврозоны отвергал идею масштабных покупок активов в качестве меры, направленной на стимулирование роста экономики.

Международное рейтинговое агентство S&P понизило рейтинг Франции до «AA» с «AA+». Прогноз по рейтингу изменен с «негативного» на «стабильный». Понижение рейтинга отражает мнение экспертов агентства о том, что «то подход французского правительства к бюджетным и структурным реформам, налоговой сфере, рынкам продуктов и услуг, а также рынку труда вряд ли существенно повысит среднесрочные перспективы роста экономики страны». Более того, в S&P полагают, что последовательные шаги властей Франции по увеличению и без того высоких налогов негативно сказываются на гибкости бюджета страны. При этом в пресс-релизе агентства отмечается неспособность правительства существенно сократить госрасходы.

«Стабильный» же прогноз по рейтингу Франции обусловлен мнением S&P о приверженности правительства сдерживанию госдолга, который, по оценкам агентства, достигнет пикового уровня в 86% ВВП в 2015 г. «Стабильный» прогноз также отражает невысокие шансы дальнейших рейтинговых действий S&P в отношении Франции в следующие два года.

Согласно предварительным данным Статистического управления Евросоюза, темпы роста экономики Еврозоны в 3-м квартале, как и ожидалось, замедлились до 0.1% к/к по сравнению с предыдущими тремя месяцами, когда подъем составил 0.3% к/к. В годовом выражении ВВП валютного блока сократился на 0.4% при консенсус-прогнозе снижения на 0.3%. Напомним, что европейская экономика вышла из рекордной по продолжительности (6 кварталов подряд) рецессии во 2-м квартале, однако страны региона по-прежнему борются с последствиями кризиса: безработица достигла рекордных 12.2%, инфляция замедлилась до минимума за четыре года. ВВП всех 28 государств ЕС в прошлом квартале вырос на 0.2% м/м и на 0.1% г/г.

Подъем германского ВВП в 3-м квартале замедлился до 0.3% к/к с 0.7% к/к во 2-м квартале, что совпало с ожиданиями рынка. Французская экономика потеряла 0.1% к/к при прогнозировавшемся нулевом изменении. В Италии рецессия длится уже 9-й квартал подряд. Согласно последнему прогнозу Еврокомиссии, ВВП Еврозоны снизится на 0.4% в 2013 г., но вырастет на 1.1% в 2014 г.

Независимый совет экономистов при правительстве Германии (так называемый «совет мудрецов», состоящий из пяти членов) улучшил оценку роста ВВП страны в 2013 г. до 0.4% по сравнению с предполагавшимися в марте 0.3%. Как ожидается, в 2014 г. рост немецкого ВВП составит 1.6%, при этом уровень безработицы опустится до 6.8% по сравнению с прогнозируемыми на текущий год 6.9%, а потребительская инфляция ускорится до 1.9% по сравнению с 1.5% в 2013 г. Отметим, что официальный прогноз руководства ФРГ относительно повышения ВВП в 2014 г. составляет 1.7%.

В 530-страничном документе, озаглавленном «Аргументы против ретроспективного взгляда на политику», «совет мудрецов» призвал правительство Германии воздержаться от законодательного введения в стране единого минимального размера оплаты труда, повышения налогов и ограничения роста арендной платы на жилье. По словам главы совета К. Шмидта, «в настоящий момент состояние экономики хорошее, однако мы опасаемся, что могут быть неверно намечены пути дальнейшего развития».

Объем промышленного производства в Еврозоне в сентябре снизился на 0.5% по сравнению с августом, что оказалось хуже прогнозов. В годовом выражении показатель вырос на 1.1%. Промпроизводство в крупнейшей экономике региона, Германии, снизилось на 0.8% м/м, во Франции − на 0.4% м/м. Немного лучше дела обстояли в южных странах Европы: в Италии и Испании в был зафиксирован рост на 0.2% м/м и 0.4% м/м, соответственно. Стоит, правда, отметить, что в Италии и Испании свою роль играет эффект низкой базы. Данные в очередной раз подтверждают, что восстановление экономики региона происходит медленно и стакивается с существенными трудностями.

США

Выступая в Банковском комитете Сената США, Д. Йеллен, выдвинутая Б. Обамой на пост будущего главы ФРС, дала понять, что будет придерживаться плана постепенного сворачивания количественного стимулирования в ближайшие месяцы, если американская экономика продолжит восстановление. По ее словам, определенное время для начала сокращения стимулов не назначено и будет зависеть от динамики экономических показателей. Д. Йеллен считает, что экономика страны и рынок труда пока «далеки от раскрытия своего потенциала» и должны еще усилиться перед тем, как ФРС сможет начать сокращение программы покупки активов.

В ходе слушаний Д. Йеллен также подтвердила, что даже после завершения программы выкупа облигаций базовая процентная ставка будет оставаться на близком к нулю уровне в течение длительного времени, поскольку ФРС не намерена слишком быстро отказываться от стимулирующей политики. По ее мнению, выгоды стимулирующей политики Федрезерва значительно перевешивают связанные с ней расходы. Кроме того, Д. Йеллен отвергла опасения некоторых экспертов относительно возможности формирования «пузыря» на рынке акций. Кандидат на пост главы ФРС признает, что фондовые рынки выросли «довольно сильно», но если посмотреть на традиционные показатели оценки акций, то котировки все еще далеки от территории, которая позволяет говорить о возможности формирования «пузырей».

Как ожидается, Банковский комитет проведет голосование по кандидатуре Д. Йеллен на следующей неделе, что откроет путь голосованию в Сенате. По всей вероятности, Д. Йеллен получит поддержку Сената, хотя некоторые республиканцы могут проголосовать против ее кандидатуры.

Агентство Moody’s завершило пересмотр рейтингов восьми крупнейших американских банков, начатый в августе этого года. В ходе пересмотра были снижены оценки надежности четырех банков − Morgan Stanley (понижен до «Baa2» c «Baa1»), Goldman Sachs (до «Baa1» с «A3»), JPMorgan (до «A3» c «A2») и Bank of New York (до «A1» с «A3»). При этом рейтинги Bank of America, Citigroup, State Street и Wells Fargo были подтверждены на прежних уровнях.

Основной причиной снижения рейтингов стали разрабатываемые в настоящее время финансовыми регуляторами США новые правила и процедуры, которые в будущем позволят отойти от принципа «too big to fail». Предполагается, что после принятия закона правительство больше не будет спасать банки за счет налогоплательщиков, то есть всю ответственность за финансовые риски банка будут брать на себя его акционеры.

Число рабочих мест в экономике США в октябре увеличилось на 204 тыс., существенно опередив консенсус-прогноз. При этом рост числа рабочих мест в сентябре был пересмотрен с повышением − со 148 тыс. до 163 тыс. Количество рабочих мест в частном секторе Штатов увеличилось в прошлом месяце на 212 тыс. при ожидавшемся повышении на 125 тыс. В производственном секторе страны количество рабочих мест поднялось на 19 тыс., максимальные с февраля. Предприятия розничной торговли наняли 44 тыс., число госслужащих сократилось на 8 тыс. человек. Рост рынка труда указывает на то, что американские компании готовы нанимать новых сотрудников, ожидая роста продаж, даже несмотря на приостановку работы федерального правительства в первой половине октября и нерешенность бюджетных вопросов.

Вместе с тем безработица в США в октябре, как и ожидалось, поднялась до 7.3% с 7.2% месяцем ранее, при этом доля участия населения страны в рабочей силе упала с сентябрьских 63.2% до минимальных с марта 1978 г. 62.8%. Средняя почасовая оплата труда в Штатах в прошлом месяце увеличилась на 0.1% м/м и на 2.2% г/г до $24.10. Средняя продолжительность рабочей недели не изменилась, составив 34.4 часа.

Производительность труда в США в 3-м квартале выросла на 1.9% к/к, что оказалось несколько меньше прогнозов. Стоимость рабочей силы в прошедшем квартале понизилась на 0.6% к/к, тогда как прогнозировалось снижение на 0.1% к/к. За 12 месяцев, закончившихся в сентябре, производительность труда практически не изменилась, притом что в 2000-2011 гг. среднегодовые темпы роста составляли 2.4%. По оценкам экспертов, работодателям Штатов необходимо повысить эффективность производства, чтобы добиться увеличения прибыли, поскольку рост потребительских расходов и капиталовложений по-прежнему не обеспечивает достаточно серьезного улучшения. Бизнес достиг лимитов эффективности действующих штатов сотрудников, что позволяет ожидать увеличения темпов найма в обозримом будущем с целью повышения продаж.

Экспорт из США в сентябре снизился на 0.2% м/м до $188.9 млрд., при этом наиболее заметно упали поставки за рубеж различных видов топлива, химикатов и угля. Импорт вырос на 1.2% м/м до $230.7 млрд. − максимума с ноября 2012 г. Закупки мобильных телефонов увеличились в сентябре на $915 млн., что в том числе было связано с выходом на рынок новых моделей iPhone. Также выросли поставки в США гражданских самолетов, полупроводников и компьютерных аксессуаров. Существенно выросли закупки автомобилей за рубежом − спрос на иномарки в США в сентябре поднялся на $887 млн. до исторического максимума в $27.1 млрд.

Как результат, дефицит внешнеторгового баланса США в сентябре увеличился на 8% м/м до максимальных с мая $41.8 млрд., при этом отрицательное сальдо внешней торговли с Китаем выросло с $29.89 млрд. в августе до рекордных $30.5 млрд. В торговых отношениях с Евросоюзом дефицит сократился с $9.77 млрд. до $8 млрд. Дефицит торгового баланса без учета энергоносителей вырос в позапрошлом месяце до $21.94 млрд. с пересмотренных $20.06 млрд. месяцем ранее.

Страны Азии, Россия, развивающиеся рынки

Темпы роста японской экономики в 3-м квартале замедлились до 1.9% в годовом исчислении с 3.8% г/г кварталом ранее, но превысили консенсус-прогноз. По сравнению со 2-м кварталом подъем составил 0.5% при ожидавшемся увеличении на 0.4% к/к. В заявлении правительства Японии отмечается, что экономический рост был достигнут в основном за счет масштабных бюджетных расходов на инфраструктурные проекты, а также за счет жилищного строительства. При этом внутренний спрос потребителей и инвестиции серьезного роста не показал. Так, потребительские расходы увеличились в июле-сентябре лишь на 0.1% к/к, а инвестиции бизнеса − на 0.2% к/к. Также отмечается замедление экспорта по сравнению с прошлым годом. Таким образом, экономике Японии могут потребоваться дополнительные меры стимулирования и ослабление государственного регулирования, чтобы подтолкнуть потребителей больше тратить, а компании – больше инвестировать в развитие производства.

По итогам завершившегося в Пекине 3-го пленума ЦК Компартии Китая власти решили повысить роль рыночных механизмов в экономике, но при этом заявили, что доминирующая позиции государства в экономической стратегии страны сохранится. Так, в тексте итогового коммюнике говорится, что в распределении ресурсов рынки будут играть «решающую» роль, но государственное участие в экономике останется «доминирующим». Подробностей каких-либо реформ пока не опубликовано, но можно предположить, что заявления китайских властей означают более рыночный и свободный подход к процентным ставкам, стоимости земель и энергоносителей без изменения центральной роли государственных предприятий. Из коммюнике следует, что будет создана специальная группа для координации и контроля политики согласно обновленным принципам. А о более конкретных мерах, вероятно, станет известно в ближайшие недели или месяцы.

Потребительские цены в Китае в октябре выросли на 3.2% в годовом выражении против 3.1% г/г в сентябре, продемонстрировав самый сильный подъем за 8 месяцев. Повышение показателя в основном объясняется подорожанием продуктов питания − цены на продовольствие в Поднебесной в октябре подскочили на 6.5% г/г, в том числе на свежие овощи − на 31.5% г/г. Вместе с тем инфляция в стране по-прежнему остается ниже целевого уровня 3.5%, установленного компартией Китая на текущий год.

Объем промышленного производства в Китае увеличился в октябре на 10.3% г/г, ускорившись после роста на 10.2% г/г в сентябре. Инвестиции в основные средства в КНР в отраслях за исключением сельского хозяйства прибавили 20.1% г/г. Розничные продажи в стране прошлом месяце увеличились на 13.3% в годовом выражении, как и в сентябре.

По итогам недели индексы волатильности умеренно понизились, обновив минимум с середины августа. Цены рисковых активов в целом увеличились. Важных данных макроэкономической статистики выходило немного, при этом они носили смешанный характер. Финансово-политическая информация, поступавшая на рынок, указала на существенное снижение внешнеполитических рисков для инвесторов. Мы ожидаем продолжения восстановления российских фондовых индикаторов на предстоящей неделе, хотя волатильность торгов, вероятно, останется на повышенном уровне. При этом мы также сохраняем позитивный взгляд на перспективы динамики котировок акций первого и второго эшелонов рынка в среднесрочном периоде.

Техническая картина по основным индексам и сырьевым товарам

Индекс ММВБ

Индекс ММВБ торгуется на уровне своих скользящих средних, что говорит о нейтральном настроении на рынке. Ближайшее сопротивление расположено в районе 1500 пунктов, далее 1540 пунктов. В случае снижения поддержкой выступит область 1450 пунктов, далее 1360 пунктов.

Индекс S&P 500

Индекс S&P 500 торгуется выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление расположено в районе 1790 пунктов, далее 1800 пунктов. В случае снижения целью движения выступит район 1720 пунктов, далее 1650 пунктов.

Нефть Brent

Котировки нефти Brent движутся выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление находится на уровне $108 за баррель, далее $110 за баррель. Ближайшая поддержка расположена на уровне $103 за баррель, при ее пробитии целью снижения может стать отметка $100 за баррель.

Золото

Котировки золота движутся чуть ниже своих скользящих средних, что говорит о негативном настроении на рынке. Ближайшее сопротивление расположено в районе $1360 за унцию, далее $1420 за унцию. Ближайшая поддержка лежит в районе $1260 за унцию, далее $1200 за унцию.

Пара EUR/USD

Котировки EUR/USD движутся выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление находится в районе 1.380, далее 1.420. В случае снижения уровнями поддержки станут отметки 1.334 и далее 1.310.

Магнит

Событие. Магнит представил операционные результаты за октябрь и 10 месяцев 2013 г. Рост выручки в октябре составил 26.73% г/г. В течение этого месяца компания открыла (net) 93 магазина, при этом общее количество магазинов в сети составило 7 739 (6 880 «магазинов у дома», 150 гипермаркетов, 32 магазина «Магнит Семейный» и 677 магазинов косметики). Выручка в январе-октябре составила 465.7 млрд. руб., что означает рост в размере 30.19% по сравнению с аналогичным периодом прошлого года.

Комментарий. В октябре текущего года ритейлер несколько снизил темп роста выручки в годовом выражении по сравнению с предыдущими месяцами: рост выручки в октябре составил 26.7% г/г, а с начала года – 30.2% г/г. Тем не менее темп роста с начала года остается в рамках обновленного прогноза руководства компании на этот год (29-30%). Драйвером роста выручки остается сегмент гипермаркетов. В октябре выручка этого сегмента выросла на 39.4% г/г, с начала года прирост составил 42.4% г/г.

Темп роста сети в октябре (93 магазина) остался на уровне сентября текущего года (91 магазин), но ниже, чем в октябре прошлого года (162 магазина). Общая торговая площадь за год выросла на 23.7%. Наиболее высокими темпами росла сеть гипермаркетов, прирост площадей которой за год составил 34.2%.

Мы считаем, что опубликованные результаты нейтральны для котировок акций компании. Несмотря на небольшое снижение темпа роста выручки в октябре, он позволяет рассчитывать на то, что годовой прогноз по выручке будет выполнен. В то же время темп открытий магазинов остается на стабильном уровне, и мы считаем, что обновленный план руководства компании по открытию 1160 магазинов в текущем году также будет выполнен.

Камаз

Событие. Камаз представил результаты операционной деятельности по итогам 9 месяцев 2013 г. Объем продаж за этот период сократился на 10.6% г/г до 26 611 грузовых автомобилей и сборочных комплектов. На конец сентября доля Камаза на российском рынке грузовых автомобилей составила 45.6% (год назад этот показатель равнялся 34%). Совокупный объем российского рынка грузовых автомобилей массой 14-40 тонн по итогам 9 месяцев текущего года составил 57.3 тыс. шт., что на 33.4% меньше по сравнению с аналогичным периодом прошлого года.

Комментарий. Мы считаем, что опубликованные показатели окажут умеренно-негативное влияние на котировки компании. Рыночная конъюнктура в сегменте грузовиков продолжает ухудшаться, что негативно влияет на производственные и финансовые показатели компании.

Русал

Событие. Русал опубликовал результаты деятельности по МСФО за 3-й квартал 2013 г. Выпуск первичного алюминия компанией сократился на 3.8% к/к до 954 тыс. тонн, что связано с реализацией программы снижения объемов производства и обусловлено приостановкой производства на ряде заводов Группы. За 9 месяцев производство алюминия составило 2.953 млн. тонн (-5.8% г/г). В 3-м квартале Русал реализовал 969 тыс. тонн алюминия и сплавов (-5.9% к/к), при этом средняя цена реализации снизилась на 3.4% к/к до $2.078 тыс. за тонну. За 9 месяцев объем реализации алюминия и сплавов составил 2.967 млн. тонн при средней цене продаж на уровне $2.117 за тонну (-1.7% г/г).

Выручка Русала в 3-м квартале снизилась на 3.5% к/к до $2.432 млрд. Скорректированный показатель EBITDA составил $130 млн., снизившись на 25.3% к/к, при этом рентабельность по EBITDA опустилась на 1.6 п.п. до 5.3%. Нормализованный чистый убыток сократился на 36.5% к/к до $132 млн. В январе-сентябре выручка компании составила $7.635 млрд. (-7.6% г/г), EBITDA – $550 млн. (-20.7% г/г), нормализованный чистый убыток – $288 млн. против нормализованной чистой прибыли в размере $143 млн. за аналогичный период 2012 г. Чистый долг Русала на конец 3-го квартала составил $10.142 млрд., снизившись на 6.3% г/г.

Комментарий. Представленные финансовые результаты Русала оказались довольно слабыми, хотя и не стали особым сюрпризом для инвесторов, учитывая тяжелую ситуацию на мировом рынке алюминия. В то же время стоить отметить и положительные подвижки, выявленные в отчетности. Так, благодаря усилиям руководства по повышению эффективности бизнеса компании продолжила снижать себестоимость производства алюминия – в 3-м квартале показатель сократился на 2% к/к до $1.972 тыс. за тонну. Как результат, рентабельность алюминиевого сегмента по EBITDA за 9 месяцев составила 9.8%, что сравнимо с результатами других ведущих мировых производителей алюминия. Отметим также заметное сокращение нормализованного чистого убытка в 3-м квартале, несмотря на снижение мировых цен на алюминий. Чистый долг компании несколько понизился, однако долговая нагрузка по-прежнему остается очень высокой. Мы не ожидаем существенной реакции котировок бумаг Русала на обнародованные данные отчетности.

Газпром нефть

Событие. Газпром нефть отчиталась о результатах деятельности в 3-м квартале 213 г. по МСФО. Добыча углеводородов на предприятиях компании и с учетом долей в совместных предприятиях увеличилась на 0.9% к/к до 114.2 млн. бнэ, при этом производство нефти выросло на 2.6% к/к до 94.2 млн. баррелей. Объем нефтепереработки повысился на 0.6% к/к до 10.9 млн. тонн. Продажи нефтепродуктов через премиальные каналы возрос на 15.5% к/к до 6.8 млн. тонн. За 9 месяцев добыча углеводородов Газпром нефти выросла на 4% г/г до 339 млн. бнэ, что объясняется в основном существенным ростом добычи газа (+33.15 г/г до 372.9 млрд. куб. футов). Объемы переработки нефти снизились на 1.8% г/г до 32.1 млн. тонн вследствие проведения ремонта установки первичной переработки нефти на Омском НПЗ в сентябре и снижения объема переработки на Мозырском НПЗ.

Выручка компании в 3-м квартале увеличилась на 12% к/к до 402.3 млрд. руб. благодаря в основном существенному росту продаж нефтепродуктов на внутреннем рынке (+22.2% к/к до 180.5 млрд. руб.). Скорректированный показатель EBITDA вырос на 37.2% к/к до 101.4 млрд. руб., при этом рентабельность по EBITDA повысилась на 4.6 п.п. до 25.2%. Чистая прибыль в отчетном периоде подскочила на 51.2 к/к до 57.5 млрд. руб. За 9 месяцев текущего года выручка Газпром нефти составила 1 117.4 млрд. руб. (-0.7% г/г), скорректированная EBITDA – 251.9 млрд. руб. (+2.9% г/г), чистая прибыль – 135.2 млрд. руб. (+0.4% г/г).

Капвложения Газпром нефти в январе-сентябре возросли на 23.7% г/г до 142.4 млрд. руб. Рост показателя обусловлен в основном повышением инвестиций в сегменте добычи в связи с разработкой Новопортовского и Оренбургских месторождений, а также увеличением доля бурения горизонтальных скважин, имеющих большую стоимость. Свободный денежный поток за этот период составил 67.3 млрд. руб. Чистый долг за 9 месяцев сократился на 16.1% до 143.7 млрд. руб., что соответствует коэффициенту Чистый долг/EBITDA на уровне 0.46.

Комментарий. Отчетность Газпром нефти за 3-й квартал оказалась сильной, заметно превзойдя консенсус-прогноз по основным финансовым показателям. Благодаря улучшению конъюнктуры на рынках нефти и нефтепродуктов, обратному эффекту «ножниц Кудрина», связанному с запаздыванием роста экспортных пошлин по отношению к росту цен на нефть, а также увеличению физических объемов продаж нефтепродуктов через премиальные каналы сбыта компании удалось продемонстрировать существенный рост EBITDA и коэффициентов рентабельности. При этом по показателю EBITDA на баррель добычи ($27.1) Газпром нефти удалось обогнать отчитавшуюся ранее Роснефть ($23.9), что говорит о неплохой операционной эффективности. Из прочих моментов отчетности выделим существенную величину свободного денежного потока, а также заметное снижение долговой нагрузки. Мы ожидаем, что позитивные результаты за 3-й квартал будут оказывать поддержку котировкам акций Газпром нефти в ближайшие недели.

Мегафон

Событие. Мегафон представил финансовые результаты за 3-й квартал 2013 г. Выручка компании выросла на 9% г/г до 77.5 млрд. руб. Основным драйвером роста выручки стали услуги по беспроводной передаче данных, доходы от которых увеличились на 24.2% г/г до 12.6 млрд. руб. Кроме того, на 31.5% г/г до 4.7 млрд. руб. подскочили доходы от продажи оборудования и аксессуаров. Показатель EBITDA повысился на 10.5% г/г до 35.4 млрд. руб., при этом рентабельность по EBITDA прибавила 0.6 п.п. и составила 45.6%. Чистая прибыль выросла на 2.9% г/г до 15.3 млрд. руб. В январе-сентябре выручка Мегафона составила 217.5 млрд. руб. (+8.3% г/г), EBITDA – 102.1 млрд. руб. (+19.1% г/г) при рентабельности на уровне 46.9%, чистая прибыль – 41.5 млрд. руб. (+60.8% г/г).

Капвложения Мегафона по итогам 9 месяцев составили 23.3 млрд. руб., по итогам всего года компания ожидает величину показателя на уровне 50-55 млрд. руб. (прежняя оценка составляла 55-60 млрд. руб.). Свободный денежный поток в январе-сентябре составил 66.6 млрд. руб. Чистый долг с начала года снизился на 24% до 90.8 млрд. руб., что соответствует коэффициенту Чистый долг/EBITDA на уровне около 0.7х.

Число абонентов мобильной связи Мегафона на конец сентября составило 66.3 млн., повысившись за год на 5.6%. При этом число пользователей услуг мобильной передачи данных выросло на 15.9% г/г до 23.2 млн., и их доля в общей абонентской базе компании составила 34.9% против 31.8% год назад. Среднемесячная выручка на абонента (показатель ARPU) в 3-м квартале увеличилась на 3.6% г/г до 343 руб. ARPU в сегменте передачи данных вырос за год на 7.7% до 181 руб. при росте среднемесячного трафика на 30% г/г до 1.3 Гбайт.

Комментарий. Финансовые результаты Мегафона за 3-й квартал оказались сильными, превысив консенсус-прогноз. Компания продемонстрировала положительную динамику по всем направлениям деятельности, особенно заметный прогресс при этом был достигнут в сегменте мобильной передачи данных, где Мегафон остается одним из лидеров в РФ. Отметим, что в октябре Мегафон завершил сделку по покупке Скартела, что должно еще больше укрепить позиции компании в этом сегменте. Благодаря увеличению в выручке доли доходов от услуг с высокой добавленной стоимостью, а также усилиям менеджмента по повышению эффективности бизнеса, компания заметно нарастила рентабельность по EBITDA и повысила прогноз по данному показателю на весь год (до «44% или чуть более» с озвученных в начале года 42.5-44%). Из других моментов отчетности отметим невысокую и продолжающую снижаться долговую нагрузку, а также значительные свободные денежные потоки. Впрочем, последний показатель по итогам года, вероятно, будет несколько меньше, поскольку основные капвложения компании в году традиционно приходятся на 4-й квартал. Мы ожидаем, что хорошая отчетность поддержит котировки акций Мегафона в ближайшие недели.

Дикси

Событие: Группа Дикси опубликовала отчет об операционных результатах за октябрь и 10 месяцев 2013 г. Выручка компании за 10 месяцев выросла на 23.5% по сравнению с аналогичным периодом прошлого года и составила 145.4 млрд. руб. Выручка Группы в октябре увеличилась на 25% г/г до 15 млрд. руб. По состоянию на 30 сентября под управлением ритейлера находилось 1 694 магазина, включая 1 580 «магазинов у дома «ДИКСИ», 82 магазина «Виктория», 1 магазин КЭШ и 31 «компактный гипермаркет «МегаМарт» и «МиниМарт».

Комментарий: Темп роста выручки в октябре (25% г/г) оказался чуть выше, чем в сентябре (24.2% г/г). Драйвером роста выручки по-прежнему является дивизион «ДИКСИ магазины у дома», выручка которого выросла в октябре на 35.9% г/г, а за 10 месяцев текущего года рост выручки этого дивизиона составил 47.5% г/г.

Динамика темпов роста сети за 10 месяцев оказалась несколько ниже прогноза руководства компании, данного в начале года. В сентябре руководство компании снизило свой прогноз по росту сети в этом году с 400 до 300-310 магазинов. За 10 месяцев текущего года количество открытий (net) составило 195 против 253 за аналогичный период прошлого года. Прирост площадей составил 24% г/г, наиболее высокими темпами росли площади дивизиона «ДИКСИ магазины у дома» (+34% г/г).

В целом опубликованная отчетность выглядит позитивно по отношению к текущим котировкам акций Группы. Темп роста выручки сохраняется на прогнозном уровне, в то же время динамика открытий магазинов соответствует обновленному прогнозу руководства компании.

Газпром

Событие. Газпром представил результаты деятельность по МСФО за январь-июнь 2013 г. Поставки газа концерном за этот период составили 246.5 млрд. куб. м. против 255.5 млрд. куб. м. в 1-м полугодии 2012 г. Снижение показателя связано с сокращением объемов продаж на внутреннем рынке (-7.4% г/г до 133.6 млрд. куб. м.) и в странах СНГ (-17.7% г/г до 27.4 млрд. куб. м.), при этом экспорт газа в страны дальнего зарубежья увеличился на 9.8% г/г до 85.5 млрд. куб. м.

Чистая выручка компании в 1-м полугодии увеличилась на 15% г/г до 2.568 трлн. руб. Чистая выручка от продаж газа при этом увеличилась на 19.6% г/г до 1.488 трлн. руб., от продаж продуктов нефтегазопереработки – на 17.5% г/г до 639.6 млрд. руб. Дополнительные 73.4 млрд. руб. в выручке обеспечил ретроактивный пересмотр цены на газ (в связи с уменьшением суммы ранее начисленного обязательства). Показатель EBITDA увеличился на 33.9% г/г до 1.064 трлн. руб., при этом рентабельность по EBITDA повысилась на 5.8 п.п. до 38.6%. Чистая прибыль за отчетный период составила 582.7 млрд. руб., что на 12.6% больше результата первых 6 месяцев 2012 г.

Капвложения Газпрома в 1-м полугодии уменьшились на 4% г/г до 546.4 млрд. руб. Свободный денежный поток, в отличие от аналогичного периода прошлого года, стал положительным и составил 89.1 млрд. руб. Чистый долг за полугодие снизился на 15% до 906.4 млрд. руб., что соответствует коэффициенту Чистый долг/EBITDA на уровне 0.4х.

Комментарий. Представленные результаты Газпрома за 1-е полугодие оказались неплохими, несколько лучше ожиданий рынка. Несмотря на снижение физических объемов продаж газа, компании удалось продемонстрировать повышение основных финансовых показателей, чему способствовало повышение цен на газ в РФ и Европе. Впрочем, надо отметить, что существенный рост выручки и EBITDA во многом объясняется влиянием разовой статьи доходов от снижения резервов под ретроактивные платежи. Позитивным моментом отчетности стал положительный денежный поток, что позволило компании несколько сократить долговую нагрузку. В то же время надо отметить, что Газпром традиционно выпускает отчетность с существенной задержкой по отношению к другим российским компаниям, которые уже отчитываются за 3-й квартал. Поэтому опубликованные финансовые показатели Газпрома, на наш взгляд, окажут лишь ограниченное влияние на котировки акций концерна.

Северсталь

Событие. Северсталь выпустила финансовую отчетность по МСФО за 3-й квартал 2013 г. Выручка компании сократилась на 6.5% к/к до $3.2 млрд. в связи со снижением физических объемов продаж и цен реализации в дивизионах «Северсталь российская сталь» и «Северсталь Ресурс». Между тем, показатель EBITDA вырос на 13.4% к/к до $543 млн., при этом рентабельность по EBITDA прибавила 3 п.п. и достигла 17%. Чистая прибыль в отчетном периоде составила $157 млн. против убытка в размере $44 млн. во 2-м квартале. За 9 месяцев текущего года выручка Северстали снизилась на -9.6% г/г до $9.9 млрд., показатель EBITDA – на 18.8% г/г до $1.5 млрд., а чистая прибыль упала почти в 6 раз до $157 млн. Отметим, что резкое падение чистой прибыли в январе-сентябре частично объясняется существенным убытком по курсовым разницам в размере $267 млн.

Капвложения Северстали за 9 месяцев сократились на 13.7% г/г до $844.2 млн., свободный денежный поток составил $365.9 млн. Чистый долг с начала года сократился на 1% до $3.9 млрд., что соответствует коэффициенту Чистый долг/EBITDA на уровне 2.2х.

В 4-м квартале руководство Северстали прогнозирует некоторое ослабление спроса на сталь в России и в США в связи с сезонными факторами. В то же время средние цены реализации должны остаться на относительно высоком уровне за счет восстанавливающегося спроса на европейских рынках. Цены на железную руду, как ожидается, немного снизятся, однако цены коксующегося угля должны остаться стабильными, при этом к концу года они могут немного подрасти. В целом результаты Северстали в 4-м квартале, по прогнозу менеджмента, будут сопоставимы с результатами 3-го квартала.

Комментарий. Финансовые результаты Северстали в 3-м квартале оказались сильными, заметно выше консенсус-прогноза по EBITDA и чистой прибыли. В условиях по-прежнему слабой конъюнктуры на рынках стали компания сосредоточилась на повышении эффективности бизнеса, что уже стало приносить очевидные дивиденды. Так, себестоимость продаж в дивизионе «Северсталь российская сталь» сократилась на 13.3% к/к, удельные издержки при производстве коксующегося угля − на 19.8% к/к, общехозяйственные и административные расходы − на 23.7% к/к. Как результат, Северсталь продемонстрировала существенный квартальный прирост EBITDA, несмотря на снижение выручки, при этом рентабельность по EBITDA стала максимальной со 2-го квартала 2012 г. Отметим также, что компании удалось сгенерировать неплохой положительный денежный поток, а долговая нагрузка остается на стабильном уровне. Мы ожидаем, что хорошая отчетность будет оказывать поддержку котировкам акций Северстали в ближайшие недели.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба