Сегодня, 10 декабря, утром были опубликованы индекс деловой активности в промышленности и индекс потребительского оптимизма Японии, объемы ипотечного кредитования и индекс деловой уверенности Австралии. В течение дня выйдет промышленное производство и розничные продажи Китая (9:30), заказы на продукцию машиностроения Японии (10:00). Также будет опубликовано промышленное производство Франции (11:45), Италии (13:00), Великобритании (13:30). В 14:00 будет обнародован ВВП Италии за третий квартал. В 16 часов начнется выступление президента ЕЦБ Марио Драги. Индекс делового оптимизма NFIB США выйдет в 16:30. В 17:55 будет опубликована "Красная книга". В 19:00 ожидается важная статистика из Великобритании — оценка роста ВВП по итогам трех месяцев. В это же время в США выйдут данные по запасам на складах оптовой торговли.

hussmanfunds.com

Джон Хассман рассуждает о признаках пузыря на фондовом рынке. Однако основная причина, по которой я публикую его работу, состоит в очень интересной идее о том, что специфическая рыночная динамика по Сорнетту на абсолютном пике пузыря должна быть заметна на самых коротких временных интервалах — то есть, рынок как бы "высасывает" последних оставшихся средне- и краткосрочных покупателей:

"Признаки спекулятивного пика

На прошлой неделе процент пессимистично настроенных инвестиционных консультантов упал до 14,3% - минимального уровня за 25+ лет. Коэффициент Р/Е Шиллера (индекс S&P 500, поделенный на среднюю за 10 лет прибыль с учетом инфляции) сейчас находится на уровне 25,4. Хотя мы его используем как доступное средство оценки рынка, он, безусловно, лучше коррелирован с другими нашими способами оценки, чем альтернативы, такие, как модели ФРС. Глядя на исторические записи, видим, что единственным случаем, когда медвежьи настроения были на столь низком уровне, а Р/Е Шиллера было выше 19, был пик S&P 500 в январе 1973, перед тем, как рынок потерял половину своей стоимости. За всю историю было только четыре случая, когда коэффициент Шиллера был выше 19, рынок — на пятилетнем максимуме, а медвежьи настроения ниже 18,5%. Они имели место в 1972, 1987, 2007 и сегодня. Пик 2000 года не вошел в подборку, поскольку медвежьи настроения ни разу в том году не опустились ниже 20%.

Среди других классических особенностей спекулятивного пика бычьего рынка — объемы маржинального кредитования на NYSE подскочили до максимального уровня за всю историю, до уровня 2,5% от ВВП и превышают показатели для 2000 и 2007. Объемы заимствований на покупку акций с маржей сейчас составляют 26% от общего объема коммерческих и промышленных займов во всем банковском секторе США. На фоне того, что низкокачественные, высокорисковые заемщики спешат воспользоваться спекулятивным аппетитом настоящего времени, выдача кредитов (особенно в "мусорной", беззалоговой их части) достигла рекордного уровня, затмевая предыдущий рекорд, установленный в 2007 году на пике докризисного ажиотажа в поисках доходности. Выпуск новых акций также происходит самыми быстрыми темпами за все время, кроме пика пузыря 2000. В то же время, агентство Bloomberg сообщает, что инвесторы вкладывают средства в фонды акций большими объемами, чем в любой другой период с 2000 года. Вспомните, как это происходит — на каждого покупателя существует продавец. Поэтому то, что покупают инвесторы, продают фонды и другие финансовые компании. Не нужно долго думать, чтобы установить, кто в этой сделке окажется "умными деньгами", поскольку история скачков в спросе со стороны частных инвесторов дает однозначный ответ на этот вопрос.

Между тем, "Средний потенциал роста акций за 3-5 лет" от Value Line (VLMAP) в настоящее время на минимальном уровне с 1960-х. Статистически, если отнять примерно 55% от VLMAP, то мы приблизимся к фактической совокупной доходности рынка за следующие 4 года. Сейчас VLMAP равен всего 30%, что означает потерю, в общей сложности, 25% индексом S&P 500 в следующий 4-летний период. Однако у меня сложилось впечатление, что рынок, скорее всего, испытает еще более сильные промежуточные потери в этот период. Если фондовый рынок потеряет 25% за четыре года, за которыми последуют 6 лет со средней доходностью в 9%, то это приведет к тому, что средний результат за 10 лет составит 2,3%. Именно столько показывают наши собственные модели. Но в наших вычислениях есть и хорошие новости: то, что перспектива на ближайшие 10 лет отвратительна в настоящее время, вовсе не означает, что инвесторам не представятся отличные возможности в будущем. В любом случае, мы прогнозируем, что доходность фондового рынка в следующую декаду окажется даже ниже текущей доходности к погашению 10-летних облигаций Казначейства.

Заметки о пузыре

Сказав все это, следует отметить, что момент и спекуляции пока правят бал в краткосрочной перспективе, а оценки акций не оказываю никакого эффекта на это. Всегда сложно установить дату окончания экспоненциального роста, поскольку ее незначительные изменения приводят к весьма большой разнице в цене (посмотрите, к примеру, на график роста 1929 года). Цены обычно падают очень быстро после подобных пиков, хотя часто их сопровождают попытки выкупа, прежде чем последуют действительно тяжелые потери. Любая дискуссия о краткосрочных рыночных результатах в большей степени полагается на "впечатления" и "тенденции", а не на достоверные оценки. Мое впечатление состоит в том, что текущий рост очень похож на пузырь Сорнетта (Sornette), в котором остается немного спекулятивного потенциала.

Основной характеристикой пузыря Сорнетта является "лог-периодичный" паттерн, когда рыночные коррекции становятся все меньше и происходят все чаще. Инвестиционное поведение, которое приводит к подобной динамике, я описал бы, как "постоянно растущее стремление выкупать падения". Сейчас мы стали свидетелями экстремальной версии этой тенденции, когда каждая коррекций рассматривается, как возможность.

Нас спрашивают, почему мы считаем началом пузыря 2010 год, а не минимум 2009. Причина в том, что отскок от минимума 2009 был естественным движением рынка от исторически средних оценок к исторически повышенным. В третьем квартале 2010 ФРС запустила пузырь, заставив всех поверить в то, что стоит на страже рыночного риска. С этого момента рыночная динамика переключилась с инвестиций на спекуляции, которые привели к исторически максимальной оценке в настоящее время.

Мы не должны полагаться, но не должны и препятствовать тенденции выкупать каждую коррекцию в ближайшее время. На графике ниже, я увеличил сегмент за последние несколько месяцев. Заметьте, что лог-периодичные пузыри фрактальны по своей природе, и что малые части подобны большим. Важно отследить появление фрактального самоподобия на меньших временных масштабах, которые иногда выглядят как рост волатильности, причем даже на 10-минутных интервалах (то, что я отметил на пике 2007 года, а также накануне того дня, когда рухнул рынок в 2008). Помните, однако, что подобная "лихорадка" ужасно непостоянна. Все мы помним кажущееся "спокойствие" и "устойчивость" рынка при приближении к пикам 2000 и 2007. Вероятно, инвесторы чувствовали что-то подобное и в 1929."

Мибейн Фейбер приводит график доходности, который, по его мнению, является самым показательным в мире на данный момент:

"Патрик О'Шонесси опубликовал очень интересный отчет в этом месяце, в котором была затронута тема исключительной важности. Об этом я упоминал еще в августе: премия акций с высокой дивидендной доходностью по отношению к остальным бумагам была вблизи исторического максимума. Обычно, высокая дивидендная доходность акции говорит о том, что она торгуется по привлекательной цене. Однако сейчас, на фоне того, что деньги лавиной устремились во все инструменты, приносящие более высокую, чем ГКО, доходность, мы видим обратное — эти акции одни из самых дорогих!

Акции также дешевле за рубежом. Какие из этого можно сделать выводы?

1. В США избегайте акций с высокой дивидендной доходностью

2. Обратите внимание на зарубежные фондовые рынки

Merrill Lynch опубликовал список наиболее интересных, с их точки зрения, акций на 2014 год:

"Мы предлагаем список из 10 акций, входящих в S&P 500, которые могут показать наилучшие результаты в 2014 году — по одной из каждого сектора GICS. Эти акции являются отражением основных тенденций в наступающем году и являются результатом работы отдела количественных стратегий. Этот список нацелен на весь год, в том смысле, что мы не будем его менять в течение года. Чтобы отобрать эти бумаги, мы использовали следующие критерии:

1. Акции из состава S&P 500, получившие рейтинг "Покупка" от фундаментальных аналитиков BofAML.

2. Обзор метрик благоприятной оценки, качества, роста дивидендов и наличных, диверсификация бизнеса на иностранные рынки, чувствительность к изменению ВВП, интерес инвестиционных фондов, оценка будущей прибыли, а также их качества, основанные на нашем экономическом прогнозе на следующий год, такие, как способность к самовосстановлению за счет гибкости в операциях, продажи активов и т.п.

3. После отбора бумаг, проходящих по критериям, озвученным выше, мы также прислушались ко взглядам наших фондовых аналитиков.

Ниже приводим таблицу с подробной информацией о наших 10 финалистах:

Для удобства читателей перевожу заметки из таблицы:

GM

- Высокий уровень продаж за рубежом и недорогие акции

- Хороший баланс с значительным запасом наличности

- Продажа Казначейством своей доли открывает двери к выкупу акций

ADM

- Высококачественная компаний, растущие дивиденды, недорогие акции

- Выиграет от циклического восстановления

- Хороший баланс с высоким поступлением наличности

XOM

- Высококачественная компания, находится во второй квинтиле по уровню доходности

- Исключительно дешевые акции, не пользующиеся спросом на рынке

- Серьезные поступления наличных

- Может выступить защитой от инфляции и роста процентных ставок

C

- Третья по уровню международной диверсификации компания из состава S&P 500

- Дешевые акции, которые выиграют от увеличения крутизны кривой доходности

- Возможны значительные поступления наличных после публикации результатов стресс-тестов

DVA

- Компания с большими перспективами и дешевыми акциями

- Привлекательная доходность, хороший баланс и умелая команда управленцев

CAT

- Высококачественная компания с растущими дивидендами (2-я квинтиль), высоки продажи за рубежом, дешевые акции

- Выиграет от циклического восстановления

- Сила в энергетическом секторе поможет скомпенсировать слабость в горнодобывающем

CSCO

- Высококачественная компания с высокой долей продаж за рубежом и хорошим балансом

- Растущий дивиденд (вторая квинтиль)

- Дешевые акции

- Сбалансированный набор товаров, который выиграет от проектов реструктуризации

NUE

- Бумаги не пользуются спросом на рынке, в то время, как поток наличности находится на высоком уровне (вторая квинтиль)

- Выиграет от оживления рынка нежилого строительства

- Велика вероятность продажи отстающих подразделений

- Уникальная технология DRI позволит снизить затраты по сравнению с конкурентами

CTL

- Дешевые акции, компания не пользуется спросом на рынке

- Стабильные дивиденды и возможность увеличения программы выкупа

NEE

- Высококачественная компания с высокими дивидендами (2-я квинтиль)

- Темпы роста выше среднего с потенциалом дальнейшего увеличения.

* * *

Блогер Тайхо приводит графики сырьевых рынков:

Рис. 3-1. Бычьи рынки в сырье начались в промежуток между 1998 и 2001.

"Многие блоги в интернете фокусируются на фондовом рынке (который показал исключительные результаты за последние 1, 3 и 5 лет), я же продолжаю следить за местом, где идет долгосрочный бычий рынок и есть перспектива — сырье.

Однако, не все сырьевые товары одинаковы. График выше показывает, что различные сырьевые товары сильно недооценены как в номинальном выражении, так и с учетом инфляции, в то время, как другие стоят дорого. Давайте посмотрим на три основных сектора:

Энергетический сектор является самым дорогим, исключая природный газ. Подумайте над тем, что на момент пика 2008 года, сырая нефть Brent выросла практически в 15 раз с минимумов 1998. Ту же картину мы видим в других марках нефти, бензине и мазуте.

Сельскохозяйственный сектор, по большому счету, самый дешевый. Мало того, что большинство сельскохозяйственных товаров супер дешевы по сравнению с пиками 1970-х, но с учетом инфляции, они просто смехотворно дешевы! Некоторые на 80-90% дешевле своей пиковой стоимости.

Сектор металлов довольно неоднозначен. Ряд металлов, такие, как золото, серебро, медь, дешевле, чем энергетика, но дороже, чем сельхозтовары. Другие базовые металлы, такие, как никель и алюминий, даже дешевле.

Оставляя в стороне фундаментальный анализ, я по-прежнему высказываюсь в поддержку ряда сырьевых товаров, таких, как серебро и сахар. Оба еще не достигли максимумов за все время по номинальной стоимости за последние, по крайней мере, три десятилетия (в случае сахара — 4). А с учетом инфляции, они очень дешевы... смехотворно дешевы".

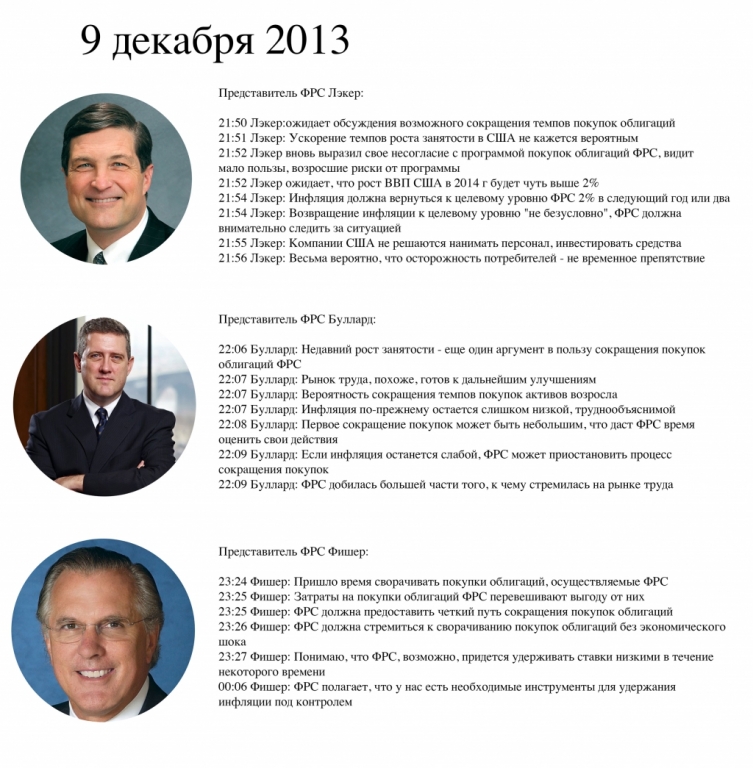

Константин Бочкарев отмечает, что сокращение QE3 ожидается инвесторами уже не в марте, а в ходе декабрьского или январского заседания ФРС. Опрос Bloomberg показал, что сейчас уже 34% респондентов склоняются к декабрьскому сворачиванию QE портив 17% в начале ноября. Глава PIMCO Билл Гросс считает, что вероятность QE Tapering на следующей неделе составляет порядка 50%.

В пользу сокращения программы количественного смягчения уже в декабре-январе говорит неплохая ситуация в экономике США, позитив на рынке жилья, прирост занятости, положительная динамика индексов потребительского доверия, розничных продаж и деловой активности в октябре и ноябре. Ряд представителей ФРС также допускают возможное сокращение QE на одном из ближайших заседаний.

Другим аргументом за сокращение монетарных стимулов стало улучшение кредитных условий по сравнению с ситуацией в сентябре, когда Бен Бернанке заявил, что дальнейшее ухудшение финансовых условий может замедлить восстановление экономики и рынка труда. Это, по мнению многих, в значительной степени стало на пути к сокращению QE. В частности, индекс финансовых условий ФРБ Чикаго (Federal Reserve Bank of Chicago Adjusted National Financial Conditions Index, ANFCI) вырос выше нуля в сентябре, что означает, что кредит стал менее доступен. В настоящий момент значение вновь опустилось ниже нуля, то есть кредитные условия улучшились.

Дарья Кожанова ссылается на новость о том, что Министерство финансов США «окончательно вышло из капитала автомобильного концерна General Motors, продав оставшиеся акции компании».

Подобный шаг расценивается как завершение операции по спасению компании от банкротства. В министерстве отмечают, что программа правительственной помощи, начавшаяся в 2009 году и подразумевающая финансовую поддержку в обмен на акции, помогла восстановить производство концерна и создать за годы 370 тыс. рабочих мест. В экспертном сообществе указывают на то, что завершение господдержки автомобильной промышленности носит символический характер и указывает на улучшения американской экономики.

Дмитрий Демиденко указывает на мнение экономистов из BoA Merrill Lynch по поводу перспектив кибервалюты Bitсoin. К плюсам биткоина в банке относят быстроту и безопасность транзакций. При этом основными недостатками является повышенная волатильность, которая «препятствует выполнению функции денег как средства сбережения, периодические «зависания» при оплате квитанций, а также риск запрета криптовалюты центробанками.

Динамика пользователей BitCoin, млн.

Справедливая стоимость биткоина оценивается в $1300. Резкий взлет котировок вызвал сокращение транзакций.

В Citibank считают, что криптовалюта способна выступить в качестве альтернативы золоту.

Для инвесторов интерес представил запуск срочного рынка биткоинов на базе портала Predictious. Блогер отмечает, что «предлагаемые инструменты во многом напоминают опционы, позволяющие страховать ценовые риски».

Editor приводит мнение, согласно которому вера в положительную корреляцию между темпами экономического роста и доходностью акций является заблуждением. На самом деле, существует небольшая отрицательная корреляция.

Так, убежденность в том, что экономический рост двигает доходность привела к тому, что инвесторы становятся обеспокоенными перспективами развивающихся рынков, где рост замедлился.

Однако более важным фактором в оценке акций является, в частности, коэффициент P/E, а не экономический рост. Ожидания низкого роста уже учтено в ценах. Поэтому более значима неожиданность - будет ли замедление сильнее или слабее, чем ожидалось. Например, при ожиданиях замедления китайской экономики с 10% до 6%, показатель роста снизился до 7%, значит вероятен рост акций.

Исследование, проведенное Vanguard, выявило, что «неожиданности в темпах экономического роста объясняют около 24% изменения доходности акций, и корреляция является статистически значимой». Корреляция с ростом оценивается в -0,05, что подтверждает, что ожидания отражены в цене.

Роман Климов комментирует решение Госдумы одобрить ограничения ставок по завышенным кредитам с осени следующего года. ЦБ получит право рассчитывать среднюю полную стоимость по тем категориям кредитов и займов, по которым сочтет эффективным ограничение ставок.

Блогер считает, что решение негативно скажется на таких банках как «ТКС», «Русский Стандарт», «Хоум Кредит», «ОТП Банк». В частности, по мнению автора, акции банка Олега Тинькова «в лучшем случае расти не будут»:

Lucasus приводит мнение о недавних официальных данных по уровню безработицы в США.

При опубликованном показателе безработицы в 7% и росту рабочих мест вне сельско-хозяйственного сектора в 203 тыс. в семейных бюджетах ситуация менее оптимистичная — уровень личных сбережений снижается.

Уровень сбережений опустился ниже рекордных 5%. Таким образом, при снижающейся безработице семейные бюджеты ухудшаются. Причиной может быть то, что реальная безработица составляет больше 11%, что следует из показателя участия рабочей силы.

Доля участия рабочей силы существенно снизилась с максимумов 2000 года, ускорив падение в кризисный 2008 год. Поэтому показатель реальной безработицы может быть ближе к 11,5%. Для сравнения, в Еврозоне безработица составляет 12,1%.

Amatar обращает внимание на выводы исследования McKinsey Global Institute, согласно которому в период с 2007 по 2012 годы американцами было потеряно $360 млрд. потенциального дохода в виде процентов, если бы ставки оставались на докризисных показателях. Такой упущенный доход сформировался из-за давления на процентные ставки посредством программы монетарных стимулов ФРС США.

Сокращение доходов по вкладам сказалось на людях пенсионного возраста, которые традиционно размещают средства на сберегательных депозитах. Молодые же американские заемщики, вынужденные платить студенческие кредиты и ипотеку, инвестируют в рисковые активы.

Низкие ставки вынудили пенсионные фонды вложить значительные средства в различные фонды для поддержания уровня финансирования. По оценке McKinsey, страховые компании и пенсионные фонды и-за низких ставок потеряли около $270 млрд.

Потери на каждого человека в разных возрастных категориях варьируется от $900 до $2700 в год.

mehanizator публикует перевод статьи, в которой говорится о признаках нового пузыря на американском рынке корпоративных облигаций. Свидетельством этого служит корпоративный спрэд, то есть «разница между доходностью корпоративной облигации и стандартной низко-рисковой доходностью, например, казначейских бумаг».

На американском рынке происходит ротация из Treasury в корпоративные облигации. Сравнение между высокодоходных облигаций и «казначеек» за последние несколько месяцев показывает преимущество первых.

В результате этой ротации произошел «коллапс корпоративных спрэдов», который не наблюдался с 2007 года. По мере сужения спрэдов «все меньшей остается подушка безопасности, компенсирующая инвесторам возможные потери в случае роста доходности».

Спрэды по американских инвестиционным и мусорным облигациям сократились почти на 700 базисных пунктов с максимума в 896 в конце 2008 года.

Спрэды в высокодоходных (high yield) облигациях.

Спрэды в облигациях инвестиционного уровня (investment grade).

Элвис Марламов обращает внимание на ликвидный рынок американских «токсичных» облигаций, в котором наблюдается грядущая трансформация денежных потоков.

Обрушение облигаций, по мнению блогера, вновь началось со времени объявления продления QE3. Однако паники пока нет.

По мнению автора, «куча напечатанных денег вот-вот устремится на сырьевые рынки реальных активов». И ситуация с Сирией как раз могла стать триггером для роста нефти.

Блогер напоминает, что в 2007 году с началом ипотечного кризиса индекс S&P 500 рухнул, а цены на нефть удвоились, также выросли палладий, уголь и удобрения.

Gilmor34 указывает на то, что в последнее время часто сравнивают текущий рост индекса Dow Jones с его ростом в 1929 году, который завершился обвалом в октябре 1929 года.

На основании сходства делается вывод, что обвал может произойти в середине января 2014 года.

Однако «если проиндексировать обе кривые вплоть до исходной точки: начало июля 2012 года и середина февраля 1929 года соответственно – и наложить их на единую шкалу данных, то картина будет выглядеть совсем иначе».

Рост Dow Jones в 1928-1929 годах выше текущего роста. Видно, что состояние рынка далеко от того, в котором он находился до Великой депрессии.

Spydell приводит данные о коррекции на многих рынках акций с 18 октября, с момента, когда решился вопрос о лимите госдолга США, к настоящему времени.

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба