20 января 2014 Архив Писчиков Вадим

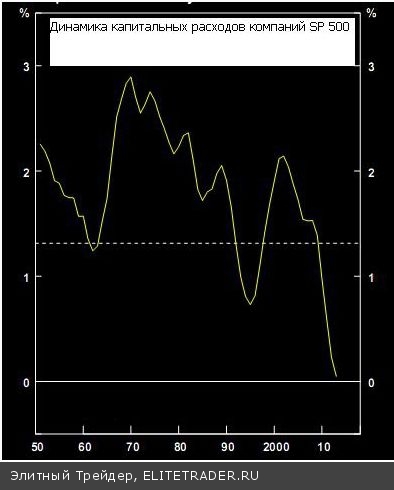

Если мы говорим об экономике, то в 2014 году в ней сохранятся все те тренды, которые присутствовали в году 2013г. Это главное, что можно сказать. В целом, американская экономика вырастет в наступившем году на 3-3,5%, учитывая уменьшающееся влияние на нее fiscal cliff; улучшающийся сентимент CEO американский компаний приведет к довольно быстрому росту капитальных расходов компаний или инвестиций, динамика которых по историческим меркам выглядит весьма слабо(см. график)

Восстановление рынка недвижимости продолжится, хотя скорость восстановления будет несколько ниже, чем в году прошлом. Пожалуй, об экономике пока все.

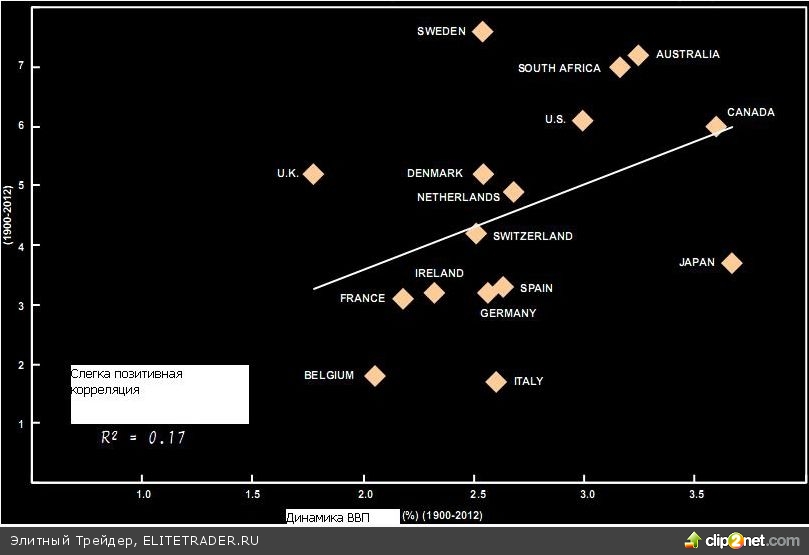

Сегодня же хотел бы написать о другом. Первое. Часто, когда вы слушаете или читаете аналитиков многие из них, на вопрос о перспективах рынка акций часто ссылаются на экономику, дескать ВВП будет расти слабо и рынок акций ничего хорошего не ждет и наоборот. Однако, приведу график зависимости поведения рынка акций от динамики и темпов роста ВВП по данным собранным с 1900 года (см. график).

Как видно из графика, коэффициент R2 говорит о том, что нет практически никакой зависимости по данным ВВП и поведению рынка. Второе. На одной из конференций у меня вышел некоторый спор с Максимом Орловским из Ренессанс капитала. Я приводил некоторые исторические графики, пытаясь объяснить текущие тренды. На что Максим заметил, что нет смысла смотреть, к примеру, на графики нефти 1900-1920, когда «еще ездили на лошадях» и делать выводы о поведении рынка нефти на период 2014- 2020 годы и т.д. Почему я, тем не менее, самым активным образом использую данный подход? Потому что, если вы посмотрите на любую область человеческой деятельности, то вы сами так или иначе, даже того не замечая, часто базируете свои жизненные решения на имеющемся у вас жизненном опыте. Отсюда, кстати, возникает, например, желание дать совет, как поступать в той или иной ситуации, главным аргументом которого опять же является прошлый опыт. Так же на рынке сначала вы смотрите на какие-то индикаторы, делая свою первую сделку на рынку, а с течением времени и с опытом вы можете смотреть на совершенно другие вещи. Люди, которые давно работают на рынке (бизнесе) часто вообще принимают решения дискреционно, то есть по своему усмотрению, фактически используя никаким образом не формализованный подход. Тоже самое, отношение к риску в целом, как к категории – в определенный момент вы возьмете минимальный риск, а в какой-то максимальный. Это тоже происходит благодаря наработанному опыту, который зачастую проявляется в тех или иных рыночных паттернах, которые вы наблюдали в прошлом, ну и тд.

Возвращаясь к теме текущего момента, я хочу вспомнить слова нашего замечательного историка Василия Ключевского, который как-то сказал, что « история учит тому, что она ничему нас не учит». Да, наверное, психология человека, а в данном случае толпы – рынка, устроена так, что она зачастую игнорирует факты прошлого и руководствуется не каким-то расчетом, а эмоциями – страхом и жадностью. Отсюда, кстати пузыри, которые возникают раз разом на рынках и последующие крахи рынка, приводящие к банкротству самых крупных его участников. Все это будет повторяться из раза в раз.

Та ситуация, которая складывается в экономике США, низкая инфляция и мягкая монетарная политика – это все как ингридиенты из которых получается хороший суп или хороший пузырь на рынке. В таких условиях путь наименьшего сопротивления на американском рынке – это путь наверх, к пузырю. Однако, даже надутие пузыря не является линейным процессом и на его пути вас могут ждать неожиданности, об одной из которых я хочу сейчас рассказать. Речь идет об истории 1987 года.

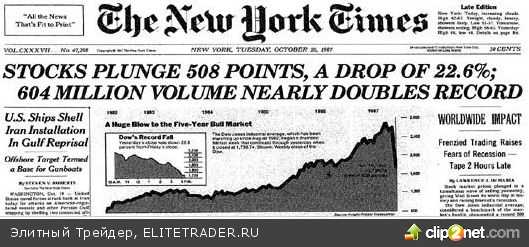

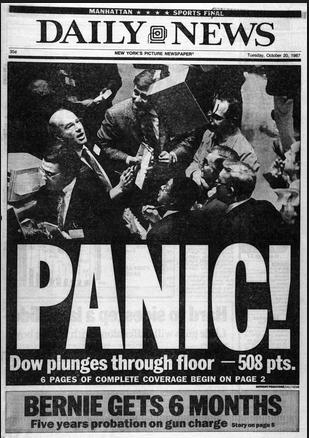

Сразу приведу несколько обложек газет и журналов октября 1987 года.

Как же развивались события до этого и какие параллели есть с днем сегодняшним? Итак, начнем.

К 1986 и 1987 годам американский рынок сделал серьезное рекавери после долгого, продолжительного и болезненного медвежьего рынка 1970-х и начала 1980-х, когда, банкротились брокера, падали обороты на рынке, падал интерес к рынку и как писали в то время « можно констатировать, что культ акций умер». И экономика, и рынок росли все последние пять лет – 1982-1986. Процентные ставки также падали между 1984 и 1986 годах, коэффициент P/E американского рынка уверенно рос.

Сегодня условия на рынке такие же: бычий рынок начался в марте 2009 года и уже скоро мы будем праздновать его пятилетие – в марте 2014 года. Текущее ралли, в свою очередь, берет свои корни с самого начала 2000-х, когда начался медвежий рынок и за это время рынок испытал два падения на 50%. Сейчас также P/E рынка уверенно росло с конца 2011 года и акции больше не являются дешевыми.

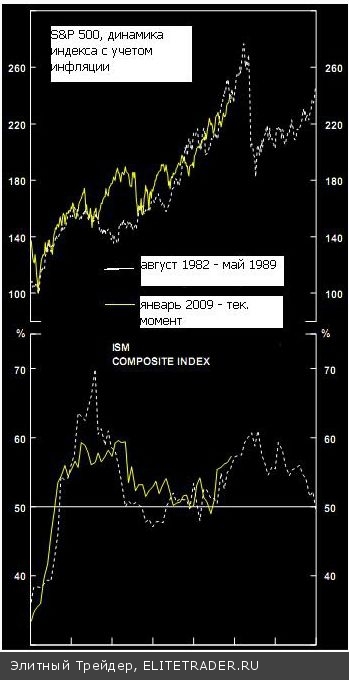

К 1985 году американская экономика прошла через внутрицикличное замедление после того как экономическая активность существенно выросла в период с 1983-1984 годы. Спад или пауза в восстановлении, которая произошла в 1985 году вызвала серьезные сомнения и даже скептицизм относительно устойчивости восстановления экономики, но уже к 1986 году экономика «неожиданно» для многих вновь ускорилась, а индекс ISM показал очередные максимумы.

Как видно из графика экономический профиль США сейчас такой же: экономика также прошла через внутрицикличную паузу с конца 2011 года, после чего рост снова готов ускориться. Безусловно, в целом рекавери сегодня слабее того, что было в 1980-х и ожидаемое ускорение будет только в районе 3-3,5% роста ВВП. Несмотря на это, ростовый паттерн точно такой же.

Даже по оценочным моделям S&P 500 торгуется примерно на том же уровне, что и в 1987 году; сейчас, как и тогда, оценка высококапитализированных компаний – голубых фишек – примерно на 10-15% выше их справедливой стоимости. Сейчас, также как и тогда, американские акции не являются дешевыми, но и на рынке еще далеко до настоящего пузыря.

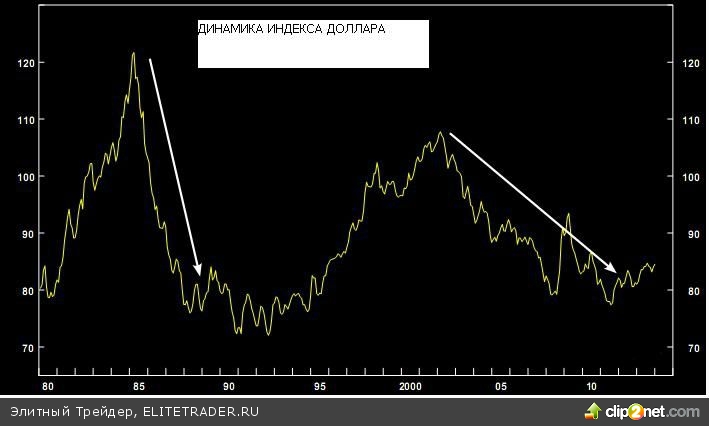

Другое сходство: сильное снижение доллара между 1985 и 1987 годами привело к оживлению производственного сектора и добавило существенной динамике экспорта их США в последующие годы. В результате прибыли компаний выросли, добавляя уверенности инвесторам, что приводило к переоценке всего рынка. Подобное развитие событий можно ожидать и сейчас (см. график индекса доллара).

В 1986 году большинство инвесторов все еще держало в памяти долгий период медвежьего рынка и находилось в болезненном состоянии – акрофобии. В газетах того времени уважаемые экономисты и рыночные гуру предупреждали о том, что акции уже дороги, а процентные ставки и инфляция скоро начнут расти; они говорили об угрозе программного трейдинга (тогда как раз компьютеры стали активно входить в моду, а для уже писались первые торговые платформы), использовании опционов, которые могут серьезно дестабилизировать рынок, о таком новомодном явлении как хедж-фонды, которые стали известны многим, а не только посвященным, а также о еще одной модной в то время вещи как – страховании портфеля акций через фьючерсы и опционы.

Как оказалось, их опасения были верны, но высказывались они рано, что в инвестициях, как вам известно, делать что-то рано, означает быть неправым. Тем не менее, несмотря на такое мрачное настроение, акции тихой сапой росли, демонстрируя двузначный рост индексов.

В сентябре 1986 года, рынок неожиданно упал на 9%, причем упал на больших объемах, примерно так же как летом 2011 года, в августе. Тут же медведи оккупировали рыночное пространство, предвкушая дальнейшее падение и утверждая, что party is over. Испуганные быки сливали все подряд. После этого было еще несколько эпизодов (как, например, в апреле 2012 г), на которых, инвесторы нервно реагировали, продавая свои длинные позиции.

Однако, на каждой такой коррекции, акции спустя какое-то время откупались обратно, вызывая очередное сильно ралли. Постепенно, медведи начали капитулировать, а инвесторы начали кумекать, что не нужно поддаваться сиюмитным паникам, ожидая какого-то обвала рынка и продавать акции на коррекциях, потому что затем их приходилось откупать все более и более высоким ценам. В результате, к началу 1987 года, американский рынок показал очередные максимумы, Доу поднялся с 2200 пунктов в мае 1986 году к 2700 к августу 1987 года, показав рост больше чем на 20%. Лидерами роста были высокапитализированные голубые фишки.

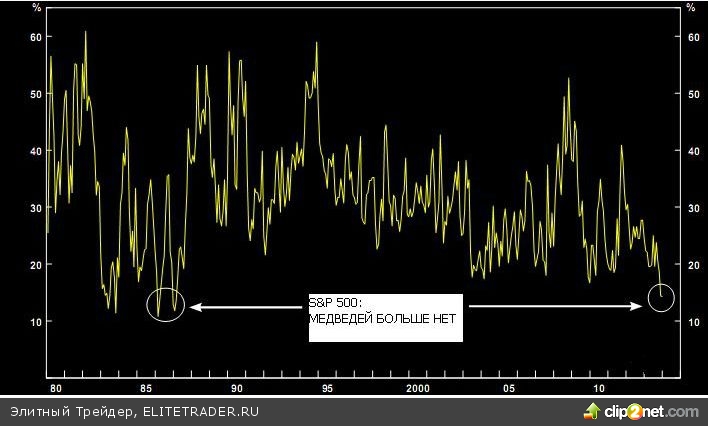

Такой же паттерн установился сегодня. Было множество эпизодов с небольшими коррекциями, создаваемыми разными страхами, но все просадки выкупались и рынки шли выше. Те, кто продавал акции на снижениях показали плохой перфоманс. Примечательно, что люди снова поняли, что не нужно постоянно выпрыгивать из рынка, а надо просто сидеть спокойно в бумагах и ждать продолжения банкета. Вместе с ростом акций, сентимент рынка становился все более и более бычьим, а медведи постоянно и методично отстреливались на каждом выносе вверх. Примечательно, что сейчас, как и тогда в 1987 году цифры показывают, что количество медведей сейчас упало до тех уровней, которые были в 1987 году (см. график. По данным Investor’s intelligence).

Начиная с 1987 года процентные ставки начали потихоньку расти в тандеме с инфляционными ожиданиями… и акции помаленьку начали снижаться. В октябре 1987 года 14 и 15 числа Доу упал на 3,8% и 2,4% соотвественно, а затем в пятницу 16-го еще на 4,6%. Следующий понедельник стал черным – на рынка пошло каскадное падение и случился эпический краш – 22,6% за день! Как такой причины столь масштабного падения не было, как и не было никаких плохих новостей за выходные.

Потом уже многие объясняли столь масштабное падение как подходом к страхованию своих портфелей, что тогда было модной темой, когда автоматические продажи фактически маскировались под софистицированную стратегию. Страхование портфеля означало, что каждое снижение рынка вызывало новую волну продаж как бы само по себе, когда более низкие цены вызывали еще большие продажи и приводили к еще более низким ценам.

Сегодня многие хедж-фонды автоматически делают продажи на снижениях рынка, чтобы быть уверенными в том, что они не будут репортировать своим клиентам большие дродауны, которые после событий осени 2008 года стали синонимом убытков. Их клиенты, фонды фондов, ненавидят дродауны, так как предполагается, что хедж-фонды не должны терять деньги на падении рынка. Это опасное сходство с 1987 годом предполагает, что снижении рынка может сложиться такой моментум, когда ликвидация текущих длинных позиций, будет вызывать самоподдерживающийся процесс падения рынка.

Где мы сейчас находимся, в какой точке рынка? Можем ли мы повторить эпическое падение 1987 года и какие условия для этого нужны?

/templates/new/dleimages/no_icon.gif Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба