Ведущие фондовые индексы Европы в понедельник снизились на фоне неблагоприятных корпоративных новостей. Европейский центральный банк (ЕЦБ) вчера заявил, что подготовка к стресс-тестам идет полным ходом, а крупнейшие банки еврозоны должны будут показать параметры капитала не ниже 5,5% от активов в случае экономического кризиса.

Рынок акций США вчера понес ощутимые потери после публикации разочаровавших инвесторов данных по деловой активности в промышленном секторе, индекс которой (ISM Manufacturing) резко снизился в январе текущего года до минимального уровня за последние полгода. Добавило беспокойств инвесторам заявление министра финансов США Джейкоба Лью о том, что Конгрессу США следует немедленно повысить потолок госдолга.

Российский рынок акций в понедельник продолжил двигаться вниз. Индекс ММВБ по итогам основной торговой сессии потерял 0,9%, а число снизившихся вчера в цене акций из числа входящих в состав индекса ММВБ оказалось примерно в 4 раза больше числа выросших. Это говорит о сохраняющемся на отечественном фондовом рынке давлении продаж по широкому спектру бумаг.

Общий фон для российского рынка в начале дня сегодня складывается умеренно негативным. Фьючерсы на индексы США слегка отыгрывают вчерашние потери. Азиатские рынки большей частью показывают нисходящую динамику. Цены на нефть Brent колеблются в районе отметки $106 за баррель. Старт российской торговой сессии мы ожидаем сегодня увидеть с понижением индекса ММВБ примерно на 0,7% и предполагаем, что в дальнейшем этот фондовый индикатор может спуститься ниже уровня в 1430 пунктов.

В фокусе

Лента решилась на IPO

Вчера розничная сеть Лента объявила о планах провести в феврале IPO на Лондонской фондовой бирже (LSE), а также получить листинг на Московской бирже. Выпуска новых акций не предполагается, к размещению будет предъявлена часть пакетов контролирующих акционеров – фонда TPG (принадлежит 49,8% компании), ВТБ Капитала (11,7%) и ЕБРР (21.5%). Ожидаемый объем привлечения в рамках IPO и диапазон размещения пока не раскрываются, т.к. размещение находится на стадии пре-маркетинга.

Сеть магазинов Лента объединяет 77 гипермаркетов и 10 супермаркетов в 45 городах России. По состоянию на конец 2013г. под управлением находится 509 000 кв. м. торговых площадей, ассортимент продукции типового магазина составляет 20 тыс. наименований. У компании 4,1 млн активных держателей карт, 6 млн постоянных клиентов. Лента предоставляет консолидированную финансовую отчетность с 2010г. Выручка розничной сети растет с темпами 22-27% в год – по этому показателю компания крепкий середнячок в секторе. Так, Магнит демонстрирует CAGR выручки в рублевом выражении на 35% в последние 5 лет, Группа Дикси – 33% (с учетом консолидации Виктории), X5 Retail Group – 18%.

В 2013г. Лента продемонстрировала рост выручки на 31% г/г, до 144 млрд руб., показатель EBITDA вырос на 40% г/г и составил 16.4 млрд руб. Чистый долг на последнюю отчетную дату (31.12.13) составляет 39.8 млрд руб., что транслируется в соотношение "чистый долг/EBITDA" 2.4x, против 2.9x на конец 1П2013 - компания сумела стабилизировать динамику долговой нагрузки и текущий леверидж лишь немного выше среднего значения для российского сектора продуктового ритэйла - 2.1x (2013E).

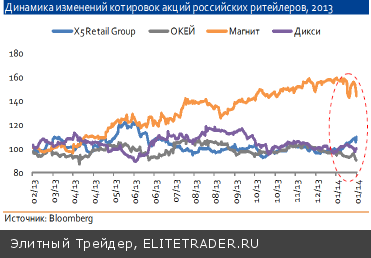

Решение о проведении размещения именно сейчас может быть связано с общим ухудшением динамики сектора – акции Магнита, X5, Дикси и О'Кей подешевели в январе в среднем на 6,4%. На наш взгляд, контролирующие акционеры могли учесть текущее ухудшение рыночной конъюнктуры и форсировать выход на сделку. Между тем, компания заявляла об IPO уже давно и это событие в целом ожидаемо рынком. Выход на IPO выгоден контролирующим акционерам Ленты с точки зрения получения рыночной оценки бизнеса и частичного выхода из инвестиции (ведь все представленные в капитале компании являются финансовыми инвесторами: TPG, ВТБ Капитал и ЕБРР).

Выбор площадки для размещения не является необычным: двойной листинг на Московской и Лондонской биржах имеет Магнит, также на LSE представлены еще два российских ритэйлера - X5 и O'Key. Листинга в США не имеет ни одна российская розничная сеть, да и в целом американский рынок более привлекателен для размещения высокотехнологичных и ИТ-компаний. Несмотря на то, что индексы ММВБ и РТС далеки от исторических максимумов, оценки розничных сетей достаточно высоки: в среднем четверка публичных компаний (Магнит, X5, Дикси и О'Кей) торгуется с мультипликаторами EV/EBITDA'13 8.5x и P/E'13 18.x. Таким образом, момент для выхода на рынок в целом был выбран удачно.

По нашим оценкам, справедливая рыночная капитализация Ленты составляет 81-129 млрд руб. (2.30-2.67 млрд долл.), что сопоставимо с текущей капитализацией наиболее близкой с операционной точки зрения Группы О'Кей (также оперирует преимущественно в формате гипермаркетов). Долговая нагрузка выступает в качестве основного сдерживающего фактора для получения высоких оценок при размещении. Мы пока не видели презентации компании и ожиданий менеджмента по динамике выручки, что не позволяет присвоить Ленте премию за рост (хотя и не ждем выдающихся результатов). В 2010-2013гг. выручка сети росла в среднем на 29% в год, и по этому показателю компания - крепкий середнячок в секторе. Так, Магнит демонстрирует CAGR выручки в рублевом выражении на 35% в последние 5 лет, Группа Дикси – 33% (с учетом консолидации Виктории), X5 Retail Group – 18.1%.

Вместе с тем, по рентабельности EBITDA'13 Лента является безусловным лидером в секторе (11.4% против 11.16% у Магнита). В этой связи мы допускаем, что оценка Ленты при размещении может включать премию в 10-15% к обозначенному выше целевому диапазону (т.е. составит 2.55-3.10 млрд долл.).

Особое мнение

Индексы PMI в промышленности: кто в лес, кто по дрова

Опубликованные в конце минувшей и начале этой недели индексы деловой активности PMI в промышленном секторе Китая, России, Франции, Германии, еврозоны и США не показали единой динамики. Эти индикаторы имеют опережающий характер и указывают на то, что в некоторых регионах ситуация улучшилась, а в некоторых, напротив, ощутимо ухудшилась.

Наиболее пессимистичными оказались показатели деловой активности в обрабатывающих отраслях России в январе, которая продолжила ухудшаться, свидетельствует проведенное исследование HSBC. Основной показатель исследования - сезонно очищенный индекс PMI обрабатывающих отраслей России банка HSBC, который отслеживает развитие общей конъюнктуры рынка - в январе опустился до минимального уровня за последние 4,5 года и составил 48 пунктов против 48,8 пункта в декабре 2013 года. Отметим, что значение показателя выше 50 пунктов указывает на рост деловой активности, а ниже этого уровня - на ее снижение. Вышедшие данные отчасти противоречат распространенному на прошлой неделе мнению Минэкономразвития относительно того, что экономика РФ прошла низшую точку и сейчас наблюдаются обнадеживающие симптомы улучшения ситуации. Напротив, по данным ежемесячного исследования активности банка HSBC, снижение в январе в промышленных секторах РФ было отмечено и в сфере закупочной активности, и в объемах новых заказов, и в экспорте, и в рабочей занятости.

В свою очередь, опубликованные индексы деловой активности в производственном секторе еврозоны показали довольно пеструю динамику, но, тем не менее, дали надежду на ускорение темпов восстановления европейской экономики в ближайшие месяцы. При этом соответствующий индекс менеджеров закупок (PMI) в производственном секторе еврозоны вырос в январе до 54 пунктов по сравнению с 52,7 пункта месяцем ранее, свидетельствуют данные исследовательской организации Markit Economics, оказавшиеся слегка лучше рыночных ожиданий. Улучшение динамики показателей деловой активности в еврозоне в значительной мере было обусловлено повышением производственной активности в Германии, а соответствующий индекс PMI ФРГ повысился в январе до 56,5 пункта с 54,3 пункта в декабре. Вместе с тем, французский промышленный PMI оказался в январе чуть лучше ожиданий, достигнув отметки в 49,3 пункта, что может дать ложный намек на улучшение ситуации. Тем не менее, мы склонны считать, что ситуация в экономике Франции остается непростой: отсутствие значительных реформ и недоверии французов к политике властей, проявляющемся в исторически минимальном рейтинге популярности нынешнего президента Франции – все это дает повод ждать худшего.

Китай показал снижение индекса PMI до 50,5 пункта за январь, что оказалось 6-месячным минимумом. С одной стороны, снижение индикатора к пограничному уровню - негативный момент, с другой стороны, мы склонны считать, что это не более, чем сезонный фактор, связанный с затяжным отмечанием в Китае нового года по Лунному календарю. Соответственно, февральский PMI мы ожидаем примерно в таком же ключе. То есть, делать сейчас вывод об ухудшении промсектора в Китае некорректно, так как логично предположить, что в новый год, который длится в КНР месяц, деловая активность будет крайне низкой. В целом, по темпам роста экономики КНР на текущий год у нас сохраняются умеренные ожидания порядка 7-7,5% ВВП.

Вышедший в понедельник в США индекс деловой активности в промышленном секторе экономики (ISM Manufacturing) в январе неожиданно упал до 51,3 пунктов с 56,5 пунктов в декабре притом, что рынок ждал его снижения только до 56 пунктов. Таким образом, данные указали на предстоящее замедление в американском промышленном секторе, что, впрочем, исходя из текущих прогнозов роста ВВП США в 2014 году, не является сюрпризом.

Таким образом, единой динамики в мировой деловой активности не складывается. Наилучшим сценарием на текущий год было бы подтягивание явного аутсайдера - России - хотя бы к пограничному уровню, и улучшение ситуации во Франции как наиболее проблемной страны еврозоны.

Корпоративные события

Нафтогаз предупреждает о возможном срыве расчетов с Газпромом

Возрастающая задолженность предприятий коммунальной теплоэнергетики перед Национальной акционерной компанией (НАК) Нафтогаз Украины угрожает срывом расчетов за газ с Газпромом, сообщила пресс-служба НАК. Задолженность предприятий теплокоммунэнерго за газ перед НАК достигла уже примерно $3,4 млрд.

Лента увеличила выручку и чистую прибыль

Чистая прибыль ритейлера Лента по МСФО в 2013 году составила 7,1 млрд руб., что на 38,1% больше показателя 2012 года, а скорректированный показатель EBITDA достиг 16,4 млрд руб., что на 28,9% выше уровня 2012 года, говорится в сообщении компании. Выручка Ленты увеличилась на 31,3% г/г, до 144,3 млрд руб.

Выработка электроэнергии ТГК-1 снизилась

Выработка электростанций ТГК-1 с учетом Мурманской ТЭЦ в 2013 году снизилась на 3,6% по сравнению с 2012 годом, до 29,3 млрд кВтч. По итогам отчетного периода по сравнению с показателями 2012 года выработка ТЭЦ увеличилась на 2,5%, до 17 млрд 312,7 млн кВтч, а выработка ГЭС снизилась на 11,2% до 11 млрд 990,5 млн кВтч.

ЧЦЗ нарастил выпуск цинка и сплавов

Челябинский цинковый завод (ЧЦЗ) по итогам 2013 года выпустил 166,3 тыс. тонн товарного цинка марки Special High Grade (SHG) и сплавов на его основе, сообщила компания. При этом ЧЦЗ отмечает, что 66% металла было реализовано на российском рынке.

Рынок акций США вчера понес ощутимые потери после публикации разочаровавших инвесторов данных по деловой активности в промышленном секторе, индекс которой (ISM Manufacturing) резко снизился в январе текущего года до минимального уровня за последние полгода. Добавило беспокойств инвесторам заявление министра финансов США Джейкоба Лью о том, что Конгрессу США следует немедленно повысить потолок госдолга.

Российский рынок акций в понедельник продолжил двигаться вниз. Индекс ММВБ по итогам основной торговой сессии потерял 0,9%, а число снизившихся вчера в цене акций из числа входящих в состав индекса ММВБ оказалось примерно в 4 раза больше числа выросших. Это говорит о сохраняющемся на отечественном фондовом рынке давлении продаж по широкому спектру бумаг.

Общий фон для российского рынка в начале дня сегодня складывается умеренно негативным. Фьючерсы на индексы США слегка отыгрывают вчерашние потери. Азиатские рынки большей частью показывают нисходящую динамику. Цены на нефть Brent колеблются в районе отметки $106 за баррель. Старт российской торговой сессии мы ожидаем сегодня увидеть с понижением индекса ММВБ примерно на 0,7% и предполагаем, что в дальнейшем этот фондовый индикатор может спуститься ниже уровня в 1430 пунктов.

В фокусе

Лента решилась на IPO

Вчера розничная сеть Лента объявила о планах провести в феврале IPO на Лондонской фондовой бирже (LSE), а также получить листинг на Московской бирже. Выпуска новых акций не предполагается, к размещению будет предъявлена часть пакетов контролирующих акционеров – фонда TPG (принадлежит 49,8% компании), ВТБ Капитала (11,7%) и ЕБРР (21.5%). Ожидаемый объем привлечения в рамках IPO и диапазон размещения пока не раскрываются, т.к. размещение находится на стадии пре-маркетинга.

Сеть магазинов Лента объединяет 77 гипермаркетов и 10 супермаркетов в 45 городах России. По состоянию на конец 2013г. под управлением находится 509 000 кв. м. торговых площадей, ассортимент продукции типового магазина составляет 20 тыс. наименований. У компании 4,1 млн активных держателей карт, 6 млн постоянных клиентов. Лента предоставляет консолидированную финансовую отчетность с 2010г. Выручка розничной сети растет с темпами 22-27% в год – по этому показателю компания крепкий середнячок в секторе. Так, Магнит демонстрирует CAGR выручки в рублевом выражении на 35% в последние 5 лет, Группа Дикси – 33% (с учетом консолидации Виктории), X5 Retail Group – 18%.

В 2013г. Лента продемонстрировала рост выручки на 31% г/г, до 144 млрд руб., показатель EBITDA вырос на 40% г/г и составил 16.4 млрд руб. Чистый долг на последнюю отчетную дату (31.12.13) составляет 39.8 млрд руб., что транслируется в соотношение "чистый долг/EBITDA" 2.4x, против 2.9x на конец 1П2013 - компания сумела стабилизировать динамику долговой нагрузки и текущий леверидж лишь немного выше среднего значения для российского сектора продуктового ритэйла - 2.1x (2013E).

Решение о проведении размещения именно сейчас может быть связано с общим ухудшением динамики сектора – акции Магнита, X5, Дикси и О'Кей подешевели в январе в среднем на 6,4%. На наш взгляд, контролирующие акционеры могли учесть текущее ухудшение рыночной конъюнктуры и форсировать выход на сделку. Между тем, компания заявляла об IPO уже давно и это событие в целом ожидаемо рынком. Выход на IPO выгоден контролирующим акционерам Ленты с точки зрения получения рыночной оценки бизнеса и частичного выхода из инвестиции (ведь все представленные в капитале компании являются финансовыми инвесторами: TPG, ВТБ Капитал и ЕБРР).

Выбор площадки для размещения не является необычным: двойной листинг на Московской и Лондонской биржах имеет Магнит, также на LSE представлены еще два российских ритэйлера - X5 и O'Key. Листинга в США не имеет ни одна российская розничная сеть, да и в целом американский рынок более привлекателен для размещения высокотехнологичных и ИТ-компаний. Несмотря на то, что индексы ММВБ и РТС далеки от исторических максимумов, оценки розничных сетей достаточно высоки: в среднем четверка публичных компаний (Магнит, X5, Дикси и О'Кей) торгуется с мультипликаторами EV/EBITDA'13 8.5x и P/E'13 18.x. Таким образом, момент для выхода на рынок в целом был выбран удачно.

По нашим оценкам, справедливая рыночная капитализация Ленты составляет 81-129 млрд руб. (2.30-2.67 млрд долл.), что сопоставимо с текущей капитализацией наиболее близкой с операционной точки зрения Группы О'Кей (также оперирует преимущественно в формате гипермаркетов). Долговая нагрузка выступает в качестве основного сдерживающего фактора для получения высоких оценок при размещении. Мы пока не видели презентации компании и ожиданий менеджмента по динамике выручки, что не позволяет присвоить Ленте премию за рост (хотя и не ждем выдающихся результатов). В 2010-2013гг. выручка сети росла в среднем на 29% в год, и по этому показателю компания - крепкий середнячок в секторе. Так, Магнит демонстрирует CAGR выручки в рублевом выражении на 35% в последние 5 лет, Группа Дикси – 33% (с учетом консолидации Виктории), X5 Retail Group – 18.1%.

Вместе с тем, по рентабельности EBITDA'13 Лента является безусловным лидером в секторе (11.4% против 11.16% у Магнита). В этой связи мы допускаем, что оценка Ленты при размещении может включать премию в 10-15% к обозначенному выше целевому диапазону (т.е. составит 2.55-3.10 млрд долл.).

Особое мнение

Индексы PMI в промышленности: кто в лес, кто по дрова

Опубликованные в конце минувшей и начале этой недели индексы деловой активности PMI в промышленном секторе Китая, России, Франции, Германии, еврозоны и США не показали единой динамики. Эти индикаторы имеют опережающий характер и указывают на то, что в некоторых регионах ситуация улучшилась, а в некоторых, напротив, ощутимо ухудшилась.

Наиболее пессимистичными оказались показатели деловой активности в обрабатывающих отраслях России в январе, которая продолжила ухудшаться, свидетельствует проведенное исследование HSBC. Основной показатель исследования - сезонно очищенный индекс PMI обрабатывающих отраслей России банка HSBC, который отслеживает развитие общей конъюнктуры рынка - в январе опустился до минимального уровня за последние 4,5 года и составил 48 пунктов против 48,8 пункта в декабре 2013 года. Отметим, что значение показателя выше 50 пунктов указывает на рост деловой активности, а ниже этого уровня - на ее снижение. Вышедшие данные отчасти противоречат распространенному на прошлой неделе мнению Минэкономразвития относительно того, что экономика РФ прошла низшую точку и сейчас наблюдаются обнадеживающие симптомы улучшения ситуации. Напротив, по данным ежемесячного исследования активности банка HSBC, снижение в январе в промышленных секторах РФ было отмечено и в сфере закупочной активности, и в объемах новых заказов, и в экспорте, и в рабочей занятости.

В свою очередь, опубликованные индексы деловой активности в производственном секторе еврозоны показали довольно пеструю динамику, но, тем не менее, дали надежду на ускорение темпов восстановления европейской экономики в ближайшие месяцы. При этом соответствующий индекс менеджеров закупок (PMI) в производственном секторе еврозоны вырос в январе до 54 пунктов по сравнению с 52,7 пункта месяцем ранее, свидетельствуют данные исследовательской организации Markit Economics, оказавшиеся слегка лучше рыночных ожиданий. Улучшение динамики показателей деловой активности в еврозоне в значительной мере было обусловлено повышением производственной активности в Германии, а соответствующий индекс PMI ФРГ повысился в январе до 56,5 пункта с 54,3 пункта в декабре. Вместе с тем, французский промышленный PMI оказался в январе чуть лучше ожиданий, достигнув отметки в 49,3 пункта, что может дать ложный намек на улучшение ситуации. Тем не менее, мы склонны считать, что ситуация в экономике Франции остается непростой: отсутствие значительных реформ и недоверии французов к политике властей, проявляющемся в исторически минимальном рейтинге популярности нынешнего президента Франции – все это дает повод ждать худшего.

Китай показал снижение индекса PMI до 50,5 пункта за январь, что оказалось 6-месячным минимумом. С одной стороны, снижение индикатора к пограничному уровню - негативный момент, с другой стороны, мы склонны считать, что это не более, чем сезонный фактор, связанный с затяжным отмечанием в Китае нового года по Лунному календарю. Соответственно, февральский PMI мы ожидаем примерно в таком же ключе. То есть, делать сейчас вывод об ухудшении промсектора в Китае некорректно, так как логично предположить, что в новый год, который длится в КНР месяц, деловая активность будет крайне низкой. В целом, по темпам роста экономики КНР на текущий год у нас сохраняются умеренные ожидания порядка 7-7,5% ВВП.

Вышедший в понедельник в США индекс деловой активности в промышленном секторе экономики (ISM Manufacturing) в январе неожиданно упал до 51,3 пунктов с 56,5 пунктов в декабре притом, что рынок ждал его снижения только до 56 пунктов. Таким образом, данные указали на предстоящее замедление в американском промышленном секторе, что, впрочем, исходя из текущих прогнозов роста ВВП США в 2014 году, не является сюрпризом.

Таким образом, единой динамики в мировой деловой активности не складывается. Наилучшим сценарием на текущий год было бы подтягивание явного аутсайдера - России - хотя бы к пограничному уровню, и улучшение ситуации во Франции как наиболее проблемной страны еврозоны.

Корпоративные события

Нафтогаз предупреждает о возможном срыве расчетов с Газпромом

Возрастающая задолженность предприятий коммунальной теплоэнергетики перед Национальной акционерной компанией (НАК) Нафтогаз Украины угрожает срывом расчетов за газ с Газпромом, сообщила пресс-служба НАК. Задолженность предприятий теплокоммунэнерго за газ перед НАК достигла уже примерно $3,4 млрд.

Лента увеличила выручку и чистую прибыль

Чистая прибыль ритейлера Лента по МСФО в 2013 году составила 7,1 млрд руб., что на 38,1% больше показателя 2012 года, а скорректированный показатель EBITDA достиг 16,4 млрд руб., что на 28,9% выше уровня 2012 года, говорится в сообщении компании. Выручка Ленты увеличилась на 31,3% г/г, до 144,3 млрд руб.

Выработка электроэнергии ТГК-1 снизилась

Выработка электростанций ТГК-1 с учетом Мурманской ТЭЦ в 2013 году снизилась на 3,6% по сравнению с 2012 годом, до 29,3 млрд кВтч. По итогам отчетного периода по сравнению с показателями 2012 года выработка ТЭЦ увеличилась на 2,5%, до 17 млрд 312,7 млн кВтч, а выработка ГЭС снизилась на 11,2% до 11 млрд 990,5 млн кВтч.

ЧЦЗ нарастил выпуск цинка и сплавов

Челябинский цинковый завод (ЧЦЗ) по итогам 2013 года выпустил 166,3 тыс. тонн товарного цинка марки Special High Grade (SHG) и сплавов на его основе, сообщила компания. При этом ЧЦЗ отмечает, что 66% металла было реализовано на российском рынке.

https://www.psbank.ru/Informer

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба