3 апреля 2014 FxPRO

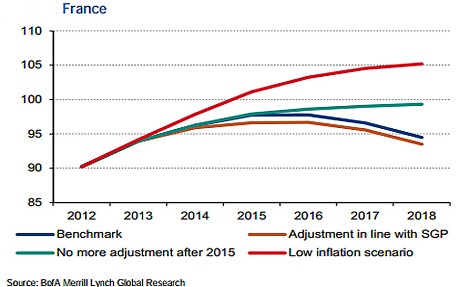

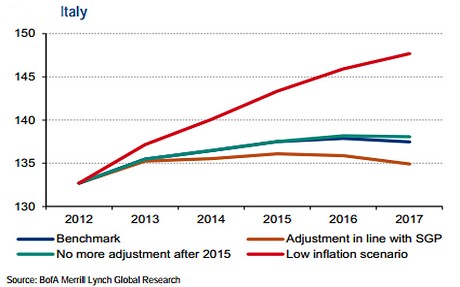

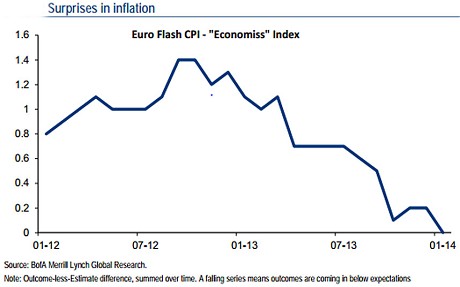

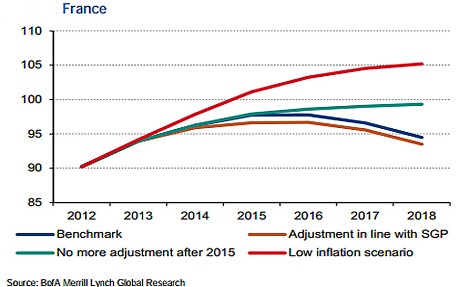

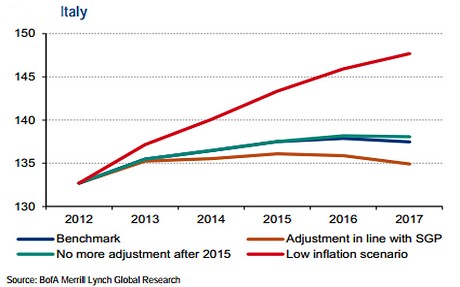

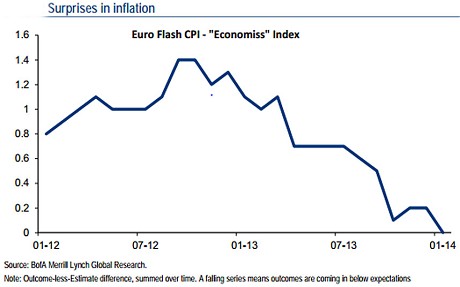

ЕЦБ позволил этому случиться. Дефляция в годовом исчислении находилась на уровне -1.5% в еврозоне в течение последних пяти месяцев, если сделать поправку на жёсткие налоги. По ежемесячным данным Евростата, цены падали на 6.5% в Греции, на 5.6% в Италии, 4.7% в Испании, 4% в Португалии, 3% в Словении и примерно на 2% в Голландии с сентября.

Рост евро против доллара, иены, юаня и валют Бразилии, Турции и развивающейся Азии объясняет часть этой импортируемой дефляции. Торгово-взвешенный индекс еврозоны вырос на 6% за год. Но это не может служить оправданием. Это прямое следствие собственной монетарной политики ЕЦБ. Франкфурт может заставить евро снижаться в любой момент, сигнализируя о решимости сделать что-либо в этом затруднительном положении. Он решил не делать этого, надеясь на то, что голубиные заявления без обсуждения, так или иначе, изменят глобальную ситуацию.

Трудно предсказать, в какой момент дефляция «встроится» в систему. Цены производителей падали с середины 2012 года. Темпы ускорились до -1.7% в феврале, что стало крупнейшим спадом с момента краха Lehman. Однако в этот раз это не разовый эффект финансового краха. Это хронический и более коварный сценарий.

Австралийское ралли акций доказывает разрыв связи с Китаем

Девятилетняя связь между австралийскими и китайскими акциями разорвана.

График дня демонстрирует 120-ти дневную корреляцию между индексом SnP/ASX 200 и Hang Seng, достигшую 0.3 в прошлом месяце, что стало минимумом с декабря 2004 года в сравнении с средним 0.6 за период. Значение, равное 1, означало бы движение «в ногу», тогда как ноль говорит об отсутствии связи.

Инвесторы считают, что австралийская экономика выдержит замедление в Китае (крупнейший торговый партнёр), так как рекордно низкие ставки придают импульс потребительским расходам, найму новых сотрудников и строительству жилья на фоне падения инвестиций в горную добычу. Цена на железную руду, которая является крупнейшей экспортной статьей Австралии, упала на 13% в прошлом квартале на фоне снижения китайского спроса.

Австралийский эталонный индекс подрос на 8.4% за прошедшие 12 месяцев, превысив максимальный уровень почти за пять лет в марте, тогда как китайский индекс просел на 7.3%. Участие производителей сырья в индексе SnP/ASX 200 снизилось до 18% с 30% в июне 2008 году, тогда как финансовые компании усилили своё присутствие до 45% с 33%.

Вечная экономика мыльного пузыря

Хотите получить процветающий рынок труда? Лопните пузырь. Смысл в том, что без интервенций в экономику посредством фискальной, монетарной или обеих сразу политик рост будет весьма тусклым. Это было справедливо с конца 90-х для США, считает бывший министр финансов Лоуренс Саммерс, что также, похоже, справедливо и для других развитых экономик. Когда речь идет о сильном, здоровом, устойчивом росте, то мы понимаем, что его нет уже 15 лет. «Японцы не видели его уже целое поколение, - добавляет Саммерс. – Долго этого не видела и Европа».

«Стратегия, которая опирается на процентные ставки существенно ниже уровней роста в течение длительного периода, практически точно гарантирует появление существенных пузырей и опасного роста кредитной массы, - писал недавно Саммерс. – Идея заключается в том, что регуляция может позволить получить преимущества легкого кредитования без расплаты на него – лишь химера».

Более хорошим путём могли бы стать дефициты, и возможно, на неопределенный срок даже в периоды хороших экономических времён. Чтобы помочь экономике прямо сейчас, например, он предлагает делать внушительные расходы на инфраструктуру, особенно с учётом дешевизны денег и столь большого количества строителей без работы. Теория Саммерса подразумевает, что текущее сочетание в федеральной политике с ожидаемым ростом ставок в следующем году и продолжением снижения дефицита в Вашингтоне может привести к весьма плохим результатам в обозримом будущем.

Рост евро против доллара, иены, юаня и валют Бразилии, Турции и развивающейся Азии объясняет часть этой импортируемой дефляции. Торгово-взвешенный индекс еврозоны вырос на 6% за год. Но это не может служить оправданием. Это прямое следствие собственной монетарной политики ЕЦБ. Франкфурт может заставить евро снижаться в любой момент, сигнализируя о решимости сделать что-либо в этом затруднительном положении. Он решил не делать этого, надеясь на то, что голубиные заявления без обсуждения, так или иначе, изменят глобальную ситуацию.

Трудно предсказать, в какой момент дефляция «встроится» в систему. Цены производителей падали с середины 2012 года. Темпы ускорились до -1.7% в феврале, что стало крупнейшим спадом с момента краха Lehman. Однако в этот раз это не разовый эффект финансового краха. Это хронический и более коварный сценарий.

Австралийское ралли акций доказывает разрыв связи с Китаем

Девятилетняя связь между австралийскими и китайскими акциями разорвана.

График дня демонстрирует 120-ти дневную корреляцию между индексом SnP/ASX 200 и Hang Seng, достигшую 0.3 в прошлом месяце, что стало минимумом с декабря 2004 года в сравнении с средним 0.6 за период. Значение, равное 1, означало бы движение «в ногу», тогда как ноль говорит об отсутствии связи.

Инвесторы считают, что австралийская экономика выдержит замедление в Китае (крупнейший торговый партнёр), так как рекордно низкие ставки придают импульс потребительским расходам, найму новых сотрудников и строительству жилья на фоне падения инвестиций в горную добычу. Цена на железную руду, которая является крупнейшей экспортной статьей Австралии, упала на 13% в прошлом квартале на фоне снижения китайского спроса.

Австралийский эталонный индекс подрос на 8.4% за прошедшие 12 месяцев, превысив максимальный уровень почти за пять лет в марте, тогда как китайский индекс просел на 7.3%. Участие производителей сырья в индексе SnP/ASX 200 снизилось до 18% с 30% в июне 2008 году, тогда как финансовые компании усилили своё присутствие до 45% с 33%.

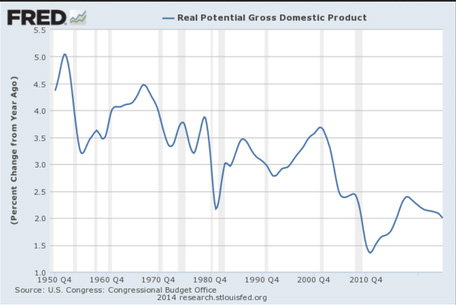

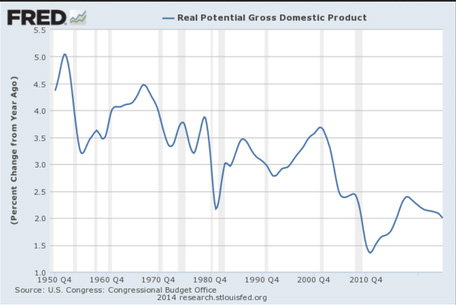

Вечная экономика мыльного пузыря

Хотите получить процветающий рынок труда? Лопните пузырь. Смысл в том, что без интервенций в экономику посредством фискальной, монетарной или обеих сразу политик рост будет весьма тусклым. Это было справедливо с конца 90-х для США, считает бывший министр финансов Лоуренс Саммерс, что также, похоже, справедливо и для других развитых экономик. Когда речь идет о сильном, здоровом, устойчивом росте, то мы понимаем, что его нет уже 15 лет. «Японцы не видели его уже целое поколение, - добавляет Саммерс. – Долго этого не видела и Европа».

«Стратегия, которая опирается на процентные ставки существенно ниже уровней роста в течение длительного периода, практически точно гарантирует появление существенных пузырей и опасного роста кредитной массы, - писал недавно Саммерс. – Идея заключается в том, что регуляция может позволить получить преимущества легкого кредитования без расплаты на него – лишь химера».

Более хорошим путём могли бы стать дефициты, и возможно, на неопределенный срок даже в периоды хороших экономических времён. Чтобы помочь экономике прямо сейчас, например, он предлагает делать внушительные расходы на инфраструктуру, особенно с учётом дешевизны денег и столь большого количества строителей без работы. Теория Саммерса подразумевает, что текущее сочетание в федеральной политике с ожидаемым ростом ставок в следующем году и продолжением снижения дефицита в Вашингтоне может привести к весьма плохим результатам в обозримом будущем.

http://blog.fxpro.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба