10 апреля 2014 FxPRO

Исследование было проведено Джеффри Уарглером и Малькомом Бейкером, профессорами из New York University и Harvard Business School, и были названы «Инвесторские настроения на фондовом рынке».

1. Объёмы IPO. Было 123 новых заявки за первые три месяца 2000 года по данным профессора финансов University of Florida Джея Риттера. Их было 58 за этот же период в этом году.

2. Прибыль от IPO. В первом квартале 2000 прибыль за первый день в среднем после публичного размещения составляла невероятные 96%. В течение первых трёх месяцев 2014 года она составляла 22%.

3. Дивиденды. В марте 2000 спекулятивные компании в среднем имели оценку на 43% выше ценных бумаг, приносящих дивиденды. Аналогичная премия, которая сегодня платится по акциям в индексе SnP 500, составляет 26%, по данным FactSet.

4. Доля оборота. За первые три месяца 2000-го доля аннуализированный оборот NYSE составлял 89%. За первый квартал этого года это значение составляло лишь 58%.

5. Доля корпоративного дохода, полученного от выпуска акций. Корпорации всё чаще обращаются к фондовому рынку, чтобы получить деньги в периоды спекулятивного изобилия. Доля акционерного капитала составляла 20% за первые три месяца 2000 года. По последним данным Урглера, последние три месяца 2013 года показали 11%.

Надо отметить, что акции могут быть переоценены. В любом случае, рынок запоздал с коррекций на 10%. Тем не менее, медведи заходят слишком далеко, когда пытаются аргументировать свою позицию с пузырём, который аналогичен тому, что был в марте 2000 года.

Политики ФРС хотят большей ясности в отношении планов по повышению ставок

ФРС нужно быть более конкретной в отношении экономических условий, которые могли бы вызвать повышение ставок с текущих низких уровней, заявили несколько высокопоставленных чиновников ФРС во вторник. Ещё один предупредил о том, что ФРС не будет отказываться от адаптивной монетарной политики, пока экономика не будет готова.

Призыв к большей ясности в отношении повышения ставок последовал всего через несколько недель после того как ФРС отказалась от обещания держать ставки низкими, пока уровень безработицы не упадет ниже 6.5%, вместо этого она заявила, что ставки будут низкими долгое время и после окончания программы закупок бондов, которая должна подойти к концу в этом году. После заседания, председатель ФРС Джанет Йеллен взволновала рынки, когда предположила, что «значительное время» - это около «шести месяцев».

После заявления о том, что ФРС расширит диапазон показателей силы экономики для дальнейшего повышения ставок, некоторые инвесторы и экономисты начали разработку систем комплексного анализа, чтобы понять, насколько же именно близка экономика к выздоровлению. Момент первого повышения ставок, который, вероятно, произойдет в следующем году, будет полностью зависеть от данных. ЦБ пока что не близок к отказу от поддержки.

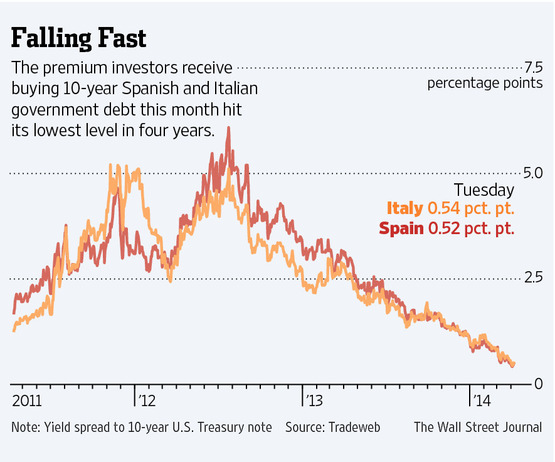

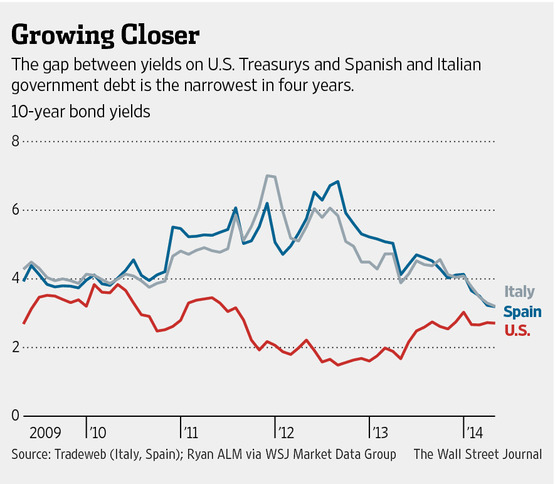

Доходность итальянских и испанских бондов стала ближе к американской и немецкой

Растущий инвесторский спрос толкал вниз доходность по долгам Италии и Испании до уровней, которые раньше были лишь у ультрабезопасных стран, таких как США и Германия.

Разрыв между доходностью испанского и итальянского долга и американских ценных бумаг достиг минимального уровня за четыре года. Испанские и итальянские десятилетки теперь имеют доходность 3.2%. Доходность американских долговых бумаг составляет 2.68%, в прошлом году она подросла. Доходность безопасных десятилетних немецких долгов составляет около 1.56%. Несмотря на нестабильные экономики и медленный рост в еврозоне, Италия и Испания привлекают инвесторов, находящихся в поисках прибыли на глобальных бондовых рынках. Спрос инвесторов поддерживает прогноз о том, что ЕЦБ сохранит ставки низкими в обозримом будущем.

Рост евро в последние два года усилил привлекательность долга блока. На фоне укрепления против доллара, рост цены номинированного в евро долга может опередить прибыль от долгов в американских долларах.

Развитие событий подчеркивает примечательный разворот тренда, который стал наиболее ярким событием с начала европейского долгового кризиса. Тем временем, опасения инвесторов в отношении возможного развала еврозоны толкнули доходность южных европейских стран вверх.

1. Объёмы IPO. Было 123 новых заявки за первые три месяца 2000 года по данным профессора финансов University of Florida Джея Риттера. Их было 58 за этот же период в этом году.

2. Прибыль от IPO. В первом квартале 2000 прибыль за первый день в среднем после публичного размещения составляла невероятные 96%. В течение первых трёх месяцев 2014 года она составляла 22%.

3. Дивиденды. В марте 2000 спекулятивные компании в среднем имели оценку на 43% выше ценных бумаг, приносящих дивиденды. Аналогичная премия, которая сегодня платится по акциям в индексе SnP 500, составляет 26%, по данным FactSet.

4. Доля оборота. За первые три месяца 2000-го доля аннуализированный оборот NYSE составлял 89%. За первый квартал этого года это значение составляло лишь 58%.

5. Доля корпоративного дохода, полученного от выпуска акций. Корпорации всё чаще обращаются к фондовому рынку, чтобы получить деньги в периоды спекулятивного изобилия. Доля акционерного капитала составляла 20% за первые три месяца 2000 года. По последним данным Урглера, последние три месяца 2013 года показали 11%.

Надо отметить, что акции могут быть переоценены. В любом случае, рынок запоздал с коррекций на 10%. Тем не менее, медведи заходят слишком далеко, когда пытаются аргументировать свою позицию с пузырём, который аналогичен тому, что был в марте 2000 года.

Политики ФРС хотят большей ясности в отношении планов по повышению ставок

ФРС нужно быть более конкретной в отношении экономических условий, которые могли бы вызвать повышение ставок с текущих низких уровней, заявили несколько высокопоставленных чиновников ФРС во вторник. Ещё один предупредил о том, что ФРС не будет отказываться от адаптивной монетарной политики, пока экономика не будет готова.

Призыв к большей ясности в отношении повышения ставок последовал всего через несколько недель после того как ФРС отказалась от обещания держать ставки низкими, пока уровень безработицы не упадет ниже 6.5%, вместо этого она заявила, что ставки будут низкими долгое время и после окончания программы закупок бондов, которая должна подойти к концу в этом году. После заседания, председатель ФРС Джанет Йеллен взволновала рынки, когда предположила, что «значительное время» - это около «шести месяцев».

После заявления о том, что ФРС расширит диапазон показателей силы экономики для дальнейшего повышения ставок, некоторые инвесторы и экономисты начали разработку систем комплексного анализа, чтобы понять, насколько же именно близка экономика к выздоровлению. Момент первого повышения ставок, который, вероятно, произойдет в следующем году, будет полностью зависеть от данных. ЦБ пока что не близок к отказу от поддержки.

Доходность итальянских и испанских бондов стала ближе к американской и немецкой

Растущий инвесторский спрос толкал вниз доходность по долгам Италии и Испании до уровней, которые раньше были лишь у ультрабезопасных стран, таких как США и Германия.

Разрыв между доходностью испанского и итальянского долга и американских ценных бумаг достиг минимального уровня за четыре года. Испанские и итальянские десятилетки теперь имеют доходность 3.2%. Доходность американских долговых бумаг составляет 2.68%, в прошлом году она подросла. Доходность безопасных десятилетних немецких долгов составляет около 1.56%. Несмотря на нестабильные экономики и медленный рост в еврозоне, Италия и Испания привлекают инвесторов, находящихся в поисках прибыли на глобальных бондовых рынках. Спрос инвесторов поддерживает прогноз о том, что ЕЦБ сохранит ставки низкими в обозримом будущем.

Рост евро в последние два года усилил привлекательность долга блока. На фоне укрепления против доллара, рост цены номинированного в евро долга может опередить прибыль от долгов в американских долларах.

Развитие событий подчеркивает примечательный разворот тренда, который стал наиболее ярким событием с начала европейского долгового кризиса. Тем временем, опасения инвесторов в отношении возможного развала еврозоны толкнули доходность южных европейских стран вверх.

http://blog.fxpro.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба