• Масштабные российские потоки капитала могут заложить основу для устойчивости евро

• Си Цзиньпин настаивает на адаптации Китая к "новой норме" более низкого роста

• Новозеландский рынок жилья изживает себя

Краткое резюме заседания Европейского центрального банка (ЕЦБ) на прошлой неделе: после пресс-конференции председателя ЕЦБ, Марио Драги, стало очевидно, что Центробанк готовится к политическим действиям в июне. На мой взгляд, основное внимание будет сосредоточено не столько на следующей серии прогнозов по инфляции, сколько, как отметил Драги в своей вступительной речи в четверг, на (дальнейшей информации и анализе) "доступности банковских займов для частного сектора". Кроме того, упомянутые Драги потоки капитала из России объемом 160 млрд. евро частично объясняют устойчивость евро в течение последних нескольких недель, несмотря на то, что ЕЦБ намерен взять курс на политические стимулы. На прошлой неделе российский президент Владимир Путин проигнорировал усиление конфронтации по украинскому вопросу, чем отправил российские акции значительно выше, что говорит о частичном развороте потоков капитала или, по крайней мере, снижении давления. Это может стать ключевым фактором развития нисходящей динамики евро, а также может объяснить масштаб распродажи с четверга.

На выходных президент Китая, Си Цзиньпин, заявил о том, что китайское правительство не готовится к запуску каких-либо масштабных мер стимулирования и что Китай должен адаптироваться к "новой норме" более низкого роста. Это ключевой политический сигнал, который уменьшает перспективы мирового роста. Появилось мнение о том, что в определенный момент китайское правительство может запаниковать, пытаясь избежать дефляционного краха и падения роста, вызванных разрывом кредитного пузыря, но пока ничто не предвещает подобного исхода…

На выходных в Восточной Украине прошли референдумы по отделению, однако они были повсеместно объявлены нелегитимными и неудачно проведенными. Российские рынки восприняли это спокойно, однако, весь конфликт – большой повод для беспокойства

Обратите внимание, что объемы продаж домов в Новой Зеландии упали на 20% в годовом исчислении в апреле. Снижение активности – первый признак замедления рынка, который предшествует падению цен – следите за новостями.

Что нас ждет

На этой неделе календарь совершенно не богат событиями, однако мы получили восхитительную "структуру" на начало недели, чему способствовала реакция на заседание ЕЦБ, а также тот факт, что доллар США предпринимает попытку восстановления и не только в паре евро/доллар. Важно то, что это восстановление происходит непосредственно после установления долларом новых циклических минимумов. Среди ключевых вопросов текущей недели: усугубится ли разворот фунта, устойчиво ли возвращение пары USD/CAD к росту и сойдет ли на нет рост в паре AUD/USD ниже первых уровней поддержки.

График: GBP/USD

В конце прошлой недели пара фунт/доллар продемонстрировала разворот к первой важной поддержке в области 1,6820. Указанный уровень и область ниже, возможно, вплоть до 1,6750 представляют собой важную область поддержки, которая, в случае пробития на фоне выхода отчета по инфляции Банка Англии в Среду, может означать установление циклического максимума. С другой стороны, паре необходимо пробить уровень 1,7000, чтобы подтвердить развитие бычьего сценария (слабый евро, кстати, возможно, будет способствовать тому, что быки по фунту будут продавать пару евро/фунт).

Структура, сложившаяся, в начале текущей недели, вероятно, означает улучшение атмосферы, которую мы наблюдали на протяжении определенного времени для технических трейдеров, поскольку минимальные значения волатильности, будем надеяться, остались позади.

Наиболее важные данные текущей недели включают:

Вторник

• Отчет ZEW в Германии в мае – апрельский отчет продемонстрировал дальнейшее снижение компонента ожиданий, однако апрельский показатель IFO этого не подтвердил. Рынок может продемонстрировать яркую реакцию на эти данные на текущей неделе, учитывая масштаб недавних движений в паре евро/доллар.

• Швеция – индекс цен потребителей. Это ключевой отчет для определения степени вероятного смягчения со стороны Риксбанка, поскольку инфляция продемонстрировала отрицательное значение базового показателя в Швеции, а Риксбанк по-прежнему обладает определенным политическим пространством для работы в отношении потенциального смягчения.

• Розничные продажи в США в апреле – рынок готовится к частичному резкому развороту вниз после чрезвычайно сильного мартовского отчета.

Среда

• Квартальный отчет по инфляции Банка Англии имеет критически важное значение для определения того, прорвется ли пара евро/фунт на новую территорию ниже 0,8150 и сможет ли пара фунт/доллар развернуться ниже поддержки при большей склонности фунта к снижению. Ищите упоминание о степени "спада" британской экономики и любые изменения в высказываниях в отношении валютного курса.

Четверг

• ВВП в Японии в первом квартале и выступление Куроды из Банка Японии. На данный момент Банк Японии сохраняет режим "поживем-увидим", поскольку может потребоваться много времени для оценки состояния экономики после повышения налога на продажу. Иена выглядит откровенно устойчивой, пока не доказано обратное.

• Индекс цен потребителей в США в апреле – эта серия данных взяла курс на снижение, однако она пока далека от уровней, которые могут изменить высказывания Федрезерва, тем не менее, ждите маштабных неожиданностей в любом из направлений.

• Выступление Джанет Йеллен из Федрезерва США – разве она может продемонстрировать еще большую склонность к смягчению?

Пятница

• Начала жилищного строительства и разрешения на строительство в США в апреле – американский рынок жилья демонстрирует признаки затухания, следующая пара месяцев расскажет нам о том, следует ли начать беспокоиться немного сильнее по этому поводу.

Три показателя на сегодня: баланс федерального бюджета в США, евро/доллар и доллар/иена

• Дефицит бюджета США должен уменьшиться благодаря сокращению расходов и увеличению налоговых поступлений

• Евро/доллар остается в подвешенном состоянии, в то время как ЕЦБ отвергает прозрачность

• Курс доллара к иене может упасть до 85 на фоне роста японской валюты

Понедельник небогат на экономические события. В США главной статистической новостью станет ежемесячный отчет о балансе бюджета федерального правительства. Кроме того, рекомендуем следить за динамикой курса евро/доллара после того, как на прошлой неделе Европейский центральный банк принял решение не реагировать на возрастающий риск дезинфляции/дефляции и подождать хотя бы еще один месяц. Незначительное укрепление курса иены повлияло на инвестиции в Японии, поэтому на предстоящей неделе валютная пара доллар/иена заслуживает пристального внимания.

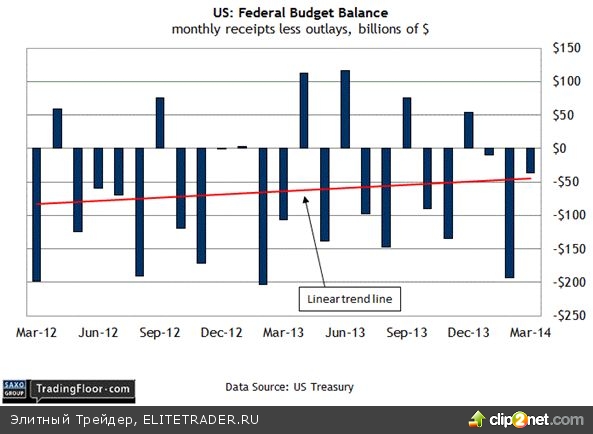

Баланс федерального бюджета в США (18:00 GMT): Возможно, из политизированных обсуждений в Вашингтоне это не так очевидно, но в налогово-бюджетной сфере наметилась благоприятная тенденция. Достаточно посмотреть на резюме самого последнего ежемесячного отчета о бюджете, подготовленного Бюджетным управлением Конгресса: «За первые семь месяцев финансового 2014 года дефицит бюджета федерального правительства составил 301 миллиард долларов, что на 187 миллиардов долларов меньше, чем было зафиксировано за аналогичный период прошлого года. Доходы выросли приблизительно на 8%, а расходы уменьшились на 3%».

Доказательства небольшого уменьшения дефицита также проявляются в ежемесячных отчетах Министерства финансов. Несмотря на то что на коротком временном интервале данные очень изменчивы, линейный тренд на протяжении последних двух лет развивается по восходящей линии, пусть и с небольшим уклоном. Как показал самый последний отчет, по итогам марта был зафиксирован самый низкий дефицит бюджета за 14 лет. Одной из причин стало увеличение налоговых поступлений благодаря укреплению фондового рынка и ускорению экономического роста. Между тем в некоторых отраслях экономики было отмечено сокращение расходов, в частности в военной промышленности в связи с прекращением операций в Афганистане.

Согласно прогнозам Бюджетного управления Конгресса, ситуация продолжит улучшаться и в финансовом 2014 году дефицит бюджета снизится до 2,8% ВВП, то есть будет на треть меньше, чем в предыдущем финансовом году. Если прогноз сбудется, то отношение дефицита к общему объему производства товаров и услуг в экономике уменьшится пятый год подряд. Однако долго такая тенденция не продлится. Начиная с 2015 года, дефицит бюджета снова будет расти, о чем свидетельствуют оценки Бюджетного управления Конгресса. Причины все те же: стареющее население и, как следствие, более активное пользование услугами в сфере здравоохранения, которые субсидируются правительством.

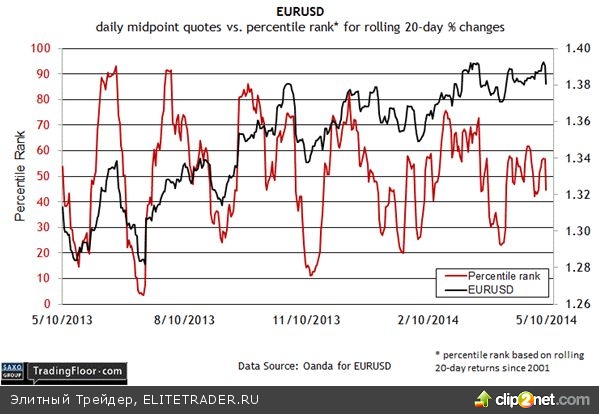

Евро/доллар: В последние годы главными столпами в деятельности центрального банка были прозрачность и ясность. Однако на пресс-конференции, которая состоялась на прошлой неделе в четверг, Марио Драги решил изменить статус-кво. Председатель ЕЦБ был красноречив, но так и не сказал ничего, что могло бы прояснить ожидания в отношении денежно-кредитной политики. Несмотря на то что Драги не изменил процентные ставки и не предложил новый политический курс, он признал, что укрепление курса евро в период низкой инфляции и невысоких темпов роста представляет «серьезный повод для беспокойства». Кроме того, он сказал, что, когда возникнет необходимость, банк предпримет действия, чтобы уничтожить угрозу дефляции на корню. Но не сейчас. «Управляющий совет предпочитает не спешить с мерами, — заявил он журналистам. — Члены совета единодушно сходятся во мнении о том, что не следует слишком долго терпеть низкую инфляцию».

Помимо неопределенности в вопросе о том, почему ЕЦБ предпочитает занимать выжидательную позицию, сохраняется неясность по поводу того, как ЦБ может стимулировать денежно-кредитную политику, когда он все же приступит к действиям «в следующий раз». Есть основания думать, что власти прибегнут к снижению процентных ставок, причем ставка по банковским вкладам в ЕЦБ опустится ниже нуля. Но, как обычно, Драги не стал вдаваться в подробности.

Пожалуй, более волнующий вопрос заключается в том, что делать с растущим курсом евро. Хотя г-н Драги признал, что укрепление валюты представляет проблему для Еврозоны, он практически ничего не сказал по поводу того, что собирается делать ЕЦБ, чтобы ее решить. При этом он поспешил отметить, что в своем росте евро еще не дошел до того момента, когда потребовалось бы немедленное вмешательство властей. «Мы только видим, как это способствует еще большему снижению уровня инфляции», — сказал он, добавив, что с середины 2012 года валютный курс повысился приблизительно на десять процентов. Чтобы не возникло неясности, он пояснил, что «именно валютный курс вызывает снижение инфляции».

Но даже туманные заявления способны вызывать колебания на рынке. После выступления Драги, в пятницу, курс евро понизился по отношению к доллару, хотя днем ранее установил максимальное значение с ноября 2011 года. Интересно посмотреть, как участники рынка оценят евро на этой неделе. Сохранится ли влияние высказываний Драги? Возможно, но в отсутствие конкретных действий слова вскоре потеряют свою силу. На прошлой неделе главный экономист банка UniCredit в Еврозоне сказал: «Полноценное количественное смягчение — единственный инструмент денежно-кредитной политики, который может оказать продолжительное воздействие на евро, однако в ближайшее время он не будет использован».

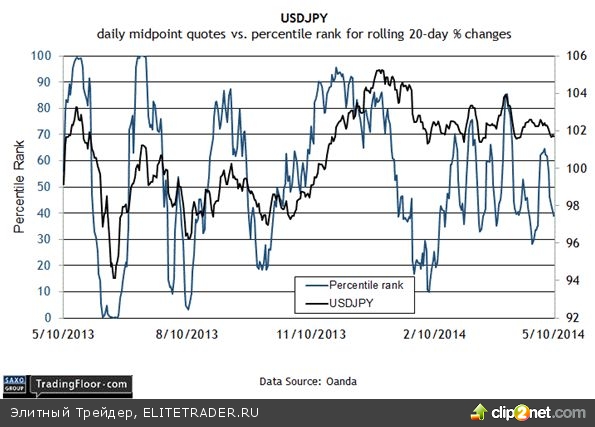

Доллар/иена: После сильного падения в 2013 году к настоящему моменту курс иены укрепился по отношению к доллару. По окончании прошлого года доллар стоил приблизительно за 105 иен, сегодня доллар/иена торгуется на отметке ниже 102. Хотя курс изменился незначительно, это указывает на перемену тенденции по сравнению с предыдущим стремительным падением валюты против доллара. Резкое обесценение иены в 2013 году дало толчок мощному подъему на фондовом рынке Японии, в результате которого фондовый индекс Nikkei 225 прибавил более 50%. С начала этого года, однако, индекс понизился уже на 13%. Учитывая тот факт, что для очередной волны покупок на фондовом рынке требуется дополнительная девальвация иены, в ближайшем будущем участников рынка может ждать разочарование.

«На фоне укрепления курса иены и спада на японском фондовом рынке многие инвесторы в этом году понесли убытки, — говорится в аналитической заметке Roubini Economics, опубликованной на прошлой неделе. — Теперь они ищут катализаторы, которые помогли бы развернуть этот тренд. Если судить по нашим разговорам с монетарными властями, то, если ситуация с внутренним ростом или инфляцией не ухудшится, то ждать, что таким катализатором послужит денежно-кредитная политика Банка Японии, не стоит».

На текущий момент вероятность расширения количественного смягчения в краткосрочной перспективе очень низкая. Между тем участники рынка пытаются осознать и проанализировать тот факт, что Банк Японии не смог довести инфляцию до двух процентов (на основании базового индекса инфляции рост потребительских цен сейчас составляет 1,3%). Некоторые аналитики прогнозируют, что курс иены продолжит расти, а главный стратег по рынку облигаций из Tokai Tokyo считает, что курс доллара к иене в этом году понизится до отметки 85. Он заявил в интервью агентству Bloomberg на прошлой неделе, что сегодня иена приблизилась к справедливой стоимости на основании оценки паритета покупательной способности от ОЭСР. «Индекс ППС показывает, что курс иены упал слишком сильно и теперь будет укрепляться» — сказал он.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба