16 мая 2014 Bloomberg

Джошуа Браун перечисляет вещи, которые инвесторы упорно не хотят замечать:

"На этой неделе на конференции SALT у меня была возможность пообщаться с одними из самых умных, обладающими отличными связями, инвесторами в стране — людьми, занимающимися кредитованием, длинными/короткими стратегиями, аналитиками, трейдерами и т. д. Я не буду называть поименно, достаточно лишь сказать, что они представляют, наверное, триллион долларов под управлением. Я очень многое узнал о том, как институциональный консенсус складывается в этом году.

Многие говорили о вещах, которые инвесторы в акции и корпоративные облигации предпочитают не замечать. Все они происходят одновременно:

1. Коллапсирующие акции застройщиков и ухудшающиеся данные по рынку недвижимости.

2. Доллар США, который находится на пороге роста.

3. Казначейские облигации отказываются дешеветь, практически ежедневно взбираясь все выше.

4. Сокращающееся число акций, достигших новых максимумов, на фоне индексов фондового рынка у рекордных значений.

5. Влиятельные управляющие, которые были оптимистичны на протяжении большой части ралли, начинают говорить об осторожности (среди них Эйнхорн, Куперман, Теппер и др.)

6. Замедление роста прибыли корпораций.

7. Выход в лидеры рынка оборонительных акций.

8. Огромное расхождение между акциями малой и большой капитализации.

Все эти вещи происходят сейчас. Ни одна из них не является положительной для фондового рынка".

Луис Навеллье удивлен взлетом облигаций длительных сроков погашения:

"Большинство инветоров предполагали, что после начала Федеральным резервом сужения QE рынок облигаций упадет — приведя тем самым к росту доходности. Мы уже прошли полпути к завершению количественного стимулирования, однако облигации по-прежнему дорожают. Почему?

Удивительно то, что доходность 30-летних казначейских облигаций падает быстрее, чем 10-летних. Если смотреть на индекс TNX (показан на графике ниже черной линией), 10-летние бумаги завершили 2013 год с доходностью 3,04%. Тридцатилетние бумаги завершили год на 3,96%. Сейчас их доходности, соответственно, снизились до 2,62% (-42 б.п.) и 3,46% (-50 б.п.).

Эта разница в 8 базисных пунктов может и не казаться слишком большой, однако она говорит об уплощении длинного конца кривой доходности. Долгосрочные облигации растут и падают в зависимости от прогнозов по инфляции, в то время, как краткосрочные сильнее зависят от текущей политики ФРС.

Так какой же фактор на рынке облигаций повинен в удивительном (для многих) падении доходности?

Таким фактором могут выступать рекордные поступления от налогов и сокращающийся дефицит федерального бюджета. Он по-прежнему очень велик, но "движется в правильном направлении", как любят говорить политики. Вызывает тревогу то, что при рекордном уровне налоговых поступлений дефицит все еще остается большим.

Процитирую отрывок из статьи Bloomberg, основанной на данных Бюджетного комитета Конгресса:

"Дефицит бюджета США сократится в этом году до $492 млрд. против $680 млрд. в прошлом году, свидетельствуют данные Бюджетного комитета. Снижение будет более резким, чем предполагалось. Дефицит в 2014 году составит 2,8% ВВП, что почти на треть ниже, чем в 2013 году (4,1% от ВВП). По прогнозам, в 2015 году дефицит сократится еще сильнее и составит $469 млрд. Далее Бюджетный комитет прогнозирует его постепенный рост, и в 2022-2024 годах дефицит достигнет $1 трлн. "Это будет пятый год подряд, когда дефицит, как доля ВВП, сократится, после своего максимума в 9,8% в 2009 году", - пишет БКК в своем отчете. Прогнозируемый уровень на этот год в 2,8% ниже, чем среднее значение в 3,1% за последние 40 лет, добавляет БКК".

На настоящий момент федеральное правительство выиграло немного времени — чему однозначно помогли гигантские монетаристские маневры Центрального банка, в ходе которых от стал крупнейшим покупателем казначейских облигаций в худшие годы бюджетного дефицита. Сокращение дефицита может продлить бычий рынок в ГКО, доходность которых снижается с 1981 года. Однако, если правительство сохранит текущий курс, то сокращение дефицита будет временным — взрывной рост государственных расходов прогнозируется в ближайшие несколько лет (см. график ниже).

Каллен Рош пишет о низкой волатильности на рынке ГКО:

"Хочу поделиться с вами интересным графиком и отрывком из исследовательского отчета Merrill Lynch, опубликованного сегодня. Они ссылаются на крайне низкий уровень волатильности. Нет, не той волатильности в лице индекса VIX, которую обычно используют, а волатильности на рынке казначейских облигаций США. По словам исследователей банка, за последние 25 лет столь низкий уровень волатильности наблюдался лишь в 4% времени:

"В настоящее время мы наблюдаем снижение волатильности. С начала 2013 года индекс волатильности фондового рынка VIX колебался между 12 и 20. Аналитик валютного рынка Атанасиос Вамвакидис отмечает, что волатильность на валютном рынке сегодня ниже, чем до начала финансового кризиса. А индекс MOVE волатильности на рынке казначейских облигаций упал ниже 60 пунктов, уровня, на котором он находился всего 4% времени за последние 25 лет".

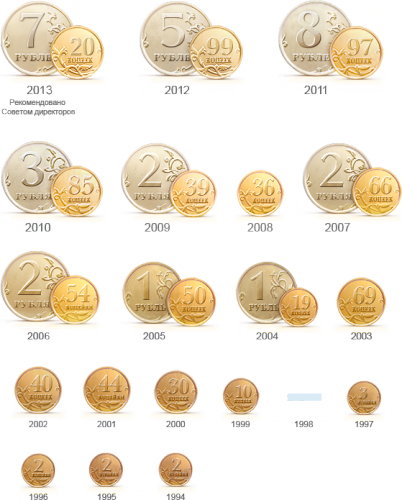

Div поделился наглядным графиком, на котором видно как изменялись дивидендные выплаты «Газпрома» на одну обыкновенную акцию по годам.

Lukasus обращает внимание на данные по ВВП по ЕС и странам региона за первый квартал текущего года. Хорошо выросла экономика Германии, рост ВВП на +0,8% против прогноза аналитиков роста на +0,7%. Франция показала отсутствие какого-либо роста, 0% против прогноза аналитиков роста на +0,4%. Италия, традиционно одна из самых слабых экономик Европы, показала отрицательную динамику -0,1% против прогнозов роста на +0,2%. В целом Европа показала слабый рост на +0,2% против прогнозов аналитиков роста ВВП на +0,4%.

Динамика ВВП в разрезе по странам:

Венгрия и Польша продемонстрировали наилучший рост. Германия и Великобритания - лидеры из развитых экономик. В целом регион остается неоднородным.

krv1975 приводит результаты лучших и худших хедж-фондов из выборки HSBC за первые 4 месяца этого года.

Отдельно приводятся результаты крупнейших фондов:

Dartstrade поделился графиком, на котором видно сравнение общих коэффициентов P/E по странам, рассчитанных за последние 12 месяцев. Китайские компании по показателю остаются самыми дешевыми из выбранных стран.

"На этой неделе на конференции SALT у меня была возможность пообщаться с одними из самых умных, обладающими отличными связями, инвесторами в стране — людьми, занимающимися кредитованием, длинными/короткими стратегиями, аналитиками, трейдерами и т. д. Я не буду называть поименно, достаточно лишь сказать, что они представляют, наверное, триллион долларов под управлением. Я очень многое узнал о том, как институциональный консенсус складывается в этом году.

Многие говорили о вещах, которые инвесторы в акции и корпоративные облигации предпочитают не замечать. Все они происходят одновременно:

1. Коллапсирующие акции застройщиков и ухудшающиеся данные по рынку недвижимости.

2. Доллар США, который находится на пороге роста.

3. Казначейские облигации отказываются дешеветь, практически ежедневно взбираясь все выше.

4. Сокращающееся число акций, достигших новых максимумов, на фоне индексов фондового рынка у рекордных значений.

5. Влиятельные управляющие, которые были оптимистичны на протяжении большой части ралли, начинают говорить об осторожности (среди них Эйнхорн, Куперман, Теппер и др.)

6. Замедление роста прибыли корпораций.

7. Выход в лидеры рынка оборонительных акций.

8. Огромное расхождение между акциями малой и большой капитализации.

Все эти вещи происходят сейчас. Ни одна из них не является положительной для фондового рынка".

Луис Навеллье удивлен взлетом облигаций длительных сроков погашения:

"Большинство инветоров предполагали, что после начала Федеральным резервом сужения QE рынок облигаций упадет — приведя тем самым к росту доходности. Мы уже прошли полпути к завершению количественного стимулирования, однако облигации по-прежнему дорожают. Почему?

Удивительно то, что доходность 30-летних казначейских облигаций падает быстрее, чем 10-летних. Если смотреть на индекс TNX (показан на графике ниже черной линией), 10-летние бумаги завершили 2013 год с доходностью 3,04%. Тридцатилетние бумаги завершили год на 3,96%. Сейчас их доходности, соответственно, снизились до 2,62% (-42 б.п.) и 3,46% (-50 б.п.).

Эта разница в 8 базисных пунктов может и не казаться слишком большой, однако она говорит об уплощении длинного конца кривой доходности. Долгосрочные облигации растут и падают в зависимости от прогнозов по инфляции, в то время, как краткосрочные сильнее зависят от текущей политики ФРС.

Так какой же фактор на рынке облигаций повинен в удивительном (для многих) падении доходности?

Таким фактором могут выступать рекордные поступления от налогов и сокращающийся дефицит федерального бюджета. Он по-прежнему очень велик, но "движется в правильном направлении", как любят говорить политики. Вызывает тревогу то, что при рекордном уровне налоговых поступлений дефицит все еще остается большим.

Процитирую отрывок из статьи Bloomberg, основанной на данных Бюджетного комитета Конгресса:

"Дефицит бюджета США сократится в этом году до $492 млрд. против $680 млрд. в прошлом году, свидетельствуют данные Бюджетного комитета. Снижение будет более резким, чем предполагалось. Дефицит в 2014 году составит 2,8% ВВП, что почти на треть ниже, чем в 2013 году (4,1% от ВВП). По прогнозам, в 2015 году дефицит сократится еще сильнее и составит $469 млрд. Далее Бюджетный комитет прогнозирует его постепенный рост, и в 2022-2024 годах дефицит достигнет $1 трлн. "Это будет пятый год подряд, когда дефицит, как доля ВВП, сократится, после своего максимума в 9,8% в 2009 году", - пишет БКК в своем отчете. Прогнозируемый уровень на этот год в 2,8% ниже, чем среднее значение в 3,1% за последние 40 лет, добавляет БКК".

На настоящий момент федеральное правительство выиграло немного времени — чему однозначно помогли гигантские монетаристские маневры Центрального банка, в ходе которых от стал крупнейшим покупателем казначейских облигаций в худшие годы бюджетного дефицита. Сокращение дефицита может продлить бычий рынок в ГКО, доходность которых снижается с 1981 года. Однако, если правительство сохранит текущий курс, то сокращение дефицита будет временным — взрывной рост государственных расходов прогнозируется в ближайшие несколько лет (см. график ниже).

Каллен Рош пишет о низкой волатильности на рынке ГКО:

"Хочу поделиться с вами интересным графиком и отрывком из исследовательского отчета Merrill Lynch, опубликованного сегодня. Они ссылаются на крайне низкий уровень волатильности. Нет, не той волатильности в лице индекса VIX, которую обычно используют, а волатильности на рынке казначейских облигаций США. По словам исследователей банка, за последние 25 лет столь низкий уровень волатильности наблюдался лишь в 4% времени:

"В настоящее время мы наблюдаем снижение волатильности. С начала 2013 года индекс волатильности фондового рынка VIX колебался между 12 и 20. Аналитик валютного рынка Атанасиос Вамвакидис отмечает, что волатильность на валютном рынке сегодня ниже, чем до начала финансового кризиса. А индекс MOVE волатильности на рынке казначейских облигаций упал ниже 60 пунктов, уровня, на котором он находился всего 4% времени за последние 25 лет".

Div поделился наглядным графиком, на котором видно как изменялись дивидендные выплаты «Газпрома» на одну обыкновенную акцию по годам.

Lukasus обращает внимание на данные по ВВП по ЕС и странам региона за первый квартал текущего года. Хорошо выросла экономика Германии, рост ВВП на +0,8% против прогноза аналитиков роста на +0,7%. Франция показала отсутствие какого-либо роста, 0% против прогноза аналитиков роста на +0,4%. Италия, традиционно одна из самых слабых экономик Европы, показала отрицательную динамику -0,1% против прогнозов роста на +0,2%. В целом Европа показала слабый рост на +0,2% против прогнозов аналитиков роста ВВП на +0,4%.

Динамика ВВП в разрезе по странам:

Венгрия и Польша продемонстрировали наилучший рост. Германия и Великобритания - лидеры из развитых экономик. В целом регион остается неоднородным.

krv1975 приводит результаты лучших и худших хедж-фондов из выборки HSBC за первые 4 месяца этого года.

Отдельно приводятся результаты крупнейших фондов:

Dartstrade поделился графиком, на котором видно сравнение общих коэффициентов P/E по странам, рассчитанных за последние 12 месяцев. Китайские компании по показателю остаются самыми дешевыми из выбранных стран.

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба