• За ростом акций стоят Центробанки?

• Иена сохраняет уверенность, пока валюты развивающихся рынков находятся в уязвимом положении

• Высказывания FOMC, вероятно, будут в диапазоне от менее склонных к смягчению до слегка склонных к ужесточению

В начале недели евро и доллар США остаются на самом дне. С утра паре фунт/доллар ненадолго удалось пробить 1,7000 – уровень, который она не затрагивала с августа 2009 года. Что касается других валют, то динамика носит сдержанный характер, в то время как иена сохраняет своенравность и устойчивость в беспокойных геополитических условиях и в преддверии главного событийного риска – заседания Федерального комитета по открытым рынкам (FOMC) в эту среду.

В Financial Times была опубликована статья (необходима подписка – ZeroHedge и прочие также разобрали эту информацию), в которой предполагается, что за впечатляющим ростом рынка акций, наблюдающегося в течение последних лет, по большей части, стоят Центробанки. Несмотря на то, что многие менее прозрачные мировые Центробанки не раскрыли оценки своего распределения акций, Швейцарский национальный банк, напротив, обладает долей акций равной 15%. Это совершенно новый взгляд на финансовую стабильность, который Федрезерв должен рассмотреть на этой неделе, поскольку он готовится разработать свое новое заявление о монетарной политике – подробнее об этом ниже.

График: Фунт/доллар против спреда по 2-летним своп-курсам

В последнее время спреду не удалось значительно вырасти, чему способствовало недавнее снижение давления со стороны председателя Банка Англии, Марка Карни в отношении переноса ожидаемой даты первого повышения ставок. Но судя по последним нескольким годам, спред (черная линия) был значительно шире при более низких уровнях в паре фунт/доллар (синяя линия), таким образом, для поддержки более высоких уровней в паре фунт/доллар необходимо, чтобы этот спред продолжил увеличиваться.

Что нас ждет

В нашем распоряжении достаточно запутанный набор рыночных обстоятельств – новозеландский доллар и фунт достигают заоблачных высот, что предполагает активное участие в спекуляциях carry и пристальное внимание к увеличению дифференциалов между процентными ставками. Тем не менее, в то же время японская иена сохраняет устойчивость, а валюты развивающихся рынков, в основном, держатся на чрезвычайно слабых уровнях. Слабость валют развивающихся рынков вполне логична, учитывая стремительное ухудшение ситуации в Ираке и скачок цен на энергоносители, поскольку развивающиеся экономики более насыщены энергоносителями, и устойчивые высокие цены на нефть быстрее всего скажутся именно на них. Беспокойство касательно заявления ФРС на этой неделе, вероятно, внесет свой вклад. До тех пор пока беспокойство на рынке акций не превращается в панику, возможно, идея заключается в том, что "безопасные сделки carry" могут процветать, даже если у "рисковых сделок carry" дела идут не слишком хорошо – масштабная распродажа и, вероятно, не слишком продолжительная.

Заседание FOMC

Разумеется, основное внимание на этой неделе приковано к заседанию FOMC, которое состоится в среду, поскольку мы гадаем, хватит ли Федрезерву мужества экспериментировать с ожиданиями рынка и, возможно, увеличить объем сокращения стимулов до 15 млрд. на каждое заседание (что означает полное завершение увеличения бухгалтерского баланса на заседании в середине сентября) или изменить намерения посредством высказываний. Едва ли Федрезерв проведет непосредственный эксперимент с сообщением о процентных ставках, хотя очевидно, что рынок чрезвычайно быстро придет к выводу о последствии для ставок, если темпы сокращения стимулов увеличатся.

Мои первоначальные мысли о заявлении FOMC на этой неделе в порядке от наиболее склонных к смягчению до наименее склонных к нему:

- (Наиболее склонное к смягчению) Совершенно никакого упоминания финансовой стабильности, отсутствие изменений в темпах сокращения стимулов, подчеркивание того, что американская экономика растет, но вяло, и того, что рынок труда недостаточно уверенный, в то время как инфляция остается надуманной проблемой.

- (Менее склонное к смягчению) То же, что и выше, но финансовая стабильность упоминается абстрактно или увеличение оптимизма в отношении экономики.

- (Слегка склонное к ужесточению) Подготовительное заседание, которое предполагает увеличение темпов сокращения стимулов ФРС на следующем заседании и/или более четкое упоминание того, что ФРС более подробно рассматривает вопрос о наличии рисков финансовой стабильности.

- (Склонное к ужесточению) Фактическое увеличение объемов сокращения стимулов до 15 млрд. на этом заседании и/или беспокойство Федрезерва о том, что риски финансовой стабильности могут возникнуть при сохранении текущих условий и т.д.

- (Чрезвычайно склонное к ужесточению) Едва ли Федрезерв на это пойдет…. но может быть что-то (помимо увеличения объемов сокращения стимулов до 15 млрд. долларов), направленное на снижение рыночных ожиданий касательно изменения в процентных ставках. Здесь идея Федрезерва может состоять в том, чтобы снизить риски финансовой стабильности посредством введения неопределенности в отношении политического курса, а не конкретного упоминания рисков финансовой стабильности.

Не забывайте о точечных диаграммах

В преддверии заседания FOMC на этой неделе рынок скорректировал свои опасения выше, но я полагаю, что недостаточно высоко, если Федрезерв действительно сделает ставку на ужесточение. Я подозреваю, что наиболее вероятные варианты развития событий колеблются в пределах от менее склонного к смягчению до слегка склонного к ужесточению. Мы также должны учитывать, что это одно из четырех в году заседаний, на которых происходит пересмотр экономических и политических прогнозов (так называемая "точечная диаграмма"), и Федрезерв может принять решение сообщить посредством этих прогнозов столько же или дальше больше, чем посредством самого заявления.

Три показателя: риск дефляции в ЕС, промышленное производство и жилищный рынок в США

Обычно в понедельник не бывает важных новостей, но сегодня внимание рынка привлекут пересмотренные данные о потребительской инфляции в Европе. Майский отчет станет для игроков очередным поводом заново оценить угрозу развития дефляции в регионе и эффективность новой порции денежных стимулов от Европейского центрального банка. Во второй половине дня выйдут два отчета из США, характеризующие состояние макроэкономики в стране с крупнейшей экономикой в мире, а именно ежемесячный отчет о промышленном производстве и оценка настроений в жилищно-строительной отрасли.

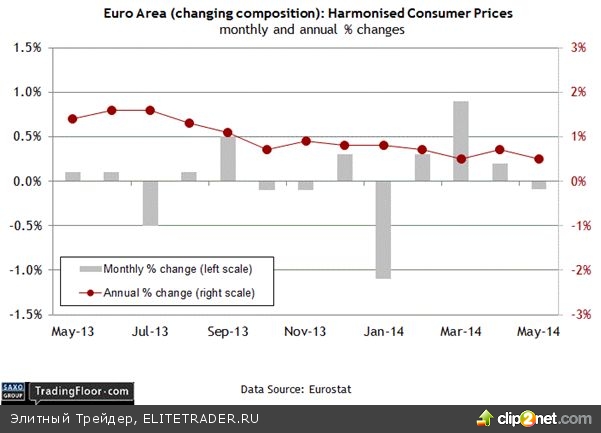

Еврозона: Инфляция потребительских цен (09:00 GMT) Опубликованная на прошлой неделе статистика, свидетельствующая о том, что в апреле промышленная активность в Еврозоне увеличилась сильнее, чем ожидалось, повысила уверенность в том, что европейская экономика все-таки продолжит восстанавливаться. Это, в свою очередь, дает основание предположить, что развившиеся в последнее время признаки дезинфляции необязательно выльются в настоящую дефляцию. Тем не менее, потребительские цены по-прежнему вызывают опасение, хотя критичными их не назовешь. Согласно предварительным оценкам за май, показатель роста в годовом выражении опустился до уровня 0,5%. Это намного ниже целевой инфляции ЕЦБ на уровне 2% — тревожный сигнал о возможном усугублении ситуации, если темпы роста не увеличатся или хотя бы не перестанут падать.

Ранее в этом месяце центральный банк отреагировал на сложившуюся ситуацию очередным пакетом денежно-кредитных стимулов. Благоприятные данные о промышленном производстве указывают на то, что худшее для макроэкономики Европы, возможно, осталось позади. Об этом же свидетельствует майская оценка композитного индекса менеджеров по закупкам для Еврозоны от Markit. Несмотря на то что индекс опустился до отметки 53,5 (то есть находится на комфортном расстоянии от нейтрального уровня 50), это чуть ниже трехлетнего максимума, установленного в апреле. Данные PMI в розничном секторе в целом практически не изменились, но, по крайней мере, это говорит о стабильности. Тем не менее, главным источником поддержки остается Германия, поэтому споры о развитии потребительского спроса за пределами ведущей экономики Европы продолжаются.

Как ожидается, по итогам пересмотра показатель инфляции за май не изменится по сравнению с предварительной оценкой. По-настоящему значимым станет июньский отчет об индексе CPI, так как к этому времени в нашем распоряжении будет больше макроэкономических отчетов. На данный момент Европе грозит целый ряд рисков, но в первую очередь необходимо понять, стабилизируется инфляция или нет. Для ответа на этот вопрос потребуется время, но отсчет начнется уже сегодня.

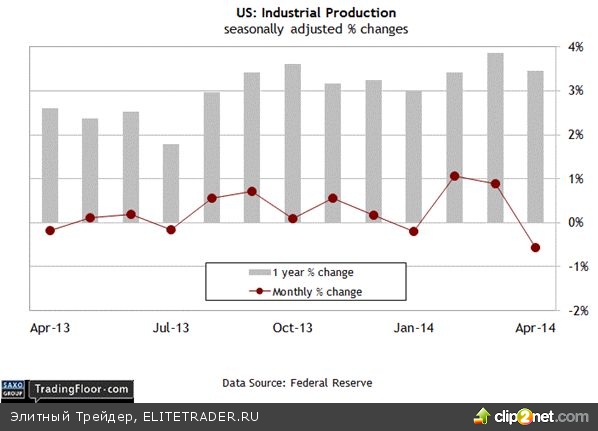

годовых изменений. В апреле промышленное производство увеличилось на 3,5% по сравнению с аналогичным периодом прошлого года, что, хотя меньше, чем в марте, когда рост составил 3,9%, все же приблизительно соответствует среднему проценту роста за последний год. Другими словами, промышленная активность прибавляет умеренными темпами в унисон с другими индикаторами.

Согласно консенсус-прогнозу, ситуация в целом останется без изменений: экономисты прогнозируют в мае подъем промышленного производства на 0,5% по сравнению с предыдущим месяцем или на 3,9% в годовом выражении. Информация, поступающая в последнее время из других уголков экономики, не дает повода сомневаться в таком прогнозе. В частности, рынок труда продолжает демонстрировать рост на 2%, задавая уверенный тон на будущее. Прирост занятости также подразумевает укрепление макроэкономики в целом на 2-3%. Перспектива не блестящая и не позволяет надеяться на высокие темпы роста экономики в США, но динамика стабильная, что не может не радовать. Сегодня вряд ли мы узнаем что-то, что изменит наше представление о развитии промышленного сектора.

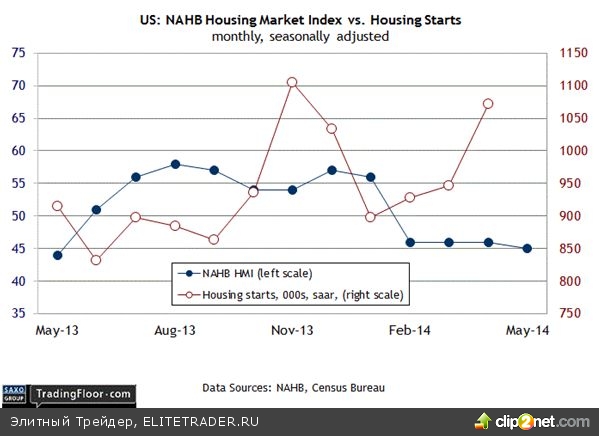

США: индекс жилищного рынка от NAHB (14:00 GMT) Положение рынка недвижимости по-прежнему неустойчивое, но признаков скорой стабилизации становится все больше. Наглядным примером тому служит индекс настроений в жилищной отрасли. Индекс жилищного рынка, составляемый Национальной ассоциацией застройщиков жилья (The National Association of Home Builders) и Wells Fargo, в последнее время закрепился чуть ниже нейтральной отметки 50.

«Спустя четыре месяца, в течение которых индекс жилищного рынка практически не менялся, стало ясно, что настроения среди застройщиков все больше соответствуют рыночной реальности, которая представляет собой непрерывный, хотя и умеренный рост», — отметил председатель NAHB в последнем отчете. Он добавил, что «застройщики надеются на увеличение продаж в ближайшие месяцы».

Есть все основания ожидать повышения спроса на жилье, если принять во внимание стабильный годовой показатель роста занятости и улучшение собственного капитала домохозяйств. В первом квартале этого года по сравнению с аналогичным периодом прошлого года собственный капитал домохозяйств вырос более чем на 10%. В то же время объем долговых обязательств среди населения остается без изменения с момента окончания Великой рецессии. Одновременно стоимость жилой собственности повысилась. Анализ данных на душу населения также свидетельствует о росте, причем значения здесь уже превысили предыдущий максимум, установленный в 2006 году.

В сочетании с ростом занятости в годовом выражении все эти индикаторы создают благоприятный фон для развития жилищного сектора. Сегодня индекс жилищного рынка все еще может свидетельствовать об осторожном отношении застройщиков жилья, однако общая положительная тенденция на рынке недвижимости, скорее всего, не позволит индексу упасть очень низко. Участники рынка и аналитики прогнозируют дальнейший подъем до отметки 47 по сравнению с результатом предыдущего месяца на уровне 45.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба