28 июня 2016 Conomy

Оценка любой отрасли экономики страны невозможна в отрыве от анализа тенденций, характерных для данной отрасли в масштабах всего мирового рынка, так как отдельные макроэкономические факторы могут существенно искажать картину в отдельных странах в краткосрочной и среднесрочной перспективах. В этой и последующих статьях мы рассмотрим мировой рынок золота, динамику основных производственных и финансовых показателей крупнейших его игроков, место российской золотодобывающей промышленности в мире, общие и разнонаправленные тенденции отечественной и мировой золотодобывающих отраслей.

Прошедший год стал переломным для мировой золотодобывающей промышленности. Несмотря на сохранение положительных темпов роста производства, можно с уверенностью сказать, что снижение цен на золото в течении последних лет наконец начало сказываться на объёмах производства, пока только как результат снижения капитальных затрат и вложений в разработку новых месторождений.

Россия — третья в мире по объёмам добычи золота, и, даже несмотря на поддержку со стороны валютного курса, динамика производственных показателей в отрасли в целом соответствует общемировой тенденции. Добыча в целом по стране в 2015 году, согласно оценке United States Geological Survey (USGS), снизилась на 2% (с 247 до 242 тонн).

Золотодобывающая отрасль России — неотъемлемая часть мирового рынка золота, поэтому подвержена влиянию тех же макроэкономических и конъюнктурных факторов. Не самый стабильный валютный курс может серьёзно воздействовать на положение дел в отрасли, однако насколько такое влияние может быть значимым в условиях импорта оборудования и наличия долговых обязательств в валюте — вопрос без однозначного ответа.

Чтобы лучше представить, как обстоят дела в мире, сделаем краткий обзор нескольких крупнейших золотодобывающих стран и компаний, на долю которых приходится значительная часть добычи драгоценного металла.

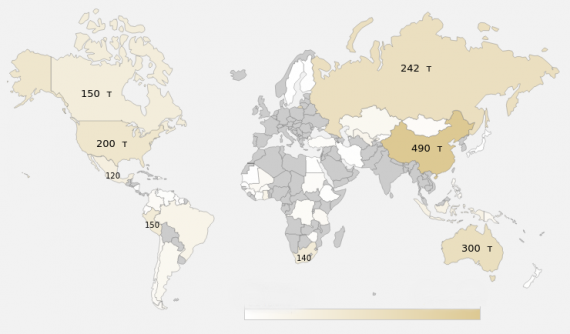

Масштаб деятельности золотодобывающих компаний не всегда соответствует масштабам добычи в конкретных странах, к которым эти компании относятся. В условиях глобализации добыча золота давно вышла за рамки границ государств, и потому, прежде чем перейти непосредственно к компаниям, посмотрим на «политическую» карту мировой добычи драгоценного металла.

Добыча золота десятью крупнейшими мировыми странами-производителями в 2014 и 2015 гг. по данным United States Geological Survey (USGS)

Данные геологической службы США о добыче в России значительно отличаются от данных нашего Союза золотопромышленников, который в 2015 году отчитался о добыче на территории страны 290 тонн золота и приросте добычи относительно 2014 года на 2 тонны. Однако для сравнения целесообразно использовать данные, полученные из одного источника. В целом по миру в 2015 году по разным данным наблюдался прирост добычи от 0,3 до 1%. Наибольший прирост пришёлся (случайно ли?) на страны, чьи валюты в течение года слабели по отношению к доллару США: Китай и Австралию. Исключением стала Россия, однако, как уже отмечалось, объёмы добычи в разных источниках разнятся.

Прирост добычи в 2015 году стал самым низким с 2009 года, и снижение затрат на разведку и разработку новых месторождений может способствовать развитию этой тенденции.

Добыча золота в мире 2005-2015 году, тонн

В 2015 году 6 из 10 компаний снизили объёмы добычи, что обусловлено, главным образом, низкими ценами на золото, одним из последствий которых является снижение капитальных затрат и объёмов разработки новых месторождений. Ослабление курса национальных валют оказывает кратковременное положительное влияние главным образом на те компании, которые работают в рамках одного или тесно связанных рынков, что объясняет в целом худшую динамику добычи золота крупнейшими компаниями-производителями, которые, в большинстве случаев, ведут деятельность на нескольких рынках.

Добыча золота десятью крупнейшими мировыми золотодобывающими компаниями в 2014 и 2015 гг., млн унций

Национальная принадлежность и география деятельности крупнейших золотодобывающих компаний мира

Прежде чем коснуться финансовых показателей крупнейших игроков отрасли, стоит сказать несколько слов о запасах золота. Обеспеченность запасами влияет на стабильность производственной деятельности, так как низкий уровень имеющихся в распоряжении запасов требует регулярных трат на разведку или приобретение новых месторождений, что в условиях низких цен может стать для компаний большой проблемой.

Десять крупнейших компаний по объёмам доказанных и вероятных запасов (P&P, JORC) на 1 января 2015 г.

Разделив запасы на объёмы годовой добычи, можно приблизительно рассчитать, на сколько лет компании хватит имеющихся ресурсов. К слову, российский «Полюс» является самой обеспеченной запасами компанией среди крупных мировых золотодобытчиков.

Объёмы добычи не всегда являются показательными для оценки состояния дел в отрасли, так как они достаточно медленно и не всегда однозначно реагируют на снижение цены золота и, как следствие, снижение капитальных вложений компаний. Куда репрезентативнее финансовые показатели. Остановимся пока на капитализации.

Капитализация крупнейших производителей золота, млрд. долл. США

За последние 5 лет суммарная оценка крупнейших игроков отрасли упала в два раза, что объясняется укреплением курса доллара, снижением цен на золото и снижением стоимости активов, расположенных на рынках, валюты которых теряли в стоимости (большая часть золота добывается в развивающихся странах).

Среднегодовая цена золота, долл. США

Снижение капитализации отрасли — закономерная реакция на не лучшее финансовое положение золотодобытчиков. Так, крупнейшая золотодобывающая компания мира показывает отрицательные темпы прироста выручки третий год подряд. В первом квартале 2016 года продажи в денежном выражении снизились относительно аналогичного периода прошлого года, даже несмотря на рост цены золота. Схожим образом обстоят дела и у других игроков рынка.

Специфика золота как инвестиционного товара влияет на его цену, волатильность которой значительно выше, нежели волатильность цен на большинство других ископаемых ресурсов, что объясняется высокой долей инвестиционной составляющей в структуре спроса.

Структура спроса на золото в 2015 г.

Инвестиционный спрос в целом менее стабилен, нежели прочие составляющие спроса. Нестабилен и спрос со стороны центральных банков стран. Кроме того, что большое количество неиспользуемого металла в распоряжении центробанков стран является потенциальным предложением, спрос с их стороны может носить не только чисто рыночный характер, но и иметь политический подтекст. Отдельно стоит сказать про «бумажное» золото — объёмы торговли фьючерсами на драгметалл в десятки раз превышают объёмы торгов с фактической поставкой металла, что делает цены непредсказуемыми для рынка и подверженными спекуляциям.

По данным World Gold Council с 2014 года предложение золота превышает спрос, так было и в первом квартале 2016 года. Тем не менее, перспективы снижения производства и рост спроса со стороны центральных банков стран даёт надежду на рост стоимости драгоценного металла.

Помимо цен, проблемой для отрасли остаётся снижение объёмов капитальных вложений при истощении месторождений с высоким содержанием золота в руде. Низкий уровень вложений в разработку новых месторождений может со временем привести к росту средних издержек на унцию добытого металла и снижению и без того потеснённой ценами маржи.

В следующий раз поближе познакомимся с финансовыми показателями крупнейших компаний мировой золотодобывающей отрасли и их тенденциями, и сравним их с финансовыми показателями российских компаний.

В прошлый раз мы говорили о финансовых показателях крупнейших золотодобывающих компаний, затронув их капитализацию лишь отчасти. Теперь рассмотрим эти показатели подробнее. Изучать будем всё те же девять крупнейших по добыче компаний.

Динамика выручки почти полностью объясняется изменением цен на золото с поправкой на рост или снижение операционных показателей. Так компании, показавшие рост выручки в 2015 году, увеличили также добычу, чем компенсировали отрицательное влияние снижения цен на золото. В целом же выручка крупнейших игроков отрасли снижалась второй год подряд, что закономерно, учитывая процентное падение цен на величину, превышающую прирост добычи драгоценного металла.

Что касается чистой прибыли, то результаты неоднозначные. Впрочем, 2015 год оказался лучше для подавляющего большинства компаний, даже несмотря на то, что средняя цена на золото была ниже, чем в 2014 году.

Так как цена золота приблизительно равна для всех компаний, с поправкой на периоды реализации металла, одним из наиболее важных показателей для золотодобывающих компаний являются издержки на унцию добытого драгоценного металла.

Снижение издержек на унцию может быть вызвано различными причинами: использованием новых технологий добычи, оптимизацией бизнес-процессов, снижением добычи золота на рудниках с низким процентным содержанием золота в руде и высокой себестоимостью добычи. Причиной может быть и девальвация валюты страны, в которой компания осуществляет свою деятельность, так как в долларовом выражении снижается стоимость наёмного труда, отдельных материалов, электроэнергии и так далее. В основном именно по этой причине снизились затраты на унцию в крупнейших компаниях: большая часть золота добывается в странах, валюты которых по отношению к доллару в последние годы слабели. Качественная составляющая снижения средних затрат на унцию связана с отказом от добычи золота на рудниках с высокой себестоимостью извлекаемого металла, так как они становятся нерентабельными из-за снижения цены золота.

Разница между издержками на унцию и стоимостью унции складывается в операционную маржу. Понятно, что при снижении цены реализации золота маржа сжимается, так как даже при постоянном снижении издержек их темпы могут значительно отставать от темпов падения цен на золото. В краткосрочной и среднесрочной перспективах, до тех пор, пока ситуация не скажется на предложении золота и, как следствие, на ценах, это может ставить золотодобывающие компании в тяжёлое финансовое положение.

Различия средневзвешенных цен объясняются не только разными периодами реализации основных объёмов добытого металла, но и разницей в работе с ценами у компаний. Так, многие золотодобытчики в условиях снижающихся цен используют инструменты хеджирования рисков, например, фиксируют стоимость металла на определённую дату с помощью продажи фьючерсов на золото. Цена этому — риск потенциально упущенной выгоды из-за возможного роста цены металла. Еще более гибко для хеджирования можно использовать опционы, однако в таком случае ценой сделки будет выступать вполне реальная денежная премия за пользование опционом, что в случае стабильных цен обернётся для компании дополнительными расходами. Можно заметить, что средневзвешенные цены реализации у «Полюса» и «Newcrest» несколько выше средних по рынку, и налицо как раз использование инструментов хеджирования.

С точки зрения развития золотодобывающих компаний и динамики производства золота, большое значение имеют капитальные затраты. Динамики изменения капитальных расходов и производства связаны, однако в краткосрочной и среднесрочной перспективах явной зависимости может не наблюдаться. Тем не менее устойчивое снижение расходов на техническое переоснащение и разработку новых месторождений рано или поздно всегда сказывается на объёмах добычи драгоценного металла.

Капитальные затраты увеличились только у двух компаний. Снижение капитальных затрат — тенденция, характерная не только для последнего года. Суммарные капитальные расходы девяти рассматриваемых компаний составили в 2015 году 7 463 млн долларов США против 9 651 млн годом ранее, показав снижение на 23%. Важно понимать, что в структуре капитальных затрат присутствуют составляющие, ориентированные на поддержание текущего уровня добычи и составляющие, ориентированные на увеличение производства или поддержание запасов на стабильном уровне. Иными словами, на определённый непродолжительный период времени практически любая золотодобывающая компания может значительно снизить капитальные расходы без существенного ущерба для финансовых показателей. Отчасти и этим объясняется снижение у большинства компаний показателя AISC на фоне снижения цен реализации.

Ниже приведены некоторые коэффициенты для сравнения компаний. Так как в 2015 году некоторые компании получили убыток или близкую к нулю прибыль, рассчитывать коэффициенты P/E я не стал.

В следующий раз рассмотрим золотодобывающие компании России и сравним их показатели с показателями лидеров мировой золотодобывающей отрасли. Впрочем, одна российская компания в сравнении уже поучаствовала.

В предыдущих постах мы составили краткий обзор мировой золотодобывающей отрасли и рассмотрели финансовые показатели крупнейших золотодобывающих компаний мира. Самое время вернуться к России и посмотреть, как соотносится положение дел в мировой золотодобыче с российскими реалиями.

Дабы рассмотреть все показатели, которые были приведены для крупнейших золотодобывающих компаний мира, имеет смысл сосредоточиться только на тех российских компаниях, которые торгуются на бирже и имеют обоснованную рыночную оценку. Тем не менее, коснёмся объёмов производства всех крупнейших золотодобывающих компаний.

Cреди крупнейших золотодобывающих компаний наблюдался рост добычи. Аналогичную динамику диагностировал российский союз золотодобытчиков для всей отрасли страны. Данные зарубежных источников, напротив, указывают на снижение добычи в целом по отрасли. Как бы то ни было, в тех условиях, в которых оказались российские золотодобывающие компании благодаря девальвации рубля, объёмы добычи не главное.

Из представленных компаний на ММВБ торгуются «Полюс», Polymetal, Селигдар, входящее в Nordgold «Бурятзолото» и принадлежащее «Полюсу» «Лензолото».

Снижение добычи тремя компаниями имеет противоречивый характер: так, если снижение у «Селигдара» скорее временное и компания имеет масштабные планы по увеличению производства — более чем на 30% в 2016 и не менее 15% в 2017 году, то планы «Бурятзолота» определённо скромнее и более туманны. Что касается «Лензолота» — компания не публикует производственные показатели, и объёмы добычи расчётные.

Так как на рубеже 2014 и 2015 годов большинство экспортёров в России оказались в выгодном положении благодаря обвалу курса рубля, куда интереснее рассмотреть финансовые показатели российских золотодобывающих компаний. Как и любое резкое влияние макроэкономических факторов, девальвация имеет свои позитивные и негативные последствия. в краткосрочной перспективе золотодобывающие компании, большая часть текущих издержек которых номинирована в рублях, получают преимущества. С другой стороны, рано или поздно придёт время платить по обязательствам в валюте, закупать иностранную технику или оплачивать труд иностранных специалистов, и тогда скажется обратная сторона «медали» девальвации.

Рассмотрим некоторые финансовые показатели в рублях и долларах США. Для компаний, не ведущих долларовой отчетности, финансовые показатели переведены по среднегодовому курсу, за исключением капитализации, которая пересчитана по текущему курсу.

Действительно крупными в мировом масштабе компаниями можно считать только «Полюс» и Polymetal. Впрочем, некоторые близкие по объёмам добычи российские компании по капитализации могли бы быть сопоставимыми с «Полиметалом», если бы котировались на бирже.

Долларовая выручка компаний повторяет динамику выручки крупнейших золотодобывающих компаний мира. Впрочем, в случае с финансовыми показателями в долларах, девальвация рубля находит отражение в себестоимости производства. Таким образом, как ни крути, в осязаемой перспективе выгода от девальвации всё же очевидна, и финансовое положение российских компаний можно считать более устойчивым, нежели у их зарубежных конкурентов.

Динамику капитальных затрат нельзя назвать однозначной. Если в долларовом выражении она очень похожа на то, что мы видели при анализе зарубежных компаний, то рублёвая динамика лучше. Чтобы сделать более точные выводы о том, насколько существенны те или иные траты компаний, необходимо знать, на что они идут, какая их часть расходуется в рублях, а какая в валюте.

Интересно было бы сравнить all-in sustaining costs российских компаний с аналогичными показателями зарубежных компаний, однако рассчитывают этот показатель только «Полюс» и Polymetal, которые имеют 610 и 733 доллара США на унцию произведенного металла соответственно. На величину AISC «Бурятзолото» косвенно указывает среднее значение данного показателя у Nordgold — 793 доллара. Учитывая ориентированность компании на активы с низкой себестоимостью добычи, можно предположить, что отдельно для «Бурятзолота» данный показатель как минимум не выше. Вероятно, что AISC остальных компаний российского рынка также ниже среднего значения у крупнейших золотодобывающих компаний мира, которое составляет 882 доллара на унцию.

All-in sustaining costs — это показатель, рассчитываемый посредством деления всех затрат компании, направленных на поддержание текущего уровня производства, включая те капитальные затраты, которые направляются на поддержание имеющихся производственных мощностей, на объём добываемого металла. Можно предположить, что даже в условиях не самого выгодного курса отложить проекты, реализация которых уже начата, нельзя, однако можно повременить с техническим перевооружением имеющихся мощностей. Отчасти этим объясняется уверенное снижение AISC у российских компаний в 2015 году. Кроме того, средний уровень содержания золота в руде месторождений российских компаний относительно аналогичных показателей крупных зарубежных игроков выше, благодаря чему их уровень AISC в целом ниже, нежели у большинства крупных зарубежных конкурентов. Понятно, помимо прочего, что в снижении рассматриваемого показателя российских компаний не последнюю роль сыграла валютная составляющая.

Отдельно стоит сравнить рассматриваемые компании на основе рентабельности по EBITDA, а также сопоставить эту рентабельность со средним значением по иностранным конкурентам, которые рассматривались ранее.

Среднее значение по иностранным конкурентам не учитывает отрицательные показатели рентабельности отдельных компаний. С 2014 года рентабельность российских компаний значительно возросла благодаря неоднократно упомянутому ослаблению курса. Динамика рентабельности в 2015 году неоднозначная, и при отсутствии продолжения роста цен на золото, который наблюдался в первом полугодии 2016 года, следует ожидать постепенного снижения рассматриваемого показателя.

Теперь, когда мы немного разобрались с делами в российской золотодобывающей отрасли, поговорим о спросе на отечественный металл. Самым крупным потребителем добытого в стране золота в 2015 году стал Центральный банк, который пополнил свои запасы на 208 тонн. Рост закупок ЦР РФ наблюдается не первый год. По 34 тонны пришлось на отечественную ювелирную промышленность и зарубежных импортёров. По обоим направлениям реализации в 2015 году произошло снижение объёмов. С 2016 года крупным внешним покупателем российского золота становится Китай, который планирует импортировать ежегодно до 100 тонн драгоценного металла. В целом по миру предложение по-прежнему превышает спрос, однако на фоне нестабильной макроэкономической обстановки, замедления темпов роста добычи, а также недавних новостей о Brexit, ситуация вполне может поменяться.

Если вкратце рассмотреть правовые особенности добычи золота в России, то наиболее примечательным является закон «О драгоценных металлах и камнях» от 1998 года, согласно которому осуществлять добычу золота могут только юридические лица. Однако, согласно закону «О недрах», пользователями недр могут выступать также участники простого товарищества, иными словами, не юридические лица. В контексте этих законов интересна недавняя инициатива Министерства природных ресурсов и экологии РФ, согласно которой следует разрешить добычу золота в России индивидуальным предпринимателям. По оценке союза золотопромышленников нелегальная добыча в стране составляет примерно 15-20 тонн в год, что составляет немалую долю от общей добычи. В случае легализации такого промысла цифры могут значительно вырасти. Легализация «чёрной» добычи также может привести к усилению конкуренции среди мелких добытчиков, что, возможно, послужит катализатором процессам слияния среди мелких компаний. На фоне постепенного истощения самых крупных и рентабельных месторождений, интересных крупным компаниям, выход на рынок мелких игроков — один из способов поддержать уровень производства.

Перспективы отрасли в России и мире в целом схожи, если не идентичны. Различия в условиях ведения бизнеса, возникшие вследствие девальвации рубля, носят, как уже говорилось, временный характер. Ключевым фактором, влияющими на отрасль, остаётся цена на золото. Если она будет расти, чему способствует макроэкономический фон последнего времени, а также замедление темпов роста добычи, российские компании окажутся в несколько более выгодном положении, нежели зарубежные конкуренты, так как их снижение капитальных затрат было не столь продолжительным. С другой стороны, в случае новой волны снижения цен, при содействии вероятного укрепления рубля, отечественные компании могут оказаться в менее выгодном положении.

Пока что цены на золото растут, вместе с ними растут и планы относительно объёмов добычи в стране. Даже несмотря на то, что среднегодовой курс национальной валюты, вероятно, окажется в 2016 году ниже прошлогоднего, для золотодобывающих компаний год обещает быть успешным. Загадывать дальше сложно, так как многое будет зависеть не от самих золотодобывающих компаний и их стратегий развития, а от макроэкономической и политической ситуации в мире, которую едва ли можно предугадать.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба