3 августа 2016 goldenfront.ru

Цены на ресурсы бывают очень изменчивыми, часто более, чем на почти любой другой класс активов. Такие большие ценовые колебания, особенно очевидные в последние годы, заработали ресурсам репутацию активов высокого риска. Инвесторам без солидного буфера доступного рискового капитала неоднократно рекомендовали держаться подальше от этого рынка. Те, кто способен выносить риск и инвестирует в ресурсы в качестве инструмента хеджирования против инфляции, должны знать, что есть некоторые основания говорить о «суперциклах» цен на сырьевые товары, разыгрывающихся в течение многих лет и даже десятилетий. Наблюдая и изучая эти движения, инвесторы могут использовать более стратегический подход.

Взлеты и падения цен на ресурсы часто выходят далеко за временные рамки, обычно связанные с типичными бизнес-циклами. МВФ пронализировал исторические ценовые изменения в ресурсах отфильтровал менее значительные краткосрочные ценовые изменения в поиске циклов «дна до пика» и «пика до дна». Они обнаружили, что между 1862 и 1999 гг, за длинными периодами роста следовали большие спады, в результате чего мы получали циклы длиной в несколько десятилетий.

Например, после достижения минимума в 1868 году, цены шли по восходящему тренду до 1907 года, когда они полностью изменили курс и дрейфовали вниз до 1915 года. Такой полный цикл длился полных 47 лет. Существует 16-летний цикл с 1915 по 1931 год, и еще больший, почти симметричный 40-летний цикл, в течение которого цены росли 20 лет с 1931 по 1951 гг. и падали с 1951 по 1971 гг.

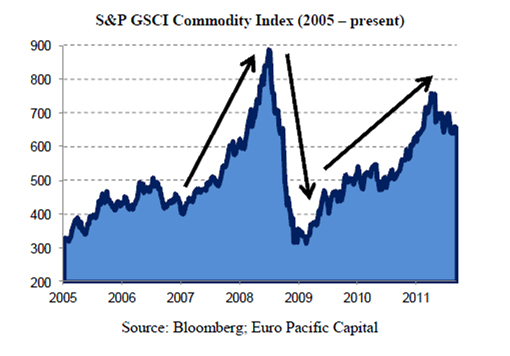

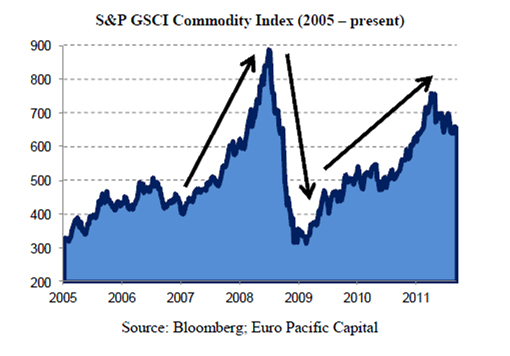

На протяжении большей части конца 1990-х и начала 2000-х годов, бум цен на сырьевые товары оказал мощную поддержку идее о том, что мир был заперт в восходящем тренде суперцикла. Индекс цен на сырьевые товары Всемирного банка поднялся на 109% с начала 2003 по 2008 гг. От дна до пика цены на нефть выросли на 1145% в номинальном выражении в период с декабря 1998 года по июль 2008 года. Но когда цены на сырьевые товары испытали значительное падение во второй половине 2008 года, многие решили, что началась понижательная стадия цикла. Ошеломляющий обвал цен на нефть, когда марка Брент упала с $146 в середине 2008 года до $36 за баррель пять месяцев спустя, стал снижением исторического масштаба. Многие инвесторы, запрыгнув на подножку поезда слишком поздно, понесли огромные убытки и перестали использовать ресурсы в своих стратегиях ассигнования активов в эпоху после краха.

Но быстрый отскок цены от минимумов 2008 и 2009 гг. оспорил эти выводы. В период с декабря 2008 года по июнь 2009 года цена нефти Brent выросла более чем в два раза, в конечном счете возвратившись к $126 в апреле 2011 года, то есть почти достигнув пика 2008 году. Восстановление произошло не только в нефти: суммарная доходность ресурсов в Rogers International Commodity Index (собственный товарный индекс Джима Роджерса) также удвоилась в период с февраля 2009 года до апреля 2011 года. Учитывая эти отскоки, не исключено, что паническое падение 2008 года не было на самом деле поворотной точкой суперцикла. Действительно, мощное восстановление цен заставило некоторых усомниться в том, что ситуация изменилась и мы по-прежнему заперты в восходящем ресурсном тренде, начавшемся более десяти лет назад.

Действительно, по-прежнему существуют ключевые факторы, такие как глобальная инфляция, которые еще много лет могут толкать вверх цены на сырьевые товары. Сегодня мало кто сомневается в том, что хронические транжиры в Европе и США будут портить валюты, а не сокращать расходы или повышать налоги для решения своих финансовых проблемы. Для поддержания глобального статус-кво азиатские страны также будут надувать, чтобы ограничить рост своих валют. В то же время, спрос, исходящий из развивающихся стран почти постоянно превышает имеющееся предложение с начала 2000-х годов, за исключением самых глубин Великой рецессии. Кроме того, издержки производства, кажется, также увеличились для самых разных ресурсов.

Даже без этих драйверов, есть достаточно исторических прецедентов, которые могут обеспечить продолжение многолетнего сырьевого бума. Даже если цены на сырьевые товары будут продолжать расти в течение следующих 20 лет, как утверждает Джим Роджерс, общий период бума все равно будет на 10 лет короче бума 1868-1907 гг., и всего на несколько лет длиннее бума произошедшего после Великой депрессии и Второй мировой войны.

Очевидно, что глобальный экономический бум с 2003 по 2008 гг. несет частичную ответственность за мощный рост цен на ресурсы в начальную часть прошедшей декады. Реальный мировой ВВП рос более чем на 4% ежегодно с 2004 по 2007 гг. МВФ отвечает, что это было первым случаем, когда такой уровень роста был достигнут на глобальном уровне с начала 1970-х. Многие «отрицатели» ресурсов ошибочно сосредотачиваются только на спросе, как ключевом факторе. Они утверждают, что продолжение сырьевого бума не может произойти без роста в развитых странах мира.

Но краткий анализ алюминиевого рынка на протяжении двадцатого века делает очевидным тот факт, что спрос – это не единственный и даже не основной фактор, стимулирующий многолетний рост цен. Мировое производство алюминия выросло в 40 раз за три полных десятилетия (1939-1969) на основании растущего спроса, тем не менее, реальные цены за этот период падали. Пример сырой нефти еще более драматичен. В период с 1965 по 1970 гг. потребление нефти в мире взорвалось с 30,8 млн баррелей в сутки до 45,4 млн баррелей. Но, согласно данным BP для саудовской нефти, цены за те же пять лет снизились с $12,43 до $10,10. Несмотря на повышение спроса, предложения в обоих случаях было более чем достаточно, чтобы сдержать цены. Рост спроса – это необходимое, но недостаточное условие для того, чтобы вызвать к жизни повышательный ресурсный суперцикл. Больше внимания следует уделить проблемам предложения и денежно-кредитных искажений.

В настоящее время действия центральных банков вытеснили деятельность частного сектора в качестве основного драйвера ценовых движений. Ценовое движение курса доллара США имеет первостепенное значение. Доллар США, взвешенный относительно валют основных торговых партнеров США, ползет по дну. Любое политическое решение хронического кризиса суверенных долгов в Европе должно оказать гораздо большее давление на доллар, и толкнуть вверх цены на сырьевые товары.

В результате, хотя мы не ожидаем неожиданного укрепления экономик США и Европы, мы не считаем, что суперцикл начал снижение. Как только ситуация в Европе покажет хотя бы умеренную стабилизацию, долгосрочные инвесторы, ориентированные на рост, способные выдерживать повышенную волатильность, подумают о том, чтобы активнее поучаствовать в рынке ресурсов, либо через прямые их покупки, либо через приобретение тщательно выбранного портфеля акций, к ним относящихся.

Взлеты и падения цен на ресурсы часто выходят далеко за временные рамки, обычно связанные с типичными бизнес-циклами. МВФ пронализировал исторические ценовые изменения в ресурсах отфильтровал менее значительные краткосрочные ценовые изменения в поиске циклов «дна до пика» и «пика до дна». Они обнаружили, что между 1862 и 1999 гг, за длинными периодами роста следовали большие спады, в результате чего мы получали циклы длиной в несколько десятилетий.

Например, после достижения минимума в 1868 году, цены шли по восходящему тренду до 1907 года, когда они полностью изменили курс и дрейфовали вниз до 1915 года. Такой полный цикл длился полных 47 лет. Существует 16-летний цикл с 1915 по 1931 год, и еще больший, почти симметричный 40-летний цикл, в течение которого цены росли 20 лет с 1931 по 1951 гг. и падали с 1951 по 1971 гг.

На протяжении большей части конца 1990-х и начала 2000-х годов, бум цен на сырьевые товары оказал мощную поддержку идее о том, что мир был заперт в восходящем тренде суперцикла. Индекс цен на сырьевые товары Всемирного банка поднялся на 109% с начала 2003 по 2008 гг. От дна до пика цены на нефть выросли на 1145% в номинальном выражении в период с декабря 1998 года по июль 2008 года. Но когда цены на сырьевые товары испытали значительное падение во второй половине 2008 года, многие решили, что началась понижательная стадия цикла. Ошеломляющий обвал цен на нефть, когда марка Брент упала с $146 в середине 2008 года до $36 за баррель пять месяцев спустя, стал снижением исторического масштаба. Многие инвесторы, запрыгнув на подножку поезда слишком поздно, понесли огромные убытки и перестали использовать ресурсы в своих стратегиях ассигнования активов в эпоху после краха.

Но быстрый отскок цены от минимумов 2008 и 2009 гг. оспорил эти выводы. В период с декабря 2008 года по июнь 2009 года цена нефти Brent выросла более чем в два раза, в конечном счете возвратившись к $126 в апреле 2011 года, то есть почти достигнув пика 2008 году. Восстановление произошло не только в нефти: суммарная доходность ресурсов в Rogers International Commodity Index (собственный товарный индекс Джима Роджерса) также удвоилась в период с февраля 2009 года до апреля 2011 года. Учитывая эти отскоки, не исключено, что паническое падение 2008 года не было на самом деле поворотной точкой суперцикла. Действительно, мощное восстановление цен заставило некоторых усомниться в том, что ситуация изменилась и мы по-прежнему заперты в восходящем ресурсном тренде, начавшемся более десяти лет назад.

Действительно, по-прежнему существуют ключевые факторы, такие как глобальная инфляция, которые еще много лет могут толкать вверх цены на сырьевые товары. Сегодня мало кто сомневается в том, что хронические транжиры в Европе и США будут портить валюты, а не сокращать расходы или повышать налоги для решения своих финансовых проблемы. Для поддержания глобального статус-кво азиатские страны также будут надувать, чтобы ограничить рост своих валют. В то же время, спрос, исходящий из развивающихся стран почти постоянно превышает имеющееся предложение с начала 2000-х годов, за исключением самых глубин Великой рецессии. Кроме того, издержки производства, кажется, также увеличились для самых разных ресурсов.

Даже без этих драйверов, есть достаточно исторических прецедентов, которые могут обеспечить продолжение многолетнего сырьевого бума. Даже если цены на сырьевые товары будут продолжать расти в течение следующих 20 лет, как утверждает Джим Роджерс, общий период бума все равно будет на 10 лет короче бума 1868-1907 гг., и всего на несколько лет длиннее бума произошедшего после Великой депрессии и Второй мировой войны.

Очевидно, что глобальный экономический бум с 2003 по 2008 гг. несет частичную ответственность за мощный рост цен на ресурсы в начальную часть прошедшей декады. Реальный мировой ВВП рос более чем на 4% ежегодно с 2004 по 2007 гг. МВФ отвечает, что это было первым случаем, когда такой уровень роста был достигнут на глобальном уровне с начала 1970-х. Многие «отрицатели» ресурсов ошибочно сосредотачиваются только на спросе, как ключевом факторе. Они утверждают, что продолжение сырьевого бума не может произойти без роста в развитых странах мира.

Но краткий анализ алюминиевого рынка на протяжении двадцатого века делает очевидным тот факт, что спрос – это не единственный и даже не основной фактор, стимулирующий многолетний рост цен. Мировое производство алюминия выросло в 40 раз за три полных десятилетия (1939-1969) на основании растущего спроса, тем не менее, реальные цены за этот период падали. Пример сырой нефти еще более драматичен. В период с 1965 по 1970 гг. потребление нефти в мире взорвалось с 30,8 млн баррелей в сутки до 45,4 млн баррелей. Но, согласно данным BP для саудовской нефти, цены за те же пять лет снизились с $12,43 до $10,10. Несмотря на повышение спроса, предложения в обоих случаях было более чем достаточно, чтобы сдержать цены. Рост спроса – это необходимое, но недостаточное условие для того, чтобы вызвать к жизни повышательный ресурсный суперцикл. Больше внимания следует уделить проблемам предложения и денежно-кредитных искажений.

В настоящее время действия центральных банков вытеснили деятельность частного сектора в качестве основного драйвера ценовых движений. Ценовое движение курса доллара США имеет первостепенное значение. Доллар США, взвешенный относительно валют основных торговых партнеров США, ползет по дну. Любое политическое решение хронического кризиса суверенных долгов в Европе должно оказать гораздо большее давление на доллар, и толкнуть вверх цены на сырьевые товары.

В результате, хотя мы не ожидаем неожиданного укрепления экономик США и Европы, мы не считаем, что суперцикл начал снижение. Как только ситуация в Европе покажет хотя бы умеренную стабилизацию, долгосрочные инвесторы, ориентированные на рост, способные выдерживать повышенную волатильность, подумают о том, чтобы активнее поучаствовать в рынке ресурсов, либо через прямые их покупки, либо через приобретение тщательно выбранного портфеля акций, к ним относящихся.

http://goldenfront.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба