[Данный пост является отредактированным отрывком из комментария TSI, опубликованного несколько недель назад].

Перефразируя Джима Гранта (Jim Grant), воспринимаемая ценность золота в долларах США обратно пропорциональна доверию Федеральной резервной системе (ФРС) и/или американской экономике. Следовательно, истинными фундаментальными показателями золота я называю критерии доверия ФРС и/или американской экономике. Я рассматривал эти фундаментальные движители цены золота в комментариях TSI на протяжении почти 17 лет. Кажется, это не так уж и много, но когда получаешь удовольствие, время летит быстро.

Заметьте, что я использую слово «истинные», чтобы отличить реальные фундаментальные движители цены золота от движителей, регулярно приводимых аналитиками и комментаторами золотого рынка. Согласно многим любителям разглагольствовать на золотом рынке, фундаментальные показатели золота включают объем притока металла в резервы золотых индексных фондов, китайский золотой импорт, объем оттока золота из резервов Шанхайской фьючерсной биржи, количество «зарегистрированного» золота на COMEX, сезоны муссонов и свадеб в Индии, спрос на ювелирные изделия, покупки и продажи золота различными центральными банками, изменения в добыче и в предложении лома и домыслы о доступе JPMorgan к золоту. Но все это не является настоящими фундаментальными движителями цены. В лучшем случае, они просто используются для отвлечения внимания.

Шесть важнейших движителей цены на золотом рынке, в произвольном порядке: 1) реальные процентные ставки; 2) кривая доходности; 3) кредитные спреды; 4) относительная сила банковского сектора; 5) обменный курс доллара США; и 6) цены на товарные ресурсы в целом. Несмотря на частичное дублирование, сюда стоит также включить отношение облигации/доллар.

До недавнего времени я учитывал вышеупомянутые движители цены для количественной оценки того, является ли фундаментальный фон для золота бычьим, медвежьим или нейтральным. Однако, для того чтобы исключить любую субъективность и сделать возможным графическое изображение изменений общего фундаментального фона во времени, я разработал модель, сочетающую семь вышеупомянутых влияний, чтобы получить цифру, показывающую, насколько бычьим является фундаментальный фон для золота.

В частности, для каждого из семи фундаментальных движителей/влияний я задаю недельное скользящее среднее (СС) таким образом, чтобы пересечение СС своевременно охватывало максимум изменений тренда с минимумом «пил» (резких разворотов). Такой вариант является компромиссным, потому что чем короче СС, тем быстрее оно будет пересечено после подлинного изменения тренда, но тем больше ложных сигналов об изменении тренда будет генерироваться. После этого я присваиваю движителю значение 100 или 0 в зависимости от того, является ли его позиция относительно СС бычьей или медвежьей для золота.

Например, если индикатор кривой доходности ВЫШЕ заданного недельного СС, то модель присвоит ему значение 100, потому что превышение СС указывает на увеличение крутизны кривой доходности (бычий тренд для золота). В противном случае будет присвоено значение 0. Другой пример: если индикатор реальных процентных ставок НИЖЕ заданного недельного СС, то модель присвоит ему значение 100, потому что уровень ниже СС указывает на падение реальных процентных ставок (бычий тренд для золота). В противном случае будет присвоено значение 0.

После этого для семи чисел, равных 0 или 100, находится среднее значение, чтобы получить единственное число, показывающее, насколько фундаментальный фон является бычьим для золота, причем 100 означает максимальный бычий, а 0 – минимальный бычий (максимальный медвежий) тренд. 50 – нейтральный уровень, однако выходные данные модели всегда будут либо выше 50 (бычий тренд), либо ниже 50 (медвежий тренд). Все дело в нечетном количестве входных данных.

Прежде чем продемонстрировать график модели настоящих фундаментальных показателей золота (МНФПЗ), следует отметить, что:

1) Фундаментальную ситуацию следует рассматривать как давление, причем бычья ситуация оказывает повышающее давление на цену, а медвежья – понижающее. Вполне возможно, что цена какое-то время будет двигаться в сторону, противоположную фундаментальному давлению, но наиболее вероятно, что большую часть времени большой рост цены будет совпадать с бычьим трендом МНФПЗ, а большое понижение – с медвежьим.

2) Эффективность фундаментального давления будет испытывать сильное влияние настроений (главным образом, отраженных в данных отчета об обязательствах трейдеров (COT)) и относительной стоимости (главным образом, отраженной в отношении золото/товары). Например, если фундаментальный фон бычий и в то же время отношение золото/товары высокое и данные COT указывают на то, что спекулянты агрессивно ставят на повышение цены золота, то вполне вероятно, что бычий фундаментальный фон учтен в текущей цене и оставшийся потенциал роста минимален. Таким образом, лучшие возможности для покупки будут тогда, когда бычий фундаментальный фон совпадает с пессимистическими настроениями и низким отношением золото/товары.

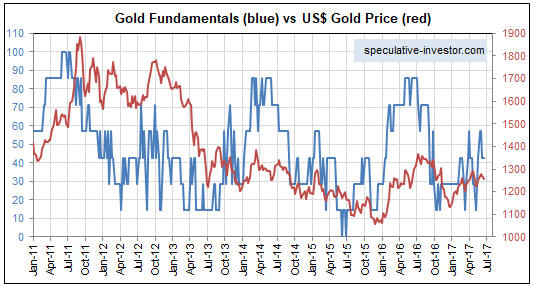

Возвращаясь к сути дела, вот недельный график, сравнивающий МНФПЗ с ценой золота в долларах США с начала 2011 г.

Фундаментальные показатели золота (синим) vs Цена золота в долларах США (красным)

На вышеприведенном графике очевидна положительная корреляция МНФПЗ и цены золота, как, разумеется, и должно быть, если МНФПЗ – работающая модель. Если присмотреться, то должно также быть очевидно, что фундаментальные показатели (представленные МНФПЗ) часто опережают золото в важные переломные моменты. Например, МНФПЗ повернула вниз раньше цены золота в 2011-12 гг. и повернула вверх раньше нее в 2015 г. (МНФПЗ достигла дна в середине 2015 г., тогда как цена золота – лишь в декабре 2015 г.).

Тенденция золота не предвосхищать изменения в фундаментальных показателях, а реагировать на них не является новой, о чем свидетельствует задержавшаяся реакция золота на существенные изменения фундаментальных показателей в конце 1970-х. Я имею в виду тот факт, что во второй половине 1978 г. денежная среда стала решительно медвежьей для золота, но цена золота впоследствии активно росла, пока не достигла кульминации в январе 1980 г.

Последние две недели МНФПЗ была слегка медвежьей, однако три из семи компонентов модели близки к переломным точкам, поэтому я бы не спешил делать выводы о переходе на бычью территорию или о дальнейшем продвижении на медвежьей территории. Первый вариант более вероятен и может произойти даже сегодня (23 июня).

Ответ на возражения Кита Винера на мою статью «Истинные фундаментальные факторы, определяющие цену на золото»

В моей статье под названием «Истинные фундаментальные факторы, определяющие цену на золото» описывалась разработанная мною модель (модель настоящих фундаментальных показателей золота (МНФПЗ)), показывающая, насколько бычьим является фундаментальный фон для золота. МНФПЗ представляет собой попытку определить единственную цифру, включающую в себя важнейшие фундаментальные движители цены золота, где под «фундаментальными движителями» я имею в виду события в экономике или на финансовых рынках, вызывающие существенные изменения в желании/необходимости владеть золотом в той или иной форме. Впоследствии Кит Винер (Keith Weiner) опубликовал статью с возражениями против некоторых из моих «фундаментальных движителей», и в этом не было бы ничего плохого, если бы эта статья не содержала неправильное понимание этих движителей и/или того, как я их использую. Цель данного поста – разобраться с этим неправильным пониманием и предоставить чуть больше информации о составляющих МНФПЗ.

1. «Реальные» процентные ставки

Кит пишет: «Реальные процентные ставки – это номинальные процентные ставки минус инфляция». Нет, это не реальные процентные ставки, хотя многие неверно рассчитывают их так.

Мы с Китом согласны в том, что невозможно рассчитать изменение покупательной способности (ПС) денег для всей экономики, но даже если бы можно было получить единственную цифру, представляющую предшествующую «инфляцию», то реальные процентные ставки все равно не были бы равны разности номинальных процентных ставок и этой цифры. Если объяснить на примере, то причина в том, что реальный доход того, кто сегодня инвестирует на 12 месяцев в ценные бумаги с процентами, не будет иметь ничего общего с изменением ПС денег за предыдущие 12 месяцев. Вместо этого реальный доход будет определяться изменением ПС денег за следующие 12 месяцев.

Таким образом, мы, очевидно, не можем заранее знать, каким будет реальный доход с ценных бумаг или депозита, но после появления в 2003 г. казначейских облигаций с защитой от инфляции (Treasury Inflation-Protected Securities (TIPS)) стало возможным примерно определить реальный доход, ожидаемый средним держателем облигаций Казначейства США. Доходность TIPS, базирующаяся на ОЖИДАЕМОМ уровне девальвации валюты, и есть мое приближение «реальных» процентных ставок.

Если бы в 1970-х существовал рынок TIPS, то, наверное, было бы очевидно, что большой рост цены золота в том десятилетии связан с низкими/падающими реальными процентными ставками, где реальные процентные ставки определяются как номинальные процентные ставки минус ожидаемый уровень девальвации валюты. В любом случае последние 10 лет явно наблюдалась отрицательная корреляция между доходностью TIPS (10- или 5-летних) и ценой золота. Более того, в последние 2 года корреляция усилилась.

Кстати, значение имеет не размер доходности TIPS, а НАПРАВЛЕНИЕ ее движения, и именно оно учитывается в МНФПЗ.

Обратное отношение между доходностью TIPS и ценой золота далеко не идеально, потому что бывают периоды, когда другие движители цены оказывают большее влияние. Именно поэтому «реальные процентные ставки» – лишь одна из семи составляющих МНФПЗ.

2. Кривая доходности

Сильной и последовательной краткосрочной корреляции между ценой золота и кривой доходности никогда не существовало, тем не менее вблизи важных поворотных точек кривая доходности часто оказывается доминирующим движителем.

В целом, фаза подъема движимого центральным банком цикла подъема-спада обычно ассоциируется с уменьшением, а фаза спада – с увеличением крутизны кривой доходности. Золото, как правило, показывает лучшие результаты в фазу спада, когда крутизна кривой увеличивается. Банки, как ни странно, обычно показывают лучшие результаты во время длительных периодов уменьшения крутизны кривой доходности. Чтобы объяснить это и продемонстрировать эмпирически, необходимо понимать, как работает движимый центральным банком цикл подъема-спада.

Во второй половине 2011 г. в США начался заметный тренд уменьшения крутизны кривой доходности, продолжающийся по сей день. Такой тренд уменьшения крутизны ассоциируется с подъемом и, в свою очередь, временно помогает банкам и снижает желание владеть золотом.

3. Кредитные спреды

Тренд кредитных спредов – один из лучших показателей общего тренда экономического доверия, причем расширяющиеся спреды (доходность облигаций низшего качества растет относительно доходности облигаций высшего качества) указывает на снижение экономического доверия. Золото, как правило, показывает относительно хорошие результаты, когда экономическое доверие снижается, т. е. в периоды расширения кредитных спредов. Я продемонстрировал это в прошлом, используя графики.

4. Относительная сила банковского сектора

Кит пишет: «У нас нет графиков, но мы полагаем, что банковские акции будут показывать лучшие результаты, чем основная масса фондового рынка, когда крутизна кривой доходности увеличивается при падающей ставке федеральных фондов. В таких случаях растет чистая процентная маржа банков, и они также получают прирост капитала со своего портфеля облигаций. В то же время кредитные спреды сужаются, поэтому банки получают прирост капитала со своих мусорных облигаций».

Нет, это работает иначе. Очень краткое объяснение см. в моих комментариях о кривой доходности выше.

Банковский сектор часто показывает не самые лучшие показатели в периоды существенного увеличения крутизны кривой доходности, потому что главной причиной тренда увеличения крутизны часто является банковский кризис. Как бы то ни было, данный индикатор основан на концепции, предполагающей, что инвестиционный спрос на золото растет при снижении доверия банковской системе и падает при повышении доверия.

5. Обменный курс доллара США

Чаще всего тренд цены золота в долларах США противоположен индексу доллара. Однако бывают периоды, когда кризис за пределами США одновременно вызывает рост доллара на валютном рынке и существенный рост цены золота в долларах. Именно потому, что обратная корреляция между ценой золота и индексом доллара может иногда существенно нарушаться, показатели доллара США на валютном рынке составляют лишь один из семи компонентов МНФПЗ. Другими словами, если бы цена золота всегда двигалась в направлении, противоположном движению индекса доллара, то золотым трейдерам не нужно было бы рассматривать ничего, кроме индекса доллара.

6. Общий тренд цен товаров

Я включил в МНФПЗ общий тренд товаров согласно товарному индексу S&P GSCI (GNX) по той практической причине, что бывают периоды, когда он оказывается решающим фактором. Т. е. бывают случаи, когда сильный восходящий тренд цен товаров позволяет цене золота в долларах расти, несмотря на относительно медвежий (для золота) фундаментальный фон, а также когда сильный нисходящий тренд цен товаров вынуждает цену золота в долларах падать, несмотря на относительно бычий фундаментальный фон.

7. Отношение облигации/доллар

Существуют фундаментальные причины для положительной корреляции между отношением облигации/доллар (цена казначейских облигаций, разделенная на индекс доллара) и ценой золота в долларах, но у меня сейчас нет ни времени, ни охоты, чтобы в них углубляться. Вместо этого, для краткости изложения, я представляю следующий график, сравнивающий цену золота и отношение облигации/доллар. Положительная корреляция очевидна и заметна также на значительно более продолжительных промежутках, чем охваченный данным графиков 3-летний период.

Цена 30-летних облигаций ($USB)/индекс доллара США($USD)

26 июня 2017 г.

Открытие, Максимум, Минимум, Закрытие, Изменение

(черным) $USB:$USD (ежедневно)

(желтым) Золото (в $)

Надеюсь, вышеизложенное хотя бы частично объясняет компоненты моей золотой модели.

Перефразируя Джима Гранта (Jim Grant), воспринимаемая ценность золота в долларах США обратно пропорциональна доверию Федеральной резервной системе (ФРС) и/или американской экономике. Следовательно, истинными фундаментальными показателями золота я называю критерии доверия ФРС и/или американской экономике. Я рассматривал эти фундаментальные движители цены золота в комментариях TSI на протяжении почти 17 лет. Кажется, это не так уж и много, но когда получаешь удовольствие, время летит быстро.

Заметьте, что я использую слово «истинные», чтобы отличить реальные фундаментальные движители цены золота от движителей, регулярно приводимых аналитиками и комментаторами золотого рынка. Согласно многим любителям разглагольствовать на золотом рынке, фундаментальные показатели золота включают объем притока металла в резервы золотых индексных фондов, китайский золотой импорт, объем оттока золота из резервов Шанхайской фьючерсной биржи, количество «зарегистрированного» золота на COMEX, сезоны муссонов и свадеб в Индии, спрос на ювелирные изделия, покупки и продажи золота различными центральными банками, изменения в добыче и в предложении лома и домыслы о доступе JPMorgan к золоту. Но все это не является настоящими фундаментальными движителями цены. В лучшем случае, они просто используются для отвлечения внимания.

Шесть важнейших движителей цены на золотом рынке, в произвольном порядке: 1) реальные процентные ставки; 2) кривая доходности; 3) кредитные спреды; 4) относительная сила банковского сектора; 5) обменный курс доллара США; и 6) цены на товарные ресурсы в целом. Несмотря на частичное дублирование, сюда стоит также включить отношение облигации/доллар.

До недавнего времени я учитывал вышеупомянутые движители цены для количественной оценки того, является ли фундаментальный фон для золота бычьим, медвежьим или нейтральным. Однако, для того чтобы исключить любую субъективность и сделать возможным графическое изображение изменений общего фундаментального фона во времени, я разработал модель, сочетающую семь вышеупомянутых влияний, чтобы получить цифру, показывающую, насколько бычьим является фундаментальный фон для золота.

В частности, для каждого из семи фундаментальных движителей/влияний я задаю недельное скользящее среднее (СС) таким образом, чтобы пересечение СС своевременно охватывало максимум изменений тренда с минимумом «пил» (резких разворотов). Такой вариант является компромиссным, потому что чем короче СС, тем быстрее оно будет пересечено после подлинного изменения тренда, но тем больше ложных сигналов об изменении тренда будет генерироваться. После этого я присваиваю движителю значение 100 или 0 в зависимости от того, является ли его позиция относительно СС бычьей или медвежьей для золота.

Например, если индикатор кривой доходности ВЫШЕ заданного недельного СС, то модель присвоит ему значение 100, потому что превышение СС указывает на увеличение крутизны кривой доходности (бычий тренд для золота). В противном случае будет присвоено значение 0. Другой пример: если индикатор реальных процентных ставок НИЖЕ заданного недельного СС, то модель присвоит ему значение 100, потому что уровень ниже СС указывает на падение реальных процентных ставок (бычий тренд для золота). В противном случае будет присвоено значение 0.

После этого для семи чисел, равных 0 или 100, находится среднее значение, чтобы получить единственное число, показывающее, насколько фундаментальный фон является бычьим для золота, причем 100 означает максимальный бычий, а 0 – минимальный бычий (максимальный медвежий) тренд. 50 – нейтральный уровень, однако выходные данные модели всегда будут либо выше 50 (бычий тренд), либо ниже 50 (медвежий тренд). Все дело в нечетном количестве входных данных.

Прежде чем продемонстрировать график модели настоящих фундаментальных показателей золота (МНФПЗ), следует отметить, что:

1) Фундаментальную ситуацию следует рассматривать как давление, причем бычья ситуация оказывает повышающее давление на цену, а медвежья – понижающее. Вполне возможно, что цена какое-то время будет двигаться в сторону, противоположную фундаментальному давлению, но наиболее вероятно, что большую часть времени большой рост цены будет совпадать с бычьим трендом МНФПЗ, а большое понижение – с медвежьим.

2) Эффективность фундаментального давления будет испытывать сильное влияние настроений (главным образом, отраженных в данных отчета об обязательствах трейдеров (COT)) и относительной стоимости (главным образом, отраженной в отношении золото/товары). Например, если фундаментальный фон бычий и в то же время отношение золото/товары высокое и данные COT указывают на то, что спекулянты агрессивно ставят на повышение цены золота, то вполне вероятно, что бычий фундаментальный фон учтен в текущей цене и оставшийся потенциал роста минимален. Таким образом, лучшие возможности для покупки будут тогда, когда бычий фундаментальный фон совпадает с пессимистическими настроениями и низким отношением золото/товары.

Возвращаясь к сути дела, вот недельный график, сравнивающий МНФПЗ с ценой золота в долларах США с начала 2011 г.

Фундаментальные показатели золота (синим) vs Цена золота в долларах США (красным)

На вышеприведенном графике очевидна положительная корреляция МНФПЗ и цены золота, как, разумеется, и должно быть, если МНФПЗ – работающая модель. Если присмотреться, то должно также быть очевидно, что фундаментальные показатели (представленные МНФПЗ) часто опережают золото в важные переломные моменты. Например, МНФПЗ повернула вниз раньше цены золота в 2011-12 гг. и повернула вверх раньше нее в 2015 г. (МНФПЗ достигла дна в середине 2015 г., тогда как цена золота – лишь в декабре 2015 г.).

Тенденция золота не предвосхищать изменения в фундаментальных показателях, а реагировать на них не является новой, о чем свидетельствует задержавшаяся реакция золота на существенные изменения фундаментальных показателей в конце 1970-х. Я имею в виду тот факт, что во второй половине 1978 г. денежная среда стала решительно медвежьей для золота, но цена золота впоследствии активно росла, пока не достигла кульминации в январе 1980 г.

Последние две недели МНФПЗ была слегка медвежьей, однако три из семи компонентов модели близки к переломным точкам, поэтому я бы не спешил делать выводы о переходе на бычью территорию или о дальнейшем продвижении на медвежьей территории. Первый вариант более вероятен и может произойти даже сегодня (23 июня).

Ответ на возражения Кита Винера на мою статью «Истинные фундаментальные факторы, определяющие цену на золото»

В моей статье под названием «Истинные фундаментальные факторы, определяющие цену на золото» описывалась разработанная мною модель (модель настоящих фундаментальных показателей золота (МНФПЗ)), показывающая, насколько бычьим является фундаментальный фон для золота. МНФПЗ представляет собой попытку определить единственную цифру, включающую в себя важнейшие фундаментальные движители цены золота, где под «фундаментальными движителями» я имею в виду события в экономике или на финансовых рынках, вызывающие существенные изменения в желании/необходимости владеть золотом в той или иной форме. Впоследствии Кит Винер (Keith Weiner) опубликовал статью с возражениями против некоторых из моих «фундаментальных движителей», и в этом не было бы ничего плохого, если бы эта статья не содержала неправильное понимание этих движителей и/или того, как я их использую. Цель данного поста – разобраться с этим неправильным пониманием и предоставить чуть больше информации о составляющих МНФПЗ.

1. «Реальные» процентные ставки

Кит пишет: «Реальные процентные ставки – это номинальные процентные ставки минус инфляция». Нет, это не реальные процентные ставки, хотя многие неверно рассчитывают их так.

Мы с Китом согласны в том, что невозможно рассчитать изменение покупательной способности (ПС) денег для всей экономики, но даже если бы можно было получить единственную цифру, представляющую предшествующую «инфляцию», то реальные процентные ставки все равно не были бы равны разности номинальных процентных ставок и этой цифры. Если объяснить на примере, то причина в том, что реальный доход того, кто сегодня инвестирует на 12 месяцев в ценные бумаги с процентами, не будет иметь ничего общего с изменением ПС денег за предыдущие 12 месяцев. Вместо этого реальный доход будет определяться изменением ПС денег за следующие 12 месяцев.

Таким образом, мы, очевидно, не можем заранее знать, каким будет реальный доход с ценных бумаг или депозита, но после появления в 2003 г. казначейских облигаций с защитой от инфляции (Treasury Inflation-Protected Securities (TIPS)) стало возможным примерно определить реальный доход, ожидаемый средним держателем облигаций Казначейства США. Доходность TIPS, базирующаяся на ОЖИДАЕМОМ уровне девальвации валюты, и есть мое приближение «реальных» процентных ставок.

Если бы в 1970-х существовал рынок TIPS, то, наверное, было бы очевидно, что большой рост цены золота в том десятилетии связан с низкими/падающими реальными процентными ставками, где реальные процентные ставки определяются как номинальные процентные ставки минус ожидаемый уровень девальвации валюты. В любом случае последние 10 лет явно наблюдалась отрицательная корреляция между доходностью TIPS (10- или 5-летних) и ценой золота. Более того, в последние 2 года корреляция усилилась.

Кстати, значение имеет не размер доходности TIPS, а НАПРАВЛЕНИЕ ее движения, и именно оно учитывается в МНФПЗ.

Обратное отношение между доходностью TIPS и ценой золота далеко не идеально, потому что бывают периоды, когда другие движители цены оказывают большее влияние. Именно поэтому «реальные процентные ставки» – лишь одна из семи составляющих МНФПЗ.

2. Кривая доходности

Сильной и последовательной краткосрочной корреляции между ценой золота и кривой доходности никогда не существовало, тем не менее вблизи важных поворотных точек кривая доходности часто оказывается доминирующим движителем.

В целом, фаза подъема движимого центральным банком цикла подъема-спада обычно ассоциируется с уменьшением, а фаза спада – с увеличением крутизны кривой доходности. Золото, как правило, показывает лучшие результаты в фазу спада, когда крутизна кривой увеличивается. Банки, как ни странно, обычно показывают лучшие результаты во время длительных периодов уменьшения крутизны кривой доходности. Чтобы объяснить это и продемонстрировать эмпирически, необходимо понимать, как работает движимый центральным банком цикл подъема-спада.

Во второй половине 2011 г. в США начался заметный тренд уменьшения крутизны кривой доходности, продолжающийся по сей день. Такой тренд уменьшения крутизны ассоциируется с подъемом и, в свою очередь, временно помогает банкам и снижает желание владеть золотом.

3. Кредитные спреды

Тренд кредитных спредов – один из лучших показателей общего тренда экономического доверия, причем расширяющиеся спреды (доходность облигаций низшего качества растет относительно доходности облигаций высшего качества) указывает на снижение экономического доверия. Золото, как правило, показывает относительно хорошие результаты, когда экономическое доверие снижается, т. е. в периоды расширения кредитных спредов. Я продемонстрировал это в прошлом, используя графики.

4. Относительная сила банковского сектора

Кит пишет: «У нас нет графиков, но мы полагаем, что банковские акции будут показывать лучшие результаты, чем основная масса фондового рынка, когда крутизна кривой доходности увеличивается при падающей ставке федеральных фондов. В таких случаях растет чистая процентная маржа банков, и они также получают прирост капитала со своего портфеля облигаций. В то же время кредитные спреды сужаются, поэтому банки получают прирост капитала со своих мусорных облигаций».

Нет, это работает иначе. Очень краткое объяснение см. в моих комментариях о кривой доходности выше.

Банковский сектор часто показывает не самые лучшие показатели в периоды существенного увеличения крутизны кривой доходности, потому что главной причиной тренда увеличения крутизны часто является банковский кризис. Как бы то ни было, данный индикатор основан на концепции, предполагающей, что инвестиционный спрос на золото растет при снижении доверия банковской системе и падает при повышении доверия.

5. Обменный курс доллара США

Чаще всего тренд цены золота в долларах США противоположен индексу доллара. Однако бывают периоды, когда кризис за пределами США одновременно вызывает рост доллара на валютном рынке и существенный рост цены золота в долларах. Именно потому, что обратная корреляция между ценой золота и индексом доллара может иногда существенно нарушаться, показатели доллара США на валютном рынке составляют лишь один из семи компонентов МНФПЗ. Другими словами, если бы цена золота всегда двигалась в направлении, противоположном движению индекса доллара, то золотым трейдерам не нужно было бы рассматривать ничего, кроме индекса доллара.

6. Общий тренд цен товаров

Я включил в МНФПЗ общий тренд товаров согласно товарному индексу S&P GSCI (GNX) по той практической причине, что бывают периоды, когда он оказывается решающим фактором. Т. е. бывают случаи, когда сильный восходящий тренд цен товаров позволяет цене золота в долларах расти, несмотря на относительно медвежий (для золота) фундаментальный фон, а также когда сильный нисходящий тренд цен товаров вынуждает цену золота в долларах падать, несмотря на относительно бычий фундаментальный фон.

7. Отношение облигации/доллар

Существуют фундаментальные причины для положительной корреляции между отношением облигации/доллар (цена казначейских облигаций, разделенная на индекс доллара) и ценой золота в долларах, но у меня сейчас нет ни времени, ни охоты, чтобы в них углубляться. Вместо этого, для краткости изложения, я представляю следующий график, сравнивающий цену золота и отношение облигации/доллар. Положительная корреляция очевидна и заметна также на значительно более продолжительных промежутках, чем охваченный данным графиков 3-летний период.

Цена 30-летних облигаций ($USB)/индекс доллара США($USD)

26 июня 2017 г.

Открытие, Максимум, Минимум, Закрытие, Изменение

(черным) $USB:$USD (ежедневно)

(желтым) Золото (в $)

Надеюсь, вышеизложенное хотя бы частично объясняет компоненты моей золотой модели.

http://goldenfront.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба