29 января 2018 Вести Экономика

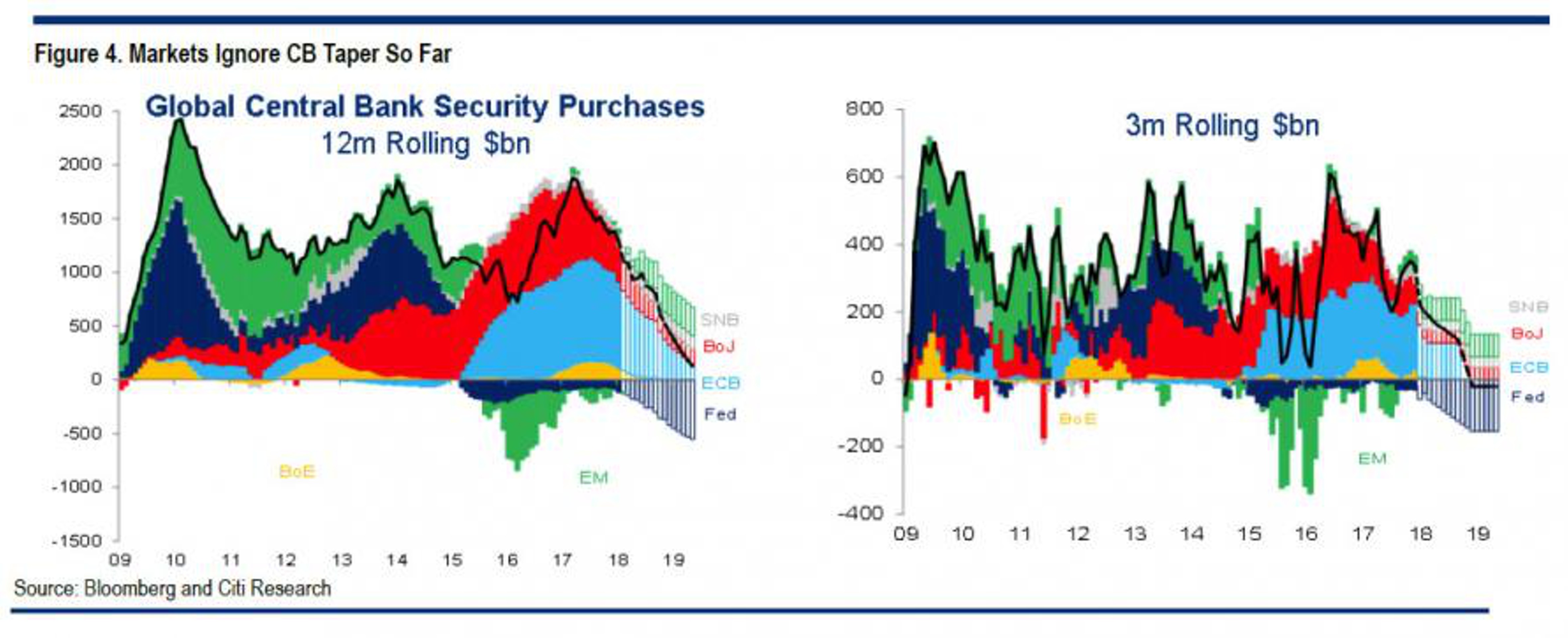

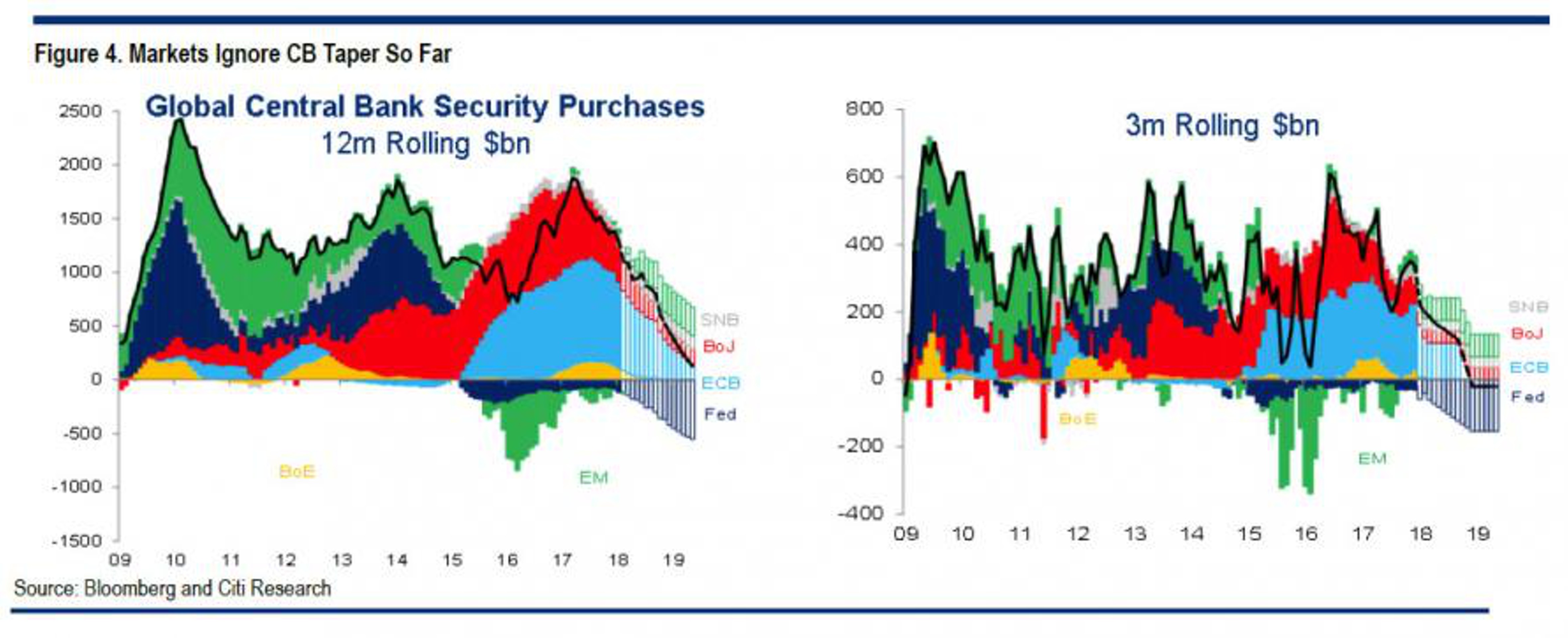

Можно с уверенностью заявить, что одним из самых популярных и важных графиков 2017 г. был тот, на котором отражено продолжающееся и прогнозируемое снижение активов центробанка США.

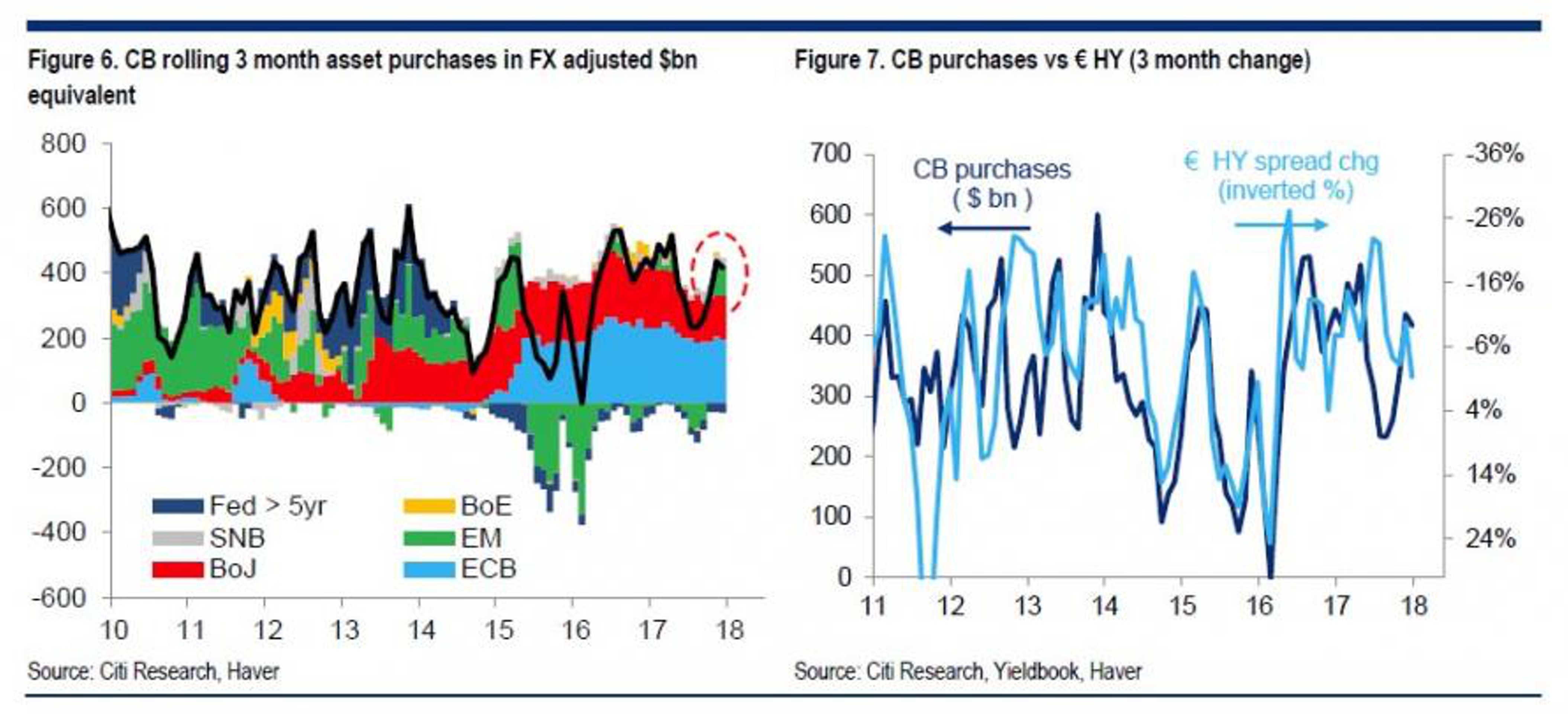

После рекордного роста более чем на $2 трлн в начале 2017 г., как ожидается, баланс станет отрицательным к середине 2019 г. Это отражено на графиках Citi с использованием 3-месячной и 12-месячной скользящей средней.

Причина, по которой эти графики являются ключевыми, заключается в том, что, как отметили Мэт Кинг из Citi, Джим Рид из Deutsche Bank, Барнаби Мартин из Bank of America Merrill Lynch и многие другие комментаторы c Уолл-стрит, исторически эффективность активов сильно зависела от изменения балансов центробанка, особенно когда они росли.

В результате главный вопрос 2017 и 2018 гг. заключается в том, покажут ли рисковые активы такую же взаимосвязь на пути падения.

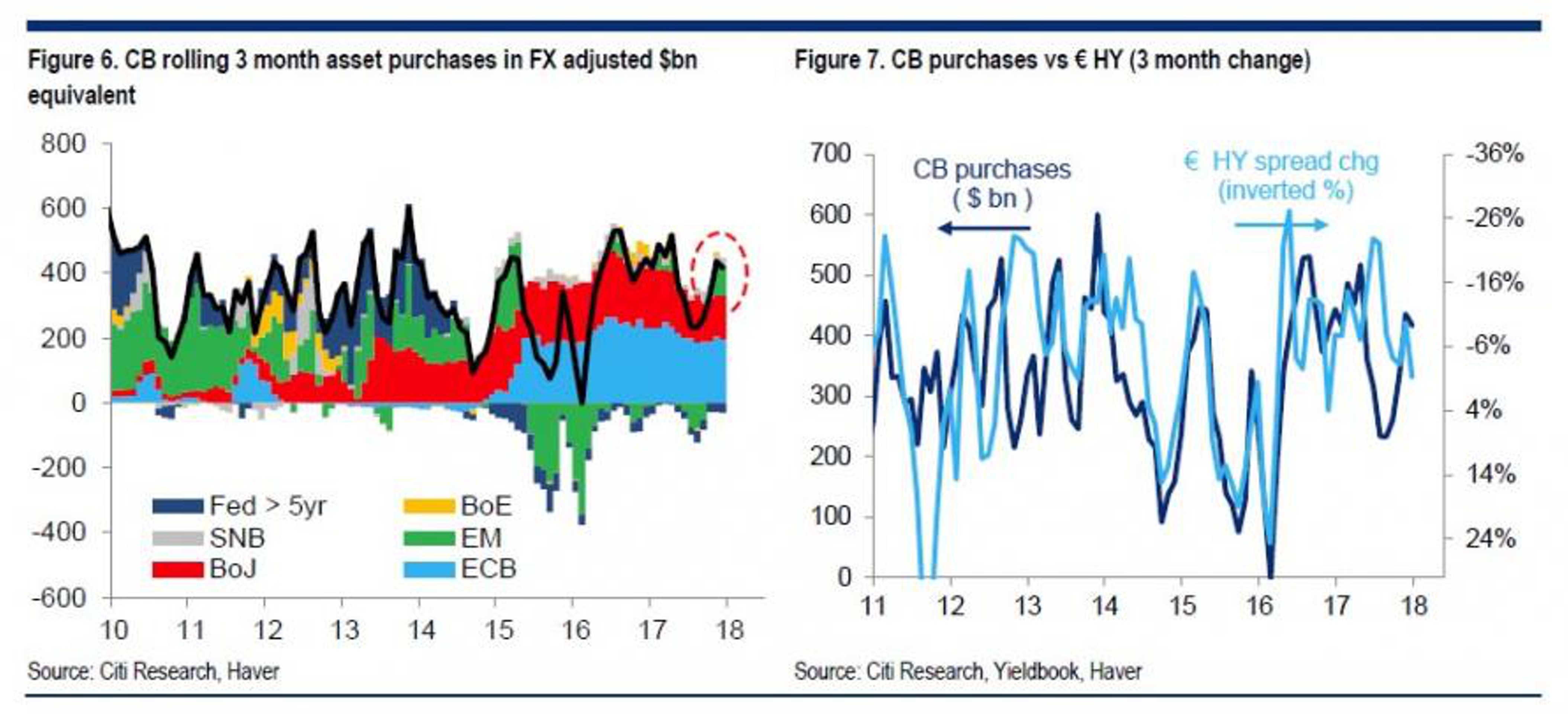

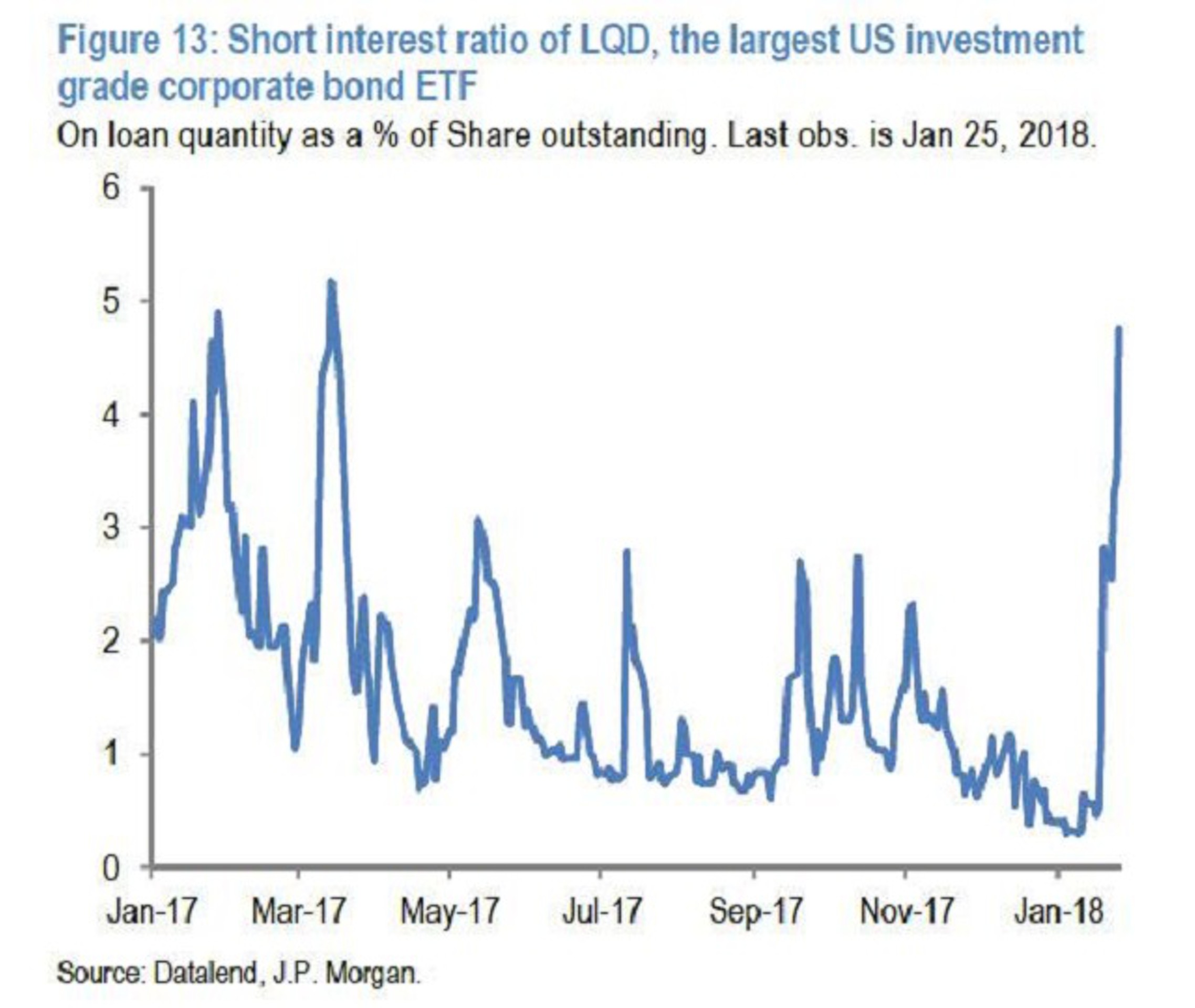

Теперь можно сказать, что для кредитования ответ, скорее всего, будет положительным, потому что, как видно из следующего графика, продолжающееся снижение активов ФРС начинает оказывать негативное влияние на спреды инвестиционного уровня.

В последние дни они расширились, в значительной степени из-за резких перемещений в государственных облигациях.

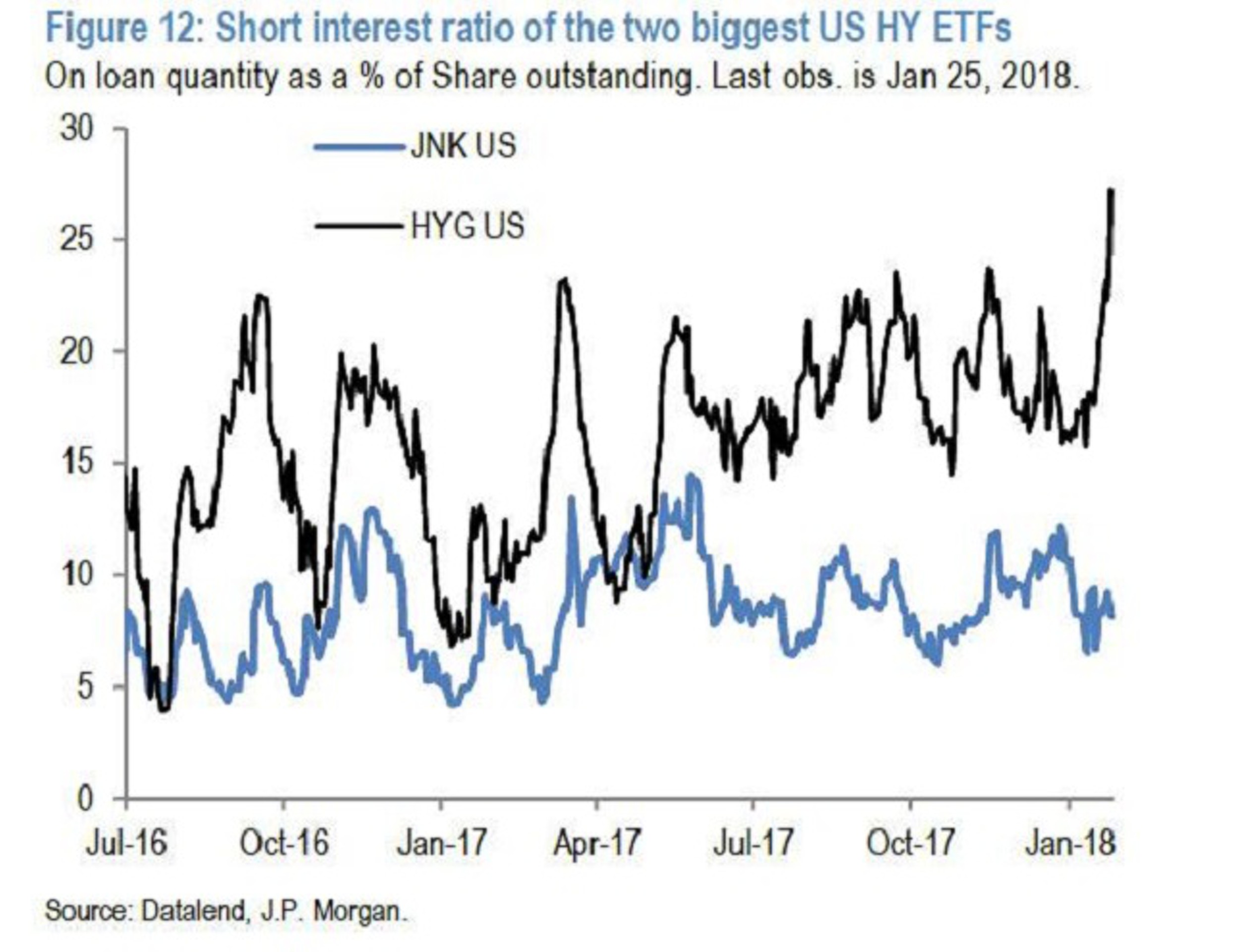

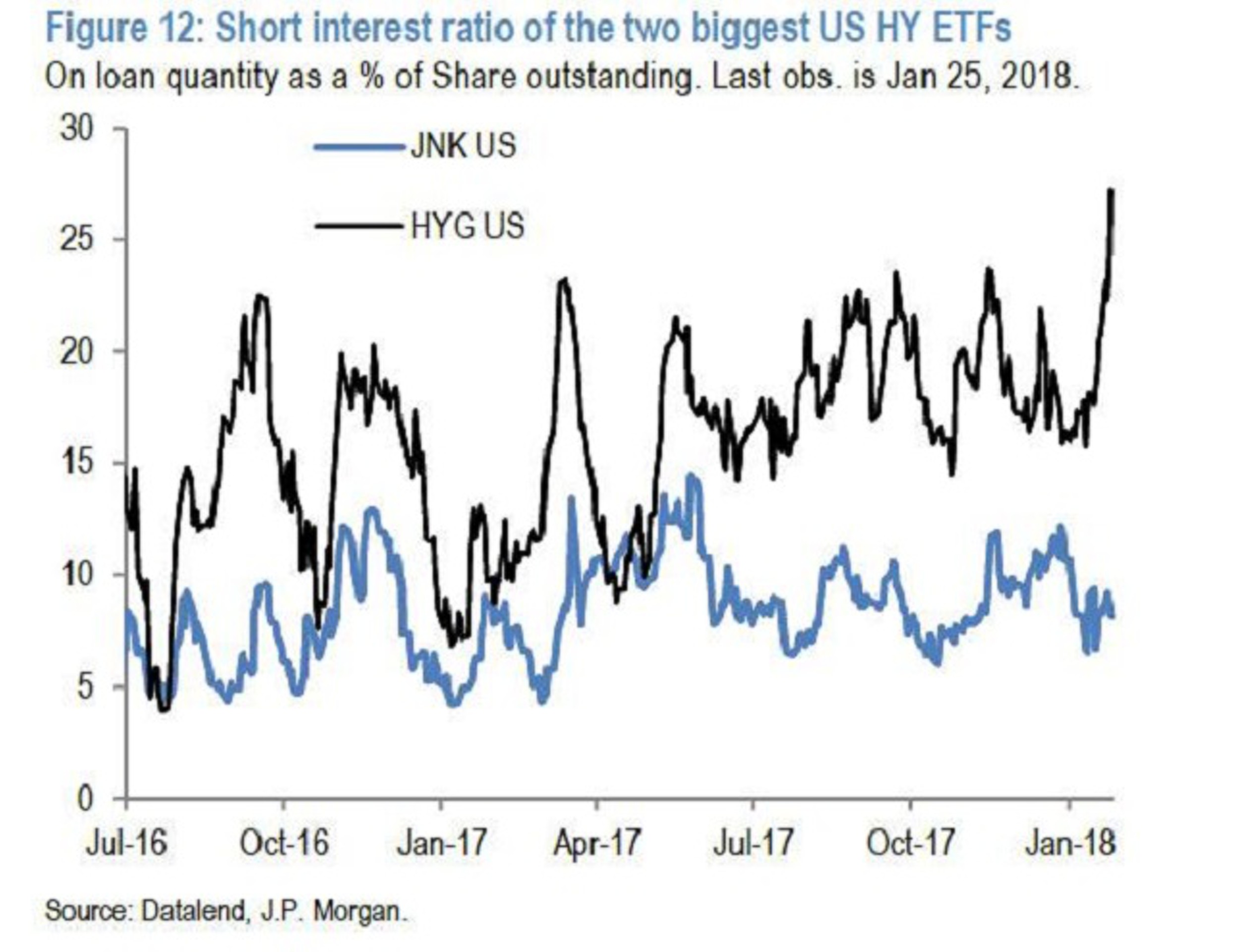

И, что более важно, инвесторы заметили переоценку по кредиту. Это видно в двух случаях: с одной стороны, на фоне сохранения довольно сильного притока в более широкий кредит в последние недели наблюдался удивительно резкий отток из высокодоходных фондов США.

Эти оттоки средств из "мусорных" облигаций произошли на фоне роста доходности UST, который недавно достиг 2,67%, что является самым высоким уровнем с 2014 г., еще один ключевой фактор риска.

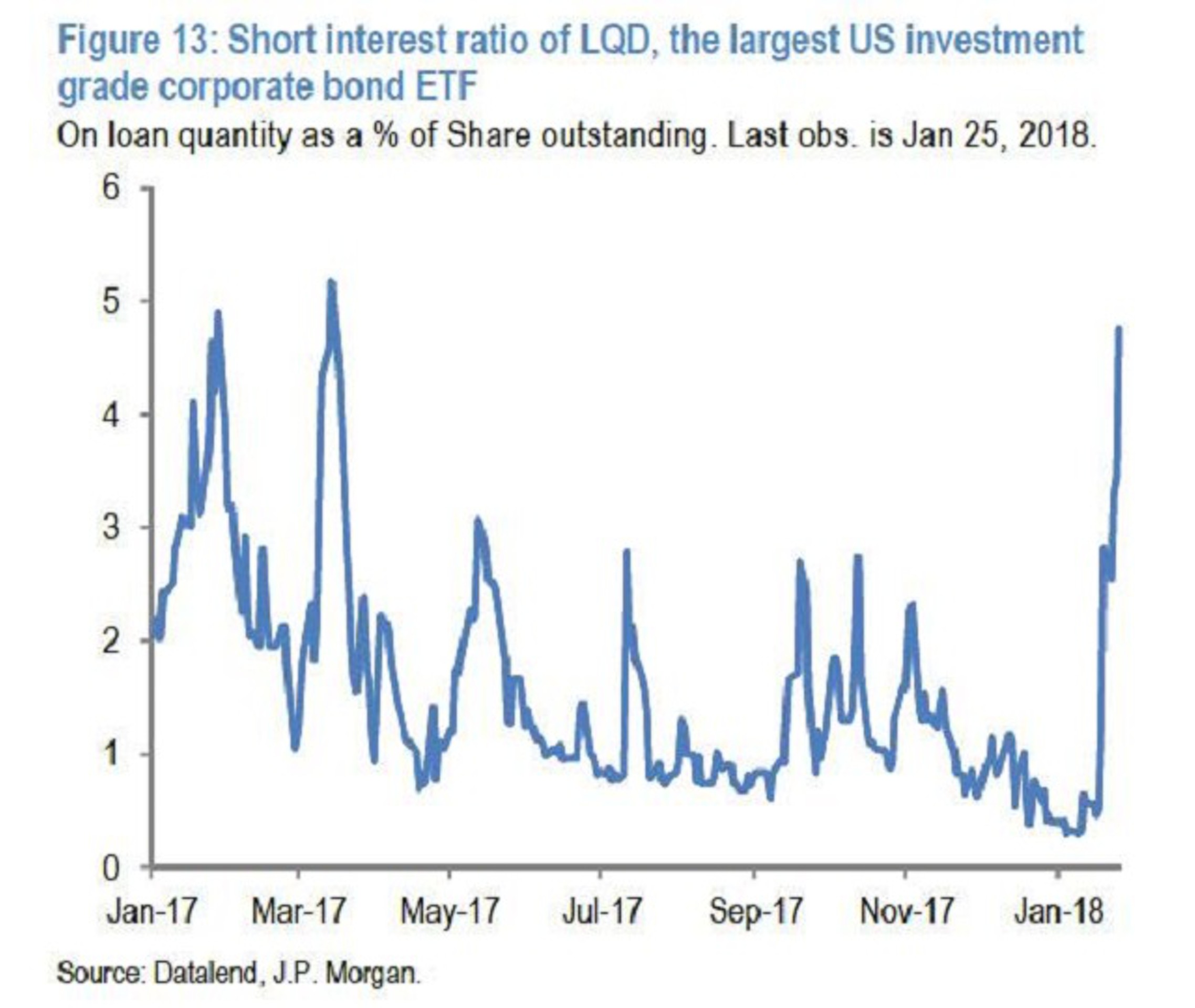

Но, несмотря на то что аналогичные высокие оттоки пока не отмечены на остальной части рынка, и особенно среди облигаций инвестиционного класса, JPM указывает, что продолжающийся отток из HY и некоторые ранние признаки ослабления интереса к облигациям HG в пространстве ETF в США также проходили на фоне роста коэффициентов краткосрочных процентных выплат.

Все это, наряду с графиком, показывающим взаимосвязь спредов с активами ЦБ, предполагает, что институциональные инвесторы в последнее время занимают "медвежьи" позиции. Учитывая все вышеизложенное, становится все более очевидным, что крупное потрясение в сфере кредитов неизбежно, а Уолл-стрит уже собирается воспользоваться этим, когда оно произойдет.

Что насчет фондового рынка?

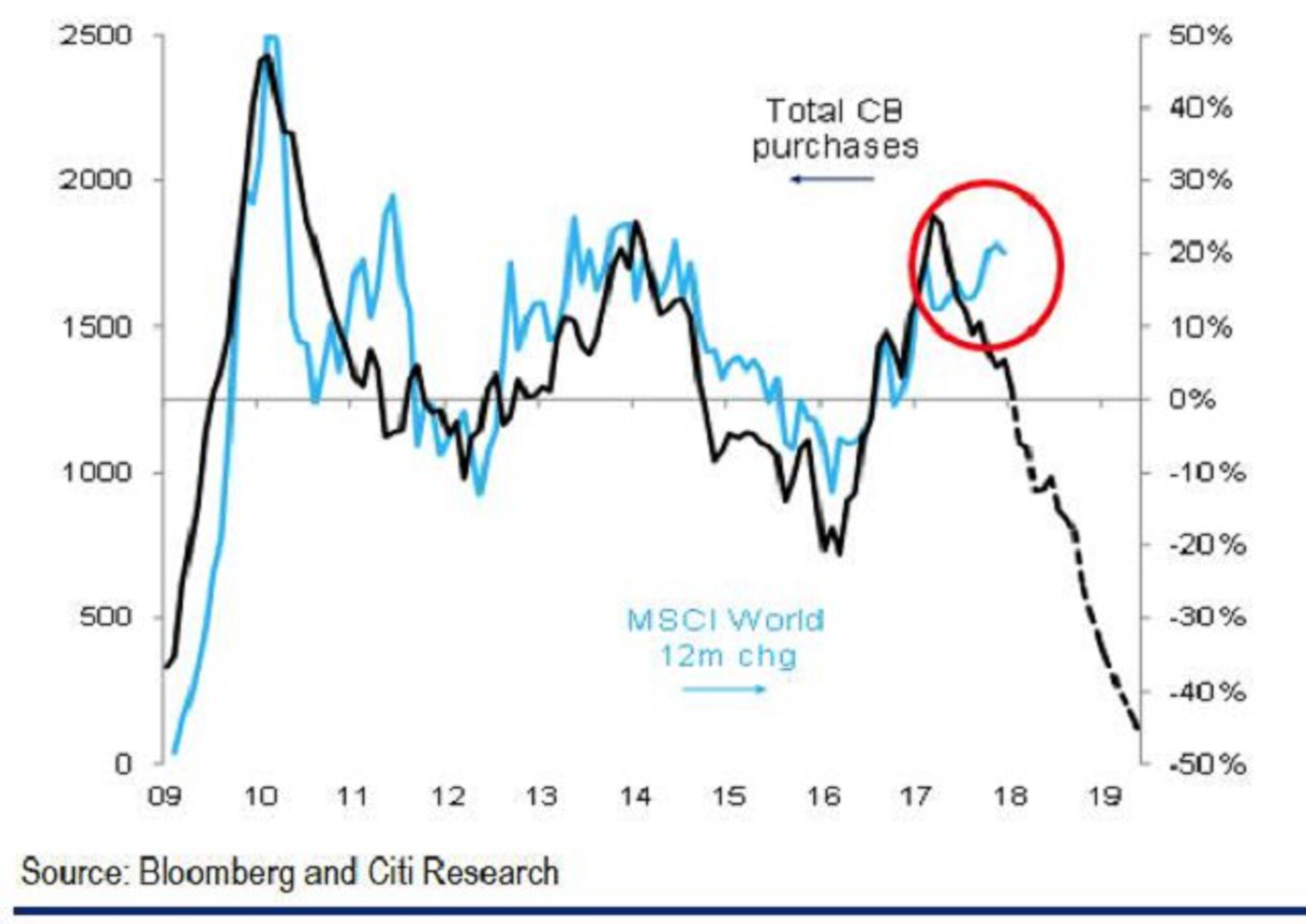

Как отметил Citi две недели назад, одна из причин резкого всплеска акций в предстоящие годы заключается в том, что, хотя скорость изменения баланса центробанка шла по пути резкого сокращения, придя к отрицательному результату за 18 месяцев, недавний рост покупок у менеджеров, владеющих валютными резервами на развивающихся рынках, то есть в основном в Китае, стал огромным позитивом для акций.

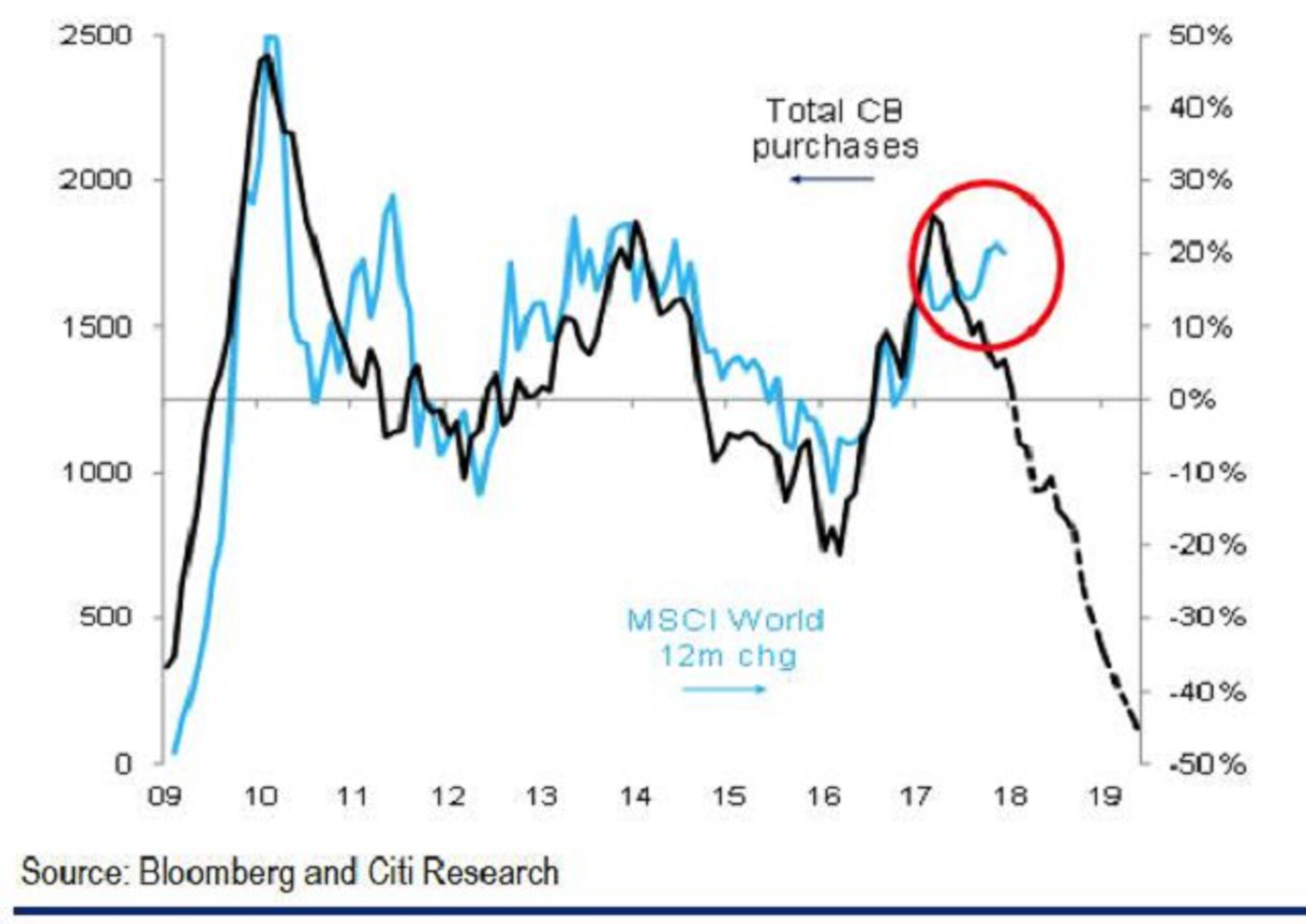

Это "вмешательство", так же как недавние покупки розничных инвесторов темпами, которые наблюдались как раз перед крахом 1987 и 2008 гг., помогает объяснить, почему акции - на данный момент – не связаны с балансами центробанка. Это показано в итоговом графике ниже, также от Citi.

И, учитывая, что синяя и черная линии выше не связаны, это только вопрос времени, когда акции столкнутся с теми же факторами, которые пугают облигации и кредитные рынки в целом, и снова вспомнят о гравитации.

Что будет дальше? Ну, если верить Citi, к середине 2019 г. акции столкнутся с падением почти на 50%, чтобы идти наравне со снижением баланса центробанка.

После рекордного роста более чем на $2 трлн в начале 2017 г., как ожидается, баланс станет отрицательным к середине 2019 г. Это отражено на графиках Citi с использованием 3-месячной и 12-месячной скользящей средней.

Причина, по которой эти графики являются ключевыми, заключается в том, что, как отметили Мэт Кинг из Citi, Джим Рид из Deutsche Bank, Барнаби Мартин из Bank of America Merrill Lynch и многие другие комментаторы c Уолл-стрит, исторически эффективность активов сильно зависела от изменения балансов центробанка, особенно когда они росли.

В результате главный вопрос 2017 и 2018 гг. заключается в том, покажут ли рисковые активы такую же взаимосвязь на пути падения.

Теперь можно сказать, что для кредитования ответ, скорее всего, будет положительным, потому что, как видно из следующего графика, продолжающееся снижение активов ФРС начинает оказывать негативное влияние на спреды инвестиционного уровня.

В последние дни они расширились, в значительной степени из-за резких перемещений в государственных облигациях.

И, что более важно, инвесторы заметили переоценку по кредиту. Это видно в двух случаях: с одной стороны, на фоне сохранения довольно сильного притока в более широкий кредит в последние недели наблюдался удивительно резкий отток из высокодоходных фондов США.

Эти оттоки средств из "мусорных" облигаций произошли на фоне роста доходности UST, который недавно достиг 2,67%, что является самым высоким уровнем с 2014 г., еще один ключевой фактор риска.

Но, несмотря на то что аналогичные высокие оттоки пока не отмечены на остальной части рынка, и особенно среди облигаций инвестиционного класса, JPM указывает, что продолжающийся отток из HY и некоторые ранние признаки ослабления интереса к облигациям HG в пространстве ETF в США также проходили на фоне роста коэффициентов краткосрочных процентных выплат.

Все это, наряду с графиком, показывающим взаимосвязь спредов с активами ЦБ, предполагает, что институциональные инвесторы в последнее время занимают "медвежьи" позиции. Учитывая все вышеизложенное, становится все более очевидным, что крупное потрясение в сфере кредитов неизбежно, а Уолл-стрит уже собирается воспользоваться этим, когда оно произойдет.

Что насчет фондового рынка?

Как отметил Citi две недели назад, одна из причин резкого всплеска акций в предстоящие годы заключается в том, что, хотя скорость изменения баланса центробанка шла по пути резкого сокращения, придя к отрицательному результату за 18 месяцев, недавний рост покупок у менеджеров, владеющих валютными резервами на развивающихся рынках, то есть в основном в Китае, стал огромным позитивом для акций.

Это "вмешательство", так же как недавние покупки розничных инвесторов темпами, которые наблюдались как раз перед крахом 1987 и 2008 гг., помогает объяснить, почему акции - на данный момент – не связаны с балансами центробанка. Это показано в итоговом графике ниже, также от Citi.

И, учитывая, что синяя и черная линии выше не связаны, это только вопрос времени, когда акции столкнутся с теми же факторами, которые пугают облигации и кредитные рынки в целом, и снова вспомнят о гравитации.

Что будет дальше? Ну, если верить Citi, к середине 2019 г. акции столкнутся с падением почти на 50%, чтобы идти наравне со снижением баланса центробанка.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба