6 августа 2018 goldenfront.ru Эгон Фон Грейерц

«Победитель получает всё, проигравший остается ни с чем» (песня Abba) – такова следующая фаза мировой экономики. К сожалению, настоящих победителей будет мало, потому что в близящейся фазе уничтожения стоимости активов, взрыва долгов и краха общественных устоев мир и его население окажутся проигравшими.

Я осознаю, что все это звучит очень мрачно, и что те, кто приносит дурные вести, не пользуются популярностью. Но мир сейчас стоит на пороге краха крупнейшего пузыря долга и активов в истории. Совершенно ясно, что это произойдет, так что для меня вопрос лишь в том, когда.

ПОТЕРЯЮТ ВСЕ, НО ВАЖНО ПОТЕРЯТЬ МЕНЬШЕ

Хотя все мы, в той или иной степени, окажемся в проигрыше, некоторые защищены лучше других. И те немногие, кто это понимает, окажутся победителями в инвестиционном мире.

На этой неделе я хочу донести до вас простую идею. Есть график, говорящий все о том, что произойдет в следующие несколько лет. Кто «въедет» в этот график, тот также поймет, что нас ждет. Но лишь крохотный процент инвесторов, возможно 0.5%, взглянет на простой график, быть может, показывающий разницу между нищетой и богатством. А значит, больше 99% инвестиционного мира не будут готовы к тому, что грядет, и большинство из этих людей ждет уничтожение их активов в невиданных в истории масштабах. Их путешествие закончится в нищете, тогда как те немногие, кто воспользуется волной, ведущей к богатству, обезопасят свое финансовое положение.

«Дела людей, как волны океана,

Подвержены приливу и отливу.

Воспользуйся приливом – и успех

С улыбкою откликнется тебе;

С отливом же все плаванье твое

В тяжелую борьбу преобразится

С мелями и невзгодами. Для нас

Настал прилив. Коль мы его пропустим,

Нас верная погибель ожидает».

Шекспир (Shakespeare) – «Юлий Цезарь» (Julius Caesar)

АКЦИИ ПРОТИВ ЗОЛОТА – ГРЯДЕТ УЖАСНЫЙ ОБВАЛ

Я говорю о графике, сравнивающем фондовый рынок с золотом. Я буду использовать в качестве примера американский рынок, но график отношения акций к золоту применим к большинству фондовых рынков мира.

Если сначала посмотреть на график отношения индекс Доу – Джонса / золото с 1997 г., то можно увидеть, что он достиг максимума в июле 1999 г. на уровне 45. То есть, одна единица индекса Доу – Джонса стоила 45 унций золота. После этого отношение обвалилось на 87% до 6 в 2011 г. С тех пор наблюдалось устойчивое восстановление до уровня 20. В техническом плане это означает вполне нормальную коррекцию на 38%.

Отношение Доу – Джонс / золото, 1997-2018

С 1999 по 2011 г. индекс Доу – Джонса упал относительно золота на 87%

Следующий обвал будет сильнее

Таким образом, спустя 19 лет после максимума отношения Доу – Джонс / золото фондовый рынок все еще крайне слаб, если измерять в реальных деньгах, т. е. в золоте. И это несмотря на существенное восстановление цен акций после минимума 2009 г. Для акций это не обещает ничего хорошего. Поднимется ли коррекция чуть выше уровня 20 – неважно. Из графика видно, что акции восстановились номинально благодаря активному печатанию денег. Но реально акции пребывают в долгосрочном нисходящем тренде с 1999 г., и этот нисходящий тренд скоро возьмет реванш.

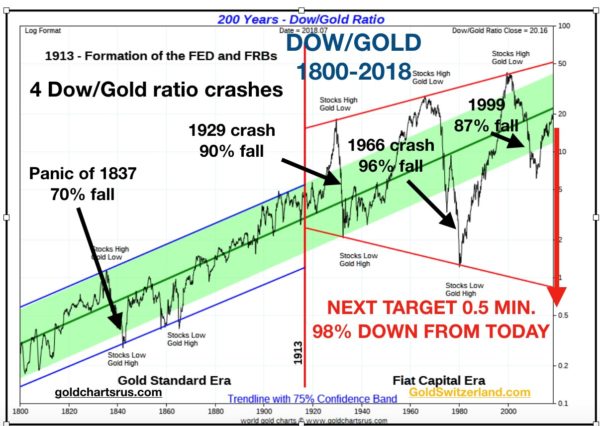

ДОУ – ДЖОНС / ЗОЛОТО – ЧЕТЫРЕ ОБВАЛА С 1837 Г.: 70%, 90%, 96%, 87%

Чтобы понять более продолжительный тренд, необходимо взглянуть на долгосрочный график с 1800 г. На графике ниже видно, что акции на протяжении 200 лет пребывали в долгосрочном восходящем тренде относительно золота. Налицо естественное следствие реального роста мировой экономики, движимого индустриализацией и добычей нефти. С 1800 по 1913 гг. колебания отношения Доу – Джонс / золото были относительно небольшими, за одним исключением. Но с учреждением Федеральной резервной системы (ФРС) и современных центральных банков колебания стали намного большими.

200 лет – отношение Доу – Джонс / золото

Доу – Джонс / золото, 1800-2018

Логарифмический формат; Дата – 07.2018; Отношение Доу – Джонс / золото при закрытии = 20.16

1913 г. – образование ФРС и федеральных резервных банков

4 обвала отношения Доу – Джонс / золото

Паника 1837 г. – падение на 70%; Обвал 1929 г. – падение на 90%; Обвал 1966 г. – падение на 96%; 1999 г. – падение на 87%

Акции высоко, золото низко; Акции низко, золото высоко; Акции низко, золото высоко; Акции высоко, золото низко; Акции низко, золото высоко; Акции высоко, золото низко; Акции низко, золото высоко; Акции высоко, золото низко

Эра золотого стандарта; Эра бумажного капитала

Следующая цель – минимум 0.5, на 98% ниже сегодняшнего уровня

Линия тренда с доверительным интервалом 75%

ПАНИКА 1837 Г. – ПАДЕНИЕ НА 70%

Крупнейшим кризисом XIX века была паника 1837 г., продлившаяся до 1844 г. Как и в случае всех кризисов, этому предшествовал большой спекулятивный пузырь, когда стремительно росли цены на акции и на землю вместе с ценами на такие товары, как хлопок, и ценами на рабов. Все это привело к дефляционному обвалу и депрессии с высоким уровнем безработицы и банкротствами банков. Из 850 американских банков 343 закрылись насовсем, а 62 разорились частично. В течение 7-летнего обвала отношение Доу – Джонс / золото упало на 70%. То был крупнейший спад отношения в XIX веке.

ОБВАЛ 1929 Г. – ПАДЕНИЕ НА 90%

Следующее большое падение произошло после обвала фондового рынка 1929 г., когда отношение упало на 90%. После этого оно поднялось в 14 раз до максимума 1966 г. Следующий большой спад составил 96%, когда отношение Доу – Джонс / золото достигло 1:1 в 1980 г. После этого начался крупнейший в истории рост отношения Доу – Джонс / золото – в 45 раз с 1980 по 1999 гг. Акции переживали бум, а золото – спад. Пик 1999 г., вероятно, не будет превзойден не только в ближайшие годы, но и в ближайшие десятилетия (см. график выше).

«Уолл-стрит в панике из-за обвала акций»

ДОУ – ДЖОНС / ЗОЛОТО – ГРЯДЕТ ПАДЕНИЕ НА 98%

Большой паттерн «мегафон» в отношении Доу – Джонс / золото, начавшийся с 1913 г., достиг высшей точки в 1999 г. С 1999 по 2011 гг. отношение обвалилось на 87%. Но нисходящий тренд еще не закончился. Следующее большое движение достигнет как минимум дна «мегафона». Я удивлюсь, если отношение не опустится ниже уровня 1, достигнутого в 1980 г. Скорее всего, 1 единица индекса Доу – Джонса будет стоить 1/2 унции золота или меньше (см. график выше).

Падение такого масштаба будет означать обвал акций относительно золота с настоящего уровня на 98%. Тех немногих, кто это падение предвидит, ждет богатство. Но для 99.5% инвесторов, которые не разрешат этот относительно простой гордиев узел, это будет означать нищету и крупнейшее уничтожение благосостояния в истории.

Инвестиционные решения редко бывали проще, чем сегодня. Согласно легенде, Александр Македонский также нашел гордиеву узлу простое решение. Он рассек его мечом. Хотя некоторые оспаривают эту версию, она показывает, что у кажущихся сложными проблем бывают очень простые решения. Дилемма, конечно, в том, что большинство людей вообще не видят нынешнего узла. Они видят лишь непрерывный долгосрочный восходящий тренд акций, который будет продолжаться вечно. Они не понимают, что колебания отношения Доу – Джонс / золото будут продолжаться, пока не будет дорисована нижняя часть паттерна «мегафон». Достигнет ли отношение уровня 1:1, как в 1980 г., или опустится до 1/2 или ниже – неважно. Важно понять, что правительства и центральные банки создали пузырь таких пропорций, что когда он лопнет, это приведет к уничтожению и переводу благосостояния, неизвестному истории.

Я использую здесь в качестве примера фондового рынка индекс Доу – Джонса, но помните, что следующий обвал будет глобальным явлением и ни один рынок его не избежит.

100 ЛЕТ НЕПРАВИЛЬНОГО УПРАВЛЕНИЯ ПРОТИВ 5,000 ЛЕТ УСПЕХА

Я не утверждаю, что держатели физического золота полностью избегут несчастий, которые поразят мир. Пострадают все. Но когда начнется паника, те, кто предохранился физическим золотом и небольшим количеством серебра, будут чувствовать себя в намного большей безопасности, чем те, кто все еще не вышел из акций и других пузырчатых рынков.

100 лет неправильного финансового управления не положили конец 5,000-летнему послужному списку золота как единственных в истории денег, избежавших гибели. Следующие 4-8 лет в очередной раз это докажут.

http://goldenfront.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба