20 сентября 2018 goldenfront.ru

Мы сейчас наблюдаем ряд невиданных прежде индикаторов. Если бы 20 лет назад мне кто-то сказал о них, мне было бы сложно их себе представить.

Если кратко, то мы стоим на пороге масштабного бычьего рынка.

Он не сравним с тем, что мы видели в 1960-х или 1980-х. Те бычьи рынки были следствием экономического роста. В обоих случаях для наиболее приемлемой прибыли достаточно было просто купить промышленный индекс Доу – Джонса.

Но близится бычий рынок совершенно иного вида. Большинство людей его упустят, потому что они привыкли зарабатывать «легкие деньги».

Дело в том, что инвесторы в прошлом году вложили $692 млрд в пассивные фонды, такие как индексный фонд Vanguard 500. Они слепо инвестировали в акции, и это неплохо работало. Теперь средний человек верит, что покупка общего рыночного индекса – путь к стабильному богатству. Но он сильно ошибается.

И вот почему…

Американский фондовый рынок на сегодня оценивается в $32.3 трлн. Двадцать лет назад он оценивался в $12.9 трлн. Прирост составил 150%.

Похожий вид имеет и американский ВВП. Двадцать лет назад он составлял $8.9 трлн. Сегодня он составляет $20.4 трлн – прирост на 129%.

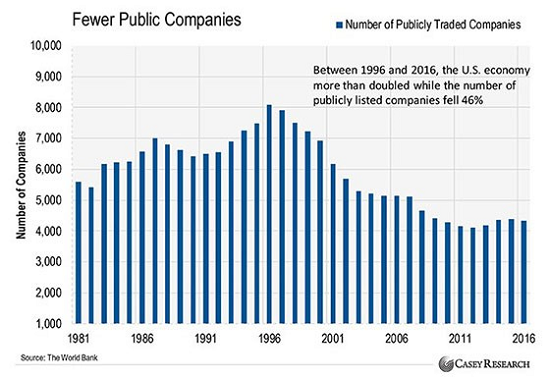

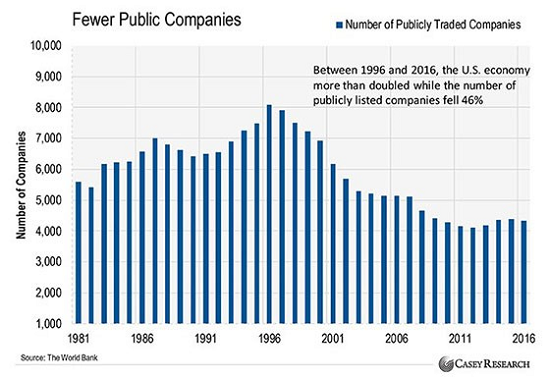

И тем не менее сегодня на американских биржах котируется в два раза меньше компаний, чем 20 лет назад.

Ниже можно увидеть, что я имею в виду…

Меньше публичных компаний

Число публичных компаний

С 1996 по 2016 гг. американская экономика более чем удвоилась, тогда как число публичных компаний упало на 46%

Число компаний

Источник: Всемирный банк

Как можно видеть, раньше число публичных компаний росло параллельно росту экономики. Американцы открывали бизнес, раскручивали и превращали в публичную компанию, если нуждались в доступе к большему количеству капитала.

Публичные компании также стали живительной кровью процесса наращивания богатства для большинства инвесторов. И не без причин. Дело в том, что существует пробел между тем, сколько люди зарабатывают, и тем, сколько им нужно, чтобы уйти на пенсию. Капитальный прирост с инвестиций обычно помогает восполнить этот пробел.

Но когда весь день сидишь за рабочим столом, сложно найти возможность заниматься частными инвестициями. Даже если такая возможность есть, нужно потратить время на изучение деталей. Также следует остерегаться мошенников и аферистов. Я знаю об этой головной боли, так как много занимался частными инвестициями.

Покупать акции намного проще. Дело в том, что закон требует от публичных компаний публиковать подробные финансовые отчеты и информацию о своей деятельности. И любой может получить доступ к такой информации.

Проблема в том, что число публичных компаний в США сокращается пугающими темпами. Хорошая новость в том, что мы знаем, почему так происходит. А главное, мы видим способ извлечь из этого выгоду.

Свиньи идут на убой

Подумайте о следующем: в 1975 г. 50% прибыли приходилось на 109 компаний. В 2015 г. половина всей прибыли американских публичных компаний приходилась всего на 30 компаний.

А значит, прибыльность публичных компаний сконцентрирована в сокращающемся числе фирм. Как следствие, у инвесторов сегодня меньше выбора, чем когда-либо.

Но почему? Немалую роль в этом сыграла Федеральная резервная система (ФРС). Дело в том, что последние 20 лет ФРС проводила эксперимент со сверхнизкими процентными ставками.

Благодаря этому брать кредиты стало проще, даже тем, кто в деньгах не нуждается. В конце концов, выплачивать проценты по кредиту со ставкой 0% не так уж и сложно. Да, мы с вами не можем брать кредиты настолько дешево… Но заемщики с самыми хорошими связями – могут.

Как следствие, больше всего от этого денежного эксперимента выиграла, среди прочих, индустрия частных инвестиций.

Если вы вдруг не знакомы с индустрией частных инвестиций, то вот как она работает… Богатые инвесторы вкладывают наличные в определенный фонд. Когда фонд соберет целевую сумму – скажем, $200 млн, – он перестает принимать инвестиции. Инвесторы также не могут забрать деньги.

Тогда управляющий фонда вдобавок к этим $200 млн берет еще кредит. Так $200 млн могут превратиться в покупательную способность в размере $1 млрд. Имейте в виду, что управляющие ежегодно получают 2% от инвестированных $200 млн. Получается $4 млн на их зарплаты и издержки, связанные с инвестированием средств.

Я имел возможность наблюдать это воочию.

Сразу после колледжа я работал торговым представителем производственной фирмы. Мы производили матрасы на 26 фабриках в разных уголках США. Владельцы продали компанию частной инвестиционной фирме за $800 млн. Через несколько месяцев после смены владельца я узнал, что частная инвестиционная фирма взяла огромный кредит под залог бизнеса.

И вот что интересно. Деньги не пошли на инвестиции в новые фабрики или оборудование. Вместо этого новые владельцы выплатили сами себе огромные дивиденды – почти равные сумме покупки. А значит, бизнес просто-напросто должен был генерировать достаточно дохода для обслуживания огромного долга. Если он способен это делать, то это безрисковое капиталовложение для его владельцев из частной инвестиционной фирмы.

Дальше – больше. Данные фирмы также изымают 20% прибыли, получаемой с продажи активов. В данном случае, если бы через несколько лет фирму перепродали за $1 млрд, то управляющие получили бы с этого еще $40 млн поощрительной премии.

Такой тип инвестирования вошел в моду в 1980-х. И с тех пор его популярность только росла. Сегодня ситуация официально вышла из-под контроля. Именно поэтому сегодня осталось так мало публичных компаний…и волна консолидации лишь начинается.

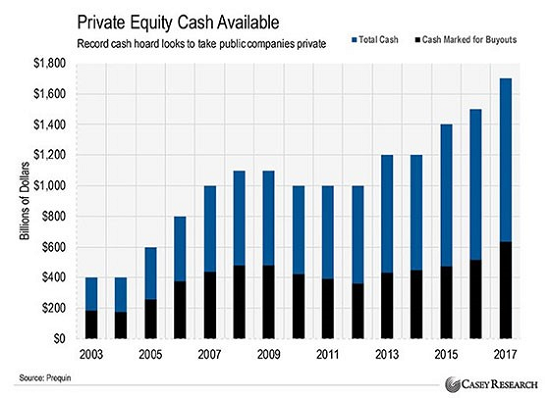

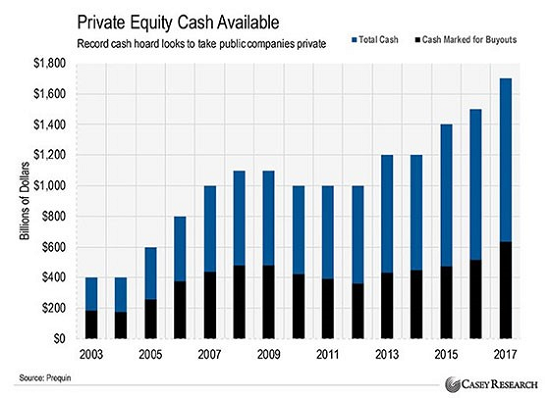

Только посмотрите на нижеприведенный график. На нем показано, сколько капитала сегодня имеют частные инвестиционные фирмы. (Синие столбцы показывают весь капитал, а черные – капитал, зарезервированный на выкупы).

Доступный частный инвестиционный капитал

Общий капитал; Капитал, зарезервированный на выкупы

Рекордные резервы капитала превращают публичные компании в частные

Млрд долларов

Источник: Preqin

Как можно видеть, частные инвестиционные фирмы имеют целых $1.7 трлн наличного капитала. А это равно 9% годового объема всей американской экономики… в наличном капитале.

В ближайшие годы частные инвестиционные компании будут использовать эти запасы капитала, чтобы приватизировать бизнесы, нагружать их долгом, выплачивать себе обильные дивиденды, после чего бросать компании умирать… как недавно было с Toys “R” Us.

Хорошая новость в том, что это рыночное явление можно превратить в огромную прибыль, если покупать акции мишеней для поглощения или очень успешных серийных покупателей.

Один из секторов, где сейчас полно таких мишеней, – банковская индустрия. Мы с моей командой последние пять месяцев активно исследовали данный сектор и считаем, что при продолжении этой тенденции определенные компании должны преуспеть.

Если кратко, то мы стоим на пороге масштабного бычьего рынка.

Он не сравним с тем, что мы видели в 1960-х или 1980-х. Те бычьи рынки были следствием экономического роста. В обоих случаях для наиболее приемлемой прибыли достаточно было просто купить промышленный индекс Доу – Джонса.

Но близится бычий рынок совершенно иного вида. Большинство людей его упустят, потому что они привыкли зарабатывать «легкие деньги».

Дело в том, что инвесторы в прошлом году вложили $692 млрд в пассивные фонды, такие как индексный фонд Vanguard 500. Они слепо инвестировали в акции, и это неплохо работало. Теперь средний человек верит, что покупка общего рыночного индекса – путь к стабильному богатству. Но он сильно ошибается.

И вот почему…

Американский фондовый рынок на сегодня оценивается в $32.3 трлн. Двадцать лет назад он оценивался в $12.9 трлн. Прирост составил 150%.

Похожий вид имеет и американский ВВП. Двадцать лет назад он составлял $8.9 трлн. Сегодня он составляет $20.4 трлн – прирост на 129%.

И тем не менее сегодня на американских биржах котируется в два раза меньше компаний, чем 20 лет назад.

Ниже можно увидеть, что я имею в виду…

Меньше публичных компаний

Число публичных компаний

С 1996 по 2016 гг. американская экономика более чем удвоилась, тогда как число публичных компаний упало на 46%

Число компаний

Источник: Всемирный банк

Как можно видеть, раньше число публичных компаний росло параллельно росту экономики. Американцы открывали бизнес, раскручивали и превращали в публичную компанию, если нуждались в доступе к большему количеству капитала.

Публичные компании также стали живительной кровью процесса наращивания богатства для большинства инвесторов. И не без причин. Дело в том, что существует пробел между тем, сколько люди зарабатывают, и тем, сколько им нужно, чтобы уйти на пенсию. Капитальный прирост с инвестиций обычно помогает восполнить этот пробел.

Но когда весь день сидишь за рабочим столом, сложно найти возможность заниматься частными инвестициями. Даже если такая возможность есть, нужно потратить время на изучение деталей. Также следует остерегаться мошенников и аферистов. Я знаю об этой головной боли, так как много занимался частными инвестициями.

Покупать акции намного проще. Дело в том, что закон требует от публичных компаний публиковать подробные финансовые отчеты и информацию о своей деятельности. И любой может получить доступ к такой информации.

Проблема в том, что число публичных компаний в США сокращается пугающими темпами. Хорошая новость в том, что мы знаем, почему так происходит. А главное, мы видим способ извлечь из этого выгоду.

Свиньи идут на убой

Подумайте о следующем: в 1975 г. 50% прибыли приходилось на 109 компаний. В 2015 г. половина всей прибыли американских публичных компаний приходилась всего на 30 компаний.

А значит, прибыльность публичных компаний сконцентрирована в сокращающемся числе фирм. Как следствие, у инвесторов сегодня меньше выбора, чем когда-либо.

Но почему? Немалую роль в этом сыграла Федеральная резервная система (ФРС). Дело в том, что последние 20 лет ФРС проводила эксперимент со сверхнизкими процентными ставками.

Благодаря этому брать кредиты стало проще, даже тем, кто в деньгах не нуждается. В конце концов, выплачивать проценты по кредиту со ставкой 0% не так уж и сложно. Да, мы с вами не можем брать кредиты настолько дешево… Но заемщики с самыми хорошими связями – могут.

Как следствие, больше всего от этого денежного эксперимента выиграла, среди прочих, индустрия частных инвестиций.

Если вы вдруг не знакомы с индустрией частных инвестиций, то вот как она работает… Богатые инвесторы вкладывают наличные в определенный фонд. Когда фонд соберет целевую сумму – скажем, $200 млн, – он перестает принимать инвестиции. Инвесторы также не могут забрать деньги.

Тогда управляющий фонда вдобавок к этим $200 млн берет еще кредит. Так $200 млн могут превратиться в покупательную способность в размере $1 млрд. Имейте в виду, что управляющие ежегодно получают 2% от инвестированных $200 млн. Получается $4 млн на их зарплаты и издержки, связанные с инвестированием средств.

Я имел возможность наблюдать это воочию.

Сразу после колледжа я работал торговым представителем производственной фирмы. Мы производили матрасы на 26 фабриках в разных уголках США. Владельцы продали компанию частной инвестиционной фирме за $800 млн. Через несколько месяцев после смены владельца я узнал, что частная инвестиционная фирма взяла огромный кредит под залог бизнеса.

И вот что интересно. Деньги не пошли на инвестиции в новые фабрики или оборудование. Вместо этого новые владельцы выплатили сами себе огромные дивиденды – почти равные сумме покупки. А значит, бизнес просто-напросто должен был генерировать достаточно дохода для обслуживания огромного долга. Если он способен это делать, то это безрисковое капиталовложение для его владельцев из частной инвестиционной фирмы.

Дальше – больше. Данные фирмы также изымают 20% прибыли, получаемой с продажи активов. В данном случае, если бы через несколько лет фирму перепродали за $1 млрд, то управляющие получили бы с этого еще $40 млн поощрительной премии.

Такой тип инвестирования вошел в моду в 1980-х. И с тех пор его популярность только росла. Сегодня ситуация официально вышла из-под контроля. Именно поэтому сегодня осталось так мало публичных компаний…и волна консолидации лишь начинается.

Только посмотрите на нижеприведенный график. На нем показано, сколько капитала сегодня имеют частные инвестиционные фирмы. (Синие столбцы показывают весь капитал, а черные – капитал, зарезервированный на выкупы).

Доступный частный инвестиционный капитал

Общий капитал; Капитал, зарезервированный на выкупы

Рекордные резервы капитала превращают публичные компании в частные

Млрд долларов

Источник: Preqin

Как можно видеть, частные инвестиционные фирмы имеют целых $1.7 трлн наличного капитала. А это равно 9% годового объема всей американской экономики… в наличном капитале.

В ближайшие годы частные инвестиционные компании будут использовать эти запасы капитала, чтобы приватизировать бизнесы, нагружать их долгом, выплачивать себе обильные дивиденды, после чего бросать компании умирать… как недавно было с Toys “R” Us.

Хорошая новость в том, что это рыночное явление можно превратить в огромную прибыль, если покупать акции мишеней для поглощения или очень успешных серийных покупателей.

Один из секторов, где сейчас полно таких мишеней, – банковская индустрия. Мы с моей командой последние пять месяцев активно исследовали данный сектор и считаем, что при продолжении этой тенденции определенные компании должны преуспеть.

http://goldenfront.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба