18 декабря 2018 DollarCollapse.com Рубино Джон

Несколько лет назад Национальный банк Швейцарии (НБШ) – традиционно державший такие «денежные активы», как правительственные облигации, наличные и золото, для обеспечения швейцарского франка – решил также заняться обыкновенными акциями.

Какое-то время такое отклонение работало блестяще. НБШ закупился акциями крупных технологических компаний, таких как Apple, Amazon и Microsoft, и получал с них большую прибыль, что обогатило как швейцарский народ, так и акционеров НБШ (данный центральный банк одновременно является публичной акционерной компанией).

Но взявший меч от меча и погибнет. Превращение центрального банка в крупнейший в мире хедж-фонд означает огромную прибыль в хорошие времена, но также потенциально серьезные потери, если агрессивные ставки не сработают.

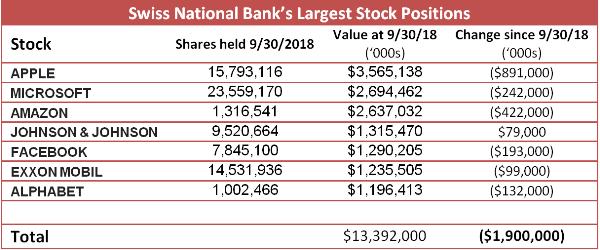

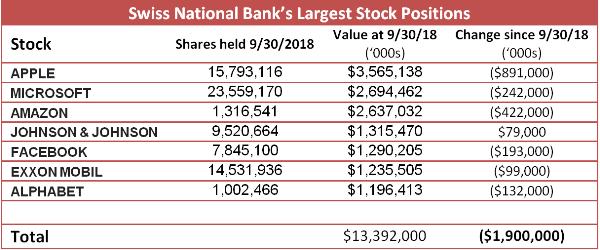

В следующей таблице показано 7 крупнейших позиций НБШ по акциям. Заметьте, что: 1) все это американские многонациональные корпорации – ни единой швейцарской компании; и 2) все они сильно росли последние несколько лет, но сильно упали за последние два месяца. Общие потери по этим позициям с 30 сентября: около $2 млрд.

Крупнейшие позиции НБШ по акциям

Компания; Акций на 30/09/2018; Стоимость на 30/09/2018 (тыс); Изменение с 30/09/2018 (тыс)

Итого

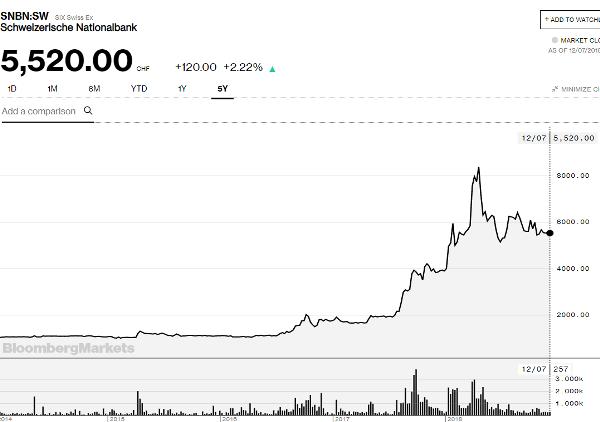

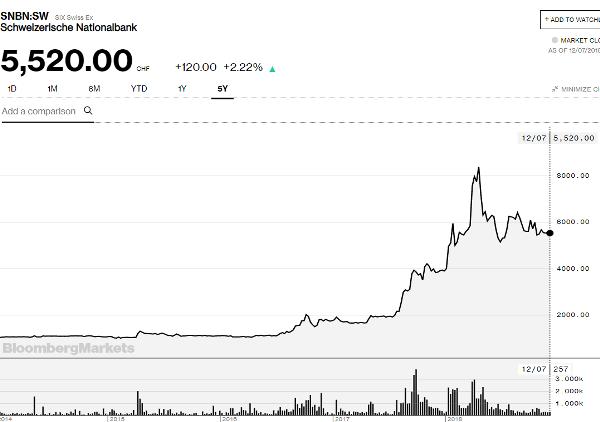

Цена акций НБШ, учетверившаяся во время пузыря акций FANG, потеряла часть этого прироста.

Почему кого-то, кроме швейцарцев и акционеров НБШ, должно волновать, выигрывает или проигрывает этот центральный банк/хедж-фонд? Из-за концепции «денежности» и того, что она означает для будущего.

Если кратко, то инвесторы, как правило, держат разные активы, и часть из них является деньгами, тогда как остальные – нет. Деньги считаются безрисковыми или почти безрисковыми и составляют часть портфеля, от которой ожидается сохранение ее стоимости. После обеспечения такого безрискового ядра добавляются другие, колеблющиеся в стоимости активы, чтобы генерировать дополнительный доход.

Но – что самое интересное – на разных этапах кредитного цикла «денежность» видят в разных активах. В напряженные времена спектр активов, воспринимаемых как безрисковые, сокращается до наличных, золота и облигаций крупных правительств. В более оптимистичные времена – такие как поздние стадии кредитного пузыря – денежность видят в других активах, потому что они так долго растут, что сложно представить, чтобы они вели себя как-то по-другому.

В последнее время чувство, что Amazon с коллегами неспособны рухнуть, а если все же рухнут, то это будет возможность купить на спаде, стало настолько распространено, что их акции покупало большинство классов инвесторов. Пенсионные фонды, отчаянно пытающиеся достичь своих нереалистичных целей доходов, увеличили зависимость от акций и развивающихся рынков. Хедж-фонды, чьи старые модели во время пузыря всего перестали работать, стали просто следовать тренду, то есть активно покупать акции FANG, потому что они росли. Даже пенсионеры, неспособные прожить на банковские депозитные ставки ниже 1%, вкладывались в растущие акции, мусорные облигации и облигации развивающихся рынков. У всех создалось впечатление, будто эти однажды рисковые активы благодаря своим удивительным графикам цен достигли денежности, и им можно доверять.

Но теперь мы вступили в нисходящую стадию кредитного цикла, и спектр денежных активов сокращается. Вот как объясняет последствия Даг Ноланд (Doug Noland) из Credit Bulletin:

«В ходе этого периода пузыря я упоминал о «денежности рисковых активов». «Разбег» кажущихся денежными кредитных инструментов привел к краху ипотечного финансового пузыря. Разбеги разворачиваются, когда держатели кажущихся безопасными и ликвидными инструментов внезапно осознают, что риск намного больше, чем считалось ранее. Прошлые кризисы, как правило, начинались на денежных рынках. Но никогда еще политика центральных банков и правительств настолько не способствовала восприятию безопасности и ликвидности («денежности») рисковых активов – в частности акций и корпоративных облигаций. Я считаю, что размножение и огромный рост индексных фондовых продуктов представляет серьезный риск для финансовой стабильности. И когда речь идет об искажениях, вызванных политикой, уже и так чрезвычайные риски для финансовой стабильности только усугубляются размножением и ростом деривативных торговых стратегий, как розничных, так и институциональных».

Другими словами, практически всё, что сейчас делает финансовый мир, основано на ложном чувстве безопасности, поощряемом «инновациями» (политика нулевых процентных ставок, количественное смягчение, индексные фонды), скрывающими настоящие риски финансовых активов. И люди начинают это понимать.

Развязкой станет осознание инвесторами того, что большинство основных классов активов – включая сегодняшние бумажные валюты – лишены денежности. Последующее бегство от доллара, евро и иены к реальным активам войдет в учебники истории.

Какое-то время такое отклонение работало блестяще. НБШ закупился акциями крупных технологических компаний, таких как Apple, Amazon и Microsoft, и получал с них большую прибыль, что обогатило как швейцарский народ, так и акционеров НБШ (данный центральный банк одновременно является публичной акционерной компанией).

Но взявший меч от меча и погибнет. Превращение центрального банка в крупнейший в мире хедж-фонд означает огромную прибыль в хорошие времена, но также потенциально серьезные потери, если агрессивные ставки не сработают.

В следующей таблице показано 7 крупнейших позиций НБШ по акциям. Заметьте, что: 1) все это американские многонациональные корпорации – ни единой швейцарской компании; и 2) все они сильно росли последние несколько лет, но сильно упали за последние два месяца. Общие потери по этим позициям с 30 сентября: около $2 млрд.

Крупнейшие позиции НБШ по акциям

Компания; Акций на 30/09/2018; Стоимость на 30/09/2018 (тыс); Изменение с 30/09/2018 (тыс)

Итого

Цена акций НБШ, учетверившаяся во время пузыря акций FANG, потеряла часть этого прироста.

Почему кого-то, кроме швейцарцев и акционеров НБШ, должно волновать, выигрывает или проигрывает этот центральный банк/хедж-фонд? Из-за концепции «денежности» и того, что она означает для будущего.

Если кратко, то инвесторы, как правило, держат разные активы, и часть из них является деньгами, тогда как остальные – нет. Деньги считаются безрисковыми или почти безрисковыми и составляют часть портфеля, от которой ожидается сохранение ее стоимости. После обеспечения такого безрискового ядра добавляются другие, колеблющиеся в стоимости активы, чтобы генерировать дополнительный доход.

Но – что самое интересное – на разных этапах кредитного цикла «денежность» видят в разных активах. В напряженные времена спектр активов, воспринимаемых как безрисковые, сокращается до наличных, золота и облигаций крупных правительств. В более оптимистичные времена – такие как поздние стадии кредитного пузыря – денежность видят в других активах, потому что они так долго растут, что сложно представить, чтобы они вели себя как-то по-другому.

В последнее время чувство, что Amazon с коллегами неспособны рухнуть, а если все же рухнут, то это будет возможность купить на спаде, стало настолько распространено, что их акции покупало большинство классов инвесторов. Пенсионные фонды, отчаянно пытающиеся достичь своих нереалистичных целей доходов, увеличили зависимость от акций и развивающихся рынков. Хедж-фонды, чьи старые модели во время пузыря всего перестали работать, стали просто следовать тренду, то есть активно покупать акции FANG, потому что они росли. Даже пенсионеры, неспособные прожить на банковские депозитные ставки ниже 1%, вкладывались в растущие акции, мусорные облигации и облигации развивающихся рынков. У всех создалось впечатление, будто эти однажды рисковые активы благодаря своим удивительным графикам цен достигли денежности, и им можно доверять.

Но теперь мы вступили в нисходящую стадию кредитного цикла, и спектр денежных активов сокращается. Вот как объясняет последствия Даг Ноланд (Doug Noland) из Credit Bulletin:

«В ходе этого периода пузыря я упоминал о «денежности рисковых активов». «Разбег» кажущихся денежными кредитных инструментов привел к краху ипотечного финансового пузыря. Разбеги разворачиваются, когда держатели кажущихся безопасными и ликвидными инструментов внезапно осознают, что риск намного больше, чем считалось ранее. Прошлые кризисы, как правило, начинались на денежных рынках. Но никогда еще политика центральных банков и правительств настолько не способствовала восприятию безопасности и ликвидности («денежности») рисковых активов – в частности акций и корпоративных облигаций. Я считаю, что размножение и огромный рост индексных фондовых продуктов представляет серьезный риск для финансовой стабильности. И когда речь идет об искажениях, вызванных политикой, уже и так чрезвычайные риски для финансовой стабильности только усугубляются размножением и ростом деривативных торговых стратегий, как розничных, так и институциональных».

Другими словами, практически всё, что сейчас делает финансовый мир, основано на ложном чувстве безопасности, поощряемом «инновациями» (политика нулевых процентных ставок, количественное смягчение, индексные фонды), скрывающими настоящие риски финансовых активов. И люди начинают это понимать.

Развязкой станет осознание инвесторами того, что большинство основных классов активов – включая сегодняшние бумажные валюты – лишены денежности. Последующее бегство от доллара, евро и иены к реальным активам войдет в учебники истории.

http://dollarcollapse.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба