Просто представим…

Курс 94 руб. за USD или фантастический сценарий от Банка России.

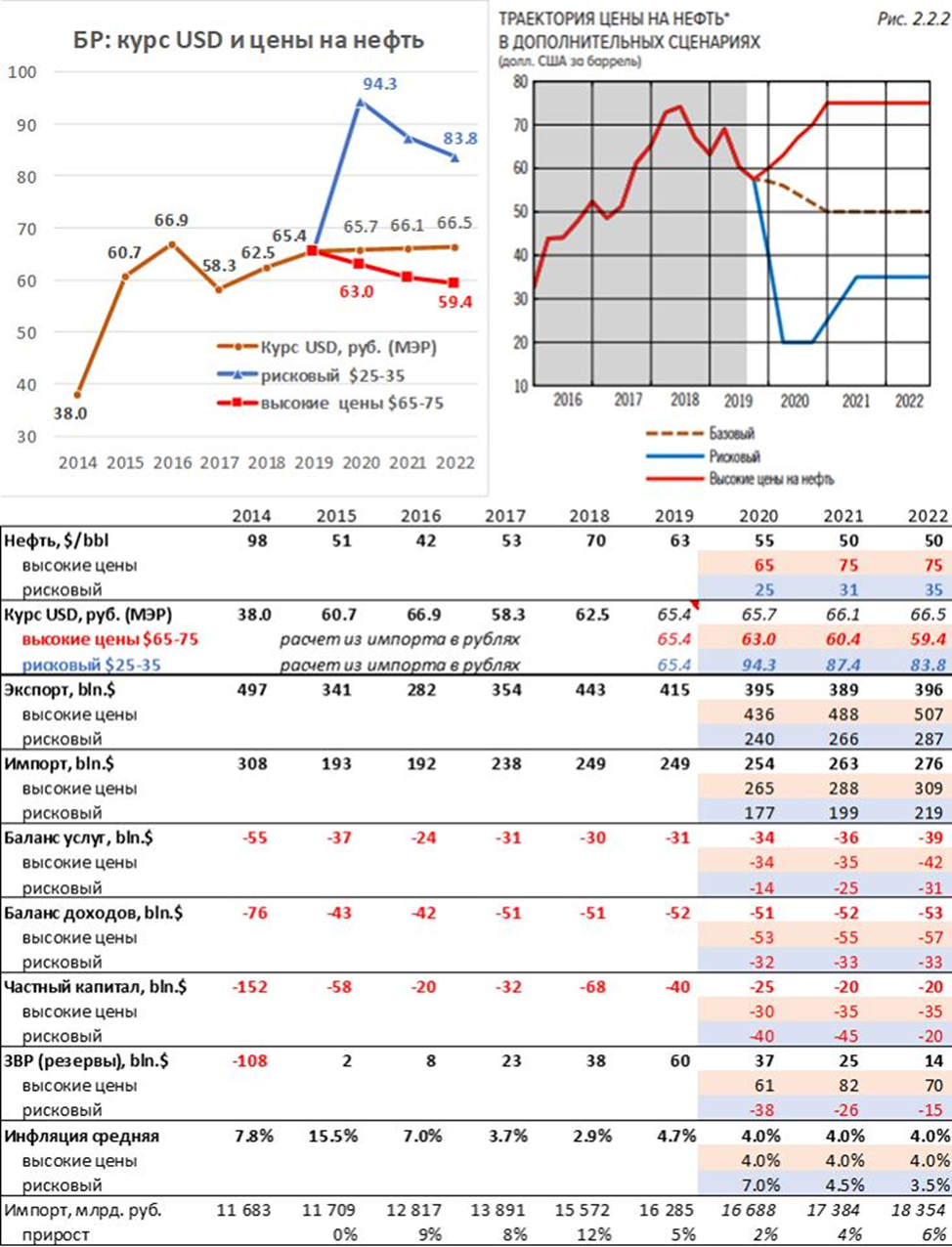

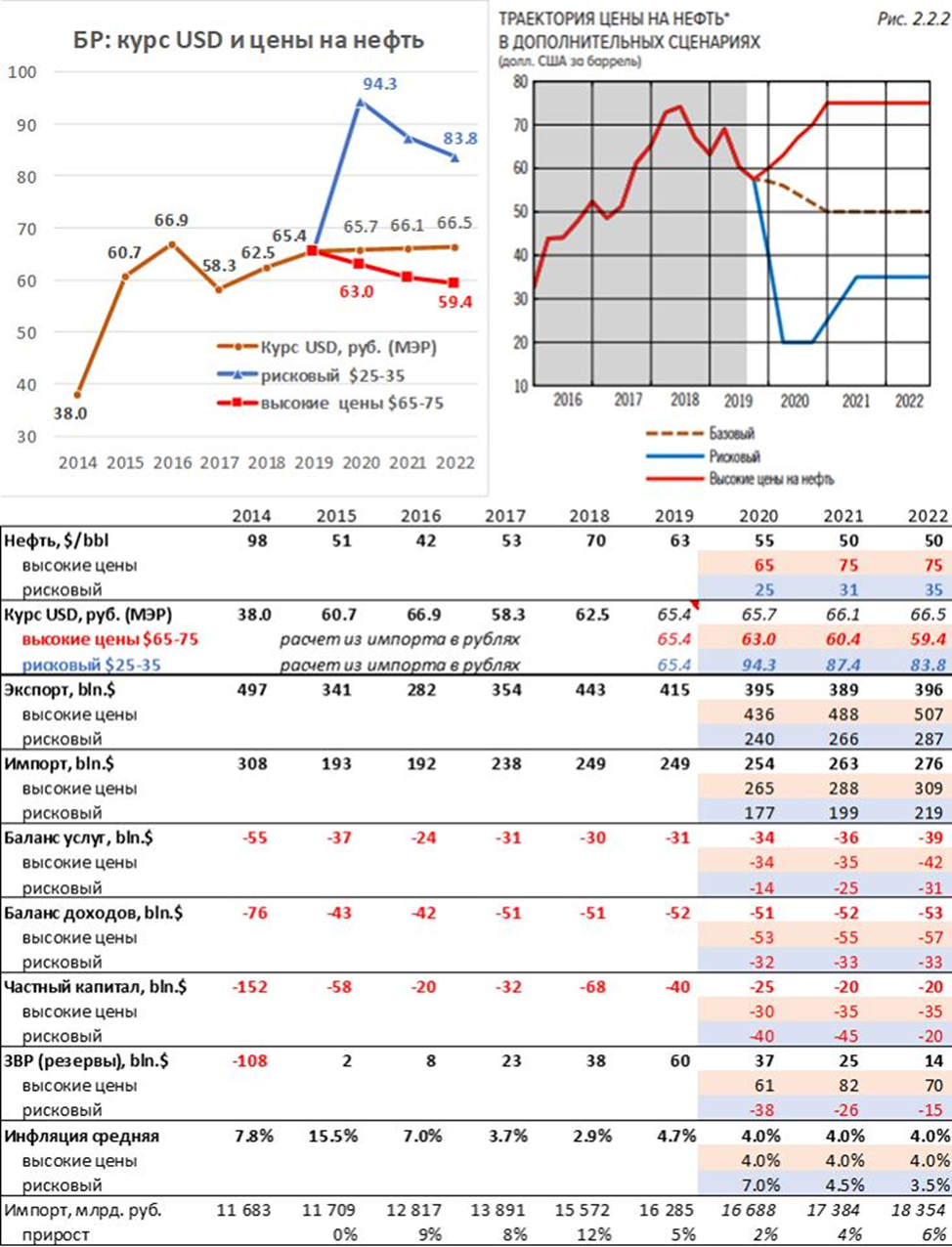

В опубликованном проекте Основных направлений единой государственной денежной-кредитной политики на 2020-2022 Банк России (БР) просчитал три сценария на три года в зависимости от цен на нефть. Как известно, у нас плавающий курс, причем настолько, что БР всячески избегает каких-либо цифровых значений, указывающих на него. Но курс можно вычислить по другим показателям. Если использовать в базовом сценарии курс USD, прогнозируемый Минэкономразвития (~66 руб.), а в двух других сценариях – рисковом и «высокие цены на нефть» – подразумевать, что импорт в рублевом выражении будет таким же, то мы получим целевой курс в прогнозах Банка России. Как видно по истории, импорт в рублевом выражении у нас достаточно стабилен даже при существенном снижении курса рубля, так что ошибка в расчетах будет незначительной.

Итак, при среднегодовой цене на нефть $25/bbl курс USD составит 94 руб. При этом импорт снизится с $249 до $177 млрд. При высоких ценах на нефть $75/bbl курc USD составит 59-60 руб. (импорт вырастет до $288-309 млрд. в 2021-22). Удивляет разница в чувствительности курса рубля к ценам на нефть при движении в разные стороны, хотя бюджетное правило предполагает одинаковое воздействие на курс рубля покупок или продаж иностранной валюты. При падении нефти каждый $1 цены барреля увеличивает курс доллара на 1 рубль, а при росте цен на нефть – снижает курс доллара лишь на 0,3 руб.

Сценарий с нефтью $25 вряд ли можно считать реальным. Таких средних цен не было 15 лет (минимум в $40 – на 60% выше). При этом по графику БР нефть падает аж до $20, а значит и курс доллара может вырасти гораздо выше 94 руб. в моменте. Своим фантастическим сценарием БР подсветил другую проблему – он не готов будет поддерживать курс рубля при таком мощном внешнем шоке. Трата валютных резервов в $38 млрд. при нефти $25 даже меньше, чем расчетные продажи валюты по бюджетному правилу. Значит Банк России не будет проводить дополнительных интервенций, но будет продолжать покупки золота, что есть де-факто интервенции против рубля.

Остается загадкой, для чего Банк России просчитал этот фантастический сценарий? Думаю, чтобы предостеречь Правительство от траты ФНБ. В Основных направлениях есть целый раздел, посвященный возможным вариантам использования ФНБ сверх 7% ВВП. Среди 5 вариантов БР во всех нашел изъяны и предлагает либо оставить все как есть, либо лишь расширить круг валютных финансовых инструментов для инвестирования (вариант 1). В целом подход БР к бюджетной политике суверенного государства выглядит супер-архаичным. В документе нет какого-либо намека на использование государственного долга (вместо частного) для финансирования экономического роста и как основного элемента сбалансированной финансовой системы. При такой политике совершенно неуместны самоограничения, связанные с полным отказом от валютных интервенций и режимом абсолютного free floating курса рубля. Они, как видно, из прогнозов БР создают несимметричные риски, которые не может купировать бюджетное правило.

Несимметричность влияния цен на нефть на курс рубля связана с тем, что нынешнее бюджетное правило (вместо с политикой девалютизации) ограничивает частный сектор в накоплении валютных активов и хеджировании рисков будущих кризисов. Имело бы смысл накапливать иностранную валюту не в бюджете суверенного государства, а на счетах частного сектора, хотя бы пенсионных, при этом продолжая ограничивать рисковое валютное кредитование. Тогда при снижении цен на нефть частный сектор автоматически получил доход от снижения курса рубля и сократил валютные сбережения в пользу рублевых. В сценарии БР этот доход получит бюджет, который не является финансово ограниченным в стране со своей валютой. Безусловно, это снижает доверие к рублю, что заметно по сценариям БР – отток частного капитала увеличивается как при росте цен на нефть, так и при их снижении.

Заголовок – больше для привлечения внимания. Я ожидаю среднегодовой курс рубля в пределах 59-71 за USD при любых ценах на нефть от $40 до $75/bbl. На днях появились предсказания из другой крайности – 30 руб. за USD, будто в США и Европе большие государственные долги, а у нас долг отрицательный. Такие обоснования, конечно, не соответствуют логике работы современной денежной системы. Теоретически мы можем увидеть 30, если в Россию вдруг придут сотни миллиардов USD внешних инвестиций, а Банк России никак не будет противодействовать росту курса рубля своими интервенциями. Но для этого нужно многое поменять не только в денежно-кредитной политике, но и в государстве.

Основные направления ЕГДКП – почти как конституция для Банка России. В ней описываются правила, которым следует регулятор, анализируются условия и риски, предлагаются возможные сценарии. Документ обновляется ежегодно. В отдельном файле сравнил и прокомментировал важные формулировки. https://docs.google.com/…/1VYffxQxXPoriEBTxH_0MM5BIao…/edit… Рекомендую новые разделы о нейтральной процентной ставке и об инвестировании ФНБ. Но самыми важными и даже революционными с точки зрения понимания работы современной денежной системы стали два дополнения: 1) не только краткосрочные ставки, но и вся кривая ОФЗ напрямую зависит от ключевой ставки и ожиданий ее изменения (то есть доходность гособлигаций определяется не рынком, а Банком России – гвоздь в гроб теории crowding out); 2) ликвидность банковского сектора не влияет на возможности кредитования экономики (другими словами – кредиты создают депозиты, а не наоборот). Странно, что с таким мощным движением в сторону MMT, Банк России до сих пор покупает золото и инвалюту, рассматривая рубль не как суверенную валюту, а как товарную производную от металла или резервных валют.

Курс 94 руб. за USD или фантастический сценарий от Банка России.

В опубликованном проекте Основных направлений единой государственной денежной-кредитной политики на 2020-2022 Банк России (БР) просчитал три сценария на три года в зависимости от цен на нефть. Как известно, у нас плавающий курс, причем настолько, что БР всячески избегает каких-либо цифровых значений, указывающих на него. Но курс можно вычислить по другим показателям. Если использовать в базовом сценарии курс USD, прогнозируемый Минэкономразвития (~66 руб.), а в двух других сценариях – рисковом и «высокие цены на нефть» – подразумевать, что импорт в рублевом выражении будет таким же, то мы получим целевой курс в прогнозах Банка России. Как видно по истории, импорт в рублевом выражении у нас достаточно стабилен даже при существенном снижении курса рубля, так что ошибка в расчетах будет незначительной.

Итак, при среднегодовой цене на нефть $25/bbl курс USD составит 94 руб. При этом импорт снизится с $249 до $177 млрд. При высоких ценах на нефть $75/bbl курc USD составит 59-60 руб. (импорт вырастет до $288-309 млрд. в 2021-22). Удивляет разница в чувствительности курса рубля к ценам на нефть при движении в разные стороны, хотя бюджетное правило предполагает одинаковое воздействие на курс рубля покупок или продаж иностранной валюты. При падении нефти каждый $1 цены барреля увеличивает курс доллара на 1 рубль, а при росте цен на нефть – снижает курс доллара лишь на 0,3 руб.

Сценарий с нефтью $25 вряд ли можно считать реальным. Таких средних цен не было 15 лет (минимум в $40 – на 60% выше). При этом по графику БР нефть падает аж до $20, а значит и курс доллара может вырасти гораздо выше 94 руб. в моменте. Своим фантастическим сценарием БР подсветил другую проблему – он не готов будет поддерживать курс рубля при таком мощном внешнем шоке. Трата валютных резервов в $38 млрд. при нефти $25 даже меньше, чем расчетные продажи валюты по бюджетному правилу. Значит Банк России не будет проводить дополнительных интервенций, но будет продолжать покупки золота, что есть де-факто интервенции против рубля.

Остается загадкой, для чего Банк России просчитал этот фантастический сценарий? Думаю, чтобы предостеречь Правительство от траты ФНБ. В Основных направлениях есть целый раздел, посвященный возможным вариантам использования ФНБ сверх 7% ВВП. Среди 5 вариантов БР во всех нашел изъяны и предлагает либо оставить все как есть, либо лишь расширить круг валютных финансовых инструментов для инвестирования (вариант 1). В целом подход БР к бюджетной политике суверенного государства выглядит супер-архаичным. В документе нет какого-либо намека на использование государственного долга (вместо частного) для финансирования экономического роста и как основного элемента сбалансированной финансовой системы. При такой политике совершенно неуместны самоограничения, связанные с полным отказом от валютных интервенций и режимом абсолютного free floating курса рубля. Они, как видно, из прогнозов БР создают несимметричные риски, которые не может купировать бюджетное правило.

Несимметричность влияния цен на нефть на курс рубля связана с тем, что нынешнее бюджетное правило (вместо с политикой девалютизации) ограничивает частный сектор в накоплении валютных активов и хеджировании рисков будущих кризисов. Имело бы смысл накапливать иностранную валюту не в бюджете суверенного государства, а на счетах частного сектора, хотя бы пенсионных, при этом продолжая ограничивать рисковое валютное кредитование. Тогда при снижении цен на нефть частный сектор автоматически получил доход от снижения курса рубля и сократил валютные сбережения в пользу рублевых. В сценарии БР этот доход получит бюджет, который не является финансово ограниченным в стране со своей валютой. Безусловно, это снижает доверие к рублю, что заметно по сценариям БР – отток частного капитала увеличивается как при росте цен на нефть, так и при их снижении.

Заголовок – больше для привлечения внимания. Я ожидаю среднегодовой курс рубля в пределах 59-71 за USD при любых ценах на нефть от $40 до $75/bbl. На днях появились предсказания из другой крайности – 30 руб. за USD, будто в США и Европе большие государственные долги, а у нас долг отрицательный. Такие обоснования, конечно, не соответствуют логике работы современной денежной системы. Теоретически мы можем увидеть 30, если в Россию вдруг придут сотни миллиардов USD внешних инвестиций, а Банк России никак не будет противодействовать росту курса рубля своими интервенциями. Но для этого нужно многое поменять не только в денежно-кредитной политике, но и в государстве.

Основные направления ЕГДКП – почти как конституция для Банка России. В ней описываются правила, которым следует регулятор, анализируются условия и риски, предлагаются возможные сценарии. Документ обновляется ежегодно. В отдельном файле сравнил и прокомментировал важные формулировки. https://docs.google.com/…/1VYffxQxXPoriEBTxH_0MM5BIao…/edit… Рекомендую новые разделы о нейтральной процентной ставке и об инвестировании ФНБ. Но самыми важными и даже революционными с точки зрения понимания работы современной денежной системы стали два дополнения: 1) не только краткосрочные ставки, но и вся кривая ОФЗ напрямую зависит от ключевой ставки и ожиданий ее изменения (то есть доходность гособлигаций определяется не рынком, а Банком России – гвоздь в гроб теории crowding out); 2) ликвидность банковского сектора не влияет на возможности кредитования экономики (другими словами – кредиты создают депозиты, а не наоборот). Странно, что с таким мощным движением в сторону MMT, Банк России до сих пор покупает золото и инвалюту, рассматривая рубль не как суверенную валюту, а как товарную производную от металла или резервных валют.

/templates/new/dleimages/no_icon.gif Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба