18 сентября 2019 LiteForex Демиденко Дмитрий

Кризис ликвидности в США позволяет Белому дому усилить давление на ФРС

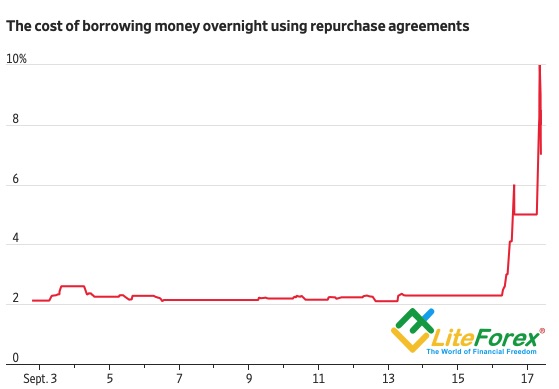

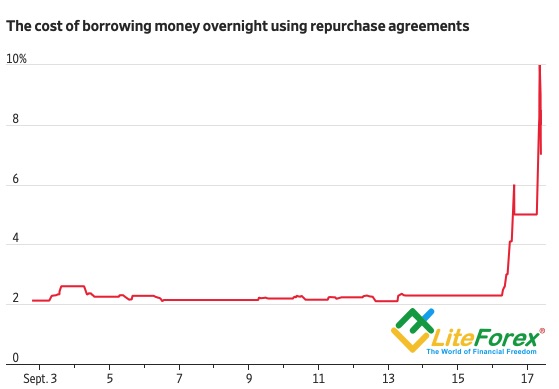

Некоторым людям для критики не нужны поводы. Они сами умеют их хорошо придумывать. Но когда основания появляются, камни в огород противников летят куда интенсивнее, чем раньше. Атаки на Саудовскую Аравию позволили Дональду Трампу в очередной раз призвать ФРС к снижению ставки по федеральным фондам из-за растущих рисков замедления американской экономики. Не удивлюсь, если президент США начнет активнее продвигать идею реанимации QE на фоне резкого взлета ставки РЕПО до 10%. Федрезерв впервые с 2008 был вынужден вмешаться и купить облигации с обязательством их обратной продажи на $53 млрд. В финансовой системе не хватает ликвидности - неплохо бы банкам увеличить свои резервы, а для этого может потребоваться возвращение программы количественного смягчения.

За все нужно платить. Фискальный стимул стоил дорого, дефицит бюджета США за 11 месяцев финансового года вырос до $1 трлн, и для того чтобы его финансировать Минфин активно эмитирует долговые обязательства. Их покупают банки, которым, кроме всего прочего, нужно еще и налоги платить. На неделе к 13 сентября на аукционах было размещено облигаций на $78 млрд, что вкупе с налоговым периодом привело к кризису ликвидности. Ставка РЕПО взлетела с 2-2,5% до 10%, и лишь вмешательство ФРС позволило стабилизировать ситуацию. Федрезерв сообщил, что кроме уже влитых в систему $53 млрд, он готов добавить еще $75 млрд.

Динамика ставки РЕПО

Источник: Wall Street Journal.

Если бы Джером Пауэлл и его коллеги вместо того, чтобы приостановить сокращение баланса, начали бы его увеличивать при помощи QE, таких проблем можно было бы избежать. Полагаю, что экономические советники донесут до Трампа эту мысль, так что в ближайшее время я ожидаю новой активности президента в твиттере.

Впрочем, главным драйвером американских горок по EUR/USD стал не кризис ликвидности, а нефть. Саудовской Аравии удалось успокоить инвесторов сообщением, что производство после нападения будет восстановлено до конца этого месяца, а поставки контрагентам будут произведены в полном объеме. Brent потеряла около половины своих достижений, а евро воспрянул духом. Тем более, что Нидерланды откликнулись на призывы Марио Драги и заявили о снижении налогов на домохозяйства на €3 млрд, а немецкий индекс экономических настроений ZEW резко отскочил из области почти 8-летнего дна.

Динамика немецкого индекса экономических настроений ZEW

Источник: Bloomberg.

Внимание инвесторов приковано к заседанию FOMC, на котором Комитет будет обновлять прогнозы, в том числе и по ставке по федеральным фондам. Ее снижение на 25 б.п в сентябре – вопрос решенный, а вот чего чиновники ожидают к концу года – весьма любопытно. Срочный рынок с конца августа снизил шансы падения ставки до 1,75% с 93% до 58%, и инвесторы ждут подсказок от Джерома Пауэлла. Захочет ли он наступать на одни и те же грабли и заявлением о «корректировке в середине цикла» отправить фондовые индексы в нокдаун? Если да, то доллар США может запросто прийти в себя. Напротив, сигнал о продолжении монетарной экспансии позволит «быкам» по EUR/USD взвинтить котировки выше основания 11-й фигуры.

Некоторым людям для критики не нужны поводы. Они сами умеют их хорошо придумывать. Но когда основания появляются, камни в огород противников летят куда интенсивнее, чем раньше. Атаки на Саудовскую Аравию позволили Дональду Трампу в очередной раз призвать ФРС к снижению ставки по федеральным фондам из-за растущих рисков замедления американской экономики. Не удивлюсь, если президент США начнет активнее продвигать идею реанимации QE на фоне резкого взлета ставки РЕПО до 10%. Федрезерв впервые с 2008 был вынужден вмешаться и купить облигации с обязательством их обратной продажи на $53 млрд. В финансовой системе не хватает ликвидности - неплохо бы банкам увеличить свои резервы, а для этого может потребоваться возвращение программы количественного смягчения.

За все нужно платить. Фискальный стимул стоил дорого, дефицит бюджета США за 11 месяцев финансового года вырос до $1 трлн, и для того чтобы его финансировать Минфин активно эмитирует долговые обязательства. Их покупают банки, которым, кроме всего прочего, нужно еще и налоги платить. На неделе к 13 сентября на аукционах было размещено облигаций на $78 млрд, что вкупе с налоговым периодом привело к кризису ликвидности. Ставка РЕПО взлетела с 2-2,5% до 10%, и лишь вмешательство ФРС позволило стабилизировать ситуацию. Федрезерв сообщил, что кроме уже влитых в систему $53 млрд, он готов добавить еще $75 млрд.

Динамика ставки РЕПО

Источник: Wall Street Journal.

Если бы Джером Пауэлл и его коллеги вместо того, чтобы приостановить сокращение баланса, начали бы его увеличивать при помощи QE, таких проблем можно было бы избежать. Полагаю, что экономические советники донесут до Трампа эту мысль, так что в ближайшее время я ожидаю новой активности президента в твиттере.

Впрочем, главным драйвером американских горок по EUR/USD стал не кризис ликвидности, а нефть. Саудовской Аравии удалось успокоить инвесторов сообщением, что производство после нападения будет восстановлено до конца этого месяца, а поставки контрагентам будут произведены в полном объеме. Brent потеряла около половины своих достижений, а евро воспрянул духом. Тем более, что Нидерланды откликнулись на призывы Марио Драги и заявили о снижении налогов на домохозяйства на €3 млрд, а немецкий индекс экономических настроений ZEW резко отскочил из области почти 8-летнего дна.

Динамика немецкого индекса экономических настроений ZEW

Источник: Bloomberg.

Внимание инвесторов приковано к заседанию FOMC, на котором Комитет будет обновлять прогнозы, в том числе и по ставке по федеральным фондам. Ее снижение на 25 б.п в сентябре – вопрос решенный, а вот чего чиновники ожидают к концу года – весьма любопытно. Срочный рынок с конца августа снизил шансы падения ставки до 1,75% с 93% до 58%, и инвесторы ждут подсказок от Джерома Пауэлла. Захочет ли он наступать на одни и те же грабли и заявлением о «корректировке в середине цикла» отправить фондовые индексы в нокдаун? Если да, то доллар США может запросто прийти в себя. Напротив, сигнал о продолжении монетарной экспансии позволит «быкам» по EUR/USD взвинтить котировки выше основания 11-й фигуры.

/templates/new/dleimages/no_icon.gif

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба