13 октября 2019 AfterShock

План «Б» мировой Реконкисты стартовал 20 января 2017 года! Он заключается в мировом стагфляционном шоке, сопровождающемся рукотворным экспортом стагфляции из США во вне, когда:

1) В США будет расти промпроизводство, за счет развала такового в сегодняшних индустриальных странах;

2) Начнется усиление мировой инфляции издержек, выражающейся в росте цен на все ресурсы и энергию на фоне нового КУЕ в США, которым будут субсидироваться сырье и энергия для тех, кто разместит производства в США и примет участие в масштабных инфраструктурных проектах во славу «Мэйк Америка Грэйт Эгейн»!

3) Экономики вне США и дальше будет давить спиралевидная усиливающаяся дефляция…

Вот, и насупило то, что я прогнозировал в более ранних статьях: запуск QE теперь объявлен официально. Однако, это событие свершилось примерно на месяц раньше моего базового прогноза на год. Поэтому, читатель, я должен продолжить свое расследование тех событий, которые произошли с 14 августа, с того памятного звонка Дональда Трампа главам трех крупнейших банков. А как оказалось, тогда были и другие телефонные звонки, а главное, встречи, проливающие некоторым образом свет на те события, которые происходили «под ковром». Об этом, как обычно, после традиционных обзоров…

*****

I. Стагфляционный обзор.

Ноябрь 2018 года: промпроизводство - 15, дефляция – 11, розница – 8, торговля – 4.

Декабрь 2018 года: промпроизводство - 24, дефляция – 22, розница – 4, торговля – 3.

Январь 2019 года: промпроизводство - 29, дефляция – 35, розница – 18, торговля – 11.

Февраль 2019 г: промпроизводство – 41, дефляция – 34, розница – 16, торговля – 14.

Март 2019 года: промпроизводство - 31, дефляция - 9, розница - 8, торговля - 15.

Апрель 2019 года: промпроизводство – 32, дефляция – 7, розница – 10, торговля – 11.

Май 2019 года: промпроизводство - 32, дефляция - 9, розница - 16, торговля - 9.

Июнь 2019 года: промпроизводство - 38, дефляция - 20, розница - 11, торговля - 11.

Июль 2019 года: промпроизводство - 37, дефляция - 40, розница - 14, торговля -11.

Август 2019 года: промпроизводство - 46, дефляция - 37, розница - 11, торговля - 12.

Сентябрь 2019 года: промпроизводство - 52, дефляция - 41, розница - 14, торговля - 10.

Октябрь 2019 года: промпроизводство - 29, дефляция - 15, розница - 8, торговля - 2.

Наш индикатор «Негатив» не обманешь! Длительная деградация мировой индустрии побуждает мировые финансовые власти к ослаблению монетарной политики. Но тут есть главный вопрос, который я обсужу ниже:

«Как так хитро извернуться, чтобы и реальный сектор экономики поддержать и избежать неминуемого стагфляционного шока?»

*****

II. Стагфляционная обстановка.

1. США.

Ежемесячные данные статистики по грузовикам снова говорят о деградирующей индустрии:

«04.10.2019 Предварительные данные о заказах класса 8 за сентябрь начинают поступать, и, как и данные, предшествовавшие этому в этом году, ужасны.

Заказы класса 8 были сокрушены на 71% в сентябре, достигнув 12 600 единиц, согласно Бэрду и Моргану Стэнли.

Это делает сентябрь 11-й месяц подряд заказа YOY снижением, а 9-й месяц подряд заказов меньше 20 000.

Заказы класса 8 часто рассматриваются как импульс для экономики США. Аналитик Morgan Stanley Кортни Якавонис написала в записке, что она ожидает, что заказ YOY продолжится до конца года. Но аналитик Baird Дэвид Лейкер сказал, что он набирает «повышенную уверенность» в том, что вероятность снижения была близка - но это история, которую мы слышали от аналитиков ACT Research весь год, и заказы просто продолжают падать».

Своих четырехколесных побратимов поддержал железно-дорожный транспорт:

«09.10.2019 В связи с тем, что производство упало до самого низкого уровня с сентября 2009 года, а новые экспортные заказы рухнули, железнодорожная отрасль США продемонстрировала падение объемов вагонов до трехлетних минимумов, согласно еженедельному отчету Ассоциации американских железных дорог (AAR), впервые опубликованному Bloomberg в понедельник.

Отчет AAR показал снижение вагонов за 3К19, что на 5,5%, и одно из самых значительных падений за три года, что указывает на то, что экономика США продолжает замедляться к концу года. Большая часть отгрузок была замечена в автомобилях, угле, зерне, химикатах и потребительских товарах, но было небольшое улучшение в отгрузках сырой нефти».

2. Индикатор «Предкризис».

Еще в мае этого года мы говорили, что в 2007 и 2008 году наблюдались как бы предупреждающие знаки на рынках туризма и авиаперевозок. Недавно громкий звоночек прозвучал из нашего, по базовому прогнозу, Леман Брадерз – Великобритании, где с шумом обрушилось старейшее турагентство Томас Кук. И процесс продолжается, намекая на то, что «близко»:

«08.10.2019 По мере развития макроэкономических препятствий в мировой экономике происходит нечто странное, но не слишком удивительное: уровень банкротства авиакомпаний по всему миру стремительно растет, причем темпами, которых раньше не было, сообщило агентство Reuters со ссылкой на новый доклад Международного бюро Авиация (МБА).

Банкротства авиакомпаний, как правило, начинают набирать обороты как раз перед экономическим спадом и во время рецессии, что означает последний всплеск банкротств, от таких компаний, как индийские Jet Airways, британская туристическая группа Thomas Cook и Avianca из Бразилии, считают, что 2020 год может быть катастрофическим. для мировой экономики.

МБА заявляет, что «в 2019 году произошел самый быстрый рост числа провалов авиакомпаний в истории», по состоянию на сентябрь около 17 перевозчиков подали заявки на защиту от банкротства.

Французские Aigle Azur и XL Airways, Германия, Flybmi и Adria из Словении являются одними из перевозчиков, которые объявили о банкротстве на этой неделе».

3. В Греции все есть!

Припоминаешь читатель, что было буквально несколько лет назад? А был так называемый облигационный кризис, флагманом которого была Греция. Каждый день новостные финансовые агентства показывали пугающие графики роста доходностей греческих, испанских, итальянских облигаций. Репутация облигаций Греции была тождественна придуманной аббревиатуре главных европейских банкротов: PIGS. Тогда проблема была в том, что рейтинг греческих бумаг приравнивался рынком к мусорному, от чего доходность этого финансового инструмента была запредельной. И вот, оказывается, в Греции есть ценные бумаги, рейтинг которых должен быть на уровне «ААА»:

«09.10.2019 Греция впервые в истории разместила трехмесячные государственные облигации с отрицательной доходностью, сообщает агентство Bloomberg. Таким образом, страна присоединилась к числу государств, которым инвесторы фактически платят за право дать им в долг.

В ходе прошедшего в среду аукциона Афины привлекли 487,5 млн евро, выпустив бумаги со сроком погашения 13 недель и доходностью минус 0,02%, тогда как как два месяца назад аналогичные облигации были проданы по ставке 0,01% годовых».

Может, я пропустил что-то, и эллины восстановили свою судостроительную индустрию, а на полях Эллады снова плодоносят, как ранее, оливковые деревья? Что сподвигло мировую ростовщическую общественность так раздуть рейтинг облигаций самого последнего европейского нищеброда? У меня есть предположение, что понятие рейтинга «ААА» в современных условиях деградации мировой финансовой системы просто исчезает, уходя в темный омут истории, где на скрижалях времени высечены огромные буквы: Freddie Mac and Fannie Mae… Впрочем, об этом самом рейтинге «ААА» мы еще поговорим в конце статьи.

4. Стагфляционный шок неминуем?

Как показывает наш индикатор «Негатив»: если в срочном порядке не предотвратить ускоряющуюся деградацию мировой индустрии, то никакие РЕПО и «не QE» текущую ростовщическую модель мировой экономики и ее главный атрибут, американский доллар», не спасут. Основная проблема тут та, которую мы указываем уже давно и постоянно: падение мирового платежеспособного спроса, - что происходит в рамках неминуемого процесса:

«Приведение текущего уровня потребления к уровню реально располагаемых доходов!»

В нескольких предыдущих статьях я подробно останавливался на начавшейся полтора года назад «мировой войне» за тающий пирог этого самого мирового платежеспособного спроса, что воплощается сегодня в разного рода таможенных, торговых войнах и их следствии – войнах валютных. Ситуация тут настолько критична и угрожающая, что недавно бившийся в «твиттерной истерике» президент США, утверждавший, что никогда в Гегемонии не будет социализма, выступил в роли Кисы Воробъянинова, который как известно «никогда не протягивал руки»:

И тут же «невидимая рука рынка», как Бендер, все Трампу и разъяснила, от чего Дональд быстро начал требовать поистине сталинских времен со снижением цен:

«09.10.2019 Федеральное правительство США намерено принять меры, которые позволят опустить цены на автомобили на $3,5 тыс. и сделать их безопаснее. Об этом заявил в среду президент страны Дональд Трамп, выступая в Белом доме.

"Автомобили стоят дорого, слишком дорого. Мы намерены опустить цены на автомобили на $3,5 тыс. и в то же время сделать автомобиль намного более доступными и безопасными, - подчеркнул глава государства. - Мы уберем часть старых машин с дорог в связи с тем, что у людей есть стимулы покупать новые автомобили, которые создают меньше проблем с экологической точки зрения".

Уверен, пытливый читатель припомнит, как во времена прошлой волны кризиса в США «всем миром» спасали великую автомобильную тройку. Интересно, что будет с корпоративными облигациями, если, к примеру, Форд или GM, объявит, что прогнозы по прибыли ожидаются крайне негативные? А у закредитованного по самые уши потребителя денег на новенькие авто, как я понимаю из истерики Трампа, закончились, и американцы массово ринулись на вторичный рынок, что показывает статистика:

«По мнению Reuters, миллионы американцев считают практически невозможным идти в ногу со своими автомобильными платежами, несмотря на предполагаемый «экономический рост» и низкий уровень безработицы . Фактически, согласно данным Федеральной резервной системы Нью-Йорка, более 7 миллионов американцев уже опоздали на 90 или более дней ссуды на покупку автомобиля, так как уровень просрочек среди заемщиков с низкими кредитными рейтингами значительно увеличился. Данные ФРС Нью-Йорка показывают, что уровень просроченной задолженности среди заемщиков из субстандартных заемщиков растет и является катализатором, способствующим росту общего уровня просроченной задолженности. Около 8% кредитов, выданных покупателями с кредитным рейтингом ниже 620, относятся к категории с серьезным опозданием. Исследователи ФРС назвали эти данные «неожиданным событием в условиях сильной экономики и рынка труда».

И хотя Рейтерс ссылается на удорожание автомобилей на вторичном рынке из-за их «редкости», процесс говорит сам за себя. Поскольку автомобильная промышленность является «слишком большой, чтобы упасть», американским властям придется принимать самое трудное решение: как можно скорее направлять огромные потоки ликвидности для стимулирования спроса на новые автомобили! Иначе – быстрый и неминуемый крах всего. А откуда возьмется такая ликвидность? Взять ее неоткуда, кроме как из QE, а это значит, что ранее идущая в финансовые инструменты ликвидность наконец-то порвется на реальные рынки и ударит по мировой экономике стагфляционным долларовым шоком, что мы тут давно прогнозировали. Правда, есть и другой способ, к чему призывает давно бывшая глава ФРС Джанет Йеллен: прямой выкуп с рынка Федрезервом акций и прочего облигационного корпоративного мусора. Но для этого нужно увеличить текущее «не QE» на порядок или на несколько порядков, что также быстро ударит по мировой финансовой системе гибельным стагфляционным шоком. Получается, что стагфляционный шок неизбежен!

*****

III. Индикатор «Паразит».

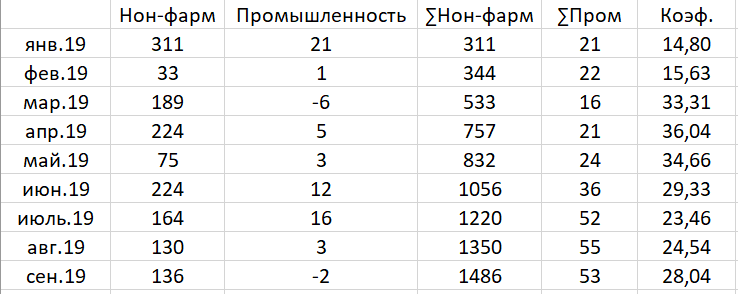

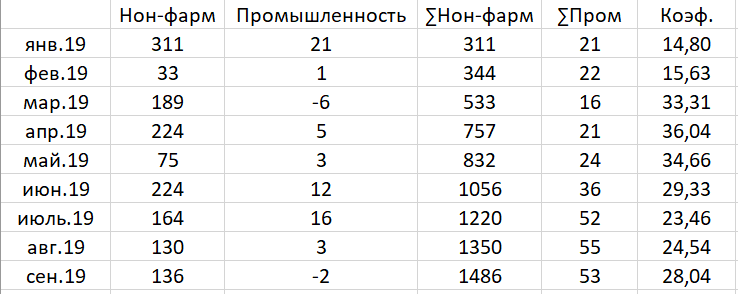

Практически каждую первую пятницу месяца в США выходит главная статистика: Нон-фарм. Ушедшая пятница показала нам следующее:

Изменение числа занятых в несельскохозяйственном секторе США: +136К.

Наш индикатор сравнивает эту, вроде, полную MAGA с другим показателем. А тут у мистера Трампа в сентябре нарисовалась форменная зрада (может повлиял визит Зеленского?):

Количество рабочих мест в обрабатывающей промышленности США: -2К.

Промышленность сокращает рабочие места! Сводим наши наблюдения в таблицу:

Хотя в структуре Нон-фарм присутствуют и производительные места, наша таблица показывает, как в США надувается пузырь непроизводительных рабочих мест. Получается, что на каждого работающего в индустрии приходится почти под три десятка созданных рабочих мест официантов, инструкторов фитнес-центров, финансовых консультантов и прочих собачьих парикмахеров…

*****

IV. Тупики «Грэйт Эгейна».

1. «Это – не QE!»

То, о чем мы много писали в прогнозах свершилось! ФРС устами господина Пауэлла объявила о начале QE:

При этом, чрезвычайную программу РЕПО, которая должна была закончится 10 октября, решено продолжить минимум до 04 ноября. Итак, для нашего базового прогноза на год важно следующее:

США моргнули первыми, и опередили Европу по началу количественного смягчения. А это означает, что, при всей благости экономической статистики, на пульсе которой мы тут в стагфляционных обзорах плотно держим руку, глубинные процессы в финансах США оказались гораздо деструктивнее всяких Дойче банков и итальянских ростовщических контор!

2. Трампо-твиттер.

То давление, которое президент США вербально оказывает на ФРС и лично на главу ФРС, вроде, ушло в тень, видимо до скорого приближения 30 октября, когда Федрезерв снова будет принимать решение об уровне ставки. Однако, буквально на днях «твиттерный экстремист» снова разразился напоминанием, что его идея отрицательных ставок жива:

«22.09.2019 Пройдите по всему миру, и вы увидите либо очень низкие процентные ставки, либо отрицательные ставки. Президент хочет быть конкурентоспособным с этими другими странами в этом, но я не думаю, что он уволит Джея Пауэлла (даже если бы я должен!)». Мы всегда должны платить меньше процентов, чем другие!»

И это не все...

«07.10.2019 ВАШИНГТОН, 7 октября (Рейтер). Президент Дональд Трамп заявил в понедельник, что хочет, чтобы Федеральная резервная система США приняла «существенное» снижение процентных ставок из-за отсутствия инфляции в Соединенных Штатах.

«Мы хотели бы видеть снижение процентной ставки, очень существенное», сказал Трамп. «У нас нет инфляции. Если что-то идет ниже цифры, поэтому мы имеем право на снижение процентной ставки. Я надеюсь, что ФРС сделает это».

3. Что хорошо для Голдман Сакс, то хорошо для доллара!

А к снижению ключевой ставки все уже не только приготовились, но и поставили на это немалые финансовые риски:

«Еще 1 июля, почти за месяц до ФРС, Goldman впервые указал, что будет, когда он снизит процентную ставку на своем популярном сберегательном счете Marcus с 2,25% до 2,15%. 30 дней спустя за ним последовал председатель ФРС Джером Пауэлл.

Два месяца спустя и менее чем за три недели до сентябрьского заседания FOMC, Goldman снова снизил ставки с 2,15% до 2,00%, гарантировав второе снижение ставки от ФРС. Конечно же, когда FOMC последовал в середине сентября, Пауэлл покорно сделал именно то, что Голдман намекнул несколькими неделями ранее, что он будет делать.

Перенесемся чуть более месяца на сегодняшний день, за 4 недели до заседания FOMC 29-30 октября, когда несколько минут назад Маркус Голдмана снизил ставки в третий раз, с 2,00% до 1,90%, - едва ли это просто «корректировка в середине цикла» - и телеграфируют, что не только третье снижение ставки от ФРС теперь гарантировано на 100%, но и последующее».

*****

V. Ты совсем не «ААА».

Я опять вернусь к тем событиям, когда фондовые рынки США совершили одно из рекордных падений, что заставило Дональда Трампа 14 августа прервать игру в гольф и срочно звонить главам трех ведущих банков США. В прошлой статье я говорил, что последовавшие действия ФРС, как мне видится, предотвратили событие, аналогичное тому, что произошло 15 сентября 2008 года, когда свершился крах Lehman Brothers:

«Я предположу, что в период с понедельника по среду, с 23 по 25 сентября, агрессивными действиями на фронте предложения РЕПО ФРС предотвратило некое событие, аналогичное падению Lehman Brothers! Что это было за событие, мы узнаем позже, но хотел бы сказать одно: хотя нечто и предотвращено, но причины, по которым это нечто возникло, устранены вряд ли. А таковое означает, что можно практически каждый день ожидать от ФРС некоего нестандартного хода».

За последнюю неделю наше «дело о «too big to fail» стало обрастать новыми подробностями. Итак, на линии: Bank of America!

Отмечу на графике буквами даты некоторых значимых событий:

1. От точки А (1 августа) до точки Б (15 августа) акции крупнейшей финансовой корпорации рухнули почти на 16%.

2. И тут случилось то самое событие: Министр финансов Мнучин 14 августа 2019 года собрал глав трех ведущих банков, которым, бросив свой любимый гольф позвонил лично президент США Трамп.

«Поскольку индекс Dow упал на 800 пунктов, что является 4-м по величине падением в истории, Bloomberg сообщает, что Трамп провел телефонную конференцию с тремя топ-менеджерами Уолл-стрит - Джейми Даймоном из JPMorgan Chase & Co., Брайаном Мойниханом из Bank of America Corp. Майкл Корбат из Citigroup Inc.

Трое руководителей были в Вашингтоне на ранее запланированной встрече с министром финансов Стивеном Мнучином по банковской тайне и отмыванию денег. На телефонной конференции они проинформировали президента, который был на курорте в Бедминстере, штат Нью-Джерси.

Значит, Трамп запаниковал акциями всего на 5% ниже исторического максимума? Что происходит, когда мы входим на медвежий рынок?»

Тогда в «выводах» с прогнозировал так:

2. В недельной давности переговорах Трампа и банкиров:

1) Президент США не только пообещал снижение ключевой ставки, но и не исключил давления на ФРС до перевода этого показателя в отрицательную область.

2) Трамп гарантировал поддержку фондового и корпоративного рынков путем направления туда ликвидности от вскоре начинающегося QE.

3. Чрезвычайный звонок Трампа главам трех ведущих банков США при присутствующем министре финансов Мнучине говорит о том, что банкирам даны были некие гарантии, которые не мог дать Мнучин, и которые полномочен был давать только президент США. На мой взгляд таковыми гарантиями могли быть следующие:

1) Дальнейшее снижение ключевой ставки ФРС продолжится.

2) В самое ближайшее время ФРС объявит о дополнительных мерах количественного смягчения. Кроме QE это может быть (по примеру японского ЦБ) переход ФРС к прямой скупке с рынка акций.

3) Если не удастся в ближайшее время получить согласие на такие меры от главы ФРС Джероми Пауэлла, то Трамп снимет того с должности и поставит другого на этот пост (такие полномочия у президента США имеются).

Ранее звучало следующее:

На этот раз все гораздо хуже, ибо к переговорам, достижению неафишируемых договоренностей и к выдаче гарантий потребовалось срочное подключение пребывающего в отпуске на любимых полях для гольфа президента Трампа. Очевидно, что уровень этих договоренностей и гарантий был таким, на который не было полномочий даже у министра финансов Мнучина… Уверен, что на такой шаг ростовщики и прочие могли пойти только в одном случае: в самое ближайшее время у всех этих компаний никаких прибылей не будет, если им в срочном порядке не будет оказана поддержка в виде смягчения монетарной политики и включения печатного станка.

3. От точки Б до точки В ФРС в пожарном порядке проводило не объявленное QE, о котором я сообщал в двух статьях. Видно, что ситуация с акциями Bank of America стабилизировалась и далее стала выправляться.

4. Однако, с 14 сентября акции затормозили свой рост и стали сваливаться. Именно в тот момент ФРС выходит на рынки со своим неожиданным РЕПО. Точка R1 – старт программы РЕПО.

5. Поскольку ситуация не улучшалась, Федрезерв расширяет свои количественные смягчения. Точка R2, 20 сентября – это введение ФРБ Нью-Йорка двухнедельных РЕПО на 30 миллиардов. Обратите внимание на красный овал внизу, на диаграмме «объёмы». В тот день распродажа акций кредитно-денежного гиганта достигла рекордных скоростей, паника начала опасно нарастать!

6. Поэтому ФРС пришлось включать еще более высокую скорость «печатного станка». Точка R3, 25 сентября – это увеличение программы РЕПО с 75 миллиардов однодневных и 30 миллиардов двухнедельных до 100 и 60 соответственно. И кому-то в этот так и не хватило двухнедельного РЕПО ибо заявок было на 72,5 миллиарда при доступных 60!

7. Дальнейшее снижение и «отскок дохлой кошки» (точка Д) грозило эпохальным обвалом, от чего вчера ФРС объявила о начале «Не QE».

Въедливый читатель, уверен, спросит:

«А причем тут Bank of America?»

«Meeting with Brian Moynihan, CEO, Bank of America Location: Special Library»

«14 августа Пауэлл также встретился с Брайаном Мойниханом из Bank of America в течение получаса».

Впрочем, вся эта возня с РЕПО мне видится в том, что примерно в середине сентября та самая «невидимая рука рынка» решила, что «надежные казначейские обязательства» уже недостойны кредитного рейтинга «ААА», а место им где-то на уровне «ССС+». Именно это и случилось недавно на мировых финансовых площадках. По сути лихорадочное наращивание ФРС количественного смягчения предотвратило крах на порядки более крупный, чем банкротство JPMorgan Chase & Co., Bank of America Corp., Citigroup Inc. И это крах, случись он в эти сентябрьские и октябрьские дни, назывался бы:

Крах пирамиды государственных облигаций США!

Ибо этому биржевому мусору в виде облигаций Казначейства США рынок сказал:

«А ты совсем не «ААА»!»

*****

Выводы и прогнозы:

1. Как и прогнозировалось нами ранее, деградация мировой индустрии продолжается с ускорением.

2. В ближайшее время руководство США начнет обсуждение стимулирования реального спроса в США, прежде всего на автомобильном рынке.

3. Начавшееся QE будет в ближайшее время увеличено. Скорее всего это произойдет на заседании ФРС 30 октября.

4. В последний месяц ФРС удалось предотвратить мировую финансовую катастрофу. Именно этим объясняется фальстарт с РЕПО и QE в стратегии борьбы за мировую ликвидность с ЕЦБ. Как я полагаю, была реальная угроза превращения Bank of America в современный Lehman Brothers.

5. Начало выкупа ФРС с рынка акций и прочего корпоративного облигационного мусора через тот или иной механизм неизбежно. Чем раньше это произойдет, тем меньше будет окончательное падение рынков при надвигающемся обрушении.

6. Поскольку монетарная поддержка реального сектора США практически на подходе, прорыв значительной массы ликвидности из финансового сектора вовне неизбежно, а значит, стагфляционные процессы усилятся, вплоть до стагфляционного шока.

Комментарий автора:

Похоже, заливанием сотнями миллиардов долларов удалось избежать краха финансовой системы за прошедший месяц. Однако, причины, которые вызвали шараханья ФРС в сентябре и октябре, никуда не делись. А это значит, что в самое ближайшее время для тушения финансовых пожаров понадобится еще больше QE!

1) В США будет расти промпроизводство, за счет развала такового в сегодняшних индустриальных странах;

2) Начнется усиление мировой инфляции издержек, выражающейся в росте цен на все ресурсы и энергию на фоне нового КУЕ в США, которым будут субсидироваться сырье и энергия для тех, кто разместит производства в США и примет участие в масштабных инфраструктурных проектах во славу «Мэйк Америка Грэйт Эгейн»!

3) Экономики вне США и дальше будет давить спиралевидная усиливающаяся дефляция…

Вот, и насупило то, что я прогнозировал в более ранних статьях: запуск QE теперь объявлен официально. Однако, это событие свершилось примерно на месяц раньше моего базового прогноза на год. Поэтому, читатель, я должен продолжить свое расследование тех событий, которые произошли с 14 августа, с того памятного звонка Дональда Трампа главам трех крупнейших банков. А как оказалось, тогда были и другие телефонные звонки, а главное, встречи, проливающие некоторым образом свет на те события, которые происходили «под ковром». Об этом, как обычно, после традиционных обзоров…

*****

I. Стагфляционный обзор.

Ноябрь 2018 года: промпроизводство - 15, дефляция – 11, розница – 8, торговля – 4.

Декабрь 2018 года: промпроизводство - 24, дефляция – 22, розница – 4, торговля – 3.

Январь 2019 года: промпроизводство - 29, дефляция – 35, розница – 18, торговля – 11.

Февраль 2019 г: промпроизводство – 41, дефляция – 34, розница – 16, торговля – 14.

Март 2019 года: промпроизводство - 31, дефляция - 9, розница - 8, торговля - 15.

Апрель 2019 года: промпроизводство – 32, дефляция – 7, розница – 10, торговля – 11.

Май 2019 года: промпроизводство - 32, дефляция - 9, розница - 16, торговля - 9.

Июнь 2019 года: промпроизводство - 38, дефляция - 20, розница - 11, торговля - 11.

Июль 2019 года: промпроизводство - 37, дефляция - 40, розница - 14, торговля -11.

Август 2019 года: промпроизводство - 46, дефляция - 37, розница - 11, торговля - 12.

Сентябрь 2019 года: промпроизводство - 52, дефляция - 41, розница - 14, торговля - 10.

Октябрь 2019 года: промпроизводство - 29, дефляция - 15, розница - 8, торговля - 2.

Наш индикатор «Негатив» не обманешь! Длительная деградация мировой индустрии побуждает мировые финансовые власти к ослаблению монетарной политики. Но тут есть главный вопрос, который я обсужу ниже:

«Как так хитро извернуться, чтобы и реальный сектор экономики поддержать и избежать неминуемого стагфляционного шока?»

*****

II. Стагфляционная обстановка.

1. США.

Ежемесячные данные статистики по грузовикам снова говорят о деградирующей индустрии:

«04.10.2019 Предварительные данные о заказах класса 8 за сентябрь начинают поступать, и, как и данные, предшествовавшие этому в этом году, ужасны.

Заказы класса 8 были сокрушены на 71% в сентябре, достигнув 12 600 единиц, согласно Бэрду и Моргану Стэнли.

Это делает сентябрь 11-й месяц подряд заказа YOY снижением, а 9-й месяц подряд заказов меньше 20 000.

Заказы класса 8 часто рассматриваются как импульс для экономики США. Аналитик Morgan Stanley Кортни Якавонис написала в записке, что она ожидает, что заказ YOY продолжится до конца года. Но аналитик Baird Дэвид Лейкер сказал, что он набирает «повышенную уверенность» в том, что вероятность снижения была близка - но это история, которую мы слышали от аналитиков ACT Research весь год, и заказы просто продолжают падать».

Своих четырехколесных побратимов поддержал железно-дорожный транспорт:

«09.10.2019 В связи с тем, что производство упало до самого низкого уровня с сентября 2009 года, а новые экспортные заказы рухнули, железнодорожная отрасль США продемонстрировала падение объемов вагонов до трехлетних минимумов, согласно еженедельному отчету Ассоциации американских железных дорог (AAR), впервые опубликованному Bloomberg в понедельник.

Отчет AAR показал снижение вагонов за 3К19, что на 5,5%, и одно из самых значительных падений за три года, что указывает на то, что экономика США продолжает замедляться к концу года. Большая часть отгрузок была замечена в автомобилях, угле, зерне, химикатах и потребительских товарах, но было небольшое улучшение в отгрузках сырой нефти».

2. Индикатор «Предкризис».

Еще в мае этого года мы говорили, что в 2007 и 2008 году наблюдались как бы предупреждающие знаки на рынках туризма и авиаперевозок. Недавно громкий звоночек прозвучал из нашего, по базовому прогнозу, Леман Брадерз – Великобритании, где с шумом обрушилось старейшее турагентство Томас Кук. И процесс продолжается, намекая на то, что «близко»:

«08.10.2019 По мере развития макроэкономических препятствий в мировой экономике происходит нечто странное, но не слишком удивительное: уровень банкротства авиакомпаний по всему миру стремительно растет, причем темпами, которых раньше не было, сообщило агентство Reuters со ссылкой на новый доклад Международного бюро Авиация (МБА).

Банкротства авиакомпаний, как правило, начинают набирать обороты как раз перед экономическим спадом и во время рецессии, что означает последний всплеск банкротств, от таких компаний, как индийские Jet Airways, британская туристическая группа Thomas Cook и Avianca из Бразилии, считают, что 2020 год может быть катастрофическим. для мировой экономики.

МБА заявляет, что «в 2019 году произошел самый быстрый рост числа провалов авиакомпаний в истории», по состоянию на сентябрь около 17 перевозчиков подали заявки на защиту от банкротства.

Французские Aigle Azur и XL Airways, Германия, Flybmi и Adria из Словении являются одними из перевозчиков, которые объявили о банкротстве на этой неделе».

3. В Греции все есть!

Припоминаешь читатель, что было буквально несколько лет назад? А был так называемый облигационный кризис, флагманом которого была Греция. Каждый день новостные финансовые агентства показывали пугающие графики роста доходностей греческих, испанских, итальянских облигаций. Репутация облигаций Греции была тождественна придуманной аббревиатуре главных европейских банкротов: PIGS. Тогда проблема была в том, что рейтинг греческих бумаг приравнивался рынком к мусорному, от чего доходность этого финансового инструмента была запредельной. И вот, оказывается, в Греции есть ценные бумаги, рейтинг которых должен быть на уровне «ААА»:

«09.10.2019 Греция впервые в истории разместила трехмесячные государственные облигации с отрицательной доходностью, сообщает агентство Bloomberg. Таким образом, страна присоединилась к числу государств, которым инвесторы фактически платят за право дать им в долг.

В ходе прошедшего в среду аукциона Афины привлекли 487,5 млн евро, выпустив бумаги со сроком погашения 13 недель и доходностью минус 0,02%, тогда как как два месяца назад аналогичные облигации были проданы по ставке 0,01% годовых».

Может, я пропустил что-то, и эллины восстановили свою судостроительную индустрию, а на полях Эллады снова плодоносят, как ранее, оливковые деревья? Что сподвигло мировую ростовщическую общественность так раздуть рейтинг облигаций самого последнего европейского нищеброда? У меня есть предположение, что понятие рейтинга «ААА» в современных условиях деградации мировой финансовой системы просто исчезает, уходя в темный омут истории, где на скрижалях времени высечены огромные буквы: Freddie Mac and Fannie Mae… Впрочем, об этом самом рейтинге «ААА» мы еще поговорим в конце статьи.

4. Стагфляционный шок неминуем?

Как показывает наш индикатор «Негатив»: если в срочном порядке не предотвратить ускоряющуюся деградацию мировой индустрии, то никакие РЕПО и «не QE» текущую ростовщическую модель мировой экономики и ее главный атрибут, американский доллар», не спасут. Основная проблема тут та, которую мы указываем уже давно и постоянно: падение мирового платежеспособного спроса, - что происходит в рамках неминуемого процесса:

«Приведение текущего уровня потребления к уровню реально располагаемых доходов!»

В нескольких предыдущих статьях я подробно останавливался на начавшейся полтора года назад «мировой войне» за тающий пирог этого самого мирового платежеспособного спроса, что воплощается сегодня в разного рода таможенных, торговых войнах и их следствии – войнах валютных. Ситуация тут настолько критична и угрожающая, что недавно бившийся в «твиттерной истерике» президент США, утверждавший, что никогда в Гегемонии не будет социализма, выступил в роли Кисы Воробъянинова, который как известно «никогда не протягивал руки»:

И тут же «невидимая рука рынка», как Бендер, все Трампу и разъяснила, от чего Дональд быстро начал требовать поистине сталинских времен со снижением цен:

«09.10.2019 Федеральное правительство США намерено принять меры, которые позволят опустить цены на автомобили на $3,5 тыс. и сделать их безопаснее. Об этом заявил в среду президент страны Дональд Трамп, выступая в Белом доме.

"Автомобили стоят дорого, слишком дорого. Мы намерены опустить цены на автомобили на $3,5 тыс. и в то же время сделать автомобиль намного более доступными и безопасными, - подчеркнул глава государства. - Мы уберем часть старых машин с дорог в связи с тем, что у людей есть стимулы покупать новые автомобили, которые создают меньше проблем с экологической точки зрения".

Уверен, пытливый читатель припомнит, как во времена прошлой волны кризиса в США «всем миром» спасали великую автомобильную тройку. Интересно, что будет с корпоративными облигациями, если, к примеру, Форд или GM, объявит, что прогнозы по прибыли ожидаются крайне негативные? А у закредитованного по самые уши потребителя денег на новенькие авто, как я понимаю из истерики Трампа, закончились, и американцы массово ринулись на вторичный рынок, что показывает статистика:

«По мнению Reuters, миллионы американцев считают практически невозможным идти в ногу со своими автомобильными платежами, несмотря на предполагаемый «экономический рост» и низкий уровень безработицы . Фактически, согласно данным Федеральной резервной системы Нью-Йорка, более 7 миллионов американцев уже опоздали на 90 или более дней ссуды на покупку автомобиля, так как уровень просрочек среди заемщиков с низкими кредитными рейтингами значительно увеличился. Данные ФРС Нью-Йорка показывают, что уровень просроченной задолженности среди заемщиков из субстандартных заемщиков растет и является катализатором, способствующим росту общего уровня просроченной задолженности. Около 8% кредитов, выданных покупателями с кредитным рейтингом ниже 620, относятся к категории с серьезным опозданием. Исследователи ФРС назвали эти данные «неожиданным событием в условиях сильной экономики и рынка труда».

И хотя Рейтерс ссылается на удорожание автомобилей на вторичном рынке из-за их «редкости», процесс говорит сам за себя. Поскольку автомобильная промышленность является «слишком большой, чтобы упасть», американским властям придется принимать самое трудное решение: как можно скорее направлять огромные потоки ликвидности для стимулирования спроса на новые автомобили! Иначе – быстрый и неминуемый крах всего. А откуда возьмется такая ликвидность? Взять ее неоткуда, кроме как из QE, а это значит, что ранее идущая в финансовые инструменты ликвидность наконец-то порвется на реальные рынки и ударит по мировой экономике стагфляционным долларовым шоком, что мы тут давно прогнозировали. Правда, есть и другой способ, к чему призывает давно бывшая глава ФРС Джанет Йеллен: прямой выкуп с рынка Федрезервом акций и прочего облигационного корпоративного мусора. Но для этого нужно увеличить текущее «не QE» на порядок или на несколько порядков, что также быстро ударит по мировой финансовой системе гибельным стагфляционным шоком. Получается, что стагфляционный шок неизбежен!

*****

III. Индикатор «Паразит».

Практически каждую первую пятницу месяца в США выходит главная статистика: Нон-фарм. Ушедшая пятница показала нам следующее:

Изменение числа занятых в несельскохозяйственном секторе США: +136К.

Наш индикатор сравнивает эту, вроде, полную MAGA с другим показателем. А тут у мистера Трампа в сентябре нарисовалась форменная зрада (может повлиял визит Зеленского?):

Количество рабочих мест в обрабатывающей промышленности США: -2К.

Промышленность сокращает рабочие места! Сводим наши наблюдения в таблицу:

Хотя в структуре Нон-фарм присутствуют и производительные места, наша таблица показывает, как в США надувается пузырь непроизводительных рабочих мест. Получается, что на каждого работающего в индустрии приходится почти под три десятка созданных рабочих мест официантов, инструкторов фитнес-центров, финансовых консультантов и прочих собачьих парикмахеров…

*****

IV. Тупики «Грэйт Эгейна».

1. «Это – не QE!»

То, о чем мы много писали в прогнозах свершилось! ФРС устами господина Пауэлла объявила о начале QE:

ФРС начнет покупать казначейские векселя на 60 млрд долларов в месяц с 15 октября.

Федеральная резервная система заявила в пятницу, что в середине октября она начнет покупать казначейские векселя на сумму 60 млрд. Долл. США в месяц, стремясь восстановить свой баланс и избежать повторения беспорядков, которые обрушились на денежные рынки в сентябре.

ФРС заявила, что ее покупки казначейских векселей будут продолжаться «как минимум во втором квартале следующего года», говорится в заявлении, опубликованном в Вашингтоне.

Федеральная резервная система заявила в пятницу, что в середине октября она начнет покупать казначейские векселя на сумму 60 млрд. Долл. США в месяц, стремясь восстановить свой баланс и избежать повторения беспорядков, которые обрушились на денежные рынки в сентябре.

ФРС заявила, что ее покупки казначейских векселей будут продолжаться «как минимум во втором квартале следующего года», говорится в заявлении, опубликованном в Вашингтоне.

При этом, чрезвычайную программу РЕПО, которая должна была закончится 10 октября, решено продолжить минимум до 04 ноября. Итак, для нашего базового прогноза на год важно следующее:

США моргнули первыми, и опередили Европу по началу количественного смягчения. А это означает, что, при всей благости экономической статистики, на пульсе которой мы тут в стагфляционных обзорах плотно держим руку, глубинные процессы в финансах США оказались гораздо деструктивнее всяких Дойче банков и итальянских ростовщических контор!

2. Трампо-твиттер.

То давление, которое президент США вербально оказывает на ФРС и лично на главу ФРС, вроде, ушло в тень, видимо до скорого приближения 30 октября, когда Федрезерв снова будет принимать решение об уровне ставки. Однако, буквально на днях «твиттерный экстремист» снова разразился напоминанием, что его идея отрицательных ставок жива:

«22.09.2019 Пройдите по всему миру, и вы увидите либо очень низкие процентные ставки, либо отрицательные ставки. Президент хочет быть конкурентоспособным с этими другими странами в этом, но я не думаю, что он уволит Джея Пауэлла (даже если бы я должен!)». Мы всегда должны платить меньше процентов, чем другие!»

И это не все...

«07.10.2019 ВАШИНГТОН, 7 октября (Рейтер). Президент Дональд Трамп заявил в понедельник, что хочет, чтобы Федеральная резервная система США приняла «существенное» снижение процентных ставок из-за отсутствия инфляции в Соединенных Штатах.

«Мы хотели бы видеть снижение процентной ставки, очень существенное», сказал Трамп. «У нас нет инфляции. Если что-то идет ниже цифры, поэтому мы имеем право на снижение процентной ставки. Я надеюсь, что ФРС сделает это».

3. Что хорошо для Голдман Сакс, то хорошо для доллара!

А к снижению ключевой ставки все уже не только приготовились, но и поставили на это немалые финансовые риски:

«Еще 1 июля, почти за месяц до ФРС, Goldman впервые указал, что будет, когда он снизит процентную ставку на своем популярном сберегательном счете Marcus с 2,25% до 2,15%. 30 дней спустя за ним последовал председатель ФРС Джером Пауэлл.

Два месяца спустя и менее чем за три недели до сентябрьского заседания FOMC, Goldman снова снизил ставки с 2,15% до 2,00%, гарантировав второе снижение ставки от ФРС. Конечно же, когда FOMC последовал в середине сентября, Пауэлл покорно сделал именно то, что Голдман намекнул несколькими неделями ранее, что он будет делать.

Перенесемся чуть более месяца на сегодняшний день, за 4 недели до заседания FOMC 29-30 октября, когда несколько минут назад Маркус Голдмана снизил ставки в третий раз, с 2,00% до 1,90%, - едва ли это просто «корректировка в середине цикла» - и телеграфируют, что не только третье снижение ставки от ФРС теперь гарантировано на 100%, но и последующее».

*****

V. Ты совсем не «ААА».

Я опять вернусь к тем событиям, когда фондовые рынки США совершили одно из рекордных падений, что заставило Дональда Трампа 14 августа прервать игру в гольф и срочно звонить главам трех ведущих банков США. В прошлой статье я говорил, что последовавшие действия ФРС, как мне видится, предотвратили событие, аналогичное тому, что произошло 15 сентября 2008 года, когда свершился крах Lehman Brothers:

«Я предположу, что в период с понедельника по среду, с 23 по 25 сентября, агрессивными действиями на фронте предложения РЕПО ФРС предотвратило некое событие, аналогичное падению Lehman Brothers! Что это было за событие, мы узнаем позже, но хотел бы сказать одно: хотя нечто и предотвращено, но причины, по которым это нечто возникло, устранены вряд ли. А таковое означает, что можно практически каждый день ожидать от ФРС некоего нестандартного хода».

За последнюю неделю наше «дело о «too big to fail» стало обрастать новыми подробностями. Итак, на линии: Bank of America!

Отмечу на графике буквами даты некоторых значимых событий:

1. От точки А (1 августа) до точки Б (15 августа) акции крупнейшей финансовой корпорации рухнули почти на 16%.

2. И тут случилось то самое событие: Министр финансов Мнучин 14 августа 2019 года собрал глав трех ведущих банков, которым, бросив свой любимый гольф позвонил лично президент США Трамп.

«Поскольку индекс Dow упал на 800 пунктов, что является 4-м по величине падением в истории, Bloomberg сообщает, что Трамп провел телефонную конференцию с тремя топ-менеджерами Уолл-стрит - Джейми Даймоном из JPMorgan Chase & Co., Брайаном Мойниханом из Bank of America Corp. Майкл Корбат из Citigroup Inc.

Трое руководителей были в Вашингтоне на ранее запланированной встрече с министром финансов Стивеном Мнучином по банковской тайне и отмыванию денег. На телефонной конференции они проинформировали президента, который был на курорте в Бедминстере, штат Нью-Джерси.

Значит, Трамп запаниковал акциями всего на 5% ниже исторического максимума? Что происходит, когда мы входим на медвежий рынок?»

Тогда в «выводах» с прогнозировал так:

2. В недельной давности переговорах Трампа и банкиров:

1) Президент США не только пообещал снижение ключевой ставки, но и не исключил давления на ФРС до перевода этого показателя в отрицательную область.

2) Трамп гарантировал поддержку фондового и корпоративного рынков путем направления туда ликвидности от вскоре начинающегося QE.

3. Чрезвычайный звонок Трампа главам трех ведущих банков США при присутствующем министре финансов Мнучине говорит о том, что банкирам даны были некие гарантии, которые не мог дать Мнучин, и которые полномочен был давать только президент США. На мой взгляд таковыми гарантиями могли быть следующие:

1) Дальнейшее снижение ключевой ставки ФРС продолжится.

2) В самое ближайшее время ФРС объявит о дополнительных мерах количественного смягчения. Кроме QE это может быть (по примеру японского ЦБ) переход ФРС к прямой скупке с рынка акций.

3) Если не удастся в ближайшее время получить согласие на такие меры от главы ФРС Джероми Пауэлла, то Трамп снимет того с должности и поставит другого на этот пост (такие полномочия у президента США имеются).

Ранее звучало следующее:

На этот раз все гораздо хуже, ибо к переговорам, достижению неафишируемых договоренностей и к выдаче гарантий потребовалось срочное подключение пребывающего в отпуске на любимых полях для гольфа президента Трампа. Очевидно, что уровень этих договоренностей и гарантий был таким, на который не было полномочий даже у министра финансов Мнучина… Уверен, что на такой шаг ростовщики и прочие могли пойти только в одном случае: в самое ближайшее время у всех этих компаний никаких прибылей не будет, если им в срочном порядке не будет оказана поддержка в виде смягчения монетарной политики и включения печатного станка.

3. От точки Б до точки В ФРС в пожарном порядке проводило не объявленное QE, о котором я сообщал в двух статьях. Видно, что ситуация с акциями Bank of America стабилизировалась и далее стала выправляться.

4. Однако, с 14 сентября акции затормозили свой рост и стали сваливаться. Именно в тот момент ФРС выходит на рынки со своим неожиданным РЕПО. Точка R1 – старт программы РЕПО.

5. Поскольку ситуация не улучшалась, Федрезерв расширяет свои количественные смягчения. Точка R2, 20 сентября – это введение ФРБ Нью-Йорка двухнедельных РЕПО на 30 миллиардов. Обратите внимание на красный овал внизу, на диаграмме «объёмы». В тот день распродажа акций кредитно-денежного гиганта достигла рекордных скоростей, паника начала опасно нарастать!

6. Поэтому ФРС пришлось включать еще более высокую скорость «печатного станка». Точка R3, 25 сентября – это увеличение программы РЕПО с 75 миллиардов однодневных и 30 миллиардов двухнедельных до 100 и 60 соответственно. И кому-то в этот так и не хватило двухнедельного РЕПО ибо заявок было на 72,5 миллиарда при доступных 60!

7. Дальнейшее снижение и «отскок дохлой кошки» (точка Д) грозило эпохальным обвалом, от чего вчера ФРС объявила о начале «Не QE».

Въедливый читатель, уверен, спросит:

«А причем тут Bank of America?»

«Meeting with Brian Moynihan, CEO, Bank of America Location: Special Library»

«14 августа Пауэлл также встретился с Брайаном Мойниханом из Bank of America в течение получаса».

Впрочем, вся эта возня с РЕПО мне видится в том, что примерно в середине сентября та самая «невидимая рука рынка» решила, что «надежные казначейские обязательства» уже недостойны кредитного рейтинга «ААА», а место им где-то на уровне «ССС+». Именно это и случилось недавно на мировых финансовых площадках. По сути лихорадочное наращивание ФРС количественного смягчения предотвратило крах на порядки более крупный, чем банкротство JPMorgan Chase & Co., Bank of America Corp., Citigroup Inc. И это крах, случись он в эти сентябрьские и октябрьские дни, назывался бы:

Крах пирамиды государственных облигаций США!

Ибо этому биржевому мусору в виде облигаций Казначейства США рынок сказал:

«А ты совсем не «ААА»!»

*****

Выводы и прогнозы:

1. Как и прогнозировалось нами ранее, деградация мировой индустрии продолжается с ускорением.

2. В ближайшее время руководство США начнет обсуждение стимулирования реального спроса в США, прежде всего на автомобильном рынке.

3. Начавшееся QE будет в ближайшее время увеличено. Скорее всего это произойдет на заседании ФРС 30 октября.

4. В последний месяц ФРС удалось предотвратить мировую финансовую катастрофу. Именно этим объясняется фальстарт с РЕПО и QE в стратегии борьбы за мировую ликвидность с ЕЦБ. Как я полагаю, была реальная угроза превращения Bank of America в современный Lehman Brothers.

5. Начало выкупа ФРС с рынка акций и прочего корпоративного облигационного мусора через тот или иной механизм неизбежно. Чем раньше это произойдет, тем меньше будет окончательное падение рынков при надвигающемся обрушении.

6. Поскольку монетарная поддержка реального сектора США практически на подходе, прорыв значительной массы ликвидности из финансового сектора вовне неизбежно, а значит, стагфляционные процессы усилятся, вплоть до стагфляционного шока.

Комментарий автора:

Похоже, заливанием сотнями миллиардов долларов удалось избежать краха финансовой системы за прошедший месяц. Однако, причины, которые вызвали шараханья ФРС в сентябре и октябре, никуда не делись. А это значит, что в самое ближайшее время для тушения финансовых пожаров понадобится еще больше QE!

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба